- Kết quả khảo sát tâm lý người tiêu dùng của Đại học UMich ở mức 68.1 điểm

- Điều kiện hiện tại đạt 71.4 điểm

- Kỳ vọng đạt 66 điểm

- Lạm phát 1 năm ở mức 3.2%

- Lạm phát 5-10 năm 2.8%

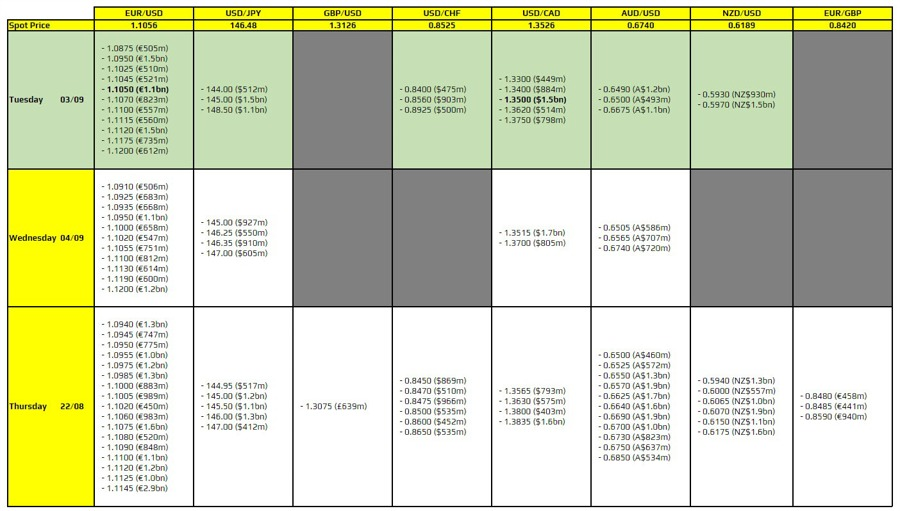

Đầu tiên là hợp đồng EUR/USD ở mức 1.1050. Hợp đồng này có thể hạn chế biến động trong phiên giao dịch sắp tới. Tương tự như vậy, quyền chọn USD/CAD ở mức 1.3500 cũng sẽ hạn chế biến động của cặp tiền này.

PMI sản xuất ISM là một trong những dữ liệu quan trọng mà thị trường đang chờ đợi ở phiên Mỹ tối nay

Thống đốc Ngân hàng trung ương Pháp, Villeroy cho biết

Quan chức Nhà trắng, Brainard cho biết:

Cập nhật các thị trường:

Có rất nhiều dữ liệu được công bố trong phiên Âu hôm nay và trọng tâm là báo cáo lạm phát sơ bộ tại Eurozone đã giảm xuống mức thấp nhất trong 2 năm qua, cho phép ECB có thêm thời gian để quan sát thêm dữ liệu. Được biết, sự sụt giảm phần lớn là do áp lực lạm phát tại Đức đã giảm mạnh.

Bên cạnh đó, báo cáo GDP quý 2 tại Vương Quốc Anh ghi nhận tăng trưởng nhẹ. Mặc dù số liệu tăng mạnh hơn dự kiến so với cùng kỳ năm ngoái nhưng cũng không làm giảm bớt lo ngại về tình hình kinh tế quý 3 và quý 4 sắp tới.

USD giảm đáng kể trong nửa đầu phiên khi lực bán mạnh hôm qua tiếp tục diễn ra vào hôm nay, trong bối cảnh lợi suất TPCP Hoa Kỳ đồng loạt giảm. Nhưng nhờ vậy, khẩu vị rủi ro đã phần nào quay trở lại khi các chỉ số châu Âu đang tìm cách thu hẹp các mức thua lỗ trước khi kết thúc tuần giao dịch.

Trên thị trường chứng khoán, HĐTL Hoa Kỳ đang tăng cao hơn cùng các chỉ số chính tại châu Âu - với nỗ lực nhằm giảm bớt các khoản lỗ nặng nề của ngày thứ Ba và thứ Tư vừa qua. Chúng ta sẽ cùng chờ đến cuối phiên để xem các mức tăng này liệu sẽ đóng góp được bao nhiêu cho các số liệu hàng tuần và hàng tháng.

Ngân hàng Trung ương Nhật Bản đã xác nhận rằng trong khoảng thời gian từ ngày 30/8 - 27/9 đã không có động thái can thiệp ngoại hối nào được thực hiện. Hiển nhiên, nếu BoJ tiến hành can thiệp thì chúng ta sẽ thấy USDJPY giảm tới hơn 500pip như những gì đã diễn ra trong tháng 10 năm ngoái.

Sự đồng thuận hiện đang nghiêng hẳn về hướng ECB tạm dừng thắt chặt và các thị trường đã chấp nhận sự thật này. Sẽ không có thêm đợt tăng lãi suất nào nữa và các dữ liệu lạm phát mới nhất trong tuần sẽ chỉ cho phép NHTW này xoay chuyển câu chuyện thị trường theo quan điểm nói trên.

Báo cáo sơ bộ cho các dữ liệu CPI tháng 9 tại Eurozone:

Thị trường nhìn chung không quá đón nhận bài phát biểu "diều hâu" của Chủ tịch Powell trong cuộc họp báo sau quyết định giữ nguyên lãi suất chính sách trong tháng 9.

Nền kinh tế hiện đang phải gánh chịu hệ quả của chu kỳ thắt chặt tiền tệ, với số lượng doanh nghiệp phá sản và chi phí chung ngày càng tăng. Và bây giờ, thậm chí vẫn sẽ có thêm nhiều đợt tăng lãi suất nữa.

Rõ ràng theo thời gian, điều này có thể dẫn đến một cuộc khủng hoảng, mặc dù không nghiêm trọng như năm 2008 nhưng những hệ quả tiêu cực là không thể tránh khỏi. Cụ thể hơn, nếu mối đe dọa suy thoái xuất hiện, Fed sẽ một lần nữa tiến hành mở rộng bảng cân đối kế toán thông qua các gói nới lỏng định lượng (QE).

Tuy nhiên, điều này sẽ làm suy yếu những thành quả về lạm phát đã đạt được trong năm qua. Điểm mấu chốt là để đạt được sự ổn định về giá cả và tránh được lạm phát gia tăng do bong bóng nợ của đất nước, các nhà hoạch đính chính sách sẽ phải chấp nhận một số hình thức suy thoái xuất hiện. Nếu không, nền kinh tế Hoa Kỳ sẽ bị mắc kẹt trong một vòng tròn luẩn quẩn: Một "sự kiện thiên nga đen" xảy ra sẽ đe dọa đến sự ổn định tài chính, nhưng ngay khi Fed giải quyết được nó, một vấn đề mới sẽ nảy sinh hoặc một vấn đề cũ sẽ lại xuất hiện.

Cân nhắc tất cả những điều này, các nhà đầu tư đã kết luận rằng USD sẽ hưởng lợi từ việc lãi suất có thể sẽ tăng trở lại và duy trì ở mức cao hơn trong thời gian dài hơn. Trong khi đó, sức hấp dẫn của TPCP Hoa Kỳ lại giảm sút và TMF (Direxion Daily 20+ Year Treasure Bull 3X Shares) giảm xuống mức thấp mới.

Câu hỏi đặt ra lúc này là việc USD tăng giá sẽ tác động như thế nào đến nền kinh tế toàn cầu?

Giá hàng hóa xuất khẩu tăng (bao gồm cả giá linh kiện cho nhà sản xuất và tiêu dùng nhập khẩu rẻ hơn) sẽ là lợi thế đối với Hoa Kỳ trong cuộc chiến chống lạm phát. Mặt khác, sức mạnh của USD sẽ khiến giá hàng hóa và dịch vụ của quốc gia này kém cạnh tranh hơn trên thị trường quốc tế, dẫn đến sự sụt giảm trong doanh số bán hàng và thu nhập thấp hơn. Hậu quả là tăng trưởng kinh tế chậm lại và kịch bản này nhìn chung phù hợp với mục tiêu của Fed. Tổng kết lại, USD mạnh lên vẫn là lợi thế với Hoa Kỳ.

Khi nhìn sang các nước khác, USD mạnh lên sẽ khiến giá trị của các khoản nợ chính phủ trở nên đắt đỏ hơn khi trả bằng đồng nội tệ, gia tăng rủi ro nguy cơ vỡ nợ tại một số quốc gia. Ngoài ra, đồng bạc xanh cũng có thể là động lực thúc đẩy làn sóng lạm phát thứ 2 do giá xăng tăng và triển vọng kinh tế xấu đi.

Hãy nhớ rằng rủi ro suy thoái gia tăng có thể khiến các nhà đầu tư đổ tiền vào các tài sản an toàn hơn, bao gồm cả tiền mặt. Do đó, thị trường có thể thấy DXY vượt mức 107 theo thời gian.

Điều tốt nhất mà các nhà đầu tư thận trọng nên làm trong tình hình bất ổn hiện tại là giám sát các chỉ số vĩ mô sắp tới, vì dữ liệu sẽ gợi ý định hướng chính sách của Fed và triển vọng chung của nền kinh tế.

Đây là tháng thứ 4 liên tiếp, các khoản vay ròng thế chấp của các cá nhân tăng lên, từ 0.2 tỷ GBP lên 1.2 tỷ GBP vào tháng 8. Trong khi đó, tín dụng tiêu dùng ròng đạt 1.6 tỷ GBP (trước đó: 1.3 tỷ GBP). Tăng trưởng về khối lượng tín dụng tiêu dùng đã +7.6% y/y (trước đó: +7.3%). Điều này cho thấy nền kinh tế vẫn đang đi lên phần nào dù ghi nhận sự sụt giảm trên nhiều lĩnh vực trong quý 3.15:57

Dữ liệu đang cho thấy một số dấu hiệu ổn định và triển vọng không quá ảm đạm đối với nền kinh tế Thụy Sĩ.

Hợp đồng tương lai của Mỹ cũng đang ổn định hơn, hiện tăng 0.1%.

Điều này phù hợp với ước tính ban đầu rằng nền kinh tế Anh tăng trưởng nhẹ trong quý 2. Nhưng giữa những thuận lợi trong Quý 3 và Quý 4, đang khiến BOE khó duy trì quan điểm diều hâu.

Nhập khẩu năng lượng có thể giảm khoảng 54% so với tháng 8 năm ngoái nhưng lại tăng hơn 4% với tháng 7 năm nay. Nếu loại bỏ con số đó, giá nhập khẩu thực tế đã giảm 0.3% trong tháng, điều đó ít nhất cho thấy áp lực giá nhẹ hơn ở các khu vực khác.

Một lần nữa khẳng định lại rằng hoạt động tiêu dùng ở Đức đang gặp khó khăn trong Quý 3 và có vẻ sẽ tiếp tục diễn ra trong Quý 4 trong bối cảnh lạm phát cao hơn.

BofA nâng dự báo lợi suất JGB kỳ hạn 10 năm từ mức 0.75% lên 0.90%

Tâm lý người tiêu dùng Nhật Bản giảm sâu hơn vào cuối quý 3 với tất cả các danh mục cũng đều giảm. Đây là các chỉ số:

Có một số điểm cần lưu ý là các dữ liệu được in đậm . Nhưng đối với ngày cuối tháng và cuối quý, không có quá nhiều quyền chọn hết hạn đáng kể cần phải cảnh giác.

Mức đầu tiên đối với EUR/USD là ở mức 1.0600 và là tương đối lớn. Ngoài ra còn có những mức ở mức 1.0500 có thể giúp giữ hành động giá chính xác hơn theo phạm vi trong tuần, trước khi bắt đầu vào cuối ngày.

Điều này xảy ra khi lợi suất trái phiếu Nhật Bản tiếp tục tăng cao hơn trong suốt tuần này, với lợi suất JGB kỳ hạn 10 năm chạm mức 0.77% vào hôm nay.

Vì BOJ cho phép lãi suất vượt quá mốc 0.50%, nên người bán trái phiếu vẫn chưa thực sự bỏ cuộc và các nhà hoạch định chính sách vẫn muốn kiểm soát kỳ vọng phần nào để lãi suất không tăng quá nhanh đến mốc 1.00%.

Chủ tịch chi nhánh Cục Dự trữ Liên bang New York John Williams dự kiến sẽ phát biểu vào thứ Sáu nhưng đã hủy bỏ sự xuất hiện của mình vì lý do gia đình. Tuy nhiên, văn bản đã chuẩn bị của ông sẽ được công bố.

23 giờ 50: Chủ tịch lâm thời Ngân hàng Dự trữ Liên bang St. Louis Kathleen O'Neill Paese đưa ra "Cập nhật FedNow" trước "Bữa sáng Memphis với Fed" do Chi nhánh Memphis của Ngân hàng Dự trữ Liên bang St. Louis tổ chức

3 giờ 45: Ngân hàng Dự trữ Liên bang New York công bố văn bản trên trang web của mình về những nhận xét đã được chuẩn bị sẵn của Chủ tịch John Williams để gửi tới Hiệp hội Long Island