Sam xoăn đã bị bắt tại Bahamas

Truyền thông báo cáo Sam xoăn đã bị chính quyền Bahamas bắt giữ tại khu nghỉ mát Albany.

Truyền thông báo cáo Sam xoăn đã bị chính quyền Bahamas bắt giữ tại khu nghỉ mát Albany.

Theo Caixan S&P Global:

Giá đóng cửa trước đó: 7.2480.

PBOC bơm 33.3 tỷ nhân dân tệ thông qua các hợp đồng reverse repo kỳ hạn 7 ngày với lãi suất không đổi là 1.5%.

Một khoản rút ròng 216 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở.

Theo ghi nhận:

Theo số liệu PMI sản xuất ghi nhận trong tháng 11, hoạt động sản xuất của Nhật Bản suy yếu, dẫn đến sản lượng đầu ra giảm với tình trạng nhu cầu "trì trệ". PMI sản xuất giảm xuống 49.0, mức thấp nhất kể từ tháng 3/2024, phản ánh tình trạng nhu cầu trong nước và nước ngoài suy giảm kéo dài. Ngoài ra, tốc độ sụt giảm cũng được ghi nhận lớn nhất trong 8 tháng trở lại đây. Cụ thể, theo Jibun Bank Japan:

Sắc xanh bao trùm thị trường chứng khoán Hoa Kỳ khi kết thúc phiên giao dịch thứ Sáu ngắn ngày. Chỉ số S&P 500 và Dow Jones đồng thời xác lập mức đỉnh mới, khép lại phiên giao dịch cuối cùng của tháng 11 đầy biến động. Chỉ số S&P 500 tăng 0.56%, lên 6,032.38. Nasdaq ghi nhận mức tăng kỉ lục gần 1% trong phiêm, chạm mức 19,218.17. Cuối cùng là chỉ số Dow Jones với mức tăng 188.59 điểm, tương đương 0.42%, đóng cửa ở mức 44,910.65. Chỉ số S&P 500 tăng 5.7% trong tháng 11, ghi nhận tháng tăng trưởng mạnh mẽ nhất tính từ đầu năm với 141 tỷ USD được rót vào thị trường chứng khoán Mỹ. Đây là mức mua ròng cao nhất trong vòng 4 tuần theo số liệu của EPFR Global. Một phần đà tăng còn đến từ các cổ phiếu ngành chip bán dẫn sau khi Bloomberg đưa tin chính quyền Biden đang cân nhắc các rào cản bổ sung đối với việc bán thiết bị bán dẫn sang Trung Quốc, nhưng mức độ hạn chế sẽ không quá nghiêm ngặt như dự kiến ban đầu. Cổ phiếu Lam Research tăng hơn 3%, trong khi Nvidia tăng hơn 2%. Quỹ ETF ngành bán dẫn iShares (SOXX) tăng 1.3%

Trên thị trường FX, DXY lao dốc và đồng JPY tăng vọt lên mức đỉnh 6 tuần sau khi dữ liệu lạm phát tại Tokyo cho thấy mức tăng trưởng mạnh mẽ, củng cố kỳ vọng tăng lãi suất của BoJ trong cuộc họp chính sách sắp tới. Dữ liệu CPI tháng 11 của Tokyo (đã loại trừ giá thực phẩm tươi sống) đã tăng 2.2% so với cùng kỳ năm ngoái, tăng từ mức 1.8% của tháng trước và vượt qua mức dự báo 2.1%. Dữ liệu này, cùng với quyết định bộ nhiệm tân Bộ trưởng Bộ Tài chính Hoa Kỳ của Tổng thống Donald Trump, đã làm suy yếu đồng USD. Chỉ số DXY đã giảm 0.35% xuống 105.86. Tuy nhiên, chỉ số này dự kiến sẽ tăng 2% trong tháng 11 khi các nhà đầu tư điều chỉnh kỳ vọng về khả năng chính quyền Mỹ dưới thời Donald Trump sẽ nới lỏng các quy định kinh doanh và ban hành các chính sách thúc đẩy tăng trưởng. Theo Công cụ FedWatch của Nhóm CME, các nhà giao dịch đang định giá khả năng 66% để Fed cắt giảm 25 điểm cơ bản tại cuộc họp từ ngày 17-18/12, nhưng chỉ có 17% khả năng cắt giảm thêm vào tháng 1. Ngoài ra, EUR/USD tăng 0.21% xuống 1.05741 khi số liệu được công bố vào ngày thứ Sáu cho thấy dữ liệu lạm phát sơ bộ tại khu vực Eurozone tăng vượt kỳ vọng, củng cố lập trường điều chỉnh giảm lãi suất của ECB vào tháng tới. Cùng với đó, báo cáo lạm phát của Đức vào thứ Năm cho thấy áp lực giá đã ở mức ổn định trong tháng 11 bất chấp kỳ vọng về mức tăng thứ hai liên tiếp.

Trong phiên thứ Sáu, được thúc đẩy bởi đà giảm của đồng USD cùng căng thẳng địa chính trị "âm ỉ", giá vàng đã tăng 0.7%, lên mức 2,660.28 USD/oz. Ngược lại, giá dầu lại không mấy khởi sắc chịu áp lực từ việc lo ngại nguồn cung dầu giảm bớt bởi thỏa thuận ngừng bắn của Israel-Hezbollah và kịch bản dư thừa dầu vào 2025. HĐTL dầu Brent giảm 0.62 USD, xuống 72.03 USD/thùng. Cùng với đó, HĐTL dầu WTI giảm 0.75 USD, chạm mức 68.11 USD/thùng. Thị trường TPCP Hoa Kỳ lao dốc trong phiên thứ Sáu với lợi suất TPCP 10y, giảm 7 bps xuống còn 4.18% ghi nhận đáy mới kể từ cuối tháng 10 ngay sau kỳ nghỉ lễ Tạ ơn. Lợi suất TPCP 2y giảm khoảng hơn 6 điểm cơ bản, ở mức 4.163%. Bitcoin, nhờ được thúc đẩy bởi chiến thắng của Tân Tổng thống Donald Trump, đã liên tục "xô ngã" những mốc đỉnh kỷ lục cũ trong tháng 11, hiện đang ở trên mức 97,000 USD, tiến gần tới ngưỡng 100,000 USD.

Thị trường chứng khoán hôm nay có nhiều diễn biến trái chiều, với sự khác biệt đáng kể giữa hiệu suất của các công ty công nghệ lớn và cổ phiếu bán dẫn. Ngành công nghệ chứng kiến nhiều kết quả khác nhau. Trong khi Microsoft (MSFT) giảm 0.81%, thì công ty dẫn đầu về bán dẫn Nvidia (NVDA) tăng 0.86%, báo hiệu sự thay đổi trong trọng tâm của nhà đầu tư.

Ngành bán dẫn đã có sự tăng trưởng tích cực. Hiệu suất mạnh mẽ của Nvidia nhấn mạnh triển vọng tăng giá đang diễn ra trong số các nhà đầu tư đối với các nhà sản xuất chip, bất chấp những lo ngại rộng hơn trong các ngành phần mềm.

Các công ty như Microsoft đã chứng kiến sự sụt giảm, với tâm lý tiêu cực ảnh hưởng đến lĩnh vực phần mềm khi CRM (Salesforce) cũng giảm nhẹ 0.14%.

Tâm trạng chung của thị trường vẫn còn do dự, với các nhà đầu tư tỏ ra thận trọng trong bối cảnh biến động theo định hướng công nghệ. Diễn biến tích cực của ngành bán dẫn có thể cho thấy sự tin tưởng vào khả năng phục hồi và tiềm năng tăng trưởng của ngành này. Ngược lại, các công ty phần mềm đang trải qua tình trạng bán tháo, có thể là do chốt lời hoặc dự đoán tăng trưởng chậm lại.

Khuyến nghị chiến lược

Các nhà đầu tư nên cân nhắc tận dụng đà tăng của ngành bán dẫn. Các cổ phiếu như Nvidia và các công ty bán dẫn khác như AVGO (+0.33%) và KLA Corporation (KLAC) (+1.7%) có thể mang lại cơ hội hấp dẫn. Ngược lại, nên thận trọng khi đầu tư vào phần mềm cho đến khi có dấu hiệu phục hồi rõ ràng hơn.

Dịch vụ truyền thông & tài chính: Mặc dù có nhiều thách thức, vẫn ghi nhận một số sự ổn định. Mức giảm nhẹ 0.76% của Google (GOOG) trái ngược với mức tăng của các tổ chức tài chính như JPMorgan Chase (JPM), tăng 0.28%.

Phân tích xu hướng thị trường

Các cuộc không kích của quân đội Israel đã giết chết ít nhất 30 người Palestine tại Dải Gaza, hầu hết là ở trại Nuseirat tại trung tâm của khu vực này, các bác sĩ cho biết vào thứ Sáu, sau khi một số xe tăng rút lui khỏi khu vực mà họ đã đột kích.

Các bác sĩ cho biết họ đã thu hồi được 19 thi thể người Palestine thiệt mạng ở các khu vực phía bắc của Nuseirat, một trong tám trại tị nạn lâu đời của khu vực này.

Các bác sĩ cho biết thêm rằng những người còn lại thiệt mạng ở các khu vực phía bắc và phía nam của Dải Gaza. Quân đội Israel không đưa ra tuyên bố mới nào vào thứ Sáu, nhưng vào thứ Năm, họ cho biết lực lượng của mình vẫn tiếp tục tấn công các mục tiêu khủng bố như một phần của hoạt động tác chiến tại Dải Gaza.

Một số xe tăng của Israel vẫn hoạt động ở khu vực phía tây của trại và Cơ quan Dịch vụ Khẩn cấp Dân sự Palestine cho biết các nhóm không thể phản hồi các cuộc gọi cấp cứu từ những cư dân bị mắc kẹt bên trong nhà của họ.

Hàng chục người Palestine đã trở lại các khu vực mà quân đội đã rút lui vào thứ Sáu để kiểm tra thiệt hại cho ngôi nhà của họ. Một số người đã thu thập được thi thể của những người đã chết.

Các nhân viên y tế và người thân đã phủ những thi thể, bao gồm cả phụ nữ, nằm trên đường bằng chăn hoặc vải liệm trắng và khiêng họ đi trên cáng.

Nền kinh tế Canada tăng trưởng với tốc độ 1,0% hằng năm trong quý 1, phù hợp với dự báo nhưng khi phân tích sâu hơn dữ liệu, có thể thấy một xu hướng đáng lo ngại. GDP đi ngang vào tháng 8, sau đó chỉ tăng 0.1% vào tháng 9 và ước tính trước cho tháng 10 ở mức +0.1%.

Tốc độ tăng trưởng chậm chạp này càng trở nên trầm trọng hơn do các kế hoạch cắt giảm dân số vào năm 2025 và 2026. Canada đã dựa vào tốc độ tăng trưởng dân số nhanh để thúc đẩy tăng trưởng kinh tế, dẫn đến sự thay đổi mạnh mẽ trong tình hình nhập cư của công chúng. Trên cơ sở bình quân đầu người, GDP của Canada đã giảm 0.4% trong quý 3, đây là quý giảm thứ sáu liên tiếp.

Với dân số dự kiến sẽ giảm và thị trường nhà ở đang gặp khó khăn do lãi suất cao, lãi suất chính sách của BoC ở mức 3.75%. Hơn nữa, báo cáo bảng lương tháng 9 hôm qua cho thấy chỉ có 94,900 việc làm được tạo ra trong năm qua, trong khi dân số tăng hơn 1 triệu người.

Điều này khiến các nhà giao dịch chia rẽ về việc liệu BoC sẽ cắt giảm 50 hay 25 bps. Thị trường tiếp tục định giá một đợt cắt giảm nhỏ hơn nhưng khả năng giảm xuống còn 61% từ 70% trước khi có dữ liệu.

USD/CAD tăng lên 1.4040 từ 1.4010 sau báo cáo nhưng kể từ đó đã thu hẹp mức tăng. Vào đầu tuần, cặp tiền này đã chạm đỉnh trong bốn năm tại 1.4178 khi Trump đe dọa áp thuế 25% đối với Canada. Tuy nhiên, thị trường hiện đang thấy mối đe dọa đó ít có khả năng xảy ra hơn và cặp tiền này đã giảm xuống.

GDP quý 3 của Canada:

GDP theo tháng:

Đây là những con số không mấy ấn tượng, với tháng 9 và tháng 10 hiện đều ở mức 0.1% m/m.

Trong khi đó, tính theo đầu người, GDP của Canada đã giảm 0.4% trong quý 3, đây là quý giảm thứ sáu liên tiếp. Yếu tố duy nhất duy trì nền kinh tế Canada là sự gia tăng dân số hàng loạt.

USD/CAD tăng khi tin tức được công bố, chạm mốc 1.403:

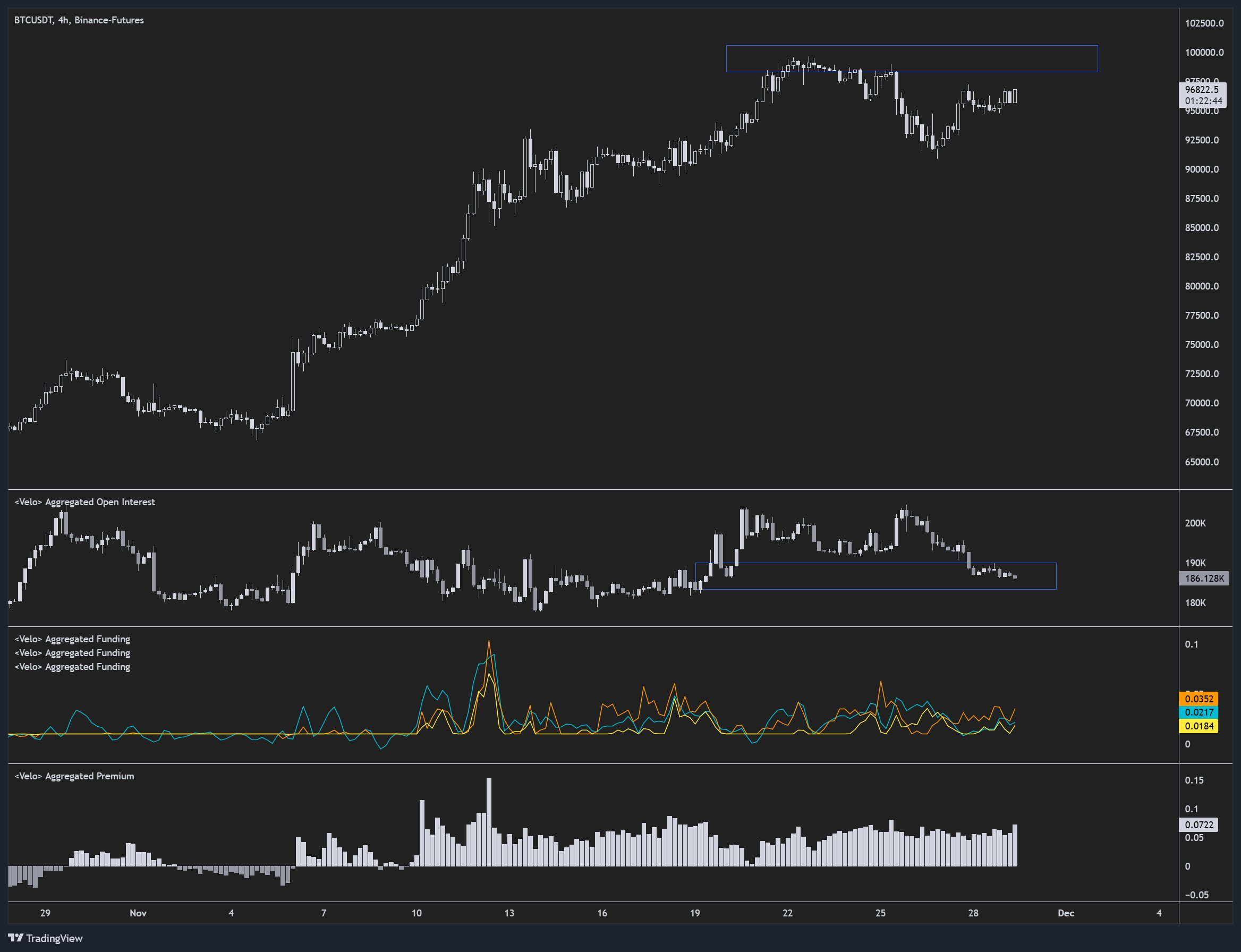

Bitcoin chạm đỉnh trong nhiều ngày khi Phố Wall mở cửa vào ngày 29 tháng 11 trong bối cảnh các nhà giao dịch nhắm tới mức 100,000 USD.

Dữ liệu từ Cointelegraph Markets Pro và TradingView ghi nhận hiệu suất vững chắc của BTC khi đồng tiền này chạm mốc 97,539 USD trong ngày 29 tháng 11.

Đối với nhà bình luận nổi tiếng Byzantine General, mức lãi suất mở (OI) thấp hơn trên các sàn giao dịch đã thúc đẩy xu hướng tăng giá ngắn hạn.

“Lãi suất mở được thiết lập lại, giúp hỗ trợ Bitcoin. Với tôi, có vẻ như chúng ta sẽ vượt qua mức đỉnh và có khả năng sẽ đâm thủng mốc 100,000,” ông General viết trong một bài đăng trên X.

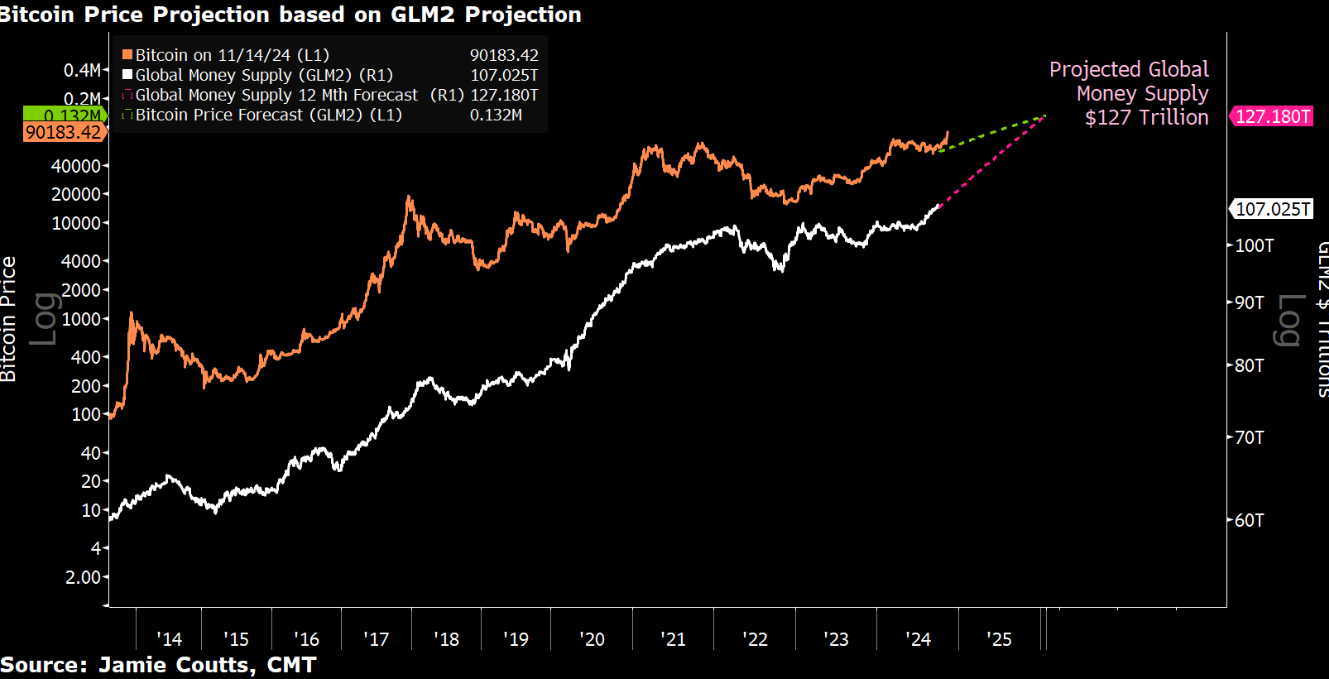

Một dữ liệu mà các nhà giao dịch cũng cần chú ý tới là nguồn cung tiền của Bitcoin trong năm 2025.

Bitcoin có thể thu hút thêm 2 nghìn tỷ USSD đầu tư vào năm 2025, dựa trên kỳ vọng về việc tiếp tục bơm thanh khoản vào nền kinh tế lớn nhất thế giới.

Do lo ngại về thanh khoản, Fed dự kiến sẽ tăng nguồn cung tiền toàn cầu lên hơn 127 nghìn tỷ USD vào năm 2025, tăng từ mức 107 nghìn tỷ USD hiện tại, đánh dấu mức tăng tiềm năng 18%, Jamie Coutts, nhà phân tích bộ phận tiền điện tử tại Real Vision chia sẻ .

Việc bơm thanh khoản 20 nghìn tỷ USD có thể là chất xúc tác quan trọng cho Bitcoin vào năm 2025, có thể thu hút thêm 2 nghìn tỷ USD đầu tư vào loại tiền điện tử đầu tiên trên thế giới.

Coutts đã viết trong bài đăng ngày 28 tháng 11 trên X rằng 2 nghìn tỷ USD có thể chảy vào Bitcoin dựa trên dữ liệu lịch sử, trong đó BTC thu hút khoảng 10% nguồn cung tiền mới được tạo ra:

“M2 toàn cầu chạm đáy ở mức 94 nghìn tỷ USD vào quý 4 năm 2022 và kể từ đó đã tăng lên 105 nghìn tỷ USD. Trong giai đoạn này, vốn hóa thị trường của Bitcoin đã tăng gấp 5 lần, thêm 1.5 nghìn tỷ USD. Nói cách khác, 10% nguồn cung tiền mới đã rò rỉ từ hệ thống tiền pháp định vào tài sản dự trữ toàn cầu mới nổi của Bitcoin”.

Sau khi chạm đỉnh trong ngày tại 97,539 USD, Bitcoin hiện đã điều chỉnh xuống mốc 97,000 USD. Điều này có thể đến từ hành động chốt lời của một số nhà giao dịch:

Mức tăng này chủ yếu do các hiệu ứng cơ sở, tương tự như các quốc gia khác trong khu vực Eurozone. Tuy nhiên, lạm phát lõi cũng tăng nhẹ trong tháng, từ 1.8% vào tháng 10 lên 1.9% vào tháng 11. Dù vậy, con số này vẫn dưới mức mục tiêu 2%, cho thấy tín hiệu tích cực, đặc biệt khi so sánh với tình hình lạm phát tại Đức.

CPI tăng nhẹ trong tháng 11 chủ yếu do hiệu ứng cơ sở, nhưng lạm phát vẫn ổn định ở mức 2.7%. Điều này củng cố thêm khả năng ECB có thể cắt giảm lãi suất 25 điểm cơ bản vào tháng tới. Cụ thể, lạm phát trong lĩnh vực dịch vụ đã giảm nhẹ từ 4.0% vào tháng 10 xuống 3.9% trong tháng 11.

Theo khảo sát tháng 10/2024 của ECB

Dữ liệu được công bố muộn hơn so với dự kiến, nhưng số đơn vay thế chấp được phê duyệt đã tăng đáng kể, đạt mức cao nhất kể từ tháng 8/2022. Điều này phản ánh tâm lý lạc quan trên thị trường bất động sản Anh.

Dự báo cho thấy tâm lý thị trường sẽ tiếp tục được cải thiện, đặc biệt khi BOE có khả năng hạ lãi suất thêm. Lãi suất "thực tế" đối với các khoản vay thế chấp mới đã giảm thêm 15 điểm cơ bản, xuống còn 4.61% trong tháng 10, mức thấp nhất kể từ tháng 5/2023.

Vàng duy trì xu hướng tăng trong phiên Âu, hiện đang dao động quanh vùng đỉnh 4 ngày, ở khoảng 2,657/58 USD/oz. Mối lo ngại về tác động của các chính sách thuế quan từ Donald Trump lên tăng trưởng toàn cầu, kết hợp với chiến sự kéo dài giữa Nga và Ukraine tiếp tục thúc đẩy dòng tiền đổ vào các tài sản trú ẩn. Thêm vào đó, lợi suất TPCP Mỹ giảm khắp các kỳ hạn và USD bị bán tháo về vùng đáy 2 tuần cũng hỗ trợ cho giá vàng.

Dù vậy, nguy cơ áp lực giá cả gia tăng do các chính sách mở rộng của Trump, kết hợp với tiến trình giảm lạm phát định trệ ở Mỹ trong tháng 10 có thể làm chậm lại lộ trình nới lỏng của Fed. Đây có thể là yếu tố hạn chế đà giảm của lợi suất và USD, vì vậy cần một lực mua đủ mạnh để xác nhận giá vàng đã hình thành đáy ngắn hạn gần mốc 2,600 USD/oz.

Cổ phiếu châu Âu giảm nhẹ vào khi các nhà đầu tư chờ đợi dữ liệu lạm phát Eurozone được công bố vào 17h00 chiều nay. Đây là dữ liệu quan trọng cuối cùng trước thềm diễn ra cuộc họp chính sách cuối cùng của ECB trong năm nay, diễn ra vào ngày 12/12.

Nền kinh tế Thụy Sĩ tiếp tục tăng trưởng nhẹ trong quý 3, nhưng các yếu tố bất lợi đang dần gia tăng trong quý cuối cùng của năm. Với sự suy giảm chung của nền kinh tế khu vực Euro, Thụy Sĩ khó có thể tránh khỏi tình trạng khó khăn này.

Thị trường có xu hướng biến động do kỳ nghỉ lễ Tạ ơn kéo dài đến cuối tuần, mặc dù thị trường Hoa Kỳ mở cửa trở lại vào hôm nay. Tâm điểm trong phiên Âu hôm nay sẽ là dữ liệu CPI của Eurozone trước thềm công bố quyết định chính sách ECB vào ngày 12/12.

Bước sang phiên Mỹ, thị trường sẽ nhận được báo cáo tăng trưởng GDP chính thức trong quý III ở Canada, mặc dù dữ liệu này có thể không làm thay đổi nhiều về kỳ vọng hạ lãi suất trong thời gian tới.

Các nhà đầu tư hiện đang hướng tới báo cáo CPI sơ bộ trong tháng 11 tại Eurozone, dự kiến được công bố vào 17h00 tối nay.

Mặc dù có sự cải thiện so với tháng trước, xu hướng gần đây cho thấy xung lực của nền kinh tế Thụy Sĩ đang theo hướng đi ngang. Điều này phản ánh tình trạng kinh tế suy yếu dần, với triển vọng đầy thách thức đối với khu vực châu Âu nói chung trong năm tới.

Lạm phát tiêu dùng tại Pháp tăng nhẹ trong tháng 11, phần lớn là do các hiệu ứng cơ sở. Nhìn vào thành phần, lạm phát dịch vụ cũng tăng nhẹ từ 2.3% lên 2.5% vào tháng 11. Điều này có thể trở thành mối lo ngại lớn nếu các hiệu ứng này bắt đầu được phản ánh rõ rệt hơn đến dữ liệu lạm phát lõi chính thức.

Tăng trưởng GDP của Pháp tăng 0.4% trong quý III, cụ thể:

EUR/USD nhanh chóng giảm về 1.0586 sau khi tăng lên 1.0597 do các dữ liệu kinh tế Đức cho thấy áp lực giá cả mạnh mẽ đang làm giảm nhu cầu tiêu dùng của người dân.

Nhìn chung, cặp tiền vẫn đang được hỗ trợ nhờ sự suy yếu của USD do hoạt động bán tháo USD/JPY trong bối cảnh dữ liệu lạm phát Tokyo củng cố khả năng BoJ tăng lãi suất trong tháng 12. Tuy nhiên, phe mua EUR/USD vẫn đang thận trọng trước thềm công bố dữ liệu lạm phát Eurozone.

Chỉ số giá nhập khẩu tháng 10 của Đức:

Giá nhập khẩu tại Đức tăng mạnh hơn dự báo trong tháng 10, chủ yếu là do giá năng lượng tăng vọt. Nhưng ngay cả khi loại trừ thành phần này, giá nhập khẩu vẫn tăng 0.4%. Mức tăng đồng đều trên danh mục tính toán cho thấy áp lực giá cả vẫn hiện diện, không chỉ tập trung vào năng lượng.

Dữ liệu mới nhất được công bố bởi Destatis - 29 tháng 11 năm 2024

Doanh số bán lẻ của Đức giảm mạnh, đặc biệt là lĩnh vực hàng hóa ngoài thực phẩm khi giảm tới 2.2% trong tháng qua. Dù đã có dấu hiệu cải thiện vào cuối quý 3, sự sụt giảm này cho thấy người tiêu dùng Đức vẫn gặp nhiều khó khăn khi bước vào mùa lễ cuối năm. Điều này phản ánh rằng người dân đang chi tiêu ít hơn do áp lực kinh tế và lạm phát.

Các chỉ số chứng khoán châu Âu phục hồi trong phiên thứ Năm, nhưng co xu hướng giảm trở lại trong phiên giao dịch cuối cùng của tháng 11. Trong tháng, hầu hết các chỉ số ghi nhận hiệu suất hoạt động kém, ngoại trừ DAX của Đức nhờ sự xoay chuyển của các diễn biến chính trị trong nước.

Tuy nhiên, hợp đồng tương lai tại Mỹ lại cho thấy tâm lý tích cực sau kỳ nghỉ Lễ Tạ ơn, với cổ phiếu công nghệ dẫn đầu đà tăng.

Đồng JPY tăng mạnh sau dữ liệu lạm phát Tokyo tăng tốc trong tháng 11. Tuy nhiên, mức tăng lạm phát này một phần do chính phủ kết thúc các khoản trợ cấp năng lượng. Thị trường vẫn coi đây là dấu hiệu tiềm năng để BoJ xem xét tăng lãi suất trong tháng 12.

USD giảm trở lại sau khi có nhịp hồi nhẹ trong phiên thứ Năm. Đồng bạc xanh tiếp tục chịu áp lực từ đợt bán tháo mạnh mẽ trước kỳ nghỉ Lễ Tạ ơn, chủ yếu là do hoạt động tái cân bằng vị thế giao dịch vào cuối tháng.

Tâm điểm trong phiên Âu hôm nay là dữ liệu CPI Eurozone. Lạm phát toàn phần và lạm phát cơ bản được kỳ vọng tăng nhẹ, cho thấy tiến trình giảm lạm phát về mục tiêu 2% vẫn còn gập ghềnh. Điều này có thể khiến thị trường giảm kỳ vọng vào khả năng ECB hạ lãi suất 50bps vào tháng 12, thay vào đó là nới lỏng dần dần với tốc độ 25bps mỗi đợt.

Lịch kinh tế châu Âu:

Lưu ý: Mặc dù thị trường Hoa Kỳ mở cửa trở lại sau kỳ nghỉ, thanh khoản có thể vẫn mỏng hơn bình thường do chuẩn bị bước vào kỳ nghỉ cuối tuần.

Happy trading!

Kim loại quý này đã có một khởi đầu tuần một cách tồi tệ nhưng đã phục hồi khá tốt kể từ đó.

Với đà tăng hôm nay, chúng ta đang thấy giá vượt lên trên đường MA 100 giờ (đường màu đỏ) và 200 giờ (đường màu xanh). Điều đó cho thấy một xu hướng tăng ngắn hạn hơn một lần nữa đối với vàng.

Trong tháng này, vàng chỉ giảm 3%. Và đó là mức giảm hàng tháng lớn nhất kể từ tháng 9 năm ngoái. Nhìn vào tháng 12 và tháng 1, đây thường là những tháng mà vàng có xu hướng tích cực nhất. Tuy nhiên, với việc vàng đã tăng gần 30% trong năm nay, liệu xu hướng theo mùa có thể thuận lợi trong năm tới

Một rủi ro chính đối với vàng đó là bạn có thể đó là sự khó lường của Trump có khả năng gây ra biến động mạnh mẽ cho thị trường. Và ông ấy sẽ chính thức nhậm chức vào ngày 20/01/2025. Nhưng người ta có thể kỳ vọng một cách hợp lý rằng ông ấy sẽ bắt đầu thúc đẩy các chính sách của mình vào bất kỳ thời điểm nào trong năm mới

Bên cạnh đó, triển vọng của Fed cũng sẽ vẫn là một điều cần theo dõi. Tuy nhiên, với triển vọng tăng trưởng cơ bản vẫn còn, vàng vẫn còn có thể tiếp tục tăng cao hơn trong năm tới.

Bảng trên cho thấy không có quá nhiều thông tin về các quyền chọn đáo hạn bởi thời điểm này vẫn là kỳ nghỉ Lễ Tạ ơn tại Mỹ. Thị trường Hoa Kỳ sẽ mở cửa nhưng thanh khoản có thể sẽ vẫn thấp hơn bình thường. Nhìn vào bảng trên, có lẽ chỉ có một điều cần lưu ý - đó là quyền chọn EUR/USD đáo hạn ở mức 1.0600.

Tuy nhiên, nó không mang ý nghĩa kỹ thuật nào. Nhưng với việc đồng USD tiếp tục yếu hơn vào cuối tháng, xu hướng này vẫn tiếp tục trong thời gian tới.

Vào 18h30 tối nay theo giờ Việt Nam, Phó chủ tịch ECB Luis de Guindos tại sẽ có bài phát biểu tại Encuentro de Economia do Fundació Internacional Olof Palme tổ chức tại Barcelona.

Trước đó, ông cũng đã có các phát biểu trong tuần này về lộ trình lãi suất của ECB:

Dữ liệu lạm phát tại Tokyo ở mức đủ cao để tiếp tục thúc đẩy kỳ vọng thị trường về khả năng BoJ tăng lãi suất tại cuộc họp ngày 18-19 tháng 12.

USD/JPY đã giảm xuống dưới 150.00 sau tin. Sau khi chạm mức 149.80, cặp tiền hiện đang cố gắng phục hồi trở lại ngưỡng 150.00

Tin tức:

USD/JPY thậm chí giảm xuống dưới mốc 150.00 sau dữ liệu lạm phát tháng 11 từ Tokyo. Trong đó, dữ liệu CPI lõi cho khu vực Tokyo đã tăng tốc lần đầu tiên sau 3 tháng. Giá năng lượng tăng do trợ cấp năng lượng của chính phủ không còn hiệu lực (tuy nhiên, có một biện pháp hỗ trợ mới được triển khai từ tháng Giêng). Lạm phát dịch vụ, được BoJ theo dõi chặt chẽ, chạm mức 0.9% (Tháng trước: 0.8%)

Dữ liệu trên đã khiến thị trường tiếp tục kỳ vọng rằng BoJ sẽ tăng lãi suất tại cuộc họp ngày 18-19/12. Các dữ liệu kinh tế khác từ Nhật Bản như Sản lượng công nghiệp và doanh số bán lẻ đều gây thất vọng.

Ngoại trừ JPY, hầu như các đồng tiền trong nhóm G10 hầu như đi ngang, với đồng USD tiếp tục mất giá.

Lưu ý rằng vào cuối tuần này, Cục Thống kê Quốc gia Trung Quốc (NBS) sẽ công bố PMI chính thức tháng 11.

Chuyên viên phân tích từ Deutsche Bank đã bày tỏ lo ngại rằng Fed có thể quyết định không cắt giảm lãi suất trong tháng 12, với lý do tiềm năng phục hồi của kinh tế mạnh hơn dự kiến, thị trường lao động ổn định và lạm phát vẫn duy trì trên 2.5%. Mặc dù họ vẫn giữ nguyên dự báo cắt giảm lãi suất vào tháng 12, nhưng rủi ro về việc trì hoãn là đang gia tăng, theo cập nhật mới nhất của ngân hàng này.

Nhìn về phía trước, trường hợp tiếp tục cắt giảm lãi suất dường như ngày càng mong manh. Các nhà phân tích dự đoán lãi suất điều hành của Fed sẽ kết thúc năm 2025 ở mức 4.375%. Dự báo này cho thấy Fed có thể duy trì lãi suất cao hơn trong một thời gian dài, đặc biệt nếu lạm phát vẫn cứng đầu, thị trường lao động nóng trở lại hoặc kỳ vọng lạm phát tăng cao hơn.

Báo cáo nêu rõ: "Năm 2025, khả năng xuất hiện rủi ro hai chiều đối với triển vọng của Fed có thể xuất hiện trở lại", ngụ ý rằng tại một thời điểm nào đó, Fed có thể ngừng cắt giảm lãi suất. Bất kỳ sự thay đổi nào như vậy sẽ phụ thuộc rất nhiều vào quỹ đạo của lạm phát và thị trường lao động, cũng như tác động của thuế quan mới đối với động lực kinh tế.

Deutsche Bank dự đoán Fed sẽ hạ lãi suất về mức trung lập là 3.75% - 4.00% trong năm 2026 và 2027.

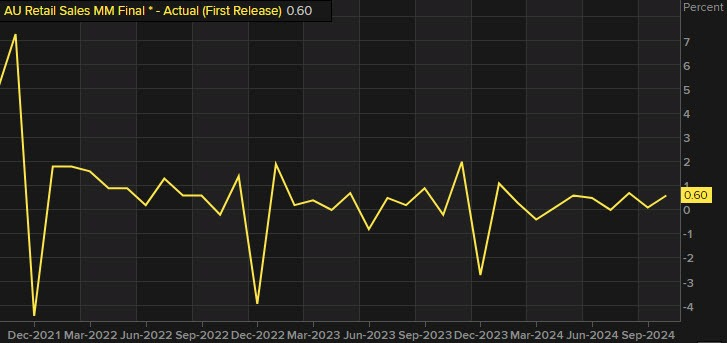

Theo ANZ:

Theo dự kiến của Cục Thống kê Quốc gia Trung Quốc (NBS), dữ liệu PMI tháng 11 sẽ được công bố vào 8:30 sáng thứ Bảy ngày 29/11/2024 (giờ Việt Nam). Trước đó, dữ liệu PMI của Trung Quốc trong tháng 10 đã cho thấy những dấu hiệu phục hồi nhẹ ở cả khu vực sản xuất và dịch vụ, mặc dù vẫn còn nhiều thách thức.

Theo dự báo: