Sản lượng công nghiệp tại Ý tăng nhẹ so với dự báo

- Sản lượng công nghiệp tại Ý tăng 1.1% so với tháng trước (Dự báo: 0.8%. Trước đó: -1.5%)

- Dữ liệu này cho thấy sự cải thiện đáng kể so với tháng trước.

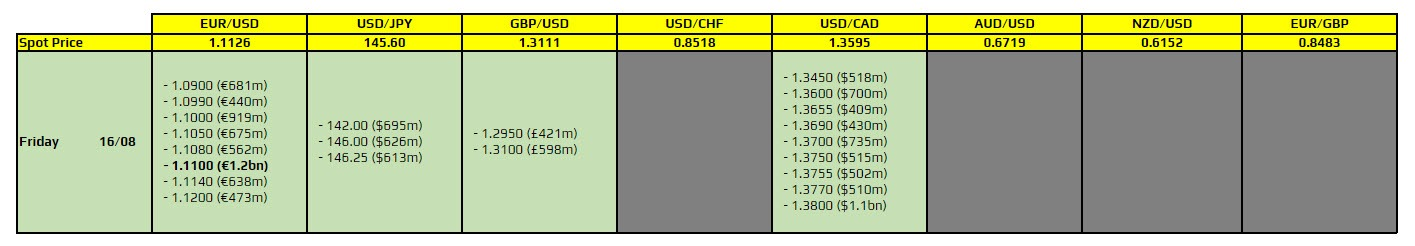

EUR/USD đi ngang trên mốc 1.11000 khi các nhà đàu tư hướng tới bài phát biểu của Chủ tịch Fed Powell tại Hội nghị chuyên đề Jackson Hole. Triển vọng của cặp tiền vẫn tích cực sau khi phá vỡ biên trên của kênh giá tăng trên khung D1. Ngoài ra, các đường EMA 20 và 50 ngày dốc lên trên cho thấy xu hướng tăng vẫn còn mạnh.

Chỉ báo RSI dao động trong biên độ 60 - 80, và có thời điểm tiến vào vùng quá mua cho thấy động lực tăng mạnh. Nếu cặp tiền có thể phá lên trên kháng cự là đỉnh phiên 28/12 năm ngoái, phe mua có thể nhắm tới mốc 1.2000. Trái lại, hỗ trợ quan trọng lúc này là mốc 1.1100.

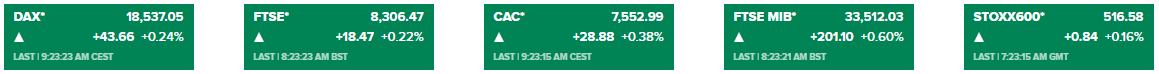

Chứng khoán châu Âu tăng cao hơn khi các nhà đầu tư chờ đợi thêm nhiều tín hiệu về việc cắt giảm lãi suất trong bài phát biểu của Thống đốc Powell tại Hội nghị Jackson Hole. Trước đó, Thống đốc BoE Bailey cũng dự kiến có bài phát biểu vào cuối phiên Âu, trước khi diễn ra bài phát biểu của ông Powell.

Chỉ số Stoxx 600 tăng 0.18% trong các giao dịch trước giờ mở cửa, với săc xanh lan tỏa trên hầu hết các sàn giao dịch và các lĩnh vực lớn. Cổ phiếu ngân hàng tăng 0.8%, trong khi cổ phiếu công nghệ giảm 0.5%.

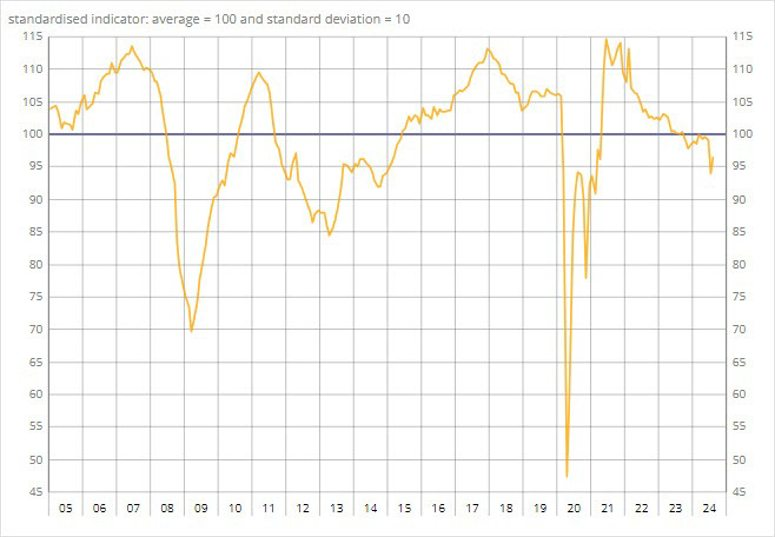

Niềm tin kinh doanh của Pháp phục hồi sau khi suy giảm vào tháng 7. Sự phục hồi cũng được ghi nhận ở cả điều kiện việc làm, khi chỉ số này tăng từ 96 lên 98.

Hợp đồng tương lai S&P 500 hiện tăng gần 0.4%.

Chỉ số FTSE của Anh dự kiến tăng 19 điểm lên mức 8,295, chỉ số DAX của Đức giảm 24 điểm xuống 18,467, chỉ số CAC 40 của Pháp giảm 9 điểm còn 7,516 và chỉ số FTSE MIB của Ý mất 9 điểm còn 33,368.

Các nhà đầu tư đang chờ đợi thêm nhiều tín hiệu về lộ trình chính sách tiền tệ trong cuộc họp của các thống đốc ngân hàng trung ương tại Hội nghị kinh tế Jackson Hole vào thứ sáu.

Thị trường kỳ vọng Chủ tịch Powell sẽ gợi ý về đợt cắt giảm lãi suất vào tháng 9. Thống đốc Ngân hàng trung ương Anh Andrew Bailey dự kiến cũng sẽ phát biểu.

Đợt đáo hạn đối với EUR/USD một lần nữa nằm ở mức 1.1100. Tương tự như ngày hôm qua, các đợt đáo hạn có khả năng giúp hạn chế sự sụt giảm quá mức trong phiên giao dịch sắp tới. Ít nhất là cho đến khi chủ tịch Fed Powell phát biểu.

Trong phiên Âu, sẽ không có nhiều thông tin quan trọng có thể tác động mạnh đến thị trường. Do đó, thị trường có thể sẽ chờ đợi bài phát biểu của Chủ tịch Powell tại Jackson Hole trước khi đến cuối tuần.

Ông cho biết xu hướng lạm phát ở khu vực đồng Euro phù hợp với động thái cắt giảm lãi suất dần dần của ECB. Thêm vào đó, với các dự báo hiện nay cho rằng sẽ có thêm hai đợt cắt giảm lãi suất nữa vào cuối năm, "không có lý do gì để không thực hiện" điều đó.

Điều đó có nghĩa là sẽ có ít nhất 2 đợt cắt giảm lãi suất. Hiện tại, thị trường đang dự đoán ECB sẽ cắt giảm lãi suất khoảng 64 bps cho đến cuối năm với đợt cắt giảm vào tháng 9 đã được xác nhận.

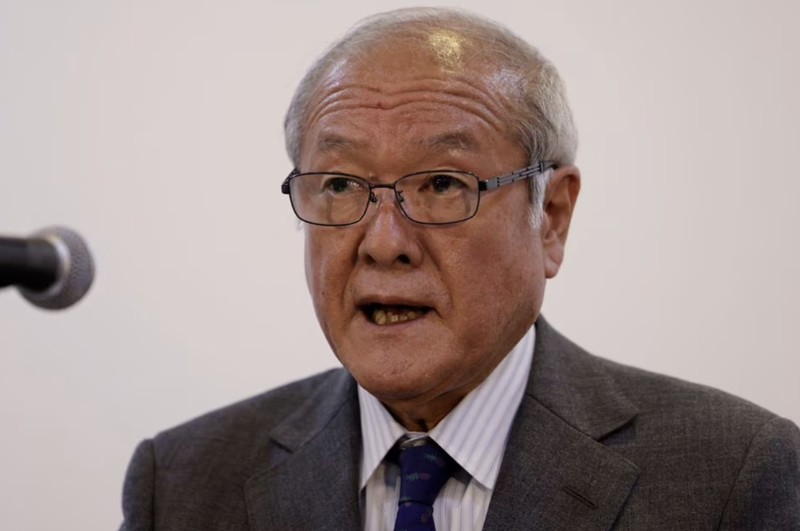

Phát biểu của Thống đốc BoJ Kazuo Ueda:

BoJ sẽ tổ chức cuộc họp tiếp vào ngày 20 tháng 9 và phần lớn dự báo đều không cân nhắc đến khả năng tăng lãi suất vào thời điểm đó. 1/4 số người tham gia khảo sát dự đoán BoJ sẽ tăng lãi suất một đợt vào tháng 10 tới. Nhưng sau khi xem xét những nhận xét trên và cách Ueda nhấn mạnh vào tình trạng "bất ổn" của thị trường, có vẻ như họ chưa thực sự tự tin khi tạo ra thêm một cú sốc với đợt tăng lãi suất mới.

Thống đốc Ueda cho biết thị trường hiện vẫn chưa ổn định. Tỷ giá USD/JPY hiện giảm hơn 0.4% xuống còn 145.70 nhưng cũng có thể do đồng USD suy yếu. Lợi suất TPCP Mỹ kỳ hạn 10 năm giảm 1.6 bps xuống còn 3.846% cũng đè nặng lên đồng bạc xanh.

Phát biểu từ ông Ueda hôm nay nhìn chung nhấn mạnh đợt tăng lãi suất mới nhất của họ là "phù hợp". Còn về động thái tiếp theo sẽ phụ thuộc vào diễn biến kinh tế trong những tháng tới.

Giọng điều "diều hâu" hơn của BoJ sau khi tăng lãi suất đã gây ra sự hỗn loạn trên thị trường vào đầu tháng 8. Sau đó, phó thống đốc Uchida đã cố gắng làm dịu tình hình khi nói rằng họ sẽ không tăng lãi suất miễn là thị trường còn bất ổn. Điều đó đã gây ra một chút xáo trộn khi thị trường hiểu rằng ông Uchida có thể đang không chia sẻ cùng quan điểm với thống đốc Ueda.

Dĩ nhiên, Uchida đã nhanh chóng làm rõ quan điểm của mình. Và bây giờ chúng ta thấy Ueda đang cố gắng "xoa dịu" sự bất đồng này qua phát biểu trên. Dù sao, mục tiêu số một hiện tại có lẽ là tránh tạo ra những cú sốc hay bất ngờ không mong muốn trên thị trường. Ueda chắc chắn đã thực hiện phần việc của mình trong phiên điều trần trước Quốc hội hôm nay.

Thống đốc BoJ Ueda đã phát biểu tại quốc hội Nhật Bản ngày hôm nay. Ông đã chia sẻ rằng lo ngại về nền kinh tế Hoa Kỳ đang chậm lại là nguyên nhân gây ra sự hoảng loạn gần đây của thị trường. Đồng Yên bắt đầu tăng giá sau động thái này, cho thấy BoJ sẽ không lùi bước trong việc thắt chặt chính sách. USD/JPY đã giảm từ mức trên 146.30 xuống khoảng 145.30 trước khi ổn định quanh mức 145.85.

Mặt khác dữ liệu lạm phát tháng 7 từ Nhật Bản cho thấy lạm phát toàn phần và lạm phát cơ bản vẫn cao hơn mục tiêu 2% của BoJ trong khi lạm phát cơ bản, loại trừ giá cả thực phẩm tươi sống và năng lượng, giảm xuống dưới mức này lần đầu tiên kể từ tháng 9 năm 2022.

Phó Tổng thống Hoa Kỳ Harris đã chấp nhận đề cử của Đảng Dân chủ để tranh cử làm ứng cử viên Tổng thống, đúng như dự đoán.

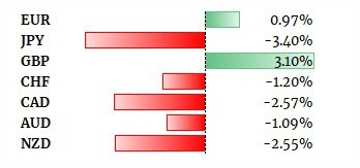

Đồng USD giảm nhẹ so với các đồng tiền tệ chính khác, nhưng vẫn giao dịch trong phạm vi hẹp.

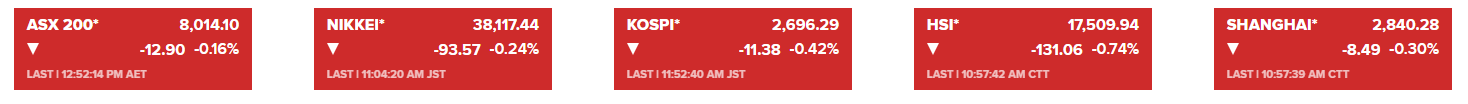

Sắc đỏ bao trùm thị trường chứng khoán châu Á

Thị trường Châu Á - Thái Bình Dương chủ yếu giảm vào thứ Sáu khi các nhà đầu tư chờ đợi bình luận của Chủ tịch Cục Dự trữ Liên bang Hoa Kỳ Jerome Powell tại cuộc họp của các ngân hàng trung ương toàn cầu tại Jackson Hole.

Giá vàng tăng nhẹ lên trên 2490 USD/oz. Giá dầu duy trì đà phục hồi.

Thống đốc BoJ Ueda phát biểu tại Quốc hội ngày hôm nay:

Thị trường Châu Á - Thái Bình Dương chủ yếu giảm vào thứ Sáu khi các nhà đầu tư chờ đợi bình luận của Chủ tịch Cục Dự trữ Liên bang Hoa Kỳ Jerome Powell tại cuộc họp của các ngân hàng trung ương toàn cầu tại Jackson Hole.

Trước đây, Powell đã phác thảo các sáng kiến chính sách rộng và cung cấp manh mối về lộ trình chính sách của Hoa Kỳ tại Jackson Hole.

Tại Châu Á, dữ liệu từ Nhật Bản cho thấy lạm phát toàn phần ở mức 2.8% vào tháng 7, không thay đổi so với tháng trước. Lạm phát cơ bản, loại trừ giá thực phẩm tươi sống, ở mức 2.7%, phù hợp với kỳ vọng của các nhà kinh tế được Reuters thăm dò và cao hơn con số 2.6% của tháng 6. Tuy nhiên lạm phát loại trừ giá cả thực phẩm tươi sống và năng lượng và được BoJ theo dõi, đã giảm xuống còn 1.9% vào tháng 7 từ mức 2.2% vào tháng 6. Đây là mức thấp nhất kể từ tháng 9 năm 2022.

Thống đốc BoJ Kazuo Ueda đã điều trần trước Quốc hội nước này vào thứ Sáu rằng ngân hàng trung ương sẽ "duy trì cảnh giác cao độ" với các động thái của thị trường, đồng thời cho biết thêm rằng thị trường vẫn không ổn định, Reuters đưa tin.

Các nhà phân tích của UBS bình luận về vàng:

Do:

Thống đốc BoJ Ueda cho biết:

USDJPY giảm 0.62% xuống 145.39 sau phát biểu của thống đốc BoJ Ueda và bộ trưởng Tài chính Nhật Bản Suzuki

Mọi con mắt hiện đổ dồn vào Jackson Hole và bài phát biểu của chủ tịch Fed Powell lúc 21:00 hôm nay.

Thống đốc BoJ Ueda điều trần trước Quốc hội Nhật Bản:

Về biến động tỷ giá hối đoái, ông cho biết:

Doanh số bán lẻ của New Zealand giảm 1.2% trong quý 2, vượt qua mức dự kiến 1.0%

Nền kinh tế New Zealand chịu áp lực lớn trong quý sau chu kỳ tăng lãi suất liên tục của RBNZ.

Dữ liệu kinh tế cho thấy sự ảm đạm:

Stats NZ công bố một vài số liệu:

Thống đốc BoJ Ueda phát biểu:

Khi được hỏi rằng BoJ có phải đã quá chậm trong việc bình thường hoá chính sách hay không, thống đốc Ueda trả lời rằng lộ trình chính sách của BoJ là phù hợp.

Bình luận "hawkish" của thống đốc BoJ Ueda chỉ ra những ý chính:

Một quan chức cấp cao của BoJ cho biết thêm:

Thành viên Hội đồng Thống đốc ECB Kazaks (thống đốc ngân hàng trung ương Latvia) đã phát biểu vào thứ năm. Ông dẫn đầu bằng cách nói rằng ông rất cởi mở với một cuộc thảo luận về việc cắt giảm lãi suất vào tháng 9 và rằng ngay cả với một vài lần cắt giảm nữa, chính sách tiền tệ vẫn sẽ mang tính thắt chặt:

Chủ tịch Fed Boston cho biết:

Thị trường chứng khoán Mỹ đồng loạt giảm điểm. Vào thứ năm trước bài phát biểu tại Jackson Hole, cổ phiếu chịu áp lực bởi sự gia tăng lợi suất trái phiếu kho bạc. S&P 500 giảm 0.9%, trong khi Nasdaq Composite thiên về công nghệ giảm 1.7%, trải qua ngày tồi tệ nhất kể từ ngày 5 tháng 8. Chỉ số Dow Jones mất 177 điểm. Dow và S&P 500 vẫn tăng khiêm tốn trong tuần này. Tuy nhiên, Nasdaq đã giảm 0/1% trong tuần cho đến nay, chuẩn bị ghi nhận tuần giảm thứ năm trong sáu tuần. Chủ tịch Fed, sẽ phát biểu lúc 21:00 giờ tối nay từ cuộc họp thường niên của Fed tại Jackson Hole, Wyoming, dự kiến sẽ ra tín hiệu rằng Fed nên sớm bắt đầu hạ lãi suất, với những manh mối hạn chế về quy mô và tần suất của các đợt cắt giảm. Thị trường đang đặt cược vào việc cắt giảm 25 bps tại cuộc họp ngày 17-18 tháng 9 và để ngỏ khả năng cắt giảm 50 bps, theo FedWatch của CME Group. Biên bản cuộc họp tháng 7 cho thấy "phần lớn" các thành viên ủng hộ việc cắt giảm vào tháng 9.

Trên thị trường FX, USD mạnh nhất, JPY yếu nhất trong nhóm tiền tệ chính. DXY tăng 0.38% lên 101.50. USD/JPY là cặp tiền biến động lớn nhất trong ngày khi tăng ổn định trong phiên Á và sau đó bị đình trệ trong phiên giao dịch tại Hoa Kỳ. Cặp tiền đóng cửa ở 146.50. Các loại tiền tệ hàng hóa nói chung suy yếu nhẹ. AUDUSD thoái lui xuống 0.6700.

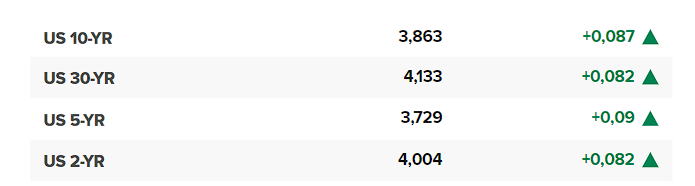

Vàng giảm $29 xuống $2,483. Bitcoin giảm 1.27% ở trên $60,000 một chút. Lợi suất TPCP Mỹ đồng loạt tăng. Lợi suất TPCP kỳ hạn 10 năm tăng 139 bps lên 3.86%. Dầu thô WTI tăng $1.04 lên $72.92/thùng, ghi nhận phiên tăng đầu tiên sau 5 ngày giao dịch.

Những thông tin đáng chú ý trong phiên:

Các chỉ số chứng khoán đang giảm:

DJIA (Dow Jones Industrial Average): 40,837 điểm, giảm 52.51 điểm (-0.13%).

NASDAQ: 17,901 điểm, giảm 17.42 điểm (-0.1%).

S&P 500: 5,619 điểm, giảm 1.04 điểm (-0.02%).

Russell 2000: 2,163 điểm, giảm 6.87 điểm (-0.32%).

Lợi suất TPCP Mỹ đang tăng:

Chỉ số DXY đang ở mức 101.500.

Giá vàng giảm 1.33% xuống mức 2,478 USD/oz.

Bitcoin đang dao động quanh mức 60,800 USD.

Harker sẽ nghỉ hưu vào năm tới nhưng những phát biểu của ông thường phản ánh xu hướng chính của FOMC.

Tổng quan về diễn biến thị trường chứng khoán hôm nay:

Lĩnh vực công nghệ dẫn đầu

Các công ty truyền thông và Internet thể hiện khả năng phục hồi

Hiệu suất không đồng đều giữa các lĩnh vực khác

HĐTL S&P 500 đang tăng trước phiên mở cửa.

Thị trường định giá có 28% khả năng Fed cắt giảm lãi suất 50 bps.

Quan điểm này đang gợi ý rằng, nếu không có gì bất thường, Fed có thể sẽ cắt giảm lãi suất 25 bps tại mọi cuộc họp cho đến khi lãi suất đạt mức 3.50% hoặc 3%.

Chỉ số hoạt động quốc gia của Fed Chicago giảm xuống mức -0.34, trước đó chỉ số này đạt mức +0.05

Chỉ số này tổng hợp các dữ liệu đã được công bố, vì vậy nó không phải là yếu tố thúc đẩy thị trường mà là góc nhìn về nền kinh tế Mỹ.

Tin tức chính:

Thị trường:

Thị trường cuối cùng đã chuyển trọng tâm trở lại lịch kinh tế trong hôm nay với loạt dữ liệu PMI từ khu vực Eurozone và Vương quốc Anh.

Số liệu tại Pháp khả quan hơn ở mảng dịch vụ nhưng có khả năng chỉ là nhất thời, do nhu cầu tăng cao từ Thế vận hội Paris. Số liệu của Đức lại kém khả quan và điều đó đã kìm hãm đồng Euro. Tuy nhiên, do thị trường đã định giá 100% khả năng ECB sẽ cắt giảm lãi suất vào tháng tới, nên phản ứng nhìn chung khá hạn chế.

Đồng USD đang hồi phục cùng với lợi suất trái phiếu sau một tuần ảm đạm. Điều này đang hỗ trợ cho USD/JPY, với việc cặp tiền này hiện chạm ngưỡng 146.00. GBP/USD vẫn đang tích cực và được hỗ trợ bởi dữ liệu PMI khả quan hơn tại Anh. Cặp tiền này đang giao dịch ở mức 1.3100 và tiếp tục hướng tới mức đỉnh 2023 là 1.3142.

Thị trường chứng khoán vẫn ổn định sau khi lấy lại được một chút bình tĩnh vào hôm qua. HĐTL S&P 500 tăng 0.2%, các chỉ số chứng khoán châu Âu cũng tăng nhẹ cho đến nay.

Tất cả sự chú ý hiện đang đổ dồn vào nhiều dữ liệu hơn từ Hoa Kỳ, trước khi chuyển sang hội nghi Jackson Hole cùng bài phát biểu của Chủ tịch Fed Powell vào cuối tuần này.

ECB vẫn còn khoảng ba tuần để định hướng thị trường theo hướng khác nếu họ không muốn cắt giảm lãi suất một lần nữa vào tháng tới. Tuy nhiên, với tình hiện tại, việc cắt giảm lãi suất 25 điểm cơ bản gần như chắc chắn.

Biến động tỷ giá và lạm phát luôn là một vấn đề khó khăn để tranh luận hoặc định hướng. Nhưng đối với hầu hết các nền kinh tế lớn, biến động tỷ giá được kiểm soát khá tốt và thường chỉ tác động một phần nhỏ đến áp lực giá cả. Điều này cũng đúng với khu vực Eurozone, hoặc ít nhất đó là những gì ECB đã và đang khẳng định trong những năm qua.

Nếu gạt điều đó sang một bên, sự tăng giá gần đây của đồng euro có ý nghĩa gì đối với NHTW và nền kinh tế nói chung?

Đầu tiên, hãy xem xét hiệu suất của đồng tiền này trong năm 2024. So với USD, đây là đồng tiền có hiệu suất tốt thứ hai trong số các đồng tiền chính. Điều này có vẻ khá bất ngờ, đặc biệt là trong bối cảnh triển vọng kinh tế u ám xung quanh đồng USD gần đây.

Quay lại chủ đề, điều này thực sự tác động như thế nào đến nền kinh tế khu vực đồng euro?

Xét đến tình trạng của ngành sản xuất của Châu Âu - đặc biệt là tại Đức - Đồng Euro mạnh hơn không phải là một yếu tố hỗ trợ. Nhu cầu trong nước và nước ngoài đều đang yếu, nhất là với những lo ngại về Trung Quốc. Đồng tiền mạnh hơn sẽ khiến hàng hóa xuất khẩu đắt đỏ hơn và không giúp ích gì cho ngành công nghiệp đang gặp khó khăn. Mặc dù tác động có thể vẫn chưa quá mạnh, nhưng mỗi yếu tố nhỏ đều góp phần, nhất là khi nền kinh tế bắt đầu có dấu hiệu chững lại trong quý 3.

Việc ECB phải cắt giảm lãi suất với tốc độ nhanh hơn có thể giúp hạn chế tác động của đồng euro mạnh lên. Tuy nhiên, mục tiêu chínhcủa họ vẫn là kiềm chế lạm phát, không giống như Fed. Mặt khác, một đồng euro mạnh hơn có thể được chào đón, đặc biệt là khi tiến trình kìm hãm lạm phát đang gặp phải một số trở ngại. Điều này sẽ đi ngược lại lập luận của ECB rằng tỷ giá hối đoái không phải là yếu tố quá quan trọng trong việc tác động đến giá cả.

Báo cáo CPI mới nhất trong tháng 7 cho thấy áp lực giá cả đang không giảm xuống một cách nhanh chóng và đủ thuyết phục. Nếu lạm phát tăng lên, ngay cả khi do tác động của yếu tố cơ bản, vào cuối năm nay, thì điều đó có thể là lý do để ECB tạm dừng cắt giảm lãi suất một lần nữa.

Điều này có thể khiến đồng EUR này tiếp tục mạnh lên, trong bối cảnh các nhà giao dịch hiện đang định giá khả năng ECB sẽ cắt giảm lãi suất khoảng 66 điểm cơ bản trong ba cuộc họp tiếp theo cho đến tháng 12. Và rồi điều đó sẽ tạo thêm áp lực lên ngành công nghiệp sản xuất. Và tất cả sẽ lại gây áp lực buộc ECB phải tiếp tục cắt giảm lãi suất trong bối cảnh nền kinh tế đang chững lại.

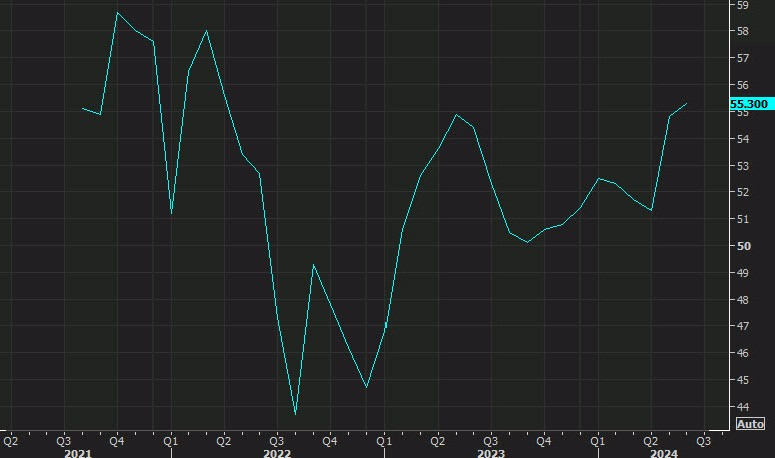

S&P Global sẽ công bố ước tính sơ bộ về Chỉ số PMI của Hoa Kỳ tháng 8 vào 20h45 tối nay. Các chỉ số này là kết quả của các cuộc khảo sát đối với các giám đốc điều hành cấp cao trong khu vực tư nhân với mục đích xác địnhsức khỏe chung của một nền kinh tế, cung cấp thông tin chi tiết về các động lực kinh tế quan trọng khác như GDP, lạm phát, xuất khẩu, năng suất, việc làm và hàng tồn kho. Kể từ tháng 3 năm 2023, lĩnh vực dịch vụ vẫn duy trì ở mức mở rộng trong khi sản xuất phải vật lộn để tăng trưởng.

Thị trường dự báo PMI dịch vụ tháng 8 sẽ giảm nhẹ xuống 54, trong khi PMI sản xuất sẽ giữ nguyên ở mức 49.6. Do đó, PMI tổng hợp được dự báo sẽ giảm xuống 53.5 (Trước đó: 54.3).

Dữ liệu này sẽ được theo dõi sát sao vì những lo ngại về suy thoái kinh tế của Hoa Kỳ vẫn còn đó. Bất kỳ bất ngờ nào trong các số liệu liên quan đến tăng trưởng đều có thể dẫn đến sự thay đổi mạnh mẽ trong tâm lý, vì trọng tâm hiện đang tập trung vào quyết định chính sách tiền tệ của Fed vào tháng 9.

Fed đã bớt giọng điệu "hawkish" trong cuộc họp chính sách tiền tệ tháng 7 và các nhà hoạch định chính sách đã bắt đầu mở đường cho việc cắt giảm lãi suất vào tháng 9.Tại thời điểm này, khả năng cắt giảm trong tháng 9 gần như là sẽ chắc chắn xảy ra và có vẻ như các số liệu PMI sẽ không ảnh hưởng đến quyết định này. Tuy nhiên, chúng có thể tạo ra một số biến động trong ngắn hạn.

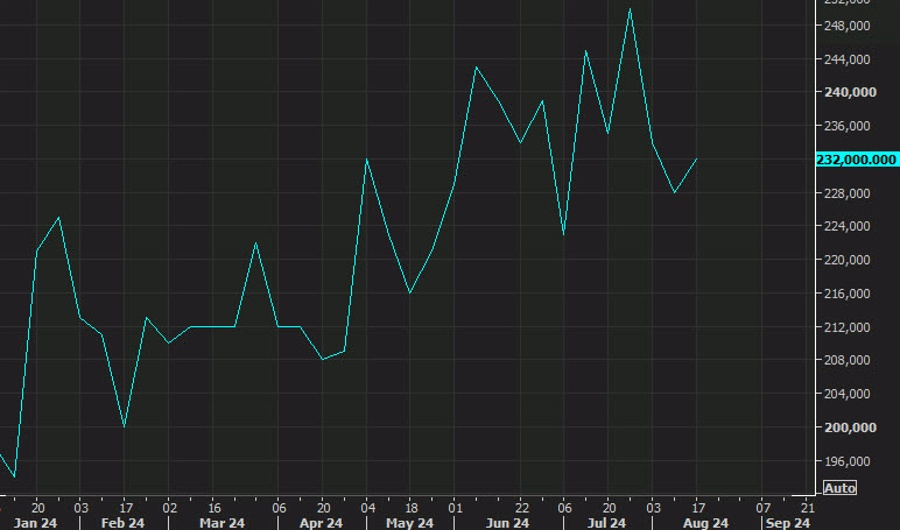

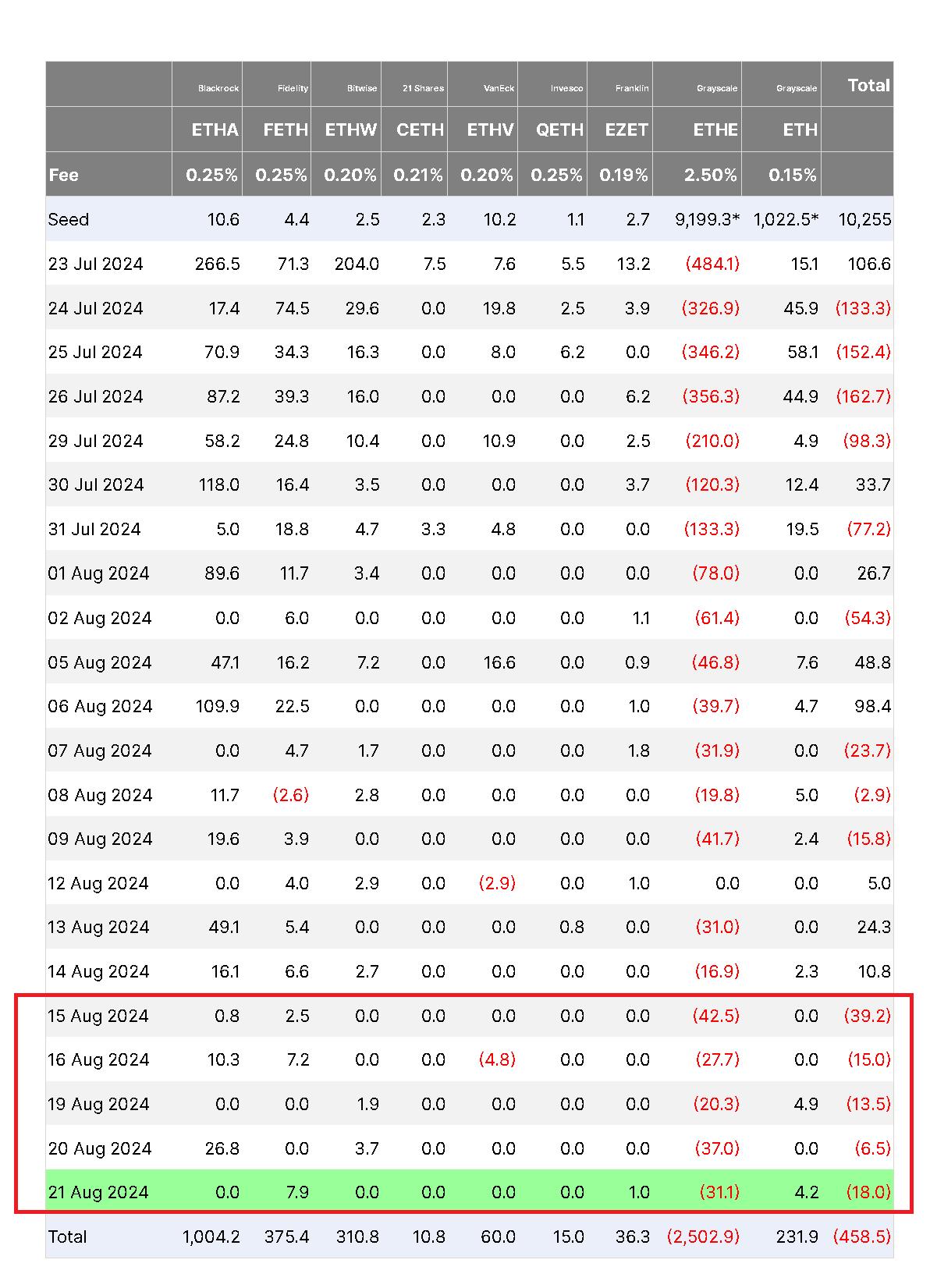

Các quỹ ETF Ethereum giao ngay tại Mỹ đã ghi nhận 5 ngày liên tiếp bị bán ròng, chuỗi ngày dài nhất kể từ khi ra mắt vào ngày 23/7.

Phần lớn khoản đầu tư vào 9 ETF Ethereum giao ngay đã bị lu mờ bởi làn sóng tháo chạy khỏi Grayscale Ethereum Trust (ETHE), với tổng giá trị bán ròng vượt mức 2.5 tỷ USD tính đến ngày 21/8. Trong khi đó, dòng vốn đổ vào các quỹ ETF khác như iShares Ethereum Trust ETF (ETHA) của BlackRock, Fidelity Ethereum Fund (FETH) và Bitwise Ethereum ETF (ETHW) đã phần nào làm dịu đi tình hình.

Trái ngược hoàn toàn với ETHE, Grayscale Ethereum Mini Trust (ETH) không ghi nhận bất kỳ đợt bán ròng nào và thậm chí được mua ròng 231.9 triệu USD, trong khi ETHA cũng trở thành ETF Ethereum giao ngay đầu tiên thu hút được 1 tỷ USD vốn đầu tư ròng vào ngày 20/8.

Mặt khác, các ETF Bitcoin giao ngay vẫn được đầu tư mạnh mẽ, thu hút được 17 tỷ USD khối lượng mua ròng ngay cả khi quỹ Grayscale Bitcoin Trust bị rút ròng 19,6 tỷ USD.

Dự báo sản lượng cho ba tháng tới vẫn duy trì ở mức dương (+9), mặc dù giảm so với dự báo của tháng trước là +25. CBI cho biết: " Điều đáng khích lệ là các nhà sản xuất vẫn tự tin rằng sản lượng sẽ tăng lên trong mùa thu".