Tỷ giá tham chiếu USD/CNY hôm nay: 7.0870

- Giá đóng cửa trước đó: 7.0958.

- PBOC bơm 568 tỷ NDT reverse repo kỳ hạn 7 ngày với lãi suất ẩn định ở mức 1.7%.

Giá vàng (XAU/USD) dự kiến sẽ tiếp tục chuỗi tăng bốn ngày liên tiếp trong tuần này, hiện giao dịch quanh mức 2,680 USD/oz. Lo ngại lạm phát tiếp tục đẩy giá kim loại quý này tăng cao, trong khi Fed vẫn duy trì lập trường thận trọng. Theo Bloomberg, Goldman Sachs dự báo khả năng giảm lãi suất ít hơn đang củng cố triển vọng vàng đạt mức 3,000 USD vào giữa năm 2026.

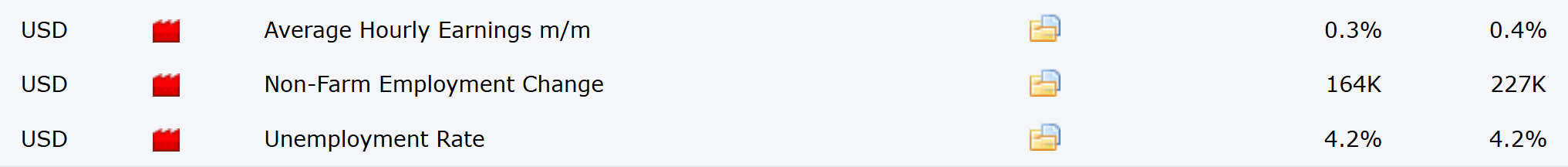

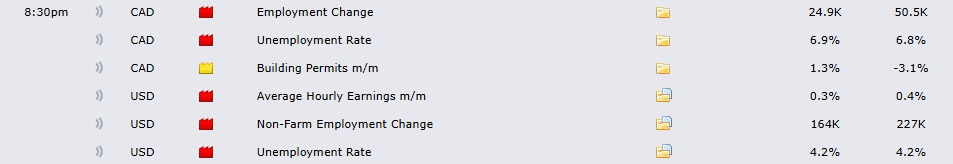

Dữ liệu bảng lương NFP tháng 12 sẽ là yếu tố quan trọng quyết định giá vàng tăng hay giảm trước khi kết thúc tuần. Dự báo NFP dao động từ 100,000 đến 268,000, với dự báo thị trường ở mức 168,000.

Nếu số liệu công bố dưới 100,000, điều này có thể giảm bớt lo ngại về lạm phát và kích hoạt động thái chốt lời trên thị trường. Ngược lại, nếu NFP đạt gần hoặc vượt 268,000, thị trường sẽ gia tăng lo ngại về việc lãi suất duy trì ở mức cao.

Hiện tại, giá vàng đang dao động quanh mức 2,682 USD/oz.

Cùng với dữ liệu NFP của Hoa Kỳ, dữ liệu việc làm tháng 12 của Canada sẽ được công bố vào tối nay. Francesco Pesole, chuyên gia ngoại hối tại ING đánh giá dự báo cho thấy tốc độ tuyển dụng chậm lại ở mức 25,000 và tỷ lệ thất nghiệp tăng lên 6.9%

Pesole nhận định: “Tác động lên đồng CAD có khả năng chỉ kéo dài trong ngắn hạn, vì đồng tiền này gần như hoàn toàn bị chi phối bởi rủi ro chiến tranh thương mại Mỹ-Canada và mức độ ảnh hưởng từ tân Thủ tướng.”

“Ở thời điểm hiện tại, hai ứng viên đang có lợi thế: cựu Bộ trưởng Tài chính Chrystia Freeland và cựu Thống đốc BoC Mark Carney.”

Hiện tai, USD/CAD đang giao dịch ở mức 1.4403.

Theo ông Alberto Musalem, chủ tịch Fed St. Louis, bình luận trên tạp chí Wall Street:

Điều này nhất quán với lập trường chính sách hiện tại của Fed, khi cơ quan này dự kiến tạm dừng cắt giảm lãi suất, ít nhất trong suốt quý I năm nay. Hiện tại, thị trường đang dự đoán lần cắt giảm 25 điểm cơ bản đầu tiên sẽ diễn ra vào tháng 6, với tổng cộng khoảng 42 điểm cơ bản cắt giảm trong năm nay.

Theo Bloomberg, BoJ vẫn đang xem xét quyết định lãi suất cho cuộc họp chính sách tiền tệ tháng 1.

Cụ thể:

Sau các thông tin trên, đồng JPY nhận được lực mua, đẩy tỷ giá USD/JPY giảm 0.12% trong ngày, hiện ở mức 157.88 tại thời điểm viết bài.

Vàng này đang giữ vững đà phục hồi ấn tượng từ đường trung bình động 100 ngày (đường màu đỏ) ngay từ đầu năm mới, với mức giao dịch đạt 2,680 USD trong tuần này. Mức kháng cứ 2,700 USD có thể sớm được kiểm định, trước khi vàng nhắm đến các mức đỉnh cuối tháng 11 và tháng 12 khoảng 2,725-2,726 USD.

Một động lực tăng mạnh mẽ cho vàng vào đầu năm nay là giá tăng bất chấp lợi suất trái phiếu tăng và đồng USD mạnh lên. Điều này cho thấy sức hút mạnh mẽ của thị trường đối với vàng. Ngoài ra, có thể nói rằng vàng cũng đang hưởng lợi từ xu hướng tăng giá theo mùa thường thấy trong tháng 1.

Hiện vẫn còn sớm để đưa ra kết luận, kiểm định mức kháng cự của giá vàng có thể đến ngay trong hôm nay, khi báo cáo việc làm Mỹ được công bố. Đây có thể là yếu tố quan trọng định hình tâm lý giao dịch trong tháng này.

Xét đến yếu tố tâm lý lạc quan như đã nêu trên, rủi ro từ phản ứng tiếp theo của thị trường vàng có thể mang tính bất đối xứng. Nếu báo cáo việc làm của Mỹ yếu hơn kỳ vọng, làm đồng USD và lợi suất trái phiếu suy yếu, vàng có thể sẽ tăng mạnh trong tuần tới.

Ngược lại, nếu dữ liệu tích cực, tác động tiêu cực đến giá vàng có thể không quá lớn, nhờ lực mua bắt đáy mạnh mẽ vào đầu năm. Dù vậy, sẽ rất thú vị khi xem thị trường phản ứng ra sao trước thử thách này ngay từ giai đoạn đầu năm.

Hiện tại, điều kiện thị trường đang ủng hộ vàng. Giá vàng đang nhắm đến chuỗi tăng bốn ngày liên tiếp và có thể còn tăng nóng hơn nếu dữ liệu thị trường lao động Mỹ gây thất vọng vào cuối ngày hôm nay.

Theo dự báo:

Sau khi lợi suất trái phiếu 30 năm của Anh tăng vọt lên mức cao nhất kể từ cuối những năm 1990, lợi suất trái phiếu 10 năm của Anh cũng đạt mức cao nhất kể từ cuộc khủng hoảng tài chính 2008 vào ngày thứ Năm. Trong khi đó, đồng bảng Anh (GBP) đã giảm xuống mức thấp nhất so với USD trong hơn 1 năm, giao dịch ở mức $1.2287 (thời điểm viết bài).

Lo ngại về tình trạng của nền kinh tế Anh ngày càng gia tăng khi các nhà đầu tư và doanh nghiệp chú ý đến các chính sách tài khóa mới, dự kiến sẽ khiến thuế và chi phí kinh doanh tăng lên, cùng với các dữ liệu kinh tế yếu và lạm phát dai dẳng.

Thị trường chứng khoán châu Âu tăng nhẹ khi các nhà đầu tư theo dõi các dữ liệu kinh tế mới nhất và tình trạng bất ổn đang diễn ra trên thị trường nợ của Vương quốc Anh. Các nhà đầu tư đang chú ý đến diễn biến trên thị trường Anh, khi lợi suất trái phiếu chính phủ (GILTS) đạt mức cao nhất trong nhiều thập kỷ trong tuần này.

Sau khi lợi suất trái phiếu 30 năm của Anh tăng vọt lên mức cao nhất kể từ cuối những năm 1990, lợi suất trái phiếu 10 năm của Anh cũng đạt mức cao nhất kể từ cuộc khủng hoảng tài chính 2008 vào ngày thứ Năm. Trong khi đó, đồng bảng Anh (GBP) đã giảm xuống mức thấp nhất so với USD trong hơn 1 năm, giao dịch ở mức $1.2286 (thời điểm viết bài).

Lo ngại về tình trạng của nền kinh tế Anh ngày càng gia tăng khi các nhà đầu tư và doanh nghiệp chú ý đến các chính sách tài khóa mới, dự kiến sẽ khiến thuế và chi phí kinh doanh tăng lên, cùng với các dữ liệu kinh tế yếu và lạm phát dai dẳng.

Thông tin rò rỉ từ BoJ đang ngày càng lan rộng, và đọng thái lần này dường như nhằm mục đích thăm dò phản ứng thị trường trước quyết định chính sách vào cuối tháng 1. Ngay sau tin tức này, tỷ giá USD/JPY đã giảm mạnh từ 158.35 xuống 157.80.

Rầm rộ thông tin cho biết BoJ đang cân nhắc nâng dự báo lạm phát "lõi-lõi" (lạm phát không bao gồm giá thực phẩm và năng lượng) cho hai năm tài khóa 2024 và 2025. Tuy nhiên, họ vẫn đang thận trọng đánh giá dữ liệu trước khi đưa ra quyết định tại cuộc họp vào tháng 1.

Tuy nhiên, nhìn vào cách Thống đốc Ueda phát biểu hồi tháng trước, nhiều người cho rằng khả năng điều chỉnh chính sách trong tháng này là rất thấp. Ngoài ra, các quan chức khác cũng đã nhấn mạnh việc cần chờ xác nhận tiến triển từ các cuộc đàm phán lương mùa xuân (diễn ra gần tháng 3) để có thêm niềm tin vào việc tăng lãi suất lên cao hơn.

Báo cáo việc làm phi nông nghiệp (NFP) của Mỹ vào tối nay dự kiến cho thấy tốc độ tuyển dụng chậm lại trong bối cảnh thị trường lao động vẫn mạnh mẽ. Theo ước tính trung bình, nền kinh tế Mỹ đã tạo thêm 165,000 việc làm trong tháng 12, thấp hơn nhiều so với mức 227,000 của tháng 11. Trong đó, tỷ lệ thất nghiệp dự báo duy trì ở mức 4.2%. Tốc độ tăng lương trung bình giờ được kỳ vọng giảm nhẹ từ 0.4% xuống 0.3%.

Đợt phục hồi của lợi suất trái phiếu phản ánh sự cân bằng về kỳ vọng của các nhà đầu tư đối với khả năng xảy ra 2 kịch bản số liệu (tốt hơn hoặc kém hơn dự báo) do vẫn còn một số nghi vấn về số liệu việc làm khả quan hơn ước tính.

“Thị trường trái phiếu dễ dàng tăng giá mạnh hơn nếu số liệu thấp hơn kỳ vọng, so với áp lực bán nếu báo cáo tích cực”, một số chuyên gia từ BMO Capital Markets nhận định.

Các nhà giao dịch đang theo dõi sát sao rủi ro Nhật Bản can thiệp vào thị trường ngoại hối để hỗ trợ JPY, đặc biệt khi báo cáo việc làm Mỹ vào cuối ngày thứ Sáu có thể là yếu tố thúc đẩy biến động mạnh của tỷ giá.

Hiện tại, USD/JPY đang tiến gần đến mốc 160, một ngưỡng quan trọng có thể làm gia tăng lo ngại của các nhà hoạch định chính sách Tokyo về tác động của việc JPY suy yếu lên doanh nghiệp và người tiêu dùng. Nếu dữ liệu việc làm của Mỹ mạnh, cặp tỷ giá có thể tiến sát ngưỡng tâm lý này, thậm chí hướng tới mức thấp kỷ lục trong nhiều thập kỷ là 161.95.

Nhà giao dịch trái phiếu và ngoại hối tại Monex, Tokyo cho biết:

Phiên châu Âu hôm nay khá trầm lắng về mặt dữ liệu kinh tế, nên tâm điểm sẽ dồn vào báo cáo việc làm phi nông nghiệp NFP của Mỹ. Đây là dữ liệu quan trọng có khả năng tác động mạnh đến thị trường. Ngoài ra, báo cáo việc làm của Canada cũng là một sự kiện đáng chú ý.

Mặc dù báo cáo NFP có ảnh hưởng mạnh đến thị trường ngay lập tức, nhưng báo cáo CPI của Mỹ công bố vào tuần tới dường như đóng vai trò quan trọng hơn trong việc định hình kỳ vọng lãi suất. Trước đó, Fed đã nhấn mạnh rằng tiến triển trong công cuộc giảm lạm phát là điều kiện cần thiết để cân nhắc về các đợt cắt giảm lãi suất.

Trong tuyên bố mới nhất, Thứ trưởng Bộ Tài chính Trung Quốc, ông Liêu Mẫn, cho biết:

Tuy nhiên, các tuyên bố này vẫn mang tính chung chung, thiếu các chi tiết cụ thể. Điều này có thể khiến việc khôi phục niềm tin thị trường trở nên khó khăn, nhất là sau khởi đầu đầy chật vật của năm mới.

Thị trường chứng khoán Trung Quốc đang trải qua khởi đầu năm mới không mấy khả quan, với các chỉ số chính đều sụt giảm đáng kể.

Trong phiên thứ Sáu, chỉ số CSI 300 và Shanghai Composite cùng giảm 1.3%, đánh dấu tuần thứ hai liên tiếp thị trường chìm trong sắc đỏ. Đà giảm này đã xóa sạch mức tăng từ đầu tuần, dập tắt hy vọng phục hồi tâm lý lạc quan khi bước vào năm mới.

Trước đó, chỉ số có nhịp hồi khi chạm đường MA 100 ngày (màu đỏ). Tuy nhiên, đà giảm mạnh hôm nay đã đẩy chỉ số break qua ngưỡng hỗ trợ quan trọng này, từ đó làm dấy lên lo ngại về khả năng giảm sâu hơn nữa của chứng khoán Trung Quốc trong tuần tới.

Thêm vào đó, đồng nhân dân tệ ngày càng suy yếu càng khiến việc nắm giữ các tài sản của Trung Quốc trở nên kém hấp dẫn hơn. Có thể nói, đây là khởi đầu năm mới không mấy tích cực cho toàn thị trường.

Thị trường tiếp nối đà tăng từ hôm qua, nhưng hợp đồng tương lai chứng khoán Mỹ phản ánh tâm lý thận trọng trước thềm công bố báo cáo việc làm NFP tháng 12. Báo cáo này được xem như yếu tố quyết định xu hướng khẩu vị rủi ro khi tuần giao dịch chuẩn bị khép lại. Hiện tại, hợp đồng tương lai S&P 500 giảm 0.4%, trong lúc hợp đồng tương lai Dow Jones giảm 0.2%.

Tỷ lệ thất nghiệp của Thụy Sĩ vẫn ổn định vào tháng 12, mặc dù tỷ lệ chưa qua điều chỉnh theo mùa tăng từ 2.6% lên 2.8% trong tháng trước.

Thị trường lao động Mỹ đang suy yếu sau giai đoạn phục hồi mạnh mẽ hậu Covid, nhưng nền kinh tế vẫn ổn định, dù có dấu hiệu hạ nhiệt. Fed dự kiến tạm dừng chu kỳ cắt giảm lãi suất, với kỳ vọng thị trường lao động và lạm phát ổn định để duy trì lập trường hiện tại. Tuy nhiên, nếu dữ liệu NFP yếu hơn dự kiến, Fed có thể sẽ phải tiếp tục cắt giảm lãi suất vào đầu năm. Thị trường định giá có ~93% khả năng Fed sẽ giữ nguyên lãi suất trong tháng này, và đợt cắt giảm lãi suất đầu tiên của họ trong năm nay được kỳ vọng sẽ diễn ra vào tháng 6.

Vào 10:15 ngày 13/1, thành viên hội đồng thống đốc ECB Philip Lane sẽ phát biểu tại Diễn đàn Tài chính Châu Á (AFF) 2025, được tổ chức tại Hồng Kông.

Trong bối cảnh chính sách tiền tệ toàn cầu dự kiến trở nên nới lỏng hơn, các nhà hoạch định chính sách đang đứng trước cơ hội đặc biệt để đưa ra các chiến lược thúc đẩy tăng trưởng kinh tế và tìm kiếm những động lực phát triển mới. Phiên thảo luận này sẽ xoay quanh các cơ hội và thách thức đối với nền kinh tế, sự chuyển đổi trong bối cảnh đổi mới sáng tạo, cũng như các chiến lược quốc gia để tối ưu hóa tăng trưởng.Tiến sĩ Olli Rehn, Thống đốc Ngân hàng Phần Lan, sẽ tham gia cùng một hội thảo

Tiến sĩ Olli Rehn, Thống đốc Ngân hàng trung ương Phần Lan, cũng sẽ tham gia hội thảo này.

USD/JPY tăng mạnh trong phiên, hiện đang ở trên mức 158.30.

Dữ liệu chi tiêu hộ gia đình tháng 11 của Nhật Bản vượt dự báo, trong khi dữ liệu chi tiêu hộ gia đình của Úc trong tháng 11 gây thất vọng.

PBoC đã công bố sẽ tạm dừng mua trái phiếu kho bạc do thiếu nguồn cung.

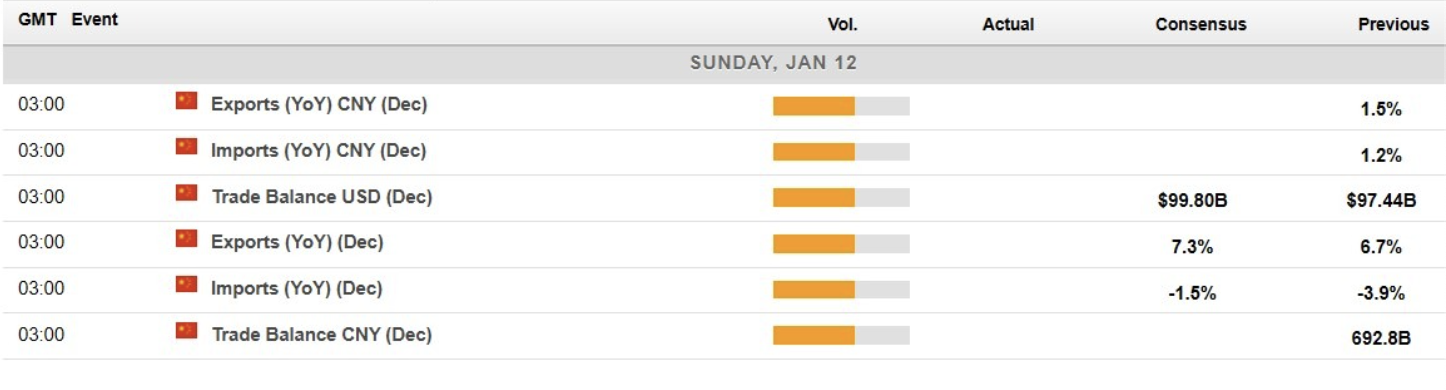

Dữ liệu thương mại tháng 12/2024 của Trung Quốc sẽ được công bố vào ngày 12/1/2025, lúc 10h00.

Xuất khẩu của Trung Quốc trong tháng 12 được dự đoán tăng mạnh hơn so với tháng 11, do các doanh nghiệp gấp rút vận chuyển hàng hóa tới các thị trường lớn trước khi Trump quay lại Nhà Trắng trong tháng này. Nhập khẩu dự kiến giảm tháng thứ ba liên tiếp.

Công đoàn Toàn Toyota thông báo sẽ yêu cầu mức tăng lương và cải thiện điều kiện làm việc tốt hơn so với năm ngoái trong các cuộc đàm phán lương năm nay.

BoJ kỳ vọng việc tăng lương sẽ khuyến khích người lao động chi tiêu nhiều hơn, qua đó hỗ trợ mục tiêu lạm phát của quốc gia.

Vào thứ Ba, ngày 14 tháng 1, SCIO sẽ tổ chức họp báo về phát triển kinh tế chất lượng cao của đất nước.

PBOC thông báo vào thứ Sáu rằng sẽ tạm ngừng mua trái phiếu chính phủ do thiếu hụt nguồn cung, dẫn đến lợi suất trái phiếu tăng ở khắp các kỳ hạn.

PBOC cho biết sẽ xem xét việc tiếp tục mua trái phiếu tùy thuộc vào điều kiện cung cầu trên thị trường trái phiếu chính phủ.

Quyết định này được đưa ra sau những cảnh báo liên tiếp của PBOC về nguy cơ bong bóng trên thị trường trái phiếu của Trung Quốc, nơi mà lợi suất dài hạn đã liên tiếp đạt mức thấp kỷ lục.

Ngay sau thông báo, lợi suất trái phiếu đã tăng mạnh. Lợi suất trái phiếu kỳ hạn 30 năm tăng 5 điểm cơ bản trong phiên giao dịch đầu tiên, trong khi lợi suất trái phiếu kỳ hạn 10 năm tăng 4 điểm cơ bản.

Dữ liệu cho thấy chi tiêu của hộ gia đình Úc tăng chậm hơn kỳ vọng, cả ở mức hàng tháng và hàng năm.

ANZ kỳ vọng RBA sẽ giảm lãi suất 0,25%. Trước đây, chỉ có Ngân hàng Commonwealth Bank of Australia dự đoán điều này, nhưng hiện tại ANZ cũng đồng tình với dự báo đó.

Hôm qua, thị trường chứng khoán Hoa Kỳ đã đóng cửa trong ngày quốc tang, tưởng nhớ cựu Tổng thống Hoa Kỳ Jimmy Carter. Trong khi đó, thị trường trái phiếu đóng cửa vào lúc 2:00 sáng thứ Sáu. Hợp đồng tương lai chứng khoán Mỹ giảm khi nhà đầu tư chờ dữ liệu kinh tế NFP công bố hôm nay. Hợp đồng tương lai S&P 500 giảm 0.5%, trong khi hợp đồng tương lai Nasdaq 100 giảm 0.6%. Hợp đồng tương lai Dow Jones cũng giảm 0.3%. Động thái này diễn ra khi Phố Wall chuẩn bị đón nhận báo cáo việc làm NFP tháng 12, dự kiến công bố lúc 20h30 thứ Sáu. Các nhà kinh tế được khảo sát bởi Dow Jones dự đoán nền kinh tế Mỹ sẽ tăng thêm 155,000 việc làm, thấp hơn so với mức tăng 227,000 trong báo cáo tháng 11. Tỷ lệ thất nghiệp được kỳ vọng giữ nguyên ở mức 4.2%. Cả ba chỉ số chính của thị trường chứng khoán đều đang trên đà giảm trong tuần này. S&P 500 giảm 0.4%, Nasdaq Composite giảm 0.7%, và chỉ số Dow Jones dự kiến giảm 0.2% trong tuần. Kết phiên hôm thứ Tư:

Điểm nhấn trong phiên hôm qua là phát biểu của các quan chức Fed. Nhiều quan chức đưa ra quan điểm Fed có khả năng sẽ giữ nguyên lãi suất trong thời gian dài, chỉ cắt giảm lãi suất khi lạm phát hạ nhiệt đáng kể. DXY giữ mức tăng từ phiên trước. Sự phục hồi nhẹ của thị trường trái phiếu giúp kiềm chế đà giảm của cặp USD/JPY. Cặp tỷ giá này ổn định quanh mức 158. Các nhà giao dịch cảnh giác trước khả năng Nhật Bản sẽ can thiệp hỗ trợ đồng yen, đặc biệt khi báo cáo việc làm Mỹ sắp công bố có thể gây biến động mạnh trên thị trường ngoại hối. Tâm lý chung trên thị trường vẫn thận trọng trước dữ liệu việc làm NFP của Mỹ vào thứ Sáu, dự kiến cho thấy tăng trưởng việc làm chậm lại nhưng thị trường lao động vẫn mạnh mẽ. Trong khi đó, GBP là đồng tiền với mức tụt giảm rõ rệt, tiếp tục chịu áp lực từ đầu năm. Cặp GBP/USD giảm mạnh, chạm mức 1.2300 vào đầu phiên trước khi tiếp tục lao dốc xuống mức thấp nhất là 1.2240. Lợi suất trái phiếu chính phủ Anh giảm mạnh do lo ngại chính phủ Lao động sẽ gặp khó khăn trong việc kiểm soát thâm hụt khi lãi vay tăng cao.

Giá vàng tăng trong hôm nay khi lợi suất TPCP toàn cầu tăng do lo ngại về lạm phát. Giá dầu tăng ngày thứ hai liên tiếp nhờ tồn kho dầu thô Mỹ giảm, bù đắp cho những dấu hiệu kinh tế yếu hơn từ Trung Quốc – quốc gia nhập khẩu dầu lớn nhất thế giới. Bitcoin tái kiểm định mức hỗ trợ 92,000 USD, tiếp tục bị ảnh hưởng bởi động thái rút vốn từ quỹ ETF và dữ liệu từ CryptoQuant thể hiện lượng tiền chảy vào stablecoin giảm, làm suy yếu đà mua vào.

Những nhận định này phù hợp với cách tiếp cận thận trọng của Fed. Vào tháng 12, Fed đã giảm số lần dự kiến tăng lãi suất từ bốn xuống hai trong dự báo tháng 9. Dù nền kinh tế nhìn chung ổn định, nhưng vẫn có lo ngại rằng đà giảm của lạm phát đang chậm lại. Nhận xét của Collins mang ít lập trường dovish hơn so với phát biểu của Waller trước đó.

Theo Patrick Harker, Chủ tịch Philadelphia, với lập trường "không quá hawkish":

Fed có thể tạm dừng lộ trình lãi suất một thời gian ngắn và tiếp tục theo dõi diễn biến dữ liệu kinh tế

Tuy nhiên, các bình luận từ các quan chức Fed trong tuần này có xu hướng dovish hơn, đặc biệt là từ Thống đốc Fed Christopher Waller hôm qua.

Theo Patrick Harker, Chủ tịch Philadelphia:

Harker, người sẽ nghỉ hưu vào tháng 6 tới, hiện đang thu hút sự chú ý của thị trường liên quan đến khả năng có thêm một đợt cắt giảm lãi suất nữa trước khi ông rời vị trí. Tuy nhiên, ông không nằm trong danh sách có quyền bỏ phiếu tại FOMC trong năm nay.

Hôm nay, Hoa Kỳ tổ chức quốc tang tưởng nhớ cựu Tổng thống Jimmy Carter, người qua đời vào ngày 29 tháng 12. Điều này đã khiến lịch kinh tế bị điều chỉnh, với các cuộc đấu giá trái phiếu được dời lên sớm hơn và lịch công bố dữ liệu kinh tế cũng thay đổi.

Hiệp hội SIFMA khuyến nghị thị trường trái phiếu đóng cửa sớm vào lúc 2:00 sáng thứ Sáu (giờ Việt Nam). Chính vì vậy, một số tín hiệu về lộ trình lãi suất vẫn được đưa ra. Lợi suất TPCP đã giảm từ 3-5 điểm cơ bản trên toàn đường cong lợi suất trong ngày hôm nay.

Tình hình thị trường:

Phát biểu từ các quan chức Fed:

Dù có ngày quốc tang, năm quan chức Fed vẫn được lên lịch phát biểu. Tuy nhiên, có khả năng một số bài phát biểu sẽ được dời lịch.

Lịch phát biểu:

Các phát biểu này sẽ được chú ý để tìm manh mối về lộ trình lãi suất của Fed.

Bitcoin đã chạm tới mức 92,000 USD - mức thấp nhất trong năm, tổng cộng sáu lần kể từ khi lần đầu tiên vượt qua 100,000 USD. Hiện tại, đồng tiền này đang kiểm tra lại mức hỗ trợ quan trọng đó, và giao dịch gần mức thấp trong ngày.

Bitcoin đã phá vỡ mức thấp của ngày hôm qua tại 92,724 USD. Đây là mức thấp nhất trong năm nay.

Nếu các mức này bị xuyên thủng, có thể hình thành một mô hình "vai-đầu-vai" không hoàn hảo, hướng xuống mức 78,000 USD.

Cụ thể:

Đồng USD vững đà tăng trong phiên giao dịch sáng tại châu Âu, chỉ yếu hơn so với đồng JPY trong ngày. Trong khi đó, GBP là đồng tiền với mức tụt giảm rõ rệt, tiếp tục chịu áp lực từ đầu năm.

Cặp GBP/USD giảm mạnh, chạm mức 1.2300 vào đầu phiên trước khi tiếp tục lao dốc xuống mức thấp nhất là 1.2240. Sau đó, cặp tiền này đã hồi phục nhẹ lên 1.2275. Tuy nhiên, GBP/USD vẫn giảm 0.7% trong ngày.

Ở các cặp tiền khác, đồng USD giữ mức tăng nhẹ bất chấp lợi suất TPCP giảm. Sự phục hồi nhẹ của thị trường trái phiếu giúp kiềm chế đà giảm của cặp USD/JPY, hiện giảm xuống dưới 158.00, giao dịch ở mức 157.70.

Chứng khoán châu Âu khởi đầu năm mới với mức tăng khiêm tốn. Trong khi đó, giá vàng tiếp tục tăng, vượt mốc 2,670 USD/oz, đạt mức cao nhất trong gần bốn tuần. Mốc 2,700 USD/oz có thể là mục tiêu tiếp theo.

Toàn bộ sự chú ý giờ đây hướng đến báo cáo NFP vào ngày mai, sự kiện quan trọng có thể định hình thị trường trong tuần này.

Theo Challenger:

Tỷ lệ cắt giảm việc làm tháng 12: 38.79k (Trước đó: 57.73k)

Con số này đã giảm so với tháng trước. Tuy nhiên, dữ liệu này đã cao hơn 11.4% so với cùng kỳ năm ngoái (Trước đó: 26.8%)

Tổng số lượng việc làm bị cắt giảm trong năm 2024 đã lên tới 761,358, cao hơn đáng kể so với con số 721,677 của năm 2023. Nếu loại trừ mức tăng đột biến trong giai đoạn Covid năm 2020, đây sẽ là tổng số lượng sa thải cao nhất trong một năm kể từ năm 2009.