Tỷ giá tham chiếu USD/CNY hôm nay: 7.1870

- Dự kiến: 7.2627

- Giá đóng cửa trước đó: 7.2733

Nhận định bổ sung của Thống đốc BoE, Andrew Bailey:

Đồng đô la Mỹ tiếp tục là đồng tiền có hiệu suất tốt nhất trong nhóm G10 trong năm nay. Các nhà kinh tế tại Danske Bank phân tích triển vọng của đồng bạc xanh:

Phát biểu của Phó Thống đốc BOE, Ben Broadbent:

Sẽ không có sự thay đổi đáng kể nào trong quan điểm của BoE này cho đến khi chúng ta đến đúng thời điểm hạ lãi suất, có thể vào khoảng tháng 5/2023.

Đồng đô la Mỹ giảm nhẹ hôm nay, giúp vàng có thêm động lực phục hồi. Kim loại quý tăng lên mức 2,026 USD, xóa bỏ hoàn toàn mức giảm sau dữ liệu CPI Mỹ tuần trước và hiện chỉ giảm 0.6% so với đầu tháng.

Sự biến động của giá vàng đầu năm phản ánh những thay đổi lớn trong dự đoán của thị trường về việc cắt giảm lãi suất của NHTW. Có thể nói rằng, đây là tin tốt cho kim loại quý trong bức tranh tổng thể. Tuy nhiên, vẫn có thể tồn tại một số lo ngại về mặt phân tích kỹ thuật và đà tăng có thể bị hạn chế gần mức kháng cự của đường xu hướng là 2,053 USD.

Những nhận định bổ sung của thống đốc BoE trong phiên điều trần hôm nay:

Lập trường của BoE là giữ nguyên trạng chính sách hiện tại. Do đó, họ sẽ đưa ra bất kỳ thông điệp nào hỗ trợ điều đó.

Trong phiên điều trần trước Ủy ban Tài chính Anh hôm nay, thống đốc BoE Andrew Bailey cho biết nền kinh tế Anh đang ở trạng thái toàn dụng nhân công và đã cho thấy những dấu hiệu phục hồi rõ ràng.

Một vài ý chính trong bài phát biểu:

Hiện EUR/USD đang có mức tăng 30 pip trong ngày và tiếp cận mức đỉnh cũ 1.0803:

Thị trường Mỹ mở cửa trở lại hôm nay sau một phiên thứ Hai nhạt nhòa của thị trường toàn cầu. Dưới đây là nhận định của các chuyên gia tại ING:

Các nhà đầu tư cần chú ý biến động của EUR trong phiên Âu hôm nay, với trọng tâm là dữ liệu tiền lương tại Eurozone. Không có báo cáo sơ bộ được công bố trước đó, nhưng dự kiến mức lương sẽ tăng 4.4-4.5% so với cùng kỳ. Bất cứ con số nào được ghi nhận thấp hơn 4.7% trước đó đều sẽ là tín hiệu đáng mừng với ECB, dù có thể sẽ không tác động quá nhiều đến EUR. Xác suất cắt giảm vào tháng 4 hiện đang rơi vào khoảng 51%.

Trước đó, ECB đã nhấn mạnh rằng tiền lương là dữ liệu chính đang được theo dõi, đặc biệt là dữ liệu quý I năm nay hơn là quý IV năm ngoái. Đây là lý do tại sao các nhà hoạch định ít nhất phải chờ đến tháng 5 mới có lập trường chính sách tiền tệ rõ ràng.

Trước đó, các nhà kinh tế của Goldman Sachs đã dự báo BoE cắt giảm lãi suất vào tháng 5.

Xác suất cắt giảm trong tháng 5 hiện chỉ ở mức 18%, trong khi cơ hội xảy ra vào tháng 6 hiện đang rơi vào khoảng 58%, sau khi diễn ra cuộc họp của BoE vào đầu tháng này và thị trường đánh giá tất cả các đợt dữ liệu Vương quốc Anh gần đây. Vì vậy, nhận định của Goldman Sách chỉ đơn thuần là đang phù hợp với những kỳ vọng mới nhất.

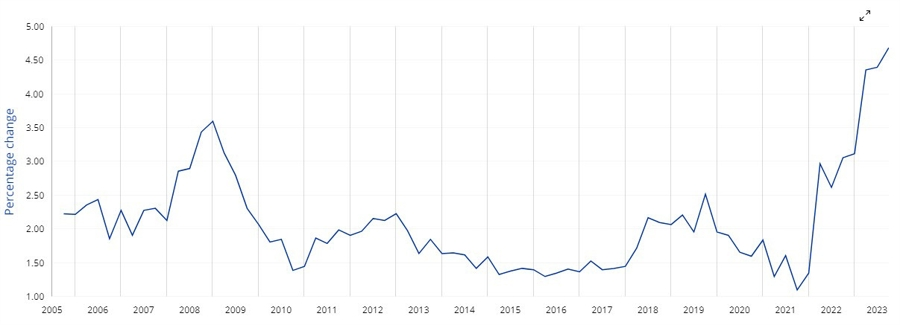

Dữ liệu từ Cục Thống kê Liên bang cho biết:

Các chỉ số châu Âu giảm nhẹ sau phiên thứ Hai đóng cửa trái chiều và chờ đợi chứng khoán Hoa Kỳ mở cửa sau kỳ nghỉ cuối tuần kéo dài 3 ngày. HĐTL S&P 500 cũng giảm 0.2% khi các nhà đầu tư chờ đợi Biên bản cuộc họp Fed vào thứ Tư.

Đây lại là một hình thức can thiệp gián tiếp bằng lời nói của Nhật Bản trong bối cảnh USD/JPY đã chạm mốc 150.

Thị trường trái phiếu không có gì đáng quan tâm. Cho đến nay, bảng FX đang hiển thị những thay đổi khá tối thiểu đối với hầu hết các phần

Đối với thị trường châu Á, PBOC đã cắt giảm LPR kỳ hạn 5 năm với mức giảm 25 bps và là mức giảm lớn nhất từ trước đến nay nhưng nhiều quan điểm cho rằng nó là quá ít và quá muộn đối với Trung Quốc.

Đối với thị trường châu Âu, ngày hôm nay sẽ lại thiếu các bản phát hành kinh tế quan trọng. Chúng ta có thể sẽ có một phiên giao dịch đi ngang khác, tất cả các yếu tố khác đều bằng nhau.

14 giờ - Dữ liệu cán cân thương mại tháng 1 của Thụy Sĩ

16 giờ - Dữ liệu về tài khoản vãng lai tháng 12 của khu vực Eurozone

Tỷ giá AUD/USD chững lại sau khi tăng trưởng 4 ngày liên tục ở quanh mốc 0.6500 khi đồng đô la Úc đang bị cản trở bởi đường trung bình động 100 ngày tính đến thời điểm hiện tại trong tháng này.

Đồng nhân dân tệ của Trung Quốc vẫn chịu áp lực nhưng PBOC vẫn đang kiểm soát chặt chẽ tỷ giá USD/CNY. Tỷ giá tiếp tục giữ ở mức dưới 7.20

Theo ING, sẽ có một số lưu ý sau:

ING nhìn nhận rằng với lạm phát thấp và động lực kinh tế vẫn còn ảm đạm vào đầu năm 2024, chúng tôi tin rằng chính sách tiền tệ sẽ vẫn phù hợp ở Trung Quốc trong tương lai. Chúng tôi vẫn thấy có khả năng cắt giảm thêm LPR 1 năm quan trọng trong thời gian tới và việc cắt giảm thêm tỷ lệ dự trữ bắt buộc cũng có thể xảy ra. Nếu các ngân hàng trung ương toàn cầu bắt đầu cắt giảm lãi suất vào cuối năm nay, điều đó có thể sẽ tạo thêm 'dư địa' cho PBoC để nới lỏng chính sách hơn nữa.

Ngân hàng Nhân dân Trung Quốc đã cắt giảm lãi suất cho vay cơ bản kỳ hạn 5 năm xuống 25 điểm cơ bản, mức cao nhất từ trước đến nay. Lãi suất kỳ hạn 5 năm đã giảm từ 4.20% xuống 3.95%. Lãi suất 1 năm không thay đổi ở mức 4.35%

Kỳ hạn 5 năm là mốc chuẩn cho lãi suất thế chấp ở Trung Quốc và một phần lớn lý do đằng sau việc cắt giảm PBoC là nhằm hỗ trợ cho lĩnh vực bất động sản đang gặp khó khăn sâu sắc.

Thị trường chứng khoán Trung Quốc, cả ở đại lục và Hồng Kông, đều đi xuống.

Ngân hàng Dự trữ Úc đã có biên bản cuộc họp tháng Hai, kể từ cuộc họp, cuộc họp báo với Thống đốc Ngân hàng Dự trữ Úc Bullock về tuyên bố mới nhất đối Chính sách Tiền tệ (SoMP), thống đốc Ngân hàng Dự trữ Úc Bullock phát biểu hai lần trước quốc hội. Do đó, biên bản đã cũ và không bổ sung thêm thông tin mới. Có những nhận xét mang tính hình thức trong đó chẳng hạn như việc duy trì tính tùy chọn về chính sách với Hội đồng nói rằng “không loại trừ khả năng tăng lãi suất khác là phù hợp”.

Đồng đô la Mỹ đã tăng một vài điểm trong phiên. EUR/USD, AUD/USD, NZD/USD, GBP/USD trong khi USD/CAD và USD/CHF tăng, USD/JPY ổn định ở mức 150.35. Bộ trưởng tài chính Nhật Bản Suzuki đưa ra những bình luận ủng hộ đồng yên nhưng không làm thay đổi quá nhiều về giá

USD/CNH giảm một chút trong phiên:

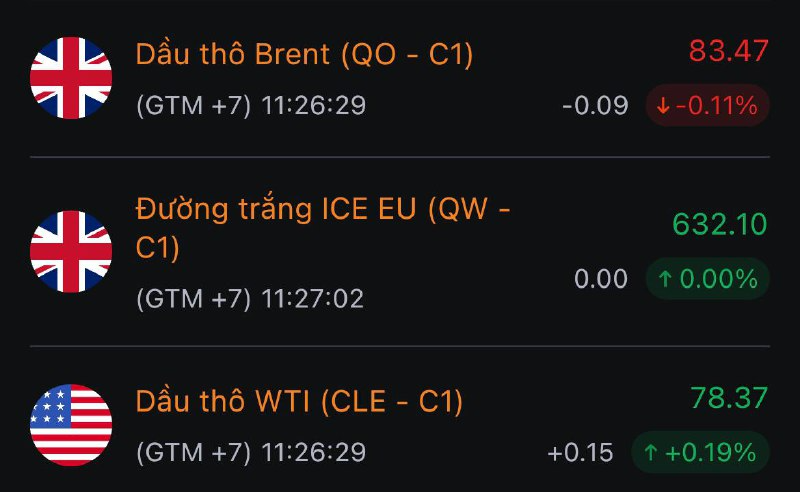

Giá dầu biến động nhẹ trong phiên châu Á hôm nay, khi mà thị trường cân nhắc triển vọng nhu cầu yếu trước các điều kiện địa chính trị ở Nga và Trung Đông ngày càng tệ đi, dẫn đến những khả năng làm gián đoạn nguồn cung. Vào hôm qua giá dầu cũng không có biến động quá nhiều trong bối cảnh thị trường Hoa Kỳ đóng cửa nghỉ lễ vào thứ Hai.

Hợp đồng tương lai dầu Brent đáo hạn vào tháng 4 đã giảm 0.11% xuống 83.47 USD/thùng, trong khi hợp đồng tương lai dầu thô WTI tăng 0.19% lên 78.37 USD/thùng. Cả hai hợp đồng đều gần mức cao nhất trong ba tuần.

USD/JPY đang duy trì ở mức ổn định trong phiên châu Á hôm nay do đồng đô la có một chút tăng nhẹ trong ngày bất chấp việc Bộ trưởng tài chính Nhật Bản Suzuki đưa ra những bình luận ủng hộ đồng yên nhưng không làm thay đổi quá nhiều về giá

Hiện USD/JPY vẫn ở mức 150.31

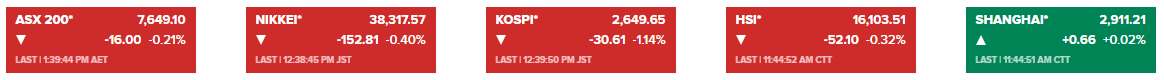

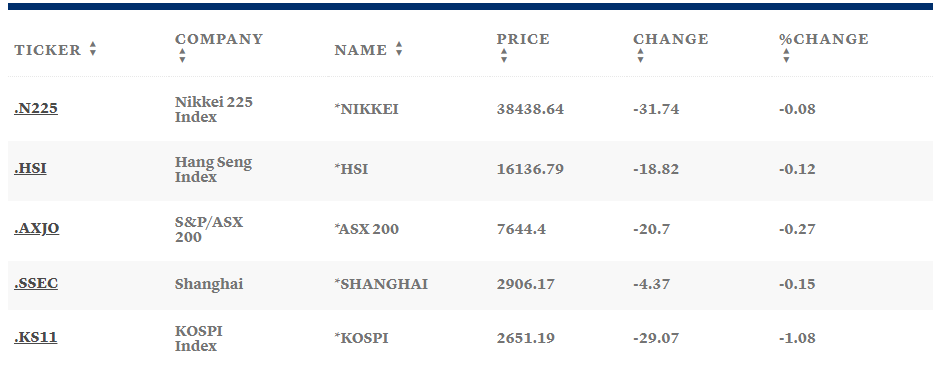

Thị trường châu Á biến động trái chiều trong bối cảnh Trung Quốc cắt giảm lãi suất cho vay 5 năm:

Phân tích từ Ngân hàng Quốc gia Úc:

Phân tích từ ANZ:

Vàng tăng 0.02% lên $2,018.34 trong bối cảnh các nhà đầu tư duy trì sự thận trọng, chờ đợi công bố biên bản FOMC và chỉ số CPI Hoa Kỳ vào thứ Năm.

Bộ giao thông vận tải Nhật Bản cho biết:

Các đại diện của G7 sẽ cùng nhóm họp với Liên minh Châu Âu, Tổ chức Hàng hải Quốc tế và Diễn đàn Vận tải Quốc tế để chia sẻ thông tin và thảo luận về một tuyên bố chung khả thi

Thị trường chứng khoán châu Á đồng loạt giảm điểm khi các nhà đầu tư phân tích các quyết định cắt giảm LPR kỳ hạn 5 năm của PBOC:

CSI 300 giảm 0.34%. Shanghai Composite giảm 0.15%. PBOC giữ nguyên lãi suất LPR kỳ hạn 1 năm, cắt giảm LPR kỳ hạn 5 năm 25 bps xuống 3.95% từ 4.20% trước đó nhằm hỗ trợ ngành bất động sản vốn đang gặp nhiều kho khăn.

HangSeng giảm 0.12%

Nikkei 225 giảm 0.08%

S&P/ASX 200 giảm 0.27%. RBA công bố biên bản cuộc họp tháng 2, dự báo lạm phát sẽ quay trở lại mục tiêu vào năm 2025 và kỳ vọng không có đợt tăng lãi suất nào nữa nhưng không loại trừ rủi ro cần tăng lãi suất.

Các nhà phân tích tại ANZ cho biết:

Ngoại trưởng Trung Quốc Vương Nghị cho biết:

Đây là lần đầu tiên PBOC cắt giảm lãi suất cho vay cơ bản kỳ hạn 5 năm kể từ tháng 8 và 25bps là mức cắt giảm lớn nhất từ trước đến nay. Lãi suất cho vay cơ bản kỳ hạn 5 năm đóng vai trò ảnh hưởng đến lãi suất thế chấp. Do đó, việc cắt giảm lãi suất kỳ hạn 5 năm được kỳ vọng sẽ hỗ trợ tích cực đối với lĩnh vực bất động sản đang gặp khó khăn của Trung Quốc.

Biên bản cuộc họp tháng 2 của RBA:

Thị trường chứng khoán và trái phiếu Mỹ đóng cửa nghỉ lễ

Thị trường FX không có nhiều biến động trong kỳ nghỉ lễ của Mỹ. NZD mạnh nhất, CHF yếu nhất trong nhóm tiền tệ chịnh. EURUSD đã chạm đáy gần đường MA 200 giờ ở mức 1.0760 trong khi GBPUSD không thể phá vỡ ngưỡng kháng cự là đường MA 100 trên biểu đồ 4 giờ ở 1.2630 và đóng cửa ở 1.2590. USDCHF duy trì trên MA 100 ngày ở mức 0.8795. Mục tiêu tiếp theo là đường MA 200 ngày ở mức 0.8844. NZDUSD phá vỡ đường MA 200 trên biểu đồ 4 giờ và phá vỡ mức thoái lui 38.2% ở mức 0.61406.

Vàng tăng 0.23% lên sát $2,018. Bitcoin giảm 0.7% xuống $51.6K. Giá dầu giảm khi các quan chức Fed bày tỏ lập trường kiên nhẫn hơn về khả năng cắt giảm lãi suất. Hợp đồng tương lai dầu thô Brent đã giảm 58 cent, tương đương 0.69% xuống mức 82.89 USD/thùng. Dầu thô WTI giảm 0.44% xuống mức 78.84 USD/ thùng.

Các nhà kinh tế tại Ngân hàng ANZ vẫn duy trì dự báo rằng FOMC sẽ bắt đầu cắt giảm lãi suất vào khoảng giữa năm, hiện tại dự kiến là vào tháng 7.

Cần thận trọng nhưng vẫn dự kiến cắt giảm vào giữa năm.

"Vẫn duy trì quan điểm rằng, trừ khi xu hướng cải thiện hàng năm của lạm phát lõi PCE bị đình trệ hoặc bắt đầu đảo ngược, bối cảnh lạm phát được cải thiện sẽ cho phép FOMC bắt đầu cắt giảm lãi suất dần dần vào khoảng giữa năm.

Hiện tại, các nhà kinh tế tại Ngân hàng ANZ dự báo chu kỳ cắt giảm lãi suất sẽ bắt đầu vào tháng 7. Họ cũng cho rằng FOMC cần kiên nhẫn và thận trọng trong việc đưa ra hướng dẫn trước về thời điểm dự kiến cắt giảm lãi suất. ANZ sẽ theo dõi sát các dữ liệu mới và điều chỉnh dự báo của mình cho phù hợp.

Dự kiến lãi suất mục tiêu sẽ được cắt giảm 100 điểm cơ bản trong năm nay và 200 điểm cơ bản trong toàn chu kỳ. ANZ dự báo việc cắt giảm sẽ diễn ra theo từng đợt 25 điểm cơ bản và kết thúc vào tháng 6 năm 2025.

Thông thường, thị trường và Cục Dự trữ Liên bang (Fed) hiếm khi có cùng quan điểm.

Hiện tại, biểu đồ chấm của Fed cho năm nay dự báo mức cắt giảm lãi suất 75 điểm cơ bản, trong khi thị trường tương lai lãi suất quỹ Fed dự báo mức cắt giảm 89 điểm cơ bản.

Các con số do thị trường dự báo bị ảnh hưởng bởi rủi ro đuôi (tail risks), nhưng nếu loại bỏ 14 điểm cơ bản đó, thị trường và Fed có sự đồng thuận gần như hoàn hảo.

Tuy nhiên, điều này sẽ không kéo dài. Chủ đề giao dịch cho đến nay là việc thị trường suy xét lại về mọi dữ liệu kinh tế. Thị trường bắt đầu năm với định giá nới lỏng 140 điểm cơ bản, nhưng con số này đã giảm xuống do dữ liệu kinh tế tích cực áp đảo.

Tuy nhiên, tuần trước, doanh số bán lẻ cho tháng 1 của Mỹ thấp hơn dự kiến và ngày càng có nhiều câu hỏi về việc liệu các vấn đề điều chỉnh theo mùa có làm tăng giá nhân tạo của bộ ba chỉ số CPI, PPI và giá nhập khẩu/xuất khẩu hay không.

Tuần này tương đối ít dữ liệu kinh tế của Mỹ, vì vậy thị trường có thể thấy sự tập trung nhiều hơn vào các yếu tố khác trong phương trình tỷ giá USD/XXX. Điều này phù hợp vì hôm nay là ngày nghỉ lễ của Mỹ.

Kết quả bầu cử Mỹ vẫn là một ẩn số. Các nhà kinh tế học tại Nordea đang phân tích xem đồng USD có thể phản ứng như thế nào với việc Trump tái đắc cử.

Đồng đô la Mỹ có thể suy yếu, đặc biệt nếu lo ngại về nợ chính phủ trở thành hiện thực.

"Kết quả của cuộc bầu cử tổng thống Mỹ có thể khiến đồng USD đứng vững hơn so với dự báo trước đó.

Nếu Trump tái đắc cử, sự trở lại của ông có thể sẽ dẫn đến nhiều chính sách lạm phát hơn, một cuộc chiến thương mại mới giữa Mỹ và nước ngoài với trọng tâm là Trung Quốc, rủi ro địa chính trị gia tăng và thâm hụt ngân sách của chính phủ Mỹ cao hơn.

Đối với USD, việc Trump tái đắc cử có thể sẽ hỗ trợ USD trong ngắn hạn do căng thẳng thương mại và địa chính trị. Đồng USD có thể yếu hơn so với dự báo trước đó, đặc biệt nếu lo ngại về nợ công trở thành hiện thực."