Tỷ giá tham chiếu USD/CNY hôm nay: 7.1896

Dự kiến: 7.2806

Giá đóng cửa trước đó: 7.2562

Dự kiến: 7.2806

Giá đóng cửa trước đó: 7.2562

Hôm nay, thị trường tài chính tập trung vào loạt báo cáo chỉ số PMI sơ bộ từ khu vực Eurozone, Anh và Mỹ. Dù dự kiến các dữ liệu này sẽ không thay đổi nhiều so với kỳ trước, nhưng vẫn có thể tác động đến thị trường. Cụ thể:

Eurozone:

Anh:

Mỹ:

Lịch phát biểu của các lãnh đạo ngân hàng trung ương hôm nay:

Chủ tịch ECB, bà Christine Lagarde, đưa ra nhận định rõ ràng về khả năng cắt giảm lãi suất thêm trong thời gian tới, với điều kiện các dữ liệu mới xác nhận xu hướng lạm phát suy giảm. Một số điểm chính trong phát biểu của bà Lagarde:

Nhận định này tiếp tục nhấn mạnh các quan điểm được đưa ra trong cuộc họp chính sách tuần trước. Với dữ liệu PMI yếu tại Eurozone và các quan chức ECB tiếp tục xác nhận kỳ vọng thị trường, khả năng cắt giảm lãi suất 25 điểm cơ bản vào tháng 1/2024 hiện được định giá tới 93%. Điều này cho thấy không còn nhiều dư địa cho những bất ngờ trong chính sách tiền tệ trước mắt.

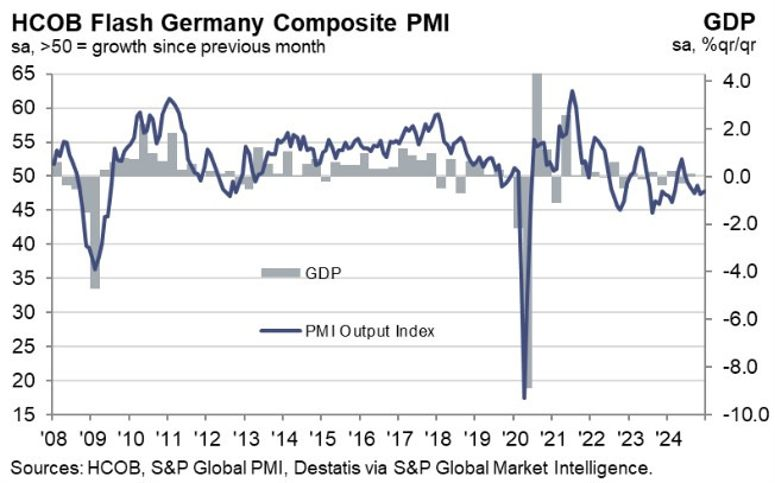

Các chỉ số PMI sơ bộ từ Đức trong tháng 12 cho thấy sự trái ngược giữa ngành dịch vụ và sản xuất. Cụ thể:

Bình luận về dữ liệu PMI sơ bộ tháng 12, Tiến sĩ Cyrus de la Rubia, Kinh tế trưởng tại Ngân hàng Thương mại Hamburg, nhận định:

"Ngành dịch vụ của Đức dường như đang chuẩn bị cho một mùa Giáng sinh khả quan hơn kỳ vọng. Chỉ số hoạt động kinh doanh đã quay lại ngưỡng tăng trưởng sau khi giảm xuống dưới 50 vào tháng 11. Các doanh nghiệp cũng thành công trong việc tăng giá bán nhiều hơn so với tháng trước. Sự cải thiện trong ngành dịch vụ đóng vai trò như một đối trọng tích cực trước sự suy giảm mạnh trong sản lượng sản xuất, mang lại hy vọng rằng GDP ổn định trong quý cuối năm.

Trái ngược với dữ liệu dịch vụ, dữ liệu ngành sản xuất không mang đến bất kỳ niềm vui lễ hội nào. Sản lượng giảm mạnh hơn so với hai tháng trước, và đơn đặt hàng mới rơi xuống mức thấp nhất trong năm. Tuy nhiên, điều này lại không quá bất ngờ, khi liên tiếp xuất hiện các tin tức tiêu cực về việc doanh nghiệp lên kế hoạch tái cơ cấu."

Các chỉ số PMI sơ bộ của Pháp trong tháng 12 ghi nhận sự đối lập giữa ngành dịch vụ và ngành sản xuất. Cụ thể:

Dù ngành dịch vụ có kết quả tốt hơn mong đợi, nhưng cả hai lĩnh vực vẫn nằm trong vùng tiêu cực (dưới 50 điểm), phản ánh sự suy giảm trong hoạt động kinh doanh tổng thể. Đáng chú ý, tốc độ suy giảm của ngành sản xuất là nghiêm trọng nhất trong vòng 55 tháng qua.

HCOB nhận định:

“Cuộc khủng hoảng của Pháp vẫn chưa có dấu hiệu giảm bớt. Chỉ số PMI tổng hợp HCOB sơ bộ tháng 12 có cải thiện nhẹ so với tháng trước nhưng vẫn nằm trong vùng tiêu cực, không mang lại hy vọng cho sự phục hồi. Ngành công nghiệp tiếp tục là điểm yếu của nền kinh tế Pháp, trong khi ngành dịch vụ - dù khả quan hơn - cũng không đủ để thúc đẩy tăng trưởng. Tình trạng bất ổn chính trị, khi Pháp chưa có chính phủ và ngân sách năm 2025 chưa được phê duyệt, có khả năng kéo dài sang năm tới. Việc Tổng thống Emmanuel Macron bổ nhiệm vội vã ông François Bayrou làm Thủ tướng khó mang lại sự ổn định. Thiếu đi sự ủng hộ từ cả cánh tả lẫn cánh hữu, Bayrou có nguy cơ lặp lại thất bại của người tiền nhiệm Barnier. Bất ổn dường như sẽ tiếp tục và chưa thể kết thúc trong tương lai gần.”

Theo công bố:

HĐTL S&P 500 cũng cho thấy diễn biến đi ngang khi tâm điểm chú ý của các nhà đầu tư đang đặt vào dữ liệu PMI sắp được công bố, dự kiến sẽ khởi động tuần mới. Nếu không có gì bất thường, thị trường sẽ lại phải tiếp tục chờ đợi cho đến khi cuộc họp của Fed bắt đầu và thứ Tư.

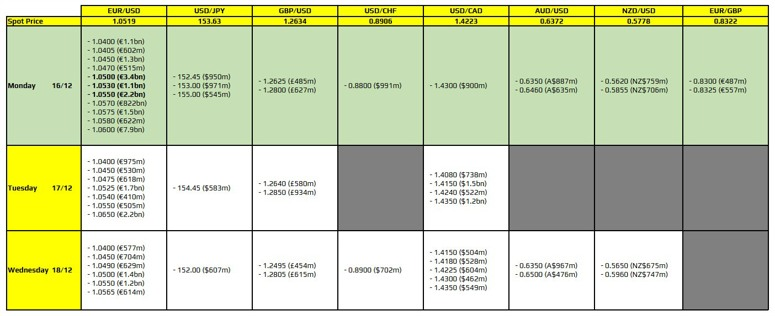

Có 2 quyền chọn EUR/USD ở mức 1.0500 và 1.0550 đang tạo ra điểm neo cho cặp tiền tệ này, giúp ổn định giá trong ngắn hạn. Đồng thời, các đường trung bình động 100 giờ và 200 giờ, lần lượt ở mức 1.0505 và 1.0525, cũng đóng vai trò như các ngưỡng kỹ thuật quan trọng, hạn chế biến động giá.

Tuy nhiên, thị trường đang chờ đợi dữ liệu PMI từ Pháp và Đức, những yếu tố này có thể gây biến động mạnh nếu kết quả bất ngờ vượt hoặc thấp hơn kỳ vọng.

Trong tuần này, sự chú ý của các nhà đầu tư sẽ đổ dồn vào quyết định lãi suất của Fed, BoE và BoJ:

Tiền điện tử là ngôi sao của phiên giao dịch khi giá Bitcoin tăng vọt lên mức cao kỷ lục trên 106,000 USD.

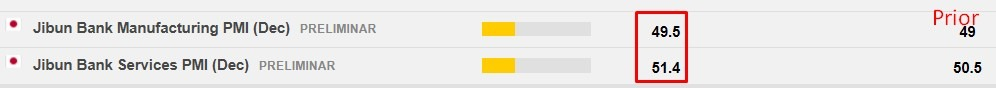

Có một loạt dữ liệu được công bố từ Nhật Bản và nhìn chung, các chỉ số đều khả quan:

BoJ sẽ họp vào tuần này, vào ngày 18 và 19. Các nhà kinh tế dự báo ngân hàng này sẽ giữ nguyên lãi suất. Đây có vẻ là một yếu tố gây áp lực lên đồng yên ở thời điểm hiện tại.

Giá nhà tại Trung Quốc tiếp tục giảm. Giá nhà mới tại 70 thành phố lớn giảm 0.2% so với tháng trước, mức giảm nhỏ nhất trong 17 tháng.

Ngoài ra còn có một số dữ liệu kinh tế của Trung Quốc trong tháng 11:

Đây là một chỉ số kinh tế quan trọng tại Nhật Bản, đo lường hiệu suất hàng tháng của ngành dịch vụ, bao gồm các ngành như bán lẻ, tài chính, bất động sản và chăm sóc sức khỏe. Chỉ số này cung cấp thông tin chi tiết về sức khỏe và xu hướng của các ngành công nghiệp hướng đến dịch vụ của Nhật Bản, chiếm một phần đáng kể trong GDP của quốc gia này.

Thống đốc Ngân hàng Canada Tiff Macklem sẽ phát biểu trước các doanh nghiệp tại Hội đồng Thương mại Greater Canada ở Vancouver vào lúc 3:45 rạng sáng ngày mai

Macklem sẽ nhìn lại tiến trình đưa lạm phát trở lại mục tiêu và hướng tới những thách thức mới trong tương lai.

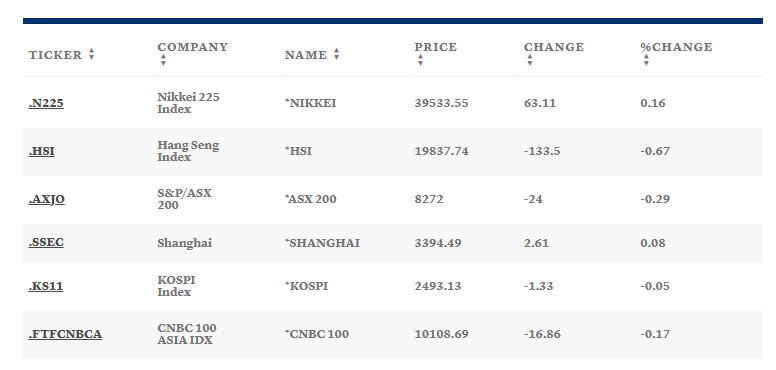

Thị trường chứng khoán Châu Á - Thái Bình Dương suy yếu vào thứ Hai, đảo ngược mức tăng trước đó khi các nhà đầu tư hướng đến một số quyết định quan trọng của các NHTW trong tuần này, bao gồm BoJ và PBoC.

Quyết định của Fed vào ngày 18 tháng 12 tại Hoa Kỳ cũng sẽ là mối quan tâm hàng đầu của các nhà đầu tư, với công cụ CME Fedwatch dự báo khả năng cắt giảm 25 bps là 96%.

BoJ có khả năng giữ nguyên lãi suất khi công bố quyết định vào thứ Năm, trong khi PBOC sẽ công bố lãi suất LPR vào thứ Sáu. LPR một năm ảnh hưởng đến các khoản vay của doanh nghiệp và hầu hết các khoản vay hộ gia đình ở Trung Quốc, trong khi LPR năm năm đóng vai trò là chuẩn mực cho lãi suất thế chấp.

Vào thứ Hai, các nhà giao dịch đang đánh giá dữ liệu kinh tế từ Trung Quốc, bao gồm số liệu tháng 11 về sản xuất công nghiệp, doanh số bán lẻ và giá nhà tại quốc gia này.

Chỉ số Hang Seng giảm 0.7%, dẫn đầu sự suy yếu ở Châu Á, trong khi CSI 300 giảm 0.34%.

Chỉ số Kospi của Hàn Quốc đang giao dịch gần mức đi ngang, và Kosdaq vốn hóa nhỏ tăng 0.87%. Điều này diễn ra sau khi quốc hội nước này luận tội Tổng thống Hàn Quốc Yoon Suk Yeol vào thứ Bảy. Vào thứ Hai, Bộ Tài chính nước này được cho là đã tuyên bố sẽ tiếp tục theo dõi thị trường tài chính và ngoại hối sau vụ luận tội.

Chỉ số chuẩn Nikkei 225 tăng 0.16%, nhưng Topix lại giảm nhẹ.

Chỉ số S&P/ASX 200 của Úc giảm 0.29%.

Một điểm đáng khích lệ trong dữ liệu này là:

Cục Thống kê Quốc gia (NBS) bình luận:

Dữ liệu kinh tế chính của Trung Quốc cho tháng 11 năm 2024 vẫn phản ánh sự tiêu cực:

Giá nhà tại Trung Quốc tháng 11:

"Hố đen" giá nhà tại Trung Quốc vẫn chưa kết thúc.

Sản xuất hiện đang suy giảm trong 6 tháng liên tiếp.

Báo cáo sơ bộ tháng 12:

Hoạt động của khu vực tư nhân tăng mạnh nhất trong ba tháng.

USD/JPY tăng sau báo cáo:

Chỉ số Dow Jones giảm 86.06 điểm xuống 43,828.06, chỉ số S&P 500 giảm 0.16 điểm xuống 6,051.09 và chỉ số Nasdaq Composite tăng 23.88 điểm lên 19,926.72. Chứng khoán phố Wall đã tạm nghỉ sau những mức tăng gần đây, điều này xuất phát từ một số dữ liệu kinh tế "nóng" hơn dự kiến trước cuộc họp của Fed. Kết thúc tuần, chỉ số Dow Jones giảm 1.8% kéo dài đà suy yếu trong bảy phiên liên tiếp, chỉ số S&P 500 giảm 0.64% và ghi nhận mức sụt giảm 4/5 phiên gần đây nhất. Tuy nhiên, chỉ số Nasdaq Composite lại cho thấy sự vượt trội, đạt mức tăng trưởng 0,34% trong tuần. Sau đợt tăng mạnh nhờ chiến thắng của Tổng thống đắc cử Donald Trump vào tháng 11, thị trường chứng khoán dường như đã quay trở lại xu hướng thu hẹp do cổ phiếu công nghệ dẫn dắt trong những ngày gần đây. “Độ rộng mà chúng ta đang thấy trên thị trường thực sự đang bắt đầu giảm đi một chút. Sự tăng trưởng đang thu lại và tập trung chủ yếu vào một vài cái tên. Và tôi không biết điều này có thể duy trì được bao lâu, nhưng có khả năng động thái này sẽ tiếp tục ít nhất là đến cuối năm”, Joe Mazzola, chiến lược gia hàng đầu của Charles Schwab, cho biết.

Trên thị trường FX, USD mạnh nhất, GBP yếu nhất trong nhóm tiền tệ chính. USD thể hiện hiệu suất tuần tốt nhất trong một tháng vào thứ Sáu, khi các nhà đầu tư định giá khả năng Fed cắt giảm lãi suất chậm hơn vào năm tới, trong khi GBP suy yếu do sự suy giảm bất ngờ trong hoạt động kinh tế của Vương quốc Anh. USD/JPY cũng tăng sau các báo cáo rằng BoJ có thể từ tạm dừng tăng lãi suất tại cuộc họp vào tuần tới. Chỉ số DXY tăng 0.037% lên 107, thiết lập mức tăng gần 1% trong tuần, mức tăng lớn nhất trong một tháng. Tuy nhiên kết phiên, USD đã giảm nhẹ. Dữ liệu của Hoa Kỳ vào thứ Năm cho thấy thị trường việc làm đang dần hạ nhiệt theo kỳ vọng, trong khi lạm phát giá sản xuất đã giúp củng cố kịch bản hiện tại của thị trường về việc Fed cắt giảm vào ngày 18 tháng 12, nhưng tốc độ cắt giảm chậm hơn vào năm 2025. Các thị trường hoàn toàn kỳ vọng vào một đợt cắt giảm tại cuộc họp sắp tới, nhưng chỉ định giá khoảng 24% khả năng sẽ có một đợt cắt giảm khác vào tháng 1, với tháng 3 là thời điểm có khả năng việc cắt giảm sẽ được tiếp tục, theo công cụ FedWatch của CME.

Giá vàng giảm vào thứ Sáu sau khi đạt mức đỉnh trong hơn năm tuần trong phiên giao dịch trước đó và ảnh hưởng từ USD mạnh hơn, nhưng giá đang trên đà hồi phục do kỳ vọng Fed sẽ cắt giảm lãi suất vào tuần tới. Vàng giảm 1.1% xuống còn 2,652.29 USD/ounce, khi USD ổn định ở mức cao nhất trong hơn hai tuần. Vàng thỏi đạt mức cao nhất kể từ ngày 6 tháng 11 vào thứ Năm và đã tăng hơn 0.8% trong tuần. Lợi suất TPCP kỳ hạn 10 năm tăng cao hơn vào thứ Sáu khi các nhà đầu tư hướng đến cuộc họp cuối cùng của Fed trong năm. Lợi suất 10y tăng hơn 7 bps lên mức 4.401% sau khi tăng hơn 6 bps vào thứ Năm để vượt qua mức 4.3%. Trong khi đó, lợi suất 2y cũng tăng hơn 6 bps lên mức 4.247%. Giá dầu tăng khoảng 2% vào thứ Sáu và đạt mức cao nhất trong ba tuần, do kỳ vọng rằng các lệnh trừng phạt bổ sung đối với Nga và Iran có thể thắt chặt nguồn cung và lãi suất thấp hơn ở châu Âu và Hoa Kỳ có thể thúc đẩy nhu cầu nhiên liệu. Dầu thô WTI tăng 1.08 USD, tương đương 1.55%, lên mức 71.02 USD/thùng.

Theo nguồn tin của Reuters, PBoC đang khảo sát một số ngân hàng về hoạt động của họ trên thị trường trái phiếu.

Không rõ lý do tại sao họ lại xem xét các hoạt động này nhưng lợi suất trái phiếu Trung Quốc đã giảm mạnh gần đây và lợi suất trái phiếu kỳ hạn 10 năm chỉ đạt 0.258%. Sự sụt giảm này làm dấy lên lo ngại về nguy cơ bong bóng tài sản, đi ngược với tuyên bố gần đây của PBoC về việc áp dụng chính sách tiền tệ "hợp lý và nới lỏng".

Việc lợi suất giảm là đáng chú ý vì nó đang tạo thêm áp lực lên CNY. Các nhà đầu tư lo ngại rằng, sự giảm giá của nhân dân tệ không chỉ làm tăng nguy cơ lạm phát do chi phí nhập khẩu cao hơn mà còn có thể bị xem như một công cụ chiến lược trong căng thẳng thương mại với Mỹ.

Tổng hợp thị trường

Sau vô số tin tức bị "rò rỉ" từ đầu tuần, khả năng này gần như đã được ấn định. Đồng JPY đã suy yếu trong vài ngày qua và USD/JPY hiện đang tiếp tục đà tăng trong phiên

Lũy kế giá trị khoản vay nội tệ mới từ đầu năm đến nay được ghi nhận là 17,100 tỷ Nhân dân tệ và trừ khi có mức tăng mạnh mẽ chưa từng có trong tháng 12, con số này sẽ thấp hơn nhiều so với con số của năm 2023 là khoảng 22,800 tỷ hoặc 21,300 tỷ vào năm 2022. Đây không phải là một yếu tố tích cực khi các khoản vay mới tại ngân hàng chậm lại trong thời điểm quan trọng khi Bắc Kinh đang cố gắng khôi phục tình hình nhu cầu trong nước.

Đồng bạc xanh đang tăng giá so với đồng JPY và GBP nhưng lại mất giá so với đồng EUR cho đến nay. Trong khi đó, thị trường chứng khoán đang tìm cách phục hồi với hợp đồng tương lai của Hoa Kỳ tăng 0.3% và lợi suất trái phiếu kho bạc thay đổi nhẹ.

Trước tiên, hãy xem xét USD/JPY, cặp tiền này hiện đang tăng lên mức 153.48 và có vẻ cặp tiền này đang tiếp tục đà tăng sau khi vượt lên trên đường MA 200 ngày (đường màu xanh), mở ra xu hướng tăng tích cực.

Trong khi đó, EUR/USD đã hồi phục lên ngưỡng 1.0495 trong vài giờ qua mà không có bất kỳ tin tức quan trọng nào tác động. Tuy vậy, lượng quyền với khối lượng lớn chọn đáo hạn ở mức 1.0500 là một yếu tố tiềm năng ảnh hưởng đến hành động giá của cặp tiền này.

GBP/USD đã có lúc giảm về ngưỡng 1.2618 sau khi dữ liệu tăng trưởng GDP hàng tháng của Anh gây thất vọng, đồng thời củng cố kỳ vọng rằng rằng tình hình trì trệ của nền kinh tế sẽ ảnh hưởng đến triển vọng của BOE và đẩy nhanh tốc độ cắt giảm lãi suất trong năm tới. Hiện tại cặp tiền đã hồi phục một phần về mức 1.2640

Họ coi chủ nghĩa bảo hộ thương mại là mối đe dọa lớn nhất và điều đó hoàn toàn đúng. Đặc biệt là với lĩnh vực sản xuất đang suy thoái một cách kéo dài với rất ít hoặc không có dấu hiệu phục hồi lạc quan nào ở giai đoạn này.

Đi sâu vào chi tiết, có thể thấy sự sụt giảm trong sản xuất năng lượng (-1.9%), hàng tiêu dùng lâu bền (-1.8%) và hàng tiêu dùng không lâu bền (-2.3%). Sự suy yếu này cũng được bù đắp bởi sự gia tăng sản xuất hàng hóa tư liệu sản xuất (+1.7%). Trong khi đó, sản lượng hàng hóa trung gian không thay đổi so với tháng trước.

Quan chức này cũng nói thêm rằng "nếu mọi việc diễn ra như dự kiến, sẽ không có gì ảnh hưởng tới lộ trình cắt giảm lãi suất vào năm tới". Không có gì ngạc nhiên khi thấy họ thể hiện sự đoàn kết chỉ một ngày sau quyết định.

Điều này chỉ lặp lại tất cả những nhận xét từ các đồng nghiệp của ông ấy từ đầu ngày hôm nay. Escrivá là một nhân vật mới trong ECB khi vừa mới được bổ nhiệm làm thống đốc Ngân hàng Tây Ban Nha và nhậm chức vào tháng Chín.

Goldman Sachs đã hạ dự báo tăng trưởng GDP của Anh trong năm 2024 từ 1.2% trước đó xuống còn 1.0%, sau khi báo cáo GDP tháng 10 của Anh không đạt kỳ vọng. BoE dự kiến sẽ tạm dừng việc cắt giảm lãi suất trong tuần tới, nhưng tình hình kinh tế hiện tại có thể sẽ tạo áp lực khiến ngân hàng phải điều chỉnh chính sách nhanh chóng, giống như cách ECB đã làm trong vài tháng gần đây.

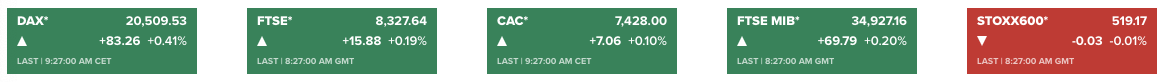

Các chỉ số chứng khoán châu Âu hầu hết không thay đổi khi mở cửa hôm nay. Các nhà đầu tư tỏ ra thận trọng hơn và sẽ chú ý theo dõi thị trường chứng khoán Mỹ, đặc biệt là sau khi có sự giảm điểm trong phiên hôm qua.

HĐTL chứng khoán Mỹ hiện đang tăng nhẹ, với hợp đồng tương lai S&P 500 tăng 0.2%. Việc bán tháo ở Phố Wall ngày hôm qua khiến các nhà đầu tư có phần thận trọng hơn, dù điều này xảy ra sau báo cáo PPI của Mỹ mạnh hơn dự kiến.