- Cán cân thương mại hàng hóa và dịch vụ tháng ba năm 2023 của Mỹ thâm hụt 6.4 tỷ USD

- Xuất khẩu tháng 3 đạt 256. tỷ USD, tăng 5.3 tỷ USD so với tháng 2.

- Nhập khẩu đạt 320.4 tỷ USD, giảm 1.1 tỷ USD so với nhập khẩu tháng 2.

Tóm tắt cuộc họp tháng 8 của BoJ đã được phát hành sáng nay, đây không phải tin tức mới khi các thông tin đã được thị trường định giá. BoJ sẽ thận trọng trong động thái tăng lãi suất tiếp theo.

Đồng yên suy yếu một chút. Có dấu hiệu cho thấy USD/JPY đang kiểm tra ngưỡng kháng cự trên 144.00.

Đồng euro đã giảm nhẹ sau quyết định này, với tỷ giá EUR/USD giảm từ 1.1075 xuống 1.1050. Mặt khác, đây gần như là một quyết định và tuyên bố đơn giản.

EURUSD đảo chiều giảm trong phiên, hiện đang dao động quanh mức 1.1049.

Xét trên mọi khía cạnh, vẫn thấy tâm lý e ngại rủi ro ở một mức độ nào đó khi cổ phiếu và lợi suất trái phiếu nói chung vẫn ở mức thấp sau đợt giảm ngày hôm qua.

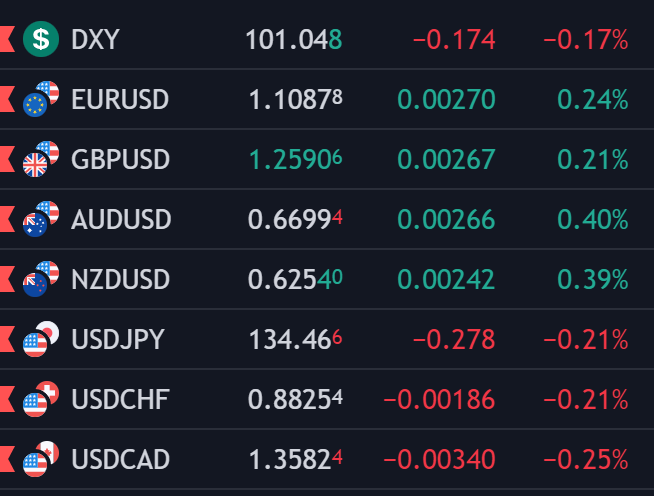

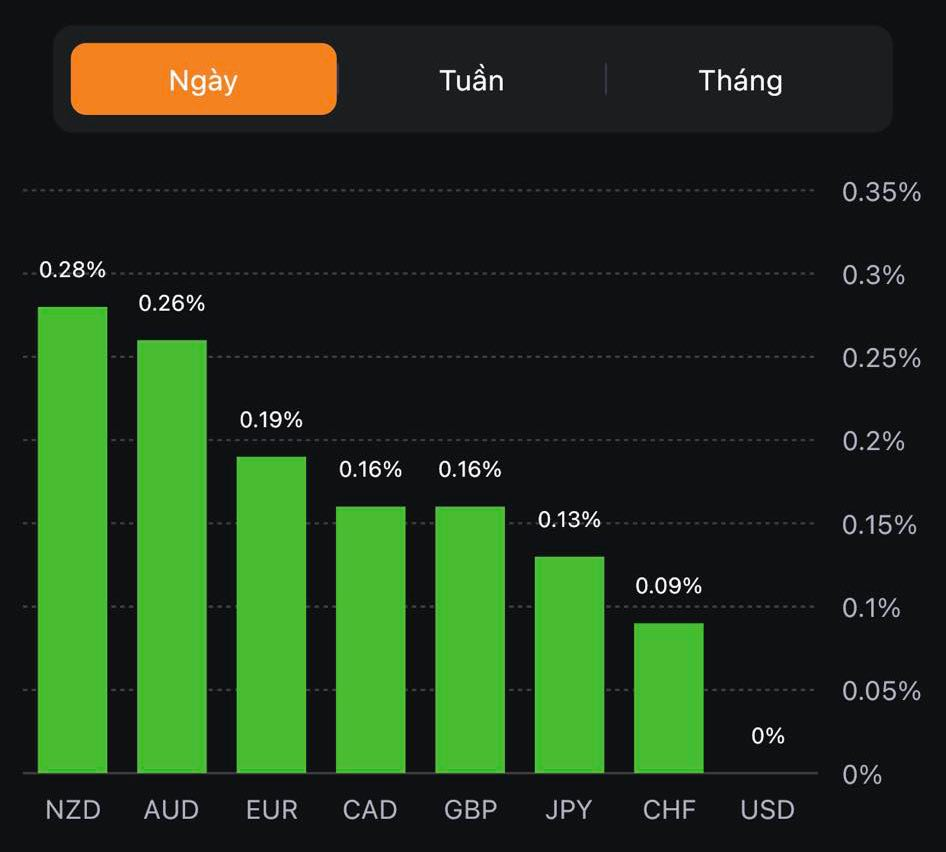

EUR/USD tăng 0.1% lên 1.1070 và dao động quanh 1.1040 đến 1.1080 trong ngày trong khi USD/JPY giảm 0.2% xuống 134.35 mặc dù trước đó nó đã tăng lên khoảng 134.65 trong phiên.

Đồng kiwi đang dẫn đầu với NZD/USD tăng 0.7% lên 0.6270 mặc dù hiện tại đang chạy gần với mức trung bình động 100 ngày là 0.6277.Mọi con mắt hiện đang đổ dồn vào ECB

Sau khi tăng nhẹ trong phiên, hiện DXY đã quay đầu giảm nhẹ, dao động quanh 101.19.

Vàng hiện đang tăng nhẹ trong phiên, dao động quanh mức $2,044.4.

BTC hiện đang dao động ổn định trên mức 29,000, trong khi đó đồng đô la suy yếu và đang đi ngang ở mức thấp.

TD Bank và First Horizon đã đồng ý chấm dứt thỏa thuận sáp nhập trị giá 13.4 tỷ đô la, tuy nhiên TD sẽ thanh toán 200 triệu đô la tiền mặt cho First Horizon cùng với khoản phí hoàn trả 25 triệu đô la.

Cổ phiếu của First Horizon hiện đã giảm khoảng 36% trong phiên giao dịch Hoa Kỳ trước giờ mở cửa.

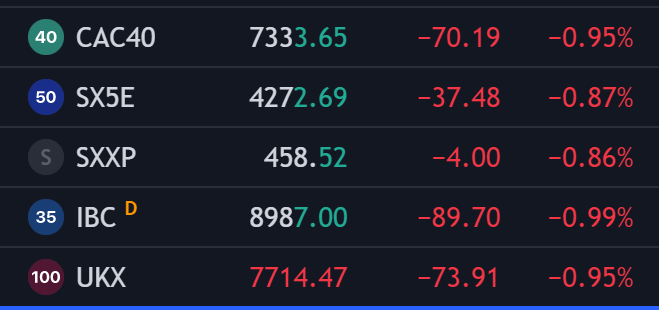

Các chỉ số chính của cổ phiếu châu Âu đồng loạt giảm gần 1%, HĐTL chứng khoán Mỹ cũng suy yếu nhẹ trong bối cảnh triển vọng kinh tế thế giới vẫn còn mờ mịt.

Trung Quốc đang nhập khẩu rất nhiều dầu thô bằng đường biển. Khoảng 125 siêu tàu chở dầu với khả năng vận chuyển 250 triệu thùng đã trên đường đến quốc gia châu Á này vào cuối tháng 4, dữ liệu theo dõi tàu do Bloomberg tổng hợp cho thấy. Đó là mức cao nhất trong hơn hai năm.

Lợi suất TPCP Hoa Kỳ đồng loạt tăng trên khắp các kỳ hạn, trong khi đó đồng bạc xanh cũng hồi phục lên trên mức 101.300

Ngân hàng trung ương của Na Uy đã tăng chi phí đi vay lên mức cao nhất kể từ năm 2008 và báo hiệu sẽ thắt chặt hơn nữa khi đồng krone yếu gây ra lạm phát.

Ngân hàng Norges đã tăng lãi suất thêm 25 điểm cơ bản lên 3.25% vào thứ Năm, như dự báo của tất cả các nhà kinh tế trong một cuộc khảo sát của Bloomberg. Các quan chức cho biết lãi suất có thể tiếp tục tăng trong tháng tới.

XAU/USD giằng co quanh 2034.90.

Lực cản chính đối với giá sản xuất trong tháng một lần nữa là năng lượng và nếu loại trừ hàng hóa này, giá tổng ngành thực sự tăng 0.2% trong khu vực đồng euro.

GBP/USD quay đầu giảm xuống 1.25609.

Điều kiện nhu cầu tốt hơn đang hỗ trợ lĩnh vực dịch vụ của Vương quốc Anh mở rộng với tốc độ nhanh hơn trong tháng 4, với mức sản lượng tăng mạnh. Theo S&P Global:

"Tốc độ tăng trưởng mạnh của ngành dịch vụ có nghĩa là nền kinh tế Vương quốc Anh bắt đầu quý 2 năm 2023 theo hướng tích cực. Sản lượng chung của lĩnh vực tư nhân tăng với tốc độ nhanh nhất trong một năm, mặc dù sản lượng sản xuất lại giảm trong tháng 4."

Các khoản chấp thuận thế chấp của Vương quốc Anh đã tăng đáng kể trong tháng 3, mặc dù nhìn chung cho vay thế chấp ròng đã giảm từ 0.7 tỷ bảng trong tháng 2 xuống còn 0 trong tháng 3. Đó là mức vay ròng thấp nhất kể từ tháng 6 năm 2011. Đây là một dấu hiệu khác cho thấy lãi suất tăng cao đang đè nặng lên thị trường nhà ở nói chung.

Sau khi giảm mạnh trong ngày, DXY hiện đang hồi phục nhẹ lên 101.386.

USD/CHF phục hồi trong ngày lên 0.88645.

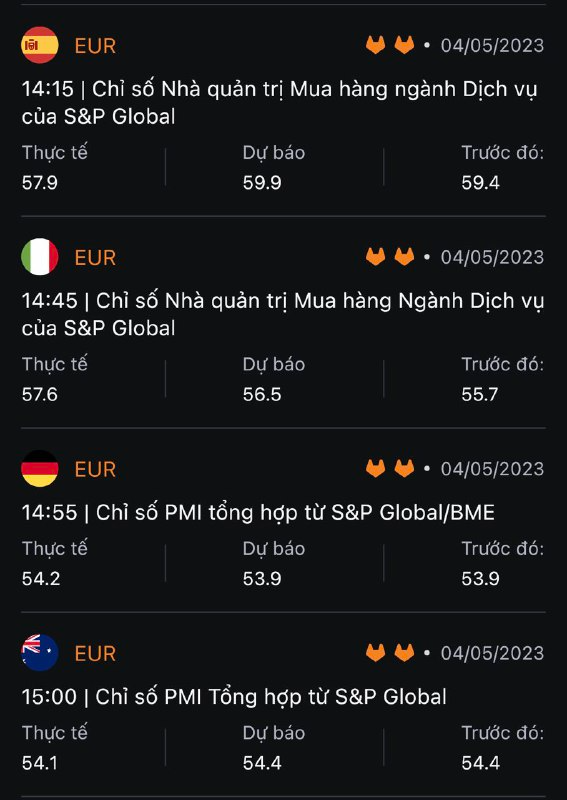

Có một sự tương phản trong nền kinh tế khu vực đồng euro vào tháng tư. Trong khi ngành sản xuất đang ở trong tình trạng sa sút thì dịch vụ đang phần nào khởi sắc nhờ các điều kiện nhu cầu được cải thiện trong chính lĩnh vực này. Diễn biến tích cực khác là áp lực lạm phát cũng giảm bớt nhưng vẫn tăng cao so với xu hướng lịch sử.

Bitcoin giảm nhẹ trong ngày xuống $29,073.

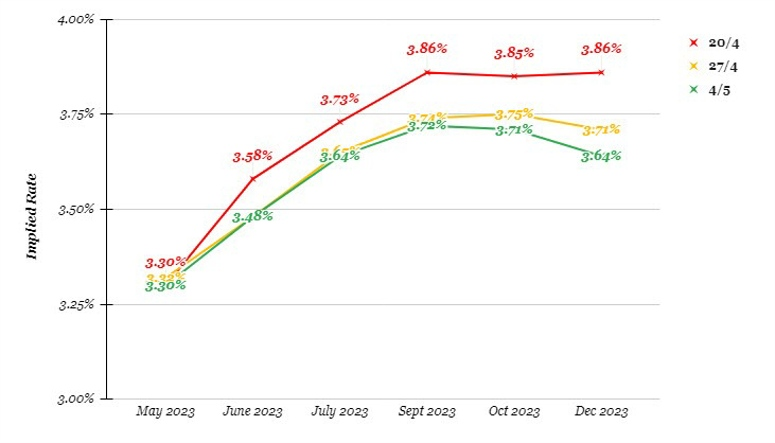

Thị trường đang định giá 81% khả năng ECB tăng 25 bps ngày hôm nay và 19% cho việc tăng lãi suất 50 bps, do đó, gần như chỉ có hai lựa chọn cho ECB.

Nếu ECB thực sự tăng lãi suất 25 điểm cơ bản có nghĩa là có thể sẽ có nhiều đợt tăng lãi suất hơn nữa trong những tháng tới.

Đối với việc tăng lãi suất 50 điểm cơ bản, đó sẽ là một bất ngờ và theo phản ứng ban đầu, kỳ vọng điều này sẽ khiến đồng euro và lợi tức trái phiếu khu vực tăng vọt cũng như việc tạm dừng chu kỳ thắt chặt sẽ đến gần hơn.

Hiện tại, các thị trường đang định giá hai đợt tăng lãi suất 25 điểm cơ bản nữa - một đợt vào tháng 6 và một đợt nữa ít nhất là vào tháng 9 - sau đợt tăng được cho là hôm nay.

DXY vẫn chưa thể thoát khỏi áp lực trong ngày, hiện đang ở 101.136.

Mọi sự chú ý đang đổ dồn vào quyết định của ECB cuối ngày hôm nay để xem điều đó sẽ tác động đến triển vọng chung như thế nào. Hợp đồng tương lai của Mỹ tăng nhẹ sau đợt bán tháo ngày hôm qua. Hợp đồng tương lai S&P 500 tăng 0.2% nhờ mức tăng mạnh của các công ty công nghệ, với hợp đồng tương lai Nasdaq tăng 0.4% trong ngày.

Xuất khẩu và nhập khẩu đều giảm lần lượt là 5.2% và 6.4% so với tháng trước. Hoạt động tiêu dùng đang gặp khó khăn, các điều kiện thương mại của Đức dự kiến sẽ yếu hơn trong Quý 2.

Theo Mizuho Bank Ltd, lợi suất TPCP kỳ hạn 10 năm của Mỹ có thể giảm xuống mức thấp nhất là 2% vào đầu năm tới nếu Hoa Kỳ bị suy thoái nghiêm trọng hơn so với dự kiến.

Bên cạnh đó, TD Securities đưa ra dự báo rằng lợi suất có thể giảm xuống 2.5% hoặc thấp hơn nếu Cục Dự trữ Liên bang bị buộc phải xoay trục cắt giảm lãi suất để cứu vãn nền kinh tế sa sút.

Đối với ECB, sau dữ liệu lạm phát trong tuần này, các nhà hoạch định chính sách có thể sẽ sai lầm trong việc tăng lãi suất thêm 25 điểm cơ bản vào hôm nay.

Điều đó phần lớn đã được định giá vào thị trường và cho đến nay không có áp lực rõ ràng nào đối với các ngân hàng châu Âu, vì vậy điều đó cho phép ECB có thêm không gian để làm việc. Thêm vào đó, khả năng phục hồi kinh tế trong Q1 - mặc dù không tốt như dự đoán - ít nhất không gây áp lực buộc ngân hàng trung ương phải tạm dừng cho đến thời điểm hiện tại..

Nhìn sang giao dịch châu Âu, mọi con mắt sẽ đổ dồn vào đồng đô la và liệu tâm lý e ngại rủi ro có kéo dài hay không.

Lịch kinh tế châu Âu hôm nay có:

13:00 - Cán cân thương mại tháng 3 của Đức

14:15 - PMI dịch vụ tháng 4 của Tây Ban Nha

14:45 - PMI dịch vụ, tổng hợp tháng 4 của Ý

14:50 GMT - PMI dịch vụ, tổng hợp tháng 4 của Pháp

14:55 GMT - PMI dịch vụ, tổng hợp tháng 4 của Đức

15:00 GMT - PMI dịch vụ, tổng hợp tháng 4 của Eurozone

15:30 GMT - Phê duyệt thế chấp, dữ liệu tín dụng tháng 3 của Vương Quốc Anh

15:30 GMT - PMI dịch vụ, tổng hợp tháng 4 của Vương Quốc Anh

16:00 GMT - Số liệu PPI tháng 3 của Eurozone

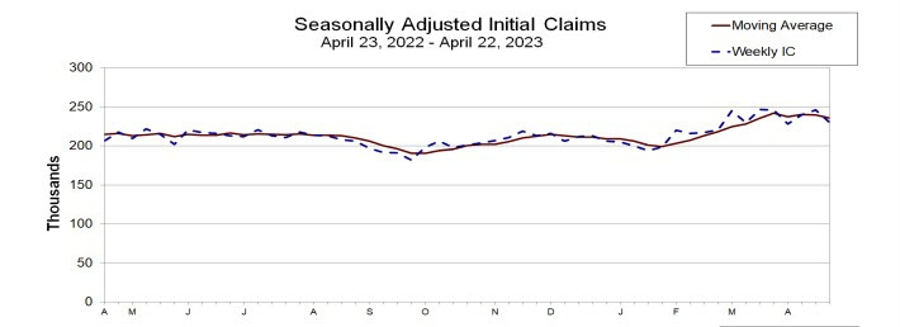

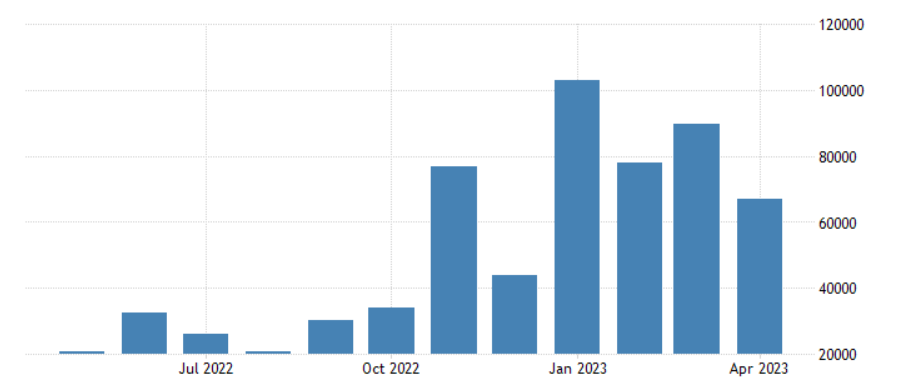

18:30 GMT - Chỉ số cắt giảm việc làm Challenger tháng 4 của Vương Quốc Anh

19:15 GMT - Tuyên bố, quyết định chính sách tiền tệ tháng 5 của ECB

19:45 GMT - Chủ tịch ECB Lagarde họp báo

Sau khi bất ngờ giảm mạnh, dầu thô WTI đã tăng trở lại hiện giao dịch ổn định quanh $69.00/thùng.

ABN-Armo cho biết:

Trong bối cảnh USD suy yếu, tất cả các ngoại tệ đồng loạt tăng giá, dẫn đầu là NZD, AUD theo sát.

Bạc hiện đang chững lại đà tăng trong phiên Á, dao động quanh mức $25.72.

Sau khi tăng vọt lên $2,080 vàng nhanh chóng thoái lui, hiện đã xuống dưới mức $2,040 dao động quanh $2,039.7.

Về rủi ro suy thoái:

Và về ngụ ý chính sách:

GS kết luận: Hãy ủng hộ lời kêu gọi tạm dừng tăng lãi suất của chúng tôi vào tháng 6.