Thống đốc BOJ Ueda cho biết ông đã tuyên bố trước G7 rằng:

- BOJ sẽ tiếp tục nới lỏng chính sách tiền tệ cho đến khi mục tiêu lạm phát đạt được một cách ổn định và bền vững

- CPI của Nhật Bản hiện ở mức khoảng 3% nhưng có khả năng sẽ giảm xuống

Dữ liệu việc làm của JOLTS đã kiến USD và lợi suất TPCP Mỹ lao dốc. Và hiện tại, chúng ta đang thấy cả lợi suất trái phiếu kho bạc kỳ hạn 10 năm và USD/JPY đều đang ở mức nguy hiểm, dễ biến động.

Có nguy cơ tỷ giá giữa USD và JPY sẽ tiếp tục giảm sâu hơn, xuống dưới mức 140.00. Lợi suất có thể giảm xuống dưới 3.70%, là một ngưỡng kỹ thuật quan trọng khác. Khi lợi suất giảm xuống dưới mức này, nó có thể báo hiệu thêm sự suy yếu trong niềm tin của nhà đầu tư vào sự tăng trưởng kinh tế Mỹ và tăng cường lo ngại về lãi suất hoặc chính sách tiền tệ trong tương lai.

Thị trường có vẻ rất muốn Fed cắt giảm 50 bps lãi suất trong tháng này. Khả năng điều này xảy ra hiện ở mức ~45%.

Báo cáo này được công bố trước báo cáo việc làm chính thức và được xem như một dự báo sơ bộ về tình hình thị trường lao động. Tuy nhiên, báo cáo này có tính không ổn định và khó dự đoán.

Thống đốc BOJ Ueda cho biết ông đã tuyên bố trước G7 rằng:

Thị trường đang định giá 71% cơ hội lãi suất tăng 25bp trước khi dừng chu kỳ thắt chặt chính sách.

Bank of America đã công bố dữ liệu chi tiêu thẻ tín dụng tháng 3 cho thấy chi tiêu của mỗi hộ gia đình đã -1.5% so với tháng trước

Bank of America dự báo rằng một cuộc suy thoái sẽ bắt đầu vào quý 3 năm nay.

Biên bản từ báo cáo:

Thành vien hội đồng thống đốc ECB kiêm thống đốc NHTW Pháp, Villeroy cho biết:

Thị trường đang định giá 32% cơ hội lãi suất tăng 50bp vào tháng 5 và 66% là 25 bp.

Chủ tịch San Francisco Mary Daly tuyến bố:

Đầu ngày hôm nay, chủ tịch Fed Richmond, Barkin nhận định rằng sẽ cần một vài tháng quan sát lạm phát ở mức mục tiêu là 2% trước khi tuyên bố dành chiến thắng trước cuộc chiến này. Cuối ngày hôm nay, biên bản tỷ giá FOMC sẽ được công bố.

Chi phí nhà ở trong báo cáo lạm phát hôm nay cho thấy mức tăng 0.6%.

Fed thể hiện lập trường rằng lạm phát cần phải được tiêu diệt từ mọi góc độ, không chỉ mỗi hàng hóa mà còn bao gồm cả dịch vụ, sau đó là dịch vụ cốt lõi không bao gồm nhà ở. Có vẻ như Fed không muốn chứng khoán tăng.

Ngoài ra:

Trong phần phỏng vấn, Thống đốc BoC cho biết:

Thống đốc BoC Macklem tuyên bố:

Có một chút quan điểm diều hâu đối với những bình luận này nhưng đó không phải là một điều đáng ngạc nhiên.

Ngân hàng Canada đã công bố Báo cáo chính sách tiền tệ hàng quý hôm nay và nó bao gồm các ước tính mới nhất về tăng trưởng trong nước và toàn cầu. Dự đoán chung là nền kinh tế năm 2023 (trừ Nhật Bản) sẽ mạnh hơn trong khi năm 2024 sẽ nhẹ nhàng hơn trước khi thế giới tăng tốc vào năm 2025.

MPR cho biết: “Tăng trưởng toàn cầu dự kiến sẽ suy yếu trong nửa cuối năm 2023 đến nửa đầu năm 2024, bị đè nặng bởi chính sách tiền tệ thắt chặt ở các nền kinh tế tiên tiến”.

Nhìn chung, tăng trưởng toàn cầu đã được điều chỉnh tăng 0.7 điểm phần trăm cho năm 2023 và giảm 0.3 điểm phần trăm cho năm 2024.

Đối với Canada, BOC cho biết:

Các dự báo lạm phát nhìn chung không thay đổi với việc BOC dự kiến lạm phát sẽ giảm nhanh xuống khoảng 3% vào giữa năm nay, sau đó là giảm chậm xuống mức mục tiêu 2%. BOC cho biết:

Một điểm khác biệt chính giữa nền kinh tế Canada và Hoa Kỳ vào lúc này là Hoa Kỳ đang hạn chế nhập cư trong khi Canada đang tăng tốc lên 1 triệu người mỗi năm (tại một quốc gia có 38 triệu dân). Vì vậy, mặc dù tăng trưởng việc làm mạnh mẽ ở Canada, lao động có thể nới lỏng nhanh hơn.

Tất nhiên, tất cả những người đó đều cần một nơi nào đó để sinh sống và điều đó sẽ hỗ trợ thị trường nhà đất đang phát triển nhanh chóng của Canada. BOC cho biết họ hy vọng thị trường nhà ở sẽ ổn định vào khoảng giữa năm với tốc độ tăng trưởng đầu tư nhà ở tăng.

Trong bài phát biểu trên CNBC, Chủ tịch Fed Richmond Barkin cho biết:

Ngân hàng Canada giữ nguyên lãi suất ở mức 4.50%.

CAD đã suy yếu nhẹ ngay sau quyết định với việc USDCAD tăng lên để kiểm tra mức trung bình động 200 giờ ở 1.34800. Tuy nhiên, hiện tại, cặp tiền giảm trở lại và đang giao dịch ở mức 1.3445. Phe bán vẫn kiểm soát nhiều hơn về mặt kỹ thuật khi USDCAD vẫn đang ở dưới đường trung bình động 200 giờ và đường trung bình động 100 giờ ở 1.34916. Sẽ cần phá vỡ cả hai đường trung bình động đó để xu hướng tăng trở lại.

Mục tiêu giảm giá tiếp theo là 1.34251 - mức đáy trong phiên từ ngày 5 tháng 4. Nếu mức 1.3425 bị phá vỡ, mức đáy từ ngày 4 tháng 4 tại 1.3405 có thể nằm trong tầm ngắm. Dưới mức đó, đường trung bình động 200 ngày ở 1.33921 là một mức hỗ trợ quan trọng cần chú ý.

USDCAD hiện giảm 0.2% trong ngày xuống 1.3437

Ngân hàng Canada hôm nay đã giữ nguyên lãi suất cơ bản ở mức 4.5%, với lãi suất ngân hàng là 4.75% và lãi suất tiền gửi là 4.5%. Ngân hàng cũng đang tiếp tục chính sách thắt chặt định lượng:

Thị trường đã định giá 95% khả năng không có thay đổi tại cuộc họp hôm nay và tất cả các nhà kinh tế trong cuộc khảo sát của Reuters đều dự báo sẽ không có thay đổi.

Thống đốc Ngân hàng Canada Macklem và Phó Thống đốc Rogers sẽ tổ chức một cuộc họp báo lúc 22:00 tối nay

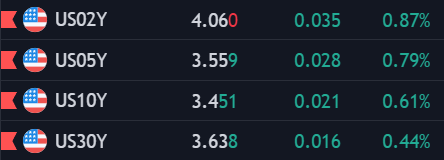

Lợi suất TPCP Mỹ tiếp tục giảm sâu:

Vàng quay đầu sau khi bật tăng mạnh mẽ do tin CPI, XAUUSD hiện ở $2,003.77

Sau khi bật tăng mạnh mẽ vượt $2,023 sau tin CPI thấp hơn dự kiến, XAUUSD hiện ở $2,018.44

Thị trường chứng khoán ngập trong sắc xanh đầu phiên Mỹ. Cổ phiếu công nghệ sẽ được chú trọng nhưng nhìn chung nhiều tín hiệu tích cực sẽ xuất hiện khi lợi suất kho bạc kỳ hạn 10 năm giảm 6.6 điểm cơ bản xuống 3.36%.

Sau khi giảm mạnh xuống dưới 101.20 do CPI Mỹ tháng 3 thấp hơn dự kiến, USD hồi phục nhẹ, DXY hiện dao động quanh 101.30

Sau khi bật tăng mạnh mẽ vượt $2,023 khi CPI Mỹ tháng 3 thấp hơn dự kiến, XAUUSD hiện giằng co quanh $2,022

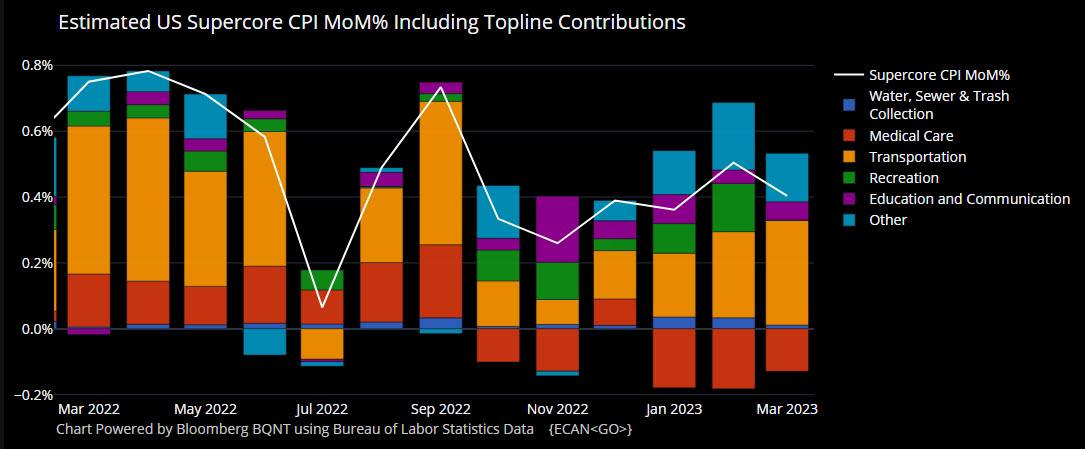

Dưới đây là bảng phân tích về dữ liệu Supercore CPI hàng tháng (CPI lõi không bao gồm chi phí nhà ở) mà Fed đang theo dõi chặt chẽ. Con số tháng 3 là +0.4%, giảm từ mức +0.5% trong tháng 2.

Sau tin CPI thấp hơn dự kiến:

Trước khi CPI được công bố, thị trường đã định giá 75% Fed tăng 25 bps vào ngày 3 tháng 5.

Chỉ còn ít phút nữa, báo cáo CPI tháng 3 của Mỹ sẽ được công bố. Áp lực vẫn đè nặng lên đồng bạc xanh, hiện ở ngưỡng 102.114.

Hợp đồng tương lai chứng khoán Mỹ đồng loạt tăng điểm trước thềm báo cáo lạm phát quan trọng được công bố. Hợp đồng tương lai Dow Jones tăng mạnh nhất với 86 điểm, tiếp sau đó là các hợp đồng Nasdaq và S&P 500.

Theo Reuters, nhập khẩu dầu diesel của Brazil từ Nga trong tháng Tư đưuocj dự báo tăng mạnh khi sẽ chiếm tới 53% tổng nhập khẩu diesel của quốc gia Nam Mỹ, cao hơn rất nhiều so với mức tỷ trọng chỉ 0.2% trong năm ngoái. Giá dầu diesel của Nga thấp hơn giá bán của các nhà máy lọc dầu nội địa cũng như từ các quốc gia xuất khẩu khác là nguyên nhân dẫn đến sự bùng nổ trên.

Dầu diesel của Nga xuất khẩu tới Brazil với giá rẻ hơn khoảng 0.20 đến 0.30 USD/gallon so với nhập khẩu từ các nước khác. Nga trong giai đoạn gần đây đã mở rộng giao thương với Brazil khi quốc gia này không có hạn chế nhập khẩu đối với các sản phẩm hóa dầu của Nga, bất chấp các lệnh trừng phạt của phương Tây. Tuy nhiên, một số công ty vẫn tránh mua nhiên liệu cảu Nga vị lo ngại vi phạm các lệnh trừng phạt tài chính liên quan đến các quy tắc tuân thủ của phương Tây.

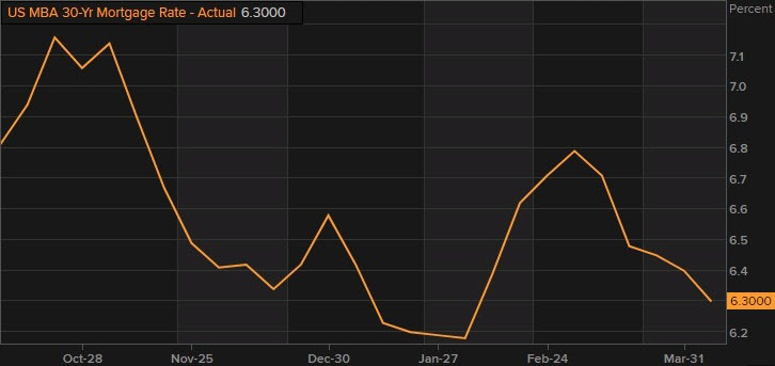

Việc giảm lãi suất trung bình đối với khoản vay mua nhà phổ biến nhất ở Hoa Kỳ (như được thấy bên dưới) đang tiếp tục mang lại lợi ích cho hoạt động thế chấp nói chung trong khoảng hai tháng qua.

Vàng hiện suy yếu nhẹ, trở về mức 2008.9 USD/Oz

Lợi suất trái phiếu chính phủ Mỹ các kì hạn duy trì mức tăng nhẹ trước thềm công bố CPI Mỹ tháng ba (19h30 ngày 12/04 theo giờ Việt Nam). Lợi suất trái phiếu kì hạn hai năm dẫn đầu đà tăng với 3.5 điểm cơ bản.

Đồng bạc xanh hiện đang tiếp tục giảm so với đồng Thụy Sỹ, dao động quanh mức 0.921CHF.

Amanda Sloat, thành viên Ủy ban Đối ngoại Nhà Trắng, cho biết “Đừng mong đợi rằng Biden sẽ thảo luận về hiệp định thương mại tự do với Vương quốc Anh."

Vàng tiếp tục giảm xuống mức $2010/oz.

Đồng bảng Anh sau đà tăng giá trong phiên Á hiện đã đảo chiều giảm so với đồng bạc xanh, dao động quanh mức $1.241.