Vàng chạm đáy trong phiên!!!

Khẩu vị rủi ro được cải thiện khi một số quan chức cấp cao tiết lộ rằng Tổng thống Nga Putin sẽ đồng ý bất kỳ thoả thuận nào của Trump nhằm giải quyết xung đột, Reuters đưa tin.

Khẩu vị rủi ro được cải thiện khi một số quan chức cấp cao tiết lộ rằng Tổng thống Nga Putin sẽ đồng ý bất kỳ thoả thuận nào của Trump nhằm giải quyết xung đột, Reuters đưa tin.

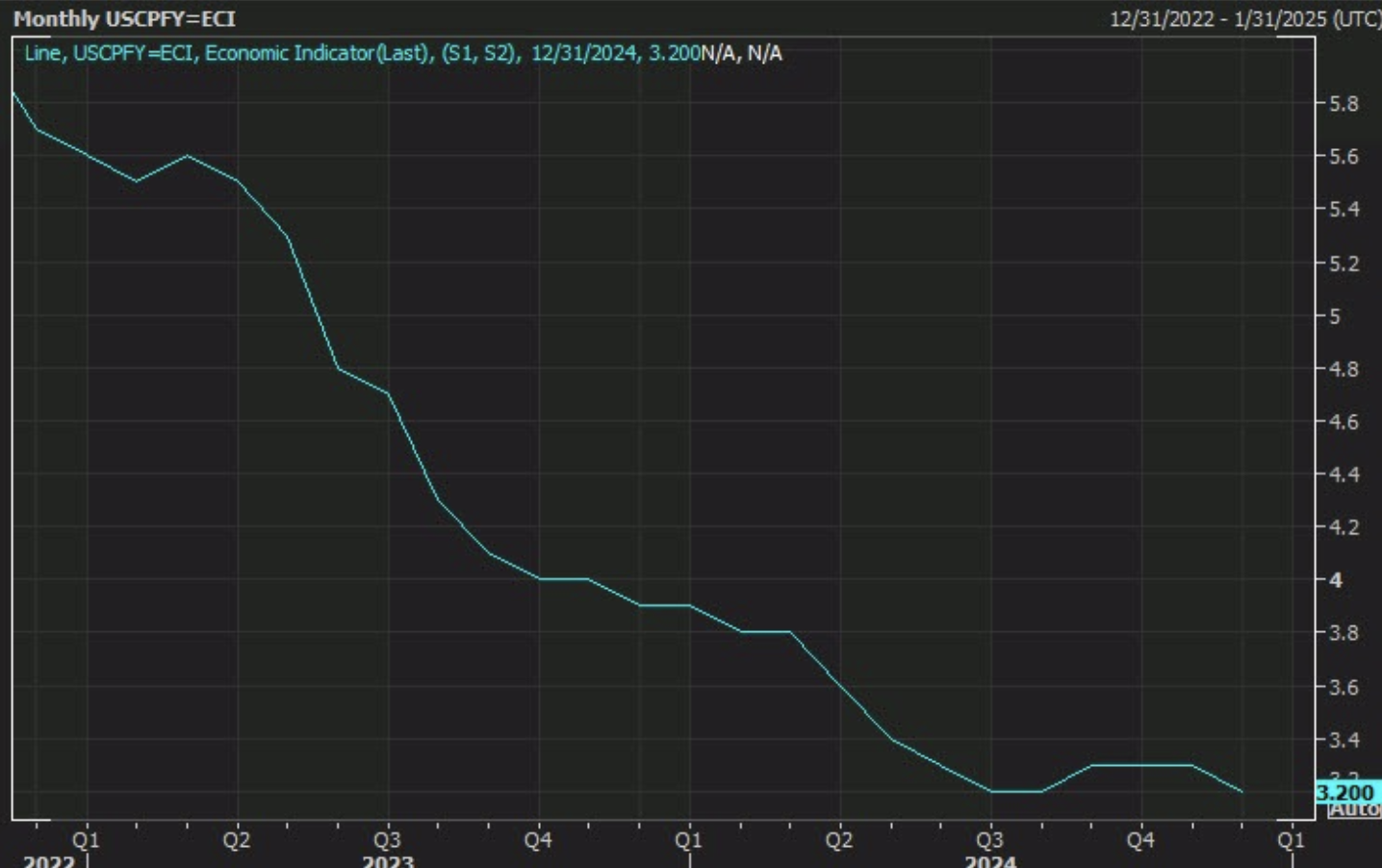

Mối quan ngại chính ở đây là lạm phát lõi đã tăng 3.3% so với cùng kỳ năm trước vào tháng 12, từ mức 3.0% vào tháng 11. Điều này làm dấy lên lo ngại về tình trạng đình lạm đối với nền kinh tế Đức vào đầu năm.

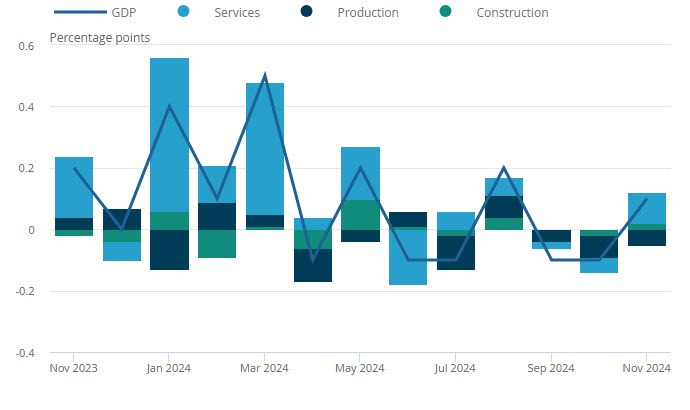

Tăng trưởng biên được dẫn dắt bởi sự tăng trưởng nhẹ trong lĩnh vực dịch vụ. Kể từ khi có sự phục hồi mạnh mẽ hơn trong quý 1, nền kinh tế Anh đã cho thấy sự chậm chạp.

Được biết, các quan chức Trung Quốc đang cố gắng mở đường cho các nhà sản xuất ô tô trong nước mua các nhà máy của Đức dự kiến sẽ đóng cửa. Đặc biệt, họ khá quan tâm đến các nhà máy của Volkswagen và một nguồn tin khác cho biết nhà sản xuất ô tô Đức sẽ sẵn sàng bán nhà máy Osnabrück của mình cho một người mua Trung Quốc.

Động thái này dường như là một nỗ lực của Trung Quốc nhằm xây dựng ảnh hưởng trong ngành công nghiệp ô tô của Đức. Ngành công nghiệp ô tô Đức thường được coi là một thị trường đáng giá và uy tín trong thế giới của các nhà sản xuất ô tô. Nhưng sẽ có những thách thức chính trị đối với điều này.

Volkswagen là một biểu tượng quan trọng trong lĩnh vực công nghiệp Đức. Vì vậy, việc cho phép Trung Quốc tiếp quản các tài sản trước đây của họ hoặc bất kỳ hình thức hợp tác nào sẽ là một vấn đề khá nhạy cảm. Đặc biệt là khi lĩnh vực sản xuất của Đức đã bị ảnh hưởng nặng nề trong những năm gần đây.

Như vậy, việc cho phép Trung Quốc tham gia sẽ mở đường đặc biệt cho các nhà sản xuất xe điện Trung Quốc tránh được thuế quan của EU và đặt ra mối đe dọa hơn nữa đối với các nhà sản xuất trong nước ở châu Âu.

Với việc Đức đang phải đối mặt với những rắc rối chính trị, bất kỳ chính phủ mới nào được bầu chọn chắc chắn sẽ phải đưa ra một quyết định khó khăn.

Một cuộc thăm dò của Reuters cho thấy các nhà kinh tế tin rằng BoJ sẽ tăng lãi suất cơ bản lên mức 0.50% vào cuối tháng 3:

Hai phần ba nhà kinh tế cũng cho rằng chính quyền Nhật Bản sẽ can thiệp vào thị trường tiền tệ nếu USD/JPY chạm ngưỡng 165

Cuộc thăm dò cho thấy các cuộc đàm phán lương năm nay dự kiến sẽ dẫn đến mức tăng lương 4.75%, tăng nhẹ so với 4.70% trong cuộc thăm dò tháng 12.

Tin tức chính:

Những đồn đoán xung quanh việc tăng lãi suất tại cuộc họp ngày 23 và 24/01 của BoJ tiếp tục gia tăng. Bloomberg đã trích dẫn các nguồn giấu tên nói rằng các quan chức BoJ thấy có cơ hội tốt để tăng lãi suất vào tuần tới.

USD/JPY đã giảm xuống dưới 156.00, và sau đó giảm mạnh xuống mứcđáy 155.25 trước khi phục hồi.

Tâm điểm trong phiên này còn có báo cáo việc làm mạnh mẽ từ Úc, với 56 nghìn việc làm được tạo ra, vượt xa mức dự báo là 15 nghìn. Tuy nhiên lượng việc làm toàn thời gian đã giảm gần 24 nghìn, trong khi việc làmbán thời gian tăng vọt 80 nghìn. Tỷ lệ thất nghiệp tăng từ 3.9% lên 4.0%, tỷ lệ tham gia thị trường lao động cũng tăng 0.1%.

Định giá khả năng cắt giảm lãi suất của RBA vào tháng 2 vẫn ở mức khoảng 65%.

UBS dự báo USD/CNY sẽ đạt 7.5 vào tháng 6 năm nay:

Mặt khác, UBS nhận thấy đồng đô la Mỹ tiếp tục mạnh lên:

Hoạt động của Hoa Kỳ có thể vẫn mạnh mẽ, dữ liệu kinh tế có thể vẫn mạnh trong thời gian tới.

Những lo lắng về thuế quan đang diễn ra đối với phần còn lại của thế giới, nếu thuế quan mới được áp dụng, đồng USD có thể tăng giá hơn nữa.

kỳ vọng Fed sẽ cắt giảm tổng cộng 50 điểm cơ bản, trong quý 2 và quý 3.

Thủ tướng Israel Benjamin Netanyahu cho biết Hamas đã phản đối một điều khoản cho phép Israel ngăn chặn việc thả một số tù nhân Palestine nhất định và cố gắng can thiệp vào việc này. Vị thủ tướng này sau đó đã chỉ đạo các nhà đàm phán của Israel giữ vững các điều khoản ban đầu.

Phía Hamas vẫn có chưa phát ngôn nào đối với vấn đề này

Khả năng BoJ tăng lãi suất trong cuộc họp ngày 23-24/1 đang là tâm điểm chú ý, tạo động lực tích cực cho đồng yên Nhật

Thống đốc Rhee Chang-yong dự kiến tổ chức họp báo vào khoảng 9h10 để làm rõ quyết định lãi suất bất ngờ của BoK

Trước đó, BoK khiến thị trường bất ngờ khi giữ nguyên lãi suất chính sách ở mức 3.00%. Quyết định này được đưa ra trong bối cảnh ngân hàng muốn đánh giá tác động của các đợt cắt giảm lãi suất liên tiếp trong năm ngoái và hỗ trợ đồng KRW, vốn đã giảm xuống mức thấp nhất trong 15 năm.

Hầu hết các nhà kinh tế đều dự đoán BoK sẽ giảm lãi suất 0.25%, nhưng quyết định giữ nguyên lãi suất chỉ được 7/34 chuyên gia được Reuters khảo sát dự đoán trước.

Theo phát biểu dự kiến của Scott Bessent tại phiên điều trần trước Ủy ban Tài chính Thượng viện Hoa Kỳ, liên quan đến việc xem xét đề cử ông làm Bộ trưởng Tài chính:

Bessent nhấn mạnh rằng việc duy trì vị thế đồng tiền dự trữ của đồng USD là yếu tố then chốt đối với sức mạnh kinh tế của Hoa Kỳ.

Phiên điều trần sẽ diễn ra vào Thứ Năm, ngày 16 tháng 1 năm 2025, lúc 22h30.

BoK đã quyết định giữ nguyên lãi suất ở mức 3%, khác với dự đoán trước đó rằng lãi suất sẽ được cắt giảm xuống 2.75%.

Quyết định này cho thấy BoK đang thận trọng trong việc thay đổi chính sách tiền tệ, dù thị trường kỳ vọng Bok sẽ sự nới lỏng chính sách để hỗ trợ nền kinh tế.

Báo cáo việc làm mới nhất tại Úc cho thấy tỷ lệ thất nghiệp tháng 12 ở mức 4.0%, đúng như dự báo, tiếp tục phản ánh một thị trường lao động mạnh mẽ và ổn định. Tuy nhiên, bất chấp thị trường việc làm tích cực, các nhà giao dịch hiện đang đặt cược khoảng 75% khả năng RBA sẽ cắt giảm lãi suất trong cuộc họp ngày 18/2 tới. Mọi sự chú ý bây giờ sẽ hướng đến dữ liệu lạm phát quý 4, dự kiến công bố vào ngày 29/1.

RBA lại cắt giảm lãi suất khi thị trường lao động mạnh mẽ đến từ việc RBA đang chịu áp lực lớn để thực hiện động thái này, đặc biệt từ phía chính phủ, trong bối cảnh cuộc bầu cử dự kiến diễn ra vào tháng 5 sắp tới. Dù RBA là một ngân hàng trung ương độc lập, nhưng mức độ "độc lập" cũng không phải là tuyệt đối.

Tỷ giá AUD/USD đã tăng lên mức 0.6248, cao nhất trong vòng 1 tuần.

Thay đổi việc làm điều chỉnh theo thời vụ tăng mạnh là tín hiệu tích cực, nhưng việc giảm việc làm toàn thời gian lại làm lu mờ một phần điểm sáng từ báo cáo này. Tỷ lệ thất nghiệp tăng nhẹ lên 4.0% do tỷ lệ tham gia lao động cũng tăng, cho thấy nhiều người quay trở lại thị trường lao động.

Tỷ giá AUD/USD tăng lên 0.6248, mức cao nhất trong 1 tuần sau báo cáo, mặc dù triển vọng của đồng tiền này vẫn còn khá yếu.

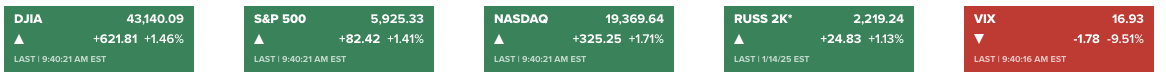

Thị trường chứng khoán Mỹ đã tăng điểm mạnh vào thứ Tư, nhờ dữ liệu CPI lõi tại Mỹ tăng thấp hơn dự báo, làm dấy lên kỳ vọng Fed có thể tiếp tục cắt giảm lãi suất trong năm nay. Chỉ số Dow Jones tăng 703.27 điểm, tương đương 1,65%, chốt phiên ở mức 43,221.55. S&P 500 tăng 1.83% lên 5,949.91 điểm, trong khi Nasdaq Composite tăng vọt 2.45%, đạt 19,511.23 điểm. Đây là các mức tăng lớn nhất kể từ sau ngày bầu cử Mỹ vào tháng 11 năm ngoái. Các cổ phiếu công nghệ dẫn dắt đà tăng. Dữ liệu lạm phát mới nhất cho thấy chỉ số CPI tại Mỹ tăng 2.9% trong tháng 12 so với cùng kỳ năm trước, trong khi CPI lõi, không bao gồm thực phẩm và năng lượng, tăng 3.2%, thấp hơn mức dự báo 3.3% đã tạo tâm lý lạc quan cho nhà đầu tư. Ngoài ra, lợi nhuận quý IV vượt kỳ vọng từ các ngân hàng lớn như JPMorgan, Goldman Sachs, và BlackRock đã củng cố tâm lý lạc quan trên thị trường. Khối lượng giao dịch tăng mạnh, giúp thị trường phục hồi sau giai đoạn điều chỉnh gần đây. Lợi suất trái phiếu Mỹ giảm mạnh sau khi dữ liệu lạm phát thấp hơn kỳ vọng. Lợi suất trái phiếu kỳ hạn 10 năm giảm 13.5 điểm cơ bản xuống 4.653%, trong khi lợi suất kỳ hạn 30 năm giảm 10.8 điểm cơ bản xuống 4.8774%. Lợi suất trái phiếu kỳ hạn 2 năm, thường nhạy cảm với kỳ vọng lãi suất của Fed, giảm 9.7 điểm cơ bản xuống 4.268%.

Đồng USD giảm trong phiên giao dịch ngày thứ Tư, sau khi dữ liệu lạm phát tại Mỹ củng cố kỳ vọng Fed sẽ giảm lãi suất thêm hai lần trong năm nay. Chỉ số DXY giảm 0.08%, xuống mức 109.11. Đồng yên Nhật tăng mạnh khi thị trường đặt cược 70% khả năng BoJ sẽ tăng lãi suất trong tuần tới sau phát biểu của Thống đốc Kazuo Ueda, USD/JPY giảm 0.91% xuống 156.52. GBP/USD tăng 0.16%, giao dịch ở mức 1.2237, nhờ dữ liệu lạm phát tại Anh giảm mạnh hơn kỳ vọng. Trong khi đó, EUR/USD giảm 0.16%, xuống mức 1.029. Đồng shekel Israel tăng 0.47% so với sau khi Mỹ và Qatar công bố thỏa thuận ngừng bắn giữa Israel và Hamas.

Giá dầu thô tăng mạnh trong phiên giao dịch ngày thứ Tư, được hỗ trợ bởi lượng tồn kho dầu thô Mỹ giảm mạnh và nguy cơ gián đoạn nguồn cung từ các lệnh trừng phạt mới của Mỹ đối với Nga. Dầu WTI tăng 3.28%, chốt phiên ở mức 80.04 USD/thùng, trong khi giá dầu Brent tăng 2.64%, lên 82.03 USD/thùng. Tuy nhiên, giá dầu bị kìm hãm bởi thỏa thuận hòa bình giữa Israel và Hamas, làm giảm bớt lo ngại về căng thẳng địa chính trị tại Trung Đông. Trong khi đó, giá vàng tăng nhờ kỳ vọng Fed duy trì chính sách tiền tệ nới lỏng. Giá vàng giao ngay tăng 0.67%, đạt 2,695.21 USD/ounce, trong khi vàng tương lai tăng 1.12%, lên 2,707.60 USD/ounce. Bitcoin đã có phiên giao dịch khởi sắc, với mức đỉnh đã vượt mốc $100,000. Hiện tại, giá điều chỉnh giảm xuống $99,500.

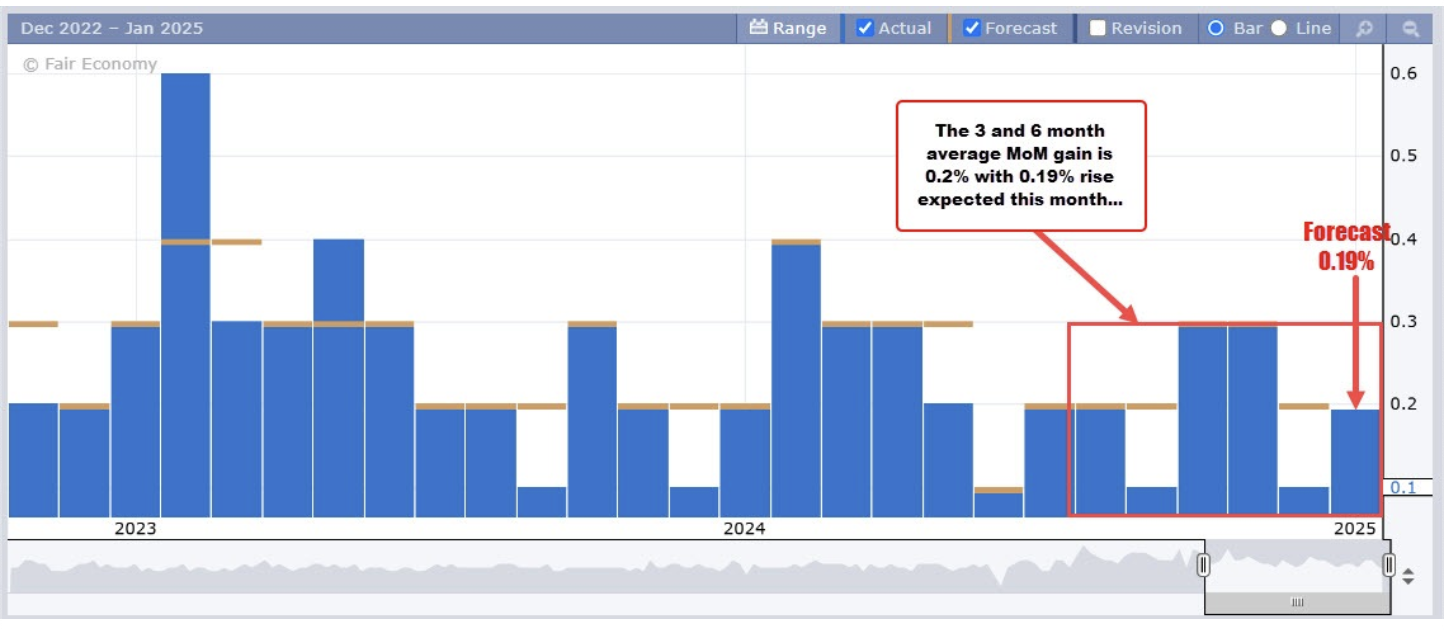

Dựa trên dữ liệu CPI và PPI tuần này, Pantheon Macroeconomics dự báo chỉ số PCE lõi (thước đo lạm phát ưa thích của Fed) sẽ tăng khoảng 0.19%, gần bằng mức 0.2%.

Các chỉ số chính trên Phố Wall mở cửa tăng điểm vào thứ Tư sau khi dữ liệu cho thấy lạm phát lõi tăng thấp hơn dự kiến trong tháng 12. Nhà đầu tư cũng giữ tâm lý lạc quan nhờ loạt kết quả kinh doanh quý mạnh mẽ từ các ngân hàng lớn nhất của Mỹ.

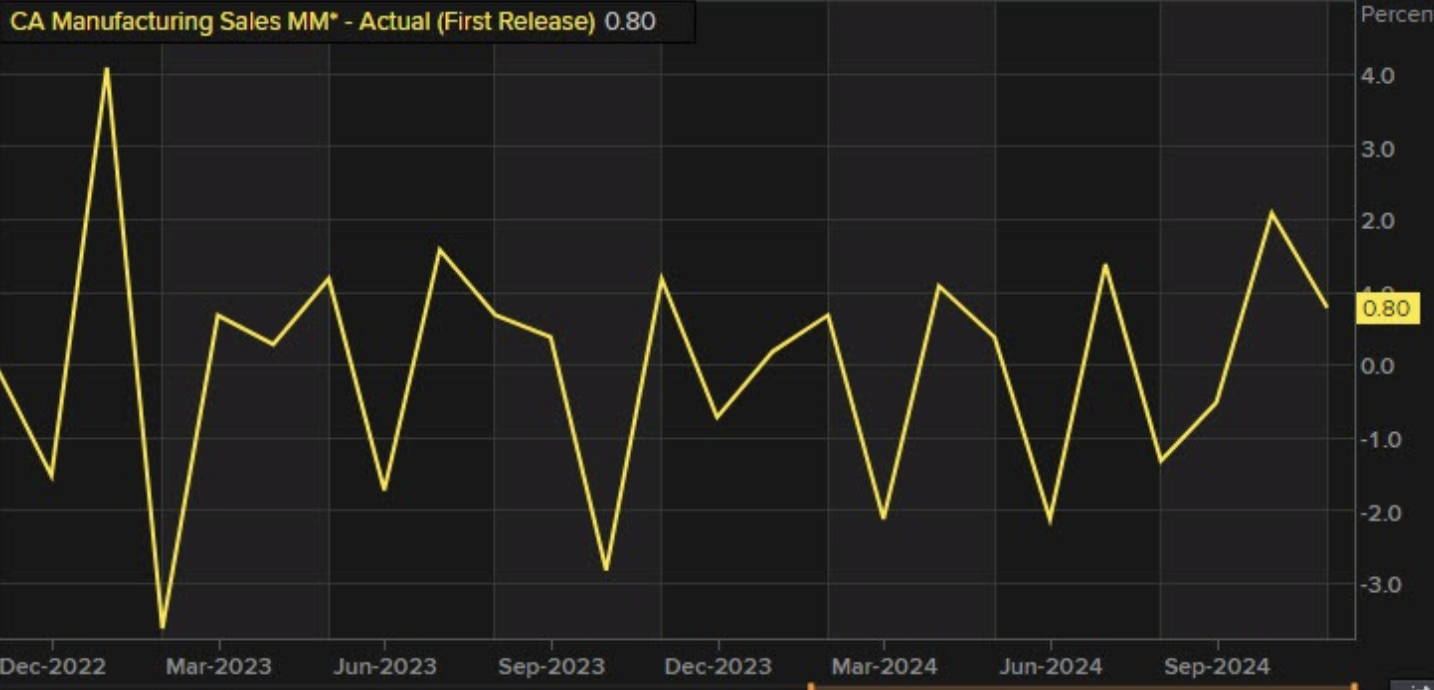

Cập nhật diễn biến USD/CAD

Lần cắt giảm lãi suất đầu tiên được dự báo sẽ diễn ra vào tháng 7, sớm hơn so với dự đoán tháng 9 trước đó. Dự kiến sẽ có 38 điểm cơ bản được cắt giảm vào cuối năm, tăng so với 32 điểm cơ bản trước báo cáo.

Đây là lần đầu tiên OPEC công bố dự báo cho năm 2026 khi bước vào tháng 1 năm 2025. Dự báo này được xem là khá lạc quan. Tuy nhiên, cần lưu ý rằng OPEC đã hạ dự báo cho năm 2025 trong những tháng gần đây, sau khi từng được xem là tổ chức có quan điểm lạc quan nhất trên thị trường vào năm ngoái. Do đó, nhiều khả năng dự báo năm 2026 cũng sẽ bị điều chỉnh giảm, đặc biệt nếu kinh tế Trung Quốc tiếp tục gặp khó khăn trong năm nay.

Sau thời gian chững lại trong kỳ nghỉ lễ, số đơn xin vay thế chấp tại Mỹ đã tăng mạnh trong tuần qua, nhờ sự phục hồi đáng kể ở cả hoạt động mua nhà và tái cấp vốn. Lãi suất cho khoản vay thế chấp phổ biến nhất tại Mỹ đã vượt ngưỡng 7%, mức cao nhất kể từ tháng 5 năm ngoái.

Lạm phát tháng 12 của Vương quốc Anh - được công bố sáng nay - đã chậm lại nhiều hơn dự kiến. CPI dịch vụ, dữ liệu mà BoE tập trung vào, đạt 4.4% so với mức dự báo 4.8%. CPI lõi tăng 3.2% so với cùng kỳ và CPI tổng hợp tăng 2.5%, chuyên viên phân tích từ ING lưu ý:

Báo cáo CPI của Hoa Kỳ cho tháng 11, một thước đo quan trọng của lạm phát, sẽ được Cục Thống kê Lao động (BLS) công bố vào lúc 20h20 tối nay theo giờ Việt Nam.

Dữ liệu này được dự báo tăng 2.9% so với cùng kỳ (Trước đó: 2.7%) và tăng 0.3% so với tháng trước. CPI lõi, loại bỏ các loại thực phẩm và năng lượng dễ biến động hơn, được dự đoán sẽ giữ ổn định ở mức 3.3% so với cùng kỳ và 0.2% so với tháng trước.

Chuyên viên phân tích tại TD Securities lưu ý: “Chúng tôi hy vọng hàng hóa sẽ đóng vai trò là lực cản chính, giúp bù đắp cho sự gia tăng có thể xảy ra của giá nhà ở. CPI tổng hợp dự kiến sẽ tăng nhẹ lên 2.9% so với cùng kỳ trong khi CPI lõi có thể đã kết thúc năm không đổi ở mức 3.3% so với cùng kỳ năm ngoái.”

Theo công bố Biên bản FOMC của cuộc họp ngày 17-18 tháng 12, các quan chức Fed đã bày tỏ lo ngại về những rủi ro ngày càng tăng của xu hướng lạm phát và nhấn mạnh cách những thay đổi tiềm năng trong chính sách thương mại và nhập cư có thể làm phức tạp thêm những nỗ lực kiểm soát lạm phát. Biên bản đã đề cập nhiều lần đến các tác động đến kinh tế và lạm phát của những thay đổi chính sách này, nhấn mạnh tầm quan trọng của chúng trong việc định hình triển vọng kinh tế Hoa Kỳ.

CPI so với cùng kỳ năm trước (Y/Y)

CPI so với tháng trước (M/M)

CPI lõi so với cùng kỳ năm trước (Y/Y)

CPI lõi so với tháng trước (M/M)

Thị trường sẽ tập trung vào CPI lõi. Chúng ta có thể thấy rằng có một sự đồng thuận khá mạnh mẽ cho con số 3.3% so với cùng kỳ năm trước, vì vậy ngay cả mức sai lệch 0.1% cũng có thể đủ để điều chỉnh các xu hướng gần đây. Trên thực tế, một báo cáo yếu sẽ là kịch bản trường hợp tốt nhất, với lợi suất trái phiếu kho bạc giảm và đồng USD mất giá, và các tài sản rủi ro tăng giá. Mặt khác, một báo cáo nóng khác có thể sẽ khiến thị trường chứng khoán bị ảnh hưởng mạnh mẽ nhất.

Sản xuất công nghiệp của khu vực Eurozone tăng nhẹ trong tháng 11 với dữ liệuchi tiết cho thấy sự gia tăng trong sản xuất hàng hóa trung gian (+0.5%), năng lượng (+1.1%), hàng tư liệu (+0.5%), hàng tiêu dùng lâu bền (+1.5%) và hàng tiêu dùng không lâu bền (+0.1%).

Cơ quan thống kê Đức xác nhận con số này, phù hợp với ước tính của các nhà phân tích. Điều này xảy ra sau khi mức giảm 0.1% trong quý 4 năm ngoái.

Với những khó khăn kinh tế ngày càng gia tăng ở châu Âu, ECB phải lan truyền rằng họ đã làm được mọi thứ trong cuộc chiến lạm phát. Và điều đó sẽ tiếp tục diễn ra khi họ tìm cách cắt giảm lãi suất một lần nữa vào cuối tháng này.

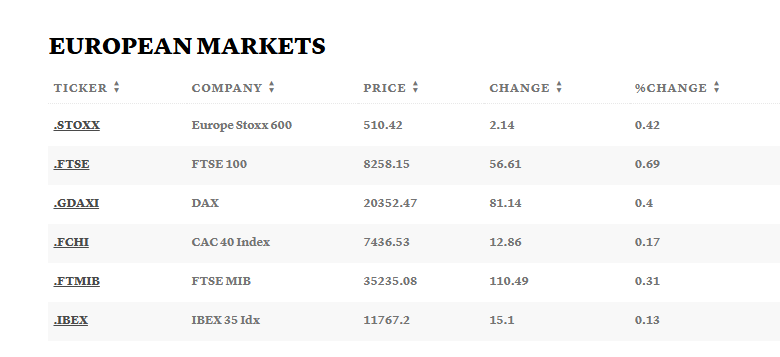

Thị trường chứng khoán châu Âu tăng vào thứ Tư khi các nhà giao dịch chờ đợi dữ liệu lạm phát mới nhất của Hoa Kỳ sẽ báo hiệu cho quyết định cắt giảm lãi suất của Fed.

Chỉ số Stoxx 600 tăng khoảng 0.4% trong các giao dịch đầu phiên, với hầu hết các lĩnh vực và tất cả các sàn giao dịch chứng khoán lớn đều tăng ngay sau khi mở cửa.

Chỉ số FTSE 100 tăng 0.7%, sau khi dữ liệu chính thức cho thấy lạm phát của Vương quốc Anh đã giảm xuống mức thấp hơn dự kiến tại 2.5% vào tháng 12. Các nhà kinh tế được Reuters thăm dò đã dự đoán rằng chỉ số này sẽ đi ngang so với mức 2.6% của tháng 11.

Trọng tâm của thị trường toàn cầu vào thứ Tư là chỉ số CPI của Hoa Kỳ, sẽ được công bố lúc 20:30 theo giờ Việt Nam. Các nhà kinh tế được Dow Jones thăm dò dự đoán CPI cơ bản sẽ tăng 0.3% so với tháng trước và tăng 2.9% so với cùng kỳ năm trước.

Quan chức ECB de Guindos:

Dữ liệu chính thức khớp với ước tính sơ bộ nhưng tin tốt là lạm phát lõi hàng năm đã giảm xuống còn 1.3% từ mức 1.5% trong tháng 11.