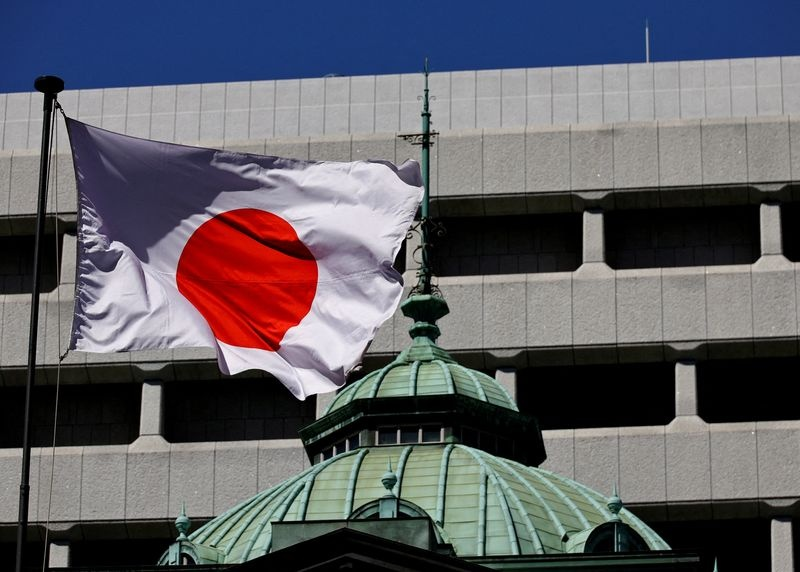

USDJPY tăng lên 156.45 trong phiên Á

USDJPY tăng lên 156.45 trong phiên Á bất chấp các phát biểu của Bộ trưởng Tài chính Nhật Bản Suzuki

Bộ trưởng Tài chính Nhật Bản Suzuki: Sẽ có những hành động phù hợp trên thị trường FX khi cần thiết

Bộ trưởng Tài chính Nhật Bản Suzuki cho biết:

- Sẽ tham dự cuộc họp các nhà lãnh đạo tài chính G7 tại Ý:

- Sẽ thảo luận về nền kinh tế thế giới, AI và các vấn đề khác

- Cho biết chính phủ đang theo dõi thị trường khi được hỏi về sự gia tăng lãi suất dài hạn

- Việc JPY suy yếu có cả mặt xấu và mặt tốt

- Lo lắng về những tác động xấu của việc JPY sụt giảm

- Sẽ có những hành động phù hợp trên thị trường FX khi cần thiết

- Điều mong muốn là tỷ giá hối đoái biến động một cách ổn định

Niềm tin người tiêu dùng Úc tiếp tục giảm trong tháng 5

- Niềm tin người tiêu dùng Úc tháng 5: giảm 0.3% xuống 82.2

- Trước đó: giảm 2.4% xuống 82.4

Westpac cho biết:

- Kỳ vọng dần được cải thiện nhưng vẫn ở mức thấp bởi áp lực mới về tài chính.

- Các biện pháp hỗ trợ chi phí sinh hoạt của ngân sách được đón nhận tương đối tốt.

- Người tiêu dùng lo lắng hơn về lạm phát sau dữ liệu quý 1 gây bất ngờ

- Chỉ hơn một nửa kỳ vọng lãi suất sẽ tiếp tục tăng trong 12 tháng tới.

- Niềm tin thị trường việc làm giảm trở lại mức trung bình dài hạn

- Tâm lý nhà ở vẫn bị mắc kẹt giữa những đánh giá về 'thời điểm mua' cực kỳ yếu và những kỳ vọng về giá mạnh mẽ.

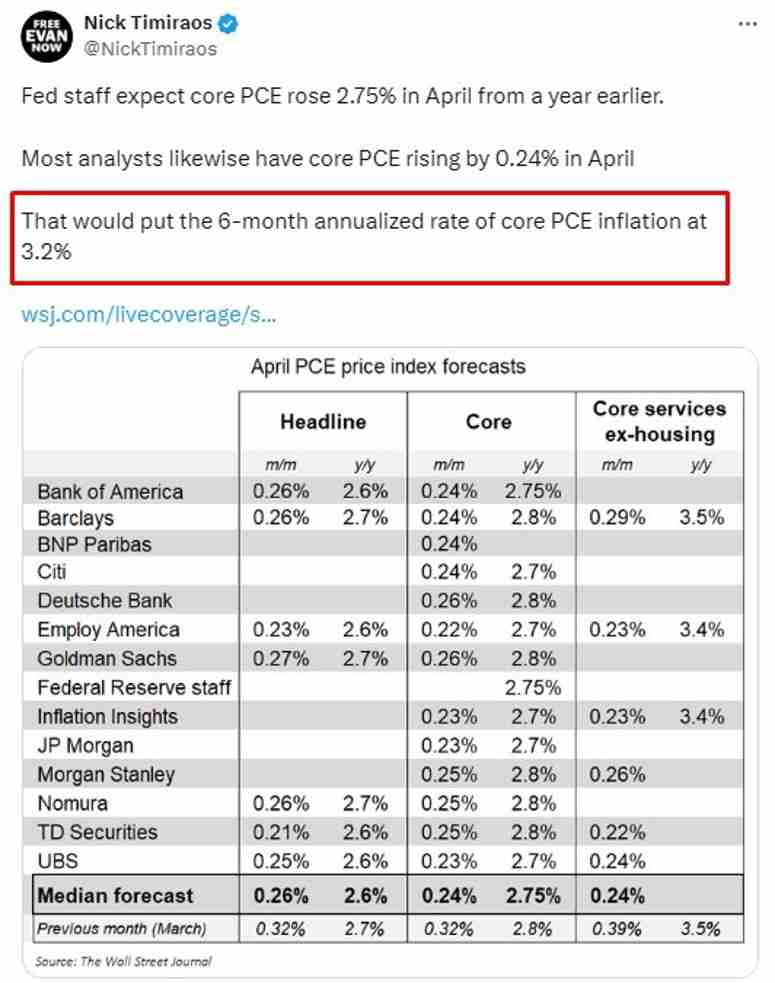

Nhà báo WSJ Timiraos: Dự báo của Fed ngụ ý PCE lõi trong 6 tháng ở mức 3.2%

Cây viết của Wall Street Journal Timiraos cho biết việc Fed dự báo PCE lõi tăng 2.75% so với cùng kỳ năm trước đó trong tháng 4 ngụ ý rằng chỉ số này trong 6 tháng sẽ tăng 3.2%

Chủ tịch Fed Cleveland Mester: Không có rủi ro khi dành nhiều thời gian hơn để thu thập dữ liệu về lạm phát vì nền kinh tế đang mạnh

Chủ tịch Fed Cleveland Mester phát biểu trên Bloomberg TV:

- Chính sách tiền tệ vẫn thắt chặt

- Diễn biến lạm phát chững lại trong 3 tháng đầu năm

- Báo cáo CPI tháng 4 là tin tốt, nhưng còn quá sớm để biết lạm phát đang diễn ra như thế nào

- Thị trường lao động đang trở nên cân bằng hơn

- Tái cân bằng thị trường lao động sẽ gây áp lực giảm lạm phát.

- Chúng ta cần thu thập thêm bằng chứng để xác định liệu lạm phát có hướng tới mức 2% một cách bền vững hay không

- Rủi ro lạm phát có xu hướng tăng lên.

- Việc cắt giảm lãi suất phụ thuộc vào mức độ tiến triển của lạm phát.

- Thiếu tiến bộ về lạm phát không được hoan nghênh.

- Không có rủi ro khi dành nhiều thời gian hơn để thu thập dữ liệu về lạm phát vì nền kinh tế đang mạnh.

- Chính sách tiền tệ đang điều tiết nhu cầu, nhưng không nhanh như mong đợi.

- Vẫn nghĩ lạm phát sẽ giảm.

- Nhưng lạm phát sẽ không giảm nhanh chóng.

- Chính sách được định vị tốt cho rủi ro ở cả hai phía.

- Nếu có sự suy thoái không lường trước được về mặt thực tế của nền kinh tế, có thể cắt giảm lãi suất.

- Có thể giữ nguyên lãi suất hoặc thậm chí tăng lãi suất nếu lạm phát so với kỳ vọng chững lại hoặc đảo chiều.

- Chúng ta phải cẩn thận trong việc theo dõi nền kinh tế.

- Trước đây tôi đã mong đợi ba lần cắt giảm lãi suất trong năm nay, tôi không nghĩ điều đó vẫn phù hợp.

Mester sẽ nghỉ hưu vào tháng 6. Do đó, những nhận xét của bà mang tính chất người ngoài cuộc nhiều hơn.

Good morning from Dubaotiente. Tổng hợp thị trường ngày 20.05: Thị trường chứng khoán Mỹ biến động trái chiều, USD tăng nhẹ trong một ngày phát biểu của các quan chức Fed là tâm điểm

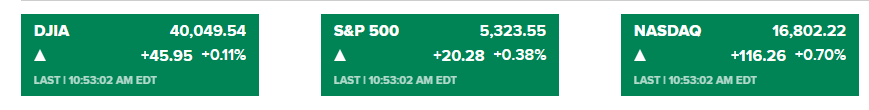

Thị trường chứng khoán Mỹ biến động trái chiều trong một ngày phát biểu của các quan chức Fed là tâm điểm. Các nhà hoạch định chính sách Fed Bostic, Barr, Jefferson, Mester tiếp tục luận điểm thận trọng, coi dữ liệu lạm phát tháng 4 là tin tốt nhưng không phải điểm khởi đầu cho xu hướng giảm phát cũng như khẳng định việc Fed cần duy trì chính sách thắt chặt. Thành viên FOMC Waller không bình luận về chính sách tiền tệ và nền kinh tế. Chỉ số Nasdaq Composite chạm đỉnh mới trong ngày với mức tăng khoảng 0.7%. Nasdaq được hỗ trợ nhờ việc cổ phiếu Nvidia tăng 2.5% khi các nhà đầu tư chuẩn bị cho báo cáo thu nhập hôm thứ Tư của gã khổng lồ trí tuệ nhân tạo. S&P 500 tăng gần 0.10%. Dow Jones trượt gần 200 điểm, tương đương 0.5% do cổ phiếu JPMorgan giảm 4.5% sau khi CEO Jamie Dimon cho biết ông có thể nghỉ hưu sớm hơn dự kiến và gã khổng lồ tài chính sẽ không mua lại nhiều cổ phiếu ở mức giá hiện tại.

- Dow Jones: -0.49%

- S&P 500: +0.09%

- Nasdaq: +0.65%

Trên thị trường FX, USD hồi phục nhẹ. DXY tăng 0.12%, đóng cửa ở 104.60. EURUSD duy trì dưới đường MA 100 ở mức 1.0859. GBPUSD đã tăng lên để kiểm tra mức đáy của vùng dao động trong khoảng từ 1.2722 đến 1.2735 trước khi giảm trở lại 1.2704 khi kết phiên. Khu vực 1.2722 - 1.2735 vẫn là ngưỡng kháng cự quan trọng trong ngày mới. USDJPY đã break mức đỉnh của thứ Sáu tuần trước và đầu ngày thứ Hai ở 155.95. Cặp tiền có thể hướng tới mức đỉnh của tuần trước ở 156.75.

- DXY: +0.12%

- EURUSD -0.12%

- GBPUSD +0.06%

- AUDUSD -0.37%

- NZDUSD -0.46%

- USDJPY +0.39%

- USDCHF +0.27%

- USDCAD +0.11%

Vàng có một ngày đầy sóng gió khi tăng lên $2,450 trong phiên Á với các tin tức địa chính trị sốt dẻo về Thủ tướng Iran trước khi giảm xuống gần $2,414 sau bài phát biểu của các quan chức Fed Bostic và Barr. Kim loại quý điều chỉnh trở lại $2,427 khi đóng cửa. Bitcoin tăng hơn 7% lên trên $71,000. Lợi suất trái phiếu chính phủ Mỹ đồng loạt tăng. Lợi suất trái phiếu kỳ hạn 10 năm tăng 2.7 bps lên 4.447%. Giá dầu thô giảm khi các nhà giao dịch theo dõi diễn biến ở Iran sau khi tổng thống và bộ trưởng ngoại giao nước này qua đời trong một vụ tai nạn máy bay trực thăng. Dầu thô WTI đóng cửa ở mức $79.66/ thùng.

Cập nhật thị trường tiền tệ phiên Mỹ: USD tăng nhẹ sau bài phát biểu của các quan chức Fed

Các nhà hoạch định chính sách Fed Bostic, Barr, Jefferson tiếp tục luận điểm thận trọng, coi dữ liệu lạm phát tháng 4 là tin tốt nhưng không phải điểm khởi đầu cho xu hướng giảm phát cũng như khẳng định việc Fed cần duy trì chính sách thắt chặt. Thành viên FOMC Waller không bình luận về chính sách tiền tệ và nền kinh tế

- DXY tăng 0.05% lên 104.55

- EURUSD duy trì dưới 1.0900 sau đà tăng ấn tượng tuần trước

- GBPUSD dao động trong biên độ hẹp gần mức 1.2700 vào ngày giao dịch đầu tiên trong tuần.

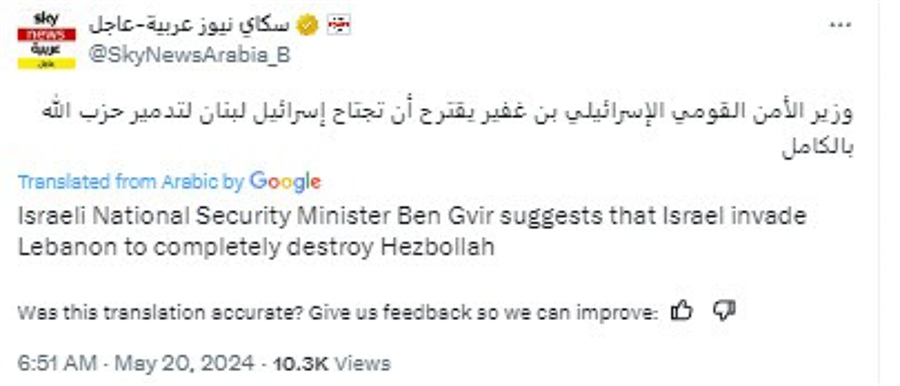

- USDCAD giảm mạnh xuống gần 1.3600 khi giá dầu Brent bật tăng mạnh sau phát biểu hiếu chiến của Bộ trưởng An ninh Quốc gia Israel rằng nước này nên tấn công Lebanon để tiêu diệt hoàn toàn Hezbollah

Vàng tăng trở lại $2,424

Vàng tăng gần $10 trở lại $2,424 sau khi giảm xuống sát $2,414 đầu phiên Mỹ sau bài phát biểu của quan chức Fed Bostic.

Các nhà hoạch định chính sách Fed Bostic, Barr, Jefferson tiếp tục luận điểm thận trọng, coi dữ liệu lạm phát tháng 4 là tin tốt nhưng không phải điểm khởi đầu cho xu hướng giảm phát cũng như khẳng định việc Fed cần duy trì chính sách thắt chặt.

Thành viên Hội đồng Thống đốc Fed Jefferson: Có thể việc làm sẽ tiếp tục tăng trưởng trong khi tình trạng giảm phát vẫn tiếp tục

Thành viên Hội đồng Thống đốc Fed Jefferson cho biết

- Còn quá sớm để nói CPI tháng 4 bắt đầu xu hướng mới nhưng đây là tin tốt

- Điều quan trọng là không chỉ tập trung vào một điểm dữ liệu.

- Thị trường lao động đã khá kiên cường.

- Thị trường lao động đang dần cân bằng hơn

- Có thể việc làm sẽ tiếp tục tăng trưởng trong khi tình trạng giảm phát vẫn tiếp tục.

- Muốn chính sách của Fed thực hiện cả hai mặt nhiệm vụ

Sắc xanh lan tỏa thị trường chứng khoán Mỹ giờ mở cửa

Sắc xanh lan tỏa thị trường chứng khoán Mỹ giờ mở cửa vào thứ Hai, được thúc đẩy bởi đà tăng của cố phiếu công nghệ.

Dow Jones lần đầu tiên chạm mức 40,000 trong phiên giao dịch hôm thứ Năm và tăng thêm 134.21 điểm, tương đương 0.3%, để kết thúc ngày thứ Sáu ở mức 40,003.59. Màn trình diễn ấn tượng này được kỳ vọng sẽ tiếp tục trong phiên giao dịch hôm nay. Dow Jones hướng tới tuần tăng thứ năm liên tiếp, trong khi S&P 500 và Nasdaq đang tìm cách kéo dài chuỗi bốn tuần tích cực liên tiếp.

Các công ty trí tuệ nhân tạo sẽ thu hút sự chú ý trong tuần này. Các nhà đầu tư sẽ theo dõi chặt chẽ kết quả tài chính quý đầu tiên của Nvidia vào chiều thứ Tư để đánh giá sức mạnh của đợt phục hồi do cổ phiếu AI dẫn đầu.

Cổ phiếu Nvidia đã tăng hơn 2% sau nhiều dự đoán tăng giá của nhà phân tích, làm nổi bật vị thế vượt trội của công ty trên thị trường. Một số công ty ở Phố Wall cũng tăng mục tiêu giá đối với nhà sản xuất chip trước báo cáo thu nhập của họ, chỉ ra rằng cổ phiếu có thể tăng tới 30% so với mức hiện tại.

Cổ phiếu đã tăng 91.5% chỉ trong năm 2024 và cao hơn 203.2% trong 12 tháng qua. Vốn hóa thị trường của Nvidia hiện lớn thứ ba trong S&P 500 với 2.3 nghìn tỷ USD. Kết quả hàng quý của công ty do đó có thể dẫn đến biến động thị trường.

Theo chiến lược gia Vincent Heaney của UBS, sự phục hồi của thị trường là khả thi khi có nhiều dư địa để tăng trưởng từ mức cao nhất mọi thời đại.

Heaney viết trong một báo cáo rằng: “Trong khi vẫn còn một loạt rủi ro kinh tế và địa chính trị, chúng tôi cho rằng tăng trưởng kinh tế và thu nhập vững chắc, triển vọng lãi suất thấp hơn và đầu tư ngày càng tăng vào AI sẽ tạo ra nền tảng hỗ trợ cho chứng khoán trong thời gian còn lại của năm nay”.

Thành viên Hội đồng Thống đốc Fed Jefferson: Sẽ đánh giá dữ liệu, triển vọng phát triển, cân bằng rủi ro để đưa ra mức lãi suất chính sách phù hợp

Thành viên Hội đồng Thống đốc Fed Jefferson cho biết:

- Chính sách tiền tệ đang thắt chặt.

- Chúng tôi tiếp tục nhận thấy thị trường lao động trở nên cân bằng hơn và lạm phát giảm, mặc dù không nhanh như mong muốn

- Sẽ đánh giá dữ liệu, triển vọng phát triển, cân bằng rủi ro để đưa ra mức lãi suất chính sách phù hợp.

- Nền kinh tế Mỹ tăng trưởng với tốc độ vững chắc, thị trường lao động vẫn vững chắc.

- Dự kiến tăng trưởng chi tiêu tiêu dùng sẽ chậm lại vào cuối năm nay.

- Còn quá sớm để biết liệu việc quá trình giảm phát chậm lại gần đây có kéo dài hay không.

- Chỉ số lạm phát tốt hơn trong tháng 4 là điều đáng khích lệ.

- Fed ước tính PCE lõi tăng 4.1% trong bốn tháng đầu năm 2024 với mức thay đổi 12 tháng ở 2.75%.

- Kỳ vọng lạm phát dài hạn cho thấy người Mỹ tin rằng Fed sẽ đạt được mục tiêu lạm phát 2%.

- Chính sách tiền tệ thắt chặt đã đè nặng lên thị trường nhà đất.

- Giá nhà ở thực tế phải mất nhiều thời gian mới được ghi nhận trong dữ liệu PCE

- Giá thuê nhà ở tăng mạnh trong thời kỳ đại dịch có thể khiến lạm phát dịch vụ nhà ở tăng cao trong một thời gian.

Dầu thô Brent tăng lên trên $84/ thùng sau phát biểu của Bộ trưởng An ninh Quốc gia Israel

Sky News Arabia trích dẫn phát biểu của Bộ trưởng An ninh Quốc gia Israel rằng nước này nên tấn công Lebanon để tiêu diệt hoàn toàn Hezbollah

Giá dầu thô Brent bật tăng lên trên $84/ thùng. Đường trung bình động 200 ngày hiện ở mức 79.94 USD. Việc phá vỡ mức $80/thùng sẽ giúp giá dầu Brent duy trì đà tăng

Sky news Arabia: Israel nên tấn công Lebanon để tiêu diệt hoàn toàn Hezbollah

Sky news Arabia đưa tin:

- Bộ trưởng An ninh Quốc gia Israel Ben Gvir đang lên tiếng cho rằng Israel nên xâm lược Lebanon để tiêu diệt hoàn toàn Hezbollah.

Lợi suất trái phiếu kho bạc Mỹ đồng loạt tăng

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm tăng 1.5 bps lên 4.43%

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 5 năm tăng 1 bps lên 4.45%

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm tăng 0.6 bps lên 4.83%

Hợp đồng tương lai chứng khoán Mỹ biến động trái chiều trước giờ mở cửa

Hợp đồng tương lai chứng khoán Mỹ biến động trái chiều trước giờ mở cửa ngày thứ Hai, sau Dow Jones đóng cửa trên mức quan trọng 40,000 lần đầu tiên vào tuần trước.

Dow Jones lần đầu tiên chạm mức 40,000 trong phiên giao dịch hôm thứ Năm và tăng thêm 134.21 điểm, tương đương 0.3%, để kết thúc ngày thứ Sáu ở mức 40,003.59.

Theo Tom Lee, người đứng đầu bộ phận nghiên cứu tại Fundstrat Global Advisors, đợt phục hồi này của thị trường sẽ tiếp tục trong ngắn hạn.

Các công ty trí tuệ nhân tạo sẽ thu hút sự chú ý trong tuần này. Các nhà đầu tư sẽ theo dõi chặt chẽ kết quả tài chính quý đầu tiên của Nvidia vào chiều thứ Tư để đánh giá sức mạnh của đợt phục hồi do cổ phiếu AI dẫn đầu.

Cổ phiếu Nvidia đã tăng hơn 2% sau nhiều dự đoán tăng giá của nhà phân tích, làm nổi bật vị thế vượt trội của công ty trên thị trường. Một số công ty ở Phố Wall cũng tăng mục tiêu giá đối với nhà sản xuất chip trước báo cáo thu nhập của họ, chỉ ra rằng cổ phiếu có thể tăng tới 30% so với mức hiện tại.

Cổ phiếu đã tăng 91.5% chỉ trong năm 2024 và cao hơn 203.2% trong 12 tháng qua. Vốn hóa thị trường của Nvidia hiện lớn thứ ba trong S&P 500 với 2.3 nghìn tỷ USD. Kết quả hàng quý của công ty do đó có thể dẫn đến biến động thị trường.

Biên bản cuộc họp từ ngày 30 tháng 4 đến ngày 1 tháng 5 của Fed sẽ được công bố vào thứ Tư. Các nhà đầu tư cũng sẽ chú ý đến một số dữ liệu kinh tế bao gồm doanh số bán nhà, số đơn xin trợ cấp thất nghiệp và đơn đặt hàng lâu bền.

Thành viên FOMC Barr tiếp tục bình luận về bảng cân đối kế toán của Fed

Thành viên FOMC Barr cho biết:

- Fed không muốn quy mô bảng cân đối kế toán gần với mức có thể cản trở việc kiểm soát lãi suất của Fed.

- Hầu hết các quỹ trong thị trường tín dụng tư nhân hoặc không phải từ các tổ chức có đòn bẩy cao đều không gặp rủi ro

- Nếu các thành phần của thị trường tín dụng tư nhân chuyển đổi thành các công ty quản lí quỹ mở thì sẽ gây lo ngại

Quan chức Fed Waller không bình luận về chính sách tiền tệ

Thành viên Hội đồng Thống đốc Fed Waller đang tham gia một sự kiện do Fed New York tổ chức, nhưng bài phát biểu của ông không liên quan đến chính sách tiền tệ hoặc nền kinh tế.

Thành viên FOMC Barr: Lạm phát quý 1 “đáng thất vọng”, không mang lại niềm tin cần thiết để nới lỏng chính sách tiền tệ

Thành viên FOMC Barr cho biết:

- Cơ quan quản lý xem xét điều chỉnh có mục tiêu đối với các quy tắc thanh khoản hiện có

- Các cơ quan quản lý đang xem xét yêu cầu các ngân hàng lớn hơn nắm giữ mức dự trữ tối thiểu và tài sản thế chấp trước thời điểm chiết khấu

- Các ngân hàng lớn hơn sẽ được yêu cầu phải có sẵn thanh khoản để trang trải các khoản tiền gửi không được bảo hiểm

- Các cơ quan quản lý đang xem xét hạn chế về số lượng ngân hàng có thể dựa vào chứng khoán 'giữ đến ngày đáo hạn'

- Các cơ quan quản lý đang xem xét việc xử lý theo quy định đối với một số loại tiền gửi nhất định, bao gồm cả những khoản gắn liền với vốn mạo hiểm hoặc kinh doanh tiền điện tử

- Lạm phát quý 1 “đáng thất vọng”, không mang lại niềm tin cần thiết để nới lỏng chính sách tiền tệ

- Fed sẽ cần cho phép chính sách thắt chặt có thêm thời gian để tiếp tục thực hiện công việc của mình

- Fed đang ở vị thế tốt để “giữ lãi suất ổn định” và theo dõi nền kinh tế

- Cảnh giác với những rủi ro đối với cả lạm phát và nhiệm vụ việc làm

- Cách tiếp cận hiện nay “thận trọng” để quản lý cả hai nhóm rủi ro

Vàng giảm xuống dưới $2,415 đầu phiên Mỹ

Vàng tiếp tục giảm xuống dưới $2,415 đầu phiên Mỹ.

Thị trường chờ đợi bài phát biểu của các thành viên FOMC Waller, Barr và Jefferson.

Không có dữ liệu kinh tế nào đáng chú ý được công bố hôm nay.

Chủ tịch Fed Atlanta Bostic: Kỳ vọng lạm phát sẽ tiếp tục giảm trong năm nay và sang năm sau

Chủ tịch Fed Atlanta Bostic cho biết:

- Sẽ mất một thời gian trước khi có thể chắc chắn rằng lạm phát sẽ giảm xuống mức mục tiêu 2%

- Triển vọng của tôi là lạm phát sẽ tiếp tục giảm trong năm nay và sang năm sau

- Nhưng chúng ta vẫn còn một con đường dài để đi

- Fed sẵn sàng đón nhận mọi khả năng trên con đường kinh tế

- Rủi ro lúc này đã thực sự cân bằng

- Quan điểm chính sách của chúng tôi hiện là thắt chặt

Sau quan chức Bostic, các thành viên FOMC Waller và Barr sẽ có bài phát biểu lúc 20:00 hôm nay.

Cập nhật thị trường phiên Châu Âu: Thị trường hàng hóa là tâm điểm

Tin tức chính:

- Thị trường hàng hóa là tâm điểm trong phiên đầu tuần

- Thị trường ngoại hối ít biến động hơn vào đầu phiên Châu Âu

- Quan chức ECB Kazāks: Rất có khả năng tháng 6 sẽ là thời điểm chúng tôi bắt đầu cắt giảm lãi suất

- Quan chức ECB Kazāks: Lãi suất rất có thể sẽ được cắt giảm vào tháng 6

- Ai sẽ là tổng thống tiếp theo của Iran?

Thị trường:

- Thị trường ngoại hối trầm lắng

- Chứng khoán châu Âu tăng nhẹ; HĐTL S&P 500 tăng 0.2%

- Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm xuống 4.415%

- Vàng tăng 0.37% lên $2,423

- Dầu thô WTI giảm 0.3% xuống $79.35

- Bitcoin tăng 0.3% lên $67,115

Phiên giao dịch diễn ra khá trầm lắng do thị trường châu Âu nghỉ lễ và các cặp tiền tệ chính không có nhiều biến động trong ngày. Đồng USD không có nhiều biến động đáng kể và biên độ giao dịch trong ngày của các cặp tiền chỉ dao động trong khoảng 25 pip:

Trên thị trường chứng khoán, cổ phiếu đang đi ngang khi các nhà đầu tư tìm cách duy trì đà tăng từ tuần trước.

Trong khi đó, thị trường hàng hóa mới là tâm điểm trong phiên đầu tuần, với giá vàng tăng vọt lên mức đỉnh kỷ lục mới $2,440 vào đầu phiên nhưng hiện giảm xuống $2,423. Giá đồng cũng đang tăng cao hơn khi giá HĐTL vượt qua mốc 5 USD/pound.

Thị trường dự báo ra sao về triển vọng lãi suất của các NHTW

Trong vài tháng qua, có vẻ như đồng USD đang được thị trường săn đón khi mà lạm phát Mỹ có dấu hiệu dai dẳng hơn trong khi nền kinh tế tăng trưởng tốt hơn nhiều so với phần còn lại của thế giới. Trong khi đó, BOJ dường như đã hành động quá muộn. Trong khi đó, ECB, BoE và BoC vẫn lo ngại về tình hình kinh tế. Tại Thụy Sĩ, SNB đã gây bất ngờ với việc cắt giảm lãi suất sớm nhất. Và những lo ngại về Trung Quốc đã làm giảm bớt khẩu vị rủi ro của thị trường đối với AUD và NZD.

Nhưng hiện tại đã có rất nhiều điều đã thay đổi. Mặc dù BOJ vẫn đang gặp khó khăn trong vấn đề lạm phát, nhưng tình hình tại khu vực Eurozone, Anh và Canada không quá tệ và có khả năng sẽ cắt giảm lãi suất vào mùa hè này. Điểm khác biệt có lẽ là việc Fed có thể tham gia vào cuộc đua cắt giảm lãi suất sau những dữ liệu kinh tế gần đây, trong khi lạm phát cao hơn đang đẩy lùi kỳ vọng RBA cắt giảm lãi suất vào cuối năm.

Vậy, thị trường đang dự báo thế nào về lộ trình cắt giảm lãi suất của các NHTW:

- Fed: Cắt giảm 0.25% lãi suất lần đầu vào tháng 11 (tháng 9: 82%); cắt giảm tổng cộng 0.44% lãi suất trong năm nay

- ECB: Cắt giảm 0.25% lãi suất lần đầu vào tháng 6; cắt giảm tổng cộng 0.55% lãi suất trong năm nay

- BoE: Cắt giảm 0.25% lãi suất lần đầu vào tháng 8 (~ 95%); cắt giảm tổng cộng 0.55% lãi suất trong năm nay

- SNB: Cắt giảm 0.25% lãi suất lần hai vào tháng 9 (tháng 6 khoảng 74%); cắt giảm tổng cộng 0.3% lãi suất trong năm nay

- BoC: Cắt giảm 0.25% lãi suất lần đầu vào tháng 7; cắt giảm tổng cộng 0.54% lãi suất trong năm nay

- RBA: Không cắt giảm lãi suất trong năm nay; cắt giảm tổng cộng 0.1% lãi suất trong năm nay

- RBNZ: Cắt giảm 0.25% lãi suất lần đầu vào tháng 10 (~ 91%); cắt giảm tổng cộng 0.45% lãi suất trong năm nay

So sánh với dự báo của thị trường vào tháng 12 năm ngoái và tháng 1 năm nay, đây có vẻ là một sự thay đổi lới

Tất nhiên, BoJ sẽ đi ngược lại với số đông khi có thể sẽ tăng lãi suất thêm một lần nữa với kỳ vọng thị trường là vào tháng 9 so với tháng 7 trước đó.

Giá vàng đạt đỉnh lịch sử khi căng thẳng địa chính trị tiếp tục gia tăng

- Giá vàng tăng vọt do nhu cầu tài sản trú ẩn sau tin tức về cái chết của Tổng thống Iran làm leo thang căng thẳng trong khu vực.

- Nhu cầu tích trữ vàng của các NHTW tiếp tục gia tăng

- Kỳ vọng về thời điểm Fed có thể cắt giảm lãi suất giúp vàng trở nên hấp dẫn hơn.

Giá vàng (XAU/USD) đã tăng vọt lên mức kỷ lục $2,450 USD sau tin tức Tổng thống Iran, Ebrahim Raisi, cùng các quan chức cấp cao khác của Iran thiệt mạng trong một vụ tai nạn trực thăng ở miền Bắc nước này vào cuối tuần qua, theo Reuters. Điều này làm gia tăng thêm sự bất ổn trong một khu vực vốn đã căng thẳng vì cuộc xung đột Israel-Hamas. Bên cạnh đó, việc Nga tiến công trên mặt trận thứ hai ở khu vực Kharkiv và mối quan hệ thân thiết giữa Tổng thống Nga Putin và Chủ tịch Trung Quốc Tập Cận Bình trong chuyến thăm Bắc Kinh gần đây của Putin càng làm gia tăng rủi ro trật tự thế giới có nguy cơ rạn nứt, ảnh hưởng nghiêm trọng đến hòa bình thế giới và tự do thương mại. Tất cả những điều này đều hỗ trợ cho các tài sản trú ẩn như vàng

Theo IMF, nhu cầu vàng từ các nước trong khối BRICS và các NHTW của các nền kinh tế mới nổi đã tăng đáng kể trong những năm gần đây đã trở thành một hàng rào chống lại các lệnh trừng phạt của phương Tây. Xu hướng này chỉ có thể tiếp tục gia tăng trước những diễn biến gần đây trên thế giới.

Fed có khả năng cắt giảm lãi suất trong năm nay

Kỳ vọng của thị trường về khả năng Fed sẽ duy trì lãi suất cao trong thời gian dài hơn đã suy yếu. Điều này tác động tích cực đến vàng vì nó làm giảm chi phí cơ hội của hàng hóa này này so với tiền mặt hoặc trái phiếu.

Sự thay đổi diễn ra sau dữ liệu lạm phát và doanh số bán lẻ tháng Tư được công bố vào tuần trước. Mặc dù các quan chức vẫn né tránh tiết lộ thời điểm mà Fed thực sự cắt giảm lãi suất, nhưng thị trường hiện định giã có 65% khả năng NHTW này sẽ cắt giảm lãi suất vào tháng 9, dựa trên công cụ CME FedWatch.

Các bài phát biểu từ các quan chức của Fed vào thứ Hai có thể làm rõ thêm lập trường của họ. Chủ tịch Fed Atlanta Raphael Bostic, quan chức Michael Barr, Thống đốc Fed Christopher Waller và Phó Chủ tịch Fed Phillip Jefferson đều sẽ có bài phát biểu trong phiên Mỹ.

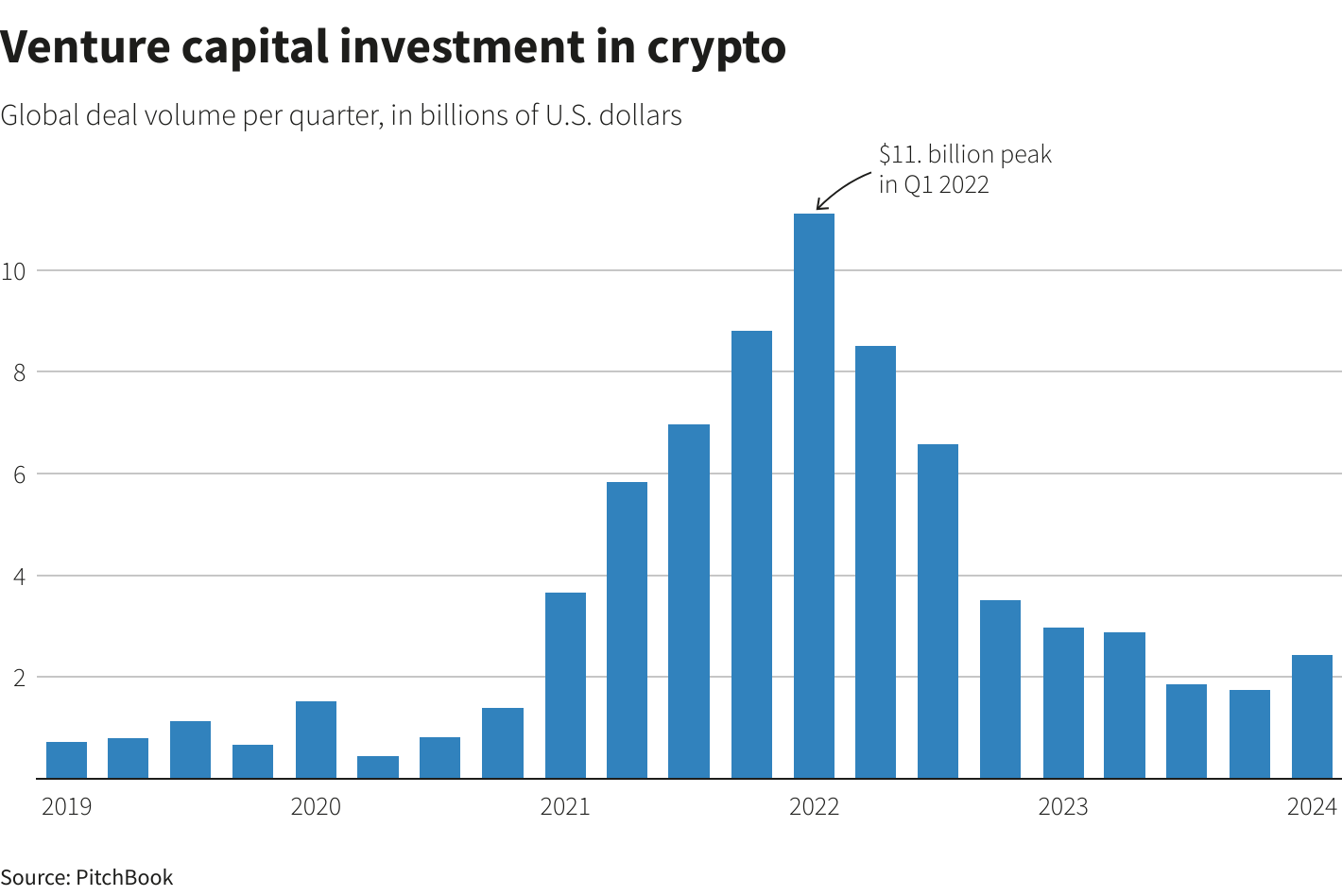

Nguồn vốn đầu tư mạo hiểm vào tiền điện tử có dấu hiệu phục hồi

Theo số liệu được công bố vào thứ Hai, nguồn vốn đầu tư mạo hiểm toàn cầu vào các công ty tiền điện tử hiện ở mức 2.4 tỷ USD trong ba tháng đầu năm 2024, dấu hiệu cho thấy sự quan tâm của các nhà đầu tư đang dần quay trở lại.

Dữ liệu từ PitchBook cho thấy, lượng tiền đầu tư vào các dự án tiền điện tử của các nhà đầu tư mạo hiểm đã đạt đỉnh ở mức 11.1 tỷ USD vào quý 1/2022, trước khi trải qua bảy quý liên tiếp giảm dần, với chỉ 1.7 tỷ USD được ghi nhận trong quý 4/2023.

"Ngành công nghiệp tiền điện tử vẫn đang trong giai đoạn sơ khai và vẫn nhiều dư địa để phát triển và đổi mới", Robert Le, nhà phân tích cao cấp của PitchBook cho biết trong một báo cáo. Ông nói thêm: "Nếu không có bất kỳ sự sụt giảm lớn nào trên thị trường, chúng tôi kỳ vọng khối lượng và tốc độ giải ngân sẽ tiếp tục tăng trong các năm sắp tới."

Sự kết hợp của lãi suất thấp và khẩu vị rủi ro tích cực đã thúc đẩy ngành công nghiệp tiền điện tử tăng trưởng bùng nổ vào năm 2020 và 2021, nhưng một loạt các vụ phá sản tại các công ty tiền điện tử lớn vào năm 2022 đã khiến các nhà đầu tư hoảng sợ và làm giá Bitcoin giảm mạnh. Các nhà đầu tư của sàn giao dịch FTX Mỹ đã phải chứng kiến khoản đầu tư của họ trở thành 0, trong khi hàng triệu người bị thiệt hại khi nhiều nền tảng tiền điện tử khác ngừng cho phép rút tiền.

Tuy vậy, mọi thứ đang dần thay đổi khi một số nhà đầu tư đã trở nên tự tin hơn về triển vọng tiền điện tử, nhờ vào quyết định phê duyệt các quỹ ETF Bitcoin của SEC và đà phục hồi mạnh mẽ của đồng tiền này.

Một trader lãi gấp 990 lần trong hơn 8 giờ nhờ một memecoin mới

Một trader đã biến lượng token Solana trị giá $2,275 trở thành 2.26 triệu USD chỉ trong tám giờ. Ví của người này, được biết đến với cái tên 'sundayfunday.sol', đã đầu tư 13 SOL của mình vào memecoin mới ra mắt 1DOL, và hiện giá trị khoản đầu tư này đã gấp 993 lần khoản tiền đầu tư ban đầu. Việc kiếm lời gấp hơn 900 lần không phải là trùng hợp ngẫu nhiên vì đây cũng là người tham gia sự kiện mở bán trước của token Book of Memes (BOME) với 72,000 SOL token, trị giá hơn 40 triệu đô la tại mức giá đỉnh.

Các memecoin như Dogwifhat (WIF) và Pepe đã trở thành tâm điểm chú ý kể từ sự kiện halving Bitcoin. Mặc dù không có nền tảng tiện ác, các memecoin thường đạt mức định giá hàng tỷ đô la, biến một số nhà đầu tư thành triệu phú.

Memecoin 1DOL được ra mắt vào ngày 18 tháng 5 và đạt đỉnh 0.018 đô la vào ngày hôm sau, trước khi giảm xuống mức giá hiện tại là 0,04 đô la. Theo CoinMarketCap, 1DOL giảm hơn 43% trong 24 giờ qua, cho thấy sự biến động mạnh của đồng tiền này

Mặc dù không có trang web chính thức và tài khoản X bị cấm, đồng tiền này vẫn tạo ra sự quan tâm đáng kể. Giao dịch với mức sinh lời khủng này đã thúc đẩy những cáo buộc giao dịch nội bộ và rửa tiền trên các nền tảng xã hội.

Những người khác chỉ ra rằng tính thanh khoảnh thấp của đồng tiền này sẽ khiến trader không thể chốt lời mà không làm giá 1DOL giảm mạnh.

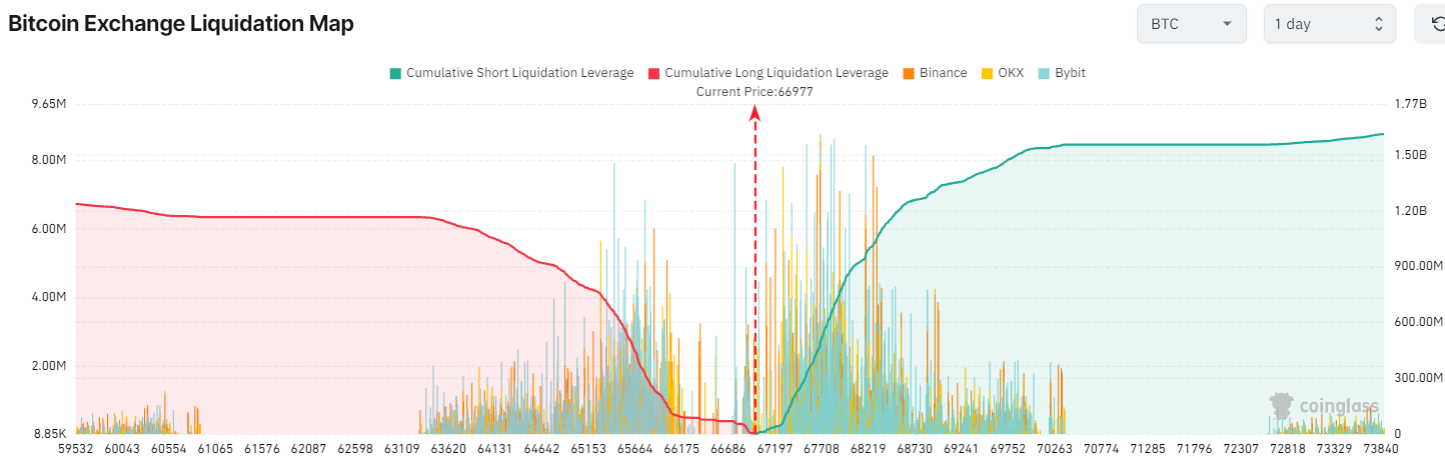

10x Research: Chỉ cần vượt qua mốc $67,500, Bitcoin sẽ sẵn sàng cho mức đỉnh kỷ lục tiếp theo

Markus Thielen, Giám đốc nghiên cứu tại 10x Research cho rằng mức $67,500 đô la đang đóng vai trò là vùng kháng cự quan trọng đối với Bitcoin và đồng tiền này sẽ xuất hiện đợt tăng giá mạnh, thậm chí chinh phục mức đỉnh mới nếu như vượt qua được vùng giá trên.

Dự đoán này được đưa ra sau khi Bitcoin phục hồi tốt và vượt qua mức kháng cự tâm lý $66,000. Theo TradingView, đồng tiền điện tử này đã tăng hơn 7.3% trong tuần qua.

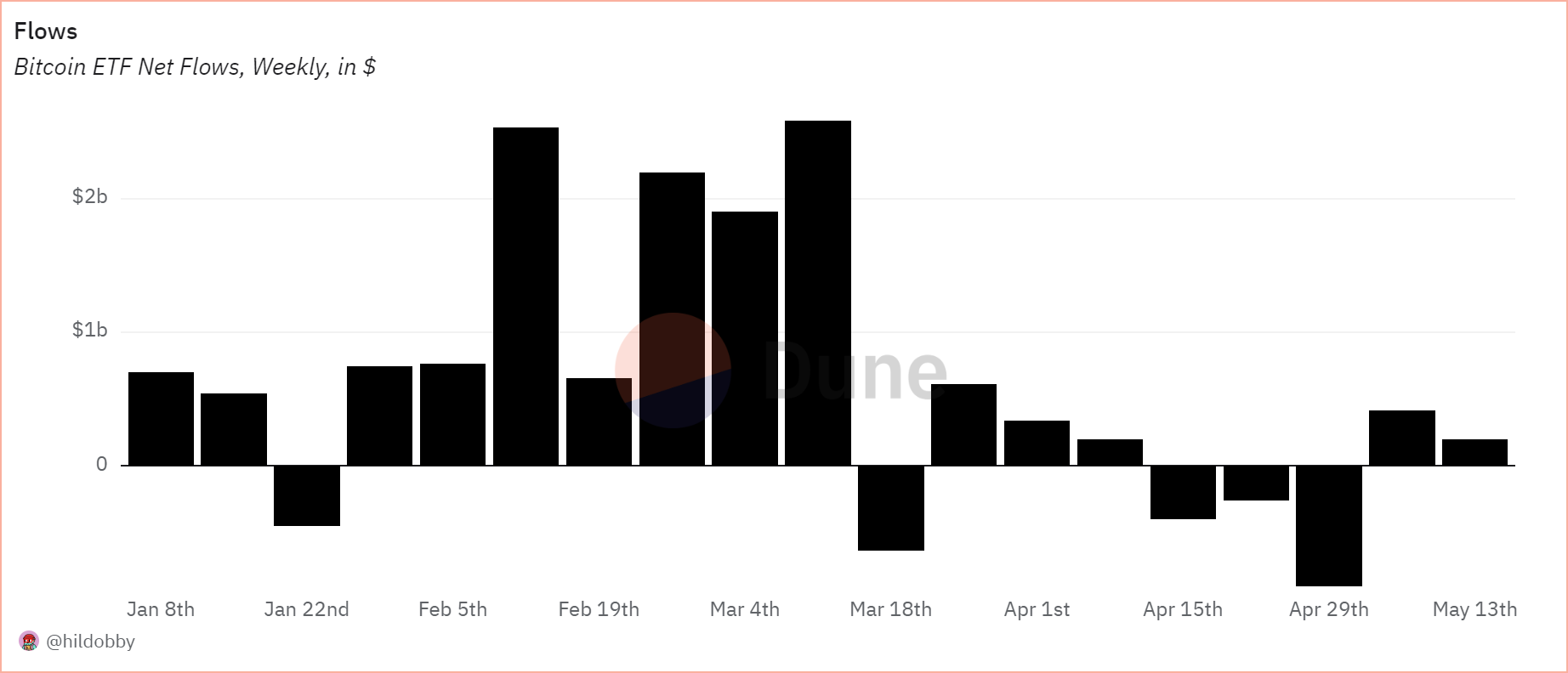

Thielen nói thêm rằng đà phục hồi của tuần trước là một dấu hiệu hứa hẹn cho triển vọng của BTC, theo mô hình dự báo thông qua ETF Bitcoin của tổ chức này. Theo Dune, dòng vốn chảy vào các ETF Bitcoin tại Hoa Kỳ vẫn tích cực trong tuần thứ hai liên tiếp, khi các ETF này được mua ròng hơn 200 triệu USD, chỉ bằng một nửa so với con số 413 triệu USD tuần trước.

Các ETF của đồng tiền này sẽ là một phần quan trọng trong đợt tăng giá sắp tới. Tính đến ngày 15 tháng 2, các ETF Bitcoin chiếm khoảng 75% giá trị các khoản đầu tư mới vào đồng tiền điện tử lớn nhất thế giới, sau khi BTC vượt mốc $50,000.

Ngoài ra, theo CoinGlass, một đà tăng vượt qua khỏi vùng $67,500 sẽ khiến gần 300 triệu USD lượng vị thế bán khống trên tất cả các sàn giao dịch tiền điện tử bị thanh lý.

Quan chức BoE Broadbent: Lãi suất có thể được cắt giảm vào mùa hè này

Phó Thống đốc BoE Ben Broadbent cho biết:

- Mức độ giảm thắt chặt sẽ phụ thuộc tiến trình dữ liệu

- Nhưng lãi suất sẽ cần giảm bớt vào một thời điểm nào đó

- Không rõ tác động của đợt lạm phát thứ hai có thể kéo dài bao lâu

Các bình luận của ông Broadbent đang ngầm cho phép thị trường hy vọng vào một động thái nới lỏng trong tháng 8, với định giá hiện đang rơi vào khoảng 98%. Cơ hội hạ lãi suất trong tháng 6 cũng có khả năng xảy ra, nhưng vẫn phụ thuộc vào dữ liệu CPI Vương quốc Anh tiếp theo được công bố vào thứ Tư tuần này. Xác suất cho kỳ vọng hạ lãi suất trong tháng 6 hiện đang ở khoảng 58%.

Cập nhật phiên Âu: Thị trường hướng trọng tâm sang bài phát biểu của các quan chức FOMC

Lịch trình kinh tế nhạt nhòa và thiếu đi các dữ liệu kinh tế châu Âu quan trọng khi hệ thống các ngân hàng Đức, Pháp và Canada nghỉ lễ. Trọng tâm sẽ là bài phát biểu của các quan chức FOMC trong phiên Mỹ hôm nay, bao gồm:

- Chủ tịch Fed Atlanta Bostic

- Thành viên Hội đồng chính sách Fed Waller

- Chủ tịch Fed Chicago Barr

- Phó Chủ tịch Fed Jefferson

- Chủ tịch Fed Cleveland Mester

Trên thị trường trái phiếu, sự phục hồi của lợi suất TPCP10 năm đang làm chậm lại đà giảm của USD. Lợi suất 10 năm hiện đã quay trở lại mức 4.42%, gần như xóa bỏ toàn bộ mức giảm (xuống 4.31%) sau báo cáo CPI Mỹ tuần trước.

Trên thị trường FX, USD đi ngang trong biên độ hẹp từ 104.40-104.50. Tương tự, các đồng tiền chính khác cũng đang trong trạng thái tích lũy khi thanh khoản giảm. Một số HĐTL EURUSD đáo hạn hôm nay và điều này và điều này đang cản trở hành động giá trong phiên.

Vàng giao dịch gần mức đỉnh mọi thời đại, ở khoảng 2,450 USD. Động lực tăng của vàng được củng cố nhờ kỳ vọng Fed cắt giảm lãi suất và rủi ro địa chính trị gia tăng. Dầu thô giảm mạnh khoảng 0.5% xuống $75.50/thùng khi giá chạm đỉnh hàng tuần ở mức $80/thùng và hiện vẫn chưa thoát khỏi xu hướng tích lũy kéo dài từ đầu tháng 5 đến nay.

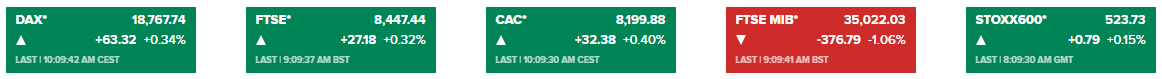

Chứng khoán châu Âu tăng nhẹ, với đà tăng được dẫn đầu bởi nhóm cổ phiếu khai thác. Tuy nhiên, FTSE MIB của Ý giảm mạnh gần 1.2%.

Thị trường hàng hóa đang là tâm điểm trong phiên giao dịch đầu tuần

Vàng tăng 1% trong ngày và thiết lập đỉnh mọi thời đại mới ở khoảng 2,450 USD. Phe mua đang giữ vững lập trường và niềm tin về động lực tăng tích cực của vàng vẫn tiếp tục được duy trì kể từ tháng 3, mặc dù vẫn chưa bước vào thời điểm kỳ vọng hạ lãi suất của Fed chạm đỉnh.

Thị trường vẫn nên cẩn trọng với khả năng vàng điều chỉnh mạnh hơn trong bối động vàng đã tăng khoảng 18% trong năm. Trong khi đó, bạc cũng nhanh chóng tăng vọt lên trên 32 USD và hiện vẫn tăng 1.4% trong ngày, ở khoảng 31.93 USD.

Và không chỉ kim loại quý mới tỏa sáng., đồng cũng là một hàng hóa có diễn biến giá nổi bật khác trong 2 tháng qua khi HĐTL đồng đã vượt mức 5 USD/lb. Đồng đã chạm mức cao nhất trong ngày tại 5.16 USD, trước khi giảm nhẹ xuống 5.50 USD vào thời điểm hiện tại.

Chứng khoán châu Âu trái chiều đầu phiên thứ Hai

Chứng khoán châu Âu trái chiều vào đầu tuần giao dịch mới, sau đà tăng tích cực được ghi nhận vào tuần trước nhờ dữ liệu lạm phát tháng 4 hạ nhiệt làm dấy lên hy vọng mới về việc Fed hạ lãi suất. Cổ phiếu ngành khai thác tăng 0.88% trong khi cổ phiếu công nghệ giảm 0.36%.

Các nhà đầu tư đang để mắt đến diễn biến tại Trung Đông sau khi Tổng thống Iran Ebrahim Raisi và Bộ trưởng Ngoại giao nước này được xác nhận đã thiệt mạng trong một vụ tai nạn máy bay trực thăng. Ngoài ra, cũng có những lo ngại về sức khỏe của nhà vua Ả Rập Saudi. Những diễn biến ở Trung Đông có khả năng thúc đẩy nhu cầu trú ẩn, mặc dù giá dầu chỉ tăng nhẹ vào thứ Hai.

Sự ra đi của Tổng thống Iran xảy ra vào thời điểm cuộc chiến ở Gaza giữa Israel và Hamas đang diễn ra ác liệt. Cuộc xung đột đã đẩy Iran, quốc gia ủng hộ nhóm phiến quân Hồi giáo, và Israel đến gần hơn với một cuộc xung đột toàn diện. Raisi được coi là người nhận đượcn sự ủng hộ để kế nhiệm Lãnh đạo Ayatollah Ali Khamenei, người có quyền lực tối cao ở Cộng hòa Hồi giáo.

Vàng lập kỷ lục mới ở 2,450 USD, chờ đợi bài phát biểu của các quan chức FOMC

Vàng tăng mạnh và lập đỉnh mọi thởi đại mới ở mức 2,450 USD vào đầu tuần. Lịch trình kinh tế châu Âu không có dữ liệu mới khi các ngân hàng Đức và Pháp nghỉ lễ.

Iran đã xác nhận Tổng thống Iran Ebrahim Raisi và Bộ trưởng Ngoại giao Hossein Amirabdollahian thiệt mạng trong một vụ tai nạn máy bay trực thăng ở tỉnh Đông Azerbaijan. Sau khi tăng hơn 2% vào tuần trước, XAU/USD tăng thêm gần 1.5% lên đỉnh mới, nhưng hiện đã giảm về vùng 2,440 USD.

Sau khi giảm gần 1% trong tuần trước, USD hiện đang dao động trong biên độ 104.40/50. Lợi suất TPCP Hoa Kỳ kỳ hạn 10 năm ít biến động và giữ trên 4.4% và HĐTL Mỹ tăng nhẹ. Trong nửa cuối ngày, một số nhà hoạch định chính sách của FOMC sẽ có bài phát biểu.

- EUR/USD đóng cửa gần như không đổi vào thứ Sáu, nhưng cặp tiền này đã ghi nhận tuần tăng thứ năm liên tiếp. Trong phiên Âu, EUR/USD tăng nhẹ và duy trì dưới 1.0900.

- GBP/USD đã tăng gần 1.5% trong tuần trước và chạm đỉnh gần 2 tháng tại 1.2710. Cặp tiền hiện đi ngang trên 1.2700 trong phiên Âu

- USD/JPY kẹt trong biên độ hẹp trên 155.50 để bắt đầu tuần mới. Kết quả của một cuộc khảo sát do Ngân hàng Nhật Bản (BoJ) thực hiện để đánh giá các biện pháp nới lỏng tiền tệ trước đây cho thấy Nhật Bản chuẩn bị chứng kiến những thay đổi lớn trong hoạt động của doanh nghiệp. BoJ báo cáo rằng: “Nhiều doanh nghiệp cho biết họ không thể thuê đủ công nhân nếu cắt giảm tiền lương”, đồng thời lưu ý rằng nhiều doanh nghiệp đang bắt đầu chuyển dần chi phí lao động tăng cao sang giá bán hàng.

AUD/USD duy trì dưới 0.6700 trước thềm Biên bản cuộc họp RBA

AUD/USD giao dịch dưới 0.6700 trong phiên Á. AUD tăng phiên thứ 2 liên tiếp trong bối cảnh USD suy yếu. Tuy nhiên, đà tăng thu hẹp phần nào sau quyết định giữ nguyên lãi suất LPR kỳ hạn 1 năm và 5 năm lần lượt ở mức 3.45% và 3.95%. Các nhà giao dịch đang hướng trọng tâm sang Biên bản cuộc họp RBA sẽ được công bố vào sáng mai.

Trên khung D1, AUD/USD đang trong quá trình hình thành mô hình tam giác tăng, với chỉ báo RSI duy trì trên 50. Phe mua có thể hướng tới kháng cự của mô hình gần đỉnh tháng 4 tại 0.6714. Phá qua kháng cự này, đà tăng có thể mở rộng lên mốc 0.6750.

Trái lại, hỗ trợ quan trọng là đường EMA 9 ngày ở mức 0.6653, gần với mốc 0.6650. Kiểm tra thành công hỗ trợ này, áp lực bán có thể đẩy cặp tiền giảm về hỗ trợ của mô hình quanh 0.6610, với mục tiêu tiếp theo là mốc 0.6600 và 0.6550.

Quan chức ECB Kazāks: Lãi suất rất có thể sẽ được cắt giảm vào tháng 6

Các bình luận của ông Kazāks trong bài phát biểu với Bloomberg:

- Điều tiết chính sách phụ thuộc vào dữ liệu vẫn là một cách tiếp cận phù hợp cho đến nay

- Định hướng chính sách không phải một phương pháp hiệu quả do thiếu sự chắc chắn

- Kịch bản cơ sở là chúng ta đang dần tiến tới mục tiêu lạm phát 2%

- Hàm ý rằng chúng ta có thể bắt đầu cắt giảm lãi suất

- Nhưng quá trình này cần diễn ra từ từ và không nên vội vàng

Lịch trình kinh tế hôm nay có gì đáng chú ý?

Phiên thứ Hai đầu tuần khá nhạt nhòa với kỳ nghỉ của các ngân hàng châu Âu (ngày lễ Whit Monday tại Đức và Pháp) và Victoria's Day tại Canada. Ở Mỹ, một số quan chức FOMC sẽ có bài phát biểu vào thứ Hai và thứ Ba.

- 21/5: Tâm lý người tiêu dùng Westpac của Úc, Biên bản cuộc họp chính sách RBA, CPI Canada

- 22/5: Quyết định chính sách RBNZ, CPI Vương quốc Anh, Doanh số bán nhà hiện có của Mỹ và Biên bản cuộc họp FOMC

- 23/5: PMI sản xuất và dịch vụ sơ bộ của cả Úc, Nhật Bản, Eurozone và Vương quốc Anh; Doanh số bán nhà mở của Mỹ

- 24/5: Doanh số bán lẻ Vương quốc Anh và Canada; Số lượng đơn đặt hàng lâu bền ở Mỹ; cập nhật dữ liệu Tâm lý người tiêu dùng UoM và Kỳ vọng lạm phát

USD/CAD kéo dài đà giảm xuống dưới 1.3610 trước dữ liệu CPI của Canada

Cặp USD/CAD giảm xuống khoảng 1.3605 trong đầu Âu. Đồng USD yếu hơn do triển vọng cắt giảm lãi suất của Cục Dự trữ Liên bang (Fed) đè nặng lên cặp tiền này. Nhà đầu tư đang chờ đợi dữ liệu lạm phát CPI của Canada, dự kiến sẽ giảm xuống 2.8% YoY trong tháng 4 từ mức 2.9% YoY trong tháng trước.

Thị trường kỳ vọng BoC sẽ bắt đầu cắt giảm lãi suất vào tháng 6 hoặc tháng 7, trước động thái đầu tiên của Fed. Tuy nhiên, báo cáo lạm phát CPI của Canada vào thứ Ba sẽ là tâm điểm chú ý, điều này có thể cung cấp một số gợi ý về quyết định lãi suất tiếp theo. Nhà đầu tư hiện đang định giá gần 40% khả năng BoC sẽ cắt giảm lãi suất vào tháng 6. Điều này có thể gây áp lực lên đồng CAD và hạn chế sự sụt giảm của cặp tiền này.

Mặt khác, Fed được dự đoán sẽ giữ nguyên lãi suất cho đến tháng 9, bất chấp dữ liệu lạm phát của Mỹ thấp hơn dự kiến. Nhà đầu tư đang chờ đợi phát biểu của các quan chức Fed hôm nay.

Hợp đồng tương lai Eurostoxx tăng 0.2% vào đầu phiên Âu

- Hợp đồng tương lai DAX của Đức +0.2%

- Hợp đồng tương lai FTSE của Anh +0.2%

Hợp đồng tương lai S&P 500 cũng tăng 0.1%. Ngay cả khi đây là ngày nghỉ lễ của ngân hàng, các thị trường chứng khoán lớn ở châu Âu vẫn sẽ mở cửa giao dịch.

USD/JPY duy trì đà tăng trên 155.70 trong bối cảnh nhà đầu tư chờ đợi phát biểu của các quan chức Fed

Cặp USD/JPY tăng nhẹ trong phiên thứ ba liên tiếp, hiện giao dịch quanh 155.70. Sự suy giảm của đồng JPY được cho là bởi dữ liệu GDP yếu hơn của Nhật Bản trong quý đầu tiên. Quan chức Fed, bao gồm Bostic, Barr, Waller, Jefferson và Mester sẽ phát biểu hôm nay. Biên bản FOMC sẽ được công bố vào thứ Tư. Vào thứ Sáu, chỉ số giá tiêu dùng (CPI) của Nhật Bản sẽ là tâm điểm chú ý.

Bên cạnh đó, chênh lệch lãi suất lớn giữa Mỹ và Nhật Bản cũng gây áp lực bán lên đồng JPY và hỗ trợ tỷ giá USD/JPY.

NZD/USD ổn định quanh vùng tiệm cận 0.6150 trước cuộc họp chính sách của RBNZ

Cặp NZD/USD giao dịch quanh mức 0.6130 trong phiên Á vào thứ Hai khi nhà đầu tư dự đoán RBNZ sẽ duy trì lãi suất ở mức 5.5% cuộc họp chính sách của RBNZ vào thứ Tư. Các nhà hoạch định chính sách có thể nhấn mạnh tầm quan trọng của việc duy trì chính sách thắt chặt trong thời gian dài để đưa lạm phát trở lại mức mục tiêu 1-3%.

Mặt khác, lạm phát CPI của Mỹ giảm xuống 0.3% trong tháng 4, làm dấy lên đồn đoán về khả năng Cục Dự trữ Liên bang (Fed) cắt giảm lãi suất vào năm 2024. Tuy nhiên, Fed vẫn thận trọng về lạm phát và triển vọng lãi suất trong năm nay.

Theo CME FedWatch Tool, khả năng Cục Dự trữ Liên bang cắt giảm lãi suất 25bps vào tháng 9 đã tăng nhẹ lên 49.0%, tăng từ mức 48.6% một tuần trước. Kỳ vọng về việc Fed nới lỏng chính sách tiền tệ có thể làm suy yếu đồng USD và củng cố cặp NZD/USD.

Khảo sát của BoJ: Các công ty Nhật Bản đang bắt đầu chuyển chi phí lao động gia tăng sang giá bán

Ngân hàng Trung ương Nhật Bản (BoJ) vừa công bố một số kết quả liên quan đến cuộc khảo sát nhằm hiểu rõ hơn về hoạt động của các công ty Nhật Bản.

- Nhiều công ty cho biết họ không thể thuê đủ công nhân nếu cắt giảm lương

- Nhiều doanh nghiệp bắt đầu chuyển chi phí lao động tăng lên vào giá bán

- Nhiều doanh nghiệp tin rằng một nền kinh tế mà tiền lương và giá cả đều tăng thì sẽ thuận lợi hơn

- Một số doanh nghiệp bày tỏ khó tuyển dụng trong bối cảnh cạnh tranh về giá ngày càng gay gắt

Đây không phải là điều tiết lộ quá nhiều nhưng nó khẳng định một sự thay đổi nhỏ trong triển vọng lạm phát, ít nhất là ở Nhật Bản thời gian gần đây.

GBP/USD leo dốc lên trên 1.2700 do kỳ vọng ngày càng tăng về động thái hạ lãi suất của Fed

Cặp GBP/USD mở rộng đà tăng trong phiên thứ hai liên tiếp, giao dịch quanh mức 1.2710 trong phiên Á. Đồng USD yếu hơn đã hỗ trợ cặp GBP/USD. Dữ liệu tháng 4 cho thấy lạm phát CPI của Mỹ đã chậm lại ở mức 0.3%, làm tăng kỳ vọng về việc Fed có thể hạ lãi suất vào năm 2024. Tuy nhiên, các quan chức Fed vẫn duy trì quan điểm thận trọng về lạm phát và khả năng cắt giảm lãi suất vào năm 2024.

Theo CME FedWatch Tool, khả năng Fed thực hiện cắt giảm lãi suất 25bps vào tháng 9 đã tăng nhẹ lên 49.0%, tăng từ mức 48.6% một tuần trước. Kỳ vọng Fed nới lỏng chính sách tiền tệ này có thể làm suy yếu đồng USD và củng cố cặp GBP/USD.

Vào thứ Sáu, thành viên Hội đồng Thống đốc Fed Michelle Bowman đã lưu ý rằng tiến trình giảm lạm phát có thể không ổn định như kỳ vọng. Bowman chỉ ra rằng mức giảm lạm phát vào nửa cuối năm ngoái chỉ là tạm thời và không có tiến triển gì thêm về lạm phát trong năm nay. Hơn nữa, Chủ tịch Fed Richmond Thomas Barkin cũng lưu ý rằng lạm phát đang hạ nhiệt nhưng nhấn mạnh rằng sẽ “mất nhiều thời gian hơn” để đạt được mục tiêu lạm phát 2% của Fed.

Tại Anh, nhà đầu tư kỳ vọng Ngân hàng Trung ương Anh (BoE) có thể cắt giảm lãi suất 60bps vào năm 2024, với đợt cắt giảm đầu tiên dự kiến vào tháng 8. Dữ liệu về chỉ số giá tiêu dùng (CPI) của Vương quốc Anh trong tháng 4, sẽ được công bố vào thứ Tư, được dự báo sẽ cho thấy mức tăng là 2.7% so với cùng kỳ năm trước, theo ước tính của FactSet. Dữ liệu này dự kiến sẽ ảnh hưởng đáng kể đến đồng GBP.

Thống đốc BoE Andrew Bailey đã nhận xét sau khi công bố dữ liệu CPI tháng 3 rằng: “Lạm phát ở Anh sẽ giảm về gần mục tiêu 2% vào tháng tới,” ông cũng lưu ý rằng lạm phát đã giảm gần như phù hợp với dự báo tháng 2 của BoE.