Vàng tăng lên trên $2,270 sau tin JOLTS

Vàng tăng lên trên $2,270 khi USD suy yếu nhẹ sau công bố dữ liệu cơ hội việc làm JOLTS tháng 2 đúng như dự kiến

Vàng tăng lên trên $2,270 khi USD suy yếu nhẹ sau công bố dữ liệu cơ hội việc làm JOLTS tháng 2 đúng như dự kiến

Tình hình vẫn còn khá khó khăn khi HĐTL Mỹ cũng giảm khi bắt đầu phiên giao dịch. DAX hiện đang giảm sâu khỏi mức đỉnh và CAC 40 hiện đang chạm đáy trong hai tuần. HĐTL S&P 500 giảm 0.5% trong khi HĐTL Nasdaq hiện giảm 0.8%.

HĐTL Eurostoxx giảm 1.2% trong phiên giao dịch đầu giờ sáng tại châu Âu:

Cac chỉ số tương lai của châu Âu giảm mạnh trước giờ mở cửa, tiếp nối đà bán tháo từ Phố Wall hôm qua. HĐTL của Mỹ cũng giảm trở lại vào hôm nay, với HĐTL S&P 500 giảm 0.5% và HĐTL Nasdaq giảm 0.6%. Thị trường FX chưa cảm nhận được nhiều thay đổi rõ rệt, nhưng nếu động thái này cũng diễn ra ở thị trường trái phiếu, các đồng tiền chính có thể sẽ biến động mạnh trong phiên giao dịch sắp tới.

Chúng ta sẽ chủ yếu nhận được dữ liệu PMI tổng hợp từ eurozone và Vương quốc Anh.

Thay vì tập trung vào dữ liệu ADP như mọi lần, thị trường sẽ chú ý đến quyết định chính sách của BoC và số lượng việc làm mới từ báo cáo JOLTS của Mỹ.

Thị trường đang bắt đầu quay trở lại giai đoạn lo sợ. Nếu BoC cắt giảm lãi suất 50 bps, điều này có thể giúp xoa dịu thị trường trong một thời gian ngắn. Nhưng khả năng xảy ra điều này vào hôm nay chỉ ở khoảng ~20%.

S&P 500 đã giảm hơn 2% vào hôm qua nhưng vẫn giữ ở mức trên 5,500. Đây sẽ là một ranh giới quan trọng cần theo dõi trong những ngày tới. Nếu phá vỡ mức này, sẽ kéo theo các mức thoái lui Fibonacci khác. Tuy nhiên, chỉ báo kỹ thuật quan trọng hơn cần theo dõi sẽ là đường MA100 ngày (5,368).

Hợp đồng tương lai S&P 500 giảm 0.5% và hợp đồng tương lai Nasdaq giảm 0.8%. Thị trường có vẻ muốn Fed cắt giảm lãi suất 50 bps trong tháng này.

Lợi suất trái phiếu kỳ hạn 10 năm tại Mỹ cũng đã giảm hơn 8 bps vào hôm qua và hiện ở mức 3.83%.

Các nhà giao dịch tăng kỳ vọng cho việc Fed cắt giảm lãi suất 50 bps. Khả năng điều này xảy ra đã tăng trở lại lên khoảng 41% vào hôm nay.

Quyết định của BoC hôm nay sẽ là một quyết định đáng chú ý.

GDP quý II của Úc +0.2% q/q, thấp hơn ước tính +0.3% và phản ánh chi tiêu của chính phủ cao hơn. Nếu không có điều này, GDP sẽ giảm trong quý. Xem thêm các điểm ở trên.

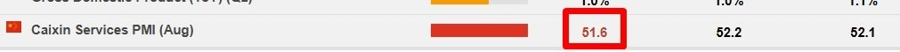

PMI Dịch vụ Caixin của Trung Quốc trong tháng 8 thấp hơn tháng 7 nhưng vẫn ở mức mở rộng.

AUD và NZD yếu hơn một chút trong khi EUR/USD tăng nhẹ.

Trong phiên giao dịch Mỹ tối nay, số liệu việc làm của JOLTS sẽ được công bố.

Ngân hàng này đã hạ dự báo tăng trưởng kinh tế Trung Quốc năm 2025 xuống còn 4.5%. Dự báo năm 2026 vẫn như vậy, ở mức 4.5%.

S&P Global Ratings hiện đang "tương đối hài lòng" với triển vọng xếp hạng tín nhiệm của New Zealand, tuy nhiên:

New Zealand hiện đang được xếp hạng AA tại S&P, với triển vọng ổn định (có nghĩa là ít có khả năng thay đổi xếp hạng trong vòng hai năm tới).

Ông Hayashi hiện đang chạy đua cho vị trí tân Thủ tướng Nhật Bản.

Mặc dù con số ghi nhận giảm xuống trong tháng 8, nhưng vẫn duy trì trong vùng tăng trưởng:

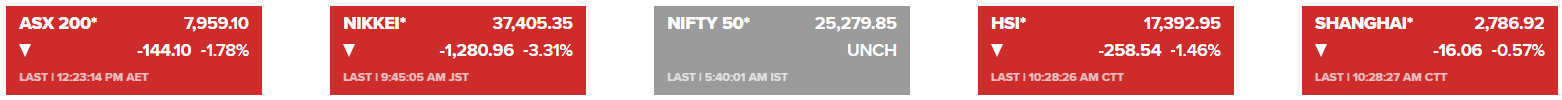

Làn sóng bán tháo dữ dội đã "đổ bộ" vào thị trường chứng khoán châu Á, đặc biệt là tại Nhật Bản. Điều này phản ánh những lo ngại ngày càng gia tăng về triển vọng suy thoái kinh tế Mỹ và tác động từ cú sụp đổ của nhóm cổ phiếu công nghệ trên Phố Wall. Đáng chú ý, chỉ số Nikkei 225 của Nhật Bản đã giảm gần 4% - ghi nhận hoạt động giao dịch tồi tệ nhất kể từ ngày 05/08 - thời điểm nỗi lo về suy thoái tại Mỹ và các nhà đầu tư "tháo chạy" khỏi các giao dịch carry trade JPY mạnh mẽ nhất.

Nhóm cổ phiếu công nghệ là những dối tượng chịu ảnh hưởng nặng nề nhất, với Nvidia thúc đẩy đà giảm của nhóm cổ phiếu chip sau khi cổ phiếu của doanh nghiệp này giảm hơn 9% trong phiên thứ Ba.

Các cổ phiếu liên quan đến chất bán dẫn như Renesas Electronics giảm 8%, trở thành cổ phiếu giảm giá lớn nhất trong chỉ số. Tokyo Electron giảm 7%, trong khi Advantest giảm hơn 7.7%. Cổ phiếu của tập đoàn Softbank, công ty sở hữu chip Arm thiết kế cho Nvidia, giảm hơn 5.9%. Hai gã khổng lồ sản xuất chip cho Nividia là Samsung Electronics và SK Hynix lần lượt giảm 2.6% và 6.3%.

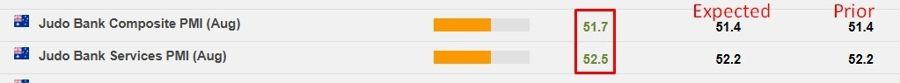

Dữ liệu từ Judo Bank và S&P Global:

Các điểm chính từ báo cáo:

GPIF - Quỹ hưu trí công của Nhật Bản - trị giá 1.75 nghìn tỷ USD, có thể sẽ tăng cường mua cổ phiếu trong nước và giảm bớt việc đầu tư vào trái phiếu nước ngoài. Điều này có thể có tác động lớn đến các thị trường toàn cầu.

GPIF có thể sẽ tập trung nhiều hơn vào thị trường nội địa, đặc biệt là cổ phiếu Nhật Bản, để tránh làm yếu JPY thông qua việc bán ra để mua trái phiếu nước ngoài.

Các điểm chính từ báo cáo:

Về áp lực giá cả:

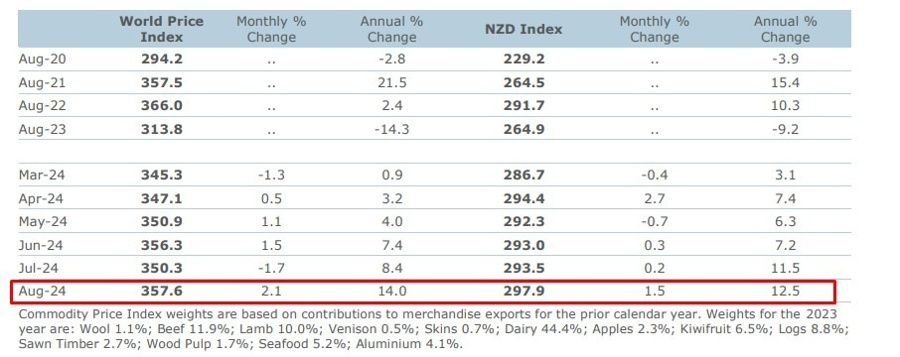

Tính theo trị giá của NZD, chỉ số này tăng 1.5% so với tháng trước, trong khi Chỉ số NZD Trade Weighted* giảm 0.7%.

AND cho biết:

*Chỉ số NZD Trade Weighted Index (TWI) là một chỉ số đo lường giá trị của đồng đô la New Zealand (NZD) so với một rổ các loại tiền tệ của các đối tác thương mại chính của New Zealand.

Tốc độ tăng trưởng 1%/năm là chậm nhất kể từ năm 1991 (ngoại trừ suy thoái do đại dịch), gần với dự báo của RBA dự báo 0.9% nên kết quả này có vẻ như không có nhiều tác động đến triển vọng chính sách tiền tệ.

AUD/USD không có biến động mạnh sau tin.

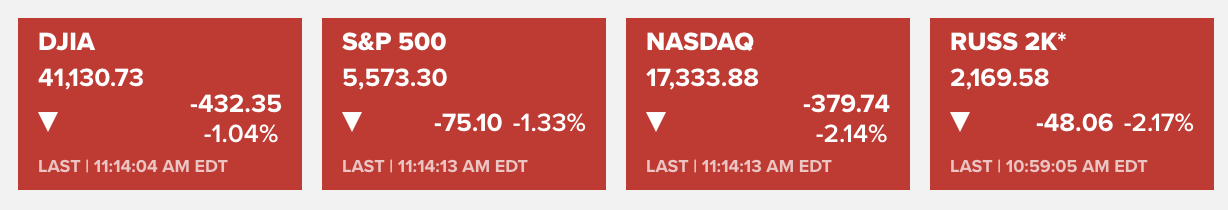

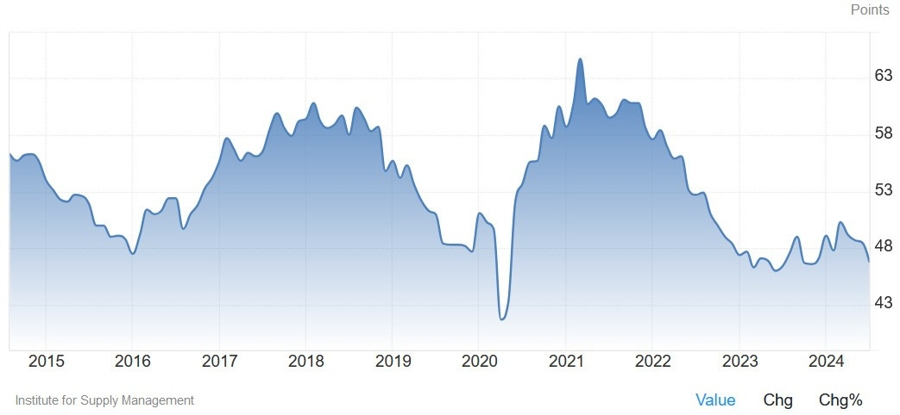

Cổ phiếu có phiên giao dịch tồi tệ nhất kể từ đợt bán tháo các tài sản rủi ro trên toàn cầu tháng 8, do sự kết hợp của những lo ngại về tăng trưởng kinh tế và các quyết định chính sách tiền tệ. Báo cáo PMI sản xuất ISM cho thấy lĩnh vực sản xuất của Mỹ suy thoái trong tháng thứ 5 liên tiếp. Thị trường đang trở nên nhạy cảm với bất cứ dữ liệu bi quan nào được công bố. Nhóm cổ phiếu công nghệ một lần nữa là đối tượng chịu ảnh hưởng nặng nề nhất, với cổ phiếu Nvidia giảm 9% thúc đẩy sự sụt giảm của nhóm các nhà sản xuất chip. Lợi suất TPCP giảm mạnh. Cụ thể, lợi suất 2 năm và 10 năm lần lượt giảm 5.8bp và 8.6bp xuống 3.86% và 3.83%. Thị trường lãi suất đang định giá đầy đủ Fed sẽ cắt giảm lãi suất 1% vào cuối năm nay, với một lần cắt giảm mạnh 50bp vào một trong ba cuộc họp còn lại. Khi kỳ vọng lạm phát ổn định, sự chú ý của các nhà đầu tư đã dịch chuyển dần sang sức khỏe của nền kinh tế Mỹ, vì dấu hiệu suy yếu có thể thúc đẩy việc nới lỏng chính sách nhanh chóng hơn. Và mặc dù việc cắt giảm lãi suất thường có lợi cho các cổ phiếu, điều này không nhất thiết là tín hiệu hỗ trợ do Fed phải gấp rút hành động để ngăn chặn sự suy thoái nghiêm trọng hơn. Chỉ số Dow Jones giảm hơn 600 điểm, Nasdaq dẫn đầu đà giảm với hơn 570 điểm. Cả 3 chỉ số đều có phiên giao dịch tồi tệ nhất kể từ phiên 5/8. Kết phiên:

Trên thị trường FX, USD không quá biến động sau báo cáo PMI Hoa Kỳ. Chỉ số tăng nhẹ gần 20pip và tiếp tục xu hướng đi ngang của phiên thứ Hai. JPY tăng gần 1% vào thứ Ba, hưởng lợi từ các bình luận hawkish của Thống đốc BoJ Ueda khi ông nhấn mạnh rằng Ngân hàng sẽ tiếp tục tăng lãi suất trong cuộc họp tháng 12 nếu nền kinh tế Nhật Bản tiến triển phù hợp với triển vọng của họ và điều kiện thị trường tài chính tiếp tục ổn định sau giai đoạn biến động vào đầu tháng 8. Kết phiên, USD tăng nhẹ so với các đồng tiền chính, ngoại trừ với JPY và CHF. Các đồng antipodeans dẫn đầu đà giảm, theo sau là CAD. USD/CAD sẽ là điểm chú ý trong ngày tới với quyết định lãi suất của BoC. Thị trường đang dự đoán có 24% khả năng BoC bất ngờ cắt giảm lãi suất 50bp.

Vàng phục hồi lên 2,490 USD/oz và chỉ còn ghi nhận mức giảm 6.7 USD trong ngày sau khi chịu áp lực bán mạnh về gần 2,470 USD/oz trong nửa đầu phiên u. Dầu WTI giảm 3.2 USD xuống 70.30 USD/thùng, chạm mức thấp nhất kể từ ngày 17/1. Đợt bán tháo mới nhất diễn ra sau nguồn tin cho biết OPEC+ có khả năng sẽ tăng sản lượng từ tháng 10, cùng với chỉ số PMI của Trung Quốc thấp hơn dự kiến. Ngoài ra, một thỏa thuận đang được tiến hành để giải quyết tranh chấp tại Libya. BTC giảm gần 2.8% xuống 57,490 USD và xóa bỏ nhịp hồi của phiên thứ Hai khi các nhà đầu tư tháo chạy khỏi các tài sản rủi ro.

Bình luận diều hâu từ Simkus:

Chứng khoán Mỹ sụt giảm vào thứ Ba khi các công ty công nghệ gặp khó khăn và dữ liệu kinh tế mới làm dấy lên lo ngại về sức khỏe của nền kinh tế.

Chỉ số Dow Jones giảm 492 điểm, tương đương 1.2%. Chỉ số S&P 500 mất 1.3%, còn Nasdaq bốc hơi 2%.

Phố Wall chịu áp lực giảm khi Nvidia giảm khoảng 6%. Đây là một trong số nhiều cổ phiếu bán dẫn - bao gồm Micron, KLA và Advanced Micro Devices - ghi nhận đà sụt giảm trong phiên giao dịch. VanEck Semiconductor ETF (SMH) trượt dốc hơn 4%.

Giá dầu thô WTI giảm 3.03 USD xuống còn 70.52 USD trong phiên hôm nay. Đây là mức đáy kể từ ngày 17 tháng 1 và tiệm cận mức 70 USD/thùng.

Đợt bán tháo mới nhất diễn ra sau khi báo cáo hôm thứ Sáu cho biết OPEC+ có khả năng sẽ tiến hành tăng sản lượng dần dần theo kế hoạch từ tháng 10. Chỉ số PMI của Trung Quốc vào cuối tuần, đạt mức 49.1, thấp hơn so với mức dự kiến là 49.5, cũng đang gây áp lực lên giá dầu.

Hôm nay, cũng có một báo cáo cho biết rằng một thỏa thuận nhằm giải quyết tranh chấp khiến hoạt động sản xuất và xuất khẩu của Libya bị đình trệ đang có tiến triển tích cực. Tâm lý lo ngại rủi ro đang khiến Nasdaq giảm gần 2% và hầu hết giá hàng hoá trên toàn cầu đều chịu ảnh hưởng.

Mặt khác, tháng 9 hoặc tháng 10 là thời điểm yếu kém trong năm đối với dầu. Đà giảm của giá dầu thô cũng có thể gặp lực cản tại mức hỗ trợ 70.00 USD và mức đáy vào tháng 12 năm 2023 tại 67.71 USD.

Giá vàng chạm đáy trong phiên tiệm cận mức 2473 USD/oz, hiện vàng đang giao dịch quanh mức 2,477 USD sau đợt bán tháo trên toàn thị trường khiến hầu hết các chỉ số và giá hàng hoá lao dốc xuống mức thấp hơn. Chứng khoán Hoa Kỳ giảm hơn 1.0%, giá dầu WTI giảm 4.0% và giá vàng hiện đang bốc hơi 0.90% trong phiên Mỹ.

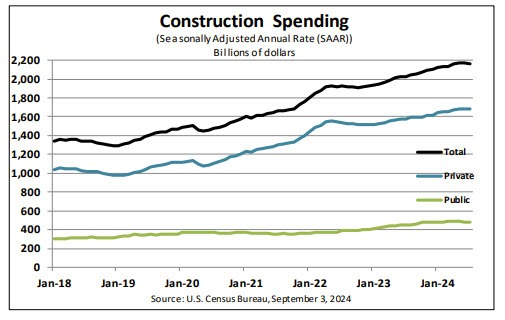

Tổng chi tiêu xây dựng:

Chi tiêu xây dựng khu vực tư nhân:

Chi tiêu xây dựng công cộng:

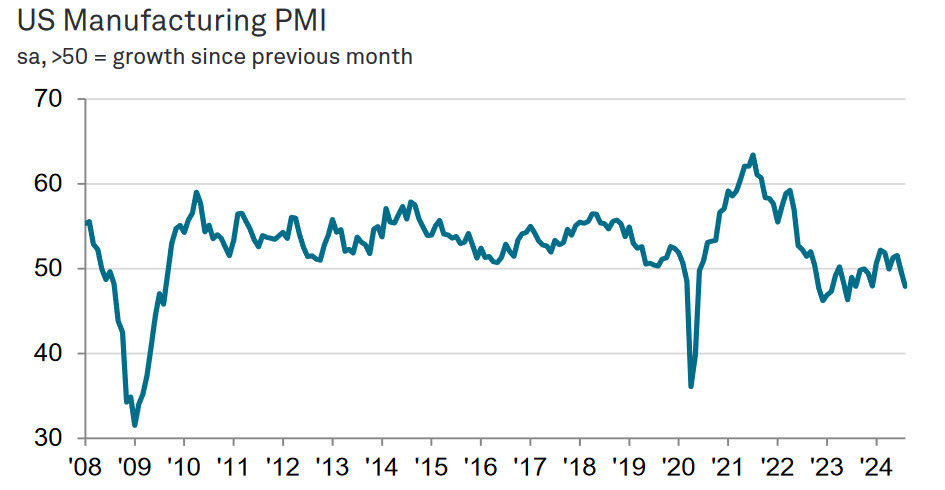

Chris Williamson, chuyên gia kinh tế tại S&P Global Market Intelligence, cho biết:

“Chỉ số PMI giảm sâu hơn sẽ cho thấy lĩnh vực sản xuất đang hoạt động như một lực cản đối với nền kinh tế vào giữa quý thứ ba. Các chỉ số dự báo tương lai cho thấy lực cản này có thể gia tăng trong những tháng tới.

“Doanh số chậm hơn dự kiến khiến các kho hàng đầy ắp hàng tồn kho và tình trạng thiếu hụt đơn đặt hàng mới đã khiến các nhà máy phải cắt giảm sản lượng lần đầu tiên kể từ tháng 1. Các nhà sản xuất cũng đang cắt giảm số lượng bảng lương lần đầu tiên trong năm nay và động thái mua nguyên vật liệu đầu vào cũng giảm do lo ngại về công suất dư thừa.

Giá vàng kéo dài đà giảm trong phiên, lao dốc xuống tiệm cận 2480 USD/oz, hiện giá vàng đang giằng co quanh ngưỡng 2483 USD/oz.

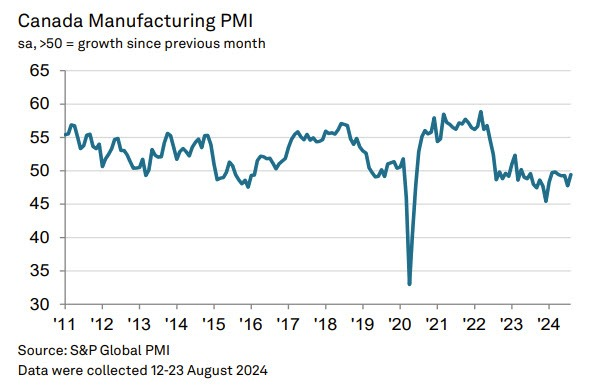

Bình luận về kết quả cuộc khảo sát mới nhất, Paul Smith, Giám đốc Kinh tế tại S&P Global Market Intelligence cho biết:

"Mặc dù hiệu suất của nền kinh tế sản xuất của Canada tiếp tục gây thất vọng, nhưng đà giảm chậm lại đối với sản lượng và đơn đặt hàng mới cho thấy hiệu suất tương đối tốt hơn vào tháng 7 so với tháng 8, từ đó làm dấy lên kỳ vọng về việc ngành này đang hướng tới sự ổn định sau một thời gian suy thoái kéo dài. Tuy nhiên, dữ liệu việc làm cũng như tiêu dùng suy yếu cho thấy sự bất ổn giữa các công ty và điều này được phản ánh trong đánh giá của họ về triển vọng, với niềm tin vẫn ở dưới mức xu hướng. Các công ty tiếp tục lo lắng về mức giá và về vấn đề này, dữ liệu mới nhất về lạm phát vẫn đáng lo ngại."

Lợi suất TPCP Hoa Kỳ đã giảm mạnh trong những phút giao dịch cuối cùng với lợi suất trái phiếu kỳ hạn 2 năm giảm 3.1 điểm cơ bản, lợi suất trái phiếu kỳ hạn 10 năm mất 5.2 điểm cơ bản và lợi suất trái phiếu kỳ hạn 30 năm cũng giảm 5.2 điểm cơ bản.

Đà giảm khiến lợi suất trái phiếu kỳ hạn 10 năm lao dốc xuống còn 3.86%. Con số này cao hơn một chút so với mức MA100 giờ tại 3.858%. Dưới mức đó là MA200 giờ tại 3.837%.

Fedspeak khá yên ắng ngày hôm nay, nhưng cựu Chủ tịch Fed Cleveland Loretta Mester lại xuất hiện trên CNBC (bà mới nghỉ hưu).

Giá vàng tiếp tục giảm vào thứ Ba, chạm đáy trong phiên dưới mốc 2,485 USD/oz, hiện giá vàng đang giằng co quanh mức dưới 2,495 USD/oz. Lợi suất TPCP Mỹ kỳ hạn 10 năm vẫn duy trì ở mức trên 3.9% trước khi dữ liệu kinh tế quan trọng của Hoa Kỳ được công bó, khiến XAU/USD khó có thể giữ vững vị thế của mình.

Giá dầu thô WTI đã có lúc chạm mức $72.3, mức thấp nhất kể từ tháng 8 khi nhu cầu yếu ớt cùng nguồn cung tương đối dồi dào ảnh hưởng tiêu cực đến giá dầu.

Nhu cầu yếu ớt từ Trung Quốc:

Dữ liệu mới từ Trung Quốc cho thấy tăng trưởng kinh tế tại một trong những nước tiêu thụ dầu lớn nhất thế giới khó có khả năng phục hồi trong năm nay, với các chỉ số chính về nhu cầu nhà máy trong nước giảm mạnh hơn dự báo vào tháng 8.

Kết quả kinh doanh của các nhà sản xuất và lọc dầu lớn của Trung Quốc như Sinopec, PetroChina và CNOOC cũng phản ánh nhu cầu nhiên liệu thấp hơn, phù hợp với dữ liệu theo dõi tàu trước đó cho thấy lượng tàu chở dầu siêu lớn đến nước này giảm mạnh.

Trong khi đó, OPEC+ báo hiệu sẽ tiếp tục tăng sản lượng của khối trong quý 3 nhằm bù đắp cho sản lượng thấp hơn ở Libya.

Tin tức chính:

Thị trường:

Phiên giao dịch châu Âu hôm nay chứng kiến tâm lý phòng thủ chiếm ưu thế khi thị trường chờ đợi dữ liệu PMI sản xuất của Mỹ từ ISM. Cần nhớ rằng, dữ liệu PMI tháng trước đã gây ra một đợt bán tháo các tài sản rủi ro do lo ngại về tăng trưởng kinh tế.

"Thủ phạm" chính có thể là do chỉ số việc làm, ở mức thấp nhất trong 4 năm, vì vậy đây sẽ là điểm cần theo dõi trong ngày hôm nay trước thềm báo cáo NFP vào thứ Sáu.

Đầu giờ sáng nay, chúng ta đã có báo cáo CPI của Thụy Sĩ với kết quả thấp hơn dự báo, mặc dù CPI lõi vẫn giữ nguyên. Điều này làm giảm khả năng SNB sẽ cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp sắp tới.

Theo Francesco Pesole, chuyên viên chiến lược ngoại hối của ING, lịch kinh tế của Anh trong tuần này rất trống vắng, và dự kiến đồng tiền này sẽ biến động theo khẩu vị rủi ro toàn cầu.

Sự kiện sẽ diễn ra vào ngày 10/9 tại Trung tâm Hiến pháp Quốc gia ở Philadelphia. Câu hỏi được đặt ra là: Ai trong số hai ứng cử viên sẽ có ảnh hưởng tích cực hơn tới đồng bạc xanh?

Ông Trump được biết đến với lập trường ủng hộ doanh nghiệp và chính sách thương mại cứng rắn. Việc áp đặt thuế quan có thể thu hút dòng vốn trú ẩn chảy vào Mỹ, qua đó hỗ trợ đồng USD. Tuy nhiên, nếu các chính sách bảo hộ đi quá xa, đồng USD cũng có thể bị ảnh hưởng tiêu cực. Bên cạnh đó, ông Trump từng công khai mong muốn một đồng USD yếu hơn và cảnh báo Fed không cắt giảm lãi suất trước cuộc bầu cử. Điều này cho thấy chính sách tiền tệ của Mỹ dưới thời ông Trump có thể khó đoán.

Trong khi đó, bà Harris được kỳ vọng sẽ mang đến sự ổn định cho chính sách của Mỹ, do bà có khả năng sẽ kế thừa và duy trì các chính sách hiện hành của chính quyền Biden. Tuy nhiên, lo ngại về việc bà Harris có thể tăng chi tiêu chính phủ, làm gia tăng rủi ro cho tình trạng tài khóa của Mỹ, cũng có thể khiến đồng USD chịu áp lực giảm giá.

Cuộc tranh luận tuần tới sẽ là phép thử quan trọng để xác định ai sẽ là "người chiến thắng" trong cuộc đua vào Nhà Trắng, và từ đó, phác họa nên "bức tranh" tương lai cho đồng USD.

Cách đây hai tuần, vàng đã có dấu hiệu bứt phá khi vượt qua ngưỡng kháng cự quan trọng lúc bấy giờ là $2,480. Đà tăng thậm chí còn đưa giá vàng vượt mốc $2,500, nhưng sau đó kim loại quý này lại thiếu động lực để tiếp tục tăng giá và đi ngang quanh mốc $2,500 cho tới thời điểm hiện tại.

Do đó, vàng vẫn đang chờ đợi một động lực mạnh mẽ vượt ngưỡng $2,500, đặc biệt là trong bối cảnh tuần này được xem là tuần lễ quan trọng đối với đồng USD.

Tâm điểm chú ý của thị trường trong tuần này sẽ là dữ liệu kinh tế của Mỹ, đặc biệt là các dữ liệu liên quan đến thị trường lao động. Hôm nay, chúng ta sẽ có số liệu PMI sản xuất từ ISM. Nhưng trong những ngày tới, tất cả sự chú ý của thị trường sẽ đổ dồn vào báo cáo việc NFP vào thứ Sáu.

Trong khi đó, đồng bạc xanh đã có sự phục hồi vào cuối tháng trước. Tuy nhiên, tuần này sẽ là phép thử thực sự để xem liệu đồng USD có thể giữ vững vị thế hay sẽ tiếp tục suy yếu khi thị trường lao động Mỹ gặp khó khăn.

Thị trường chứng khoán châu Âu mở cửa với tâm lý ổn định hơn vào sáng nay, nhưng đã nhanh chóng đảo chiều trong khoảng một giờ qua.Trong khi đó, tại Mỹ, HĐTL S&P 500 hiện giảm 0.5%, HĐTL Nasdaq giảm 0.8%. HĐTL Dow Jones cũng giảm 0.5%.

Diễn biến này đang gây áp lực lên chứng khoán châu Âu, đồng thời hỗ trợ đồng USD và JPY trên thị trường ngoại hối. EUR/USD và GBP/USD giảm lần lượt 30 và 25 pip.

Hiện chưa rõ nguyên nhân cụ thể dẫn đến đà giảm của thị trường chứng khoán Mỹ, nhưng diễn biến này xảy ra khi thị trường chuẩn bị đón chào Wall Street trở lại sau kỳ nghỉ lễ kéo dài. Chứng khoán Mỹ đã trải qua một tuần giao dịch đầy biến động vào tuần trước, với phiên phục hồi vào thứ Sáu phần nào xoa dịu tâm lý lo ngại.

Tuần này, thị trường sẽ tập trung vào dữ liệu kinh tế của Mỹ, vì vậy có lẽ còn quá sớm để đưa ra nhận định về biến động hiện tại.

Thị trường tài chính vẫn im ắng vào ngày giao dịch thứ hai trong tuần. Vào tối nay, báo cáo PMI sản xuất ISM tháng 8 tại Hoa Kỳ sẽ được các nhà đầu tư xem xét kỹ lưỡng để đánh giá nhanh dữ liệu NFP vào cuối tuần.

Chỉ số DXY duy trì ổn định trên 101.50, với lợi suất TPCP Mỹ kỳ hạn 10 năm dao động quanh 3.9%. Trong khi đó, hợp đồng tương lai chỉ số chứng khoán Mỹ giảm nhẹ, các chỉ số chứng khoán châu Âu diễn biến trái chiều cho thấy khẩu vị rủi ro không quá tốt.

Vào đầu phiên Âu, FSO đã công bố dữ liệu lạm phát tiêu dùng tại Thụy Sĩ trong tháng 8, tăng 1.1% so với cùng kỳ, thấp hơn mức 1.3% vào tháng 7 và kỳ vọng của thị trường là 1.2%. Tăng trưởng GDP hàng năm là 1.8% trong quý II, cao hơn mức 0.6% được ghi nhận trong quý I. USD/CHF không có phản ứng đáng kể sau dữ liệu này và hiện đang đi ngang trên mốc 0.8500.

Lạm phát nhập khẩu gần đây đang góp phần làm giảm áp lực giá cả do ảnh hưởng của CHF mạnh lên. EUR/CHF đã chạm mức thấp kỷ lục vào tháng 8 và hiện vẫn chỉ cách mức đó chưa đến 200 pips. Kết hợp với chuỗi dữ liệu lạm phát thấp hơn gần đây dường như chi phép SNB nới lỏng chính sách nhiều hơn trong thời gian tới.

EUR/USD chật vật duy trì đà phục hồi trong ngày và hiện giảm xuống dưới 1.1050. GBP/USD suy yếu trong phiên thứ Ba và hiện giao dịch dưới 1.3100.

Cập nhật các thị trường khác:

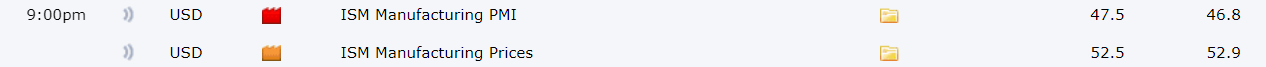

Chỉ số PMI của ISM dự kiến sẽ tăng nhẹ từ 46.8 lên 47.5 từ trong tháng 8. Vào tháng trước, dữ liệu đã gây ra một đợt bán tháo lớn trên các thị trường tài sản rủi ro, do lo ngại về tăng trưởng kinh tế. Đặc biệt, chỉ số phụ về việc làm chạm đáy 4 năm đã gây lo ngại về sức khỏe của thị trường lao động ngay trước thềm công bố báo cáo NFP.

Nhiều dữ liệu kinh tế trong tháng 8 cho thấy dữ liệu yếu kém trong tháng 7 có thể đã bị ảnh hưởng tiêu cực bởi cơn bão Beryl. Bởi vậy, thị trường sẽ chú ý xem liệu có thông tin nào xác nhận nào về ảnh hưởng của cơn bão này đến dữ liệu hay không.

Không chỉ vậy, báo cáo PMI từ S&P Global cũng cho thấy tình hình không mấy khả quan, khi chỉ số này giảm tháng thứ 2 liên tiếp, báo hiệu sự suy thoái trong ngành sản xuất. Sự suy giảm này đặt ra câu hỏi về việc liệu nền kinh tế Mỹ sẽ hạ cánh mềm hay rơi vào suy thoái.

S&P Global nhấn mạnh rằng tăng trưởng kinh tế ngày càng phụ thuộc vào lĩnh vực dịch vụ, trong khi lĩnh vực sản xuất, thường là đầu tàu của chu kỳ kinh tế, đang suy yếu. Tỷ lệ đặt hàng-tồn kho của ngành sản xuất đã giảm xuống mức thấp nhất kể từ cuộc khủng hoảng tài chính toàn cầu, và việc làm trong lĩnh vực này cũng đã giảm lần đầu tiên sau ba tháng tăng trưởng vào tháng 8.

Lịch kinh tế phiên Âu trở nên nhạt nhòa sau công bố báo cáo CPI Thụy Sĩ. Các nhà đầu tư hiện sẽ dồn sự chú ý đến báo cáo PMI sản xuất ISM của Hoa Kỳ vào tối nay để có những phán đoán đầu tiên cho báo cáo Bản lương phi nông nghiệp NFP vào thứ Sáu tuần này.

Chủ tịch Ngân hàng Quốc gia Thụy Sĩ (SNB) Thomas Jordan tuần trước đã phát biểu rằng đồng franc mạnh không giúp ích cho nền kinh tế Thụy Sĩ. Khi nghe những bình luận như vậy, có lý do để tin rằng SNB đang theo dõi tình hình chặt chẽ và có thể lên kế hoạch cho các động thái tiếp theo dựa trên cách họ muốn điều chỉnh hướng đi của đồng tiền này.

Khi SNB tăng lãi suất trước đây, họ cần một đồng franc mạnh hơn để chống lại lạm phát nhập khẩu, với nỗi lo là không để lạm phát vượt khỏi tầm kiểm soát. SNB đã làm tốt nhiệm vụ của mình khi lạm phát ở Thụy Sĩ không tăng quá cao và nhanh chóng được kiềm chế khi chính sách tiền tệ của SNB phát huy tác dụng.

Tuy nhiên, chuỗi dữ liệu lạm phát thấp gần đây đã cho thấy một điều: lạm phát nhập khẩu không còn là vấn đề đối với SNB nữa, mà thực ra là ngược lại. Báo cáo hôm nay cho thấy lạm phát trong lĩnh vực dịch vụ là 2.2%, nhưng chỉ số lạm phát toàn phần là 1.1% và lạm phát cơ bản là 1.3%.

Lạm phát nhập khẩu gần đây đang góp phần làm giảm áp lực giá cả do ảnh hưởng của đồng franc mạnh lên. EUR/CHF đã chạm mức thấp kỷ lục vào tháng 8 và hiện vẫn chỉ cách mức đó chưa đến 200 pips.

Xét trên tất cả các yếu tố này, SNB có đủ lý do để can thiệp vào thị trường một lần nữa. Họ có công cụ để làm điều đó, nhưng một cách tốt hơn là sử dụng chính sách tiền tệ. Vậy liệu có khả năng SNB sẽ cắt giảm lãi suất 50 điểm cơ bản để làm suy yếu đồng franc không?