USD/JPY giảm xuống dưới mức 150.00

USD/JPY đã kéo dài đà giảm hôm nay lên 280 pip và hơn 450 pip kể từ khi có một số tin đồn về việc BoJ sẽ tăng 15 bps lãi suất.

Chỉ số chi phí việc làm quý II của Mỹ tăng chậm hơn so với dự kiến

- Chỉ số chi phí việc làm quý II của Mỹ +0.9%, đây là tốc độ chậm hơn so với dự kiến +1.0%

- Tiền lương theo quý +0.9%

- Phúc lợi +1.0%

Dữ liệu này hơi chậm trễ nhưng làm nổi bật sự suy yếu của tăng trưởng tiền lương và có thể giúp Fed tự tin hơn.

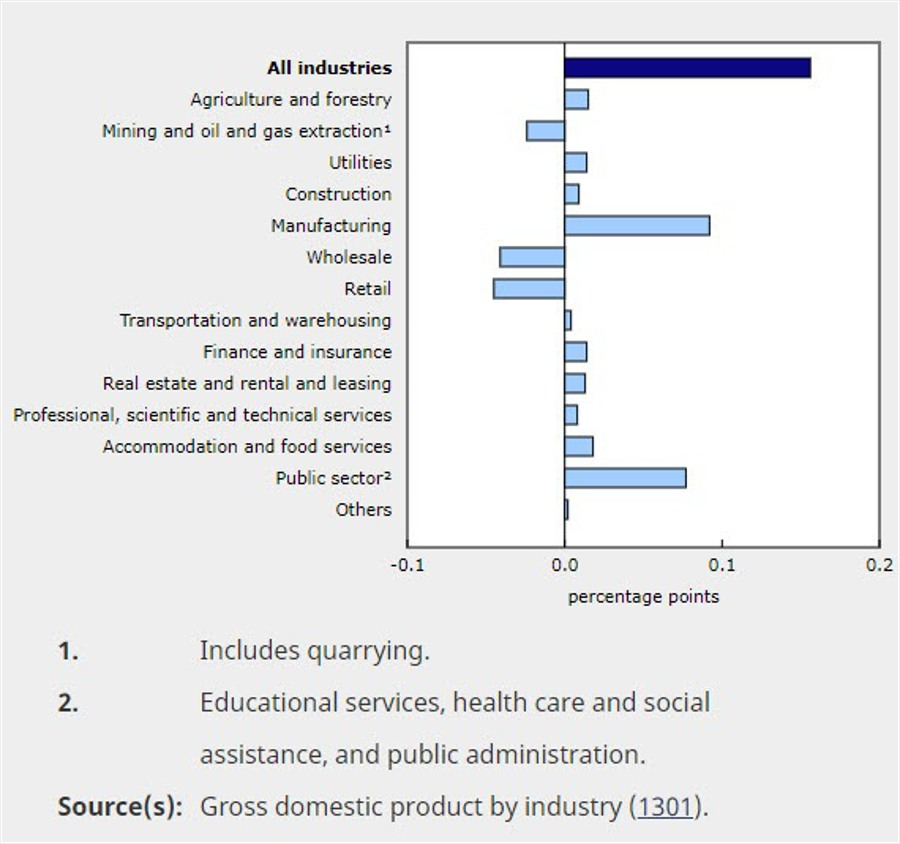

GDP Canada trong tháng 5 cao hơn dự báo

- GDP tháng 5 của Canada +0.2%, cao hơn so với ước tính +0.1%.

- Các ngành dịch vụ +0.1%

- Các ngành sản xuất hàng hóa +0.4%

Chi tiết

- Ngành sản xuất (+1.0%) dẫn đầu mức tăng trưởng trong tháng 5 và đã tăng trong hai tháng liên tiếp. Đây là mức tăng lớn nhất kể từ tháng 1/2023

- Hàng hóa không lâu bền +1.4%. Tốc độ tăng trưởng lớn nhất kể từ tháng 11/2023

- Hàng hóa lâu bền +0.7% với 6/10 phân ngành tăng.

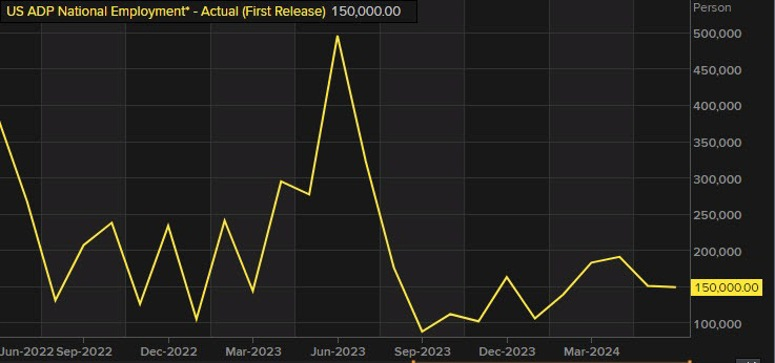

Dữ liệu thay đổi việc làm ADP thấp hơn dự báo

- Dữ liệu thay đổi việc làm ADP: 122,000 (Dự báo: 147,000. Trước đó: 155,000)

- Mức tăng lương hàng năm đối với người giữ việc: 4.8%, mức thấp nhất trong 3 năm (Trước đó: 5.0%

- Mức tăng lương của những người nhảy việc: 7.2% (Trước đó: 7.7%)

Theo lĩnh vực:

- Ngành sản xuất đã tăng thêm 37,000 việc làm, trong đó ngành xây dựng dẫn đầu với mức tăng 39,000.

- Ngành dịch vụ đã tăng thêm 85,000 việc làm, dẫn đầu là thương mại/vận tải/tiện ích với mức tăng 61,000.

- Ngành dịch vụ kinh doanh chứng kiến mức giảm 37,000 việc làm.

Nela Richardson, kinh tế trưởng của ADP, cho biết: "Với việc tăng trưởng tiền lương suy yếu, thị trường lao động đang ủng hộ nỗ lực kiềm chế lạm phát của Cục Dự trữ Liên bang. Nếu lạm phát tăng trở lại, đó sẽ không phải là do lao động."

Cập nhật thị trường phiên Châu Âu: Đồng JPY giữ vững đà tăng sau quyết định của BoJ

Tin tức chính:

- BoJ tăng lãi suất lên 0.25% trong cuộc họp chính sách tháng 7

- Thống đốc BoJ Ueda: Sự suy yếu của JPY không hẳn là lý do lớn nhất khiến lãi suất tăng

- Thống đốc BoJ Ueda: Một số nhà tạo lập thị trường tỏ ra lo ngại về triển vọng tăng trưởng và lạm phát

- Thống đốc BoJ Ueda: Nền kinh tế Nhật Bản đang phục hồi vừa phải

- Ngân hàng lớn nhất Nhật Bản tăng lãi suất cho vay sau quyết định của BoJ

- Eurostat: CPI sơ bộ tháng 7 tại Eurozone cao hơn dự báo

- Istat: CPI sơ bộ tháng 7 tại Ý tăng mạnh hơn dự báo

- FEA: Tỷ lệ thất nghiệp tháng 7 tại Đức giữ nguyên ở mức 6%

- UBS: Chỉ số tâm lý nhà đầu tư tại Thụy Sĩ giảm xuống trong tháng 7

Thị trường:

- JPY dẫn đầu đà tăng, AUD suy yếu nhất trong ngày

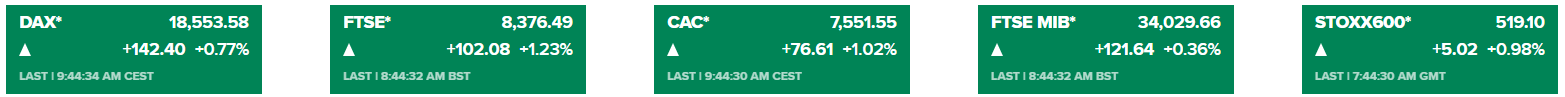

- Chứng khoán châu Âu tăng điểm; HĐTL S&P 500 tăng 0.9%

- Lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm giảm xuống 4.135%

- Vàng tăng 0.35% lên $2,419

- Dầu thô WTI tăng 3.2% lên $76.27

- Bitcoin giảm 0.1% xuống 66,095

BoJ đã tăng lãi suất điều hành lên mức 0.25% đồng thời công bố kế hoạch giảm mua trái phiếu chính phủ trong ngày hôm nay

Đồng JPY biến động mạnh sau quyết định ban đầu, với USD/JPY giảm xuống 151.60 trước khi tăng trở lại ngưỡng 153.88. Sau đó, cuộc họp báo của Thống đốc BoJ Ueda diễn ra và cặp tiền đã có đà giảm mạnh cho đến thời điểm hiện tại và chạm mốc 150.13

Diễn biến của các cặp tiền chính lại không quá sôi động. EUR/USD tăng lên mức 1.0830 nhưng không có tin tức gì nổi bật. GBP/USD đi ngang ở mức 1.2835 và USD/CHF giảm về mức 0.8800 trong ngày. AUD/USD suy yếu nhất trong ngày sau báo cáo CPI quý 2.

Thị trường chứng khoán đang được hỗ trợ trước khi kết thúc tháng 7 với HĐTL S&P 500 tăng gần 1% nhờ đà hồi phục của cổ phiếu công nghệ. Các chỉ số châu Âu cũng đang hướng tới việc kết thúc tháng một cách tích cực với chứng khoán Pháp dẫn đầu đà tăng.

Bây giờ đến lượt đồng bạc xanh và thị trường trái phiếu kho bạc Hoa Kỳ phản ứng với dữ liệu việc làm ADP của Hoa Kỳ và quyết định của Fed vào cuối ngày.

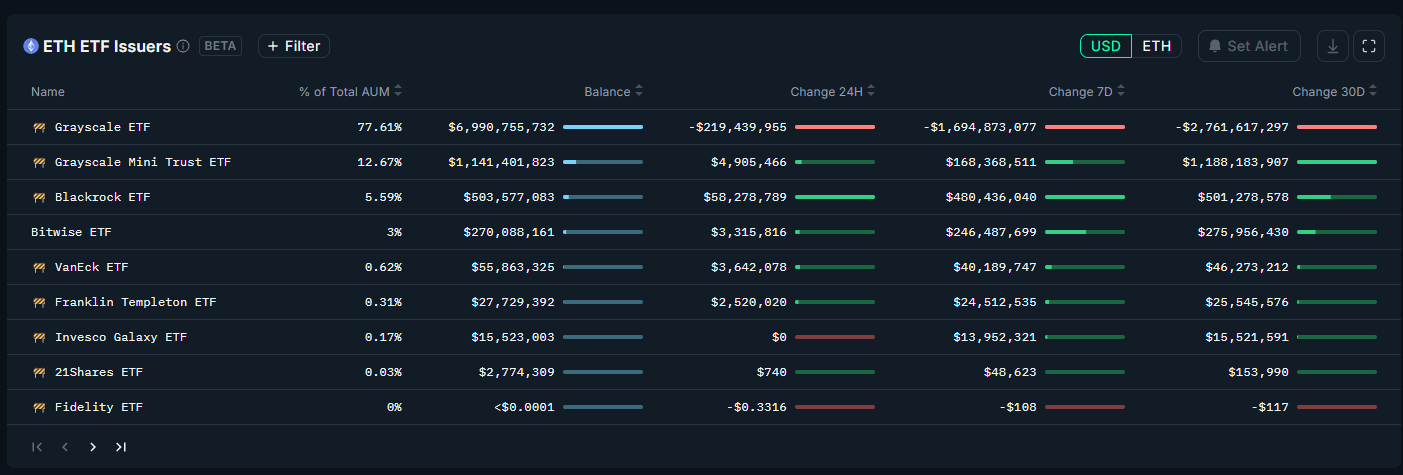

BlackRock và Bitwise cạnh tranh gay gắt khi ETF Ethereum mới gặp khó khăn trong việc thu hút nhà đầu tư

Trong khi ETF Bitcoin chứng kiến dòng vốn tích cực khi ra mắt, ETF Ethereum lại gặp khó khăn và bị bán ròng đáng kể, cho thấy tâm lý nhà đầu tư và tác động pháp lý khác nhau.

Kể từ khi ra mắt, các quỹ ETF Ethereum đã bị rút ròng gần 750 triệu USD trong bốn trên năm ngày giao dịch được ghi nhận. Tuy nhiên, vào ngày 30/07, ETF Ether giao ngay đã có lần đầu tiên được mua ròng với con số 33.6 triệu USD.

Nansen cho biết Bitwise đã vượt qua BlackRock vào ngày 30/07 về khối lượng giao dịch khi Bitwise miễn phí mức phí quản lý 0.2% trong 6 tháng đầu tiền của mình để “thúc đẩy dòng tiền”. Tuy vậy, trong ngày giao dịch hôm nay BlackRock đã lấy lại vị trí của mình về khối lượng giao dịch, chiếm 5.59% tổng tài sản được quản lý toàn thị trường (AUM) theo dữ liệu của Nansen.

Dữ liệu từ các quỹ ETF Ethereum (Nguồn: Nansen)

Theo dữ liệu của Nansen, xu hướng mà các ETF Ether này đang phải đối mặt này khác biệt đáng kể so với ETF Bitcoin (BTC), cho thấy sự khác biệt rõ ràng về mặt pháp lý. SEC trước đây đã bày tỏ lo ngại về các yếu tố staking đằng sau cơ chế đồng thuận PoS của Ethereum.

Do tính phức tạp của Ethereum đối với khoản đầu tư và quyết định của SEC chống lại việc cho phép phần thưởng từ staking, Consensys đã được nhắc nhở để giải quyết vấn đề này vào ngày 31 tháng 3. Dù vậy, Consensys giải thích rằng cơ chế PoS của ETH “đáp ứng và thậm chí vượt quá tính bảo mật của cơ chế PoW của Bitcoin”.

Bitwise kỳ vọng tác động lớn hơn từ ETF Ethereum

Vào ngày 18 tháng 7, giám đốc đầu tư của Bitwise, Matt Hougan, giải thích rằng ETF Ethereum giao ngay của Hoa Kỳ có thể có tác động lớn hơn đến giá của tài sản so với ETF BTC. Hougan giải thích chi tiết rằng vài tuần đầu tiên có thể “biến động” khi Grayscale Ethereum Trust (ETHE) chuyển đổi “thành ETP”, nhưng ông “tin tưởng” rằng mức đỉnh mọi thời đại sẽ xuất hiện vào cuối năm 2024.

Lý do của giám đốc đầu tư dựa trên xu hướng sử dụng ETH rộng rãi, đà bán tháo bắt buộc của thợ đào BTC và khoảng một phần ba tổng số ETH (28%) bị khóa thông qua staking

Lượng đơn đăng vay thế chấp MBA tại Mỹ tiếp tục giảm trong tuần qua

- Lượng đơn đăng ký vay thế chấp giảm 3.9% so với mức giảm 2.2% của tuần trước.

- Chỉ số thị trường: 201.2 so với 209.3 của tuần trước.

- Chỉ số mua nhà: 132.8 so với 134.8 của tuần trước.

- Chỉ số tái cấp vốn: 570.7 so với 614.9 của tuần trước.

- Lãi suất thế chấp 30 năm: 6.82% so với 6.82% của tuần trước.

Sự sụt giảm trong tuần qua chủ yếu đến từ việc hoạt động tái cấp vốn và hoạt động mua nhà giảm. Điều này tiếp tục cho thấy tâm lý ảm đạm hơn trong thị trường nhà đất nói chung.Chỉ số thị trường đang ở mức thấp nhất kể từ tuần cuối cùng của tháng 5.

Quyết định lãi suất của Fed rạng sáng mai có gì đáng chú ý?

Fed sẽ công bố quyết định lãi suất và chính sách tiền tệ vào 01:00 rạng sáng mai.

CME FedWatch Tool cho thấy thị trường dự báo sẽ Fed sẽ không có bất kỳ hành động nào trong tháng 7, trong khi khả năng cắt giảm lãi suất vào tháng 9 rất gần mức 100%. Do đó, nhà đầu tư sẽ xem xét kỹ lưỡng những thay đổi trong ngôn ngữ của tuyên bố và nhận xét từ Chủ tịch Fed Jerome Powell để dự báo lộ trình nới lỏng của Fed trong phần còn lại của năm 2024. Ngoài ra, thị trường cũng cho rằng có gần 70% khả năng NHTW này sẽ cắt giảm tổng cộng 75 điểm cơ bản trong năm 2024.

Sự lạc quan ngày càng tăng về việc triển vọng lạm phát, sau những dấu hiệu suy yếu trong quý hai, đã trở nên rõ ràng trong các nhận xét của các quan chức Fed trước giai đoạn blackout.

Chủ tịch Fed Richmond, Thomas Barkin, cho biết các quan chức sẽ tranh luận tại cuộc họp chính sách tháng 7 về việc liệu cho rằng lạm phát vẫn còn ở mức cao có còn phù hợp hay không. Trong một cuộc phỏng vấn với Yahoo Finance, Chủ tịch Fed Chicago Austan Goolsbee thừa nhận rằng họ đã thấy triển vọng tích cực của lạm phát. Ngoài ra, Chủ tịch Fed San Francisco Mary Daly cho biết đã có những tiến bộ đáng kể về lạm phát và bà nhận thấy sự tin tưởng ngày càng tăng vào việc đạt được mục tiêu 2%.

Dự báo cuộc họp chính sách tháng 7 của Fed, các nhà phân tích của TD Securities cho biết: “Fed được dự báo sẽ giữ nguyên lãi suất điều hành trong cuộc họp thứ tám liên tiếp vào tuần tới, với quan điểm trong tuyên bố và nhận xét sau cuộc họp sẽ là yếu tố cần thiết để thiết lập giai đoạn khởi đầu của chu kỳ nới lỏng” và cho biết thêm: “Mặc dù Powell có thể không cam kết khả năng cắt giảm lãi suất vào tháng 9, nhưng ông có thể gợi ý rằng Fed gần như đã sẵn sàng.”

Nhà đầu tư kỳ vọng Bitcoin sẽ chạm ngưỡng $100,000 trong năm 2025

Vào ngày 29 tháng 7, 100 ngày sau sự kiện halving tháng 4, Bitcoin chỉ giao dịch ở mức 66.343 USD, theo dữ liệu của CoinMarketCap.

Một số nhà giao dịch tin rằng Bitcoin có nhiều khả năng vượt qua mốc $100,000 USD vào năm 2025 hơn là vào năm 2024.

Nhà giao dịch tiền điện tử ẩn danh Daan Crypto Trades cho rằng: "Biểu đồ Bitcoin trong khung thời gian dài trông khá tiềm năng". Ông lặp lại quan điểm tương tự với Will Clemente, người sáng lập công ty nghiên cứu tiền điện tử Reflexivity Research, người đã nhận xét rằng “biểu đồ hàng quý của Bitcoin trông thật điên rồ” trong một bài đăng trên X vào ngày 30 tháng 7.

Nhà giao dịch này cũng cho rằng BTC sẽ chinh phục được mức 6 chữ số vào năm 2025 với lập luận rằng: “BTC đã đạt đỉnh ở mức $69,000 trong chu kỳ trước và $100,000 sẽ chỉ gấp 1.5 lần so với mức cao nhất mọi thời đại trước đó. Nếu tính toán đến lạm phát trong thời gian đó, con số này thậm chí còn ít hơn, vì vậy tôi nghĩ 100 nghìn USD là một mục tiêu hoàn toàn hợp lý.”

Người sáng lập Quantum Economics, Mati Greenspan, tin rằng việc cựu Tổng thống Hoa Kỳ Donald Trump gần đây đã có hành động thúc đẩy Bitcoin sẽ chỉ giúp giá của đồng tiền điện tử này thoát ra khỏi giai đoạn tích lũy kéo dài.

“Có vẻ như dự đoán của tôi vào đầu năm nay rằng chu kỳ này sẽ bị thúc đẩy bởi sự FOMO của các quốc gia giờ đây đang trở thành hiện thực,” Greenspan nói.

Ngân hàng lớn nhất Nhật Bản tăng lãi suất cho vay sau quyết định của BoJ

Ngân hàng Mitsubishi UFJ (MUFG) sẽ tăng lãi suất cho vay cơ bản từ mức 1.475% lên 1.625% bắt đầu từ ngày 02/09. Động thái này đã được dự đoán trước và phản ánh việc BoJ tăng lãi suất điều hành trong cuộc họp này.

Trong khi đó, MUFG sẽ chỉ tăng lãi suất tiền gửi lênmức 0.10% - tăng từ 0.02% trước đó. Rõ ràng là ngân hàng đang lấy lý do chi phí vốn tăng để biện minh cho việc mức tăng lãi suất cho vay cao hơn so với lãi suất tiền gửi.

Cập nhật phiên Âu: Quá trình giảm lạm phát ở khu vực đồng Euro còn chậm

Cổ phiếu toàn cầu tăng giá vào thứ Tư khi BoJ chính thức nâng lãi suât chính sách lên 0.5% - mức cao nhất kể từ năm 2008 và nhóm cổ phiếu công nghệ phục hồi. Vào cuối ngày thứ Tư, Chủ tịch Fed Jerome Powell được kỳ vọng sẽ ra tín hiệu cắt giảm lãi suất vào tháng 9. Ngoài ra, Meta dự kiến sẽ công bố báo cáo lợi nhuận sau khi đóng cửa ngày giao dịch.

Thống đốc BoJ Ueda không đưa ra quá nhiều thông điệp trong cuộc họp vào chiều nay. Ông cho biết mức lãi suất chính sách 0.5% không được coi là trần lãi suất và sự suy yếu của JPY chắc chắn đã đóng một vai trò quan trọng cho quyết định ngày hôm nay, cho dù đây không phải là yếu tố lớn nhất.

USDJPY giảm mạnh về 150 sau khi cặp tiền phá qua 2 mốc kỹ thuật quan trọng là đường MA 200 ngày ở khoảng 151.63 và hỗ trợ 151.10, với mức Fibo 50% của pha tăng từ đáy tháng 12 đến đỉnh tháng 7.

Trên thị trường hàng hóa, dầu WTI mở rộng đà tăng thêm 2.7% lên 76.80 USD/thùng sau khi Hamas tuyên bố Israel đã giết chết nhà lãnh đạo chính trị của họ, làm gia tăng căng thẳng địa chính trị tại Khu vực Trung Đông. Ngoài ra, vàng cũng tăng phiên thứ 2 liên tiếp, khoảng 0.4% lên 2,420 USD/oz.

Dữ liệu trọng tâm trong lịch kinh tế phiên Âu hôm nay là báo cáo CPI sơ bộ tháng 7 tại một số nước Eurozone và báo cáo chung trên toàn khu vực. Quá trình giảm lạm phát ở khu vực đồng Euro còn chậm và vẫn chưa đem lại đủ niềm tin để ECB giảm lãi suất. Thị trường sẽ tiếp tục chờ thêm dữ liệu tháng 8, với xác suất cắt giảm lãi suất vào tháng 9 khoảng 67% - gần như không đổi so với đầu ngày. EUR/USD không có phản ứng đáng kể với dữ liệu này.

Eurostat: CPI sơ bộ tháng 7 tại Eurozone cao hơn dự báo

- CPI: +2.6% so với cùng kỳ (dự báo: 2.5%, trước đó: 2.5%)

- CPI cơ bản: +2.9% so với cùng kỳ (dự báo: 2.8%, trước đó: 2.9%)

Quá trình giảm lạm phát tại khu vực đồng Euro vẫn cần thêm thời gian để nhìn thấy tiến triển và điều này chưa tạo thêm niềm tin để ECB có thể bổ sung thêm các đợt giảm lãi suất. Thị trường sẽ tiếp tục chờ đợi thêm dữ liệu tháng 8, với khả năng hạ lãi suất vào tháng 9 vẫn chưa chắc chắn. Xác suất cắt giảm lãi suất vào tháng 9 đang ở khoảng 67%, ít thay đổi so với mức 68% được ghi nhận vào đầu ngày.

EUR/USD không có phản ứng đáng kể với dữ liệu này.

Istat: CPI sơ bộ tháng 7 tại Ý tăng mạnh hơn dự báo

- CPI: +1.3% so với cùng kỳ (dự báo: 1.2%, trước đó: 0.8%)

- HICP: +1.7% so với cùng kỳ (dự báo: 1.2%, trước đó: 0.9%)

Trong khi các số liệu lạm phát toàn phần cao hơn dự báo và tăng mạnh hơn số liệu được ghi nhận vào tháng 6, lạm phát cơ bản hàng năm đã giảm nhẹ từ 2% xuống 1.9% vào tháng 7.

USD/JPY mở rộng đà giảm về gần 150

Phe bán tiếp tục nắm quyền kiểm soát vào thời điểm hiện tại. Cặp tiền đã giảm vượt đường MA 200 ngày (màu xanh) là 151.63 và hỗ trợ 151.10, với mức Fibo 50% của pha tăng từ đáy tháng 12 đến đỉnh tháng 7.

Thống đốc BoJ Ueda không đưa ra quá nhiều thông điệp trong cuộc họp vào chiều nay. Ông cho biết mức lãi suất chính sách 0.5% không được coi là trần lãi suất và sự suy yếu của JPY chắc chắn đã đóng một vai trò quan trọng cho quyết định ngày hôm nay, cho dù đây không phải là yếu tố lớn nhất.

Thị trường có thể sẽ bị sốc sau quyết định của BoJ nếu không có tin tức rò rỉ về việc tăng lãi suất 15bp hôm qua. Đây được cho là một động thái táo bạo và hiệu quả. Các nhà đầu cơ đồng JPY tiến lên chiếm lấy quyền kiểm soát, với mốc 150 sẽ là ngưỡng cản quan trọng với đợt giảm giá hiện tại. Nhưng trước hết, thị trường cần xem trước mức tỷ giá đóng cửa sau quyết định chính sách FOMC vào đêm nay.

FEA: Tỷ lệ thất nghiệp tháng 7 tại Đức giữ nguyên ở mức 6%

Dữ liệu việc làm từ Cơ quan Việc làm Liên bang trong tháng 7:

- Lượng người lao động thất nghiệp: +18,000 việc làm (dự báo: 15,000; trước đó: 19,000)

- Tỷ lệ thất nghiệp: 6% (dự báo: 6%, trước đó: 6%)

Tốc độ tăng lao động thất nghiệp tăng ít hơn dự báo, với tỷ lệ thất nghiệp tại Đức giữ nguyên ở mức 6% trong tháng 7. Điều này cho thấy thị trường lao động có phần yếu hơn sau những diễn biến kinh tế tiêu cực gần đây.

UBS: Chỉ số tâm lý nhà đầu tư tại Thụy Sĩ giảm xuống trong tháng 7

- 9.4 (trước đó: 17.5)

Chỉ số tâm lý nhà đầu tư tiếp tục giảm trong tháng, nhưng vẫn duy trì trong vùng tích cực cho thấy triển vọng vẫn lạc quan ở mức vừa phải. UBS cũng lưu ý rằng các nhà phân tích đang dần đồng thuận về về lãi suất ngắn hạn thấp hơn ở Thụy Sĩ, Eurozone và Hoa Kỳ.

Sắc xanh lan tỏa trên thị trường chứng khoán châu Âu trước thềm dữ liệu lạm phát Eurozone

Thị trường chứng khoán châu Âu vẫn tăng tích cực vào thứ Tư khi các nhà đầu tư hân hoan chờ đợi dữ liệu lạm phát Eurozone và các báo cáo lợi nhuận khác từ doanh nghiệp. Một cuộc khảo sát của Reuters đối với các nhà kinh tế cho thấy lạm phát toàn phần sẽ giữ nguyên ở mức 2.5% vào tháng 7.

Tâm lý thị trường nhìn chung khá tích cực, với Hợp đồng tương lai chỉ số S&P 500 tăng 0.8% khi nhóm cổ phiếu công nghệ phục hồi, trong khi Hợp đồng tương lai chỉ số Nasdaq tăng 1.4%.

Thống đốc BoJ Ueda: Sự suy yếu của JPY không hẳn là lý do lớn nhất khiến lãi suất tăng

Nếu BoJ không tăng lãi suất vào hôm nay, thị trường có thể phản ứng tiêu cực hơn sau lần can thiệp của Ngân hàng vào đầu tháng. USD/JPY ổn định gần 152, với hỗ trợ quan trọng là đường MA 200 ngày (màu xanh) ở mức 151.63.

Lịch kinh tế trong ngày có gì đáng chú ý?

Sự kiện trọng tâm trong phiên Âu sẽ là báo cáo CPI sơ bộ tháng 7 của Eurozone. Trong phiên Mỹ, thị trường sẽ nhận thêm dữ liệu việc làm ADP của Hoa Kỳ, GDP của Canada, Chỉ số chi phí việc làm quý II của Hoa Kỳ, Thông báo hoàn trả Kho bạc và cuối cùng là Quyết định chính sách FOMC.

Thống đốc BoJ Ueda: Một số nhà tạo lập thị trường tỏ ra lo ngại về triển vọng tăng trưởng và lạm phát

- Tiêu dùng tại khu tư nhân vẫn vững vàng bất chấp tác động của lạm phát

- Việc tăng lương đang phủ sóng nhiều hơn ở các doanh nghiệp

- Tiền lương tăng sẽ tiếp tục hỗ trợ tiêu dùng cá nhân

- Không cho rằng lãi suất tăng sẽ tác động quá tiêu cực đến nền kinh tế

- Không coi mức lãi suất chính sách 0.50% là mức trần lãi suất

- BoJ sẽ phân tích tác động của việc tăng lãi suất khi xem xét bổ sung các đợt thắt chặt chính sách tiếp theo

- Không tin rằng việc tăng lãi suất thêm sẽ làm chậm lại tốc độ tăng trưởng của nền kinh tế hoặc làm giảm tốc độ tăng giá cả

USD/JPY hiện đã giảm xuống 152.10. Thống đốc Ueda cũng nói thêm rằng sự suy yếu của JPY không ảnh hưởng nhiều đến triển vọng lạm phát.

INSEE: CPI sơ bộ tháng 7 tại Pháp không tăng nhiều như dự báo

- CPI: +2.3% so với cùng kỳ (dự báo: 2.4%, trước đó: 2.2%)

- HICP: +2.6% so với cùng kỳ (dự báo: 2.7%, trước đó: 2.5%)

Các số liệu trong báo cáo sơ bộ tháng 7 thấp hơn dự báo, nhưng vẫn cao hơn một chút so với tháng 6. Lạm phát dịch vụ vẫn dai dẳng tở mức 2.5% nhưng tin tốt là dữ liệu lần này đã giảm nhiều từ mức 2.9% trong tháng 6.

Thống đốc BoJ Ueda: Nền kinh tế Nhật Bản đang phục hồi vừa phải

- Phải dồn đủ sự chú ý đến thị trường tài chính, ngoại hối và tác động của biến động tỷ giá đến nền kinh tế cũng như giá cả

- Cần chú ý đến khả năng giá cả tăng cao

- BoJ đánh giá đây là thời điểm phù hợp để điều chỉnh mức độ nới lỏng

- Lãi suất thực có khả năng vẫn ở mức âm đáng kể, do đó các điều kiện chính sách nởi lỏng vẫn sẽ tiếp tục hỗ trợ nền kinh tế

- Đây là thời điểm thích hợp để giảm dần việc mua JGB có kế hoạch trong khi vẫn đảm bảo tính ổn định của thị trường tài chính

- BoJ sẽ tiếp tục tăng lãi suất, điều chỉnh mức độ nới lỏng nếu đạt được các mục tiêu về triển vọng kinh tế và lạm phát

Các tuyên bố không đưa ra tín hiệu mới mà chỉ lặp lại các thông điệp trước đó. USD/JPY hiện đang giao dịch ở khoảng từ 152.70-80.

Hợp đồng tương lai Eurostoxx tăng 0.8% đầu phiên Âu

- Hợp đồng tương lai DAX của Đức +0.5%

- Hợp đồng tương lai CAC 40 của Pháp +1.0%

- Hợp đồng tương lai FTSE của Anh +0.5%

Hợp đồng tương lai S&P 500 tăng 0.7% và hợp đồng tương lai Nasdaq hiện cũng tăng 1.3%.

Chỉ số giá nhập khẩu tháng 6 của Đức tăng mạnh hơn dự kiến

Dữ liệu mới nhất được công bố bởi Destatis ngày 31 tháng 7 năm 2024:

- Chỉ số giá nhập khẩu tháng 6 của Đức +0.4% m/m, cao hơn so với dự kiến +0.1% m/m

- Trước 0.0%

- Chỉ số giá nhập khẩu +0.7% y/y, cao hơn so với dự kiến +0.5% y/y

- Trước đó -0.4% y/y

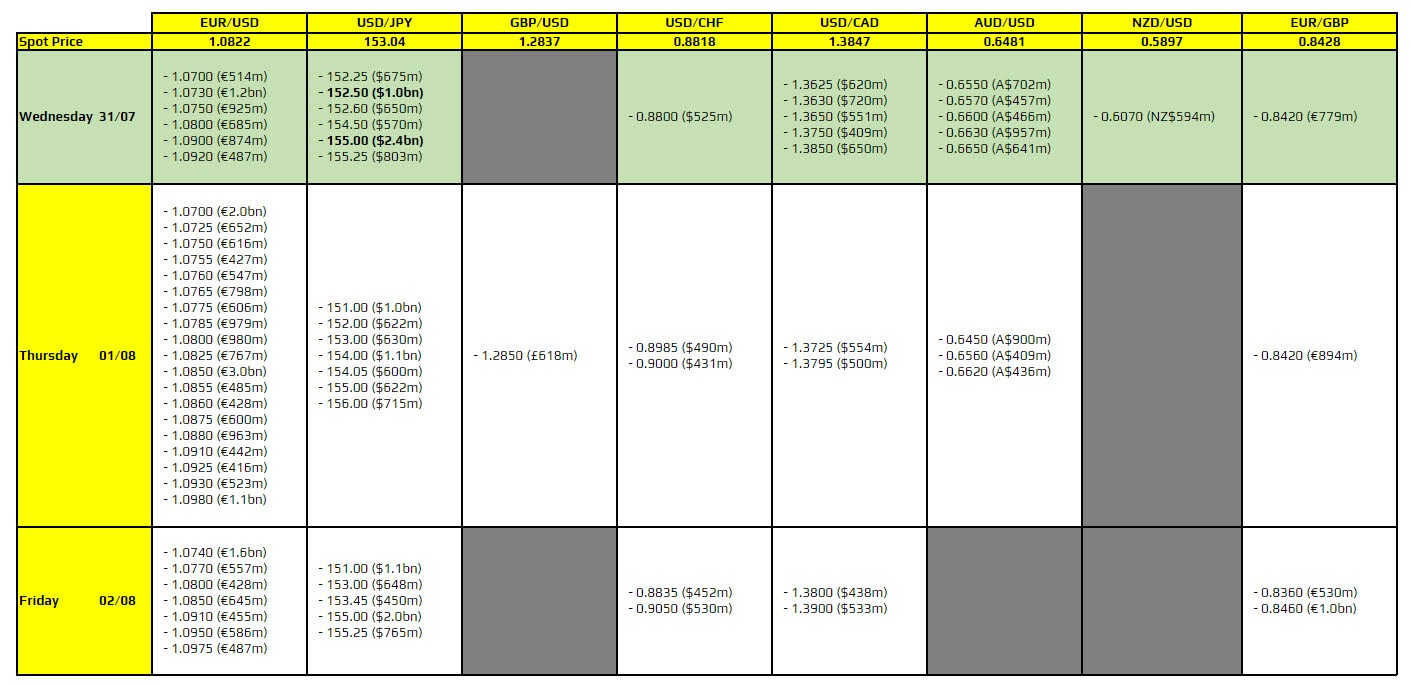

Quyền chọn FX đáo hạn vào ngày 31/7 lúc 10 giờ sáng theo giờ New York

Các đợt đoá hạn đối với USD/JPY là tâm điểm chú ý sau quyết định chính sách của BoJ. Mức ở 152.50 không có nhiều ý nghĩa về mặt phân tích kỹ thuật nhưng mốc này có thể hạn chế đà giảm của USD/JPY trong thời điểm hiện tại, tuy nhiên, đường MA200 ngày tại 151.63 vẫn là mức quan trọng hơn trong bức tranh toàn cảnh.

Đợt đoá hạn đối với cặp tiền này tại 155.00 cũng cần được theo dõi. Nếu USD/JPY vượt lên trên đường MA100 giờ tại 153.68, xu hướng tăng sẽ được củng cố khi thị trường hướng tới phiên Mỹ.

Lịch kinh tế phiên Âu hôm nay có gì đáng chú ý?

Trong phiên Âu hôm nay, dữ liệu lạm phát là tâm điểm chú ý nhưng có thể không cung cấp thêm nhiều thông tin tác động mạnh đến đồng EUR.

Đối với Khu vực đồng tiền chung châu Âu, lạm phát cơ bản được ghi nhận ở mức 2.9% vào tháng 6. Dự kiến sẽ giảm xuống còn 2.8% vào tháng 7. Khi xu hướng này tiếp tục và nền kinh tế suy yếu trong quý 3, điều này sẽ khuyến khích ECB cắt giảm lãi suất sau mùa hè.

Mặt khác, các nhà giao dịch vẫn dự đoán khả năng cắt giảm lãi suất vào tháng 9 là khoảng 68% và không thay đổi so với ngày hôm qua.

- 13:00 - Chỉ số giá nhập khẩu tháng 6 của Đức

- 13:45 - Số liệu CPI sơ bộ tháng 7 của Pháp

- 14:55 - Tỷ lệ thất nghiệp tháng 7 của Đức

- 15:00 - Tâm lý nhà đầu tư UBS tháng 7 của Thụy Sĩ

- 16:00 - Số liệu CPI sơ bộ tháng 7 của khu vực đồng tiền chung châu Âu

- 16:00 - Số liệu CPI sơ bộ tháng 7 của Ý

- 18:00 - Số đơn xin vay thế chấp MBA của Hoa Kỳ vào ngày 26 tháng 7

Chỉ số niềm tin người tiêu dùng của Nhật Bản trong tháng 7 tăng do với tháng trước

Dữ liệu mới nhất do METI công bố ngày 31 tháng 7 năm 2024

- Chỉ số niềm tin người tiêu dùng Nhật Bản tháng 7 là 36.7, cao hơn so với 36.4 trước đó

- Tổng thu nhập: 34.5 (trước đây là 33.8)

- Tăng trưởng thu nhập: 40.4 (trước đây là 40.6)

- Việc làm: 42.0 (trước đây là 41.7)

- Mức độ sẵn sàng mua hàng lâu bền: 30.0 (trước đây là 29.6)

Giá vàng duy trì đà tăng quanh mức đỉnh trong tuần khi căng thẳng địa chính trị leo thang

Giá vàng tiếp tục leo dốc trong phiên thứ hai liên tiếp vào thứ Tư, giao dịch quanh 2,420 USD/oz trong phiên Á. Cuộc tấn công của Israel vào thủ đô Lebanon để trả đũa cho một cuộc tấn công bằng tên lửa ở Cao nguyên Golan vào thứ Bảy đã làm tăng nguy cơ leo thang thêm căng thẳng địa chính trị ở Trung Đông.

Ngoài ra, triển vọng tăng trưởng kinh tế toàn cầu chậm chạp và sự suy yếu của đồng của USD đã hỗ trợ giá vàng. Tuy nhiên, phe đầu cơ có thể hạn chế đặt cược mạnh và chờ thêm tín hiệu về lộ trình cắt giảm lãi suất của Cục Dự trữ Liên bang (Fed). Do đó, trọng tâm sẽ vẫn tập trung vào kết quả của cuộc họp kéo dài hai ngày của Ủy ban Thị trường Mở Liên bang (FOMC), dự kiến diễn ra vào cuối ngày hôm nay. Điều này, cùng với các diễn biến địa chính trị, sẽ quyết định xu hướng ngắn hạn cho XAU/USD.

Lãnh đạo Hamas Ismail Haniyeh đã bị sát hại ở Tehran

Tehran là thủ đô của Iran

Tuyên bố của Hamas được truyền tải trên các phương tiện truyền thông: Lãnh đạo Hamas Ismail Haniyeh đã bị sát hại tại Tehran của Iran

Không có thêm thông tin chi tiết.

Ông đến Tehran để tham dự lễ nhậm chức của Tổng thống Iran và gặp gỡ các quan chức Iran.

Giá dầu tăng cao hơn.

USD/JPY lao dốc sau khi BoJ tăng lãi suất

Động thái tăng lãi suất 15 bps đã được dự đoán từ trước sau thông tin bị rò rỉ đêm qua. Quyết định lãi suất hôm nay đã khiến cặp tiền này giảm xuống quanh mức 153.00.

Nhìn chung, quyết định này là những gì thị trường kỳ vọng từ BoJ, đặc biệt là sau vụ rò rỉ thông tin ngày hôm qua. Hoạt động cắt giảm lượng mua trái phiếu diễn ra dần dần nhưng có thể tăng dần tùy thuộc vào các đánh giá giữa kỳ của họ. Đối với quyết định về lãi suất, động thái này sẽ là bất ngờ nếu cách đây hai tuần nhưng báo cáo tuần trước và vụ rò rỉ đêm qua đã giúp thị trường chuẩn bị sẵn tâm lý trước quyết định này.

Đối với USD/JPY, sự phục hồi từ mức thấp trước đó diễn ra khi cặp tiền này test đường MA200 ngày tại 151.63. Nhưng hiện tại, đà phục hồi đang chững lại quanh đường MA100 giờ (đường màu đỏ) tại 153.68.

Ngưỡng 155.00 vẫn là kháng cự quan trọng cần theo dõi cùng với đường MA200 giờ (đường màu xanh) cũng ở mức 154.93.

BoJ tăng lãi suất lên 0.25% trong cuộc họp chính sách tháng 7

Quyết định chính sách tiền tệ mới nhất từ BoJ ngày 31 tháng 7 năm 2024

- Trước đó 0.10%

- Nakamura, Noguchi không đồng thuận với quyết định về lãi suất

- Giảm dần hoạt động mua trái phiếu xuống còn 3 nghìn tỷ Yên vào quý 1 năm 2026

- Quyết định này đã được đồng thuận

- Xem xét lại kế hoạch giảm dần hoạt động trái phiếu vào tháng 6 năm sau thông qua đánh giá giữa kỳ

- Lạm phát cơ bản dự kiến sẽ tăng dần

- Nền kinh tế Nhật Bản đang phục hồi ở mức vừa phải mặc dù có một dữ liệu còn yếu kém

- Nếu triển vọng về hoạt động kinh tế và lạm phát được hiện thực hóa, sẽ tiếp tục tăng lãi suất và điều chỉnh mức độ nới lỏng chính sách tiền tệ cho phù hợp

Đồng Yên đã tăng vọt sau quyết định này, USD/JPY hiện đang ổn định quanh mức khoảng 153.05.

Mặt khác, Noguchi phản đối động thái tăng lãi suất khi lập luận rằng ông không bị thuyết phục bởi tình hình kinh tế gần đây. Lạm phát tăng cao hơn đã gây áp lực lên chi tiêu tiêu dùng và đó cũng là điều mà BoJ thừa nhận.

Các dự báo mới nhất của BoJ:

Cập nhật thị trường phiên Á: Giá vàng tăng vọt lên trên 2415 USD/oz, USD/JPY biến động mạnh trước quyết định chính sách của BoJ

Tại Úc, lạm phát quý 2 tăng 1% so với quý trước, củng cố dự đoán RBA tăng lãi suất vào tuần tới tại cuộc họp ngày 5 - 6 tháng 8. AUD/USD đã sụt giảm xuống dưới 0.6500 sau tin. Dữ liệu khác từ Úc hôm nay cũng cho thấy kết quả trái chiều về doanh số bán lẻ.

NZD/USD tăng mạnh, New Zealand đã ghi nhận dữ niệm về niềm tin kinh doanh tích cực vào tháng 7 trong bối cảnh khả năng RBNZ cắt giảm lãi suất tăng lên.

Tại Trung Quốc, dữ liệu PMI chính thức của Cục Thống kê Quốc gia (NBS) cho thấy PMI Sản xuất vẫn suy giảm. PMI Dịch vụ cũng giảm xuống còn 50.2 từ 50.5 của tháng trước. Nền kinh tế Trung Quốc vẫn đang gặp khó khăn.

Giá dầu tăng cao. Có tin thủ lĩnh Hamas Ismail Haniyeh đã bị giết tại Tehran.

Thị trường đang chờ quyết định chính sách của Ngân hàng Trung ương Nhật Bản (BoJ). USD/JPY đã suy yếu trong phiên, sụt giảm xuống dưới 152.20 trước khi phục hồi trở lại mức 153.00, sau đó lại tụt dốc xuống mức 152.65.

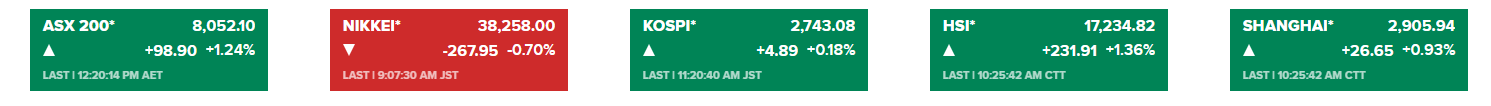

Thị trường Châu Á - Thái Bình Dương diễn biến trái chiều vào thứ Tư khi các nhà đầu tư chờ đợi quyết định chính sách tiền tệ của Nhật Bản và đánh giá dữ liệu hoạt động kinh doanh của Trung Quốc.

- Nikkei 225 giảm 0.70% trước quyết định của BoJ, trong khi Topix giảm 0.4%. Doanh số bán lẻ của Nhật Bản đã tăng 3.7% so với cùng kỳ năm ngoái vào tháng 6, vượt qua kỳ vọng tăng 3.2% của các nhà kinh tế được Reuters thăm dò.

- Kospi tăng 0.18% trong khi Samsung Electronics tăng 0.49% khi công ty báo cáo mức tăng trưởng lợi nhuận hoạt động trong quý 2 lên tới 1,458.2% so với cùng kỳ năm ngoái. Kosdaq gần như đi ngang

- S&P/ASX 200 tăng 1.24%

- Hang Seng tăng 1.36%.

- Shanghai Composite tăng 0.93%. Ủy ban quản lý chứng khoán Trung Quốc đã thay thế phó chủ tịch Fang Xinghai bằng Li Ming, giám đốc cục thanh tra của ủy ban. Fang đã giữ chức phó chủ tịch CSRC kể từ năm 2015. Tờ Global Times do nhà nước điều hành, trích dẫn phương tiện truyền thông địa phương, đưa tin rằng Fang sẽ nghỉ hưu.

Vàng tăng vọt lên trên 2,415 USD trong phiên sau khi Bộ trưởng Quốc phòng Israel cho biết Hezbollah đã vượt qua ranh giới đỏ bằng một cuộc tấn công bằng tên lửa khiến 12 trẻ em thiệt mạng. Hành động đáp trả của Isarel là một cuộc tấn công bằng tên lửa nhắm vào chỉ huy chịu trách nhiệm về vụ tấn công. Giá dầu cũng tăng vọt trong phiên.

USDJPY điều chỉnh trở lại 152.80 sau khi tăng vọt lên trên 153.00

USDJPY điều chỉnh trở lại 152.80 sau khi tăng vọt lên trên 153.00 trong phiên Á

Mọi con mắt đổ dồn vào quyết định chính sách tháng 7 của BoJ

Thị trường chứng khoán châu Á biến động trái chiều

Thị trường Châu Á - Thái Bình Dương diễn biến trái chiều vào thứ Tư khi các nhà đầu tư chờ đợi quyết định chính sách tiền tệ của Nhật Bản và đánh giá dữ liệu hoạt động kinh doanh của Trung Quốc.

Các nhà kinh tế được Reuters thăm dò dự kiến BoJ sẽ tăng lãi suất 10 bps. Lãi suất của BoJ hiện nằm trong khoảng từ 0% đến 0.1%.

Nếu ngân hàng tăng lãi suất, đây sẽ là lần đầu tiên kể từ năm 2010, lãi suất của ngân hàng này giữ nguyên ở mức 0.1% hoặc cao hơn.

Hoạt động sản xuất của Trung Quốc giảm nhẹ vào tháng 7, với chỉ số PMI sản xuất ở mức 49.4, giảm so với mức 49.5 của tháng 6. Tuy nhiên, con số này đã vượt qua dự báo từ cuộc thăm dò của Reuters, dự kiến PMI đạt mức 49.3.

Lạm phát quý 2 của Úc tăng 1% so với quý trước, trong khi tăng 3.8% so với cùng kỳ năm ngoái.

- Nikkei 225 giảm 0.70% trước quyết định của BoJ, trong khi Topix giảm 0.4%. Doanh số bán lẻ của Nhật Bản đã tăng 3.7% so với cùng kỳ năm ngoái vào tháng 6, vượt qua kỳ vọng tăng 3.2% của các nhà kinh tế được Reuters thăm dò.

- Kospi tăng 0.18% trong khi Samsung Electronics tăng 0.49% khi công ty báo cáo mức tăng trưởng lợi nhuận hoạt động trong quý 2 lên tới 1,458.2% so với cùng kỳ năm ngoái. Kosdaq gần như đi ngang

- S&P/ASX 200 tăng 1.24%

- Hang Seng tăng 1.36%.

- Shanghai Composite tăng 0.93%. Ủy ban quản lý chứng khoán Trung Quốc đã thay thế phó chủ tịch Fang Xinghai bằng Li Ming, giám đốc cục thanh tra của ủy ban. Fang đã giữ chức phó chủ tịch CSRC kể từ năm 2015. Tờ Global Times do nhà nước điều hành, trích dẫn phương tiện truyền thông địa phương, đưa tin rằng Fang sẽ nghỉ hưu.

USDJPY tăng nhẹ lên trên 152.50 trước thềm công bố quyết định chính sách của BoJ

USDJPY tăng lên gần 152.70, thị trường chờ đợi quyết định chính sách của BoJ.

Đã xuất hiện ba báo cáo cho biết các quan chức BoJ đang cân nhắc tăng lãi suất 15 bps. Trước đó, thị trường chỉ cân nhắc khả năng ngân hàng trung ương tăng 10 bps hoặc không tăng lãi suất.

Một động thái "hawkish" bất ngờ sẽ hỗ trợ đồng Yên.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1346

- Dự kiến: 7.2419

- Giá đóng cửa trước đó: 7.2540

- PBOC bơm 252 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.7%

- 66 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

- Một khoản bơm ròng tương đương 186 tỷ nhân dân tệ được thông qua trong hoạt động thị trường mở trong ngày

PMI sản xuất tháng 6 của Trung Quốc cao hơn dự kiến

- PMI sản xuất tháng 6 của Trung Quốc: 49.4

- Dự kiến: 49.3

- Trước đó: 49.5

- PMI dịch vụ: 50.2

- Dự kiến: 50.2

- Trước đó: 50.5

- PMI tổng hợp: 50.2

- Trước đó: 51.0

Dữ liệu từ Trung Quốc lại không khả quan, nhưng không đến mức tệ đến mức gây sốc như tháng trước.

AUDUSD giảm mạnh sau công bố dữ liệu CPI Úc quý 2

AUDUSD giảm mạnh xuống 0.6495 sau khi dữ liệu CPI quý 2 đúng như dự kiến, cho thấy lạm phát vẫn còn dai dẳng ở Úc.

CPI quý 2 của Úc đúng như dự kiến, mở ra kịch bản RBA tăng lãi suất trong tháng 8

- CPI quý 2 của Úc: tăng 1.0% so với cùng kỳ quý trước; tăng 3.8% so với cùng kỳ năm trước

- Dự kiến: tăng 1.0% so với cùng kỳ quý trước; tăng 3.8% so với cùng kỳ năm trước

- Trước đó: tăng 1.0% so với cùng kỳ quý trước; tăng 4.0% so với cùng kỳ năm trước

Điều này có thể dẫn đến việc RBA tăng lãi suất tại cuộc họp ngày 5 và 6 tháng 8

Vàng tăng vọt ngày hôm qua sau khi Israel tấn công Beirut

Vàng tăng vọt hơn 20 USD lên 2,409 USD trong phiên hôm qua sau khi Bộ trưởng Quốc phòng Israel cho biết Hezbollah đã vượt qua ranh giới đỏ bằng một cuộc tấn công bằng tên lửa khiến 12 trẻ em thiệt mạng. Hành động đáp trả của Isarel là một cuộc tấn công bằng tên lửa nhắm vào chỉ huy chịu trách nhiệm về vụ tấn công.

Tuy nhiên, hai nguồn tin an ninh được Reuters trích dẫn cho biết chỉ huy đã sống sót sau cuộc tấn công, mặc dù hai người khác đã thiệt mạng.

Trong mọi trường hợp, thị trường vàng một lần nữa đang định giá khả năng xảy ra một cuộc chiến tranh leo thang với Lebanon và Iran có khả năng tham gia.