Tổng tiền gửi không kỳ hạn tại SNB tăng nhẹ vào tuần trước

Tổng tiền gửi không kỳ hạn tại SNB trong tuần tính đến ngày 24/5:

- Tổng tiền gửi không kỳ hạn: 461.2 tỷ CHF (trước đó: 467.4 tỷ CHF)

- Tổng tiền gửi không kỳ hạn trong nước: 452.5 tỷ CHF (trước đó: 459 tỷ CHF)

Nhìn chung, tổng tiền gửi không kỳ hạn đã giảm trong tuần qua, nhưng vẫn tiếp tục duy trì trong phạm vi ổn định trong vài tháng qua.

Bộ Chính trị Trung Quốc: Rủi ro tài chính là trở ngại lớn cần phải vượt qua

Một số phát biểu từ Bộ Chính trị Trung ương Đảng Cộng sản Trung Quốc hôm nay:

- Phòng ngừa rủi ro tài chính đồng nghĩa với với bảo vệ an ninh quốc gia và tài sản của người dân

- Quy định tài chính phải chặt chẽ để thể hiện ý thức trách nhiệm mạnh mẽ

Chỉ có một số nhận xét chung chung khi Bắc Kinh tiếp tục cố gắng tìm cách thúc đẩy thị trường bất động sản, với mục tiêu tiếp tục góp phần duy trì trật tự tài chính và các điều kiện tín dụng lành mạnh.

Chỉ số môi trường kinh doanh tháng 5 tại Đức thấp hơn dự báo

- Môi trường kinh doanh: 89.3 (dự báo: 94, trước đó: 89.4)

- Các điều kiện kinh doanh hiện tại: 88.3 (dự báo: 89.8, trước đó: 88.9)

- Kỳ vọng về triển vọng kinh doanh: 90.4 (dự báo: 90.9, trước đó: điều chỉnh giảm từ 89.9 xuống 89.7)

Cả 3 chỉ số đều thấp hơn dự báo với chỉ số kỳ vọng tháng 4 khớp với dự báo sau điều chỉnh, nhưng tăng cao hơn trong tháng 5 vẫn là một tín hiệu tích cực.

Cập nhật FX: EUR giảm nhẹ sau công bố báo cáo

Cập nhật FX: Chỉ số DXY kẹt trong biên độ hẹp đầu phiên Âu

Diễn biến trên thị trường FX trở nên trầm lắng hơn vào đầu tuần. Lịch trình kinh tế chính ở châu Âu sẽ là dữ liệu IFO của Đức và Hoa Kỳ sẽ vẫn đóng cửa nghỉ lễ Ngày Tưởng niệm. Cuối tuần, các nhà đầu tư sẽ đón chờ bình luận từ các quan chức NHTW, dữ liệu lạm phát Đức, khu vực Eurozone và Mỹ.

USD đã đóng cửa trong sắc đỏ sau 4 phiên tăng liên tiếp vào thứ Sáu tuần trước.Chỉ số USD dao động trong biên độ hẹp dưới 105 vào đàu phiên Âu. Dồng bạc xanh được hỗ trợ bởi loạt dữ liệu lạc quan từ Mỹ và lợi suất TPCP 10 năm đã tăng hơn 1% trong tuần trước.

USD/JPY chạm mức cao nhất kể từ đầu tháng 5, gần 157.20 vào thứ Sáu. Cặp tiền đang gặp khó khăn trong việc tìm kiếm động lực tăng và hiện giao dịch dưới 157. Thống đốc BoJ Kazuo Ueda hôm nay cho biết họ đã đạt được tiến bộ trong việc thoát khỏi mức 0 và nâng kỳ vọng lạm phát, nhưng nhiệm vụ lúc này là phải giữ vững mục tiêu 2%. Ngoài ra, Tổng Giám đốc Bộ phận Ngiên cứu Tiền tệ của BoJ, Kazuhiro Masaki, cho biết những thay đổi về tiền lương theo giá thực tế sẽ tiến triển tích cực hàng năm, đồng thời họ cũng cần theo dõi thêm giá năng lượng và biến động ngoại hối.

Bất chấp USD tăng trên diện rộn vào tuần trước, GBP/USD vẫn tăng trong tuần, được hỗ trợ bởi dữ liệu CPI Vương quốc Anh mạnh hơn dự báo. Cặp tiền này vẫn đang trong giai đoạn tích lũy và giao dịch ở khoảng 1.2750. Thị trường Vương quốc Anh sẽ tiếp tục đóng cửa nhân dịp nghỉ lễ Ngân hàng Mùa xuân.

EUR/USD đã tăng mạnh trong phiên thứ Sáu và xóa phần lớn đà giảm hàng tuần. Cặp tiền ít biến động và kẹt trong biên độ hẹp ở khoảng 1.0850.

Vàng chịu áp lực bán tháo mạnh mẽ vào tuần trước và chạm đáy 2 tuần dưới 2,330 USD vào thứ Sáu. XAU/USD tăng nhẹ và duy trì quanh 2,340 USD để bắt đầu tuần mới.

Quan chức ECB Rehn: Tháng 6 là thời điểm phù hợp để nới lỏng chính sách

Nhà hoạch định chính sách ECB Olli Rehn đã có một số bình luận về thời điểm cắt giảm lãi suất của ngân hàng trung ương vào thứ Hai.

- Lạm phát đang hướng tới mục tiêu 2% của chúng tôi một cách bền vững

- Do đó, thời điểm tháng 6 là thời điểm phù hợp để nới lỏng chính sách tiền tệ và bắt đầu hạ lãi suất

- Điều này được đặt trong điều kiện xu hướng giảm phát sẽ tiếp tục và không có thêm trở ngại nào về tình hình địa chính trị và giá năng lượng

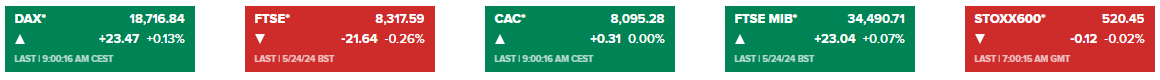

Chứng khoán châu Âu ít biến động đầu phiên thứ Hai

Thị trường chứng khoán châu Âu ít biến động vào đàu phiên thứ Hai khi thanh khoản mỏng do thị trường Vương quốc Anh đóng cửa nghỉ lễ ngân hàng vào cuối tháng 5, trong khi thị trường Mỹ cũng đóng cửa nghỉ Lễ Tưởng niệm. Một số dữ liệu kinh tế và lao động mạnh mẽ ở Mỹ vào tuần trước đã khiến Goldman Sachs đẩy lùi dự báo về lần Fed cắt giảm lãi suất đầu tiên quay trở lại tháng 9, từ dự báo tháng 7 trước đó.

Ở những nơi khác, Hội đồng Quan hệ Đối ngoại EU sẽ họp vào thứ Hai để thảo luận nhiều vấn đề, bao gồm cuộc chiến tranh Nga-Ukraine đang diễn ra và căng thẳng ở Trung Đông. Tổng thống Pháp Emmanuel Macron cũng sẽ tiếp tục chuyến thăm cấp nhà nước tới Đức.

Không có báo cáo lợi nhuận hoặc dữ liệu kinh tế quan trọng nào được công bố vào thứ Hai. Cuối tuần, thị trường sẽ dồn trọng tâm vào báo cáo lạm phát Eurozone trong tháng 5 vào thứ Sáu.

Bầu cử ở Anh sẽ tác động thế nào lên thị trường chứng khoán?

Các nhà phân tích cho biết Vương quốc Anh sắp tiến hành cuộc Tổng tuyển cử vào ngày 4/7 và nhìn vào lịch sử có thể thấy được phản ứng trung lập hoặc tích cực của thị trường chứng khoán nếu Đảng Lao động lật đổ Đảng Bảo thủ. Ngân hàng cũng nhận thấy rằng cổ phiếu phòng thủ và tài chính có xu hướng hoạt động tốt hơn sau bầu cử, với nhóm ngành năng lượng hoạt động tố dù phe nào lên nắm quyền. Theo Capital Economics, thị trường chứng khoán Anh đã 5 lần chao đảo dưới thời các chính phủ thuộc Đảng Lao động trước đây.

Nhà kinh tế trưởng John Higgins nhận định không thể quy hết trách nhiệm lên Đảng Lao động khi đặt trong bối cảnh kinh tế suy thoái lúc bấy giờ, nhưng vẫn "nghi ngờ việc Đảng Lao động trở lại nắm quyền sẽ là một vấn đề lớn đối với các nhà đầu tư trong thời gian này”. Đồng thời cũng thấy rằng chứng khoán Anh “nói chung là hoạt động kém hiệu quả kể từ năm 2010” khi Đảng Bảo thủ nhậm chức.

Theo nghiên cứu của Citi, kể từ năm 1979, chỉ số MSCI UK của các nhóm các cổ phiếu vốn hóa vừa và lớn đã tăng khoảng 6% sau chiến thắng của Đảng Lao động và giảm khoảng 5% sau chiến thắng của Đảng Bảo thủ.

Dựa trên các kết quả trong lịch sử, thị trường sẽ kỳ vọng GBP sẽ tăng khiêm tốn trong vài tuần tới và hầu như không có phản ứng nào đối với kết quả của cuộc bầu cử. Đồng bảng Anh sẽ chịu sự chi phối mạnh mẽ của lạm phát và chính sách lãi suất của BoE, thay vì kết quả của cuộc bầu cử

NZD/USD hướng tới mốc 0.6150 trong bối cảnh đồng USD suy yếu

NZD/USD tiếp tục chuỗi tăng trong ngày thứ tư liên tiếp, giao dịch quanh mức 0.6130 trong Âu. Sự mất giá của đồng USD đang củng cố cặp NZD/USD, điều này có thể là do khẩu vị rủi ro được cải thiện sau khi kỳ vọng lạm phát CPI trong 5 năm của Đại học Michigan giảm nhẹ hơn vào tháng 5.

Chỉ số DXY giao dịch gần mức 104.70. Vào thứ Sáu, đồng bạc xanh đã mất điểm do lợi suất TPCP Mỹ kỳ hạn 10 năm thấp hơn, ở mức 4.46%.

Mặt khác, đồng Kiwi vẫn được hỗ trợ bởi lập trường diều hâu của Ngân hàng Dự trữ New Zealand (RBNZ). Ngân hàng trung ương đã nâng dự báo về mức đỉnh lãi suất và trì hoãn thời điểm cắt giảm lãi suất. RBNZ giữ lãi suất ở mức đỉnh trong 15 năm tại 5.5%, cho thấy chính sách hạn chế cần được duy trì lâu hơn để đảm bảo lạm phát quay trở lại phạm vi mục tiêu 1-3%.

Hợp đồng tương lai Eurostoxx không thay đổi trong phiên Âu

- Hợp đồng tương lai DAX của Đức không thay đổi

Không có gì nhiều trong đó khi hợp đồng tương lai S&P 500 cũng đi ngang.

USD/CAD tiệm cận mức 1.3650 trong bối cảnh BoC được kỳ vọng cắt giảm lãi suất trong tháng 6

Cặp USD/CAD giao dịch trong phạm vi hẹp, cao hơn một chút so với mức hỗ trợ quan trọng 1.3650 trong phiên Á.

Đồng Loonie đã chứng kiến một đợt bán tháo dữ dội vào thứ Sáu do đồng USD yếu. Chỉ số DXY đã giảm mạnh xuống 104.70, mặc dù nhà đầu tư kỳ vọng rằng Fed sẽ giữ lãi suất ổn định trong khoảng 5.25%-5.50% trong thời gian tới.

Trong khi đó, triển vọng của đồng CAD cũng bị ảnh hưởng do chi tiêu trong nước yếu đã làm tăng khả năng BoC thực hiện động thái cắt giảm lãi suất trong cuộc họp chính sách sắp tới vào ngày 5 tháng 6.

Lịch kinh tế phiên Âu hôm nay có gì đáng chú ý?

Chỉ số Ifo về niềm tin kinh doanh của Đức (tháng 5) sắp được công bố, dự kiến sẽ tiếp tục củng cố triển vọng ổn định của nền kinh tế Đức trong quý 2, là tín hiệu tích cực cho Ngân hàng Trung ương châu Âu (ECB) sau khi quý 1 khởi sắc.

Các sự kiện kinh tế đáng chú ý:

- 15:00 - Chỉ số Ifo về niềm tin kinh doanh của Đức (tháng 5)

- 15:00 - Tổng tiền gửi không kỳ hạn tại SNB tính đến cuối tuần 24/5

Đồng Yên đã lấy lại đà tăng trong bối cảnh khẩu vị rủi ro được cải thiện

Đồng Yên đã chấm sứt chuỗi giảm kéo dài ba phiên, hiện giao dịch quanh mức 156.7. ĐỘng thái này có thể bị ảnh hưởng bởi những bình luận từ Thống đốc BoJ Kazuo Ueda vào thứ Hai. Ueda nhận xét rằng đã đạt được tiến bộ trong việc thoát khỏi chính sách lãi suất bằng 0 và nâng cao kỳ vọng lạm phát, nhưng cần phải giữ vững chúng, lần này là ở mục tiêu 2%. Ông cũng chia sẻ rằng BoJ sẽ tiến hành một cách thận trọng, phù hợp với các ngân hàng trung ương khác có kkung lạm phát mục tiêu.

GBP/USD tăng lên gần 1.2750 bất chấp kỳ vọng về việc hạ lãi suất của Fed giảm dần

GBP/USD tăng phiên thứ hai liên tiếp, giao dịch quanh mức 1.2742, gần mức đỉnh trong hai tháng. Đà tăng của GBP/USD có thể là do tâm lý chấp nhận rủi ro, mặc dù kỳ vọng về việc hạ lãi suất của Fed đang giảm dần. Điều đáng chú ý là thị trường Anh và thị trường Mỹ sẽ đóng cửa do nghỉ lễ vào thứ Hai.

Kỳ vọng lạm phát CPI trong 5 năm của Đại học Michigan cho tháng 5 giảm nhẹ xuống 3.0%, dưới mức dự báo 3.1%. Bất chấp việc chỉ số tâm lý người tiêu dùng được điều chỉnh tăng lên 69.1 từ con số sơ bộ là 67.4, nó vẫn đánh dấu mức đáy trong sáu tháng. Những số liệu này có thể góp phần củng cố tâm lý của nhà đầu tư về khả năng hạ lãi suất của Cục Dự trữ Liên bang. Điều này đã làm suy yếu đồng bạc xanh và củng cố cặp GBP/USD .

Tại Vương quốc Anh, tỷ lệ lạm phát hàng năm của Vương quốc Anh đã ở mức vừa phải, tiến gần hơn đến mục tiêu 2% của BoE. Sự điều tiết này đã làm giảm kỳ vọng của nhà đầu tư về việc cắt giảm lãi suất vào tháng 6, có khả năng củng cố hỗ trợ cho đồng GBP.

Giá vàng duy trì đà tăng sau khi sự kiện Israel tấn công Rafah đã thúc đẩy nhu cầu về tài sản trú ẩn an toàn

XAU/USD tăng mạnh vào thứ Hai. Đồng USD yếu hơn và căng thẳng địa chính trị leo thang ở Trung Đông đã hỗ trợ cho vàng. Về lâu dài, kim loại quý này có thể được hỗ trợ bởi nhu cầu vàng ngày càng tăng của các ngân hàng trung ương. Tuy nhiên, việc đặt cược thấp hơn vào khả năng cắt giảm lãi suất của Fed trong năm nay và lập trường diều hâu từ các quan chức Fed có thể gây ra một số áp lực bán đối với XAU/USD.

Vào thứ Hai, các ngân hàng Hoa Kỳ sẽ đóng cửa do nghỉ lễ. Các nhà giao dịch vàng sẽ nhận được nhiều tín hiệu hơn từ bài phát biểu của Fed vào thứ Ba, bao gồm Michelle Bowman, Loretta Mester và Neel Kashkari. Dữ liệu về GDP của Hoa Kỳ trong quý đầu tiên được công bố vào thứ Năm sẽ được chú ý, ước tính sẽ tăng 1.5% trong quý 1. Dữ liệu mạnh hơn mong đợi có thể thúc đẩy đồng bạc xanh và gây áp lực lên vàng.

Quan chức ECB Lane: Những gì chúng ta đang thấy cho đến nay là đủ để bắt đầu giảm lãi suất

Nhận xét của chuyên gia kinh tế của ECB, Philip Lane:

- Tôi nghĩ chúng ta đã thành công trong việc kìm hãm lạm phát kịp thời

- Nhưng chính sách cần phải duy trì ở mức hạn chế

- Quá trình này sẽ không suôn sẻ và cần thời gian

- Nhưng trong phạm vi hạn chế, chúng tôi có thể nới lỏng nhẹ

- Nếu lạm phát tiến gần mục tiêu vào năm tới thì chúng ta có thể hạ lãi suất thêm

Cập nhật thị trường phiên Á: Chứng khoán châu Á khởi sắc trong bối cảnh đồng USD mất giá, ETH duy trì đà tăng

- Thị trường ngoại hối phiên Á nhìn chung ảm đạm, USD/JPY giảm nhẹ.

- Thống đốc BoJ Ueda đưa ra nhận định về việc giữ kỳ vọng lạm phát ở mức cao hơn đã giúp đồng JPY tăng nhẹ.

- Giá vàng tăng trở lại mức đỉnh của phiên hôm thứ Sáu.

- Đồng ETH tiếp tục đà tăng sau tin tức tích cực về ETF vào tuần trước.

- Lợi nhuận khu vực công nghiệp Trung Quốc trong tháng 4 vẫn vững chắc. Mặt khác, Trung Quốc đã thành lập quỹ trị giá 47 tỷ USD để thúc đẩy ngành bán dẫn.

- Tổng thống Hàn Quốc Yoon Suk Yeol tổ chức hội nghị thượng đỉnh ba bên đầu tiên với Thủ tướng Trung Quốc Lý Cường và Thủ tướng Nhật Bản Kishida trong bốn năm qua.

- Các nhà lãnh đạo kêu gọi khôi phục các cuộc đối thoại về thương mại và an ninh, đồng thời có thể bắt đầu hướng tới một hiệp định thương mại tự do ba bên.

- Chứng khoán châu Á tăng điểm trong bối cảnh đồng USD mất giá. Chứng khoán Hồng Kông, Trung Quốc, Úc, Hàn Quốc và Nhật Bản đều tăng điểm vào thứ Hai, trong khi HĐTL chứng khoán Mỹ ít thay đổi.

Các nhà lãnh đạo Trung Quốc, Nhật Bản và Hàn Quốc đã có cuộc gặp mặt vào hôm nay tại Seoul

Tổng thống Hàn Quốc Yoon Suk Yeol đã tiếp đón Thủ tướng Trung Quốc Li Qiang và Thủ tướng Nhật Bản Fumio Kishida.

Đây là cuộc hội đàm ba bên đầu tiên sau bốn năm. Giống như dự đoán, thông cáo sau hội nghị có tính chất ngoại giao và không gây tranh cãi. Điều khó biết là những gì đã diễn ra sau cánh cửa kín.

Thủ tướng Trung Quốc Li Qiang:

- Đánh giá cao "sự khởi động lại" trong quan hệ

- Kêu gọi tái khởi động các cuộc đối thoại về thương mại và an ninh

- Có thể đồng ý nối lại đàm phán Hiệp định thương mại tự do ba đảng

Các nhà lãnh đạo Nhật Bản và Hàn Quốc cũng bày tỏ những quan điểm tương tự, đồng thời bày tỏ lo ngại về Triều Tiên.

Quan chức Hàn Quốc có thể dỡ bỏ một phần lệnh cấm bán khống vào tháng 6

Giám đốc Dịch vụ Giám sát Tài chính Hàn Quốc Lee Bok-hyun hy vọng sẽ dỡ bỏ một phần lệnh cấm bán khống tại Hàn Quốc vào tháng 6. Nếu không thực hiện được vào tháng 6, ông cam kết sẽ cung cấp lộ trình về thời điểm và điều kiện dỡ bỏ lệnh cấm.

Ông Lee cũng tuyên bố về việc triển khai hệ thống giám sát thị trường chứng khoán Hàn Quốc mới nhằm phát hiện bán khống bất hợp pháp. Dự kiến hệ thống này sẽ đi vào hoạt động từ quý 1 năm 2025. Hệ thống giám sát được cho là điều kiện tiên quyết để dỡ bỏ lệnh cấm bán khống toàn thị trường được áp dụng vào tháng 11 năm 2023.

Thụy Sĩ phê duyệt công nghệ giúp giảm đáng kể chất thải phóng xạ từ nhà máy điện hạt nhân

Công nghệ này có thể cắt giảm 80% khối lượng chất thải phóng xạ cao.

Theo báo cáo từ Financial Times, tóm tắt nội dung:

- Công nghệ được gọi là "chuyển hóa hạt nhân"

- Có thể cắt giảm 80% khối lượng chất thải phóng xạ cao từ các nhà máy điện hạt nhân

- Giảm thời gian tồn tại chất phóng xạ xuống "dưới 500 năm" (so với hàng trăm nghìn năm trước đây)

Nếu điều này được chứng minh là chính xác, đây sẽ là một bước ngoặt cho lĩnh vực năng lượng.

Cựu thành viên BoJ Masai: Lãi suất có thể tăng lên 0.5% vào cuối năm nếu các điều kiện kinh tế giữ nguyên xu hướng tích cực

Takako Masai, Chủ tịch Viện Nghiên cứu Kinh tế và Tài chính SBI, và đồng thời là Cựu Thành viên Hội đồng BoJ đã có cuộc phỏng vấn với Bloomberg, cho biết BoJ có khả năng tăng lãi suất lên tới 0.5% vào cuối năm nay nếu các điều kiện kinh tế ít nhiều giữ nguyên xu hướng tích cực.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1091

- Giá đóng cửa trước đó: 7.2435

- Tỷ giá này cho phép giao dịch Nhân dân tệ dao động trong một biên độ ±2% so với mức tham chiếu.

- USD/CNH không bị giới hạn bởi biên độ dao động.

- Một tỷ giá mạnh hơn hoặc yếu hơn đáng kể so với dự kiến có thể được thị trường coi là tín hiệu về định hướng chính sách tiền tệ trong tương lai của Ngân hàng Trung ương.

Ngân hàng Deutsche lạc quan về thị trường chứng khoán Mỹ: Rủi ro tăng trưởng đi lên, rủi ro lạm phát đi xuống

Ngân hàng Deutsche Bank lạc quan về cổ phiếu Mỹ

Deutsche Bank đã nâng mục tiêu chỉ số S&P 500 lên 5,500 vào tuần trước, dựa trên các lý do chính:

-

Chu kỳ lợi nhuận mạnh: Ngân hàng thừa nhận định giá hiện đang ở mức "khá cao", nhưng cho rằng chúng không quá cao so với mức lịch sử.

-

Mở rộng kinh tế: Ngân hàng tin rằng quá trình mở rộng kinh tế sẽ tiếp tục và các nhà dự báo đã đánh giá thấp tăng trưởng kinh tế trong bảy quý.

-

Giảm áp lực giá: Lạm phát chủ yếu phản ánh các yếu tố như tính theo mùa và độ cứng nhắc của giá thuê ước tính.

-

Deutsche Bank không nghĩ rằng thị trường đã phản ánh quá nhiều: Ngân hàng cho rằng rủi ro tăng trưởng so với đồng thuận vĩ mô có vẻ sẽ đi lên, trong khi rủi ro lạm phát nhìn chung sẽ đi xuống.

Thống đốc BoJ Kazuo Ueda cho biết một số thách thức đặc biệt khó khăn đối với Ngân hàng

Thống đốc BoJ Kazuo Ueda phát biểu:

- Chúng ta đã đạt được tiến triển trong việc thoát khỏi mức 0 và nâng kỳ vọng về lạm phát, nhưng bây giờ chúng ta phải giữ vững, lần này là mục tiêu 2%.

- BoJ sẽ tiến hành thận trọng, cũng như các ngân hàng trung ương khác có khung mục tiêu lạm phát.

- Mặc dù nhiều thách thức mà chúng tôi gặp phải cũng tương tự như những thách thức mà các đối tác của chúng tôi gặp phải, nhưng một số thách thức lại đặc biệt khó khăn đối với chúng tôi.

- Việc thiếu biến động lãi suất đáng kể gây trở ngại trong việc đánh giá phản ứng của nền kinh tế trước những thay đổi về lãi suất.

Không có gợi ý về những gì sẽ xảy ra tại cuộc họp tháng 6 của Ngân hàng. có một số kỳ vọng về một đợt tăng lãi suất khác và/hoặc cắt giảm thêm việc mua trái phiếu Chính phủ Nhật Bản. Với lợi suất ngày càng tăng ở Nhật Bản, điều này phản đối việc Bnk cắt giảm việc mua JGB.

Nvidia giảm giá chip AI tiên tiến nhất dành riêng cho thị trường Trung Quốc

- Nguồn cung dồi dào khiến giá chip của Nvidia phải thấp hơn so với chip đối thủ của Huawei (Trung Quốc).

- Huawei dự kiến tăng lượng xuất xưởng chip Ascend 910B trong năm 2024.

- Chính phủ Trung Quốc khuyến khích các công ty nội địa mua chip Trung Quốc, tạo lợi thế cho Huawei.

- Giá cổ phiếu Nvidia biến động mạnh vào thứ Sáu.

Quyết định giảm giá chip của Nvidia phản ánh sự cạnh tranh gay gắt trong ngành sản xuất chip, đặc biệt là giữa các công ty Mỹ và Trung Quốc.

Chính sách của chính phủ Trung Quốc khuyến khích sử dụng chip nội địa có thể gây khó khăn cho các công ty nước ngoài như Nvidia.

Nhà đầu tư cần theo dõi diễn biến giá cổ phiếu Nvidia và các yếu tố ảnh hưởng đến nó, chẳng hạn như chiến lược của các công ty đối thủ và chính sách của chính phủ Trung Quốc.

OPEC+ hoãn họp tháng 6 và chuyển sang hình thức trực tuyến

OPEC+, nhóm các nước xuất khẩu dầu mỏ hàng đầu thế giới do Saudi Arabia và Nga dẫn đầu, đã thông báo trì hoãn cuộc họp bàn về chính sách sản lượng khai thác dầu thô vào tháng 6.

- Thay vì diễn ra trực tiếp tại Vienna vào ngày 01/6 như dự kiến, cuộc họp sẽ được tổ chức trực tuyến vào ngày 02/6.

- Quyết định này được đưa ra trong bối cảnh OPEC+ đang duy trì mức cắt giảm sản lượng tự nguyện khoảng 2.2 triệu thùng/ngày cho nửa đầu năm 2024.

- Mức cắt giảm này bổ sung cho khoản giảm 3.66 triệu thùng/ngày đã được OPEC+ thông báo thực hiện cho đến cuối năm 2024 thông qua các giai đoạn khác nhau kể từ cuối năm 2022.

- Giới phân tích thị trường dự đoán OPEC+ có thể sẽ tiếp tục duy trì hoặc điều chỉnh chính sách cắt giảm sản lượng hiện tại trong cuộc họp sắp tới.

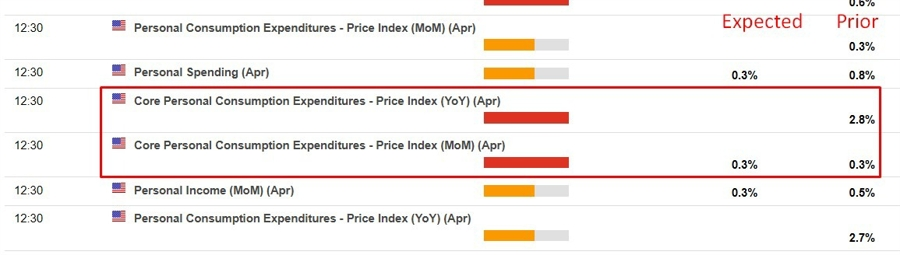

Dữ liệu lạm phát được Fed ưa thích sẽ được công bố trong tuần này, dự kiến sẽ giảm

Chỉ số giá chi tiêu tiêu dùng cá nhân loại trừ thực phẩm và năng lượng dự kiến sẽ cho thấy mức tăng nhỏ nhất từ đầu năm đến nay.

PCE lõi sẽ được công bố vào thứ Sáu:

Dự kiến lúc 19:30 thứ Hai:

Khảo sát của Bloomberg cho thấy mức tăng m/m dự kiến là +0.2% trong tháng 4, đây sẽ là mức tăng nhỏ nhất trong năm nay.

Tin tức mới nhất từ các quan chức Fed cho biết họ đang duy trì lãi suất Quỹ Fed ở mức hiện tại trong thời gian dài hơn. Mặc dù dữ liệu lạm phát này được dự báo là tích cực, nhưng họ muốn thấy dữ liệu có xu hướng đi đúng hướng trong nhiều tháng trước khi hạ lãi suất.

Tuyên bố của G7 bày tỏ sự ủng hộ mơ hồ đối với việc Nhật Bản can thiệp đồng Yên

Nhóm G7 một lần nữa kêu gọi sự thận trọng đối với biến động tỷ giá hối đoái quá mức.

Theo Reuters, Nhật Bản đã gia hạn các nỗ lực tại G7 để chống lại những nhà đầu cơ bán khống đồng Yên. G7 đã đáp lại trong tuyên bố chung:

- Sau khi Nhật Bản vận động hành lang, các bộ trưởng tài chính G7 đã tái khẳng định cam kết cảnh báo về biến động tỷ giá hối đoái quá mức trong tuyên bố chung được ban hành sau cuộc họp tại Ý vào thứ Bảy.

Ngoài ra, Nhật Bản không đạt được gì, Bộ trưởng Tài chính Suzuki thậm chí còn không có cuộc gặp riêng với Bộ trường Tài chính Yellen:

- Bộ trưởng Tài chính Nhật Bản Suzuki phủ nhận cuộc gặp song phương với Yellen

Một số nhận định từ các nhà phân tích:

- Lạm phát trong lĩnh vực dịch vụ, được Ngân hàng Trung ương Nhật Bản theo dõi chặt chẽ như một chỉ báo quan trọng về xu hướng giá cả cơ bản, cũng vẫn ở mức trì trệ. Nhà kinh tế trưởng tại SMBC Nikko Securities Junichi Makino cho biết: "Lạm phát dịch vụ có thể đã đạt đỉnh. Có vẻ như lạm phát cơ bản sẽ không tăng thẳng lên 2%."

- Nhà kinh tế trưởng thị trường Daiwa Securities Mari Iwashita, người loại trừ khả năng BOJ giảm dần quy mô mua trái phiếu vào tháng 6, cho biết: "Trong khi thị trường dường như phấn khích về cơ hội thay đổi chính sách, BOJ có thể đang giữ thái độ bình tĩnh về tất cả điều này. Bên cạnh đó, không có gì đảm bảo hành động như vậy có thể ngăn chặn sự suy giảm của đồng Yên."

Cập nhật cho USD/JPY, cho đến nay đã không có nhiều thay đổi:

Việc giảm lãi suất của ECB được củng cố bởi dữ liệu gần đây

Vào Chủ nhật, quan chức ECB Piero Cipollone cho biết ông kỳ vọng lạm phát sẽ tiếp tục giảm trong những tháng tới, trừ khi có các cú sốc bất ngờ. Lạm phát dự kiến đạt mục tiêu 2% vào năm 2025.

Về lãi suất:

"Các dữ liệu gần đây đang đi theo đúng hướng và gia tăng niềm tin rằng chúng tôi sẽ có thể nới lỏng chính sách tiền tệ hiện tại."

Ông Fabio Panetta, một thành viên khác của ECB, cũng bày tỏ quan điểm ủng hộ việc cắt giảm lãi suất vào tháng 6 - "một sự đồng thuận chung đã xuất hiện".

Lợi nhuận ngành công nghiệp tháng 4 của Trung Quốc thấp hơn dự kiến

Lợi nhuận công nghiệp tháng 4: 4.0% y/y (trước đó: 4.3%)

Dữ liệu lợi nhuận công nghiệp Trung Quốc dựa trên số liệu từ Cục Thống kê Quốc gia.

Các chỉ số kinh tế của Trung Quốc trong giai đoạn đầu năm nay đang được cải thiện. Điều này đang tiếp tục diễn ra trong quý 2. Tất nhiên, thị trường bất động sản vẫn còn mong manh.

- Lợi nhuận công nghiệp tháng 4 năm 2024: +4.0% y/y (trước đó: -3.5%).

- Lợi nhuận công nghiệp tháng 1 - tháng 4 (tức là tính đến thời điểm hiện tại): +4.3% (trước đó: +4.3%).

Số liệu lợi nhuận công nghiệp bao gồm các công ty có doanh thu hàng năm từ hoạt động chính ít nhất là 20 triệu nhân dân tệ.

NASDAQ dẫn đầu thị trường trong tuần này, đang trên đà tăng 5 tuần liên tiếp

NASDAQ tiếp tục xu hướng tăng. Hiện tại, tăng 168 điểm, tương đương 1.0% lên 16905. Đợt tăng này cũng đưa giá vượt qua mức đóng cửa cao nhất mọi thời đại được thiết lập vào thứ 3 tại 16832.62. Tuy nhiên, giao dịch trong ngày hôm qua đã đạt mức cao nhất là 16,996.39 trước khi đảo chiều và giảm điểm khi đóng cửa phiên.

NASDAQ cũng đang hướng tới việc đạt được mức đóng cửa tuần thứ 5 cao hơn.

Quan chức ECB Nagel: Lạm phát cơ bản và lạm phát toàn phần đang giảm

Quan chức ECB Nagel cảnh báo về việc giảm lạm phát cơ bản và lạm phát toàn phần, khả năng cắt giảm lãi suất vào tháng 9.

Quan chức ECB Nagel phát biểu:

- Có lẽ phải chờ động thái tiếp theo cho đến tháng 9.

- Việc tăng lương không phải là điều đáng ngạc nhiên.

- Lạm phát cơ bản và lạm phát toàn phần đều đang giảm sau tháng Sáu.

Hầu hết các thành viên ECB đang mong đợi một đợt cắt giảm lãi suất vào tháng 6 nhưng cần thận trọng về việc dự kiến cắt giảm thêm trong thời gian tới.

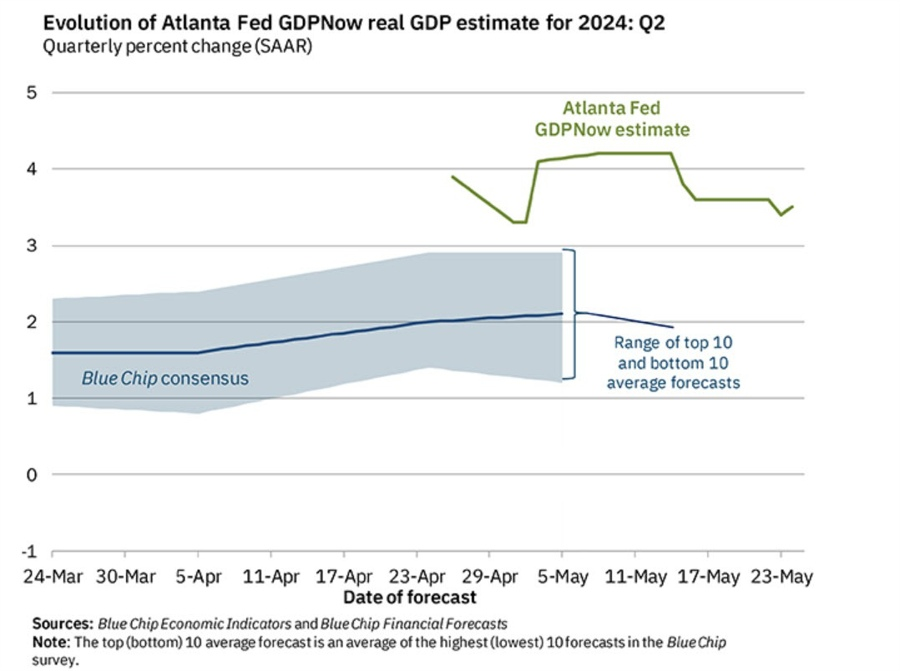

Fed Atlanta ước tính GDP của Mỹ Quý 2 giảm so với trước đó

Fed Atlanta ước tính GDP của Mỹ Quý 2 giảm xuống 3.5% từ mức 3.6% trước đó.

Sự điều chỉnh này là kết quả từ các số liệu mới được công bố gần đây bởi Cục Điều tra Dân số Hoa Kỳ và Hiệp hội Địa ốc Quốc gia. Ước tính tăng trưởng đầu tư quốc nội thực tế trong quý 2 giảm từ 5.6% xuống 5.1%.

Bản cập nhật GDPNow tiếp theo dự kiến sẽ được công bố vào thứ Sáu, ngày 31 tháng 5.

DXY giảm nhẹ sau dữ liệu tâm lý tiêu dùng Mỹ tháng 5

DXY giảm nhẹ từ 104.404 xuống 104.342 sua dữ liệu tâm lý tiêu dùng tháng 5 cao hơn dự kiến.

Tâm lý tiêu dùng của Đại học Michigan tháng 5 cao hơn dự kiến

- Tâm lý tiêu dùng của Michigan: 69.1 (Dự kiến: 67.8, trước đó: 67.4)

- Điều kiện hiện tại: 69.5 (Dự kiến: 68.8, trước đó: 79.0)

- Dự báo lạm phát 1 năm: 3.3% (Dự kiến: 3.5%, trước đó: 3.2%)

- Dự báo lạm phát 5 năm: 3.0% (Dự kiến: 3.1%)

Lãi suất trái phiếu chính phủ Mỹ giảm nhẹ do kỳ vọng lạm phát thấp hơn. Hợp đồng tương lai chứng khoán Mỹ tăng nhẹ, với NASDAQ tăng 84 điểm, tương đương 0.50%. S&P 500 tăng 21.07 điểm, tương đương 0.40%.

-

Lợi suất trái phiếu Mỹ kỳ hạn 2 năm: 4.943%, tăng 1.1 điểm cơ bản.

-

Lợi suất trái phiếu Mỹ kỳ hạn 10 năm: 4.482%, tăng 0.8 điểm cơ bản.

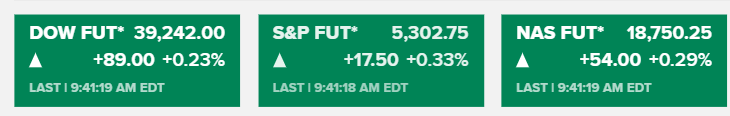

Sắc xanh bao trùm thị trường chứng khoán Mỹ, lợi suất tăng

- Dow Jones tăng 89 điểm, tương đương 0.23%, lên 39,242.

- S&P 500 tăng 17.5 điểm, tương đương 0.33%, lên 5,302.75.

- NASDAQ tăng 54 điểm, tương đương 0.29%, lên 18,750.25.

Lợi suất trái phiếu chính phủ Mỹ

- Lợi suất trái phiếu kỳ hạn 2 năm: 4.952%, tăng 2.0 điểm cơ bản.

- Lọi suất trái phiếu kỳ hạn 5 năm: 4.549%, tăng 2.3 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 10 năm: 4.494%, tăng 2.0 điểm cơ bản.

- Lợi suất trái phiếu kỳ hạn 30 năm: 4.597%, tăng 1.9 điểm cơ bản.

Cổ phiếu:

- Cổ phiếu Nvidia đang giao dịch quanh mức tham chiếu sau khi tăng mạnh hôm qua nhờ kết quả kinh doanh vượt trội và thông báo chia tách cổ phiếu theo tỷ lệ 10:1.

Hàng hóa:

- Dầu thô tăng khoảng 0.64%, tương đương 50%, lên 77.35 USD.

- Vàng tăng 12.47 USD (0.54%) lên 2341.30 USD.

- Bitcoin giao dịch ổn định ở mức 67,300 USD và Ethereum ở mức 3701 USD.

Chủ tịch Fed Waller đã có bài phát biểu về lãi suất trung lập dài hạn, tập trung ít hơn vào chính sách/kinh tế hiện tại

Chủ tịch Fed Waller phát biểu:

- Tình trạng khó khăn về tài chính của Mỹ có thể góp phần làm tăng lãi suất trung lập dài hạn trong những năm tới.

- Tác động của tình hình tài chính chính phủ Mỹ đến lãi suất trung lập vẫn chưa rõ ràng.

- Nếu nguồn cung trái phiếu kho bạc Mỹ vượt quá cầu, điều này sẽ gây áp lực tăng lên lãi suất trung lập.

- Những thay đổi về quy định ngân hàng, vai trò của ngân hàng trung ương, quỹ đầu tư quốc gia và tự do hóa thị trường vốn khó có thể tác động đáng kể đến việc nâng cao lãi suất trung lập.

- Nhân khẩu học sẽ tiếp tục gây áp lực giảm xuống đối với lãi suất trung lập.

- Cầu đối với các tài sản an toàn, thanh khoản của Mỹ vượt quá cung trong 40 năm qua đã đẩy lợi suất trái phiếu kho bạc và lãi suất trung lập xuống.

- Đồng đô la Mỹ vẫn là đồng tiền dự trữ của thế giới với biên độ rất lớn.

- Các sự kiện gần đây cho thấy đồng USD có nhiều khả năng gia tăng ảnh hưởng hơn là giảm.

- Lợi tức thực tế trên vốn không phải là lãi suất thích hợp để đo lường lãi suất trung lập dài hạn.

- Lợi suất thực tế của trái phiếu kho bạc Mỹ kỳ hạn 10 năm là một thước đo thực tế tốt cho giá trị lý thuyết của lãi suất trung lập.

- Cần khiêm tốn trong việc xác định giá trị số của lãi suất trung lập.

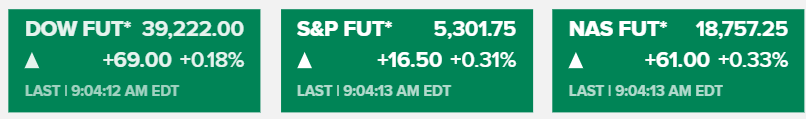

Hợp đồng tương lai chứng khoán Mỹ tăng khi Dow cố gắng phục hồi sau phiên giao dịch tệ nhất kể từ tháng 03/2023

- Dow Jones Industrial Average tăng 69 điểm, tương đương 0.18%

- S&P 500 tăng 16.5 điểm, tương đương 0.31%

- Nasdaq tăng 61 điểm, tương đương 0.33%.

DXY giảm mạnh sau dữ liệu kinh tế Mỹ vượt kỳ vọng

DXY giảm từ 104.499 xuống 104.380 sau báo cáo đơn đặt hàng lâu bền Mỹ vượt kỳ vọng.

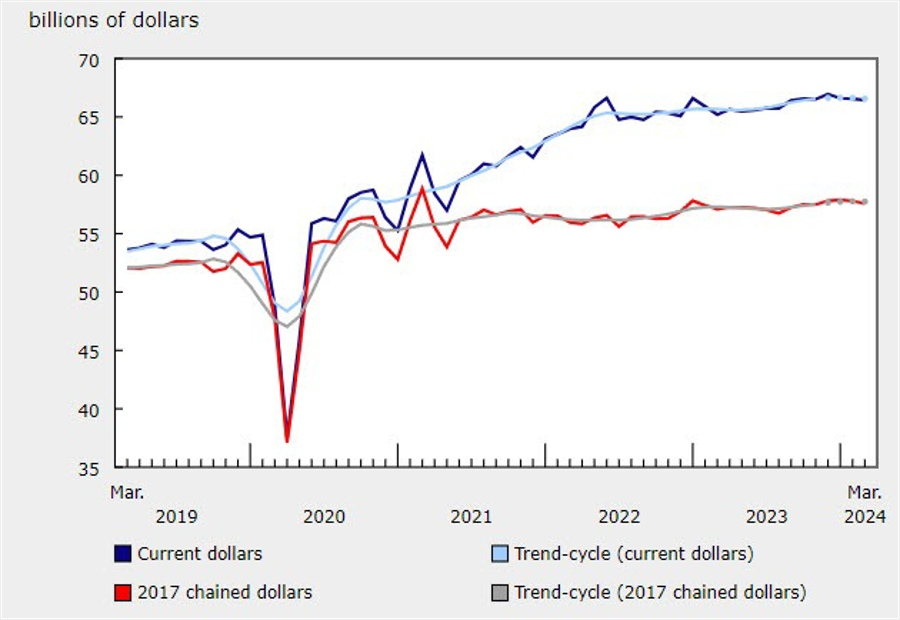

Doanh số bán lẻ tháng 3 của Canada thấp hơn dự kiến

- Doanh số bán lẻ của Canada: -0.2% (Dự kiến: 0.0%, trước đó: -0.1%)

- Doanh số bán lẻ ngoại trừ tự động: -0.6% (Dự kiến: 0.1%, trước đó: -0.3%)

- Ước tính sơ bộ doanh số bán lẻ tháng 4: +0.7%

Chi tiết:

- Doanh số bán hàng giảm ở 7 trong số 9 phân ngành, dẫn đầu là sự sụt giảm tại các nhà bán lẻ đồ nội thất, đồ trang trí nhà cửa, thiết bị điện tử và đồ gia dụng.

- Doanh số bán lẻ giảm 0.4% trong tháng 3.

- Trong quý 1, doanh số bán lẻ giảm 0.2%, nhưng xét về khối lượng, doanh số bán lẻ tăng 0.3%.

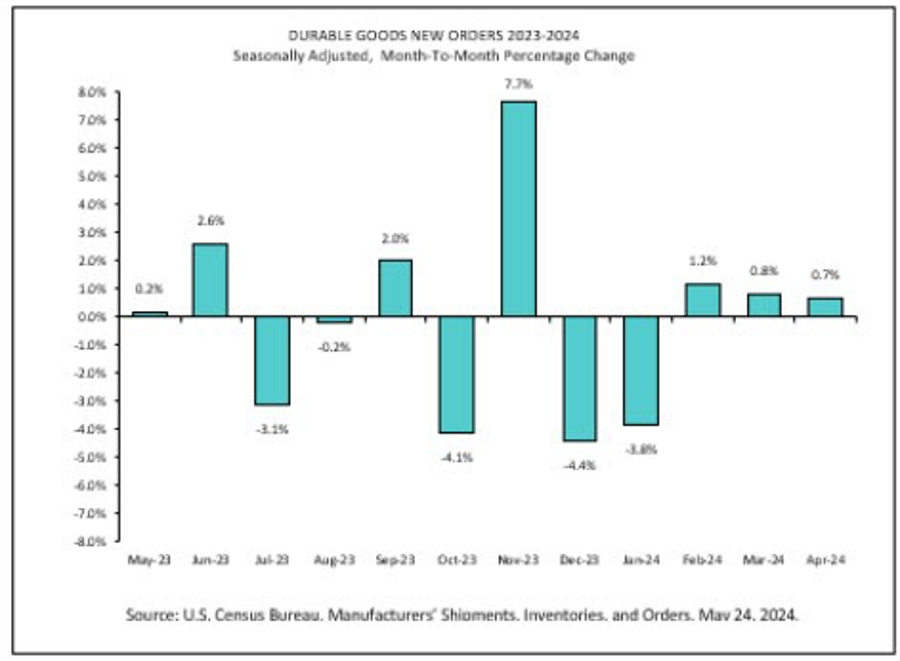

Đơn đặt hàng lâu bền Mỹ tháng 4 vượt kỳ vọng

- Đơn đặt hàng lâu bền Mỹ: 0.7% m/m (Dự kiến: -0.9%, trước đó: 0.9%)

- Đơn đặt hàng lâu bền ngoại trừ vận tải: 0.4% (Dự kiến: 0.1%, trước đó: 0.0%)

- Đơn đặt hàng ngoại trừ quốc phòng MoM: 0.0% (Trước đó: 1.2%)

- Đầu tư chi phí phi quốc phòng (không bao gồm máy bay): 0.3% (Dự kiến: 0.1%, trước đó: -0.2%)

- Vận chuyển: 0.4%

Đây là tháng tăng thứ ba liên tiếp của đơn hàng lâu bền. Thiết bị vận tải dẫn đầu mức tăng với 1.2% trong tháng, đây cũng là tháng tăng thứ ba liên tiếp của lĩnh vực này.

Điều cần lưu ý là con số này có thể thay đổi đáng kể. Tháng trước, báo cáo sơ bộ cho thấy đơn đặt hàng lâu bên tăng 2.6%, kết thúc ở mức 0.8%.