Bộ trưởng Tài chính Nhật Bản Suzuki không đưa ra bình luận nào liên quan đến sự suy yếu của JPY sau quyết định chính sách của Ngân hàng Nhật Bản ngày hôm qua.

Bộ trưởng Tài chính Nhật Bản Suzuki không đưa ra bình luận nào liên quan đến sự suy yếu của JPY sau quyết định chính sách của Ngân hàng Nhật Bản ngày hôm qua.

Thống đốc Ngân hàng Estonia, đồng thời là thành viên Hội đồng ECB Madis Müller đã đưa ra một số bình luận trong một cuộc phỏng vấn qua đêm như sau:

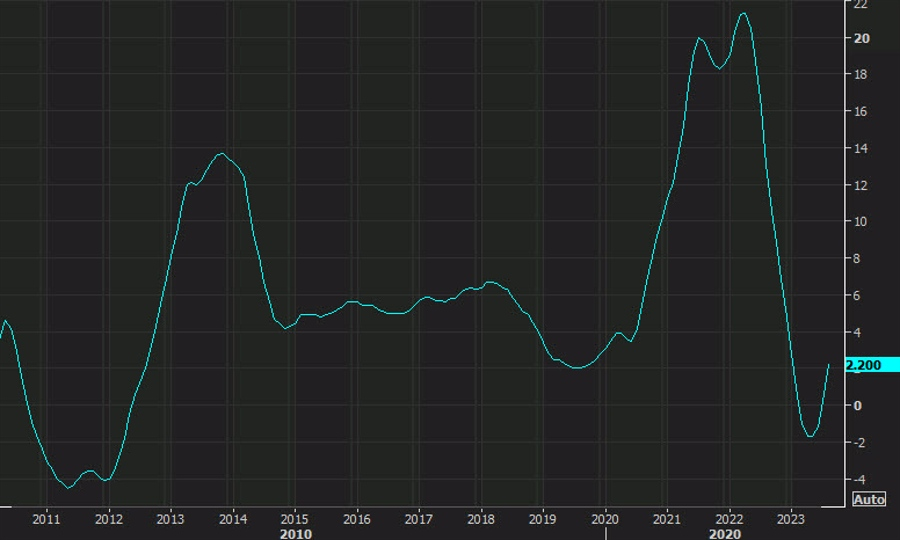

Trong khi Bộ trưởng Tài chính Suzuki từ chối bình luận về sự suy yếu của JPY nhưng lai tuyên bố sẽ can thiệp nếu cần thiết. Trong khi Thứ trưởng Bộ Tài chính Kanda lại bày tỏ lo ngại về những biến động tỷ giá mạnh. Điều thú vị là ông Kanda cho biết Nhật Bản đã không tiến hành can thiệp tỷ giá vào tháng trước .

Các nhà chức trách Nhật Bản đã cố gắng duy trì USD/JPY ở khoảng 150 trong nhiều tuần mà không cần tiến hành can thiệp, nhưng đã tăng mạnh lên trên 151 sau quyết định của BoJ ngày hôm qua.

Liệu ông Suzuki và Bộ Tài chính Nhật Bản có tiến hành 'can thiệp bằng lời nói' khi USDJPY đạt 152 hay không?

Tại đây có bài đọc PMI tháng 10 của Flash Judo Bank / S&P Global:

Cố vấn kinh tế trưởng tại Ngân hàng Judo, Warren Hogan đưa ra một số bình luận về báo cáo:

Đài truyền hình Trung ương Trung Quốc đưa tin:

Trong cuộc phỏng vấn với CNBC, Chiến lược gia chứng khoán toàn cầu tại JPMorgan đã đưa ra một số nhận định về tác động của các đợt tăng lãi suất trước đó đến nền kinh tế:

Cập nhật FX: NZD/USD giảm hơn 25pip sau dữ liệu lao động New Zealand. Hiện giá giảm hơn -0.40% và dẫn đầu đà giảm trong số các đồng tiền chính.

Dữ liệu không cho thấy vòng xoáy lạm phát tiền lương - giá cả ở New Zealand, do đó sẽ không cản trở quyết định của RBNZ, mặc dù vẫn làm giảm kỳ vọng RBNZ tăng lãi suất. Cho đến thời điểm hiện tại, NHTW cũng không đưa ra tín hiệu về việc tiếp tục thắt chặt, mà lựa chọn tiến tới tạm dừng tăng lãi suất.

Báo cáo ổn định tài chính của Ngân hàng Dự trữ New Zealand hầu như không tác động nhiều đến NZD/USD:

Nhận định của Goldman Sachs về giá dầu Brent:

Hôm nay đồng đô la Mỹ mạnh nhưng điều đó không ngăn được sự tăng giá của vàng. Giá vàng tăng 9.50 đô la lên 2,005 đô la.

Hội đồng Vàng Thế giới cho biết các ngân hàng trung ương đã mua 800 tấn vàng trong 9 tháng đầu năm, tăng 14% so với cùng kỳ năm ngoái. Trong đó, 181 tấn thuộc về Trung Quốc. Sự gia tăng trong năm nay diễn ra bất chấp mức mua cao kỷ lục trong năm trước là 1,081 tấn.

Có tin đồn rằng ngân hàng trung ương Trung Quốc và người dân nước này đã mua vàng rất nhiều trong suốt cả năm. Sự sụt giảm mạnh gần đây của giá vàng vào cuối tháng 9 trùng với một kỳ nghỉ lễ của Trung Quốc, càng củng cố cho quan điểm này.

Tháng 11 thường là thời điểm chững lại theo mùa của vàng, sau đó là ba tháng mua vào cho đến kỳ nghỉ lễ tiếp theo của Trung Quốc. Năm tới, việc Fed nới lỏng chính sách tiền tệ và đồng đô la Mỹ giảm giá có thể tiếp tục thổi luồng sinh khí mới vào vàng, vốn đang hoặc gần mức cao kỷ lục so với hầu hết các loại tiền tệ khác.

Sau những phiên biến động mạnh mẽ ngày hôm qua, các chỉ số chứng khoán chính của Mỹ đã mở cửa trái chiều với S&P 500 tăng cao, Dow Jones và NASDAQ giảm.

Thị trường hiện tại đang cho thấy:

Nhìn vào lợi suất trái phiếu Mỹ:

Trên các thị trường khác:

Chi tiết:

“Niềm tin người tiêu dùng lại giảm trong tháng 10 năm 2023, đánh dấu ba tháng liên tiếp giảm,” Dana Peterson, Chuyên gia kinh tế trưởng của The Conference Board cho biết. “Sự sụt giảm trong tháng 10 phản ánh sự suy yếu của cả Chỉ số tình hình hiện tại và Chỉ số kỳ vọng. Phản hồi của người tiêu dùng cho thấy họ tiếp tục quan tâm đến việc giá cả tăng, đặc biệt là giá thực phẩm và xăng dầu. Người tiêu dùng cũng bày tỏ lo ngại về tình hình chính trị và lãi suất tăng cao. Mối lo ngại xung quanh chiến tranh/xung đột cũng gia tăng, trong bối cảnh tình hình bất ổn ở Trung Đông. Sự suy giảm niềm tin của người tiêu dùng thể hiện rõ ràng ở tất cả các hộ gia đình từ 35 tuổi trở lên, và không giới hạn bất kỳ nhóm thu nhập nào.”

Hôm nay có vẻ là một cuộc chiến giữa 2 quan chức ECB là Stournaras và Kazaks, nhưng thực tế là vài tháng nữa ECB mới bàn luận về việc cắt giảm lãi suất. Đến lúc đó, tất cả đều phụ thuộc vào dữ liệu.

Đồng euro đang giảm do đồng USD tăng giá mạnh sau quyết định của Ngân hàng Trung ương Nhật Bản.

Villeroy đang chờ đợi. Dữ liệu lạm phát của khu vực euro hôm nay là 2.9% so với mức dự kiến 3.1%, đây là một khởi đầu tốt. Hơn nữa, chỉ số CPI của Ý chỉ tăng 1.8% so với cùng kỳ năm ngoái vào tháng 10.

Hôm nay USD/JPY đã tăng 185 pip lên 150.95

Ngân hàng Trung ương Nhật Bản đã tiết lộ rằng họ sẽ điều chỉnh chính sách, nhưng sau đó chỉ đưa ra một sự thay đổi nhỏ và thiếu rõ ràng. Cuối cùng, họ phải lựa chọn giữa thị trường trái phiếu và thị trường tiền tệ và quyết định bảo vệ chi phí vay khỏi tình trạng hỗn loạn.

Nhưng cũng có thể hiểu rằng thị trường ngoại hối không còn coi 150.00 là một rào cản.

Điều này đúng vì dữ liệu từ Nhật Bản hôm nay cho thấy Bộ Tài chính không can thiệp vào đồng Yen trong tháng 10. Đây là một chi tiết khó hiểu vì USD/JPY đã giảm 300 pip vào ngày 2 tháng 10.

Nếu lần trước họ không can thiệp ở mức 150.00, thị trường sẽ tìm hiểu xem họ sẽ can thiệp ở mức nào và có vẻ như thị trường sẽ có đáp án trong tương lai gần. Như Justin đã viết trước đó: "Đây dường như là một tín hiệu bật đèn xanh cho phép USD/JPY tăng cao hơn."

Dữ liệu giá nhà hàng tháng trên toàn quốc từ FHFA:

Lưu ý: Tất cả các số liệu mạnh của tháng 8 đều được công bố trước khi lãi suất thế chấp cố định 30 năm tăng lên 8%. Dữ liệu tháng 9 và tháng 10 có thể sẽ yếu hơn nhiều.

Trong một cuộc phỏng vấn với Handelsblatt, quan chức Yannis Stournaras của ECB cho biết sẽ cân nhắc việc cắt giảm lãi suất vào giữa năm 2024 nếu lạm phát "vĩnh viễn" giảm xuống dưới 3%.

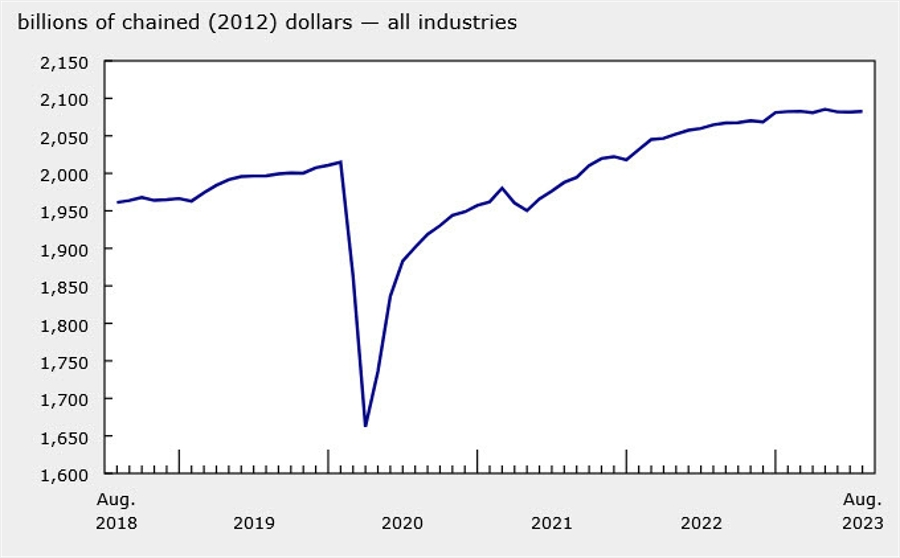

Vì vậy, GDP của tháng 7, tháng 8 và tháng 9 đều là 0.0%. Điều này làm cho việc tính toán GDP quý 3 trở nên rất dễ dàng.

Về tổng thể, GDP quý 3 đi ngang và có thể nhanh chóng chuyển sang âm trong quý 4. Ngân hàng Canada sẽ sớm cắt giảm lãi suất. Nền kinh tế có thể sẽ hạ cánh cứng nếu Ngân hàng Canada duy trì lập trường vững chắc cho đến tháng 4 khi mùa kinh doanh bất động sản mùa xuân bắt đầu.

Động thái của BOJ trong ngày:

Tin tức chính:

Thị trường:

Tâm điểm hôm nay là đồng yên Nhật khi sau khi BOJ có động thái ít "hawkish" hơn dự kiến vào đầu ngày.

Ngân hàng này có một vài thay đổi về chính sách kiểm soát đường cong lợi suất nhưng điều này là không đủ khi thống đốc BOJ Ueda sau đó đưa ra quan điểm khá ôn hòa ngay sau đó. USD/JPY tăng lên mức 150.00 khi kết thúc phiên châu Á trước khi tăng lên 150.40 trong phiên châu Âu. Tiếp sau đó, thông tin từ Tokyo rằng họ không có bất kỳ hành động can thiệp vào thị trường ngoại hối trong tháng này đã khiến tỷ giá USD/JPY tăng lên mức 150.75.

Ở chiều ngược lại, đồng đô la tiếp tục chịu áp lực trong bối cảnh lãi suất trái phiếu kho bạc giảm. Thị trường trái phiếu là tâm điểm trước đợt thông báo hoàn trả của Kho bạc vào ngày mai - sự kiện quan trọng nhất trong ngày.

Đồng euro trở nên mạnh mẽ hơn nhất khi số liệu lạm phát tốt hơn kỳ vọng trong Quý 3 giúp EUR/USD tăng từ khoảng 1.0600 lên 1.0670 trong phiên giao dịch. Điều đó cũng giúp EUR/JPY tiếp cận mốc 160.50 - mức đỉnh của năm 2008.

Các đồng tiền chính còn lại cho thấy tâm lý trầm lắng, mặc dù các đồng tiền hàng hóa cho thấy sự phục hồi so với đồng đô la.

Nhìn về phía thị trường chứng khoán, hợp đồng tương lai S&P 500 hiện tăng 0.3%, sau khi giảm 0.3% trước đó trong phiên. Nhà đầu tư cần chú ý đến hành động chốt lời của thị trường trong phiên giao dịch cuối tháng

Giá vàng (XAU/USD) tiếp tục tích lũy khi thị trường đổ dồn sự chú ý đến chính sách của Cục Dự trữ Liên bang (Fed) và tình hình cuộc chiến Israel-Palestine. Nhu cầu ngắn hạn đối với kim loại quý này tiếp tục lạc quan khi khi căng thẳng ở Trung Đông có khả năng leo thang khi quân đội Israel tiến vào Gaza nhằm tiêu diệt quân đội Hamas.

Ngoài căng thẳng ở Trung Đông, kỳ vọng về chính sách tiền tệ ổn định của Fed cũng hỗ trợ giá vàng. Các nhà hoạch định chính sách đang ủng hộ việc giữ nguyên lãi suất trong khoảng từ 5.25-5.50% do lợi suất trái phiếu dài hạn của Mỹ vẫn ở mức cao và áp lực về giá đã giảm bớt. Trong dài hạn, Fed được dự báo sẽ ủng hộ việc giữ mức lãi suất cao hơn.

Đối với một số quốc gia, họ có thể vui mừng khi việc tăng lãi suất đã dừng lại. Nhưng trong cuộc chiến chống lạm phát, vẫn còn quá sớm để tuyên bố chiến thắng khi áp lực về giá vẫn còn nặng nề trong thời gian tới.

Đồng Yên tiếp tục giảm xuống mức đáy mới trong ngày khi tỷ giá USD/JPY hiện ở mức 150.75 trong khi EUR/JPY đang ở mức 160.80 - đỉnh cũ của năm 2008. Điều này xảy ra khi Tokyo xác nhận rằng họ không can thiệp vào thị trường tiền tệ trong tháng 10, dập tắt mọi suy đoán rằng có lẽ họ vẫn đang bảo vệ mức giá này.

Với việc BOJ không có dấu hiệu can thiệp đồng yên ngày hôm nay, có vẻ như diễn biến của đồng tiền này sẽ đúng như dự đoán. Trong trường hợp Tokyo cố gắng bảo vệ đồng tiền của mình, đó có thể mang lại tác động xấu sau tất cả động thái ôn hòa trước đó của BOJ.

Lợi suất trái phiếu kỳ hạn 10 năm hiện giảm 0.06% xuống mức 4.816%, khiến đồng đô la giảm giá trong phiên giao dịch ngày hôm nay. Cùng lúc đó Đồng yên Nhật tiếp tục trượt giá trong bối cảnh BOJ thể hiện quan điểm "hawkish" ít hơn dự báo và việc không có hành động can thiệp nào của Tokyo trong tháng này.

Ở thị trường chứng khoán, tâm lý tích cực có thể quay trở lại với hợp đồng tương lai S&P 500 hiện tăng 0.2% trong ngày.

Tâm điểm của thị trường trong tuần này sẽ là thông báo hoàn trả trái phiếu hàng quý của Kho bạc Hoa Kỳ, tiết lộ chi tiết về kế hoạch tài trợ cho vấn đề thâm hụt ngân sách ngày càng gia tăng. Điều này có thể khiến các nhà giao dịch xem xét đẩy mạnh việc bán nợ trong dài hạn hay không.

Thông tin trên cũng sẽ tác động đến các cuộc đấu giá sắp tới vào tháng 11, nơi chúng ta sẽ thấy các phiên đấu giá trái phiếu 3 năm (7 tháng 11), 10 năm (8 tháng 11) và 30 năm (9 tháng 11).

Lạm phát hàng năm của Eurozone giảm xuống mức thấp nhất trong hơn hai năm khiến tình hình có vẻ đang ủng hộ ECB - ít nhất là ở thời điểm hiện tại.

Nền kinh tế khu vực đồng euro suy thoái trong quý 3 với mức giảm lớn hơn một chút so với ước tính. Điều đó cho thất sự suy thoái của nền kinh tế Đức đang gây áp lực lên nền kinh tế khu vực. Mức tăng trưởng nhẹ được ghi nhận ở Pháp, Tây Ban Nha và Bỉ nhưng điều đó là chưa đủ để bù đắp cho sự suy yếu ở Đức, Áo, Bồ Đào Nha, Ireland, Estonia và Litva.

Xem xét các cặp tiền chính, EUR/USD hiện tăng 0.4% lên mức 1.0655 trong ngày:

Dòng tiền chốt lời cuối tháng là điều mà nhà giao dịch cần cân nhắc. Hiện lãi suất trái phiếu kho bạc kỳ hạn 10 năm giảm hơn 0.07% xuống 4.83% trong khi cổ phiếu đang có dấu hiệu tăng giá với hợp đồng tương lai S&P 500 hiện đi ngang so với mức giảm 0.3% trước đó.

EUR/USD có khả năng kiểm tra đường MA 100 tuần ở mức 1.0677. Trong khi đó, AUD/USD hồi phục về 0.6386 và GBP/USD tăng lên mức 1.2186.

EUR/JPY là cặp tiền cần theo dõi vào thời điểm hiện tại với việc đồng tiền này hiện đang tiếp cận mức đỉnh cũ của năm 2008 là 160.00

Viễn cảnh của đồng euro tươi sáng hơn nhờ tình hình nền kinh tế không xấu như dự kiến trong khi lạm phát tiếp tục giảm nhẹ. Mặc dù điều này không thể hiện quan điểm về chính sách trong thời gian sắp tới, nhưng ít nhất nó cũng mang lại cho ECB một khoảng trống để xoay xở trong thời gian tới. Điều đó tiếp tục dẫn đến câu hỏi quan trọng: Nền kinh tế châu Âu liệu còn có thể "hạ cánh mềm" không?

Đồng tiền này đã chịu ảnh hưởng rất nhiều bởi những thông tin tiêu cực trong thời gian vừa qua. Vì vậy, có khả năng đây sẽ là vùng đáy của đồng euro với việc số liệu GDP quý 3 không tệ như những gì chúng ta đã dự báo.

Đối với đồng yên Nhật, chênh lệch lãi suất tiếp tục là yếu tố chính thúc đẩy các giao dịch giữa đồng yên và hầu hết các loại tiền tệ chính khác trong năm nay.

Nếu USD/JPY có thể duy trì mức 150.00 và đồng euro bắt đầu đà hồi phục, EUR/JPY có thể quay trở lại mức đỉnh thời kì 2007-2008 là 168.00.