5 kịch bản trước thềm NFP kỳ tháng Chín 2022

Nguyễn Vũ Phương Nam

Junior Analyst

“No pain, no gain” - câu thành ngữ này rất phù hợp với phe bò cổ phiếu

Fed cho biết họ sẵn sàng chấp nhận những nền kinh tế sẽ phải chịu một số 'tổn thương' trong cuộc chiến với lạm phát. Tháng trước, thị trường tài chính gặp khó khăn, nhưng dữ liệu việc làm Mỹ thì sao?

Trọng tâm của Bảng lương phi nông nghiệp tháng 9 là dữ liệu về sự thay đổi việc làm toàn phần, làm tiền lương và các số liệu khác ít được chú ý đến. Tôi sẽ tập trung vào dữ liệu toàn phần, cung cấp năm kịch bản về phản ứng của thị trường. Đầu tiên là một số thông tin cơ bản.

Hạ cánh mềm hay suy thoái?

Fed đã ngừng nói về một cuộc hạ cánh mềm nhưng cũng hạn chế sử dụng từ suy thoái. Họ chỉ nói về tăng trưởng dưới mức trung bình và tỷ lệ thất nghiệp tăng từ 3.7% lên 4.4%. Ít việc làm hơn đồng nghĩa với việc chi tiêu ít tiền hơn và giảm áp lực giá cả.

Trước đó, Fed chỉ hy vọng có thể giảm bớt tình trạng thiếu lao động - phần nào liên quan đến hiện tượng "Đại khủng hoảng lao động" (Great Resignation). Một loạt các vấn đề chuỗi cung ứng cũng mang lại hy vọng lạm phát đã hạ nhiệt, nhưng điều đó không xảy ra.

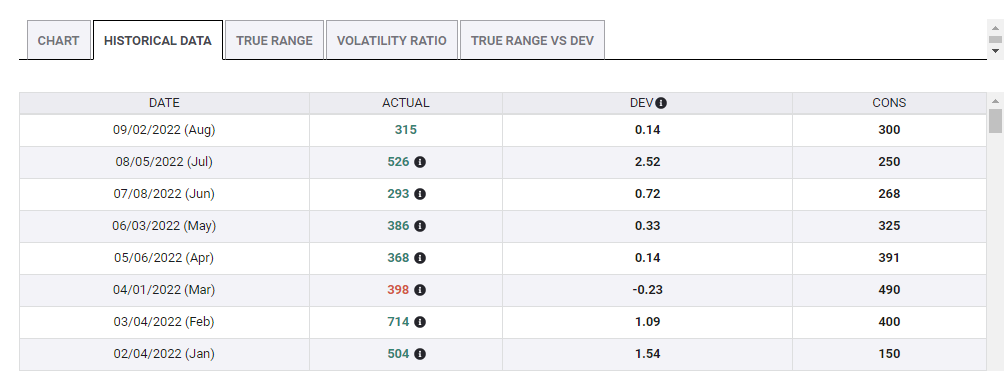

Lạm phát lõi tháng 8 tăng mạnh 0.6% so với tháng trước, đã thuyết phục các nhà hoạch định chính sách rằng những thiệt hại đối với nền kinh thế là cần thiết để giảm lạm phát. Thị trường lao động Mỹ ổn định, đã có thêm 315 nghìn việc làm trong tháng 8, vượt kỳ vọng lần thứ bảy trong tám tháng kể từ đầu năm nay.

Fed và thị trường quan tâm đến mức trung bình trước đại dịch là khoảng 200 nghìn, có thể đã đạt được vào tháng 9 - nếu đúng như kỳ vọng. Lịch kinh tế cho thấy mức tăng 250,000 việc làm, như vậy thì 200 nghìn cũng không còn quá xa.

Năm kịch bản cho Bảng lương phi nông nghiệp

1) Việc làm công bố xấp xỉ kỳ vọng: Kết quả dao động trong biên độ 200-300 nghìn là đúng kỳ vọng trong điều kiện thị trường đầy biến động hiện nay, nghĩa là tăng trưởng việc làm Mỹ chậm hơn nhưng vẫn ổn định. Giới đầu tư có thể sẽ bán cổ phiếu và đẩy USD lên cao hơn, ở mức độ vừa phải.

Thị trường sẽ nhanh chóng chú ý đến báo cáo lạm phát được công bố vào tuần tới như một yếu tố quyết định động thái tiếp theo.

=> USD/JPY có thể phản ứng nhanh nhất đối với kết quả như vậy.

2) Dưới mức kỳ vọng: Nếu dữ liệu việc làm chỉ đạt 100-200 nghìn, tín hiệu cho thấy nền kinh tế đang tạo ra việc làm với tốc độ chậm hơn so với thời điểm Covid. Thị trường chứng khoán sẽ tăng với hy vọng Fed giảm tốc độ thắt chặt và định giá 50 điểm cơ bản trong cuộc họp tháng 11. Thị trường hiện đang kỳ vọng mức tăng 75 điểm cơ bản. USD sẽ giảm.

Tuy nhiên, sau một động thái nhỏ, chứng khoán sẽ có xu hướng giảm và USD sẽ tăng. Tại sao? Một sự suy giảm nhỏ cho thấy lạm phát đã chậm lại đáng kể trong tháng Bảy và tăng trở lại vào tháng Tám.

Một động thái "bán trên đỉnh" đối với GBP/USD có thể là một giao dịch tiềm năng.

3) Dưới mức kỳ vọng và đồng thời gây bất ngờ: Dữ liệu NFP đạt dưới 100 nghìn sẽ là một cú sốc thực sự đối với nền kinh tế Mỹ, khiến USD giảm và chứng khoán tăng. Sự ảnh hưởng có thể kéo dài lâu. Sẽ càng trầm trọng hơn nếu báo cáo cho thấy sự mất việc làm - nhưng điều đó rất khó có thể xảy ra.

Thị trường có thể sẽ mua AUD/USD hoặc NZD/USD, các loại tiền tệ rủi ro. Cổ phiếu có xu hướng tăng.

4) Trên mức kỳ vọng: Nếu có khoảng từ 300-400 nghìn việc làm được tạo ra mới, đồng USD vẫn sẽ tăng mạnh. Nó sẽ cho thấy rằng tăng trưởng việc làm ổn định và Fed sẽ có nhiều động thái hơn nữa.

Thị trường có thể bán EUR/USD, xóa bỏ đà tăng gần đây của cặp tỷ giá này.

5) Trên mức kỳ vọng một cách bất ngờ: Mức tăng mạnh trên 400 nghìn việc làm sẽ khiến USD tăng vọt và hình thành một đợt bán tháo trên thị trường. Mỹ đã có thêm khoảng 526 nghìn việc làm trong tháng Bảy và mức tăng tương đối thấp trong tháng Tám có thể chỉ là xảy ra một lần.

Động thái bán AUD/USD hoặc NZD/USD sẽ xảy ra - tương tự như kịch bản số 3.

Kết luận

Trong khi Fed tập trung vào vấn đề lạm phát, thì những khó khăn trên thị trường lao động - toàn dụng lao động là nhiệm vụ quan trọng thứ hai - sẽ tác động lớn đến thị trường. USD và thị trường chứng khoán sẽ biến động trong tất cả kịch bản, phần lớn vẫn hỗ trợ đồng bạc xanh và gây bất lợi đối với cổ phiếu.

Fxstreet