Bitcoin nên được xem như tài sản rủi ro hơn là "thiên đường" trú ẩn

Trần Phương Thảo

Junior Analyst

Thứ Hai tuần trước, cổ phiếu toàn cầu và tài sản kỹ thuật số đã trải qua một đợt bán tháo mạnh khi giao dịch chênh lệch lãi suất đồng yên Nhật bị phá vỡ khiến thị trường chao đảo. Chỉ số thị trường rộng toàn cầu S&P (BMI), đo lường hiệu suất của hơn 14.000 cổ phiếu trên toàn thế giới, đã giảm 3,3%, ngày giao dịch tồi tệ nhất trong hơn hai năm. Chỉ số giá cổ phiếu Tokyo, hay TOPIX, đã giảm 20% trong đợt xóa sổ ba ngày lớn nhất từ trước đến nay. Trong khi đó, Chỉ số tiền điện tử Bloomberg Galaxy đã giảm tới 17,5%.

Điều quan trọng là phải hiểu được nguyên nhân cơ bản của những biến động này và bài học mà chúng mang lại cho chúng ta.

Giao dịch chênh lệch lãi suất liên quan đến việc vay bằng một loại tiền tệ có lãi suất thấp—như đồng yên Nhật hoặc đồng franc Thụy Sĩ—và đầu tư số tiền thu được vào các tài sản có lợi nhuận cao hơn ở nơi khác. Chiến lược này đã mang lại lợi nhuận vô cùng lớn, xét đến chính sách lãi suất bằng 0 lâu đời của Ngân hàng Nhật Bản (BOJ).

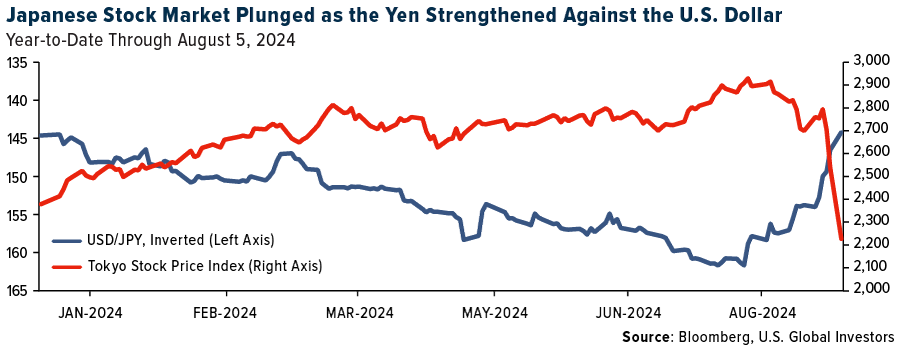

Tuy nhiên, đợt tăng lãi suất gần đây của BOJ đã làm đảo lộn các giao dịch này, dẫn đến sự sụt giảm nhanh chóng của USDJPY. Như nhiều người trong số các bạn đã biết, một đồng tiền địa phương mạnh có thể gây áp lực lên thị trường chứng khoán của quốc gia đó vì hàng hóa xuất khẩu trở nên kém cạnh tranh hơn.

Thị trường chứng khoán Nhật Bản lao dốc khi JPY hồi phục

Sự phục hồi của đồng Yên phản ánh cuộc khủng hoảng tài chính trong quá khứ

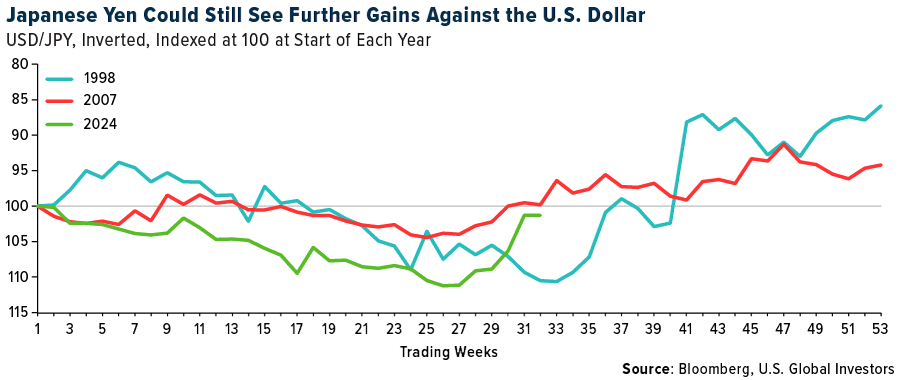

Đà leo dốc của đồng Yên phản ánh những sự kiện trong quá khứ, chẳng hạn như sự sụp đổ của quỹ đầu cơ Long-Term Capital Management (LTCM) năm 1998 và cuộc khủng hoảng thế chấp năm 2007, khi USDJPY giảm 20%. Tính đến đầu tháng 8, USDJPY đã giảm hơn 10%.

USDJPY có thể sẽ tiếp tục giảm

Sau đợt bán tháo, BOJ đã quay lại lập trường cứng rắn của mình, với Phó Thống đốc Shinichi Uchida cam kết sẽ không tăng lãi suất thêm nữa trong bối cảnh thị trường bất ổn. Điều này sẽ mang lại một số sự cứu trợ trong thời gian tới, nhưng những tác động rộng hơn của sự phục hồi của đồng Yên và việc tháo gỡ giao dịch chênh lệch lãi suất có thể sẽ tiếp tục ảnh hưởng đến thị trường.

Với những diễn biến này, tôi kêu gọi thận trọng. Lịch sử cho thấy việc tháo gỡ carry trade vẫn chưa hoàn tất. Trong một báo cáo ngày 9 tháng 8, JPMorgan cho biết họ tin rằng việc tháo gỡ đã hoàn thành được một nửa. Hơn nữa, thị trường tài chính đang định giá nhiều đợt cắt giảm lãi suất của Fed trong năm nay, điều này có thể làm trầm trọng thêm việc tháo gỡ giao dịch chênh lệch lãi suất. Trong một kịch bản như vậy, điều quan trọng là vẫn phải cẩn thận khi bắt đáy.

Sự biến động của Bitcoin và câu chuyện về vàng kỹ thuật số

Khi cổ phiếu lao dốc, biến động của Bitcoin đã thu hút sự quan tâm đáng kể. Tài sản kỹ thuật số lớn nhất thế giới đã giảm tới 17% vào thứ Hai tuần trước—giảm xuống dưới 50,000 USD lần đầu tiên kể từ tháng 2—trước khi phục hồi nhẹ, kết thúc ngày với mức giảm 8%.

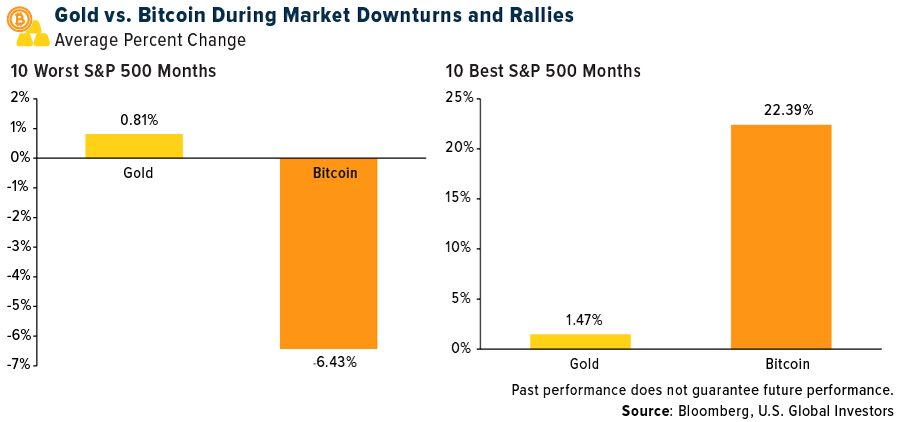

Điều này trái ngược với vàng, chỉ giảm hơn 1% trong ngày.

Việc bán tháo Bitcoin làm nổi bật một điểm quan trọng: Mặc dù thường được coi là "vàng kỹ thuật số", nhưng có một số người tin rằng tiền điện tử này vẫn chưa chứng minh được mình là một kho lưu trữ giá trị ổn định trong thời kỳ thị trường căng thẳng.

"Mặc dù cả vàng và Bitcoin đều là công cụ có nguồn cung hạn chế, Bitcoin không thể hiện đặc tính 'lưu trữ giá trị' của vàng", nhà phân tích của Citi, David Glass cho biết trong một lưu ý tuần này.

Phân tích của riêng chúng tôi bổ sung thêm một số màu sắc cho kết luận của Citi và cho thấy rằng Bitcoin trong lịch sử hoạt động giống một tài sản có rủi ro hơn là một tài sản trú ẩn an toàn. Trong thập kỷ qua, trong 10 tháng tồi tệ nhất đối với S&P 500, Bitcoin đã giảm trung bình 6.4%, trong khi vàng vẫn duy trì mức tăng nhẹ với mức lợi nhuận trung bình là 0.8%. Mặt khác, trong 10 tháng tốt nhất, Bitcoin đã tăng vọt với mức tăng trung bình đáng kinh ngạc là 22.4%, vượt xa mức tăng 1.5% của vàng.

Tương quan biến động giữa Bitcoin và vàng

Điều này cho thấy Bitcoin có thể mang lại lợi nhuận tiềm năng cao hơn vàng trong thời kỳ thị trường tăng giá, nhưng đi kèm với rủi ro lớn hơn trong thời kỳ suy thoái. Đây là lý do tại sao luôn có khuyến nghị tỷ trọng 10% vào vàng và cổ phiếu các công ty khai thác vàng cho các nhà đầu tư thận trọng hơn, trong khi Bitcoin và các tài sản kỹ thuật số khác có thể hấp dẫn hơn đối với các nhà đầu tư có thời gian đầu tư dài hơn hoặc khả năng chịu rủi ro cao hơn.

Investing.com

![[Niêm yết đầu tiên] Bitget niêm yết Morpho (MORPHO) tại Innovation Zone và DeFi Zone [Niêm yết đầu tiên] Bitget niêm yết Morpho (MORPHO) tại Innovation Zone và DeFi Zone](/uploads/2024/11/21/picture1-da50a2eaf982820f15a7413ffbc2ccdf.png14-da50a2eaf982820f15a7413ffbc2ccdf.png)

![[Niêm yết đầu tiên] Bitget niêm yết SuiNS (NS), tham gia và chia sẻ 1,554,000 NS! [Niêm yết đầu tiên] Bitget niêm yết SuiNS (NS), tham gia và chia sẻ 1,554,000 NS!](/uploads/2024/11/21/picture1-154e476746a8f51b59772cebffc3335b.png13-154e476746a8f51b59772cebffc3335b.png)