BoJ đang ấp ủ một cơn bão khổng lồ trên thị trường toàn cầu

Đức Nguyễn

FX Strategist

Chính sách tiền tệ nới lỏng của Ngân hàng Trung ương Nhật Bản đang gây ra sự mất cân bằng trên thị trường toàn cầu, có khả năng dẫn đến biến động tài sản gia tăng đột ngột và nhanh chóng. JPY sẽ tăng mạnh, chênh lệch lãi suất ngắn hạn giữa Mỹ và Nhật Bản sẽ thắt chặt và chứng khoán trong nước tăng.

BOJ không bao giờ lỡ cơ hội để bỏ lỡ cơ hội. Một lần nữa, ngân hàng quyết định không từ bỏ chính sách siêu nới lỏng của mình và cho phép sự mất cân đối trên thị trường giảm bớt. Thay vào đó, ta đã nhận được một sự điều chỉnh mang tính kỹ trị trong chương trình kiểm soát đường cong lợi suất (YCC) và lãi suất chính sách âm vẫn còn được duy trì.

Nhưng sự ổn định bề ngoài của lợi suất trái phiếu Nhật Bản đang gây ra sự bất ổn to lớn trên các thị trường khác trên thế giới.

Điều này càng kéo dài thì hậu quả cuối cùng càng nghiêm trọng. Biến động giá tài sản sẽ rất mạnh khi BOJ cuối cùng phải thắt chặt. Ta sẽ tập trung những nơi có thể thấy một số phản ứng dữ dội nhất:

- JPY sẽ tăng mạnh, vượt xa bất cứ kỳ vọng nào do các vị thế phòng hộ được thiết lập lại, và vốn hồi hương về Nhật Bản

- Lợi suất kỳ hạn dài tại Mỹ và các thị trường phát triển tăng

- Kỳ vọng lãi suất ngắn hạn ở Nhật Bản so với Mỹ tăng mạnh

- Chứng khoán Nhật tăng

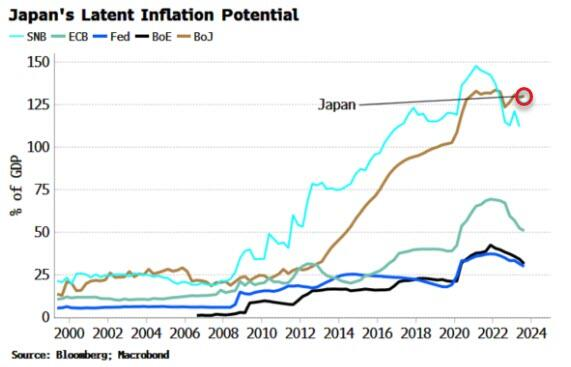

BOJ không thể chiến đấu chống lại làn sóng thắt chặt toàn cầu mãi. Rủi ro bất ổn tài chính đang gia tăng, cả ở trong và ngoài nước. Rõ ràng nhất, ta có thể thấy quy mô bảng cân đối kế toán của BoJ - gần 6.5 nghìn tỷ USD, là lớn nhất thế giới trên tỷ lệ GDP và cao hơn đáng kể so với Fed hoặc ECB.

Hơn nữa, BOJ sở hữu hơn một nửa số trái phiếu chính phủ Nhật Bản đang lưu hành, ngày càng xóa nhòa ranh giới giữa chính sách tài khóa và tiền tệ, đồng thời làm tăng thêm rủi ro bất ổn tài chính.

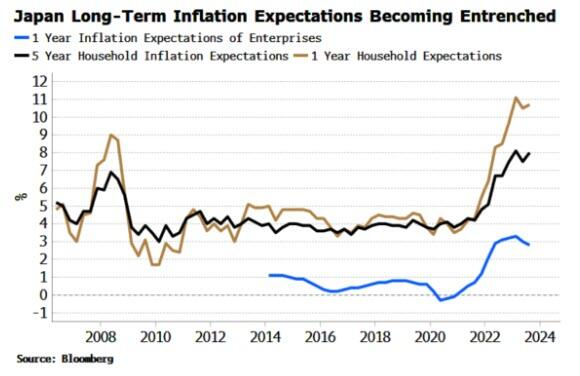

Lạm phát cơ bản đang ở mức cao nhất trong 30 năm và đang rất dai dẳng mặc dù CPI toàn phần bắt đầu đảo chiều.

Hơn nữa, kỳ vọng lạm phát hộ gia đình đang có dấu hiệu ăn sâu bám rễ sau khi tăng trở lại và duy trì gần đỉnh.

Điều khiến tất cả những vấn đề này quan trọng đối với phần còn lại của thế giới là vị thế chủ nợ ròng khổng lồ của Nhật Bản. Thặng dư tài khoản vãng lai trong nhiều thập kỷ đã tích lũy để tạo ra vị thế đầu tư quốc tế ròng (NIIP) lớn nhất thế giới: 3.3 nghìn tỷ USD. Khi nói đến tài sản, Nhật Bản hắt hơi đồng nghĩa với việc phần còn lại của thế giới bị cảm lạnh.

Cái hắt hơi đó sẽ đến khi BOJ bắt đầu thắt chặt chính sách, với JPY là cơ chế điều chỉnh chính. USDJPY đã tăng hơn nhờ hoạt động carry trade. Cặp tiền đã vượt 150 trong tuần này khi BoJ gần như giữ nguyên toàn bộ khung chính sách.

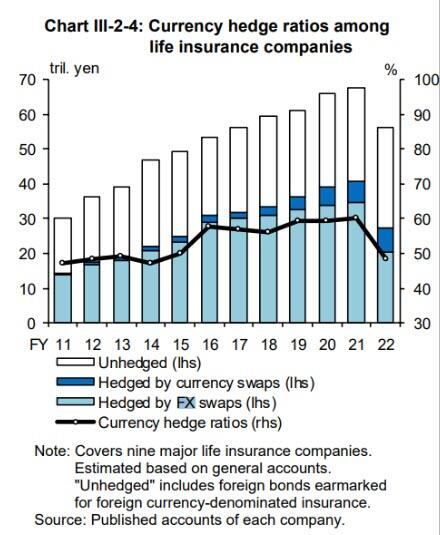

Nhưng khi BOJ thắt chặt, dòng vốn sẽ đảo ngược và JPY sẽ tăng – với sức mạnh và tốc độ khiến hầu hết không lường trước được. Động lực chính sẽ là tỷ lệ phòng hộ FX. Những vị thế này đã được các nhà đầu tư Nhật Bản hạ bớt hoặc để đáo hạn khi JPY suy yếu.

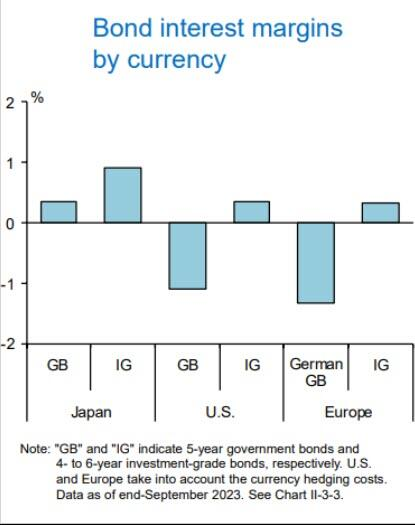

Biểu đồ bên dưới lấy từ Báo cáo Hệ thống Tài chính BOJ tháng trước cho thấy vào năm 2022, tỷ lệ phòng hộ rủi ro FX của các công ty bảo hiểm nhân thọ, một trong những nhóm mua tài sản nước ngoài được phòng hộ lớn nhất và đại diện cho các nhà đầu tư phòng hộ khác, đã giảm mạnh. Dữ liệu năm 2023 chưa có, nhưng do JPY tiếp tục suy yếu, rất có khả năng tỷ lệ phòng hộ FX thậm chí còn thấp hơn đối với các nhà đầu tư nói chung.

Khi đồng yên bắt đầu tăng giá - và rõ ràng là BOJ đang có ý định thắt chặt chính sách một cách đáng kể - sự phục hồi sẽ tự nó diễn ra vì đồng yên tăng giá sẽ khiến việc thiết lập lại tỷ lệ phòng ngừa rủi ro bằng cách mua đồng yên trở nên cần thiết hơn.

JPY có thể sẽ tăng mạnh so với USD và CHF. Quyền chọn USDJPY one-touch (quyền chọn trả phí cho người nắm giữ khi tỷ giá chạm mức thực thi bất kỳ lúc nào trước ngày đáo hạn) với mức thực thi 130 đáo hạn vào cuối quý I/24 đang có R:R lên tới 25:1.

JPY sẽ không chịu được sức nóng của lạm phát, nhưng trước hết, việc chuyển vốn về nước và phòng hộ FX sẽ hỗ trợ đồng tiền đáng kể.

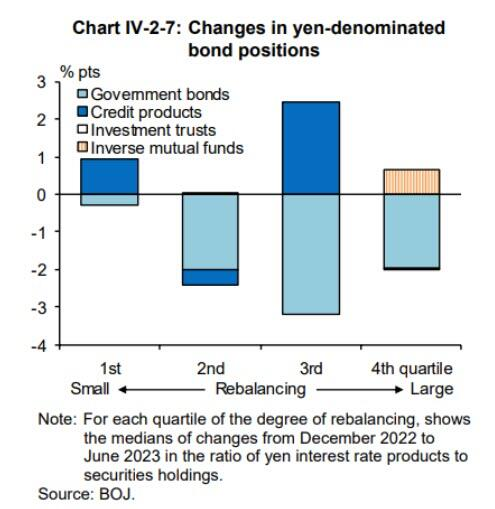

Việc từ bỏ chính sách kiểm soát đường cong lợi suất cũng sẽ khiến lợi suất trái phiếu Nhật Bản tăng mạnh. Lợi suất 10 năm đã tăng nhanh chóng lên gần mức trần 1%, hiện được coi là “điểm tham chiếu” của BoJ. Báo cáo Hệ thống Tài chính cho thấy các quỹ hưu trí và ngân hàng đã giảm tỷ lệ nắm giữ trái phiếu JPY.

Lợi suất trong nước cao hơn có thể khiến các vị thế trái phiếu nước ngoài đang lỗ bị quét, do lợi suất toàn cầu và chi phí hộ bằng USD, EUR, AUD,... tăng mạnh. Dòng vốn đó sẽ tiếp tục thúc đẩy đà tăng của JPY, và kích hoạt nhiều vị thế phòng hộ FX hơn. (Việc đóng các vị thế trái phiếu nước ngoài có thể khiến JPY chịu áp lực do các vị thế phòng hộ bị quét, nhưng tác động ròng vẫn sẽ là tích cực với JPY vì các vị thế đang chưa được phòng hộ.)

Nhật Bản nắm giữ hơn 1.1 nghìn tỷ USD trái phiếu chính phủ Mỹ, và cả nợ doanh nghiệp của Mỹ, trái phiếu chính phủ và doanh nghiệp châu Âu, Anh, Úc, do đó tác động của các quyết định về vốn của Nhật Bản sẽ gây nhiều áp lực lên lợi suất toàn cầu hơn.

Khó nói được điều gì sẽ xảy ra với chênh lệch lợi suất, như chênh lệch lợi suất 10 năm giữa Mỹ và Nhật Bản, do việc hồi hương vốn sẽ hạn chế đà tăng của lợi suất Nhật. Tuy nhiên, chênh lệch lợi suất có thể thu hẹp đáng kể ở các kỳ hạn ngắn.

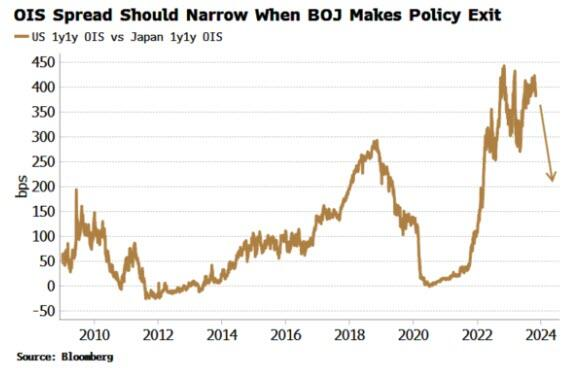

Biểu đồ bên dưới cho thấy mức chênh lệch hợp đồng kỳ hạn lãi suất OIS 1 năm giữa Mỹ và Nhật Bản. Khi Nhật Bản thoát khỏi chính sách lãi suất âm, thị trường sẽ định giá lãi suất chính sách của BOJ cao hơn nhiều, đặc biệt khi lạm phát vẫn ở mức cao, trong khi ở Mỹ, thị trường sẽ định giá hạ lãi suất, dẫn đến chênh lệch lãi suất bị thu hẹp.

Việc BOJ thoát khỏi chính sách cũng sẽ hỗ trợ chứng khoán trong nước. Nếu thị trường chứng khoán bắt đầu cho rằng Nhật Bản đang gặp vấn đề với lạm phát và BOJ đang cố gắng giải quyết vấn đề này một cách muộn màng, thì cổ phiếu có thể là điểm đến hấp dẫn hơn cho dòng vốn hồi hương. Hơn nữa, khu vực hộ gia đình và hầu hết các công ty của Nhật Bản đều đang có lượng vị thế cổ phiếu rất thấp so với lịch sử.

Trên hết, những người nước ngoài nắm giữ cổ phiếu Nhật Bản, những người nắm giữ lớn nhất với ~30% tổng số cổ phiếu, có thể thấy chứng khoán còn hấp dẫn hơn do họ có thể khuếch đại lợi nhuận nhờ JPY tăng.

Câu hỏi nghìn tỷ là: khi nào BOJ sẽ từ bỏ chính sách nới lỏng? Thị trường kỳ vọng lần tăng lãi suất 25 điểm cơ bản đầu tiên vào tháng 7, nhưng do tình trạng mất cân bằng ngày càng gia tăng và bất ổn tài chính, BoJ có thể tăng lãi suất sớm hơn. Dù bằng cách nào, ngân hàng càng chờ đợi lâu thì khả năng thị trường ra quyết định thay họ càng cao.

ZeroHedge