“Buy the Dip” cổ phiếu Nvidia: Có nên không? Bài phân tích toàn diện sau đây sẽ cho bạn biết điều đó

Thành Duy

Junior editor

Cổ phiếu Nvidia đã giảm hơn 20% chỉ trong 3 ngày, đánh mất ngôi vương công ty giá trị nhất thế giới. Các nhà phân tích đang tranh luận liệu đây là cơ hội mua vào hấp dẫn hay là khởi đầu của một đợt điều chỉnh sâu hơn. Chúng ta hãy cùng phân tích các yếu tố cơ bản và kỹ thuật của Nvidia để xem liệu việc thực thi chiến lược "Buy the Dip" (tức mua vào khi giá giảm) có rủi ro hay không.

Cổ phiếu Nvidia giảm mạnh, các nhà phân tích đưa ra dự báo thận trọng

Giá cổ phiếu Nvidia đã giảm hơn 20% trong 3 phiên giao dịch gần đây, vốn hóa của công ty theo đó cũng "bốc hơi" khoảng 550 tỷ USD. Hệ quả là, gã khổng lồ trí tuệ nhân tạo (AI) này đã đánh mất danh hiệu công ty giá trị nhất thế giới mà họ mới chỉ nắm giữ trong ít ngày.

Mặc dù đợt điều chỉnh của cổ phiếu NVDA có vẻ hạn chế so với xu hướng tăng trước đó, các nhà phân tích bắt đầu suy đoán liệu đây có phải là khởi đầu của một đợt điều chỉnh sâu hơn đối với cổ phiếu này hay không.

Kể từ đầu năm, giá cổ phiếu công ty đã tăng vọt hơn 190%. Mặc dù tình hình tài chính vẫn theo kịp đà tăng của giá cổ phiếu, nhưng xu hướng giảm này đã châm ngòi cho những tin đồn về động thái chốt lời của các nhà đầu tư. Thực tế, đà giảm giá tiếp tục diễn ra khi CEO Jensen Huang của Nvidia báo cáo đã bán ra số cổ phần trị giá khoảng 95 triệu USD.

Ngoài ra, cũng có lo ngại rằng việc bán tháo cổ phiếu Nvidia có thể kích hoạt một đợt điều chỉnh rộng hơn trên thị trường, do tầm quan trọng đến từ sự tăng trưởng mạnh mẽ của Nvidia. Bên cạnh đó, sự sụt giảm bắt đầu từ tuần trước đã dẫn đến những so sánh với bong bóng “dotcom” đầu những năm 2000.

Tuy nhiên, theo sự đồng thuận chung, lĩnh vực trí tuệ nhân tạo vẫn đang trong giai đoạn sơ khai, khiến khả năng xảy ra điều tương tự đối với Nvidia và các công ty công nghệ tập trung vào AI khác dường như rất khó xảy ra.

Phân tích các yếu tố cơ bản của Nvidia

Bây giờ, hãy đi sâu vào tình hình tài chính của Nvidia với InvestingPro để tìm thêm manh mối về việc liệu đợt điều chỉnh này có mang lại cơ hội mua mới cho các nhà đầu tư dài hạn hay không.

Doanh thu năm 2024 của Nvidia chiếm khoảng một phần ba trong tổng doanh thu của S&P 500. Hơn nữa, nhà sản xuất chip này tiếp tục vẽ nên một bức tranh đáng tin cậy với tình hình tài chính vững mạnh.

Báo cáo tóm tắt tình hình tài chính của Nvidia thông qua InvestingPro nêu bật những điểm mạnh sau:

- Điểm Piotroski cao nhất ở mức 9 (đánh giá khả năng quản lý và tình hình tài chính).

- Các nhà phân tích dự báo doanh số bán hàng sẽ tăng trưởng trong năm nay.

- Dòng tiền đủ để trang trải chi phí lãi vay.

- 13 năm trả cổ tức đều đặn.

- Tài sản lưu động bao trọn nợ phải trả.

- Cổ phiếu tiếp tục mang lại lợi nhuận cao trong cả dài hạn và ngắn hạn.

Dù vậy, bên cạnh những khía cạnh tích cực, Nvidia cũng bộc lộ một số dấu hiệu cảnh báo về mặt tài chính

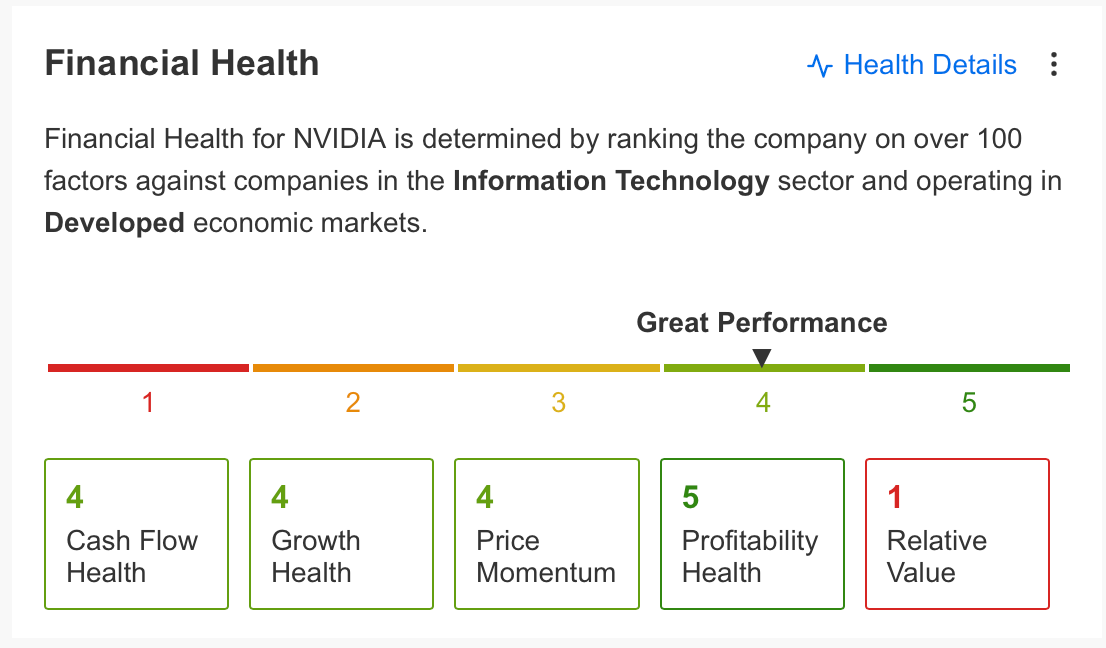

Đáng chú ý nhất trong số đó là P/E cao do giá cổ phiếu tăng nhanh. Ngoài ra, mức nợ trung bình của công ty, trong bối cảnh Fed duy trì lãi suất ở mức cao, có thể được coi là một dấu hiệu cảnh báo tiếp theo. Hơn nữa, biến động mạnh của cổ phiếu cũng có thể được coi là một yếu tố rủi ro đối với các nhà đầu tư ngắn hạn. Mặc dù vậy, sức khỏe tài chính của Nvidia vẫn được đánh giá rất tốt, đạt mức 4 trên thang điểm 5 theo phân tích sức khỏe tài chính của InvestingPro.

Nguồn: InvestingPro

Nhìn về phía trước: Báo cáo thu nhập và góc nhìn kỹ thuật

Báo cáo thu nhập

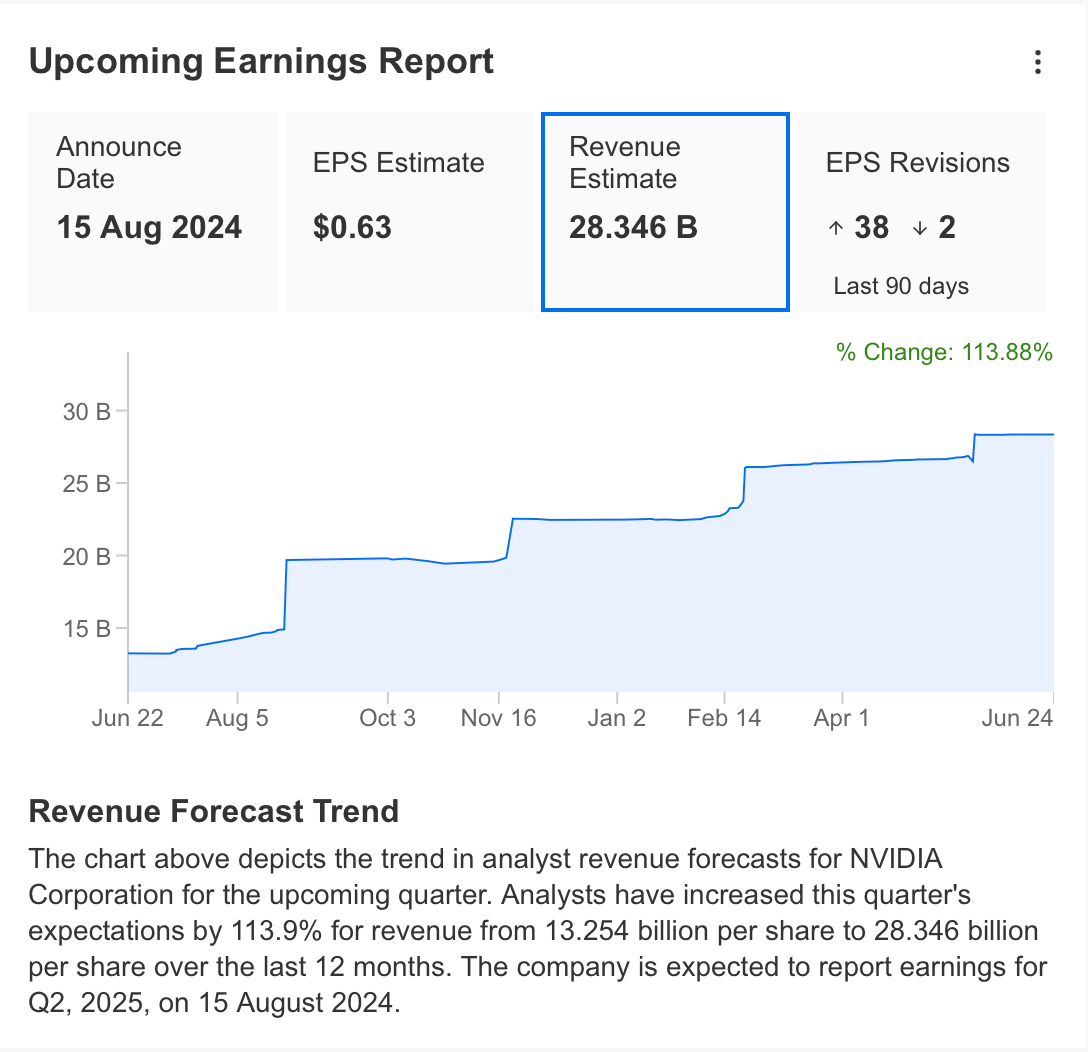

Dựa trên các ước tính hiện tại cho báo cáo thu nhập tiếp theo, 38 nhà phân tích đã điều chỉnh tích cực triển vọng về EPS của Nvidia. Nhìn chung, các nhà phân tích dự đoán EPS của Nvidia có thể đạt 0.63 USD/cổ phiếu cho Q2 và doanh thu theo quý có thể đạt 28.3 tỷ USD, tăng hơn 100% so với cùng kỳ năm ngoái.

Nguồn: InvestingPro

Góc nhìn kỹ thuật

Một diễn biến quan trọng đối với Nvidia trong tháng này là việc chia tách cổ phiếu theo tỷ lệ 10:1 vào ngày 07/06, điều này đã gia tăng đáng kể tiềm năng tăng trưởng theo nhận định của các nhà đầu tư. Sau khi chia tách, giá cổ phiếu đã tăng từ mức 119 USD lên 140 USD vào cuối tuần trước, đánh dấu mức tăng 17%.

Xét về mặt kỹ thuật, lần điều chỉnh trước của cổ phiếu NVDA diễn ra vào tháng 4, với mức giảm 20% từ 95 USD xuống 75 USD (giá điều chỉnh sau chia tách). Không giống như lần giảm trước đó, đợt điều chỉnh lần này diễn ra chậm rãi trong gần một tháng.

Đợt giảm hơn 20% gần đây chỉ trong 3 phiên giao dịch liên tiếp có thể đã kích hoạt tâm lý FOMO trên thị trường. Tuy nhiên, trong những đợt giảm sâu như vậy, những nhà đầu tư tin tưởng vào cổ phiếu, hay phe mua có thể đang thiết lập "bear trap" (hay còn gọi là bẫy gấu) để thu hút những nhà đầu tư bán khống.

Xét theo xu hướng điều chỉnh tháng 4, các mức hỗ trợ tại 130 USD và 124 USD đã bị phá vỡ với khối lượng giao dịch lớn. Hiện tại, cổ phiếu đã có sự phục hồi nhẹ lên 122 USD, giao dịch gần hỗ trợ quan trọng tại 115 USD (mức Fibonacci 0.382). Việc đóng cửa tuần giao dịch trên mức này có khả năng kích hoạt đợt phục hồi ngắn. Nếu các nhà đầu tư coi biến động hiện tại là giai đoạn điều chỉnh và chuyển sang mua vào, NVDA có thể hướng tới đỉnh cao mới khoảng 150 USD. Ngược lại, nếu đà giảm tiếp tục và duy trì dưới 115 USD, giá cổ phiếu có thể giảm xuống vùng Fibonacci 0.618 tại 100 USD.

Biểu đồ giá cổ phiếu Nvidia khung ngày (NVDA)

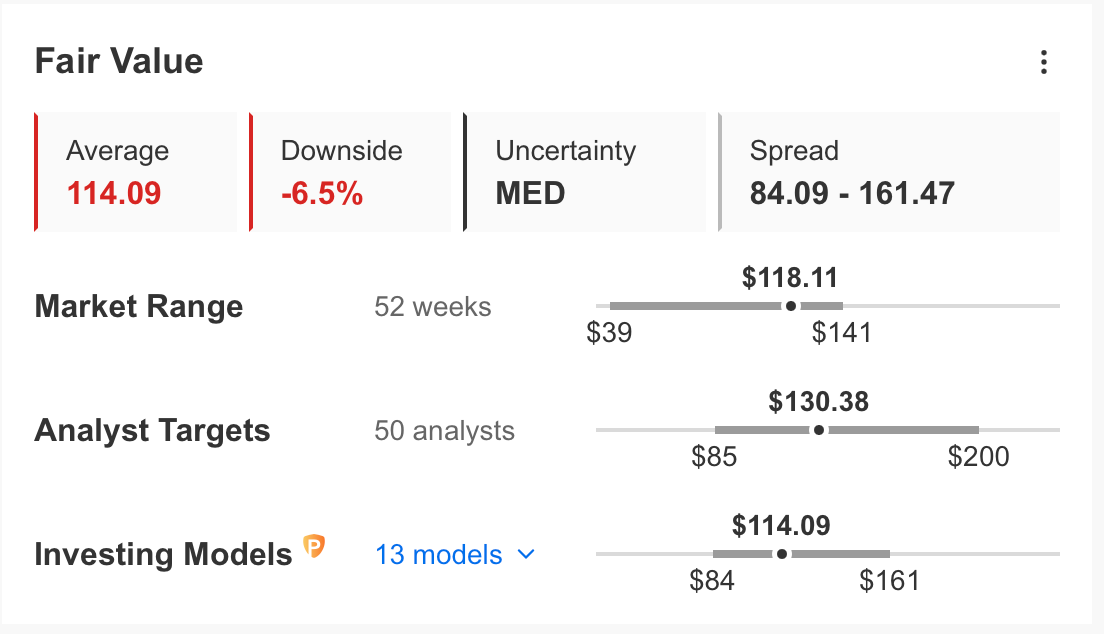

Giá trị hợp lý hiện tại của Nvidia là bao nhiêu?

Ước tính giá trị hợp lý của InvestingPro, như đã thấy trong phân tích của chúng tôi vào đầu tháng, đã chỉ ra mức 95 USD theo giá điều chỉnh sau chia tách. Sau những diễn biến mới nhất, InvestingPro đã tính toán lại và giá trị hợp lý hiện tại của NVDA rơi vào khoảng 114 USD. Cũng có thể thấy rằng giá trị hợp lý được tính toán hiện đang phù hợp với mức Fibonacci 0.382. Do đó, mức giá then chốt cho cổ phiếu NVDA nhiều khả năng là 115 USD và việc còn lại là quan sát phản ứng của nhà đầu tư tại vùng này.

Nguồn: InvestingPro

Investing