Các tài sản có hiệu suất tốt nhất và tệ nhất kể từ đầu năm 2024

Nguyễn Tuấn Đạt

Junior Analyst

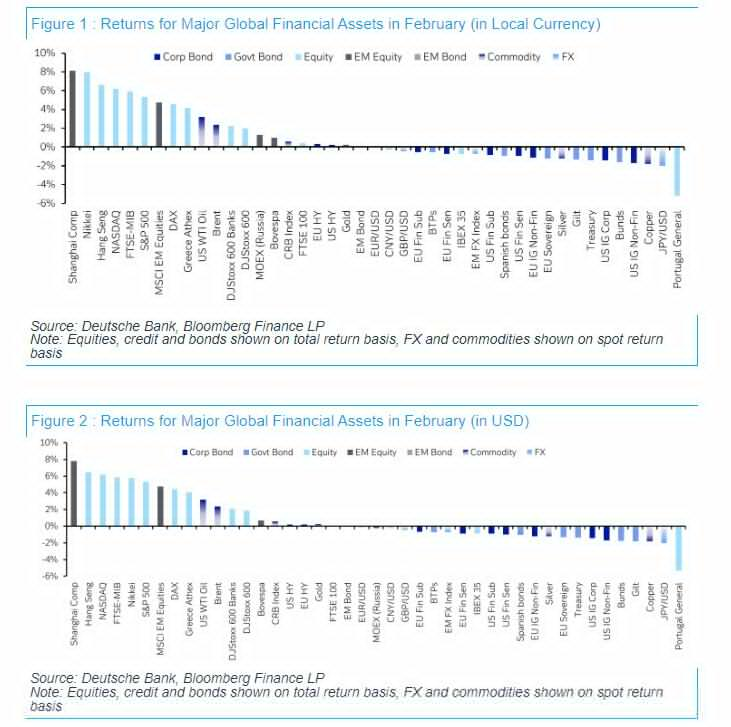

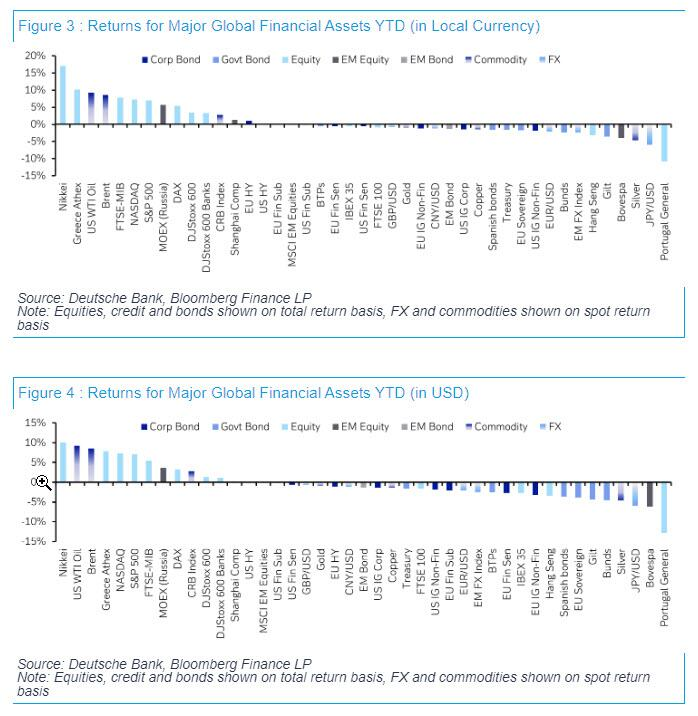

Dưới đây là danh sách các tài sản có hiệu suất tốt nhất và tệ nhất trong riêng tháng 2 và kể từ đầu năm 2024

Tháng Hai là một tháng sôi động đối với loại tài sản rủi ro, với nhiều chỉ số lớn trên thế giới đạt mức kỷ lục, có thể kể đến như S&P 500, lần đầu tiên vượt mốc 5,000, hay chỉ số Nikkei, vượt qua kỷ lục năm 1989. Một phần do AI và nhóm Mag7 đã đạt được hiệu suất tốt nhất trong 9 tháng. Tuy nhiên, với việc lạm phát đang tăng bất ngờ ở Mỹ, các nhà đầu tư đã đẩy lùi thời điểm cắt giảm lãi suất, và TPCP Mỹ cũng mất đà tăng. Ngoài ra, các ngân hàng khu vực của Mỹ tiếp tục gặp khó khăn khi vẫn còn lo ngại về bất động sản thương mại. Đối với tiền điện tử, bitcoin đã tăng gần 50% trong tháng 2 sau khi ra mắt các quỹ ETF bitcoin.

Những sự kiện đã xảy ra vào tháng Hai:

- Đầu tiên là dữ liệu toàn cầu và kỳ vọng về một cuộc hạ cánh mềm vẫn mạnh mẽ. Báo cáo việc làm tháng 1 của Mỹ cho thấy bảng lương phi nông nghiệp tăng 353 nghìn, cùng với những điều chỉnh tích cực so với hai tháng trước. Hơn nữa, chỉ số sản xuất ISM đạt mức cao nhất trong 15 tháng. Nhưng lạm phát vẫn ở trên mức mục tiêu, làm dấy lên lo ngại về độ khả dĩ của kịch bản hạ cánh mềm. Đặc biệt, chỉ số CPI lõi của Hoa Kỳ trong tháng 1 tăng 0.4%, đẩy chỉ số CPI lõi hàng năm trong 3 tháng lên tới 4.0%.

Với việc lạm phát vượt mục tiêu và tăng trưởng vẫn mạnh, các nhà đầu tư một lần nữa đẩy lùi thời điểm cắt giảm lãi suất. Tại Fed, hợp đồng tương lai đã định giá mức cắt giảm khoảng 85 bps, giảm từ mức 146 bps. Ngoài ra, họ còn đẩy lùi dự đoán về thời điểm cắt giảm lãi suất đầu tiên tới tháng 6. Kết quả là lợi suất trái phiếu chính phủ tăng và TPCP Mỹ có hiệu suất hàng tháng kém nhất kể từ tháng 9. Tương tự ở eurozone, các nhà đầu tư định giá mức cắt giảm khoảng 91 bps, giảm từ mức 160 bps và lợi suất trái phiếu châu Âu giảm 1.2%. Cuối cùng tại Nhật Bản, kỳ vọng ngày càng tăng về việc BoJ sẽ tăng lãi suất, sớm nhất là vào tháng 4 và lợi suất TPCP Nhật kỳ hạn 2 năm tăng 9.7 bps lên 0.17%, mức cao nhất kể từ năm 2011.

- Thứ hai là cơn sốt AI, dẫn đến hiệu suất vượt trội của nhóm Mag7. Chúng đã tăng 12.1% tổng lợi nhuận, đây là hiệu suất hàng tháng tốt nhất của họ kể từ tháng 5 năm 2023 và Nvidia đã tăng vọt 28.6%, sau khi họ công bố thu nhập. Điều này đã giúp chỉ số S&P 500 tăng tháng thứ 4 liên tiếp.

- Thứ ba, những lo ngại về bất động sản thương mại vẫn tiếp tục, đặc biệt là vào đầu tháng Hai. Điều này xảy ra sau khi New York Community Bancorp (NYCB) báo cáo khoản lỗ vào ngày 31 tháng 1 liên quan tới việc cho vay bất động sản thương mại. Điều đó làm dấy lên lo ngại rằng lãi suất cao sẽ tiếp tục gây ra những hậu quả, đặc biệt là khi có một lượng nợ lớn cần tái cấp vốn trong năm 2024 và 2025. Đối với thị trường, các ngân hàng khu vực của Mỹ sẽ mất thêm vị thế, với chỉ số KBW Regional Banking giảm thêm 2.8%. NYCB đã giảm sâu nhất, với lợi nhuận giảm 25.2% trong tháng 2.

Những tài sản có hiệu suất cao nhất trong tháng 2:

- Chứng khoán: Cơn sốt AI và dữ liệu tăng trưởng mạnh mẽ đã giúp chứng khoán toàn cầu tăng tháng thứ 4 liên tiếp, với S&P 500 và STOXX 600 đều tăng. Các chỉ số châu Á chứng kiến mức tăng lớn nhất, với chỉ số Nikkei tăng 8.0% và Shanghai Comp 8.1%, hiệu suất hàng tháng tốt nhất kể từ tháng 11 năm 2022.

- USD : Khi các nhà đầu tư đẩy lùi thời điểm cắt giảm lãi suất trong tương lai, USD đã tăng tháng thứ hai liên tiếp. Hơn nữa, USD mạnh lên so với hầu hết mọi loại tiền trong nhóm G10.

- Dầu : Bất chấp sự sụt giảm đối với các mặt hàng khác, giá dầu vẫn tăng tháng thứ hai liên tiếp, với giá dầu Brent tăng 2.3% và giá dầu WTI tăng 3.2%.

- Crypto : Đây là một tháng rất sôi động đối với tiền điện tử, khi Bitcoin tăng 44.7%, hiệu suất hàng tháng tốt nhất kể từ tháng 12 năm 2020 và chạm mức 61,431 USD.

Những tài sản có hiệu suất kém nhất trong tháng 2:

- Trái phiếu chính phủ: Khi các nhà đầu tư đẩy lùi thời điểm cắt giảm lãi suất, lợi suất trái phiếu chính phủ tiếp tục giảm, bao gồm TPCP Mỹ (-1.4%), TPCP châu Âu(-1.2%) và TPCP Anh (-1.3%)

- Yên Nhật : Đồng Yên Nhật suy yếu thêm 2.0% so với USD trong tháng 2.

- Hàng hóa (trừ dầu): Một số mặt hàng đã giảm đáng kể trong tháng 2. Khí đốt châu Âu giảm 17.8%, đánh dấu tháng giảm thứ tư liên tiếp. Đồng cũng giảm sau ba tháng tăng, trong khi hàng nông sản bao gồm lúa mì, ngô và đậu nành cũng giảm.

Biểu đồ tóm tắt hiệu quả hoạt động của các tài sản chính trong tháng 2 bằng nội tệ và USD.

Biểu đồ tóm tắt hiệu quả hoạt động của các tài sản chính kể từ đầu năm bằng nội tệ và USD.

Zerohedge