Cách để "đối phó" với vàng trong tháng Tám

Đức Nguyễn

FX Strategist

Vàng thường có xu hướng tăng trong tháng Tám nhờ tính thời vụ. Kết hợp với nhiều yếu tố khác, ta đang có thời điểm mua vào hợp lý.

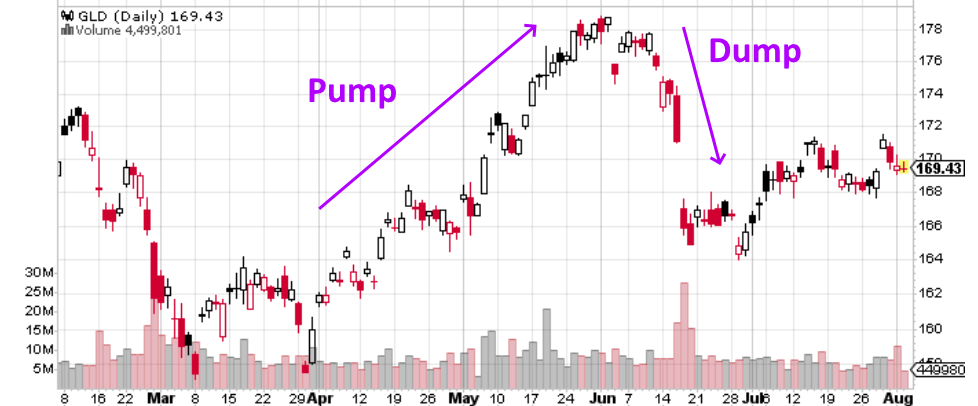

Theo thời vụ, vàng thường có xu hướng tăng mạnh trong tháng Tư và giảm mạnh trong tháng Năm. Năm nay cũng vậy, tuy nhiên đã xuất hiện một nhịp lệch, khi vàng rớt giá trong tháng Sáu (bài phân tích sử dụng quỹ ETF vàng SPDR (mã chứng khoán: GLD) nhờ tính thanh khoản cao):

Những khoảng trống của GLD

Trước khi đi sâu vào tính thời vụ trong tháng Tám, hãy nhìn vào một sự kiện đáng chú ý, khoảng trống giá gần đây nhất.

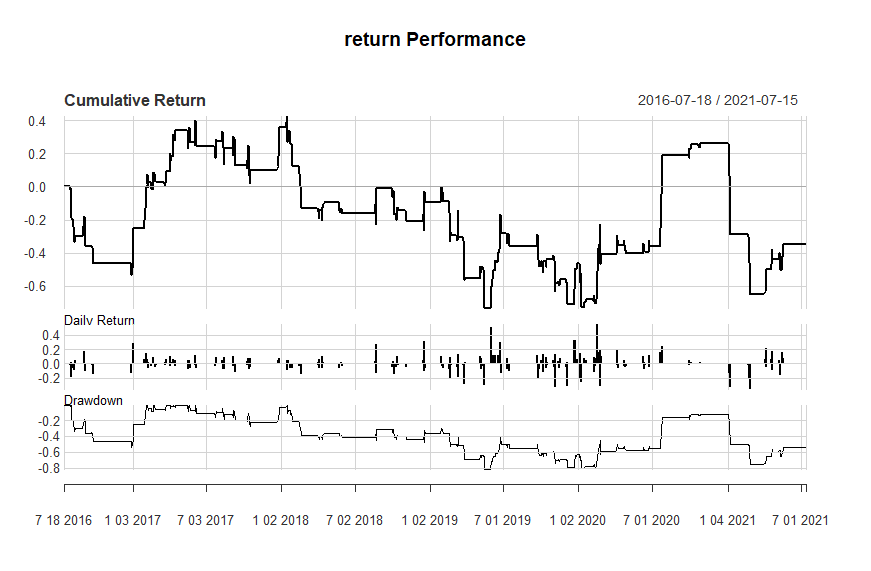

Tất cả các khoảng trống giá, trừ khoảng ag* đã được lấp đầy. Theo lý thuyết, tất cả các khoảng trống giá sẽ bị lấp 90% trong một tháng. Quan trọng hơn, khoảng trống mở còn đưa ra mục tiêu giá, và đợt giảm ngày 29/7 có thể đã được đoán trước. Với kiểm chứng, những khoảng trống giá này thường gây lỗ nhiều hơn lãi nếu nắm giữ lâu:

Tuy nhiên, khoảng trống gần đây nhất là khoảng trống giá xuống, cho thấy giá sẽ tăng để lấp đầy nó. Khoảng trống giá xuống cho thấy mối quan tâm bắt đáy. Khoảng giá xuống của GLD vẫn chưa được lấp, và ta có thể đặt vị thế mua tại đây, và mục tiêu giá sẽ là $168.20.

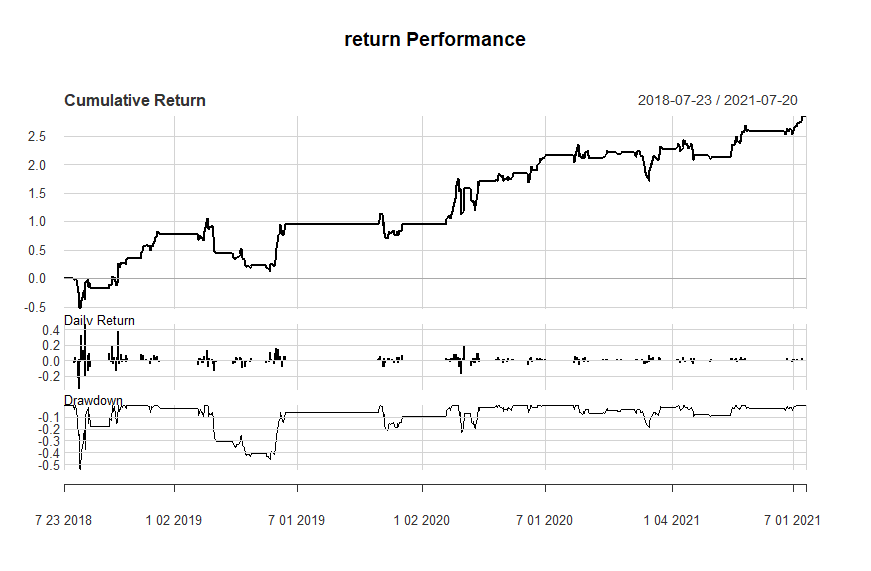

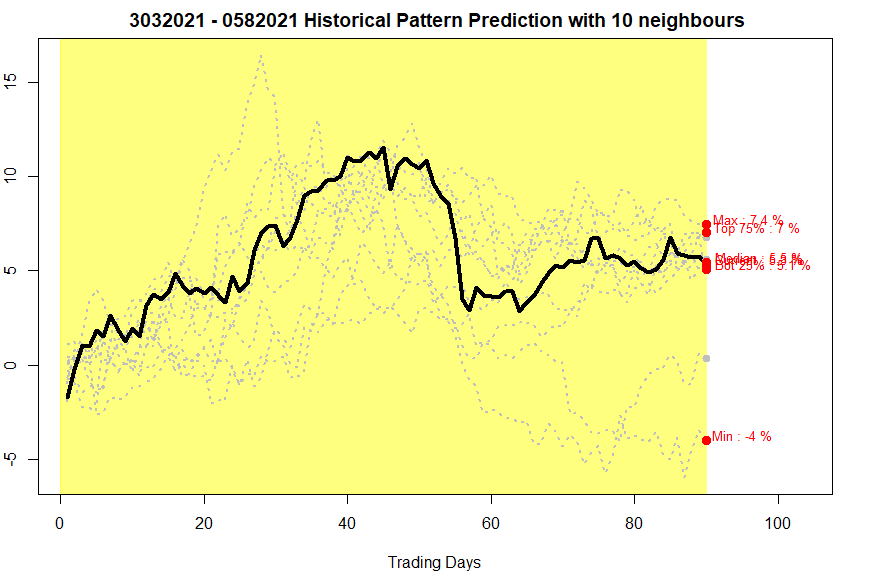

Quay trở lại với dữ liệu ban đầu, có thể thấy khoảng trống nhiều khả năng sẽ được lấp. GLD thường tăng sau khoảng giảm với hai nến đỏ, và vượt mục tiêu giá trong khoảng sáu ngày. Hơn nữa, những khoảng trống như vậy thường kéo theo ba đến bốn tuần tăng. Trong trường hợp này, mục tiêu giá đang rất hợp lý với dữ liệu: Mức tăng trung bình ba tuần sau khoảng trống là 1.9%. Chiến thuật tối ưu sẽ là giữ vị thế mua sau khoảng trống giá trong 18 ngày, đồng thời cũng trùng với tính thời vụ tháng Tám:

Tính thời vụ mùa hè

GLD kết thúc tháng Bảy mức tăng trung bình $5, và tăng 65% trong tổng thời gian. Tính thời vụ mùa hè đã theo đúng dự báo trong tháng Bảy, dù với mức tăng thấp hơn kỳ vọng. Tuy nhiên, hiện GLD vẫn đang đi đúng theo kỳ vọng thời vụ, cho thấy lịch sử sắp lặp lại:

Trong tháng Tám, GLD ổn định hơn rất nhiều so với tháng Bảy, với mức tăng 69% trong tổng thời gian. Mức tăng trung bình trong tháng Tám là $5.61, còn mức giảm là $3.3, với tỷ lệ rủi ro chỉ 2:1. Hơn nữa, hai đỉnh cao nhất của GLD (vào năm 2011 và 2020) đều được lập trong tháng Tám.

Yếu tố vĩ mô

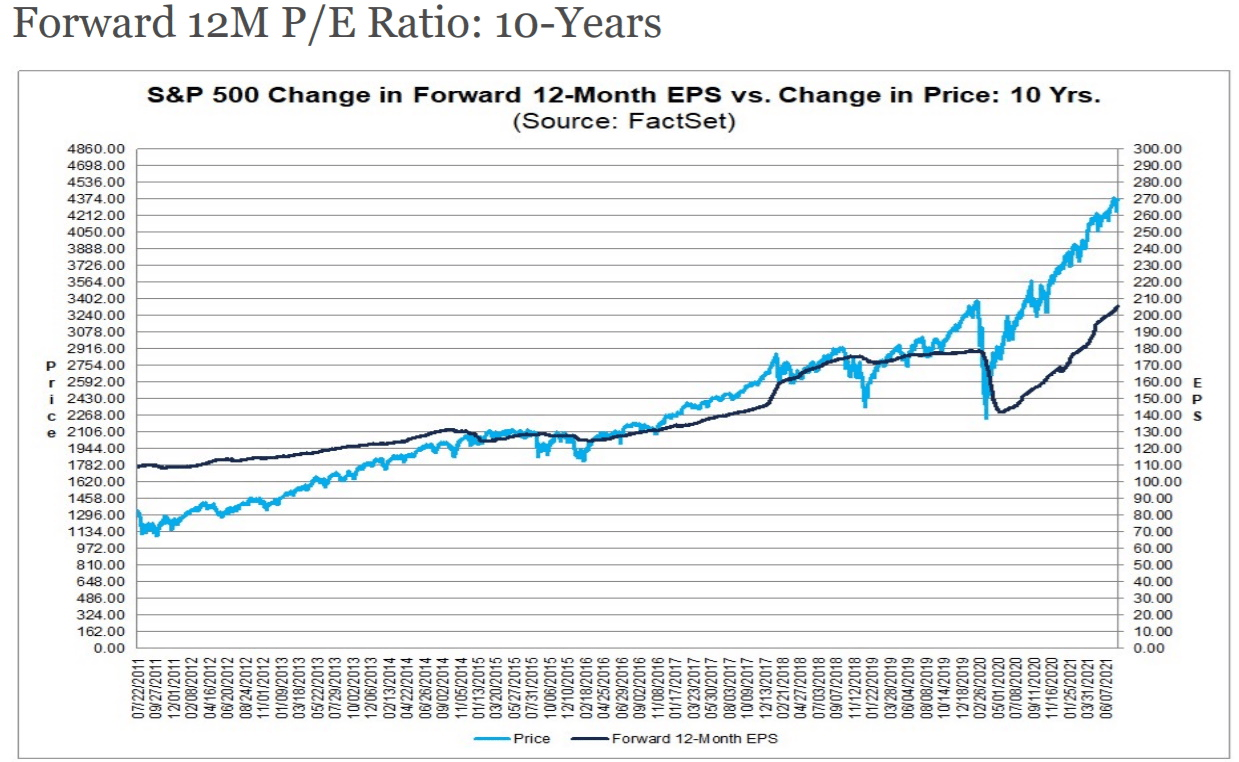

Bằng việc quan sát EPS dự phóng, có thể thấy định giá cổ phiếu đã vượt quá các yếu tố cơ bản như thu nhập:

Ngược lại, vàng thực chất đang khá rẻ khi đã giảm 11% trong năm. Kim loại này thường thu hút những nhà đầu tư có phần bảo thủ và muốn bảo toàn vốn. Trong một thị trường giá quá cao, vàng rẻ (và cả GLD rẻ) đang là mục tiêu rõ ràng cho các nhà đầu tư để “bảo toàn” lợi nhuận từ thị trường chứng khoán. Nói cách khác, nhu cầu vàng sẽ tăng cùng với xu hướng chốt lời trên thị trường cổ phiếu.

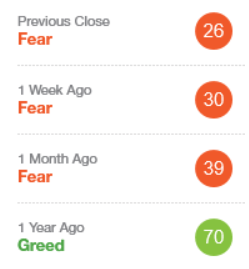

Hơn nữa, biến thể Covid-19 là delta và lambda sẽ là các xúc tác cho một pha điều chỉnh do tác động xấu lên nền kinh tế của việc tái phong tỏa. Vàng là tài sản trú ẩn trong thời kỳ rủi ro thị trường tăng cao, và dịch Covid lúc này sẽ tạo thêm đà tăng cho vàng. Hơn nữa, sự sợ hãi cũng đang tăng trên chỉ số sợ hãi và tham lam:

Tâm lý và thời vụ là hai yếu tố ảnh hưởng lớn nhất tới hành động giá của vàng. Khi thị trường bước vào một tháng vàng thường tăng mạnh cùng lúc với sự sợ hãi tăng cao, đây đang là điểm mua vào hợp lý.

Seeking Alpha