"Carry Trade" đồng Yên: Rủi ro gia tăng theo biến động tỷ giá nhưng vẫn là một "món hời" khó cưỡng

Thành Duy

Junior editor

Hiện nay, tỷ giá USD/JPY có mối liên hệ chặt chẽ hơn với lợi suất TPCP Mỹ kỳ hạn 2 năm so với kỳ hạn 10 năm. Điều này đồng nghĩa với việc biến động tỷ giá có khả năng tăng cao khi Fed tiến gần đến lần cắt giảm lãi suất đầu tiên. Điều này sẽ khiến giao dịch Carry Trade đồng Yên trở nên kém hấp dẫn hơn.

Trước khi bắt đầu: Carry Trade là một chiến lược giao dịch dựa trên việc vay một đồng tiền có lãi suất thấp để mua một đồng tiền có lãi suất cao hơn, nhằm mục đích thu lợi nhuận từ chênh lệch lãi suất giữa hai đồng tiền.

Chúng ta thử làm vài phép tính đơn giản để hiểu hơn về cách thức mà các nhà đầu tư Carry Trade đồng Yên và tại sao chiến lược này đang đối mặt với rủi ro gia tăng nhé, tức là nhà đầu tư sẽ bị lỗ ra sao ấy.

- Ví dụ: Nhà đầu tư A vay 90,000,000 Yên với lãi suất 0.1%/năm và đổi sang 600,000 USD (tỷ giá giả định là 1 USD = 150 Yên). Nhà đầu tư này mua TPCP Mỹ kỳ hạn 2 năm với lợi suất 5%/năm, giả sử mua hết. Rủi ro ở đây là gì? Nếu tỷ giá USD/JPY giảm, nhà đầu tư A sẽ lỗ khi đổi từ USD về Yên để trả nợ vay.

- Giả sử sau một năm, tỷ giá USD/JPY giảm xuống 140, hay 1 USD = 140 Yên. Khi đó, tạm bỏ qua điều chỉnh thị giá TPCP thì tài khoản của nhà đầu tư A lúc này sẽ là 600,000 + 30,000 lãi = 630,000 USD và nhà đầu tư này tiến hành đổi về Yên để trả nợ vay, tương đương 88,200,000 Yên. Vậy, nhà đầu tư A đã lỗ 1,800,000 Yên. Đó là chỉ mới tính đến biến động tỷ giá và chưa tính đến biến động lãi suất.

- Nhìn lại nào, mục tiêu của nhà đầu tư A là gì? Khoản chênh lệch lãi suất 5% và 0.1%. Nếu cùng các điều kiện như trên và tỷ giá vẫn giữ nguyên thì nhà đầu tư A sẽ lời khoảng 30,000 - 600 tiền lãi vay = 29,400 USD, trừ thêm thuế phí ta tạm làm tròn là 29,000 USD, tương đương 4,410,000 Yên. Quá khác biệt!

Nguy cơ tiềm ẩn cho các nhà giao dịch Carry Trade đồng Yên

- Gần đây, Nhật Bản bị nghi ngờ đã can thiệp hai lần để hỗ trợ đồng Yên. Lần can thiệp gần nhất diễn ra ngay sau cuộc họp của FOMC vào thứ Tư, khi mà Fed đang bận trấn an giới đầu tư về vấn đề tăng lãi suất và giảm tốc độ thắt chặt định lượng (QT) nhiều hơn dự kiến.

- Như đã đề cập ở đầu bài viết, chiến lược này phụ thuộc vào chênh lệch lãi suất. Nhà đầu tư sẽ vay Yên, đổi sang USD, sau đó sử dụng số tiền này để mua tài sản của Mỹ, chẳng hạn như Tín phiếu kho bạc hoặc Trái phiếu chính phủ. Tuy nhiên, điều này khiến họ nắm giữ vị thế mua USD/JPY nhiều và do đó dễ bị tổn thương trước các đợt giảm giá. Biến động mạnh của tỷ giá giao ngay có thể xóa sổ lợi nhuận từ chênh lệch lãi suất giữa Mỹ-Nhật và thậm chí âm vào vốn.

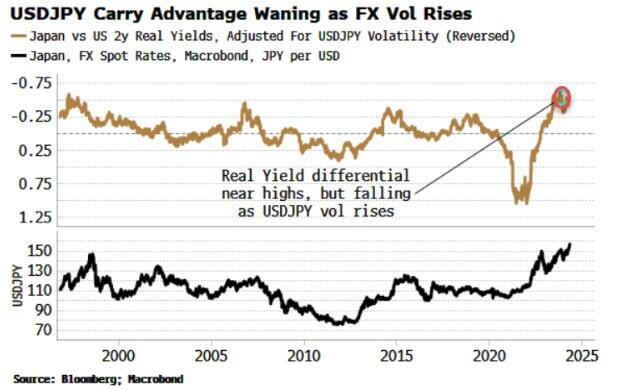

Vai trò quan trọng của biến động tỷ giá

- Do đó, biến động tỷ giá đóng vai trò quan trọng đối với các nhà giao dịch theo chiến lược này. Nếu biến động quá cao, giao dịch sẽ trở nên cực kỳ rủi ro. Đây là một trong những lý do, như Paul Dobson đề cập, Bộ Tài chính Nhật Bản (MoF) dường như thích can thiệp hơn khi thanh khoản thị trường thấp.

- Khi điều chỉnh chênh lệch lãi suất thực tế giữa Mỹ và Nhật Bản theo biến động của tỷ giá, con số này vẫn ở mức cao nhưng đã bắt đầu giảm. Biến động càng tăng, chênh lệch này càng giảm (đặt trong trường hợp các yếu tố khác không đổi).

Mối quan hệ giữa chênh lệch lãi suất thực tế Mỹ-Nhật và biến động tỷ giá USD/JPY

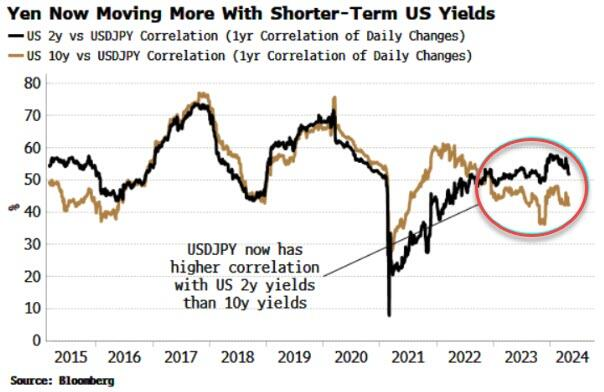

Tác động của việc Fed điều chỉnh lãi suất

- Bên cạnh việc can thiệp ngoại hối có thể làm tăng thêm biến động theo chủ ý, biến động của USD/JPY có khả năng tăng cao hơn khi Fed tiến gần đến đợt điều chỉnh suất tiếp theo và nhiều khả năng là giảm lãi suất nếu họ xoay trục chính sách trong năm nay.

- Lý do là ở hiện tại, tỷ giá USD/JPY có mối liên hệ chặt chẽ hơn với lợi suất TPCP Mỹ kỳ hạn 2 năm so với kỳ hạn 10 năm. Kể từ khi Fed bắt đầu tăng lãi suất vào năm 2022 và đường cong lợi suất tiếp tục đảo ngược khi lợi suất TPCP Mỹ kỳ hạn 10 năm giảm so với kỳ hạn 2 năm, thì lợi suất của TPCP kỳ hạn 2 năm lại có mối liên hệ chặt chẽ hơn với tỷ giá USD/JPY.

- Lãi suất ngắn hạn có khả năng biến động mạnh hơn, điều này sẽ ảnh hưởng đến biến động tỷ giá và khiến giao dịch Carry Trade trên USD/JPY kém hấp dẫn hơn.

Mối tương quan giữa tỷ giá USD/JPY so với lợi suất TPCP Mỹ kỳ hạn 2 năm và 10 năm

Tuy nhiên, Carry Trade vẫn là một "món hời" khó cưỡng đối với nhiều nhà đầu tư, và có lẽ sẽ cần nhiều hơn thế để loại bỏ chiến lược này. Ngày đó có thể sẽ không đến cho đến khi Fed cắt giảm lãi suất. Một phần là do chi phí lãi vay của Bộ Tài chính Mỹ tăng vọt và điều này đang tác động đến thanh khoản thị trường, nên khả năng cắt giảm lãi suất đang gia tăng bất chấp lạm phát.

ZeroHedge