Cuộc chiến Trump và Harris: Khi túi tiền 'nói thật' hơn số liệu!

Quỳnh Chi

Junior Editor

Trong khi nền kinh tế đang vận hành với lạm phát thấp, người dân lại đang vật lộn với mức giá cao chót vót?

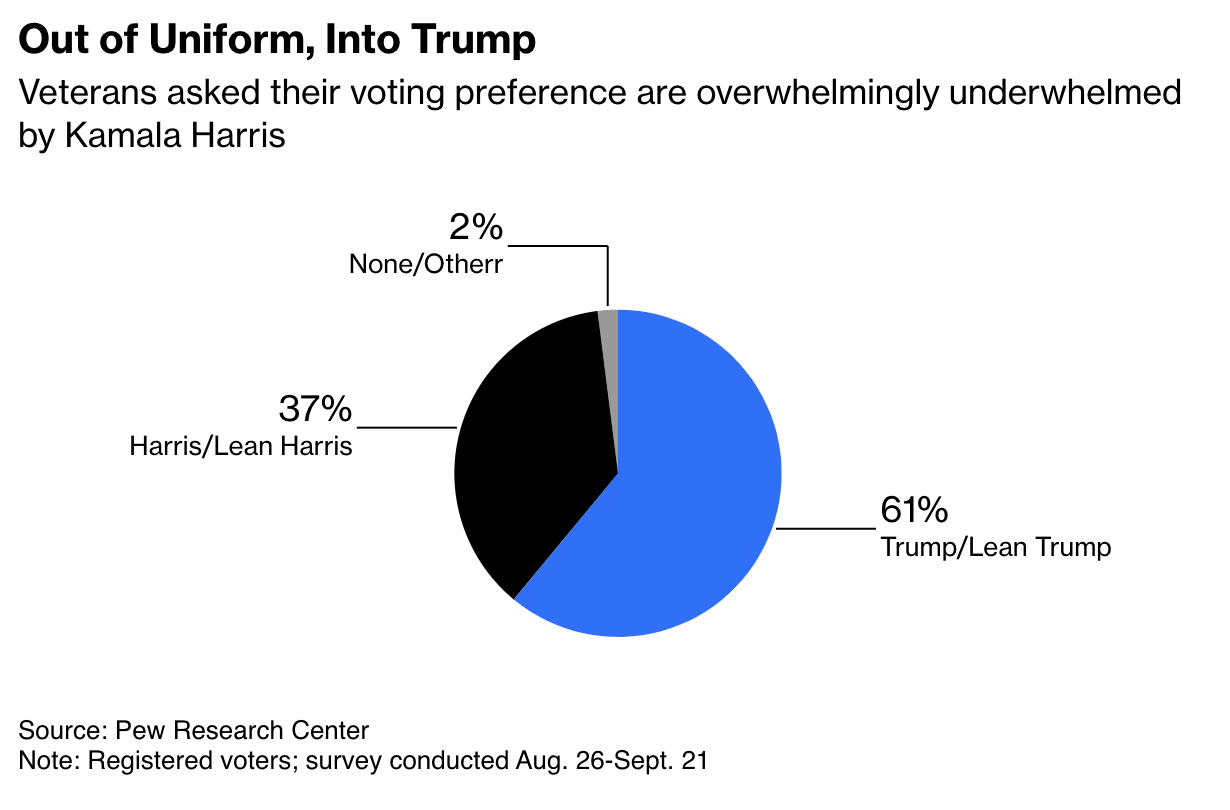

Hiện tượng Donald Trump đang tạo ra nhiều nghịch lý khó giải thích. Tại sao cộng đồng người da đen và gốc Hispanic lại ngày càng ủng hộ một người từng nhận xét những người biểu tình theo chủ nghĩa da trắng là "những người rất tốt"? Tại sao tầng lớp lao động nam giới lại tin tưởng vào một doanh nhân đã để đế chế bất động sản gia đình rơi vào phá sản 6 lần? Tại sao một nửa số phụ nữ da trắng lại đứng về phía một người bị kết tội xâm hại tình dục? Và đặc biệt, tại sao các cựu quân nhân lại ủng hộ người đã gọi những chiến sĩ hy sinh là "kẻ thua cuộc" và tuyên bố "Tôi cần những vị tướng kiểu Hitler"?

Các cựu chiến binh đang bày tỏ sự không hài lòng rõ rệt với Kamala Harris trong các cuộc thăm dò về ý định bỏ phiếu.

Một độc giả gần đây đã gửi email giải thích một nghịch lý khác: Tại sao trong bối cảnh kinh tế đang có nhiều tín hiệu tích cực, Trump vẫn đang chiếm ưu thế áp đảo so với Harris trong nhóm cử tri coi kinh tế là ưu tiên hàng đầu? Câu trả lời nằm ở chỗ "các nhà kinh tế nói về số liệu lạm phát, trong khi người dân phải đối mặt trực tiếp với giá cả thực tế."

Điều này đặc biệt quan trọng khi chiến dịch tranh cử bước vào giai đoạn cuối. Mặc dù các báo cáo liên tục khẳng định lạm phát đã được "kiểm soát", nhưng thực tế một gallon sữa đã tăng từ dưới 3 USD năm 2020 lên gần 4 USD hiện nay. Phí bảo hiểm ô tô tăng chóng mặt 47%. Giá ức gà từ 3.26 USD/pound đã vọt lên trên 4 USD. Ngay cả một món Cheesy Gordita Crunch - món ăn khuya quen thuộc lúc 3 giờ sáng thứ Bảy - cũng đã đắt gấp đôi so với 2020!

Trong khi các chỉ số lạm phát lõi có thể loại trừ biến động giá thực phẩm và năng lượng, người dân không có lựa chọn tương tự. Vậy một tuần nữa, cử tri sẽ đưa ra quyết định dựa trên thực tế nào: góc nhìn của các nhà kinh tế hay trải nghiệm thực tế về giá trứng đã tăng gấp đôi sau bốn năm? Có lẽ "bàn tay vô hình" của thị trường - thông qua các nền tảng cá cược trực tuyến - sẽ cung cấp một góc nhìn khách quan.

"Đã đến lúc phân tích kỹ những gì Polymarket và các sàn giao dịch tương tự có thể và không thể làm," John Authers nhận xét. Phân tích cho thấy các sàn này có độ chính xác dự báo khá cao: Khoảng cách giữa tỷ lệ phiếu bầu dự đoán trung bình cho Trump và xác suất chiến thắng của ông trên thị trường cá cược không quá chênh lệch như nhiều người nghĩ.

Thị trường đang phản ánh một thực tế thú vị: trong khi các số liệu thăm dò và xác suất chiến thắng thường đi đôi với nhau, lần này chúng lại cho thấy xu hướng khác biệt. Đáng chú ý là tỷ lệ ủng hộ ổn định dành cho Trump đang tương ứng với xác suất chiến thắng ngày càng tăng của ông.

"Đặc thù của một cuộc bầu cử căng thẳng là chỉ cần một biến động nhỏ trong tổng số phiếu bầu toàn quốc cũng có thể tác động mạnh đến xác suất chiến thắng," John phân tích. "Cụ thể, một thay đổi 10% trong xác suất tương ứng với chỉ 0.4 điểm phần trăm trong tỷ lệ phiếu bầu dự kiến. Điều này càng đúng trong bối cảnh của hệ thống Đại cử tri đoàn, nơi nhiều bang đang có kết quả giằng co - một thay đổi nhỏ có thể làm đảo lộn toàn bộ cục diện.

Mặc dù thị trường cá cược đã chứng minh khả năng dự báo đáng tin cậy, song vẫn tồn tại những lo ngại về tác động tiêu cực tiềm ẩn. "Các thị trường dự đoán phổ biến cũng không thoát khỏi hiện tượng mà George Soros - nhà quản lý quỹ phòng hộ lừng danh - gọi là 'tính phản hồi'," John viết trong phân tích chuyên sâu trên Bloomberg Weekend Edition. "Thay vì đơn thuần phản ánh thực tế, những biến động trên thị trường trái phiếu, cổ phiếu hay hàng hóa có thể tự thân tạo ra những thay đổi trong thực tế."

Và dường như điều này đang diễn ra. Jonathan Levin nhận định: "Sự bất mãn của người dân Mỹ về giá cả tiêu dùng và lãi suất vay mua nhà cao có thể giúp Trump quay lại Nhà Trắng - theo dự báo từ thị trường cá cược. Tuy nhiên, nghịch lý là chính thị trường cũng dự báo các chính sách của ông sẽ khiến khủng hoảng chi phí sinh hoạt trầm trọng hơn. Thị trường thế chấp và trái phiếu đang bắt đầu phản ánh khả năng ngày càng tăng về chiến thắng của Trump vào 5/11, cùng với đó là các chính sách thuế quan và nhập cư có xu hướng thúc đẩy lạm phát."

Thị trường đã bắt đầu điều chỉnh cho kịch bản lạm phát dài hạn ở mức cao hơn.

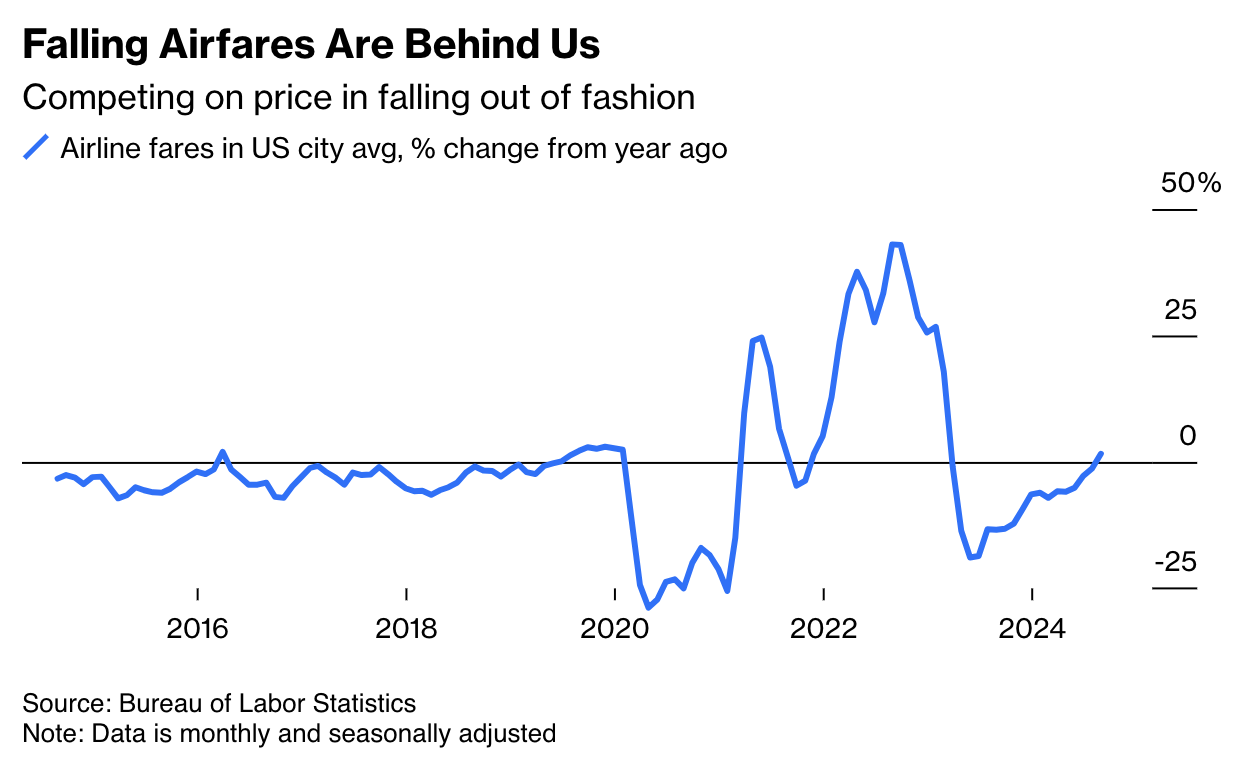

Trong bối cảnh nền kinh tế dưới thời Biden-Harris, một điểm tích cực hiếm hoi là chi phí di chuyển khá thấp. Tuy nhiên, theo chuyên gia Conor Sen, xu hướng này khó có thể kéo dài. "Những yếu tố thị trường đã giúp giảm giá vé máy bay, xe cũ và tiền thuê nhà trong năm qua chắc chắn sẽ đảo chiều. Báo cáo thu nhập mới đây của United Airlines là một minh chứng rõ nét. Hãng bay này khiến nhà đầu tư phấn khởi với triển vọng lợi nhuận sáng sủa, một phần nhờ dự đoán rằng các đối thủ giá rẻ đang gặp khó khăn sẽ không thể phục hồi - thậm chí có thể tiếp tục cắt giảm - công suất không hiệu quả, từ đó đẩy giá vé lên cao," Conor phân tích. "Hiện tượng giá vé máy bay tăng trong bối cảnh các hãng cắt giảm chuyến bay phản ánh thực tế doanh nghiệp và người dân đang chịu tác động từ lãi suất cao sau các đợt thắt chặt tiền tệ của Fed.”

Các hãng bay đang chuyển hướng khỏi chiến lược cạnh tranh về giá

Mặc dù GDP thường được xem là một chỉ số trừu tượng, song dưới kịch bản Trump chiến thắng, sự sụt giảm tăng trưởng kinh tế có thể mang đến những hệ lụy hết sức cụ thể. Theo Allison Schrager, "Trump từng khẳng định rằng không cần quan ngại về gánh nặng nợ công từ các chính sách chi tiêu và giảm thuế, bởi tăng trưởng kinh tế sẽ bù đắp thông qua tăng thu ngân sách." Tuy nhiên, đa số chuyên gia kinh tế tỏ ra hoài nghi trước luận điểm này.

Điều này dẫn tới nghịch lý về "công cụ" chính sách ưa thích của Trump: thuế quan. Bill Dudley chỉ ra rằng "dù cử tri có cái nhìn tích cực về thành tích kinh tế trong nhiệm kỳ đầu của Trump, nhưng lần này, nếu ông ấy đắc cử và triển khai chính sách thuế quan, hậu quả sẽ nghiêm trọng hơn nhiều. Tax Foundation dự báo thuế suất trung bình có thể tăng vọt 700% vào cuối năm 2025." Để minh họa cho mức độ phi thực tế của con số này, Bill đề cập đến tác động của thuế thép trong nhiệm kỳ đầu của Trump: "chi phí tăng thêm 5.6 tỷ USD chỉ để tạo ra 8,700 việc làm - tương đương mỗi việc làm tiêu tốn khoảng 650,000 USD/năm."

Trong bối cảnh làn sóng trí tuệ nhân tạo (AI), có lẽ chỉ những việc làm hiếm hoi trong ngành thép này mới tạm thời an toàn. Tyler Cowen phân tích: "Trong khi các doanh nghiệp thuộc khu vực năng động và cạnh tranh cao của nền kinh tế sẽ chịu áp lực mạnh mẽ phải ứng dụng AI, các lĩnh vực còn lại có thể không bị tác động nhiều như vậy." Theo ông, "tuy khó xác định chính xác tỷ trọng của mỗi nhóm trong nền kinh tế Mỹ - vì đây là vấn đề mang tính tương đối - nhưng các khu vực quan trọng như chính phủ, giáo dục, y tế và phi lợi nhuận thường có quán tính lớn hoặc khả năng 'miễn nhiễm' với phá sản. Với quy mô đáng kể trong nền kinh tế Mỹ, điều này có thể làm chậm quá trình áp dụng AI và tăng trưởng. Ngược lại, những phân khúc có tính linh hoạt cao sẽ thích ứng nhanh chóng khi công nghệ AI tiến bộ."

Bloomberg