Điều gì đang diễn ra với giá vàng?

Lê Bảo Khánh

Founder

Tuần qua là một tuần biến động “kinh hoàng” với giá vàng trong biên độ $126. Giá vàng mở cửa tuần tạo Gap tăng mạnh và chinh phục mốc cao nhất 7 năm tại $1689, tuy nhiên diễn biến giật sau đó và bị bán tháo mạnh mẽ trong phiên giao dịch cuối tuần (mạnh nhất kể từ 2013), về thấp nhất ở mức $1563 trước khi đóng cửa tuần giao dịch tại $1585.7/oz.

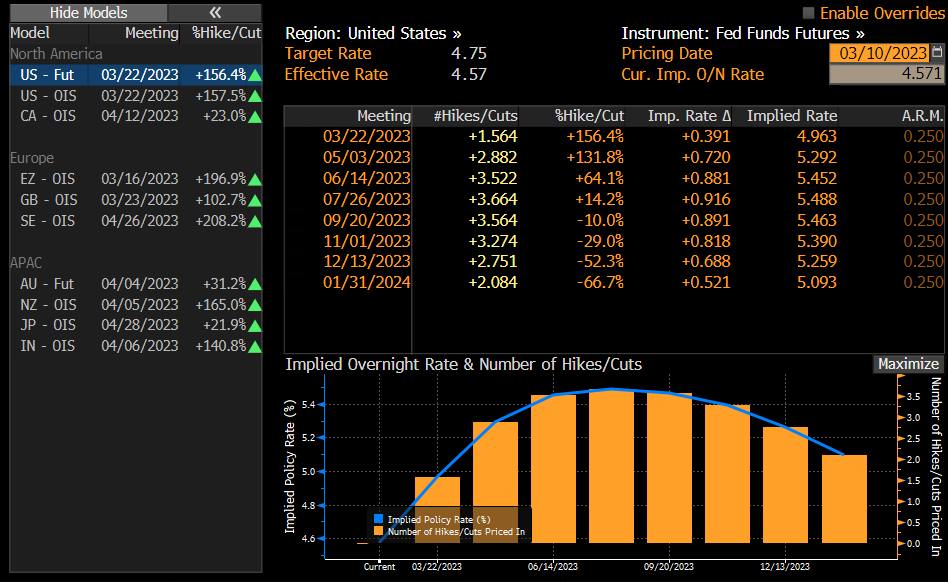

Từ đầu năm 2019, vàng và chứng khoán Mỹ cùng dắt tay nhau “lên đỉnh” - hỗ trợ bởi động lực cơ bản, đó là việc FED cắt giảm lãi suất 3 lần trong năm 2019. Tài sản phi lợi suất như vàng được hưởng lợi trong môi trường lãi suất toàn cầu thấp, trong khi thị trường chứng khoán có được những đòn bẩy lớn. Tuy nhiên, một điều hiếm hoi đã xảy ra trong tuần qua, khi Dowjones giảm 12.4%, lợi suất TPCP 10 năm của Mỹ giảm từ 1.42% xuống 1.14% trong khi vàng giảm 4% cả tuần. “Tập hành vi” này gây bối rối cho giới đầu tư toàn cầu, khi các mối liên hệ tương quan thường thấy bị đảo nghịch.

Các chuyên gia nói gì?

Vincent Cignarella (Bloomberg): Các Traders nói với tôi rằng các quỹ phòng hộ (Hedge Fund) đang bán vàng chốt lời để bù đắp cho khoản lỗ sâu trong danh mục chứng khoán. Vàng sẽ tăng lại khi nào? Khi mà đà bán tháo trên thị trường chứng khoán kết thúc hoặc khi các quỹ cuối cùng chịu cắt lỗ cho các vị thế Long Equity một cách tuyệt đối.

George Gero (RBC Wealth Management): Giá vàng giảm 4.5% trong ngày thứ Sáu liên quan đến “khủng hoảng tiền mặt” và “Margin Call” cũng như nỗi lo về nhu cầu tiêu thụ vàng tại Trung Quốc bị tổn thương mạnh.

Trang tin Dowjones Newswires: Vàng sập mạnh đúng phiên cuối tháng cũng là thời điểm cực kỳ nhạy cảm trong việc điều chỉnh trạng thái danh mục của các quỹ đầu tư, và nhu cầu thanh khoản vàng lấy tiền mặt rõ ràng tối cần thiết để bù đắp cho các khoản lỗ của chứng khoán. Nhu cầu tiền mặt khắp mọi nơi, và không có “thiên đường trú ẩn” thực sự nào ngoài Trái phiếu kho bạc của Mỹ tại thời điểm này.

Eddie Van Der Walt (Bloomberg): Vàng giảm mạnh khi chứng khoán bị bán tháo rõ ràng là một tín hiệu tồi tệ. Nhà đầu tư chỉ hành xử như vậy khi có tình trạng thiếu hụt thực sự về tiền mặt, chẳng hạn như bù đắp cho “Margin Call”. Điều này gợi nhớ tới cuộc khủng hoảng 2008, khi vàng bị bán tháo cùng tất cả các tài sản khác từ tháng 3 đến tháng 10.

Georgette Boele (ABN Amro): Khi tâm lý lo sợ rủi ro xuất hiện trong hoảng loạn, Dollar, Yen và trái phiếu kho bạc Mỹ là những tài sản trú ẩn sau cùng, và tôi kỳ vọng vàng sẽ giảm trong điều kiện như vậy do nhu cầu thanh khoản vàng lấy tiền mặt của thị trường. Lưu ý rằng trong 6 tháng trở lại đây, vàng đang được dẫn dắt bởi tâm lý giao dịch đám đông.

Nhìn lại toàn bộ diễn biến của vàng trong lich sử từ 2008 tới nay, thì chúng ta thấy việc cả vàng, chứng khoán và lợi suất kho bạc Mỹ cùng rơi sâu chỉ xuất hiện chính trong 2 giai đoạn, đó là từ tháng 3 đến tháng 10 năm 2008 khi diễn ra cuộc khủng hoảng nợ dưới chuẩn của Mỹ, và tháng 7 đến tháng 8 năm 2015, khi thị trường chứng khoán Shanghai sụp đổ. Trong những điều kiện đó, rủi ro về “thanh khoản” – một loại rủi ro cao nhất luôn bắt buộc giới đầu tư phải bán vàng ra để phục vụ cho “funding cash”. Và chúng ta có thể thấy sau đó khi chứng khoán tiếp tục tạo đáy thì vàng sẽ phục hồi, vì sau khi rủi ro thanh khoản đẩy vàng xuống mức giá thấp, nhu cầu sẽ thực sự trở lại, và vai trò tài sản trú ẩn của vàng hồi phục sau đó.

Đối với diễn biến thị trường hiện nay, thật khó để đánh giá tình trạng này sẽ là “short-lived” hay “dai dẳng”, bởi yếu tố “trigger” khủng hoảng mỗi lần đều khác nhau, và chúng ta cũng chưa thực sự biết đà bán tháo trên thị trường chứng khoán hiện nay có dẫn đến một cuộc khủng nào khác không. Tuy nhiên nếu đà bán tháo trên thị trường chứng khoán còn tiếp diễn, thì kinh nghiệm từ sự kiện 2008 và 2015 cho thấy tháng Ba tới đây sẽ là thời khắc khó khăn của vàng, khi mà theo yếu tố chu kỳ, giá vàng thường giảm mạnh nhất trong tháng Ba trong 20 năm trở lại đây.

Vị thế thị trường

Bất chấp vàng sập mạnh trong phiên thứ Sáu, các quỹ ETF tiếp tục mua ròng 277k oz, nâng tổng nắm giữ lên mức kỷ lục mới 84.697 triệu oz.

Trong khi đó, theo số liệu của CFTC mới công bố, trong 1 tuần tính tới thứ Ba vừa rồi (có độ trễ 3 ngày), “Money Manager” mua ròng nhẹ 766 hợp đồng. Chúng ta cần chờ số liệu tuần sau để biết xem liệu các tay to đầu cơ này có xả hàng trong thời điểm biến động cuối tuần qua không.

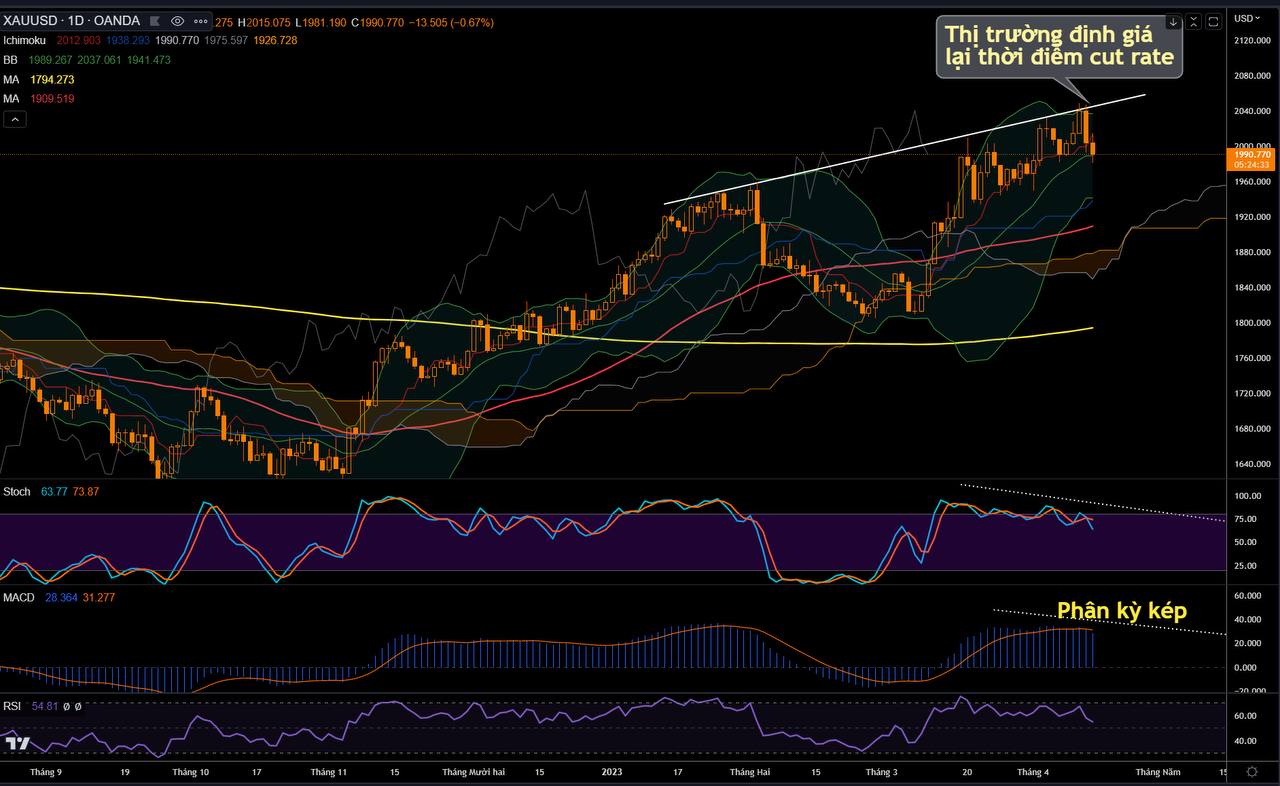

Góc nhĩn kỹ thuật

Daily Chart

“Exhausted Gap” – loại gap diễn ra cuối xu hướng đã xuất hiện trên đồ thị ngày. Việc vàng xuyên thủng Kijun Line phiên thứ Sáu khiến vùng 1620-1625 trở thành kháng cự của vàng, trong khi vùng 1530 là cạnh dưới mây Kumo và Band dưới sẽ là hỗ trợ cứng của vàng. RSI đảo chiều tại vùng quá mua có vẻ củng cố cho sự đảo ngược xu hướng của vàng trong ngắn hạn.

Weekly Chart

Mô hình đảo chiều “Bearish Engulfing” đã xuất hiện trên đồ thị tuần. Cùng lúc đó là sự xác nhận đảo chiều của RSI từ vùng quá mua, và MACD chuẩn bị xác nhận phân kỳ. Stochastics (5,3,3) cũng chuẩn bị thoát vùng quá mua xuống. Hỗ trợ trên tuần nằm tại Fibo truy hồi 61.8 quanh vùng 1538.

Đánh giá chung: Biến động kỳ vọng của vàng trong tháng Ba đang tăng cao, và chúng ta nhiều khả năng sẽ ở trong điều kiện thị trường “volatile”. Thật khó để nói chắc về những gì đang diễn ra, tuy nhiên trải nghiệm từ “tập hành vi” của thị trường trong lịch sử và kỳ vọng về phân tích kỹ thuật của vàng có thể củng cố triển vọng cao hơn về rủi ro đi xuống của giá vàng trong tháng Ba này. Tất nhiên không loại trừ vàng có thể phục hồi nếu đà bán tháo trên thị trường chứng khoán chỉ là “tạm thời”. Và vùng hỗ trợ cần chú ý là 1530-1536. Phía trên, vùng 1620-1625 sẽ là kháng cự cần chú ý của vàng.