Điều gì đang xảy ra với lạm phát tại Mỹ?

Trần Phương Thảo

Junior Analyst

Đây được cho là năm mà lạm phát ở Mỹ giảm xuống còn 2%, giúp Fed giảm lãi suất đều đặn từ mức cao nhất trong hai thập kỷ. Bây giờ, những kỳ vọng đó đã tiêu tan.

Lạm phát sẽ dai dẳng hơn nhiều so với dự đoán trong vài tháng tới khi nền kinh tế và thị trường lao động mạnh mẽ. Hôm thứ Ba, Chủ tịch Fed Jerome Powell cho biết lạm phát dai dẳng có nghĩa là lãi suất sẽ ở mức cao hơn trong thời gian dài hơn so với suy nghĩ trước đây.

Lạm phát dai dẳng có thể sẽ trì hoãn Fed cắt giảm lãi suất

Tình trạng thiếu nhà ở kéo dài cũng như giá hàng hóa và phí bảo hiểm xe hơi tăng cao là nguyên nhân. Nhưng một số người cũng chỉ trích Powell vì đã sớm đưa ra tín hiệu cắt giảm lãi suất, điều này đã khơi dậy sự lạc quan trên thị trường tài chính và thúc đẩy hoạt động kinh tế.

Stephen Stanley, nhà kinh tế trưởng người Mỹ tại Santander US Capital Markets LLC, cho biết: “Họ đã đánh giá sai về bức tranh lạm phát. Sai lầm mà họ mắc phải là tin vào sự kết hợp giữa tăng trưởng thực sự mạnh mẽ và lạm phát giảm được ghi nhận trong nửa cuối năm ngoái.”

Các nhà giao dịch hiện đưa ra dự đoán chỉ có một đến hai lần cắt giảm lãi suất trong năm nay. Con số này khác xa so với sáu lần cắt giảm mà họ dự kiến vào đầu năm 2024 và ba lần cắt giảm mà các quan chức Fed đã đưa ra chỉ một tháng trước. Các nhà đầu tư và các nhà kinh tế thậm chí còn cho rằng sẽ không có cắt giảm nào trong năm nay.

Các quan chức Fed vẫn cho rằng lạm phát nhìn chung vẫn có xu hướng giảm, nhưng họ cũng nhấn mạnh rằng lãi suất sẽ không giảm cho đến khi họ tin tưởng hơn vào quỹ đạo đó.

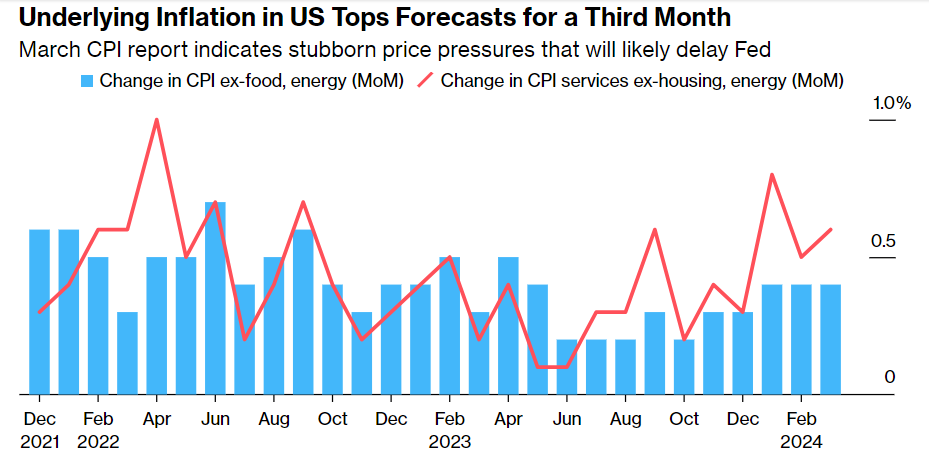

Trong khi phần lớn bằng chứng cho thấy lạm phát dai dẳng được thể hiện rõ nhất ở chỉ số CPI – tăng lên 3.5% trong tháng 3 so với một năm trước đó, thước đo ưa thích của Fed là chỉ số PCE đang tiến gần hơn đến mục tiêu 2% khi đạt 2.5% trong tháng hai – nhưng tiến độ giảm cũng bị đình trệ.

Dưới đây là một số lý do dẫn đến làn sóng lạm phát mới nhất ở Mỹ:

Nhà ở, Bảo hiểm

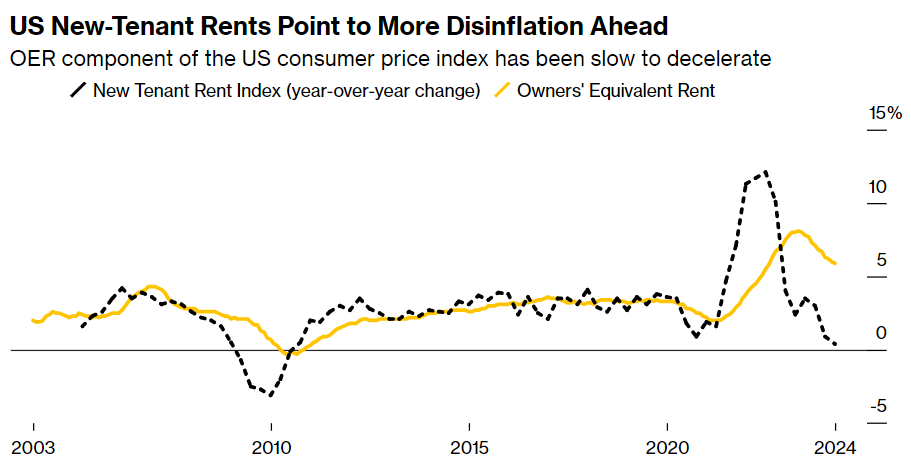

Lạm phát nhà ở, chiếm khoảng 1/3 CPI, tỏ ra dai dẳng nhất. Bất chấp một số biện pháp kịp thời từ Cục Thống kê Lao động và Zillow Group Inc. cũng như Apartment List chỉ ra rằng mức tăng giá thuê đối với các hợp đồng thuê mới đang giảm xuống, các thành phần tương ứng trong CPI vẫn chưa phản ánh điều đó.

Một phần do hầu hết người thuê nhà không chuyển đi trong một năm. Điều đó cũng đúng đối với các chủ nhà, nhiều người trong số họ dính lấy lãi suất thế chấp ''rẻ'' trong thời kỳ đại dịch và không muốn vay một khoản mới với lãi suất trên 7%.

Giá thuê nhà mới ở Hoa Kỳ củng cố khả năng giảm phát

Ngoài ra, việc tính toán chỉ số cũng đóng một vai trò quan trọng. Bởi các số liệu chỉ được lấy sáu tháng một lần, điều đó có nghĩa là những thay đổi trong dữ liệu giá thuê cần có thời gian để được xử lý.

Trong khi đó, PCE nhà ở có trọng số thấp hơn nhiều, điều này giúp giải thích tại sao nó có xu hướng thấp hơn CPI.

Một nguyên nhân khác gây ra lạm phát là chi phí bảo hiểm. Bảo hiểm hộ gia đình và người thuê nhà đang tăng với tốc độ nhanh nhất trong 9 năm, trong khi bảo hiểm ô tô tăng vọt 22.2% trong năm tính đến tháng 3, cao nhất kể từ năm 1976. Một lý do chính là ô tô hiện nay có công nghệ phức tạp hơn và do đó chi phí sửa chữa cao hơn.

Hàng hóa

Sau khi giảm phần lớn năm ngoái, giá năng lượng - đặc biệt là giá dầu - đã tăng trong quý đầu tiên và sự leo thang trong cuộc chiến ở Trung Đông có nguy cơ đẩy giá lên cao hơn nữa. Cuộc biểu tình đã khiến xăng đắt hơn. Giá điện cũng tăng cao.

Các ngân hàng trung ương thích xem xét lạm phát cơ bản, loại bỏ giá thực phẩm và năng lượng dễ biến động. Họ cũng để mắt tới lạm phát siêu lõi, đề cập đến chi phí dịch vụ không bao gồm năng lượng và nhà ở. Tuy nhiên, các chỉ số đó vẫn còn quá cao do thị trường lao động mạnh mẽ.

Sự tăng vọt của giá dầu và các nguyên liệu thô khác là không thể bỏ qua, vì nó có thể ảnh hưởng đến chi phí vận chuyển và hàng hóa đắt đỏ hơn. Xăng và nhà ở chiếm hơn một nửa chỉ số CPI tháng 3.

Powell pivot

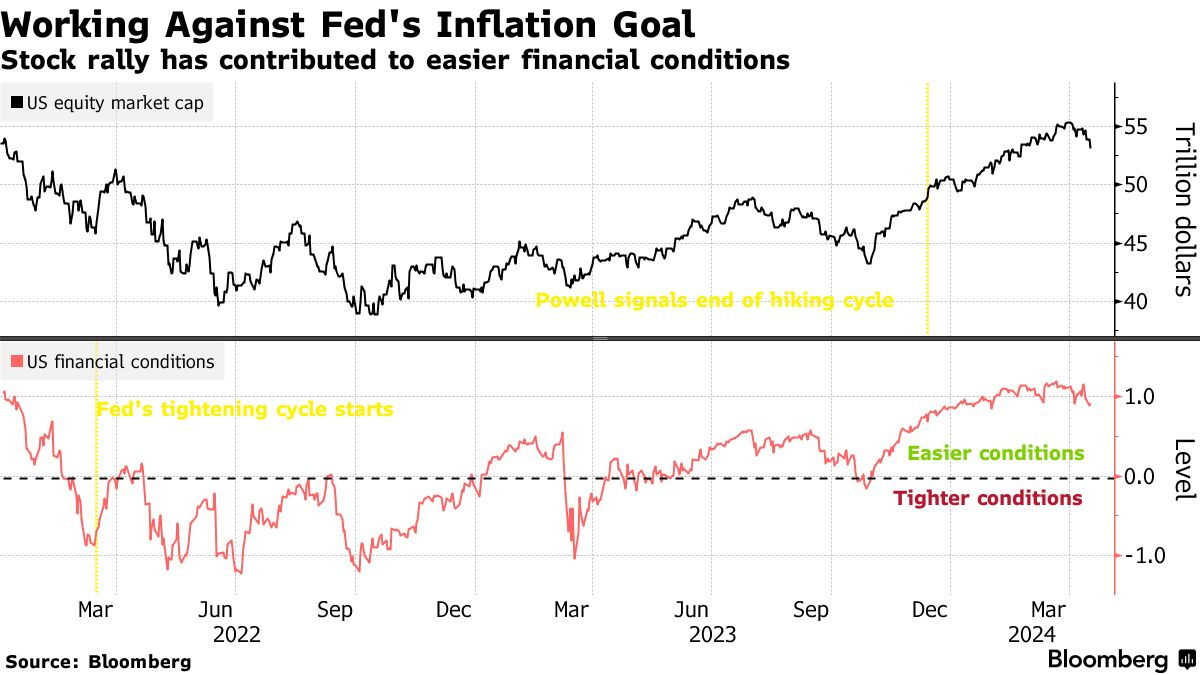

Vào tháng 12, Powell đã thúc đẩy thị trường đặt cược vào việc cắt giảm lãi suất bằng cách nói rằng những động thái nới lỏng đang được thảo luận.

Theo Anna Wong, nhà kinh tế trưởng về Hoa Kỳ tại Bloomberg Economics, tác động của các bình luận tương đương với việc giảm lãi suất 14 bps - và cũng sẽ làm tăng thêm khoảng 50 bps vào CPI năm nay.

Hiện tại, Powell “đang nghĩ đến khả năng giảm phát đã thực sự bị đình trệ và thời gian cắt giảm lãi suất có thể bị đẩy lùi” Wong nói. “Điều đó làm tăng nguy cơ sẽ không có đợt cắt giảm lãi suất trong năm nay, nếu tỷ lệ thất nghiệp không có nhiều thay đổi”.

Sự hưng phấn của thị trường

Ngoài tác động kinh tế kể từ nhận xét tháng 12 của Powell, cổ phiếu và trái phiếu đã tăng thêm 7.5 nghìn tỷ USD vào tháng 3 - tương đương khoảng 30% tổng sản phẩm quốc nội của Mỹ.

Triển vọng lãi suất thấp hơn đã khuyến khích các nhà đầu tư mua vào các loại tài sản rủi ro. S&P 500 đã đạt 22 mức cao kỷ lục vào năm 2024, trong khi phần bù rủi ro trái phiếu doanh nghiệp – khoản lợi suất bổ sung mà các nhà đầu tư yêu cầu đối với TPCP – đã giảm trong tháng này xuống mức đáy trong hơn hai năm.

Đà tăng của thị trường chứng khoán giúp nới lỏng các điều kiện tài chính

Tất cả những điều này đang góp phần nới lỏng các điều kiện tài chính, với chỉ số Bloomberg theo dõi bối cảnh đầu tư giờ đây phù hợp hơn so với trước khi Fed bắt tay vào thắt chặt mạnh mẽ hai năm trước.

Claudia Sahm, cựu chuyên gia kinh tế cấp cao của Fed, đổ lỗi cho thị trường chứ không phải Powell. Sahm, nhà kinh tế trưởng tại New Century Advisors LLC, cho biết: “Mức độ lắng nghe một cách có động cơ thật đáng kinh ngạc”.

Bloomberg