Dòng chảy USD: Chuyển động tuần qua và nhận định cho tuần tới, báo cáo NFP là tâm điểm tiếp theo

Thành Duy

Junior editor

Sau đà tăng ấn tượng đầu tuần, chỉ số DXY đã không giữ được phong độ và quay đầu giảm nhẹ, đánh mất phần nào mức tăng của tuần trước. Tâm điểm thị trường hiện dồn vào các dữ liệu kinh tế quan trọng sắp tới và những tín hiệu từ phía Fed.

Điểm lại diễn biến chính trong tuần qua

Biến động của đồng bạc xanh trong tuần qua khá sốc khi lao dốc xuống vùng 104.00 vào nửa đầu tuần, sau đó bật tăng mạnh mẽ và cuối cùng quay trở lại xu hướng giảm trong vài phiên gần đây, mặc dù đã vượt qua 105.00 nhưng đã không thể giữ được mốc này.

Mặc dù khả năng Fed tăng lãi suất trong ba cuộc họp tới được cho là rất thấp, nhưng vẫn nằm trên bàn đàm phán, được củng cố bởi những phát ngôn cứng rắn của các quan chức, lạm phát dai dẳng và thị trường lao động vẫn thắt chặt. Việc công bố dữ liệu GDP Q1 sơ bộ lần 2 cho thấy hoạt động kinh tế của Mỹ có phần chững lại, mặc dù không có gì bất ngờ.

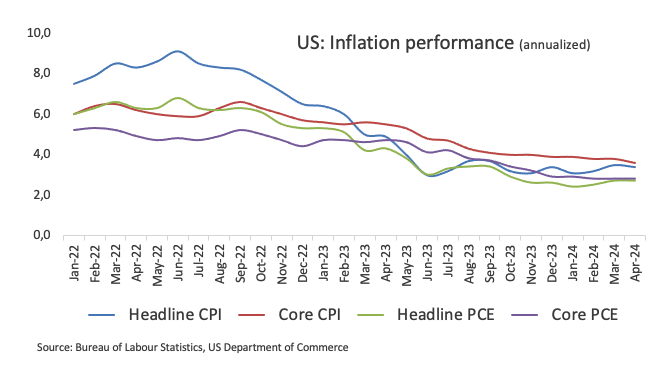

Quay trở lại với lạm phát, cần lưu ý rằng dữ liệu PCE được công bố khớp với dự báo trong tháng 4, tăng 2.7%, trong khi PCE lõi tăng 2.8% so với cùng kỳ năm ngoái.

Lạm phát của Mỹ tính theo chỉ số CPI và PCE so với cùng kỳ (từ trái sang phải lần lượt là CPI toàn phần, CPI lõi, PCE toàn phần, PCE lõi)

Nhìn chung, Công cụ FedWatch của CME Group hiện dự đoán khoảng 50% khả năng giảm lãi suất vào tháng 9, do ảnh hưởng từ những tín hiệu hawkish trong Biên bản cuộc họp FOMC và những bài phát biểu gần đây của các quan chức Fed. Cụ thể, thị trường kỳ vọng Fed sẽ giảm khoảng 15 bps trong cuộc họp ngày 18/09, so với khoảng 35 bps vào tháng 12.

Lập trường thận trọng của Fed

Các quan chức Fed tiếp tục thể hiện sự thận trọng trong việc điều hành chính sách tiền tệ. Chủ tịch Fed chi nhánh Minneapolis, Neel Kashkari cho rằng họ cần chờ đợi những tín hiệu rõ ràng hơn về lạm phát trước khi xem xét giảm lãi suất, đồng thời không loại trừ khả năng tăng lãi suất nếu lạm phát không hạ nhiệt. Chủ tịch Fed chi nhánh New York, John Williams cũng cho biết họ chưa cần vội vàng cắt giảm lãi suất và sẽ tiếp tục thu thập thêm dữ liệu trước khi đưa ra quyết định. Chủ tịch Fed chi nhánh Chicago, Austan Goolsbee cảnh báo rằng việc kiểm soát lạm phát chặt chẽ hơn có thể làm gia tăng tỷ lệ thất nghiệp, trong khi Chủ tịch Fed chi nhánh Dallas, Lorie Logan tin tưởng rằng lạm phát đang trên đà giảm về mục tiêu 2% của Fed.

Lợi suất TPCP Mỹ đi ngang trong bối cảnh biến động

Lợi suất TPCP Mỹ trong tuần qua cho thấy xu hướng tương đồng với diễn biến của chỉ số DXY trên nhiều khung thời gian, phản ánh bối cảnh kinh tế vĩ mô thay đổi khiến kỳ vọng về việc cắt giảm lãi suất vào tháng 9 cũng được điều chỉnh theo. Tuy nhiên, nhìn chung, lợi suất vẫn duy trì ở mức cao trong tháng.

Kỳ vọng về lộ trình lãi suất của các NHTW lớn khác

Nhìn rộng hơn, ECB dự kiến sẽ cắt giảm lãi suất vào tuần tới, tuy nhiên vẫn còn nhiều đồn đoán về các đợt cắt giảm tiếp theo. BoE có khả năng giảm lãi suất vào Q4, trong khi Fed và RBA được cho là sẽ nới lỏng chính sách vào cuối năm nay.

Sự kiện trọng tâm sắp tới

Tiêu điểm trong tuần tới sẽ là báo cáo Bảng lương phi nông nghiệp tháng 5, tiếp theo là báo cáo ADP và Chỉ số Nhà quản trị mua hàng (PMI) sản xuất và dịch vụ của Viện Quản lý Cung ứng (ISM).

Phân tích kỹ thuật

Chỉ số DXY hiện đang trong giai đoạn tích lũy ngắn trong vùng 104.00 - 105.00. Nếu vượt qua mức cao nhất tuần 105.74 thiết lập hôm 09/05, DXY có thể hướng đến đỉnh cao nhất năm 2024 tại 106.51, ghi nhận ngày 16/04. Vượt qua mốc này, chỉ số có thể tiến xa hơn đến 107.11, tương ứng với đỉnh tháng 11 và 107.34, đỉnh năm 2023.

Ngược lại, áp lực bán gia tăng có thể khiến DXY quay về kiểm tra mức thấp nhất tháng 5 là 104.08 của ngày 16/05. Nếu tiếp tục giảm, DXY có thể kiểm tra lại 103.88, tương ứng đáy tuần kết thúc ngày 09/04 và 102.35, đáy tháng 3. Xu hướng giảm sâu hơn có thể đẩy DXY về 100.61, tương ứng đáy tháng 12, mốc tâm lý 100.00 và 99.57, đáy năm 2023.

Nhìn chung, xu hướng tăng của DXY được cho là sẽ tiếp diễn miễn là chỉ số giữ được đường SMA 200 tại 104.42.

Chỉ số DXY đồ thị ngày

FXStreet