Fed có thể là chất xúc tác bất ngờ trong một tuần lễ bị rút ngắn

Ngô Văn Thịnh

Economic Analyst

Tuần lễ yên tĩnh sắp tới có thể xuất hiện những biến động mạnh bất ngờ nếu Cục Dự trữ Liên bang tiết lộ suy nghĩ của họ về chương trình mua trái phiếu.

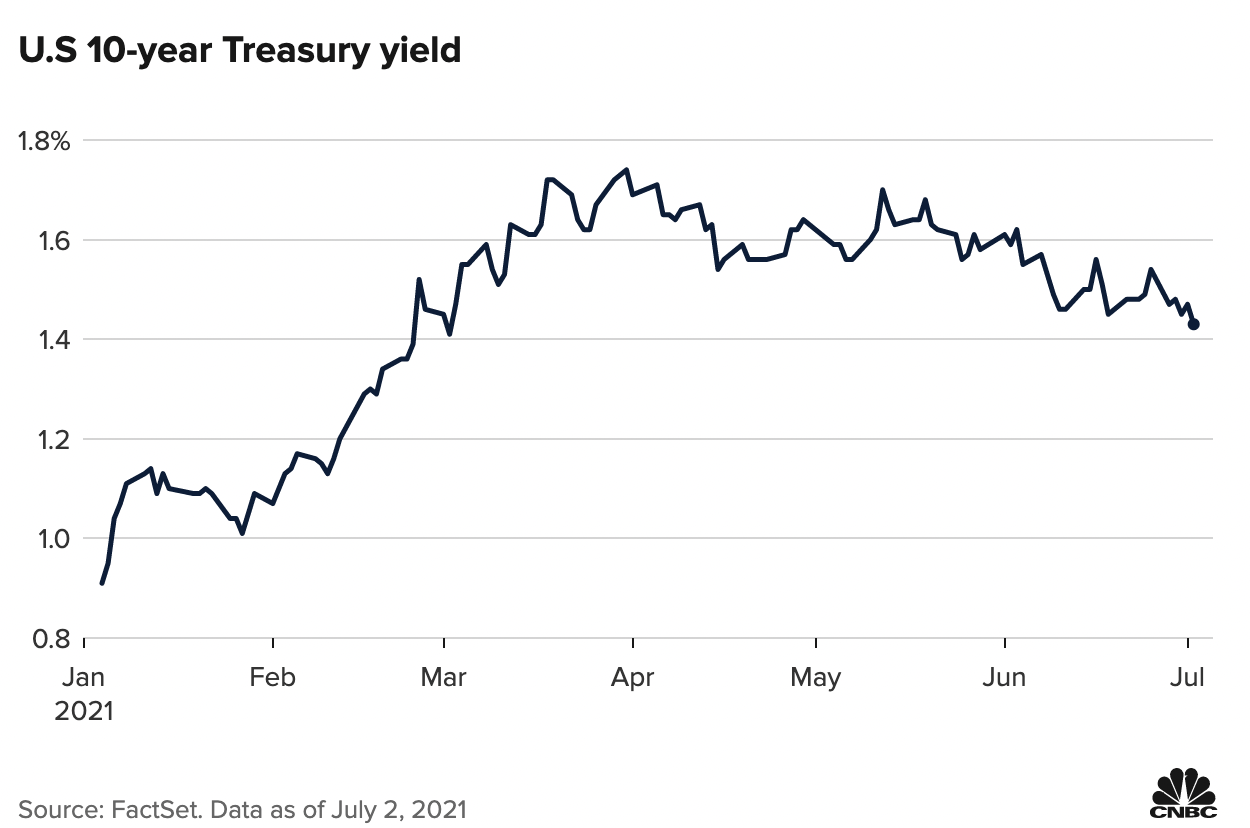

Tuần giao dịch chỉ kéo dài 4 ngày có thể chứng kiến cổ phiếu đi ngang, sau khi đạt mức đỉnh mới trong tuần trước. Lợi suất trái phiếu kho bạc kỳ hạn 10 năm được theo dõi chặt chẽ đã duy trì bên dưới 1.5%, một điều tích cực đối với cổ phiếu công nghệ, nhóm đã hoạt động tốt hơn thị trường với mức tăng 3.2% trong tuần.

Có rất ít báo cáo kinh tế đáng chú ý, ngoài PMI dịch vụ của ISM vào thứ Ba. Nhưng biên bản của Fed kể từ cuộc họp gần nhất sẽ được công bố vào đêm thứ Tư và có khả năng tiết lộ thêm thông tin về các cuộc thảo luận hậu trường của ngân hàng trung ương về việc rút bớt chương trình nới lỏng định lượng của họ.

Brian Daingerfield, người đứng đầu chiến lược G10 FX Americas tại NatWest Markets, cho biết: “Kịch bản cơ sở của chúng tôi là lợi suất sẽ tăng cao hơn, nhưng để mức tăng thật sự đáng kể, bạn cần một chất xúc tác mới”. “Hoặc là Fed phải tích cực hơn trong việc cắt giảm QE, hoặc dữ liệu phải thực sự vượt dự báo, và hiện tại cả 2 điều đều đang không xảy ra”.

Báo cáo hôm thứ Sáu cho thấy 850,000 việc làm đã được thêm vào trong tháng 6, tốt hơn dự kiến. Tuy nhiên, tỷ lệ thất nghiệp đã không đạt kỳ vọng sau khi tăng lên 5.9%, các nhà kinh tế dự kiến tỷ lệ này giảm xuống còn 5.6%. Báo cáo không đủ mạnh để khuyến khích Fed sớm rời bỏ các chính sách nới lỏng của mình. Tuy nhiên, nó được coi là một bức tranh tích cực - nhưng phần lớn là chưa đầy đủ - về thị trường lao động.

Daingerfield cho biết có khả năng biên bản cuộc họp tháng 6 của Fed sẽ gây bất ngờ cho thị trường, tương tự như cách mà biên bản tháng 4 đã làm.

“Hãy nhớ rằng, Powell nói họ không thảo luận về việc cắt giảm QE”, ông nói, đề cập đến các bình luận của Chủ tịch Fed Jerome Powell ngay sau cuộc họp tháng 4. “Hãy nhớ rằng, Powell đã phủ định một cách rất mạnh mẽ, và sau đó biên bản đã tiết lộ một thái độ khác của ủy ban”.

Biên bản cuộc họp tháng 4 đã gây ngạc nhiên cho các nhà đầu tư khi họ lưu ý rằng “một số quan chức” cho biết sẽ là thích hợp để bắt đầu thảo luận về việc giảm mua trái phiếu tại các cuộc họp sắp tới nếu nền kinh tế tiếp tục đạt được tiến bộ nhanh chóng. Sau cuộc họp tháng 6, Powell đã tiết lộ các cuộc thảo luận giai đoạn đầu về việc cắt giảm chương trình mua trái phiếu. Fed cũng đưa ra một dự báo mới bao gồm hai lần tăng lãi suất vào năm 2023, trong khi trước đó cho thấy không có mức tăng nào.

Thị trường rất nhạy cảm với các chi tiết về chương trình mua trái phiếu của Fed vì khi kết thúc biện pháp đó sẽ mở ra cánh cửa cho ngân hàng trung ương tăng lãi suất. Môi trường lãi suất thấp là nguyên nhân đằng sau đà tăng mạnh mẽ của thị trường chứng khoán kể từ khi Fed dốc toàn lực để giúp nền kinh tế vượt qua đại dịch. Cắt giảm khoản mua trái phiếu trị giá 120 tỷ đô la hàng tháng sẽ là lần thu hồi đầu tiên các biện pháp chưa từng có tiền lệ đó.

Daingerfield nói: “Có rất nhiều điều chúng tôi không biết về suy nghĩ của Fed trong việc cắt giảm QE. Ông cho biết thông tin quan trọng sẽ là thời điểm dự kiến bắt đầu, tốc độ cắt giảm và cách họ quyết định chia nhỏ các khoản mua hàng tháng, hiện tại là 80 tỷ đô la trái phiếu Kho bạc và 40 tỷ đô la chứng khoán thế chấp”.

“Những chi tiết này thực sự quan trọng. Họ có tham gia vào cuộc thảo luận chi tiết không? Họ thảo luận càng chi tiết, càng có nhiều khả năng họ đang muốn tiến tới taper sớm hơn”, Daingerfield nói. Những người theo dõi Fed dự kiến sẽ có thêm thông tin chi tiết về việc cắt giảm chương trình trái phiếu xung quanh hội nghị chuyên đề hàng năm tại Jackson Hole, Wyoming vào cuối tháng 8, và sau đó bắt đầu taper vào cuối năm nay hoặc đầu năm 2022.

Hiện tại, sự tích cực trên thị trường trái phiếu đã giúp ích cho cổ phiếu. Lợi suất kỳ hạn 10 năm, biến động ngược với giá, đã giảm từ mức cao nhất trong năm khoảng 1.75%. Ở mức đó, cổ phiếu công nghệ và tăng trưởng đã chịu rất nhiều áp lực.

Nhưng nhóm này đã tăng trở lại khi lợi suất dao động trong phạm vi dưới 1.6%. Lợi suất kỳ hạn 10 năm ở mức 1.43% vào thứ Sáu, và trong khi lợi suất thấp hơn có thể giúp ích cho các cổ phiếu công nghệ, thì mức lợi suất hiện tại lại trái ngược hẳn với một nền kinh tế được kỳ vọng sẽ tăng trưởng hơn 10% trong quý II. Tốc độ đó dự kiến sẽ chậm lại, nhưng tăng trưởng trong năm dự kiến sẽ mạnh mẽ ở mức hơn 7%.

Sự chuyển dịch sang cổ phiếu công nghệ

Giám đốc chiến lược đầu tư của Citi Private Bank, Steven Wieting cho rằng, với nền kinh tế đang đạt đỉnh, đây là thời điểm thích hợp để các nhà đầu tư bắt đầu chuyển đổi sang công nghệ và cổ phiếu tăng trưởng từ các cổ phiếu chu kỳ.

Ông nói: “Chúng tôi coi đây là một khoảng thời gian tạm thời của sự biến dạng lớn và trong vòng một năm kể từ bây giờ, thị trường sẽ ổn định hơn. Tôi nghĩ rằng điều này cho mọi người, bao gồm cả chúng tôi, đủ lý do để tránh xa các cổ phiếu theo chu kỳ và chuyển sang một số cơ hội tăng trưởng bền vững”

CNBC