Goldman Sachs: Fed sẽ định hình chu kỳ nới lỏng toàn cầu, và báo cáo NFP tiếp theo sẽ rất quan trọng

Đức Nguyễn

FX Strategist

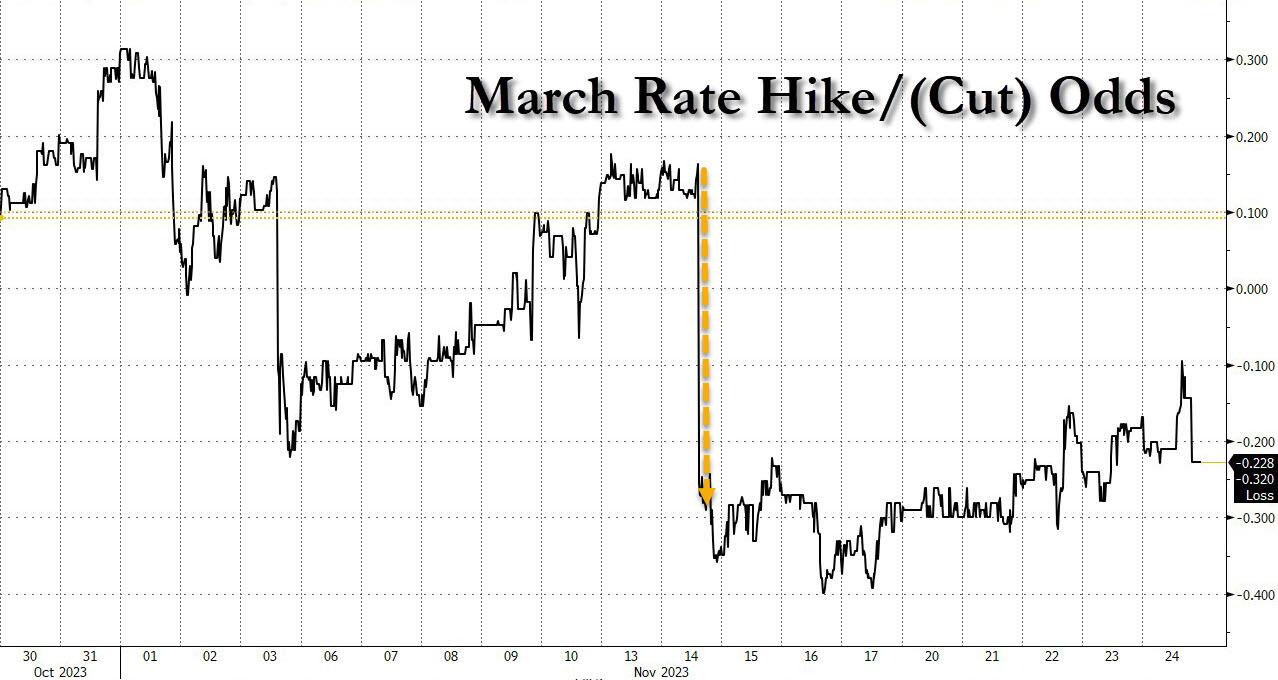

Hai tuần trước, sau khi Fed về cơ bản xác nhận rằng chu kỳ tăng lãi suất đã kết thúc, với việc trung bình mất 8 tháng kể từ lần tăng lãi suất cuối cùng đến lần hạ lãi suất đầu tiên, tính từ tháng 7, rất có khả năng lần nới lỏng đầu tiên sẽ rơi vào tháng 3.

Thị trường cũng phần nào đồng ý với điều này, định giá lãi suất giảm 25bp trong tháng 3 hiện loanh quanh 40%.

Tất nhiên, nếu thực sự Fed sẽ hạ lãi suất chỉ 4 tháng tới, họ sẽ gây ra hậu quả sâu sắc trên thị trường, và đó là lý do tại sao trader Cosimo Codacci-Pisanelli của Goldman Sachs đã viết trong ghi chú “lộ trình vĩ mô” mới nhất của mình có tiêu đề "Fed sẽ định hình chu kỳ kinh tế toàn cầu” rằng thời điểm hạ lãi suất lần đầu tiên của Fed là yếu tố then chốt.

Theo Cosimo, với tiến độ lạm phát tốt hơn dự kiến và dấu hiệu cho thấy thị trường lao động hạ nhiệt, câu hỏi đặt ra là ngưỡng để Fed nới lỏng mà không do suy thoái nằm ở đâu. Quan điểm của Fed vẫn là chờ xem, nhưng theo trader này, "thị trường lao động tiếp tục hạ nhiệt, theo quan điểm của chúng tôi, sẽ là động lực khiến điều này thay đổi và Fed cảm thấy thoải mái hạ lãi suất, ngay cả khi lạm phát vẫn cao hơn mục tiêu," đặc biệt là vì - như chúng tôi đã tuyên bố trong 3 năm qua - mục tiêu lạm phát 2% của Fed trên thực tế không còn khả thi.

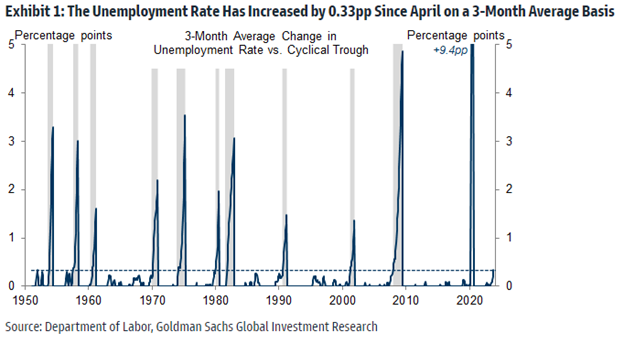

Cho đến thời điểm này, tỷ lệ thất nghiệp đã tăng 0.33% kể từ tháng 4 trên cơ sở trung bình 3 tháng và quy tắc Sahm cho thấy tăng 0.5% từ đáy trong khoảng thời gian 12 tháng là một chỉ báo suy thoái. Theo báo cáo NFP mới nhất, rất có thể ta sẽ thấy điều này xảy ra trong ba tháng tới.

Và mặc dù các động lực chính dẫn đến thất nghiệp tăng không quá tiêu cực (ví dụ như nguồn cung lao động ngày càng tăng), Goldman Sachs vẫn tin rằng việc quy tắc Sahm được kích hoạt sẽ nhận được sự quan tâm từ các nhà kinh tế thị trường lao động tại Fed cũng như giới truyền thông và thị trường. Fed có nhiệm vụ kép và nếu nhiệm vụ lạm phát tiến gần hơn đến mục tiêu (vài báo cáo PCE tiếp theo sẽ gần đạt ~ 2.5%), Fed sẽ cần tập trung vào nhiệm vụ việc làm. Đó là lý do tại sao báo cáo NFP tuần tới là mấu chốt.

Không cần phải nói, thời điểm hạ lãi suất đầu tiên của Fed cũng rất quan trọng đối với ECB và BoE. Nhìn lại 9 chu kỳ cắt giảm gần đây nhất, 8 đều do Fed dẫn đầu, tiếp theo là BoE và ECB. Điểm mấu chốt: Fed sẽ quyết định chu kỳ nới lỏng toàn cầu tiếp theo.

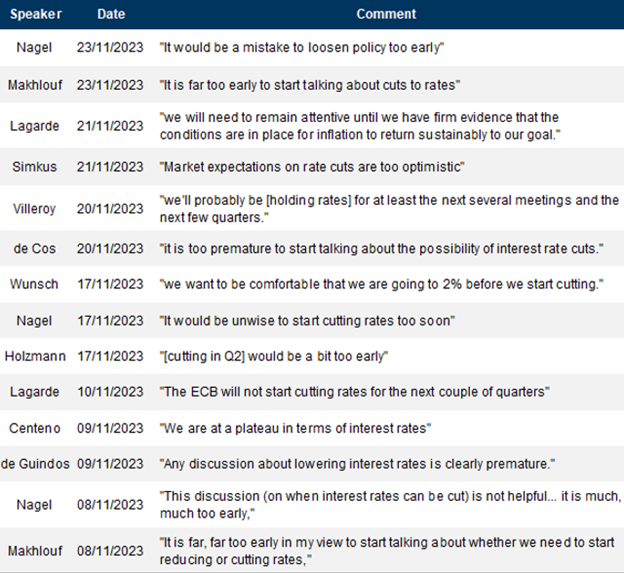

Nhưng cũng cần phải rõ rằng, hiện tại ECB đang cố gắng tạo ấn tượng tốt nhất rằng họ chưa đến mức phải tuyệt vọng hạ lãi suất, với việc các bình luận từ quan chức ECB đồng lòng đẩy lùi kỳ vọng nới lỏng trong nửa đầu năm 2024: Hai ông bà Lagarde và Villeroy nói rằng lãi suất sẽ được giữ ổn định trong vài quý tới. Nhiều người coi việc hạ lãi suất vào quý III là kịch bản cơ sở nếu tăng trưởng trụ vững, với khả năng nới lỏng trong quý II nếu tăng trưởng xấu đi, đặc biệt là với diễn biến lạm phát (thị trường đang định giá lạm phát YoY sẽ đạt 2% vào tháng 8 năm sau).

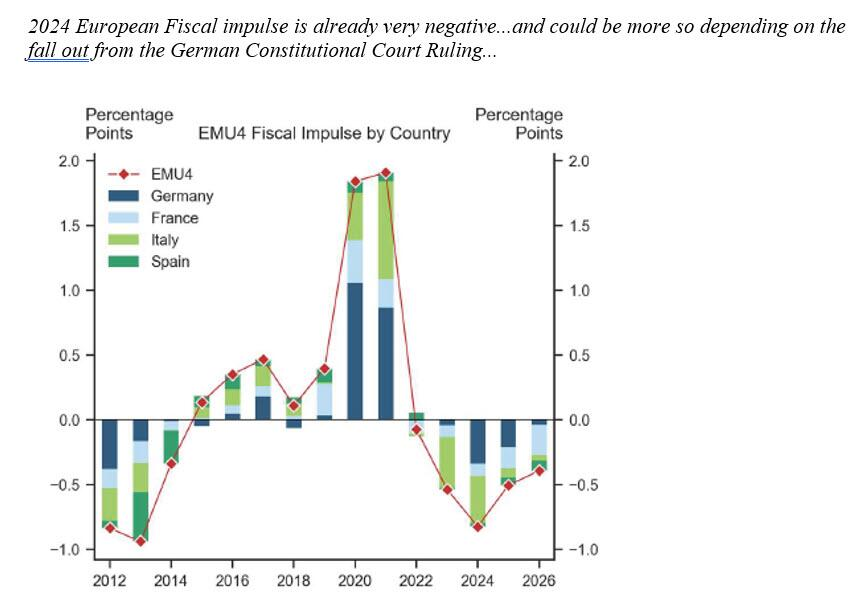

Dù lợi suất forward EUR 1 năm đã giảm 10 điểm cơ bản, dữ liệu PMI châu u trái chiều với Pháp đuối sức và Đức vẫn chìm sâu trong suy thoái. Thị trường hiện định giá lãi suất giảm 50 điểm cơ bản trong nửa đầu năm tới, có vẻ thấp so với triển vọng tăng trưởng và mức lãi suất hiện tại, đặc biệt khi xem xét kịch bản xấu nhất. Tuy nhiên, điều này sẽ ảnh hưởng đến lợi suất kỳ hạn ngắn, gây nhiễu trong ngắn hạn, nhưng Goldman Sachs tin rằng lãi suất có thể giảm nhiều hơn trong quý III.

Tuy nhiên, ta cần Fed hành động trước vì ECB đang hành động chậm chạp và trong lịch sử chỉ nới lỏng sau khi Mỹ bắt đầu. Và đừng quên, vẫn còn rất nhiều điều không chắc chắn về tác động của phán quyết của Tòa án Hiến pháp Đức đối với chi tiêu của chính phủ vào năm 2024, đặc biệt là vì 20 tỷ trong số 60 tỷ thiếu hụt hiện tại dường như không được cấp vốn và việc không tìm được giải pháp sẽ ăn mất 0.5% chi tiêu GDP vào năm 2024, tương đương tăng trưởng giảm 0.2-0.3% tại Đức.

Con số này đủ để đẩy Đức vào suy thoái và cho thấy những rủi ro tiếp theo đối với triển vọng tăng trưởng.

Tóm lại, Codacci-Pisanelli tin rằng sẽ có vài tuần ồn ào trước cuối năm khi dữ liệu dần hết và thị trường trái phiếu chuẩn bị cho đợt chào bán quý I. Phát biểu của Ngân hàng Trung ương tiếp tục diều hâu nhằm ngăn chặn việc điều kiện tài chính nới lỏng quá nhiều cho đến khi chúng ta hiểu rõ hơn về sự suy giảm tăng trưởng và dữ liệu tiền lương trong quý I, nhưng thị trường tiếp tục phản kháng trước nhiều chỉ số kinh tế suy yếu, đặc biệt là lao động. Khuyến nghị của Goldman Sachs: "Hãy sẵn tiền. Thị trường trái phiếu Anh/châu u đang hấp dẫn hơn. Tuy nhiên, trước tiên, ta cần Fed thay đổi, và điều này sẽ đến từ việc thị trường lao động hạ nhiệt."

ZeroHedge