Khẩu vị rủi ro của S&P500 được cải thiện nhờ các báo cáo thu nhập quý 1 tích cực

Trần Phương Thảo

Junior Analyst

Khi mùa báo cáo hàng quý đã trôi qua gần một nửa, thu nhập của các công ty Mỹ phần lớn đã đáp ứng được kỳ vọng lạc quan của Phố Wall ngay cả khi những khó khăn kinh tế vĩ mô vẫn còn kéo dài

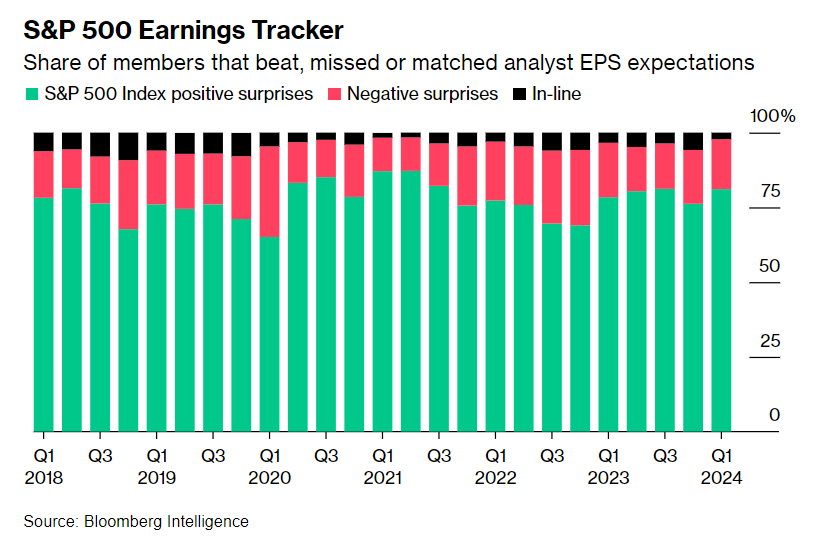

Trong số khoảng 230 công ty niêm yết trên S&P 500 đã báo cáo, khoảng 81% công bố thu nhập vượt dự kiến, dữ liệu do Bloomberg Intelligence tổng hợp cho thấy. Nếu con số này được giữ vững, đây sẽ là mùa thu nhập tốt nhất khi mức trung bình 10 năm là khoảng 75%. Kết quả kinh doanh thuận lợi từ những công ty được ưa chuộng ở Phố Wall như Alphabet và Microsoft đã cải thiện khẩu vị rủi ro, ngay cả khi đối thủ nặng ký Meta Platforms không thể tỏa sáng.

Thu nhập của các công ty niêm yết trên S&P500 vượt kỳ vọng

Ở một khía cạnh nào đó, chu kỳ báo cáo thu nhập này giống với chu kỳ trước – với những tranh cãi xung quanh trí tuệ nhân tạo và trọng tâm là lạm phát và tỷ suất lợi nhuận doanh nghiệp. Tuy nhiên, bối cảnh đã thay đổi. Căng thẳng địa chính trị và hy vọng Fed cắt giảm lãi suất giảm dần đã khiến S&P 500 giảm gần 3% trong tháng này. Trước tình hình đó, mùa báo cáo thu nhập đã đưa ra những hỗ trợ quan trọng cho thị trường.

Scott Helfstein, người đứng đầu chiến lược đầu tư tại Global X, cho biết: “Vào thời điểm mà kỳ vọng về thu nhập của doanh nghiệp rất cao và chúng tôi đã hiểu ra thực tế là Fed sẽ không cắt giảm lãi suất bảy lần - hai điều đó cùng nhau đã làm nảy sinh cuộc tranh luận về việc chúng ta nên lạc quan đến mức nào. Tuy nhiên, cái hiện hữu trước mắt rõ ràng là lợi nhuận của các công ty đã tăng lên.”

Dưới đây là 5 điểm rút ra từ mùa thu nhập tính đến thời điểm hiện tại:

Thời của các stockpickers

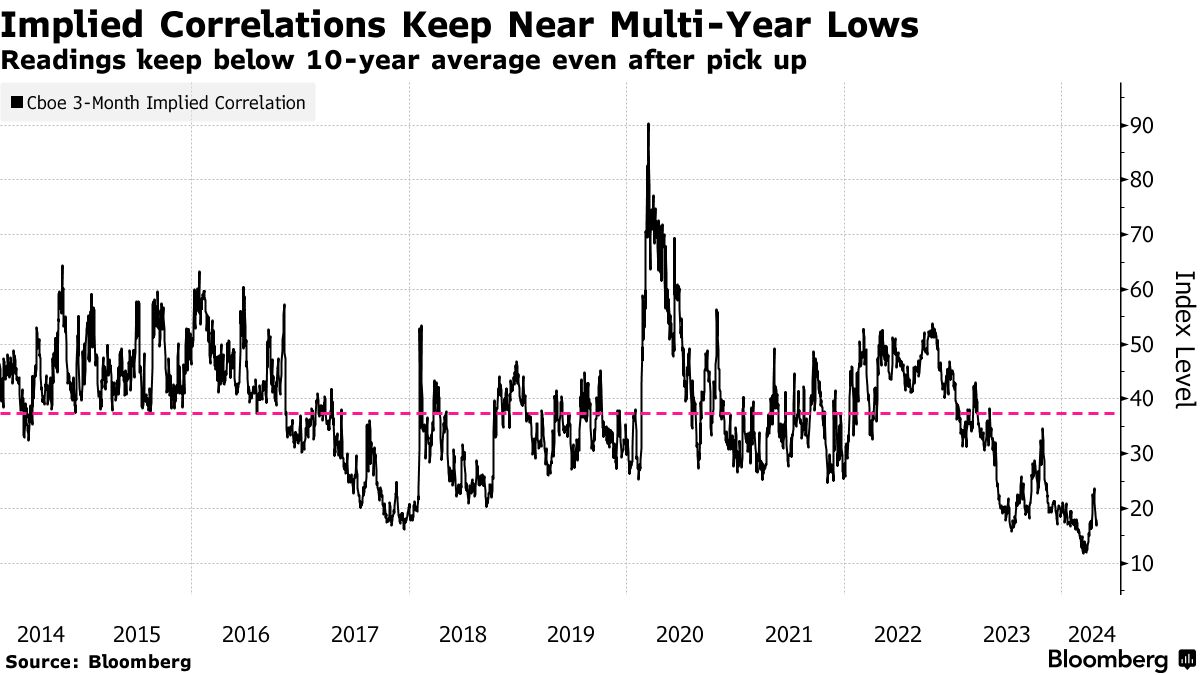

Nhìn chung, các nhà giao dịch kỳ vọng rằng các cổ phiếu sẽ biến động không đều, mang lại cơ hội để chọn ra người thắng và kẻ thua. Mặc dù thước đo về mối tương quan hàm ý giữa 50 công ty S&P 500 lớn nhất đã tăng lên trong những tháng gần đây, nhưng vẫn ở mức đáy lịch sử.

Tuy vậy, vẫn có sự khác biệt trong hiệu quả hoạt động giữa các ngành. Ví dụ, trong khi các nhà phân tích kỳ vọng EPS ngành dịch vụ truyền thông và công nghệ thông tin tăng thì họ lại dự đoán sẽ có sự sụt giảm ở ngành năng lượng và vật liệu, dữ liệu do Bloomberg Intelligence tổng hợp.

Don Nesbitt, nhà quản lý danh mục đầu tư cấp cao tại ZCM cho biết: “Khi mối tương quan ở mức cao, rất khó để áp dụng chiến lược quản lý chủ động. Mối tương quan thấp là điều các stockpickers mong muốn.”

Mối tương quan hàm ý giữa các cổ phiếu tiếp tục ở mức đáy lịch sử

Những ngày giảm điểm

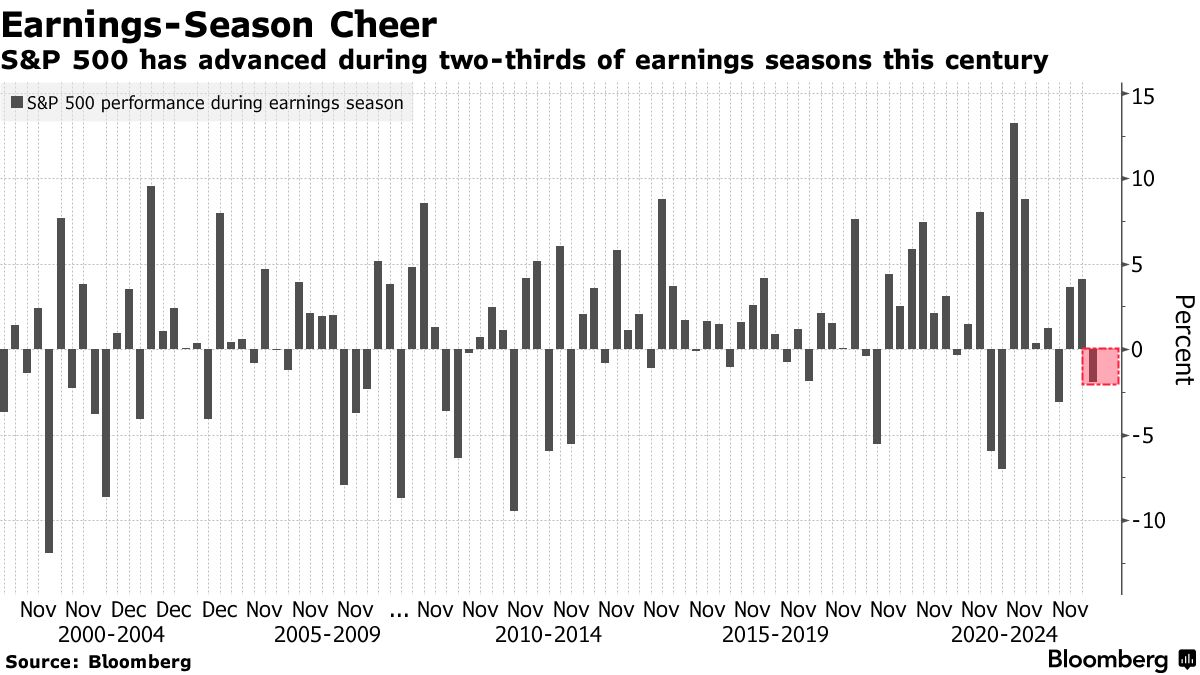

Kết quả kinh doanh của công ty thường đóng vai trò là nền tảng cho sự phát triển của thị trường. Trong thế kỷ này, S&P 500 đã tăng trong 2/3 mùa báo cáo thu nhập, với đà giảm trong thời gian đó hầu như luôn xảy ra vì một lý do rõ ràng, chẳng hạn như căng thẳng thương mại leo thang với Trung Quốc, dữ liệu do Bloomberg tổng hợp.

Chu kỳ hiện tại đang đi ngược lại mô hình điển hình đó khi S&P 500 giảm 1.9% kể từ sáng ngày 11 tháng 4, khi JPMorgan Chase & Co và các ngân hàng lớn khác bắt đầu công bố báo cáo thu nhập.

S&P 500 đã tăng trong 2/3 mùa báo cáo thu nhập

Những biến động của cổ phiếu công nghệ

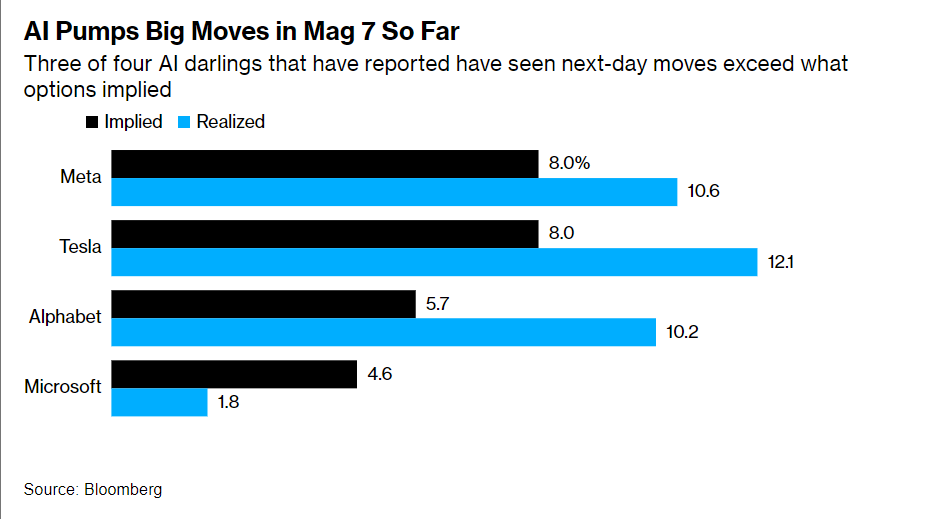

Các nhà đầu tư đã đánh giá thấp mức độ biến động của cổ phiếu Big Tech sau công bố kết quả kinh doanh. Trong số bốn công ty Magnificent Seven đã báo cáo bao gồm Tesla, Meta, Microsoft và Alphabet, cổ phiếu của ba công ty đã có những biến động vượt xa dự đoán.

Trước khi có báo cáo, các nhà giao dịch đang chuẩn bị cho những biến động nhẹ hơn so với những gì cổ phiếu đã thể hiện trong các mùa trước. Như Stuart Kaiser của Citigroup nhận thấy, triển vọng lạc quan đối với các nhà phát triển AI có thể sẽ dẫn đến những biến động nhỏ hơn. Nhưng đà tăng vọt được ghi nhận đến nay có thể làm dấy lên kỳ vọng về những biến động đáng chú ý hơn ở phía trước.

Sự phát triển của AI đã tạo ra những biến động lớn của cổ phiếu nhóm Magnificient Seven

Biên lợi nhuận hồi phục

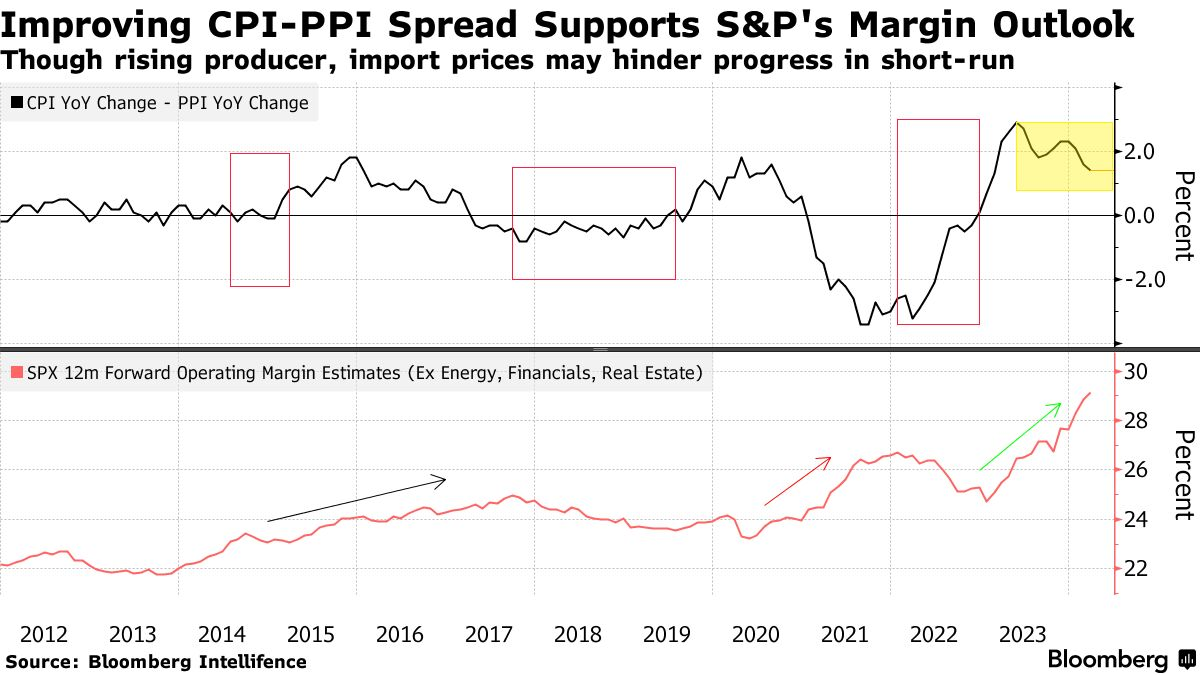

Giá tiêu dùng đã tăng nhanh hơn giá sản xuất trong những quý gần đây. Điều đó đã hỗ trợ sự phục hồi biên lợi nhuận của S&P 500 trong bối cảnh doanh nghiệp cắt giảm chi phí, điều này cũng giúp thúc đẩy lợi nhuận cao hơn.

Tỷ suất lợi nhuận là thước đo quan trọng về khả năng sinh lời và đưa ra tín hiệu về hướng đi của cổ phiếu. Phố Wall dự báo tỷ suất lợi nhuận của S&P 500 trong quý đầu tiên ở mức khoảng 14%, tăng từ mức dưới 12% vào đầu năm 2020, với dự báo sẽ cải thiện trong các quý tới, dữ liệu do BI tổng hợp cho thấy.

Điều đó nói lên rằng, giá sản xuất tăng có thể làm xói mòn tiến trình đạt được tỷ suất lợi nhuận, Gina Martin Adams, chiến lược gia trưởng về vốn cổ phần tại BI, cho biết.

“Hãy theo dõi chặt chẽ lợi nhuận,” bà nói. “Chúng tôi đã thấy những dấu hiệu ổn định trong năm qua, nhưng hiện tại giá hàng hóa tăng đang làm xói mòn sự cải thiện tỷ suất lợi nhuận đối với một số lĩnh vực, đây không phải là điều nằm trong kỳ vọng của các nhà phân tích.”

Giá tiêu dùng tăng nhanh hơn giá sản xuất giúp hỗ trợ sự phục hồi biên lợi nhuận của S&P 500

Dấu hỏi trong lĩnh vực ngân hàng

Cổ phiếu các ngân hàng lớn biến động trái chiều sau báo cáo. Trong khi JPMorgan và Wells Fargo không biến động mạnh, Goldman Sachs Group tăng điểm vào ngày công bố báo cáo.

Trong những tháng tới, tăng trưởng cho vay dự kiến sẽ vẫn ở mức thấp. Trong kỳ báo cáo này, các nhà phân tích kỳ vọng EPS đối với cổ phiếu của các ngân hàng sẽ giảm khoảng 6% so với cùng kỳ năm trước, dữ liệu do BI tổng hợp cho thấy.

Nhưng Gerard Cassidy của RBC, trong một ghi chú, cho biết các nhà đầu tư vẫn khá thận trọng với cổ phiếu nhóm ngành này bởi có thể tiềm ẩn những rủi ro. Các nhà giao dịch dường như đồng ý vì nhu cầu phòng ngừa rủi ro đối với cổ phiếu của các ngân hàng đã giảm trong thời gian gần đây.

Bloomberg