LeeBK: Không cần vội, đồng USD mới chỉ bắt đầu bước vào chu kỳ giảm mà thôi!

Lê Bảo Khánh

Founder

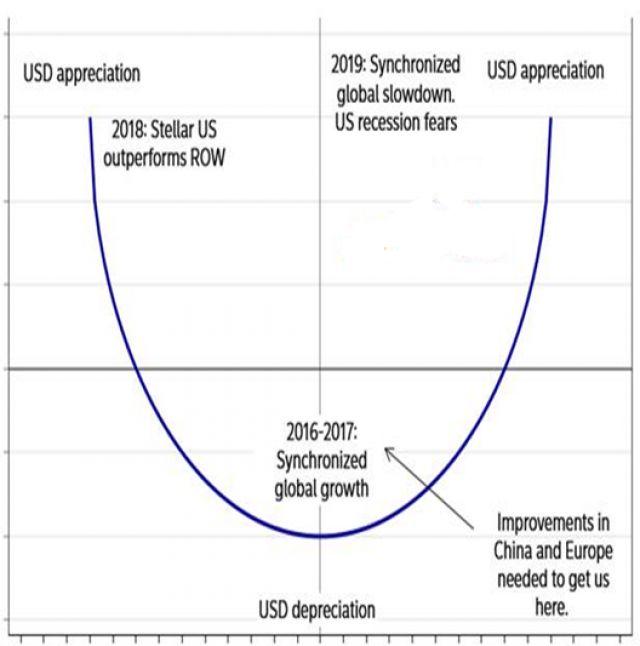

USD là đồng tiền dự trữ và thanh toán toàn cầu. Biến động của đồng USD phụ thuộc rất nhiều vào chính sách tiền tệ của Fed, các điều kiện kinh tế vĩ mô nội tại của nước Mỹ cũng như tâm lý rủi ro trên diện rộng. Cá nhân tôi thích đề cập tới Dollar Smile - một lý thuyết giải thích cho sức mạnh của đồng USD với sự thay đổi về các điều kiện vĩ mô trên toàn cầu. Theo đó, đồng USD sẽ có xu hướng tăng ở 2 thái cực: Kinh tế Mỹ tốt hơn toàn bộ phần còn lại (dòng tiền chạy vào tài sản có giá của Mỹ), hoặc kinh tế toàn cầu cực kỳ tồi tệ (áp lực mua USD rút vốn tại EM, doanh nghiệp mua hedging cho các khoản nợ bằng đồng USD, thanh khoản USD căng thẳng trong vai trò đồng tiền thanh toán khi tiền mặt bị rút khỏi hệ thống liên ngân hàng)

Trước tiên hãy điểm qua biến động của đồng Dollar trong vài năm trở lại đây để có cái nhìn toàn diện:

Năm 2017: Dollar Index (DXY) giảm mạnh 10% khi kinh tế toàn cầu, đặc biệt tại khu vực EM đạt đỉnh. Trong giai đoạn này, mặc dù Fed tăng lãi suất 3 lần nhưng lạm phát tại Mỹ lại có dấu hiệu suy yếu đột ngột dưới mức mục tiêu 2%, và thị trường lo ngại về tính hiệu quả của các chính sách tài khóa của Trump.

Năm 2018: DXY tăng gần 5% khi kinh tế Mỹ đạt đỉnh do điểm rơi của chính sách nới lỏng tài khóa và giảm thuế của Trump, các số liệu tại Mỹ vượt trội so với phần còn lại của thế giới bất chấp chiến tranh thương mại có dấu hiệu leo thang. Fed đã tăng lãi suất 4 lần trong năm 2018 như kỳ vọng của thị trường, điều này khiến cho các tài sản có giá của Hoa Kỳ được yêu thích hơn bao giờ hết.

Năm 2019: DXY đi ngang khi lo ngại về suy thoái toàn cầu bắt đầu xuất hiện do tác động của chiến tranh thương mại. Fed đã không thể duy trì Dot plot như dự kiến và buộc phải hạ lãi suất 2 lần, lợi suất TPCP 10 năm của Mỹ tạo đỉnh chu kỳ.

Năm 2020: DXY bất ngờ tăng vọt lên 103 trong giai đoạn tháng Ba khi tài sản toàn cầu bị bán tháo do khủng hoảng Covid-19. Tương quan biến động của đồng USD theo tâm lý rủi ro được thể hiện rõ nhất trong năm nay, một thái cực rõ nét trong Dollar Smile Curve khi một cuộc khủng hoảng kinh tế đến nhanh nhất trong lịch sử. Bất chấp Fed hạ lãi suất khẩn cấp về 0-0.25% trong giai đoạn này và số liệu việc làm tại Mỹ rơi vào tình trạng báo động do tình trạng phong tỏa nền kinh tế, đồng USD vẫn tăng mạnh trên diện rộng do thanh khoản đồng USD (trong vai trò đồng tiền thanh toán trên toàn cầu) trở nên cực kỳ căng thẳng, và áp lực mua USD rút vốn tại nhiều thị trường xuất hiện. Tuy nhiên, sau đó DXY đã thoái lui khi tâm lý rủi ro phục hồi nhờ tác động tích cực của các gói nới lỏng tài khóa và tiền tệ trên toàn cầu.

Đồng USD sẽ bước vào chu kỳ giảm trong trung hạn. Tại sao?

Phân tích cơ bản

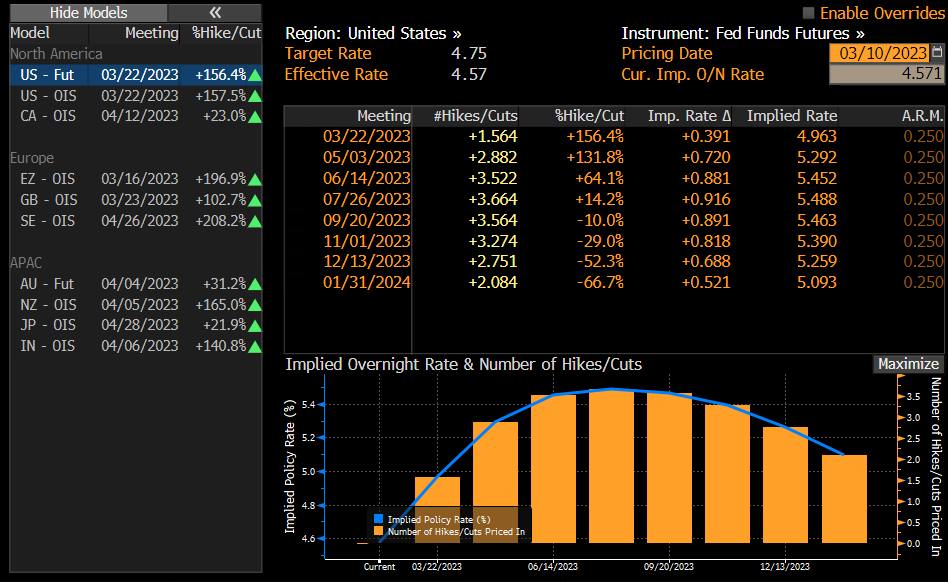

Sự phân kỳ về chính sách tiền tệ giữa Fed và các Ngân hàng Trung ương G7 đã kết thúc, chênh lệch lợi suất tài sản có giá thấp sẽ không tạo sự hấp dẫn cho các tài sản bằng đồng USD như giai đoạn trước. Vị thế Long USD cho hoạt động “Carry Trade” sẽ không còn hấp dẫn giới đầu tư toàn cầu. Theo pricing trên Fed Fund Futures, thị trường kỳ vọng lãi suất của Mỹ sẽ còn giảm và không loại trừ khả năng các chính sách chưa từng có tiền lệ như “lãi suất âm” và “Yield Curve Control” (YCC) sẽ được Fed thực hiện trong việc kích cầu nền kinh tế.

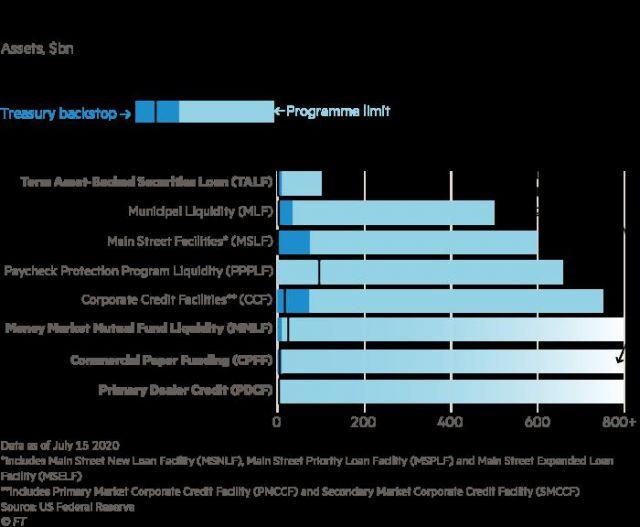

Fed đã cam kết bơm QE “không giới hạn“ kể từ tháng Ba, và đã bơm ra hơn 3,000 tỷ USD để hỗ trợ cho thanh khoản thị trường bằng nhiều công cụ khác nhau. Thanh khoản USD có thể không còn là vấn đề đáng lo ngại – một yếu tố chính hỗ trợ cho đà tăng của đồng USD trong giai đoạn tháng Ba. FED có đủ công cụ để hỗ trợ hiệu quả cho chính sách tiền tệ như các biện pháp về Swap Lines, Main Street, mua TPDN hay YCC.

Tâm lý rủi ro trên thị trường chứng khoán vẫn là yếu tố dẫn dắt sức mạnh đồng USD trong vài tháng tới, tuy nhiên dữ liệu kinh tế trên toàn cầu đã tạo đáy, điều đó cũng có nghĩa là đồng USD đã tạo đỉnh. Mặc dù diễn biến lây nhiễm Covid-19 tại Mỹ vẫn đáng lo ngại, dữ liệu kinh tế tại Mỹ đã cải thiện mạnh: Tỷ lệ thất nghiệp giảm mạnh, doanh số bán lẻ tăng vọt và các chỉ số PMI đều mở rộng. Tuy nhiên, sự phục hồi về số liệu kinh tế của các nước đi trước trong việc kiểm soát “Covid Curve” là Trung Quốc và Eurozone mới thật sự ấn tượng. Điều này là động lực giúp chứng khoán tăng điểm bên cạnh các gói kích thích tài khóa tại Mỹ và Châu âu.

Ở bên kia đại dương, các nhà lãnh đạo tại Châu âu đã có thỏa thuận mang tính bước ngoặt 750 tỷ Euro để hỗ trợ cho khu vực đồng tiền chung, điều này biến Euro trở thành nơi trú ẩn đáng tin cậy. Thỏa thuận về gói cứu trợ sẽ tạo ra một lượng lớn trái phiếu chất lượng cao bằng đồng Euro, giúp các nhà đầu tư đa dạng hóa danh mục khỏi các loại trái phiếu kho bạc Hoa Kỳ và giúp cải thiện sức mạnh của đồng Euro so với đồng bạc xanh.

Vẫn còn nhiều rủi ro tiềm ẩn với Covid-19, tuy nhiên thị trường đã chọn cách phản ứng lạc quan với hy vọng về vắc xin. Các thông tin về vắc xin tại đại học Oxford, hay tại Morderna, Gilead và mới đây là Trung Quốc là động lực thúc đẩy tâm lý rủi ro, bất chấp sự nhiễu loạn xoay quanh sự leo thang quan hệ Mỹ-Trung. Cá nhân tôi đánh giá sự leo thang chính trị sẽ không ảnh hưởng đến việc thực hiện thỏa thuận Phase 1, trước thời điểm bầu cử quan trọng tại Mỹ.

Một điều chưa được thị trường “Pricing” nhiều vào sự suy yếu của đồng USD, đó là rủi ro bầu cử tại Mỹ vào tháng 11. Nghiên cứu mới nhất của JPMorgan Chase cho thấy khả năng Biden đánh bại Trump và khả năng Đảng Dân chủ kiểm soát lưỡng viện đã tăng lên trên 50%. Joe Biden lên nắm quyền và Đảng Dân chủ kiểm soát lưỡng viện sẽ làm tăng rủi ro đồng USD suy yếu do:

- Các biện pháp thắt lưng buộc bụng về tài khóa (bao gồm việc tăng thuế) sẽ được áp dụng để giải quyết thâm hụt ngân sách

- Các chính sách bảo hộ sẽ được nới lỏng, đặc biệt là việc chống lại các đồng minh NATO ở châu âu

- Các quy định chặt chẽ hơn áp dụng cho lĩnh vực năng lượng và các công ty hoạt động trong lĩnh vực tài chính.

- Tiềm năng tăng trưởng kinh tế của nước Mỹ có thể chậm hơn dưới thời Trump nắm quyền.

Các yếu tố nội tại cũng không hề hỗ trợ cho một đồng USD mạnh bền vững. Tỷ lệ tiết kiệm trong nước suy giảm và thâm hụt ngân sách khổng lồ, thâm hụt tài khoản vãng lai kéo dài dai dẳng sẽ tạo áp lực lên đồng USD trung và dài hạn. Và hơn lúc nào hết, các nhà làm luật đang cực kỳ mong muốn một đồng USD suy yếu.

Phân tích vị thế thị trường - Giới đầu cơ tổ chức đã chuyển sang Short USD!

Phân tích vị thế thị trường đang chỉ ra những tín hiệu về việc thay đổi xu hướng USD trung hạn. Vị thế “Non Commercial” của các tổ chức đã liên tục giảm Net Long từ tháng 4 và hiện đã chuyển sang Net Short lần đầu tiên sau hơn 2 năm qua. Vị thế net Long của đồng Euro đã được giới đầu cơ gia tăng lên mức 14 tỷ Euro thời điểm hiện tại. Phân tích vị thế trên CFTC luôn cho chúng ta một cái nhìn dài và bớt nhiễu về xu hướng. Không loại trừ "Profit Taking" sẽ dẫn đến nhịp điều chỉnh, nhưng bức tranh đang mở ra một đồng đô la yếu hơn.

Phân tích kỹ thuật

Trên đồ thị tuần, DXY đã phá vỡ "cây đinh ba" Pitchfork được tồn tại trong gần 3 năm, và điều này sẽ mở ra một chương mới cho đồng USD.

Thiết lập kỹ thuật cho thấy đồng USD mới bắt đầu bước vào “Bear Market”, MACD lần đầu tiên trở lại negative kể từ tháng 5/2018, và động lượng MACD Histogram đang hội tụ dưới 0 cho thấy đà giảm của USD sẽ còn mạnh mẽ.

Death Cross đã xuất hiện, đường trung bình 50 tuần đã cắt đường trung bình 200 tuần xuống một cách dứt khoát, báo hiệu chu kỳ giảm tiếp theo của DXY.

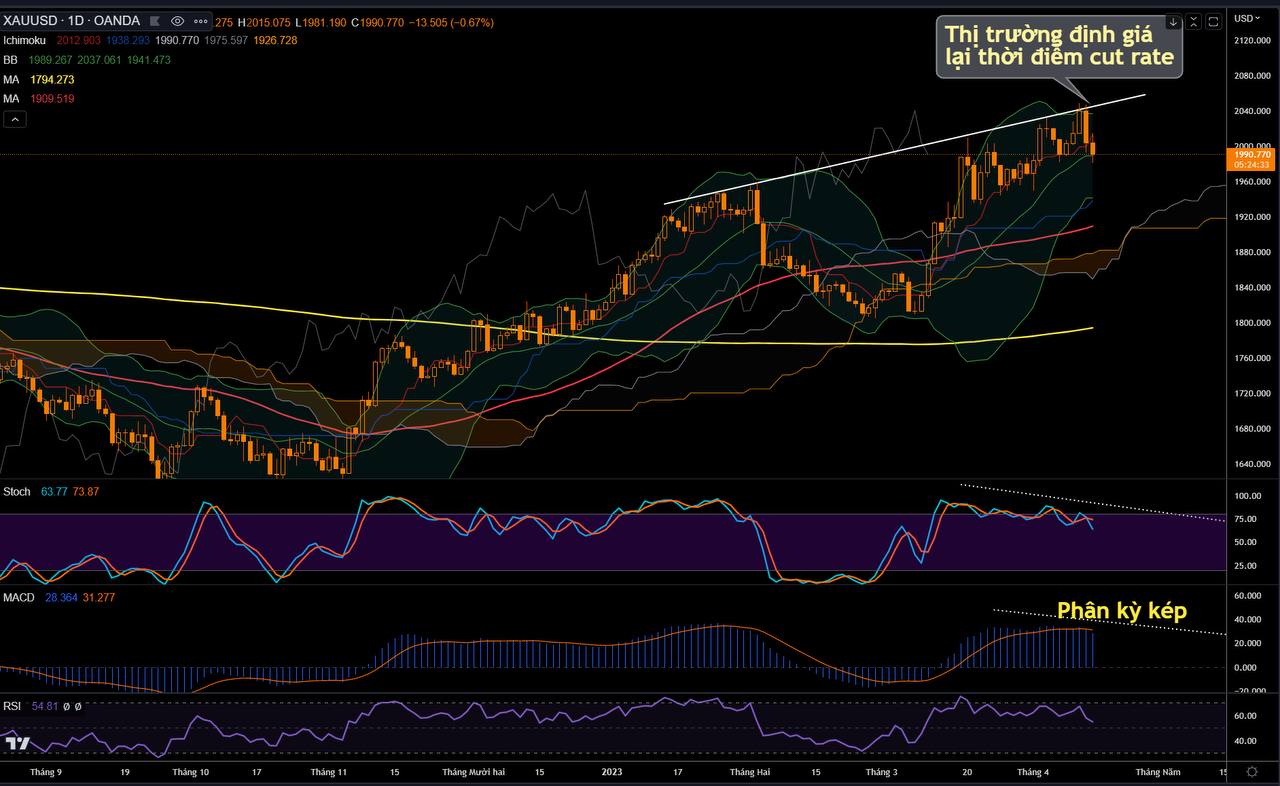

Việc DXY quay lại vùng 91 (giảm thêm 4%) là mục tiêu khả thi có thể chạm đến ngay trong năm nay. Khuyến nghị: Hãy tiếp tục giữ Long EUR/USD và XAU/USD hoặc chờ các cơ hội điều chỉnh để mua vào, chúng ta có thể sẽ thấy con số 1.200 và $2,000/oz xuất hiện trên bảng giá trong những tháng tiếp theo vì thị trường giá xuống của USD mới vừa xác nhận thôi!