Lợi suất sẽ tiếp tục tăng - Nhưng đừng đổ lỗi cho lạm phát!

Nguyễn Ngọc Mai

Analyst

Lãi suất kỳ vọng sẽ tiếp tục tăng lên, tuy nhiên hiện tại chúng được cho là vẫn để thu hút thị trường chứng khoán.

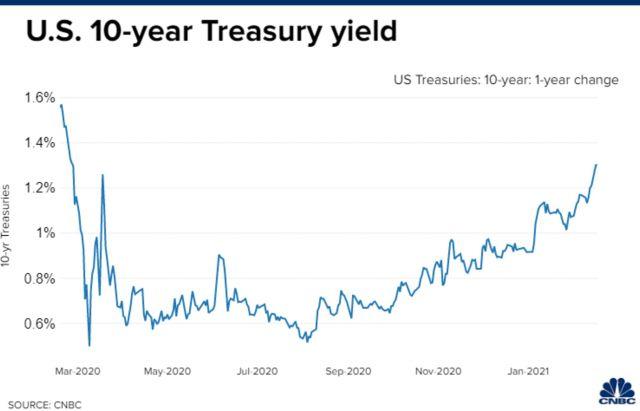

Lợi suất di chuyển ngược với giá trái phiếu và lợi suất TPCP Mỹ kỳ hạn 10 năm đã tăng từ khoảng 1.15% chỉ một tuần trước đây lên mức gần với mức trước đó khi đại dịch bắt đầu tấn công nền kinh tế vào tháng 2 năm ngoái.

TPCP Mỹ kỳ hạn 10 năm đóng vai trò quan trọng với nền kinh tế vì nó ảnh hưởng đến các khoản vay thế chấp, tiêu dùng và kinh doanh khác.

Các chiến lược gia trái phiếu cho rằng lợi suất tăng đã mở ra cánh cửa nhằm chắp cánh lợi suất tăng cao hơn nữa với mục tiêu hợp lý tiếp theo cho trái phiếu kỳ hạn 10 năm là 1.5%. Tuy nhiên, lợi suất khó có thể có bước nhảy vọt lớn trong thời gian tới trừ khi lạm phát tăng lên hoặc có tín hiệu từ Fed rằng họ đã sẵn sàng thắt chặt chính sách - điều rất khó xảy ra.

Jim Caron, người đứng đầu chiến lược vĩ mô toàn cầu tại Morgan Stanley Investment Management, cho biết: “Tôi nghĩ rằng điều này phản ánh điều kiện kinh tế, đó là lý do tại sao các tài sản tài chính khác như cổ phiếu, không bị ảnh hưởng quá xấu”. Tuy nhiên, ông có nói thêm: "vấn đề nằm ở chỗ, chúng ta vẫn chưa nhận ra sự ảnh hưởng của khoản kích thích cá nhân $600, vậy còn khoản kích thích $1,400 lớn hơn thì sao?"

Những cải thiện trong dữ liệu kinh tế

Thị trường Trái phiếu đã được định giá trong một kế hoạch kích thích tài khóa lớn hơn từ chính quyền Biden so với dự kiến ban đầu của nhiều nhà phân tích.

Gói kích thích đề xuất 1.9 nghìn tỷ USD sắp thông qua Quốc hội có thể sẽ không bị giảm nhiều. Gói kích thích này bao gồm khoản thanh toán 1,400 dollar cho các cá nhân mà trong đó 600 dollar mà họ nhận được vào đầu tháng 1.

Bên cạnh báo cáo việc làm, chuỗi dữ liệu gần đây đã cho thấy sự cải thiện. Doanh số bán lẻ tháng 1 trong báo cáo hôm thứ Tư, đã tăng 5.3% so với dự kiến là 1.2%, trái ngược với sự sụt giảm trong tháng 12.

Chỉ số giá sản xuất cũng tăng mạnh với mức 1.3%, cao nhất kể từ năm 2009 vào tháng Giêng do giá hàng hóa và dịch vụ tăng vọt. Điều đó cho thấy lạm phát đang bắt đầu tăng và ảnh hưởng đến các nhà sản xuất. Đây có thể là dấu hiệu báo trước cho việc giá tiêu dùng sẽ cao hơn trong tương lai.

Các nhà kinh tế của JPMorgan ước tính sự gia tăng của chỉ số giá sản sẽ thúc đẩy thêm kỳ vọng so với mức tăng 1,7% trong chi tiêu tiêu dùng cá nhân hàng năm - một thước đo lạm phát ưa thích của Fed.

Ước tính chi tiêu tiêu dùng cá nhân (PCE) đo lường những thay đổi trong chi phí hàng hóa và dịch vụ mà người tiêu dùng mua.

Các nhà kinh tế JPMorgan viết: “Nếu dự báo chỉ số giá PCE cốt lõi này được xác định, nó sẽ là mức tăng hàng tháng chắc mang lại dữ liệu chắn nhất kể từ tháng 1/ 2007 trong khi giữ tỷ lệ PCE lõi của năm trước thấp hơn mục tiêu lạm phát 2% của FOMC,” các nhà kinh tế JPMorgan viết, đề cập đến Thị trường mở Liên bang Ủy ban.

Ngay cả khi có dữ liệu tích cực hơn, lợi suất TP kỳ hạn 10 năm vào thứ Tư đã giao dịch ở mức khoảng 1.29% sau khi tăng lên mức cao trước đó. Các nhà chiến lược cho biết những nhà đầu tư sẽ bị thu hút tại quanh mức 1,30% và sự thay đổi của lợi suất 10 năm hiện có thể chậm lại hoặc sẽ được củng cố trước khi có một bước tăng khác.

Tín hiệu mạnh mẽ từ dữ liệu tích cực đã khiến các nhà kinh tế nâng cao quan điểm của họ về tăng trưởng. Các nhà kinh tế của Goldman Sachs đã nâng ước tính quan sát của họ đối với tăng trưởng tổng sản phẩm quốc nội trong quý đầu tiên thêm 1% lên 6% trong khi các nhà kinh tế của Morgan Stanley đã nâng dự báo quan sát của họ lên 7.5%.

“Những chi phiếu từ gói kích thích sắp được tung ra, các công việc đang dần trở lại. Chúng tôi nghĩ rằng tất cả điều này sẽ xảy ra khi tình hình Covid-19 bớt căng thẳng, ”Caron của Morgan Stanley cho biết.

“Chúng ta vẫn sẽ nhận được khoản hỗ trợ cá nhân $1,400 đó,” ông nói. “Thêm vào đó với việc nhu cầu đang bị dồn nén, đây sẽ là khởi đầu cho một “bữa tiệc” chi tiêu!"

Giá cả thị trường khi lạm phát tăng cao

Sự khởi đầu của nền kinh tế khiến một số nhà đầu tư lo ngại rằng một gói cứu trợ lớn khác được tung ra sẽ không chỉ kích thích nền kinh tế mà đồng thời còn kích thích lạm phát và khiến nước Mỹ phải “vật lộn” với một núi nợ.

Tuy nhiên, Caron không cho rằng thị trường đang có phản hồi với điều đó, và kích thích là một cú hích cần thiết để lấp đầy khoảng cách sản lượng khi nền kinh tế rơi xuống vực vào mùa xuân năm ngoái. Ông không nghĩ rằng lạm phát là một vấn đề ghê gớm.

Tuy nhiên, giá thị trường bắt đầu thay đổi khi lạm phát tăng lên. Lạm phát kỳ vọng 5 năm dựa trên thị trường, đã phản ánh quan điểm hôm thứ Tư rằng lạm phát tiêu dùng sẽ đạt mức trung bình 2.37% trong 5 năm tới.

“Chúng ta sẽ có quan điểm riêng của mình cho dù lợi suất tăng lên nhờ kích thích hay nền kinh tế và bây giờ gói kích thích thực sự đang tác động đến nền kinh tế. Michael Schumacher, trưởng bộ phận chiến lược lãi suất tại Wells Fargo Securities. Ông cho biết thêm “các biện pháp kích thích đã được thực hiện sẽ thúc đẩy chi tiêu cá nhân nhiều hơn. "Lạm phát đã là một vấn đề đáng quan tâm trong vài tuần qua."

Các nhà kinh tế dự đoán lạm phát sẽ tăng cao vào mùa xuân cùng với việc tăng giá do nhu cầu bị dồn nén. Tuy nhiên, họ không nghĩ đây là mức tăng đủ mạnh để Fed phải “nhúng tay” vào chính sách.

Ed Hyman, Chủ tịch Evercore ISI, cho biết hôm thứ Tư rằng nhờ các gói kích thích, mức tăng trưởng năm 2022 có vẻ sẽ mạnh và cao hơn xu hướng hiện tại.

Ông cho biết hiện ông đang kỳ vọng mức tăng 3% vào năm 2022, sau mức tăng 7.8% vào năm 2021. Tuy nhiên, quan điểm của Hyman về lạm phát vẫn còn khá thuần thục. Ông viết: “Công cụ giảm phát PCE cốt lõi có khả năng tăng 2.25% trong cả năm 2021 và 2022 nhưng con số này không đáng kể.

Hyman kỳ vọng lợi suất 10 năm sẽ đạt 2% trong năm nay và 2.5% vào năm sau. Ông đã thể hiện một ghi chú: “Có lẽ điểm mấu chốt ở đây là chúng ta đang bắt đầu vào giai đoạn hồi phục có khả năng kéo dài ít nhất đến năm 2025”.

Các nhà chiến lược thể hiện quan điểm rằng, lợi suất không nên tăng quá nhiều so chính sách lãi suất thấp của Fed và chương trình mua trái phiếu của họ. Hôm thứ Tư vừa qua, trong biên bản cuộc họp cuối cùng, Fed đã tái khẳng định mối quan tâm của họ về nền kinh tế và kế hoạch giữ nguyên trong tương lai gần.

“Thể chế chi tiêu tháng 12 đảm bảo nền kinh tế nhận được hỗ trợ nhiều hơn về tài chính, cũng như việc chính quyền Biden sắp công bố các đề xuất phục hồi kinh tế, làm sáng tỏ cuộc thảo luận về triển vọng phục hồi, nhưng trong cuộc họp báo của Chủ tịch [Jerome] Powell đã làm rõ rằng nền kinh tế vẫn chưa hoàn toàn được “hàn gắn” - Bob Miller, người đứng đầu bộ phận thu nhập cố định cơ bản tại Châu Mỹ tại BlackRock, cho biết.

“Theo các ý kiến tiếp theo từ những thành viên tham dự cuộc họp FOMC khác phản ánh rằng hiện nay các thông tin liên lạc đã thống nhất; Về cơ bản, "còn quá sớm để bàn về việc 'Tapering'," Miller cho biết.