Lợi suất tăng không thể làm thay việc cho Fed

Đức Nguyễn

FX Strategist

Nền kinh tế Mỹ mở rộng 4.9% trong quý III, theo số liệu mới nhất từ Cục Phân tích Kinh tế, nhanh hơn đáng kể so với hầu hết các nhà phân tích dự kiến. Tăng trưởng mạnh là điều tốt, nhưng cũng có một số tin tức ít được chào đón hơn: GDP danh nghĩa tăng 8.5% so với cùng kỳ. Tỷ lệ lạm phát ngụ ý, ở mức 3.6%, cho thấy Fed vẫn còn một số việc phải làm để chế ngự lạm phát.

Hãy nhớ rằng số liệu CPI gần đây nhất cho thấy lạm phát cơ bản, không bao gồm giá thực phẩm và năng lượng, đạt 3.87%. Dù FOMC nên giữ lãi suất ổn định khi họp vào cuối tháng, tình hình hiện tại có vẻ không khả quan lắm.

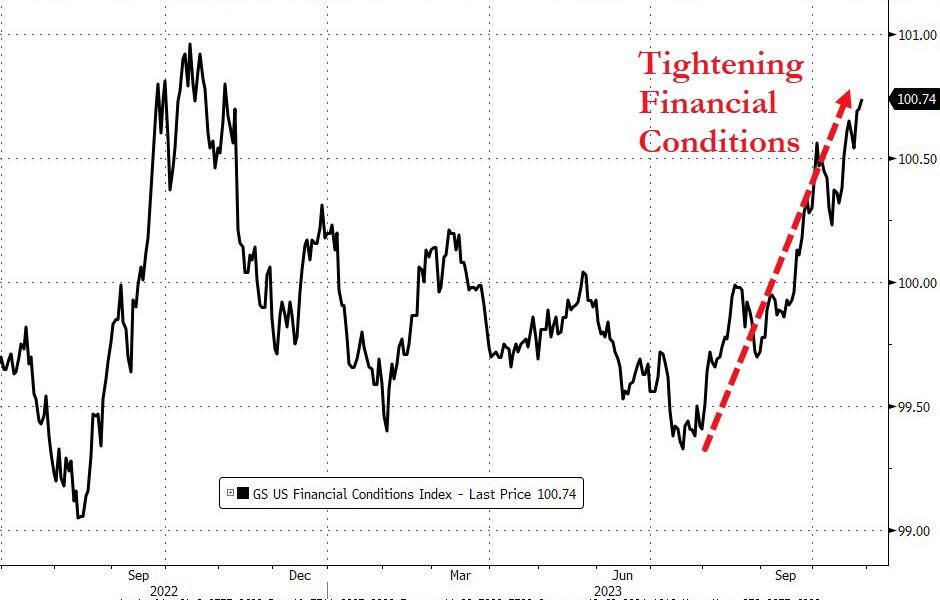

Có một yếu tố khác mà ta phải xem xét: sự hỗn loạn trên thị trường trái phiếu.

Không có gì ngạc nhiên khi lợi suất trái phiếu đã tăng vọt trong những tuần gần đây. Lợi suất 10 năm hiện ở quanh mức 4.90%.

Nhiều nhà bình luận và một số quan chức Fed cho rằng việc lãi suất tăng ở những nơi khác trong nền kinh tế có thể thay thế cho việc Fed tăng lãi suất chính sách. Nhưng tuyên bố này có vẻ không đúng khi đánh giá kỹ lưỡng.

Nhà báo Greg Ip của WSJ đã cung cấp một cái nhìn tổng quan trong chuyên mục gần đây của mình:

Thông thường, thâm hụt lớn hơn sẽ kích thích tăng trưởng và khiến Fed phải thắt chặt chính sách tiền tệ. Tuy nhiên, lợi suất tăng gần đây nhất không phản ánh mức tăng trưởng dự kiến cao hơn mà là phần bù kỳ hạn cao hơn - phần lãi cần có thêm khi nắm giữ trái phiếu dài hạn thay vì tín phiếu ngắn hạn.

Phần bù kỳ hạn cao hơn đó là một hạn chế đối với việc vay và chi tiêu hiện nay. Như Richard Clarida, cựu phó chủ tịch Fed đã nói, “Sự dư thừa tài khóa trong quá khứ sẽ trở lại thành gánh nặng.” Nói cách khác, trái phiếu bị bán tháo đang mang lại cho Fed một lý do bổ sung để không tăng lãi suất, chứ không hẳn là một động lực để Washington ngừng vay mượn.

Tư tưởng này có vẻ hợp lý.

Nhưng nó vi phạm một trong những quy tắc quan trọng nhất của phân tích kinh tế: không bao giờ lý giải từ sự thay đổi giá cả.

Ta cần biết tại sao giá trái phiếu đang giảm và do đó lợi suất tăng, trước khi có thể thảo luận về những tác động đối với chính sách của Fed.

Chuyên mục của Ip cho thấy giá trái phiếu giảm do nguồn cung lớn bất thường, do thâm hụt kỷ lục trong thời bình. Thâm hụt năm tài chính vừa qua là 2 nghìn tỷ USD, tương đương 7.5% GDP. Bộ Tài chính đã phải cung cấp số lượng lớn trái phiếu để bù đắp khoảng trống tài khóa đó.

Điều này cho thấy gì về lãi suất tự nhiên mà Fed phải theo dõi? Bạn cung cấp một trái phiếu khi bạn muốn vay tiền. Do đó, nguồn cung trái phiếu tăng đồng nghĩa với việc cầu về vốn vay cũng tăng. Khi nhu cầu vốn vay tăng lên thì giá của nó – lãi suất – cũng phải tăng. Sự cạnh tranh ngày càng tăng về nguồn tài chính khan hiếm giữa khu vực công và tư nhân sẽ làm tăng chi phí đi vay và kéo theo đó là lãi suất tự nhiên.

Để giữ chính sách tiền tệ đủ thắt chặt khi lãi suất tự nhiên cao hơn, Fed sẽ cần nhắm mục tiêu lãi suất danh nghĩa cao hơn mức cần thiết nếu lãi suất tự nhiên không tăng. Do đó, dữ liệu thị trường gần như trái ngược với những gì nhiều nhà bình luận và hoạch định chính sách khuyến nghị. Tất nhiên, có thể lãi suất tự nhiên của các hợp đồng vay dài hạn đang tăng lên trong khi lãi suất tự nhiên của các hợp đồng ngắn hạn vẫn giữ nguyên, tức là cơ cấu kỳ hạn của lãi suất đang thay đổi.

Nhưng nếu đường cong lợi suất là lời giải thích, các thế lực thị trường sẽ không "thay thế" chính sách của Fed.

Chúng chỉ đơn giản phản ánh sự chuyển đổi kinh tế từ trạng thái cân bằng kinh tế vi mô này trên thị trường vốn vay sang trạng thái cân bằng khác.

Ta không chắc câu chuyện nào là đúng. Nhưng câu chuyện về lợi suất trái phiếu tăng thay thế cho việc Fed tăng lãi suất là không có cơ sở. Ta sẽ có được bức tranh rõ hơn về con đường phía trước khi có thêm dữ liệu. Cho đến lúc đó, hãy phòng hộ những vị thế của bạn.

ZeroHedge