Nghiệp vụ thị trường mở là gì?

Trần Vân Anh

Junior Editor

Nghiệp vụ thị trường mở (Open Market Operation - OMO) là nghiệp vụ mà các ngân hàng trung ương mua bán các giấy tờ có giá từ ngân hàng thương mại (hay các tổ chức tài chính phi ngân hàng) trên thị trường mở, nhằm điều tiết cung tiền và lãi suất trong nền kinh tế.

Nghiệp vụ thị trường mở là gì?

Nghiệp vụ thị trường mở là hoạt động mua bán các giấy tờ có giá của ngân hàng trung ương

Nghiệp vụ thị trường mở (Open Market Operation - OMO) là nghiệp vụ mà các ngân hàng trung ương mua bán các giấy tờ có giá từ ngân hàng thương mại (hay các tổ chức tài chính phi ngân hàng) trên thị trường mở, nhằm điều tiết cung tiền và lãi suất trong nền kinh tế.

Các giấy tờ có giá này thường bao gồm: chứng chỉ tiền gửi, tín phiếu kho bạc, tín phiếu ngân hàng trung ương và trái phiếu chính phủ.

Khi muốn tăng cung tiền và lãi suất trong nền kinh tế, các ngân hàng trung ương sẽ tăng mua vào các giấy tờ có giá để bơm tiền vào thị trường. Ngược lại, nếu muốn giảm cung tiền và lãi suất trong nền kinh tế, các ngân hàng trung ương sẽ bán ra các giấy tờ có giá để thu bớt tiền về.

Ví dụ, khi ngân hàng trung ương bán các GTCG ra công chúng, một số ngân hàng thương mại có nhu cầu sẽ mua vào lượng GTCG đó, từ đó làm giảm dự trữ của họ tại hệ thống ngân hàng. Dự trữ giảm sẽ làm nhu cầu cho vay của ngân hàng thương mại thấp hơn, dẫn đến giảm khối lượng tín dụng và cung tiền trong nền kinh tế.

Nghiệp vụ thị trường mở là một công cụ của chính sách tiền tệ

Nghiệp vụ thị trường mở là một trong số các công cụ phổ biến nhất của ngân hàng trung ương trong việc thực thi chính sách tiền tệ quốc gia.

Ngân hàng Nhân dân Trung Quốc (PBoC) đã thực hiện nghiệp vụ thị trường mở với một nhóm gồm các tổ chức tài chính lớn nhằm làm tăng - giảm thanh khoản cho hệ thống ngân hàng quốc gia. Ba giao dịch OMO chính của PBoC bao gồm:

- Giao dịch repo và reverse repo (repo đảo ngược)

- Giao dịch giao ngay

- Phát hành tín phiếu ngân hàng trung ương.

Đối với hợp đồng reverse repo, giao dịch này liên quan đến việc PBOC mua chứng khoán từ các tổ chức tài chính để bơm tiền vào nền kinh tế với một mức lãi suất không đổi, đồng thời ấn định ngày trong tương lai sẽ bán lại số chứng khoán đó cho các tổ chức nêu trên. Đây là hoạt động được diễn ra hàng ngày trên thị trường mở.

Ví dụ, vào ngày 28/7/2023, PBOC đã bơm vào hệ thống tài chính 114 tỷ NDT thông qua các giao dịch reverse repo (kỳ hạn 7 ngày) với mức lãi suất không đổi là 1.9%. Tức là ngân hàng mua số lượng chứng khoán trị giá 114 tỷ NDT (lãi suất 1.9%) với cam kết sẽ bán lại từng đó chứng khoán sau 1 tuần nữa.

26 tỷ nhân dân tệ reverse repo sẽ đáo hạn trong ngày hôm đó: sau 1 tuần, lượng chứng khoán được mua vào từ tuần trước (lãi suất 1.9%) đã đáo hạn và PBoC sẽ bán lại chúng để thu về 26 tỷ nhân dân tệ. Vậy trên thực tế, PBoC chỉ bơm vào nền kinh tế một lượng thanh khoản là: 114 - 26 = 88 tỷ nhân dân tệ trong ngày 28/7/2023.

Nghiệp vụ thị trường mở bao gồm hai loại là vô hạn và có kỳ hạn

Nghiệp vụ thị trường mở vô hạn (Permanent Open Market Operation - POMO): là hoạt động mua - bán liên tục các giấy tờ có giá của ngân hàng trung ương trên thị trường mở nhằm điều tiết cung tiền và lãi suất trong dài hạn.

Nghiệp vụ thị trường mở tạm thời (Temporary Open Market Operation - TOMO): là hoạt động được tạo ra để phục vụ nhu cầu tạm thời bổ sung hay giảm bớt dự trữ của các ngân hàng trung ương đối với các ngân hàng thương mại, thường thông qua các hợp đồng repo hoặc reverse repo.

- Hợp đồng repo (repurchase agreement), hay còn gọi là thỏa thuận mua lại, là giao dịch mà một tổ chức bán các GTCG cho một tổ chức khác và cam kết sẽ mua lại chúng với một mức giá cụ thể vào một thời điểm trong tương lai (bên bán là bên đi vay, bên mua là bên cho vay).

- Hợp đồng reverse repo (reverse repurchase agreement): hay còn gọi là thỏa thuận mua lại đảo ngược, là giao dịch mà một tổ chức mua các GTCG cho một tổ chức khác và cam kết bán lại chúng với một mức giá cụ thể vào một thời điểm trong tương lai (bên bán là bên cho vay, bên mua là bên đi vay).

Nghiệp vụ thị trường mở tại Việt Nam

Nghiệp vụ thị trường mở là kênh chủ đạo để Ngân hàng Nhà nước Việt Nam thực thi chính sách tiền tệ

Tại Việt Nam, nghiệp vụ thị trường mở (OMO) đã được Thống đốc Ngân hàng Nhà nước phê duyệt và chính thức đưa vào áp dụng từ ngày 30/9/1999, với phiên giao dịch đầu tiên được thực hiện vào tháng 7/2000 và mục tiêu ban đầu là giúp Ngân hàng nhà nước chủ động trong việc điều tiết vốn và kiểm soát lãi suất của các GTCG ngắn hạn trong từng thời kỳ.

Sau nhiều năm triển khai, OMO đã dần trở thành kênh chủ đạo để Ngân hàng nhà nước thi hành chính sách tiền tệ, điều tiết cung tiền hợp lý, kiểm soát lạm phát và giữ ổn định tỷ giá, với hai phương thức giao dịch OMO chủ yếu là đấu thầu lãi suất và đấu thầu khối lượng.

Hoạt động đấu thầu được tổ chức bởi Sở Giao dịch Ngân hàng Nhà nước (SBV) và nhà đầu tư có thể giao dịch thông qua việc đăng ký trở thành thành viên nghiệp vụ thị trường mở (theo Điều 5 Thông tư 42/2015/TT-NHNN).

Đối tượng được tham gia OMO bao gồm các tổ chức tín dụng hoặc chi nhánh ngân hàng nước ngoài có tài khoản thanh toán bằng đồng Việt Nam tại Ngân hàng Nhà nước và được Ngân hàng Nhà nước cấp mã ngân hàng.

Đấu thầu lãi suất là phương thức phổ biến nhất để tác động lên lãi suất liên ngân hàng

Đấu thầu lãi suất là việc xét thầu dựa trên mức lãi suất dự thầu, khối lượng dự thầu của các tổ chức tín dụng, kết hợp với lượng giấy tờ có giá mà NHNH cần mua hay bán. Tức là, khả năng trúng thầu sẽ dựa trên mức lãi suất mà nhà thầu đăng ký với NHNN cho đến khi ngân hàng đạt được mục tiêu về khối lượng GTCG cần mua hay bán.

Cụ thể, khi NHNN có nhu cầu mua các GTCG, các đơn dự thầu sẽ được xếp theo thứ tự giảm dần trong phạm vi lãi suất từ cao nhất đến thấp nhất. Khối lượng trúng thầu là khối lượng của các mức dự thầu có lãi suất lớn hơn hoặc bằng lãi suất trúng thầu. Ngược lại là trường hợp bán các GTCG.

Nếu tại mức lãi suất trúng thầu, tổng khối lượng dự thầu của các thành viên vượt quá khối lượng GTCG còn lại mà NHNH cần mua - bán, khối lượng trúng thầu còn được tính dựa trên tỷ lệ khối lượng dự thầu của từng thành viên tại mức lãi suất trúng thầu.

Do đó, phần lớn các hoạt động OMO tại Việt Nam đều được thực hiện dưới phương thức đấu thầu bằng lãi suất do tính cạnh tranh cao và khả năng tác động đến lãi suất liên ngân hàng. Như vậy, NHNN có thể điều hành hệ thống tiền tệ quốc gia theo mức lãi suất thay vì lượng cung tiền trong lưu thông như trước đây.

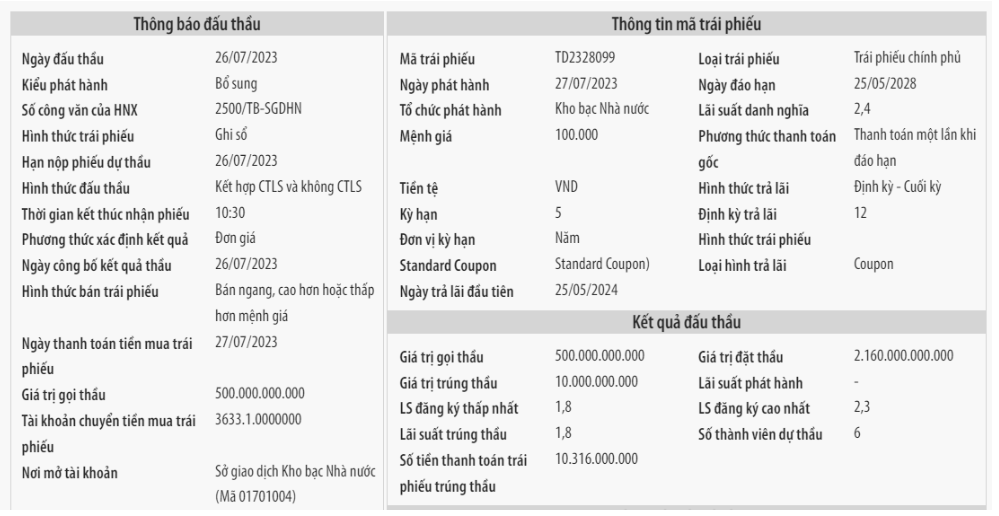

Ví dụ về một phiên đấu thầu trái phiếu chính phủ Việt Nam tại Sở giao dịch chứng khoán Hà Nội:

Đấu thầu bằng khối lượng tạo điều kiện cho tất cả nhà thầu tiếp cận nguồn vốn

Đấu thầu khối lượng là việc xét thầu dựa trên khối lượng dự thầu của các tổ chức tín dụng và khối lượng giấy tờ có giá Ngân hàng Nhà nước (NHNN) cần mua hoặc bán.

Trước mỗi đợt đấu thầu, NHNN sẽ công bố lãi suất đấu thầu cho tổ chức tín dụng, tuy nhiên có thể sẽ không báo trước khối lượng thầu. Khối lượng trúng thầu trong trường hợp:

- NHNN mua các GTCG: khối lượng đặt thầu có lãi suất Lãi suất trúng thầu.

- NHNN bán các GTCG: khối lượng đặt thầu có lãi suất Lãi suất trúng thầu.

Nếu tổng khối lượng dự thầu của các thành viên vượt quá khối lượng GTCG cần mua - bán còn lại của NHNN, khối lượng trúng thầu còn được tính dựa trên tỷ lệ khối lượng dự thầu của từng thành viên để tổng khối lượng trúng thầu không vượt khối lượng GTCG cần giao dịch.

Mặc dù ưu điểm của phương pháp này là tạo điều kiện cho tất cả các nhà đầu tư có thể tiếp cận nguồn vốn của NHNN, nhưng nhìn chung vì thiếu tính cạnh tranh nên các nhà thầu có nguy cơ bỏ lỡ cơ hội trúng thầu với chi phí tối ưu.

dubaotiente.com