Nợ công Mỹ tăng 600 tỷ USD chỉ trong 1 tháng, và tương lai có thể tồi tệ hơn nhiều

Đức Nguyễn

FX Strategist

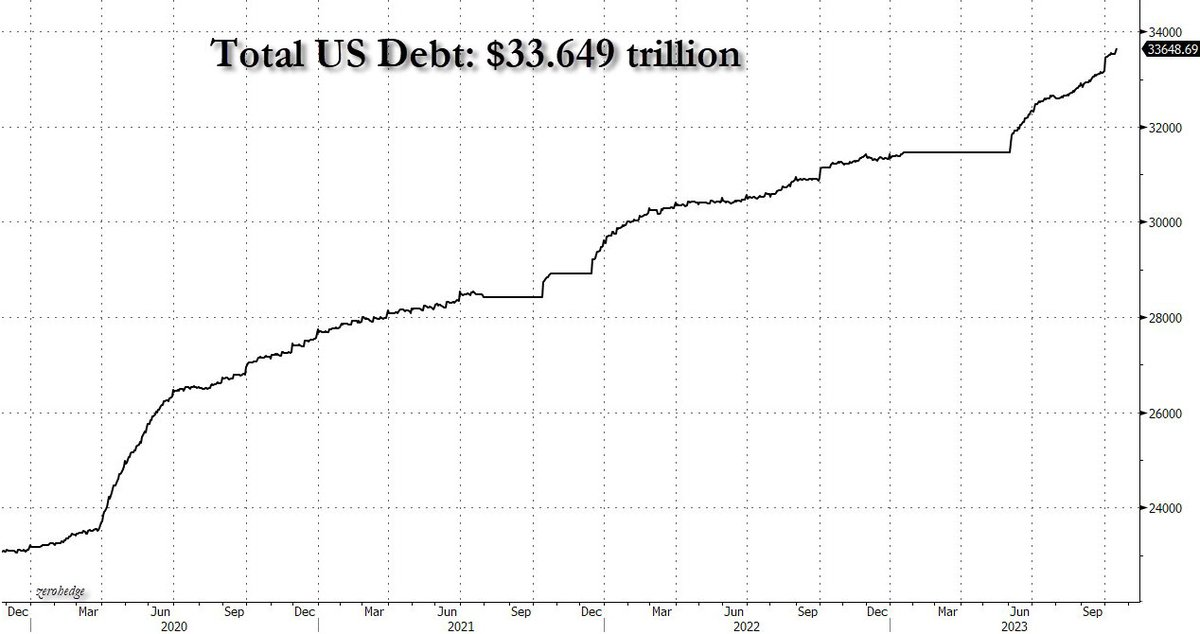

Nợ công của Mỹ đã tăng hơn 600 tỷ USD chỉ trong một tháng, mức tăng đáng kinh ngạc và tương đương với thời kỳ khủng hoảng kinh tế cực đoan.

Điều này diễn ra ngay sau khi nợ công của Mỹ vừa đạt mức cao kỷ lục (trước đó) là 33 nghìn tỷ USD, lúc đó tăng 1 nghìn tỷ USD chỉ trong ba tháng.

Điểm mấu chốt là cứ mỗi tháng trôi qua, nợ của Mỹ lại tăng nhanh hơn bao giờ hết. Tất nhiên, điều này ai cũng biết.

Tuy nhiên, điều có thể mới là, tình hình sẽ tồi tệ thêm bao nhiêu, vì bất cứ ai hy vọng tăng trưởng nợ công chậm lại một cách kỳ diệu sẽ rất thất vọng.

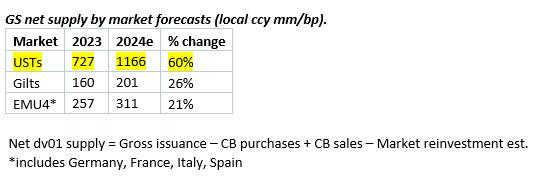

Theo trader Jacob Gordon của Goldman Sachs, " các nhà đầu tư đang ngày càng quan tâm tới lượng trái phiếu chào bán tăng đột biến vào năm 2024, đặc biệt là ở Mỹ, được dự báo sẽ tăng 60% so với cùng kỳ năm ngoái" từ mức 727 tỷ USD lên 1.166 nghìn tỷ USD nguồn cung ròng.

Tất nhiên, hoạt động phát hành cũng sẽ tăng ở Anh và Châu Âu, lần lượt 26% và 21%, đồng thời cũng sẽ tăng mạnh ở Trung Quốc.

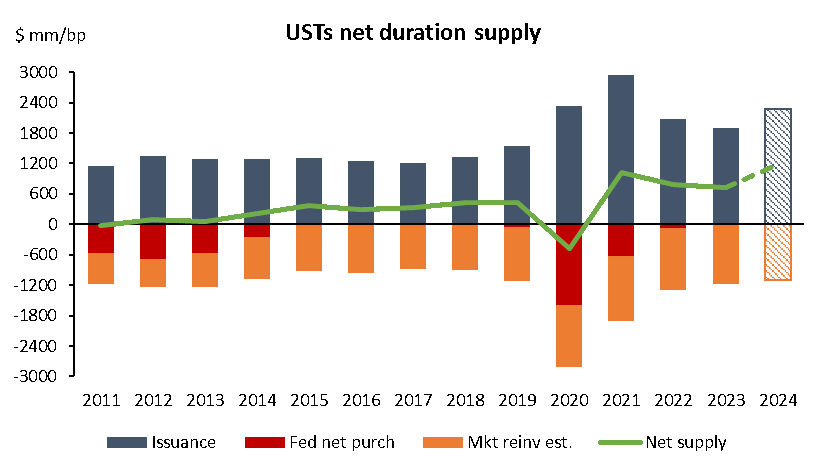

Đây sẽ là giai đoạn phát hành nhiều trái phiếu nhất kể từ ít nhất là năm 2010. Vậy câu hỏi đặt ra là liệu thị trường có đủ nhượng bộ để những trái phiếu này trở nên hấp dẫn đối với các nhà đầu tư hay không, đặc biệt đối với những người mua nhạy cảm với giá nhất?

Tệ hơn nữa, ông lưu ý rằng "áp lực phát hành trái phiếu không ngừng nghỉ sẽ chỉ tăng theo mỗi quý" và thực sự, phần lớn nguồn cung vẫn còn chưa đến.

Hiểu đơn giản, 600 tỷ USD đó trong một tháng sẽ sớm trở thành 1 nghìn tỷ USD, sau đó nhiều hơn... rồi nhiều hơn nữa.

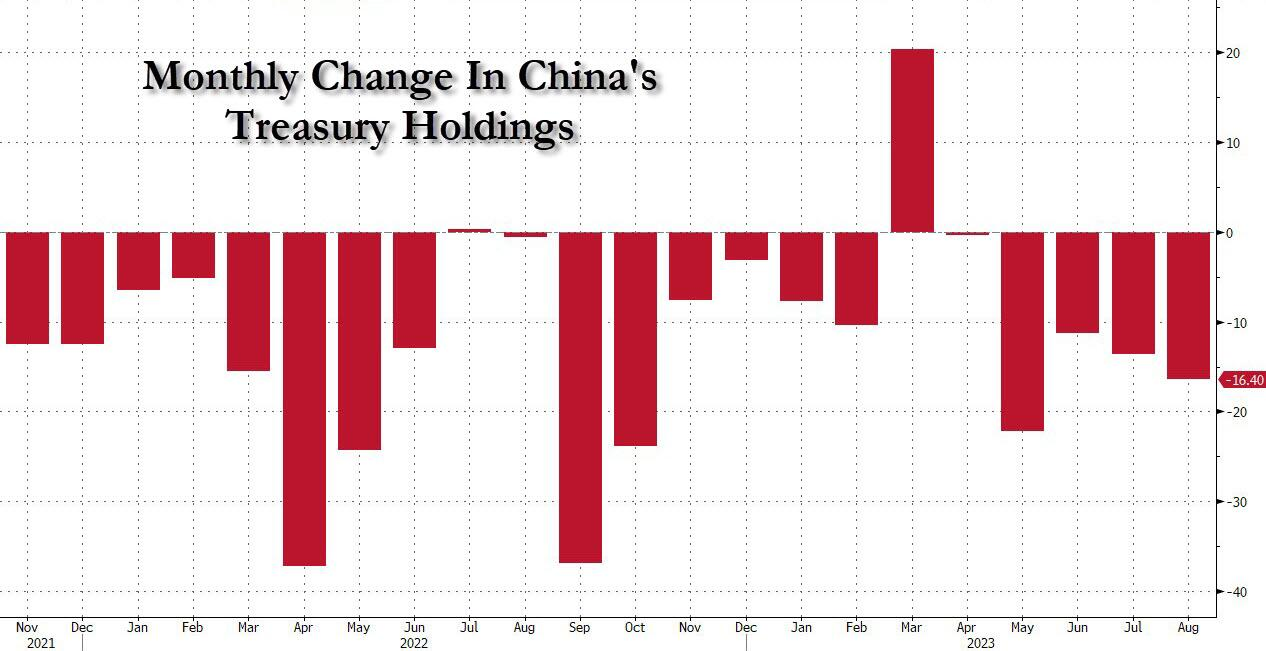

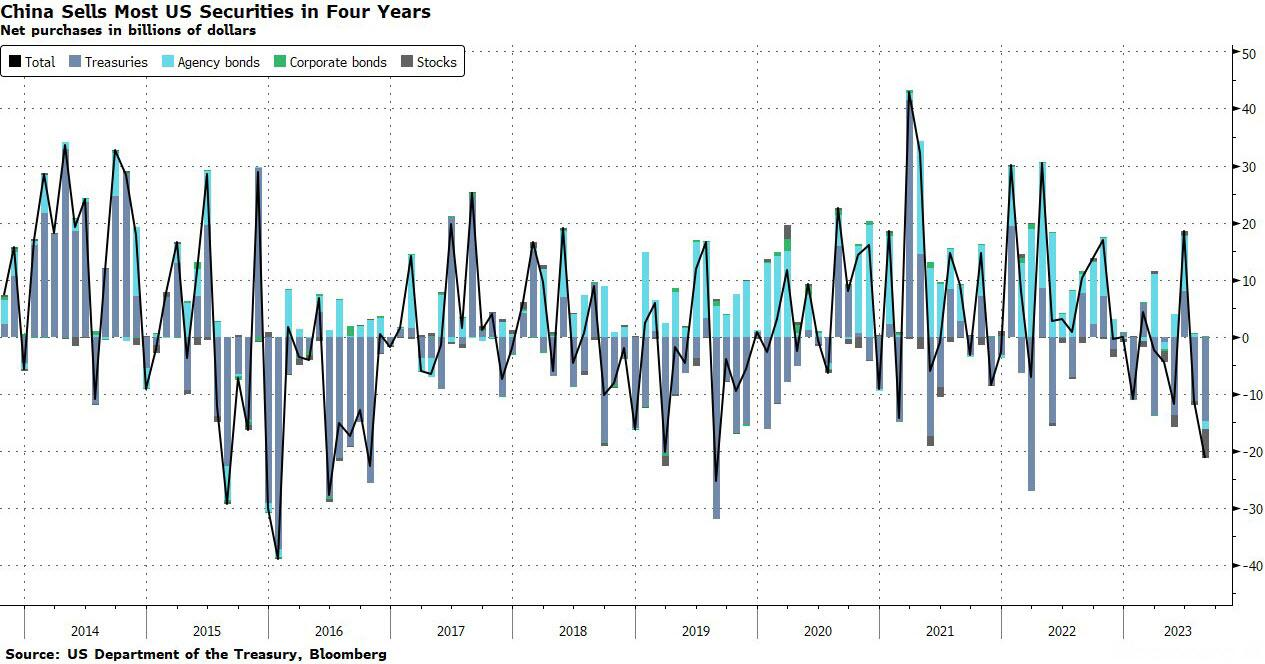

Tất nhiên, với việc Fed đang thắt chặt định lượng, đã thu hẹp bảng cân đối kế toán của mình khoảng 1 nghìn tỷ USD và dự kiến sẽ tiếp tục thu hẹp trong ít nhất một năm nữa, và với việc người mua nước ngoài không còn mua nhiều, như Trung Quốc đã bán trái phiếu Mỹ 20 trong 22 tháng qua...

... và vào tháng 8, Bắc Kinh đã thanh lý nhiều chứng khoán Mỹ nhất trong vòng 4 năm...

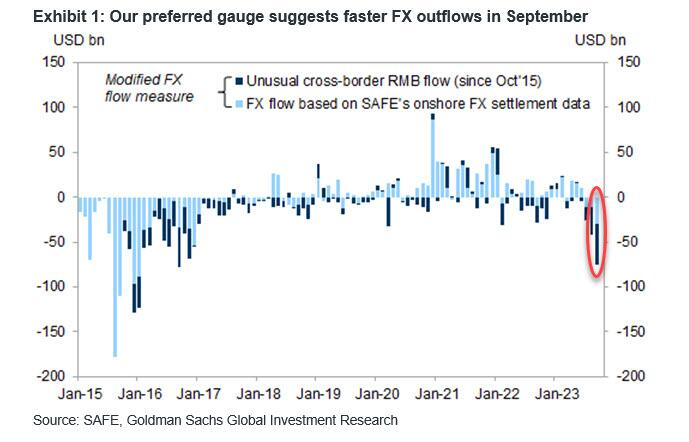

... khi họ tìm cách ổn định đồng nhân dân tệ và bù đắp dòng tiền ra đột ngột tăng vọt, đạt 75 tỷ USD vào tháng trước, mức cao nhất kể từ giai đoạn phá giá năm 2015...

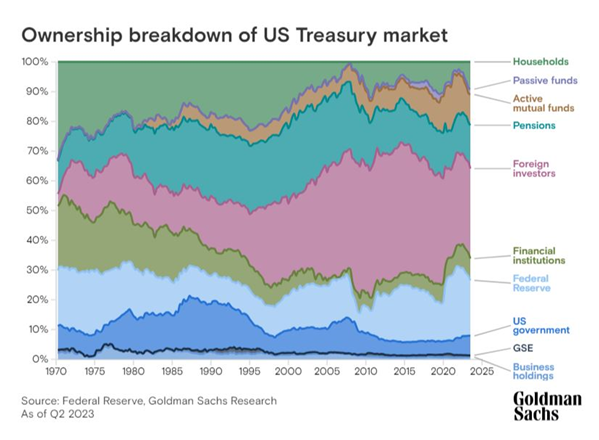

... thị trường rất cần hút vốn ròng. Đặc biệt, 4 hạng mục hàng đầu mà Goldman cho rằng sẽ có nhu cầu là nhà quản lý quỹ chủ động, nhà quản lý quỹ thụ động, quỹ lương hưu và hộ gia đình. Nhóm nhỏ các nhà đầu tư này chiếm khoảng 20% quyền sở hữu và sẽ ngày càng trở nên quan trọng trong tương lai, trong khi đòn bẩy của họ thấp hơn đáng kể so với những người mua trước, khiến họ nhạy cảm hơn về giá.

Các hộ gia đình đang được quan tâm nhiều, khi đã tăng tỷ lệ nắm giữ trực tiếp trái phiếu chính phủ trong năm nay lên 1.7 nghìn tỷ USD, dù một lượng đáng kể là tín phiếu kỳ hạn ngắn.

Điều này đưa chúng ta đến câu hỏi được đặt ra bởi chiến lược gia trưởng thị trường cổ phiếu của Goldman Sachs, David Kostin vào cuối tuần trước: "Ai sẽ mua 1,784,000,000,000 USD trái phiếu mới phát hành vào năm tới?”

Và bây giờ, theo Gordon, vấn đề không phải là ai sẽ mua, mà là mức lợi suất nào đủ hấp dẫn để các hộ gia đình rút hết tiền tiết kiệm hoặc bán bớt các tài sản khác và mua trái phiếu?

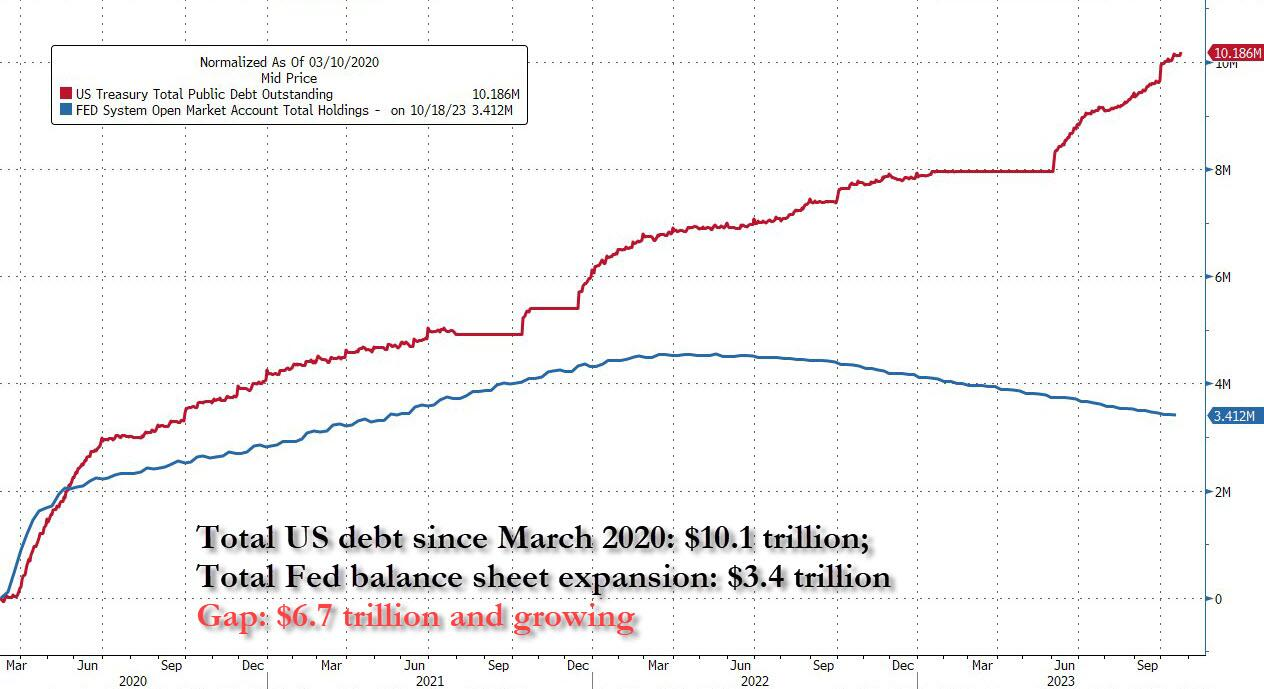

Câu trả lời: cao hơn nhiều, hoặc có thể không, vì dù ta có thể giả vờ rằng, ít nhất về mặt lý thuyết, các hộ gia đình Hoa Kỳ có thể xóa lấp khoảng cách giữa tổng số nợ phát hành và Fed ngừng mua trái phiếu, và như biểu đồ phía dưới, khoảng cách này đang là 7 nghìn tỷ USD.

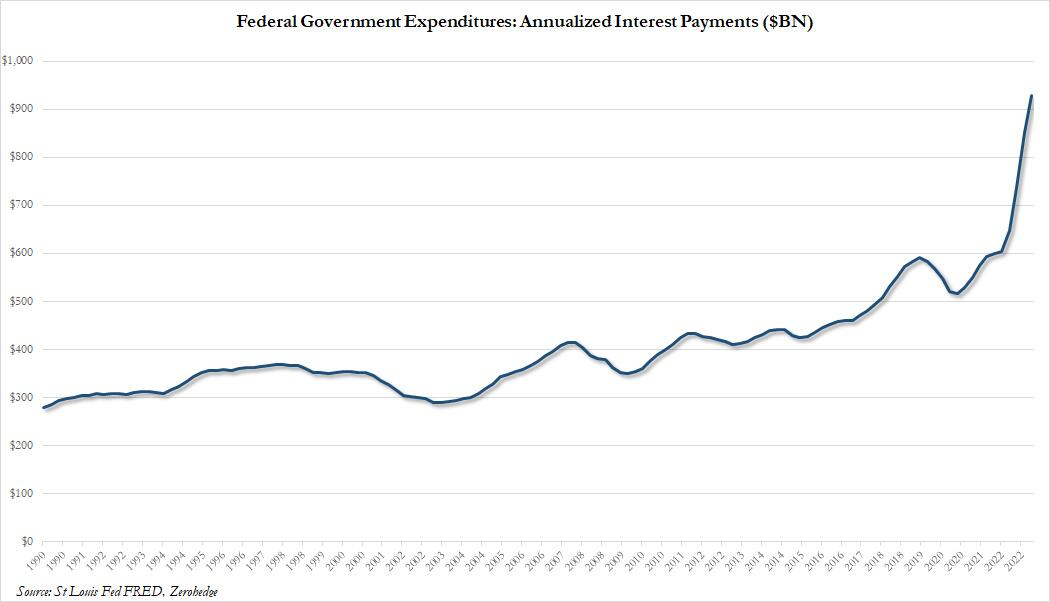

Trong khi đó, việc lợi suất tăng để khiến "việc mua trái phiếu hấp dẫn hơn đối với các hộ gia đình" chỉ đơn giản là lợi suất cũng sẽ tăng theo cấp số nhân cho đến khi nợ trở thành khoản chi tiêu lớn nhất của chính phủ, và sau đó sẽ là nền kinh tế Mỹ sụp đổ.

Đó là lý do tại sao, thực sự chỉ có một giải pháp: Fed cứu bằng nới lỏng định lượng. Và ta cũng chỉ còn lại một câu hỏi, khủng hoảng nào sẽ khiến Fed kích hoạt chương trình QE lớn nhất từ trước đến giờ?

ZeroHedge