Phân tích on-chain tuần 49: Các trader đòn bẩy giẫm đạp nhau cắt lỗ - Bi kịch sau mỗi đợt điều chỉnh của Bitcoin

Tùng Trịnh

CEO

Bitcoin đã khép lại tháng 11 với biến động cực lớn cùng mức giảm đáng kể, tình hình càng trở nên trầm trọng hơn sau khi một loạt hợp đồng tương lai bị thanh lý trên diện rộng. Bên cạnh đó, việc Fed tiến nhanh hơn trong kế hoạch thắt chặt cùng sự xuất hiện của biến thể Omicron cũng khiến cả Bitcoin và các thị trường truyền thống chịu áp lực nhiều hơn.

Trong báo cáo on-chain tuần này, chúng ta sẽ cùng xem xét:

- Các vị thế đòn bẩy bị đóng hàng loạt gây ra đợt bán tháo mạnh vào cuối tuần trước

- Nhiều nhóm investor phải cắt lỗ theo record on-chain

- Tâm lý thị trường hiện nay

Khi khối lượng giao dịch lớn gặp môi trường biến động cao

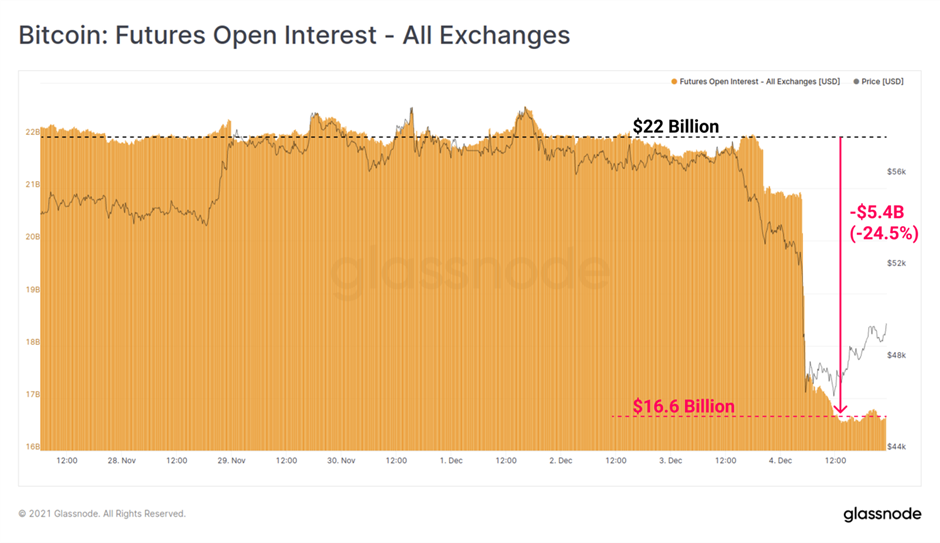

Những ngày qua, chúng ta có thể thấy rủi ro ngày cao tăng khi số lượng hợp đồng mở (OI) của các hợp đồng tương lai Bitcoin đạt đỉnh và trở thành chất xúc tác tiềm năng cho những sự kiện biến động cao. Sự suy yếu của thị trường vào thứ Sáu đã đè nặng lên tất cả các tài sản trên toàn cầu, đưa Bitcoin về sát mức 53 nghìn USD và gần vùng hỗ trợ kỹ thuật quan trọng.

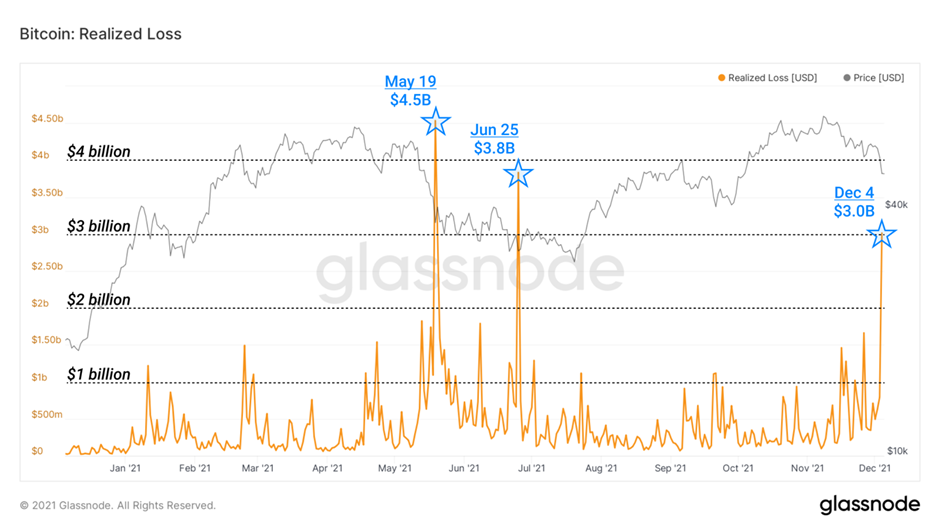

Khi các mốc hỗ trợ không thể giữ vững, áp lực bán đã gây ra một loạt các đợt thanh lý trạng thái kéo dài. Trong vòng vài giờ, đã có tổng cộng 5.4 tỷ USD hợp đồng mở bị cuốn trôi, tương đương 25% tổng số hợp đồng mở trên toàn thị trường.

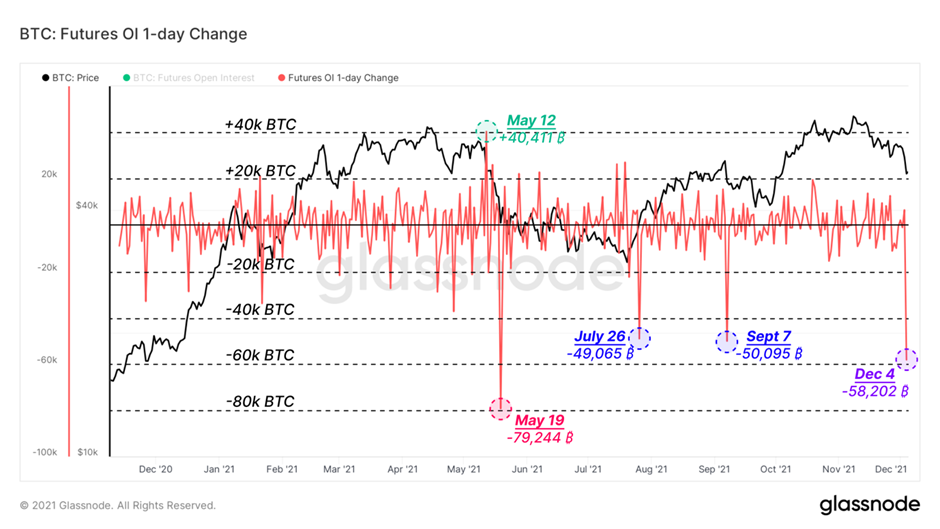

Chuỗi hợp đồng đóng vào thứ Bảy có tổng giá trị là 58,202 BTC. Nếu tính theo số lượng BTC, đợt thanh lý này là lần giảm lớn thứ hai trong một ngày trong năm 2021, chỉ đứng sau đợt bán tháo lịch sử vào ngày 19 tháng 5 với tổng giá trị 79,244 BTC.

Các sự kiện đáng chú ý khác trong năm nay bao gồm:

- Ngày 12 tháng 5 - Tesla thông báo sẽ không chấp nhận cho Bitcoin thanh toán các đơn hàng xe điện.

- Ngày 26 tháng 7 - Một đóng cắt lỗ các vị thế short đã giúp giá thoát khỏi vùng đáy của mùa hè và tăng mạnh.

- Ngày 7 tháng 9 - El Salvador hợp pháp hóa Bitcoin.

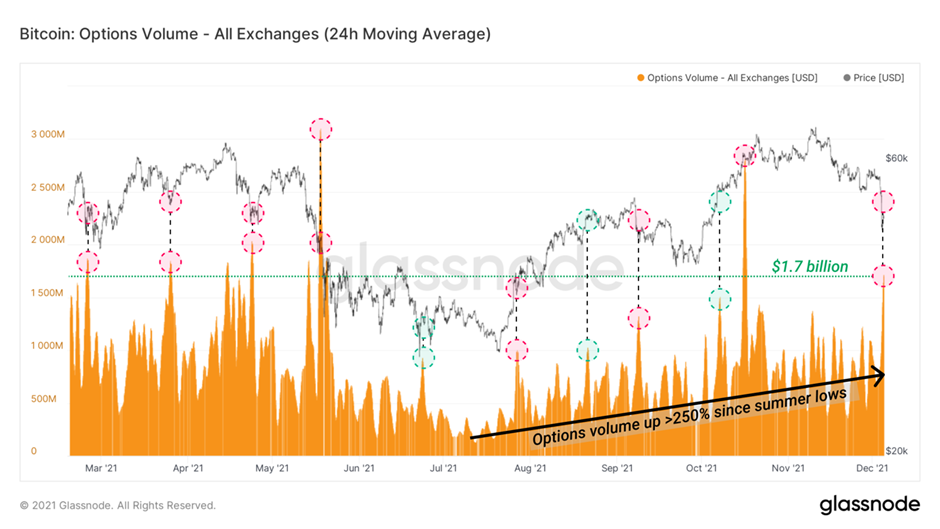

Thị trường tương lai không phải là thị trường phái sinh duy nhất có khối lượng và số hợp đồng mở cao trong những tuần gần đây. Các hợp đồng quyền chọn cũng tăng đột biến vào những ngày bán tháo và phục hồi, khi các nhà đầu cơ tìm cách thu lợi nhuận từ các khoản premium. Tuần trước, khối lượng quyền chọn theo giờ đã tăng lên mức cao thứ 2 kể từ giữa tháng 5— hơn 1.7 tỷ USD mỗi giờ.

Ngoài ra, Khối lượng giao dịch của các hợp đồng quyền chọn cũng đã tăng hơn 250% kể từ tháng 7, và hiện nay mức settle trung bình đã đạt hơn 1 tỷ USD mỗi ngày.

Các hợp đồng tương lai vĩnh cửu “chơi lại từ đầu”

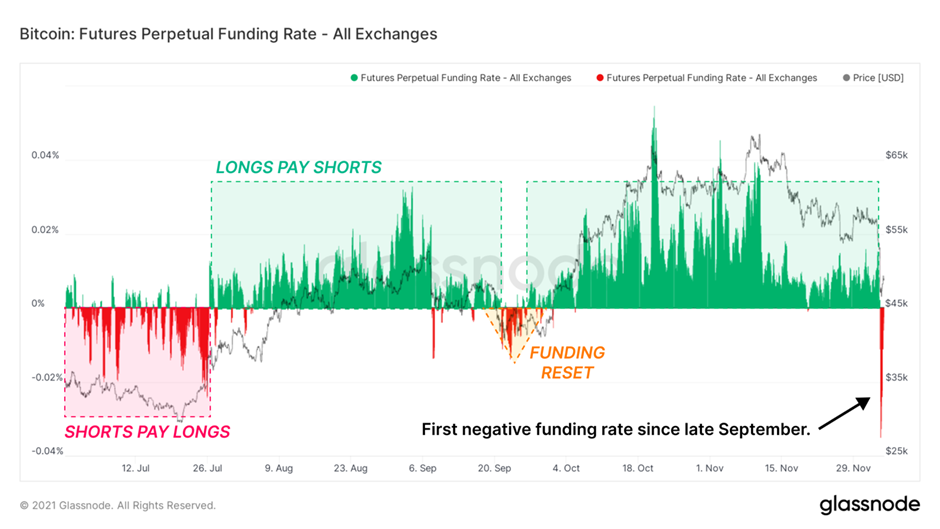

Lãi suất funding của các hợp đồng tương lai vĩnh cửu cho chúng ta thấy quan điểm của các nhà đầu cơ sử dụng đòn bẩy đang nghiêng về hướng nào.

- Khi lãi suất funding dương, đồng nghĩa các nhà đầu tư có vị thế long đang trả một khoản phí premium cho các nhà đầu tư có vị thế short. Trong giai đoạn giá tăng, đây có thể coi là chi phí kinh doanh.

- Tương tự như vậy, khi lãi suất funding âm, các nhà đầu tư đang short sẽ phải trả phí cho những nhà đầu tư đang long khi phần lớn thị trường đang nghiêng về phe gấu.

Khi làn sóng thanh lý vị thế được kích hoạt, lãi suất funding có thể bị đẩy về hướng ngược lại. Điển hình như cú sập vừa qua, sau khi 5.4 tỷ USD tổng số hợp đồng mở bị đóng lại, lãi suất funding của các hợp đồng tương lai vĩnh cửu đã giảm mạnh xuống -0.035%. Điều này cho thấy quan điểm (bullish) của nhóm sử dụng đòn bẩy trong giai đoạn trước đó đã bị xóa sạch.

Lần đầu tiên funding rate chuyển sang âm kể từ cú sập tháng 9

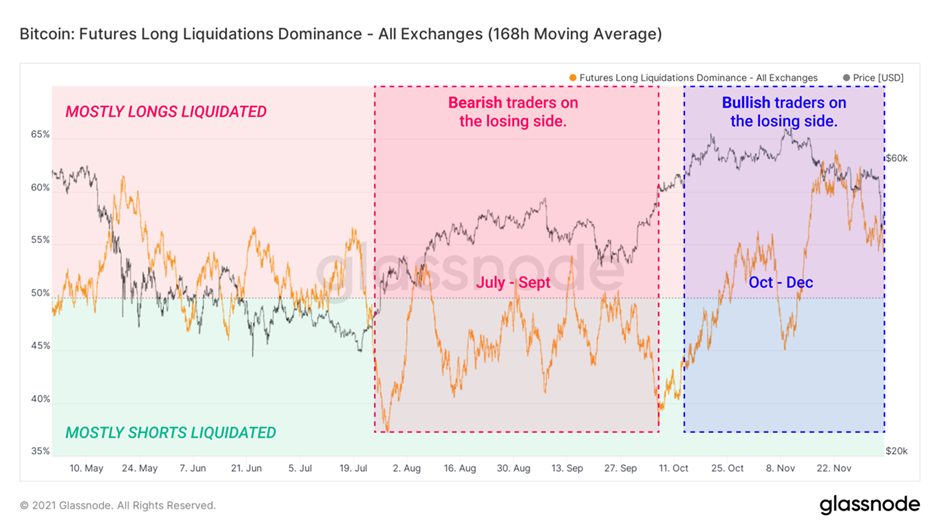

Kể từ lần cuối cùng lãi suất funding chuyển sang âm vào tháng 9, các hợp đồng tương lai vĩnh cửu đã duy trì premium dương trong 2 tháng. Sự tự tin của các nhà giao dịch có thể dao động theo thời gian và việc theo dõi xu hướng của chỉ báo Long Liquidation Dominance có thể cung cấp thông tin chi tiết về sự thay đổi theo chu kỳ trong tâm lý nhà đầu cơ. Khi giá tăng lên khỏi vùng đáy tháng Bảy, tâm lý tiêu cực xuất hiện từ mùa hè đã dịch chuyển. Những đợt thanh lý vị thế short đã chi phối các hợp đồng tương lai trong nhiều tuần khi xu hướng mới đang chỉ mới bắt đầu, và kéo dài đến đầu tháng 10 khi thị trường đảo chiều rõ ràng.

Tâm lý nhà đầu tư đã hoàn toàn dịch chuyển vào cuối tháng 10 và funding rate nghiêng hẳn về vùng giá trị dương đã trở thành yếu tố dẫn dắt thị trường, nhà đầu tư có vị thế Long cũng sẽ chịu rủi ro bị thanh lý nhiều hơn. Những xu hướng mang tính chu kỳ này là một phần của sự dao động tự nhiên của thị trường.

Bất cứ khi nào giá tạo ra mức cao mới, luôn có những nhà giao dịch mua tại vùng đỉnh đó. Và họ chính là nhóm đầu tiên được làm “chuột bạch” cho một giai đoạn không chắc chắn tiếp theo, mặc dù không ai muốn, nhưng sự không chắc chắn đó có thể là một đợt bán tháo.

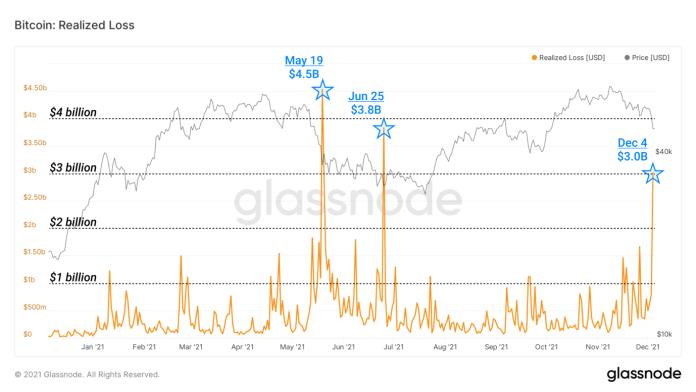

Việc thanh lý hàng loạt khiến những bán ra phải chịu lỗ, và đưa tổng số lỗ sau khi đóng trạng thái của toàn hệ thống lên mức cao nhất trong nhiều tháng qua. Tổng số tiền lỗ của riêng các giao dịch bị đóng trong ngày 4/12 lên tới 3 tỷ USD.

Các holder bắt đáy

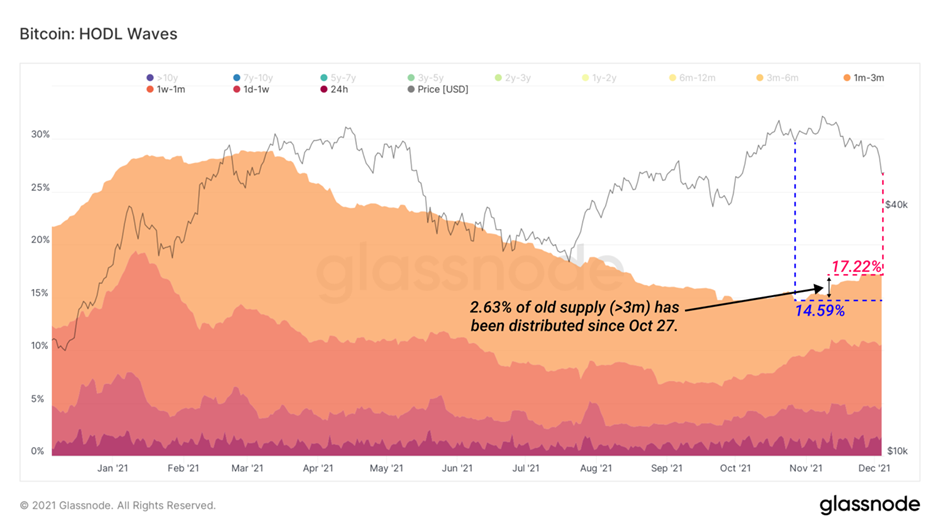

Sau khi đánh giá qua về biến động trên thị trường phái sinh, chúng ta cùng phân tích hành vi của các holder trên thị trường on-chain thông qua chỉ báo HODL Waves: chia toàn bộ nguồn cung của Bitcoin được theo thời gian nắm giữ.

Các Bitcoin mới đem ra giao dịch có tuổi thọ bằng 0 và chúng xuất hiện ở các dải trẻ hơn (màu ấm hơn) ở phía dưới cùng đồ thị.

Khi các đồng xu ở trong trạng thái nắm giữ dài hơn, chúng chuyển thành các nhóm lớn hơn, cao hơn (màu lạnh hơn).

Khi lọc các Bitcoin có thời gian nắm giữ dưới 3 tháng, chỉ có 2.63% nguồn cung tiền cũ hơn được phân phối vào nhóm này kể từ cuối tháng 10. Điều đó có nghĩa hơn 97% nguồn cung Bitcoin có thời gian nắm giữ trên 3 tháng vẫn chưa được đem ra bán trong cả giai đoạn giá tạo đỉnh lịch sử mới hay trong sóng giảm gần đây. Các holder của chúng vẫn tiếp tục nắm giữ.

Để có góc nhìn sâu hơn, chúng ta hãy xem xét chỉ báo Dormancy. Chỉ báo này đo lường độ tuổi trung bình của các giao dịch (tính theo ngày) trên mỗi đơn vị BTC được bán ra.

- Dormancy tăng có nghĩa là các đồng tiền có thời gian nắm giữ lâu hơn đang được bán ra với số lượng lớn hơn.

- Dormancy giảm cho thấy khối lượng bán ra các đồng tiền này giảm xuống.

Mức cơ sở cho năm 2020 của Dormancy là 40 ngày, và hiện tại chúng ta đang ở trung bình 25 ngày, dưới mức đó khá xa. Trên thực tế, Dormancy đã suy giảm trên quy mô dài hạn kể từ đỉnh của đợt tăng giá vào tháng Giêng. Điều này cho thấy các nhóm HODLer đang thể hiện hành vi nắm giữ rất ổn định, và hành vi giá hiện nay thực ra đang bị chi phối bởi nhóm nắm giữ ngắn hạn nhiều hơn.

Nhìn chung, Dormancy đang thể hiện sự tin tưởng cao, bất chấp sự biến động và thua lỗ cực kỳ nghiêm trọng vừa qua.

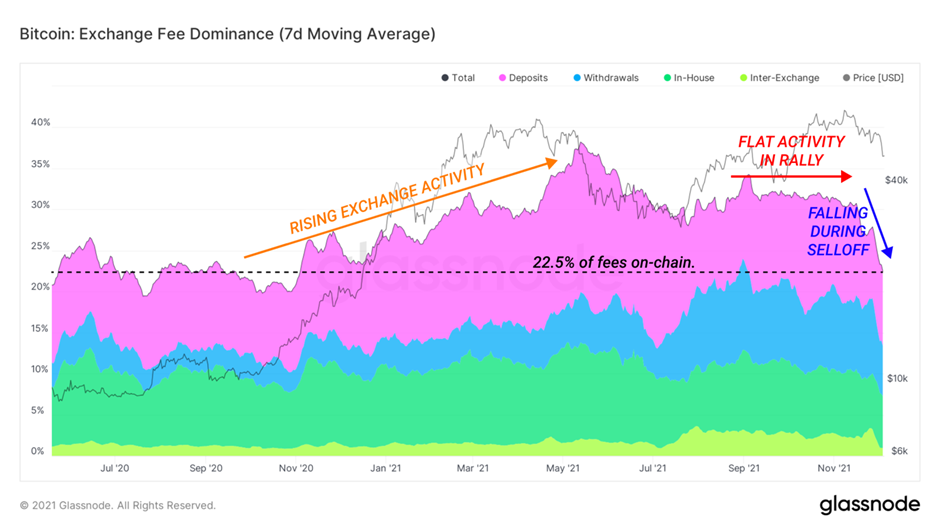

Biết rằng các đồng coin có thời gian nắm giữ lâu đang không hoạt động, chúng ta có thể xem xét các sàn giao dịch để xác định mức độ hoạt động có thể đang diễn ra ở đó và chứng thực phán đoán của chúng ta về việc thiếu lực phân phối.

Chỉ báo Exchange Fee Dominance xem xét toàn bộ hoạt động giao dịch trên các sàn dưới dạng phần trăm phí trên chuỗi mỗi ngày. Hoạt động càng dày, của sự quan tâm hoặc mức độ cấp thiết đối với người nắm giữ càng cao.

- Khi giá trị Exchange Fee Dominance cao hoặc đang tăng: các sàn giao dịch đang tăng hoạt động thanh toán on-chain, như chúng ta thấy vào chu kỳ tăng giá từ cuối năm 2020 tới đầu năm 2021.

- Khi giá trị Exchange Fee Dominance ổn định hoặc giảm: các sàn giao dịch đang giảm thanh toán on-chain và có thể thấy hoạt động trầm lắng hơn về tổng thể khi sự quan tâm giảm đi hoặc các nhà đầu tư bớt cực đoan về mặt tâm lý.

Quan sát Exchange Fee Dominance, ta thấy sự sụt giảm nhanh chóng kể từ mức cao nhất mọi thời đại gần đây. Phí giao dịch hiện đang ở mức thấp nhất trong hoạt động thanh toán on-chain kể từ tháng 10 năm 2020.

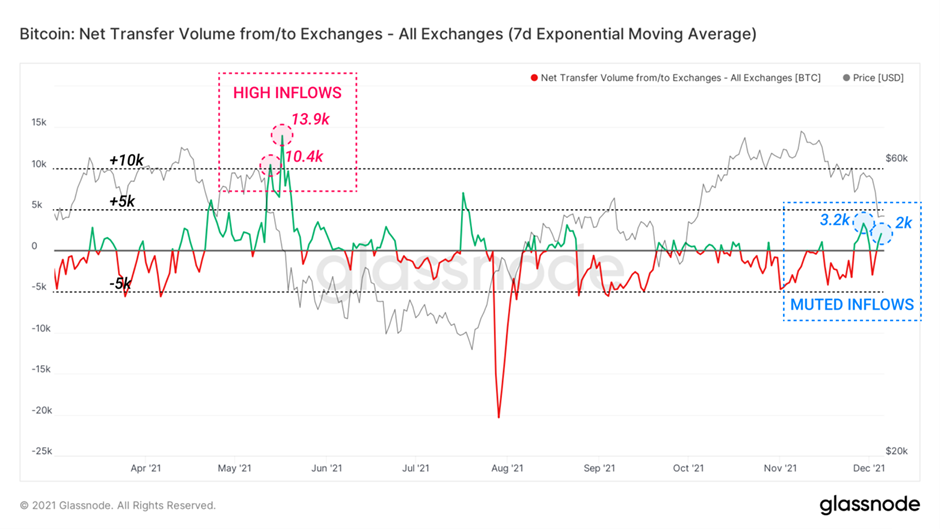

Số dư BTC trên các sàn giao dịch là một số liệu đáng để theo dõi trong các giai đoạn biến động, liệu các Holder có đang chuyển Bitcoin trên một sàn giao dịch để bán ra.

Trong tháng 5, giai đoạn xảy ra cú sập lịch sử, nguồn BTC đổ vào càng sàn giao dịch tăng mạnh và đều đặn, đỉnh điểm đã có khoảng 10.4k và 13.9k BTC đổ vào các sàn. Điều này trái ngược với thời điểm hiện tại, khi dòng đổ vào chỉ ở quy mô rất nhỏ: 2 nghìn và 3.2 nghìn BTC. Những người nắm giữ Bitcoin không hành xử giống như họ đã từng làm trong những thời điểm giá giảm trước đây, điều này cho thấy niềm tin của họ vẫn được duy trì mạnh mẽ, và cũng xác nhận rằng cú sập vừa rồi chịu tác động từ các vị thế đòn bẩy nhiều hơn là vị thế spot.

Vì vậy, nếu các đồng BTC có thời gian nắm giữ dài không được đem ra giao dịch ở quy mô đáng chú ý, và không có nguồn BTC lớn đổ vào các sàn giao dịch, thì các số Bitcoin vừa đem ra bán tháo đến từ đâu?

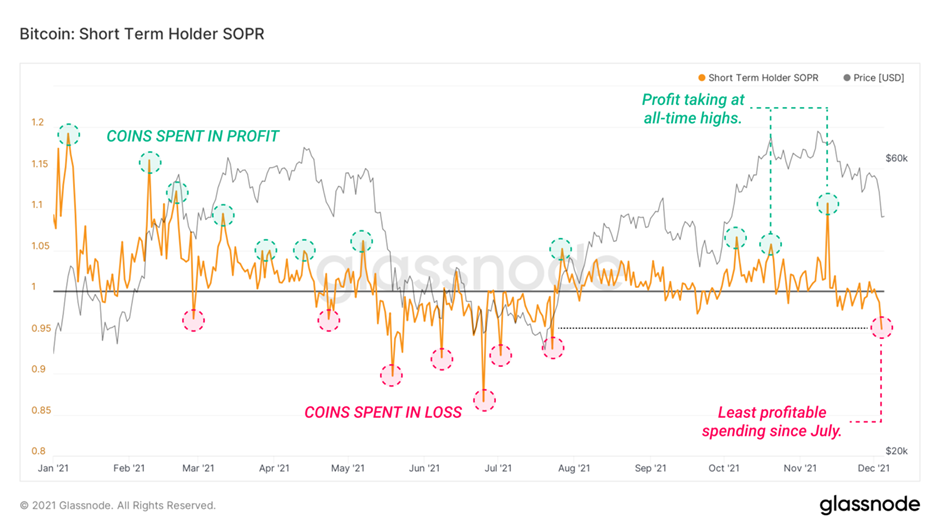

Chúng đến từ nhóm nhắm giữ ngắn hạn (Short term holder) — những nhà đầu tư đã mua đỉnh trong vài tháng qua, và hầu hết trong số họ đã phải bán cắt lỗ. Chỉ báo Short-term holder SOPR cho thấy khả năng sinh lời của các đồng BTC mà nhóm nắm giữ ngắn hạn bán ra. Biểu đồ phía dưới cho thấy:

- Giá trị SOPR tăng cao cho thấy hành động chốt lời các đồng coin mua tại các mốc giá thấp.

- Giá trị giảm mạnh về 1 thường cho thấy holder ngắn hạn chốt hòa.

- Giá trị SOPR giảm xuống dưới 1 cho thấy các đồng BTC bị bán cắt lỗ.

SOPR của nhóm Short term holder giảm xuống mức thấp nhất kể từ cuối tháng 7, cho thấy các nhà đầu tư mới gần đây đang cắt lỗ hàng loạt. Những người nắm giữ ngắn hạn cắt lỗ tại vùng này cũng đồng nghĩa họ đã mua vào trong giai đoạn giá tăng lên đỉnh mới. Nhóm này dường như là nhóm duy nhất phản ứng đáng kể với biến động của tuần trước. Các HODLer dài hạn hơn vẫn không xê dịch gì.

Thông qua quan sát dữ liệu, có thể thấy rằng cú bán tháo tuần trước được thúc đẩy chủ yếu từ việc thanh lý vị thế hợp đồng tương lai, và các nhóm holder khác nhau của Bitcoin phần lớn vẫn không bị xáo trộn. Nhóm vừa bán ra chủ yếu là những người mua đỉnh và phải cắt lỗ.

Lạm dụng đòn bẩy đi kèm biến động giá là công thức cổ điển cho một nhịp điều chỉnh, và những gì Bitcoin vừa trải qua, rất tiếc, lại là cần thiết để thị trường trở lại trạng thái cân bằng lành mạnh. Câu hỏi quan trọng mà chúng ta cần trả lời, là liệu tâm lý thị trường đã chịu tác động đủ nghiêm trọng chưa, hay nó vẫn sẽ tiếp diễn trong thời gian tới.

![[Niêm yết đầu tiên] Bitget niêm yết Morpho (MORPHO) tại Innovation Zone và DeFi Zone [Niêm yết đầu tiên] Bitget niêm yết Morpho (MORPHO) tại Innovation Zone và DeFi Zone](/uploads/2024/11/21/picture1-da50a2eaf982820f15a7413ffbc2ccdf.png14-da50a2eaf982820f15a7413ffbc2ccdf.png)

![[Niêm yết đầu tiên] Bitget niêm yết SuiNS (NS), tham gia và chia sẻ 1,554,000 NS! [Niêm yết đầu tiên] Bitget niêm yết SuiNS (NS), tham gia và chia sẻ 1,554,000 NS!](/uploads/2024/11/21/picture1-154e476746a8f51b59772cebffc3335b.png13-154e476746a8f51b59772cebffc3335b.png)