Phe bò bắt đầu thận trọng khi chính sách xoay trục của Cục Dự trữ Liên bang bị đình trệ

Thành Duy

Junior editor

Một tuần đầy biến động của chỉ số S&P 500 đã khiến các thị trường mất dần lạc quan và phải cân nhắc đến các biện pháp phòng ngừa rủi ro, thứ mà lâu nay họ đã bỏ qua.

Nhu cầu phòng vệ trên toàn thị trường đã giảm xuống mức thấp nhất nhiều năm trong quý đầu tiên do cổ phiếu Mỹ liên tục phá đỉnh bất chấp căng thẳng địa chính trị gia tăng và bất ổn lãi suất. Tuy nhiên, ngay trong tuần này, xu hướng trên đã thay đổi khi nhu cầu phòng vệ gia tăng khi nhiều chỉ báo chỉ ra điều này.

Joe Mazzola, Giám đốc giao dịch và giáo dục tại Charles Schwab & Co., cho biết: "Mọi người bắt đầu nhận ra rằng chúng ta đã trải qua ba tháng đầu tiên của năm một cách khá suôn sẻ - bất chấp việc lãi suất tăng và khả năng cắt giảm lãi suất giảm dần. Phải có điều gì đó đang chờ đợi chúng ta!"

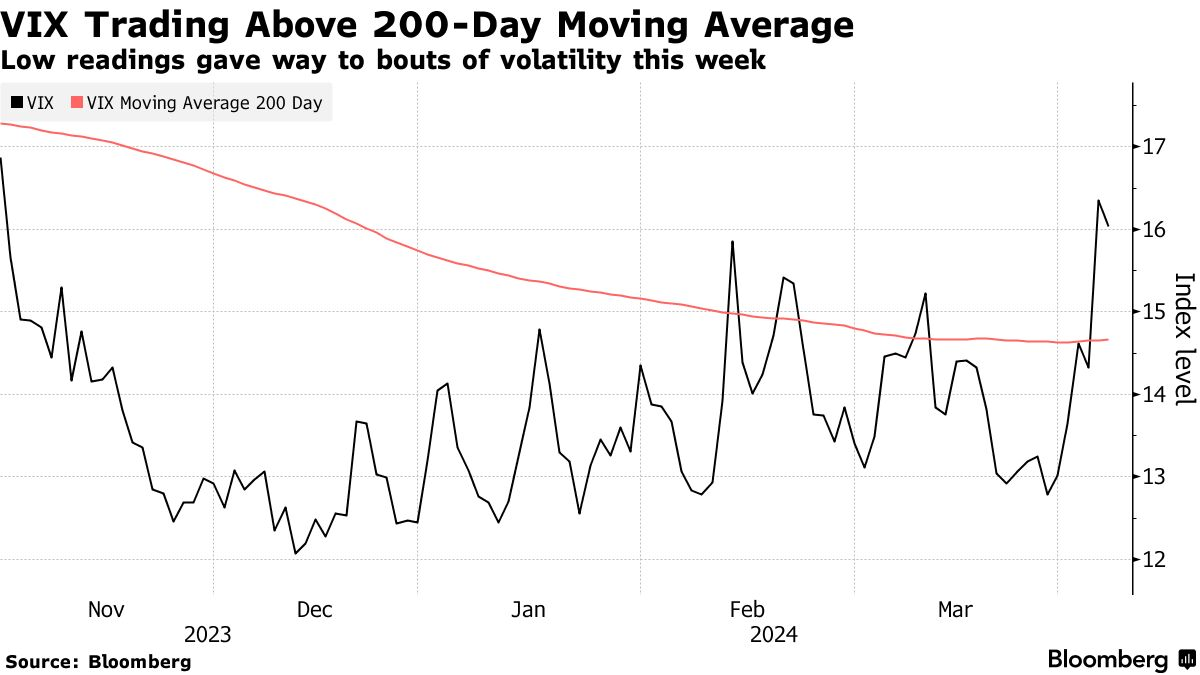

Chỉ số VIX, còn được gọi là "chỉ số sợ hãi" đã đóng cửa ở mức cao nhất kể từ tháng 11 vào thứ Năm trước khi giảm trở lại vào thứ Sáu khi cổ phiếu Mỹ tăng giá. Tuy nhiên, chỉ số này vẫn giữ trên đường MA 200.

Chỉ số VIX dao động trên MA 200 cho thấy tâm lý thận trọng của thị trường

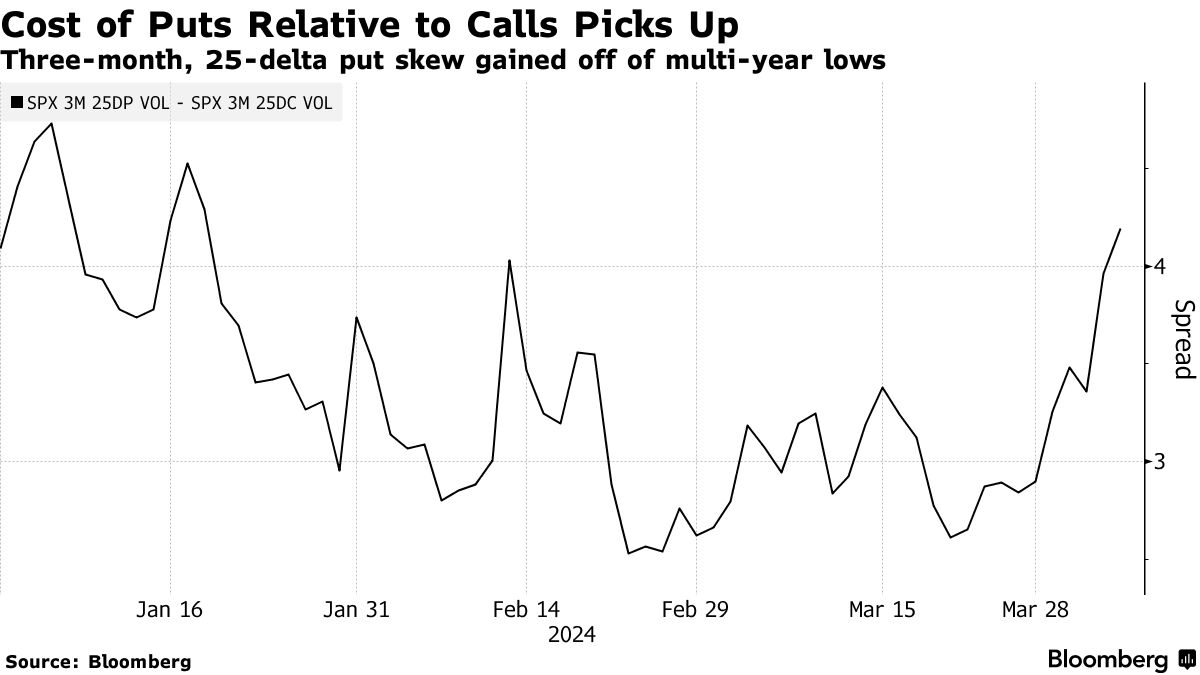

Kể từ cuối tháng ba, các nhà đầu tư đã chậm rãi mua vào các hợp đồng phòng hộ, đẩy chi phí của các quyền chọn bán kỳ hạn 3 tháng lên mức cao nhất so với các hợp đồng quyền chọn mua kể từ giữa tháng giêng. Những vị thế mang tính chất phòng hộ này đã nhận được nhiều sự chú ý hơn trong năm nay - các giao dịch phòng ngừa rủi ro giá giảm nhằm chuẩn bị cho một đợt sụt giảm thực sự thay vì chỉ điều chỉnh nhẹ.

Chênh lệch chi phí quyền chọn bán so với quyền chọn mua, kỳ hạn 3 tháng

Một số nhà đầu tư khác sử dụng chiến lược options spreads, tuy mức độ phòng vệ thấp hơn nhưng chi phí “bình dân” hơn nhiều so với việc mua trực tiếp hợp đồng quyền chọn. Susquehanna International Group lưu ý đến các giao dịch sử dụng chiến lược này trên các quyền chọn bán gần đây, tất cả đã sẵn sàng và dường như chỉ chờ ngày đảo chiều của của chỉ số S&P 500, chỉ số công nghệ NASDAQ 100 và Russell 2000 - thước đo sức khỏe của các công ty vốn hóa nhỏ.

Stephen Solaka, chuyên gia quản lý rủi ro cho các tổ chức và công ty quản lý tài sản và tại Belmont Capital Group chia sẻ rằng ngày càng có nhiều khách hàng muốn bảo vệ danh mục đầu tư của họ bằng cách phòng ngừa rủi ro khỏi biến động tiêu cực từ các chỉ số chứng khoán chung lẫn cổ phiếu riêng lẻ của các công ty công nghệ. Theo Solaka, nhu cầu này hoàn toàn hợp lý bởi sau đợt tăng mạnh của chỉ số S&P 500, các nhà đầu tư muốn bảo vệ thành quả nên đó cũng là điều dễ hiểu.

Gần đây, nỗi lo của thị trường tập trung vào một loạt những yếu tố bất định như: căng thẳng địa chính trị, cuộc bầu cử tổng thống Mỹ sắp tới, báo cáo GDP quý I và dĩ nhiên không thể thiếu chính sách lãi suất của Fed. Biến số quan trọng cuối cùng này đã nổi lên vào tuần trước sau khi Chủ tịch Fed, ông Jerome Powell cho biết các ngân hàng không cần vội vàng nới lỏng trong việc cho vay. Phát biểu của Neel Kashkari càng làm cho tình thế trở nên tồi tệ hơn khi ông đề ra khả năng Fed sẽ không cắt giảm lãi suất trong năm 2024.

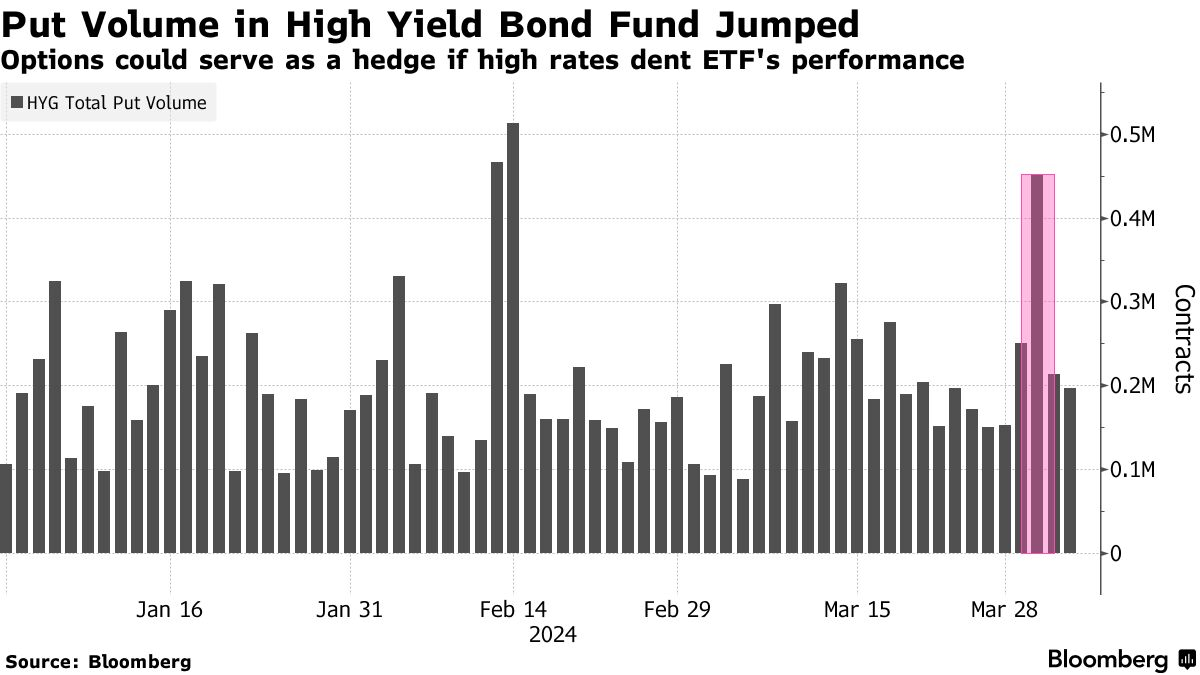

Sự đột biến về khối lượng giao dịch quyền chọn bán mã ETF của Quỹ giao dịch trái phiếu iShares iBoxx High Yield Corporate Bond (NYSE: HYG) cho thấy các nhà đầu tư đang chuẩn bị cho việc Fed có thể sẽ khiến họ thất vọng một lần nữa. Họ có thể sẽ có lời nếu Fed tiếp tục thắt chặt chính sách và đẩy giá của quỹ này xuống thấp hơn do đặc tính nhạy cảm với lãi suất.

Khối lượng giao dịch quyền chọn bán quỹ trái phiếu lợi tức cao tăng vọt

"Nếu bạn tự hỏi rằng yếu tố nào có tính quyết định đến các chuyển động vĩ mô, thì đó chính là lãi suất," Alex Kosoglyadov, giám đốc điều hành mảng phái sinh cổ phiếu tại Nomura Securities International cho biết, cần phải lưu ý rằng việc cắt giảm lãi suất ít hơn dự kiến của thị trường có thể kích hoạt các biến động của cổ phiếu và hành động của Fed là một rủi ro có thể đẩy thị trường xuống thấp hơn."

Việc nắm giữ các quyền chọn phản ánh tâm lý trên thị trường chứng khoán, nơi ưa chuộng các công ty lớn đã trưởng thành và có xếp hạng tín nhiệm vượt trội hơn so với phần còn lại. Các quỹ ETF tập trung vào cổ phiếu tăng trưởng và có chất lượng đang thu hút được dòng vốn lớn hơn so với con số ít ỏi đổ vào các quỹ trong tháng 3.

Theo Rohan Reddy, giám đốc nghiên cứu tại Global X Management, nhu cầu phòng vệ phụ thuộc vào kỳ vọng của các nhà đầu tư. Với sự đồng thuận ngày càng tăng về một đợt hạ cánh mềm, những bất ngờ không mong muốn có thể gây ra một chút lo lắng ngay cả trong thị trường giá tăng. Ông nói: "Tất nhiên, rủi ro là luôn có và khi các nỗi lo trở thành sự thật, có thể sẽ có nhiều danh mục cần được bảo vệ hơn."

Bloomberg