Sự điều chỉnh của cổ phiếu vốn hóa lớn và những điều cần lưu ý

Trần Phương Thảo

Junior Analyst

Việc dòng vốn chuyển dịch sang các cổ phiếu vốn hóa nhỏ không giống như một sự thay đổi hoàn toàn về xu hướng đầu tư trong thời gian sắp tới. Nhưng chính sách thuế quan của Trump có thể đồng nghĩa với rủi ro lớn hơn ở phía trước

Các điểm chính cần chú ý:

- Dòng vốn chảy ra khỏi cổ phiếu Mag 7 được coi là một sự điều chỉnh lành mạnh

- Nhưng đà suy yếu của thị trường tiếp tục là một vấn đề, đặc biệt là khi đó là do sự thống trị của các nhóm độc quyền công nghệ.

- Tesla đã nỗ lực mở rộng thị trường nhưng kết quả kinh doanh quý 2 không mấy khả quan.

- Cổ phiếu của Hoa Kỳ dự kiến sẽ hỗ trợ các quỹ hưu trí trong năm 2024. Các quyết định chiến lược dài hạn vẫn cần được chú tâm

Sự điều chỉnh của các cổ phiếu Mag 7

Sau khi thị trường đóng cửa hôm thứ Ba, Tesla và Alphabet - chủ sở hữu của Google, đã trở thành những nền tảng đầu tiên trong số bảy công ty công nghệ khổng lồ công bố kết quả kinh doanh quý 2. Tầm quan trọng của các báo cáo thu nhập ngày càng được nâng cao trong những tháng gần đây khi sự thống trị của nhóm Mag 7 trên thị trường đã tăng lên. Lần công bố kết quả kinh doanh quý 2 đặc biệt quan trọng do sự chuyển dịch dòng vốn đột ngột và mạnh mẽ từ các cổ phiếu vốn hóa lớn sang các cổ phiếu vốn hóa nhỏ trong tháng này. Liệu đây có phải dấu chấm hết cho đà tăng của cổ phiếu Magnificent 7?

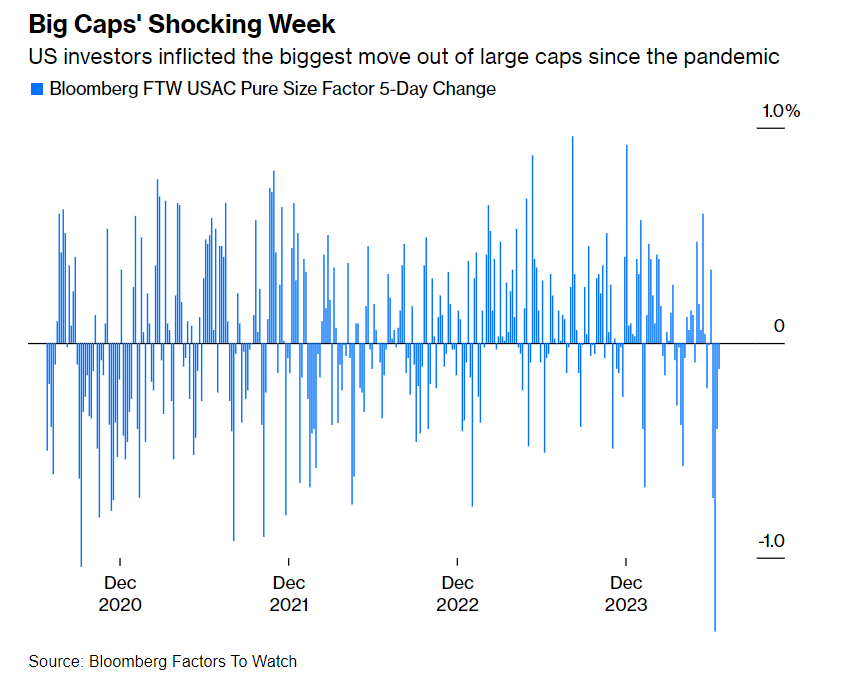

Các cổ phiếu vốn hóa lớn có tuần tồi tệ nhất kể từ đại dịch Covid - 19

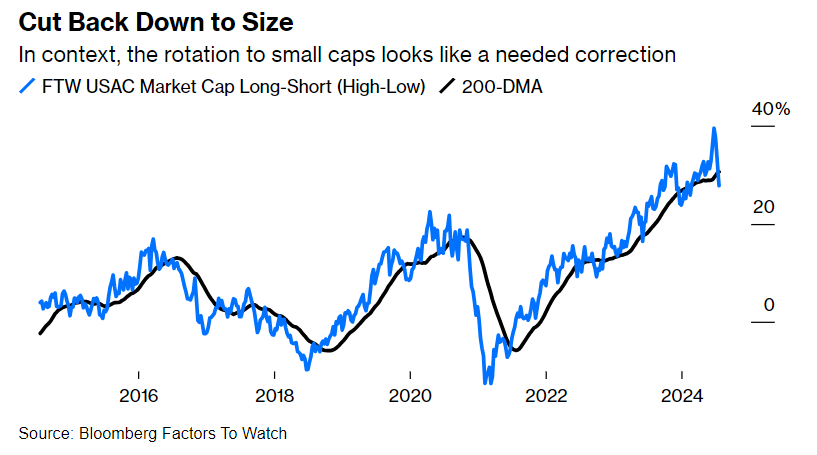

Câu trả lời có thể là không. Đây có vẻ chỉ là một sự điều chỉnh rất cần thiết đối với thị trường quá mua. Chiến lược mua cổ phiếu vốn hóa lớn và bán cổ phiếu vốn hóa nhỏ ở Mỹ đã thực hiện trong 10 năm qua. Hiệu suất của Megacap vào đầu năm nay có vẻ quá cao và chiếm ưu thế so với các công ty nhỏ hơn, đi trước xu hướng dài hạn. Bây giờ mọi thứ đang dần được điều chỉnh và các công ty lớn hơn vẫn đang hoạt động rất tốt. Do đó, đà giảm gần đây của Mag 7 có thể chỉ là một sự điều chỉnh, không phải là dấu hiệu cho việc thay đổi xu hướng đầu tư trong dài hạn.

Việc chuyển dịch dòng vốn sang các cổ phiếu vốn hóa nhỏ có thể chỉ là đợt điều chỉnh ngắn hạn

Vì vậy, mặc dù thị trường chứng khoán lao dốc nhưng có vẻ như đó là một sự điều chỉnh cần thiết và sẽ không có nhiều thay đổi. Đầu tuần này, Jonathan Levin của Bloomberg Opinion đã tuyên bố cơn hoảng loạn do đà giảm của cổ phiếu Mag 7 đã kết thúc và lập luận rằng việc độ rộng thị trường đang bị thu hẹp đã được giải quyết một cách tương đối dễ dàng. Trong khi cổ phiếu Mag 7 giảm mạnh thì các cổ phiếu khác lại tăng điểm và chỉ số S&P 500 nhìn chung gần như đi ngang trong khoảng một tuần.

Lập luận của Jonathan là đúng. Nhóm Magnificent Seven tiếp tục làm rất tốt việc giúp các cổ đông của họ trở nên giàu có hơn. Tuy nhiên, cần lưu ý rằng những biến động ở các công ty quy mô lớn có xu hướng báo hiệu rằng có điều gì đó không ổn, ngay cả khi thị trường tổng thể diễn ra suôn sẻ.

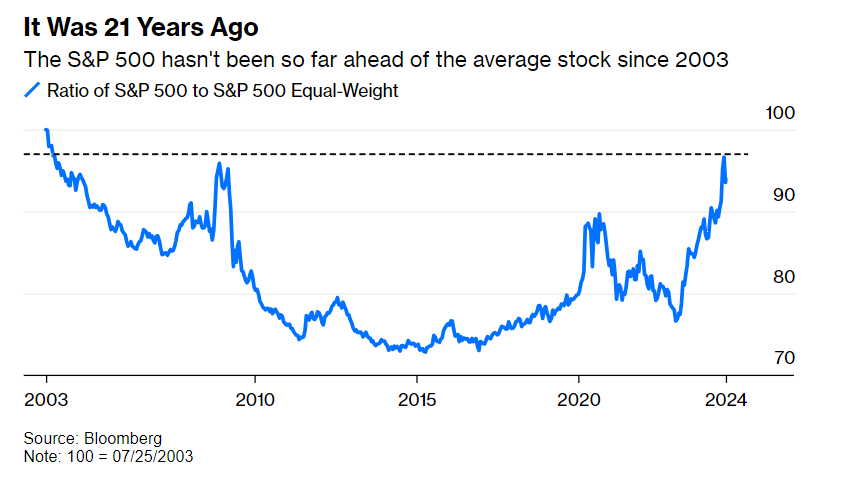

Theo thời gian, các công ty nhỏ hơn có xu hướng hoạt động tốt hơn và do đó, phiên bản S&P tỷ trọng đều, trong đó mỗi cổ phiếu chiếm 0.2% chỉ số, có xu hướng đánh bại S&P500 được phân bổ dựa trên vốn hóa thị trường. Tuy nhiên, mọi thứ đang không diễn ra như vậy. Lần gần đây nhất mức tăng trưởng của chỉ số phân bổ tỷ trọng theo vốn hóa của cổ phiếu cao hơn so với chỉ số tỷ trọng đều là ở đỉnh của bong bóng dot-com vào năm 2000. Trước thềm công bố dữ liệu CPI tháng 6, S&P 500 đã vượt xa chỉ số tỷ trọng đều hơn bất kỳ thời điểm nào kể từ năm 2003. Điều đó không gây hại cho những người nắm giữ quỹ ETF track S&P, nhưng cho thấy có điều gì đó kỳ lạ đang diễn ra

S&P500 chưa từng cao hơn ngưỡng trung bình trong 21 năm qua

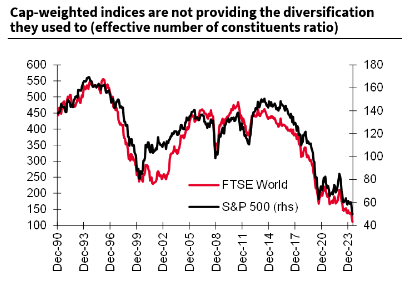

Độ rộng hẹp như thế này gây khó khăn cho nhà đầu tư vì tác động của nó là làm cho chỉ số kém đa dạng hơn. Steve Fox của Capital Group đã đưa ra một nghiên cứu hấp dẫn về vấn đề “độ rộng kém” vào năm ngoái. Ông mượn khái niệm Chỉ số Herfindahl-Hirschman, hay HHI, mà các cơ quan chống độc quyền sử dụng để đánh giá mức độ tập trung trong một ngành:

Giả sử bạn muốn tạo một danh mục đầu tư cổ phiếu có tỷ trọng đều mang lại mức độ đa dạng hóa tương tự như chỉ số S&P 500 phân bổ tỷ trọng theo vốn hóa thị trường. Sẽ có bao nhiêu cổ phiếu trong danh mục đầu tư giả định đó? Con số này được gọi là “số lượng thành phần hiệu quả” (ENC). Câu trả lời là 60 cổ phiếu (tính đến ngày 30 tháng 6 năm 2023). Bởi vì chỉ số S&P 500 có tính tập trung cao vào các cổ phiếu vốn hóa lớn nên nó không đa dạng hóa tốt hơn danh mục đầu tư gồm 60 cổ phiếu có tỷ trọng đều.

Kể từ khi Fox viết điều đó, khả năng đa dạng hóa tiếp tục giảm. Lapthorne của SocGen cho rằng con số đó đã giảm xuống dưới 50.

Danh mục phân bổ tỷ trọng theo vốn hóa thị trường không còn đa dạng hóa tốt như trước đây

Khi đó, độ rộng kém có thể là một vấn đề. Ngoài ra, có những vấn đề lâu dài hơn với sự thống trị của Magnificent Seven. Tất cả các công ty Mag 7 đều có vị thế cạnh tranh được bảo vệ đặc biệt tốt và đang hút vốn và doanh thu từ các thành phân kinh tế khác. Điều này, theo một bài tiểu luận đáng chú ý của Charles Gave, một trong những người sáng lập Gavekal Research, là tâm điểm của những tai ương ở Hoa Kỳ:

"Thay vì mua trái phiếu chính phủ Mỹ như trước đây, những người nước ngoài nắm giữ USD đã mua cổ phiếu của các công ty độc quyền thông tin — hay còn được gọi là Magnificent Seven — do đó thúc đẩy lạm phát lớn về giá cổ phiếu của các công ty này."

Giải pháp được đề xuất của ông là bắt chước Theodore Roosevelt (trớ trêu thay lại là phó Tổng thống và là người kế nhiệm William McKinley - cựu Tổng thống được Donald Trump yêu thích) và mạnh tay với các công ty Mag 7. Ông lập luận rằng nếu điều đó xảy ra, USD sẽ mất giá (như Trump muốn) và tài khoản vãng lai của Mỹ sẽ được cải thiện. Gave nói, điều đó, chứ không phải các bức tường thuế quan, sẽ cho phép sự tái sinh của ngành công nghiệp Hoa Kỳ. Có thể vẫn còn một đợt điều chỉnh lớn hơn rất nhiều ở phía trước — và để tránh điều đó, các nhà đầu tư có thể muốn tiếp tục tái phân bổ vốn vào các công ty có vốn hóa nhỏ hơn.

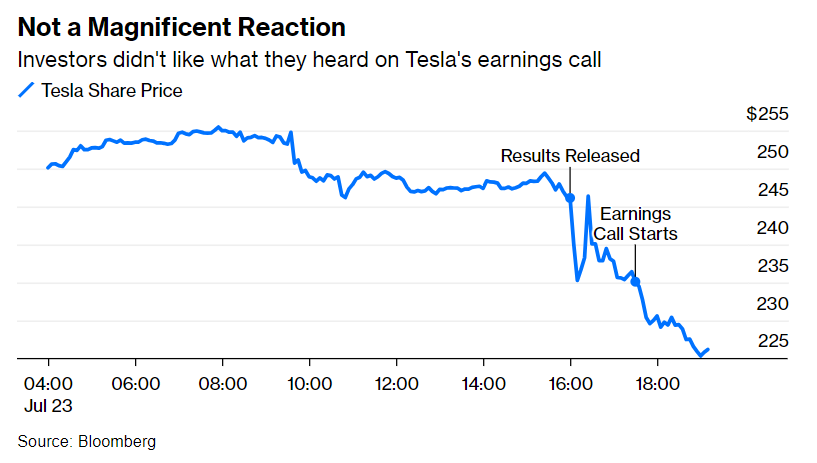

Tesla và Elon Musk

Một số người đang loại Tesla khỏi Magnificent Seven do sự hoài nghi của nhà đầu tư khiến giá cổ phiếu giảm mạnh. Thu nhập quý 2 dưới mức kỳ vọng và những nghi ngờ dường như càng gia tăng trong cuộc họp báo cáo thu nhập do CEO Elon Musk chủ trì. Phản ứng của thị trường khá rõ ràng trong biểu đồ dưới đây:

Cổ phiếu Tesla giảm mạnh sau khi dữ liệu được công bố và cuộc họp báo diễn ra

Cổ phiếu Tesla đã giảm 8%. Chuyện gì đang xảy ra vậy? Elon Musk đã tuyên bố rằng “mọi người trên Trái đất” đều muốn có robot Optimus, vì vậy vốn hóa thị trường cho sản phẩm này vào khoảng 8 tỷ, và khi nói về robotaxi, ông khẳng định: “Giải pháp của chúng tôi sẽ hoạt động ở mọi nơi, ngay cả ở Trái đất mới.” Điều đó truyền cảm hứng cho vô số người ngưỡng mộ Musk nhưng lại khiến các cổ đông thất vọng, đặc biệt là sau một quý tồi tệ.

Bên cạnh đó, cổ phiếu Tesla cũng không được hỗ trợ khi thiếu chất xúc tác để thúc đẩy các nhà đầu tư mới. Ngày giới thiệu robotaxi mà Tesla đang đặt cược lớn đã được lùi sang tháng 10 và không có tin tức cụ thể nào khác. Điều khó hiểu nhất là công ty tiết lộ hoạt động tại một nhà máy gigafactory mới ở Monterrey, Mexico đang bị đình chỉ cho đến sau cuộc bầu cử Mỹ vì nguy cơ chính quyền Trump sẽ áp thêm thuế.

Trump cũng chỉ trích nặng nề việc trợ cấp cho xe điện. Điều đó càng khiến mọi người bối rối hơn khi tuần trước Musk đã quyết định ủng hộ Trump và gửi khoản quyên góp 45 triệu USD mỗi tháng - mặc dù hiện tại Musk dường như đang rút lại cam kết tài chính kể trên.

Câu chuyện của các quỹ hưu trí

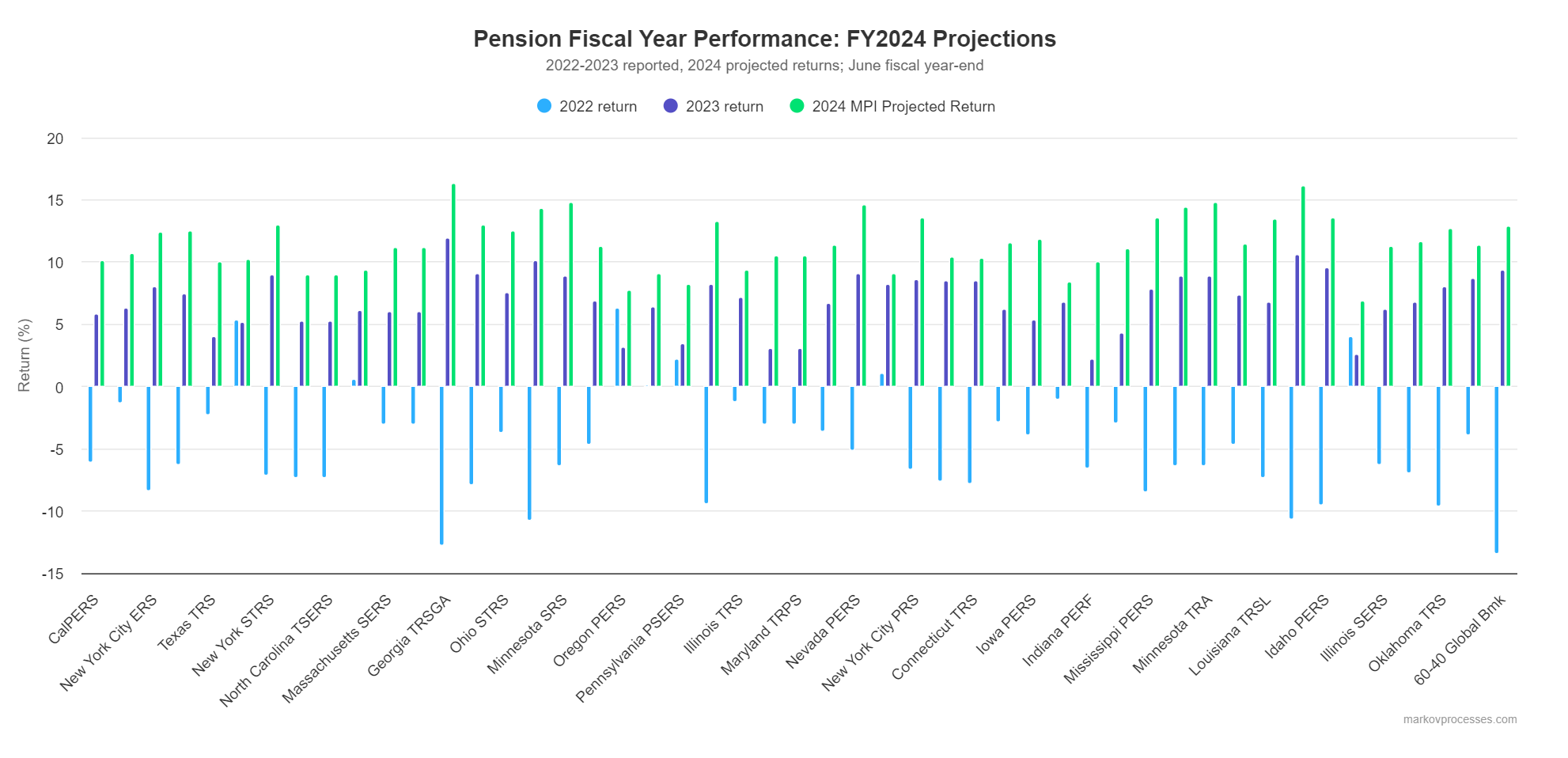

Cổ phiếu từ lâu đã được coi là tài sản lớn đối với các quỹ hưu trí. Hiệu suất xuất sắc nhờ AI của S&P 500 kể từ cuối năm 2022 càng làm tăng thêm sức hấp dẫn đó. Không giống như các quỹ tương hỗ, không thể có bất kỳ thước đo nào gần với thước đo thời gian thực về hiệu quả hoạt động của các quỹ hưu trí công lớn dựa trên lượng nắm giữ của họ. Nhưng khi họ công bố kết quả hoạt động trong năm tài chính của mình, thường là từ tháng 7 đến tháng 10, họ cung cấp những hiểu biết sâu sắc có giá trị về phân bổ danh mục và thu nhập của quỹ.

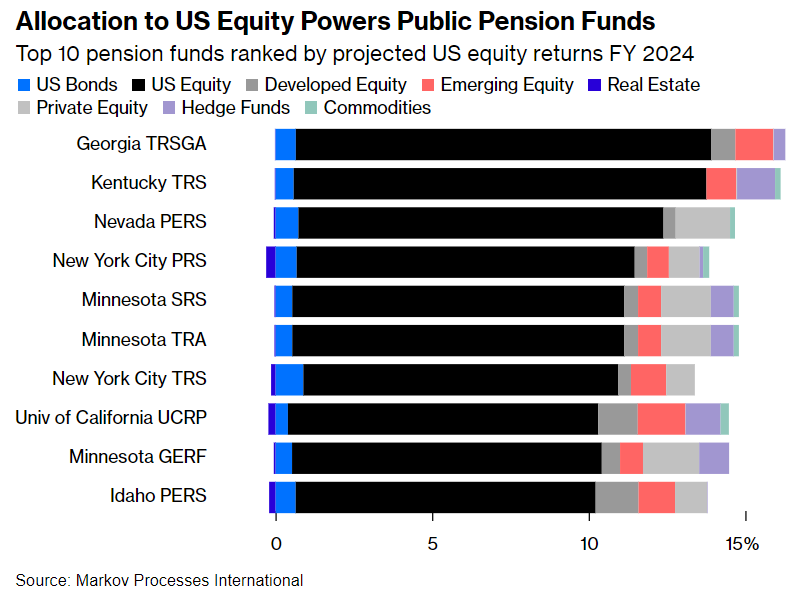

Trong khi chờ đợi các công bố chính thức, Markov Processes International sử dụng mô hình độc quyền của mình để dự đoán hiệu quả hoạt động của các quỹ hưu trí công đang quản lý hơn 20 tỷ USD trong năm từ tháng 7 năm 2023 đến tháng 6 năm 2024, đã đưa ra một kết luận rằng các quỹ có phân bổ cao hơn vào cổ phiếu Hoa Kỳ đã sẵn sàng để vượt trội hơn. Không có tài sản nào khác có thể tiếp cận các quỹ hưu trí ngoài cổ phiếu. Các công ty công nghệ vốn hóa lớn đã mang lại lợi nhuận 24.6% cho S&P 500.

Trái phiếu Mỹ đã cắt đứt chuỗi thua lỗ, thu về 2.6%. Một loạt tài sản thay thế mà các quỹ hưu trí được khuyến khích sử dụng biến động trái chiều, cổ phiếu công ty tư nhân đạt mức lợi nhuận 7.7% theo ước tính của MPI, thể hiện sự phục hồi từ mức lỗ khiêm tốn của năm trước. Hàng hóa hoặc tài nguyên thiên nhiên tăng 5.0%, các quỹ phòng hộ mang lại lợi nhuận 9.8% và bất động sản giảm 4.3%.

Phân tích của MPI đi kèm với một điểm cần chú ý. Đó là các dự báo dựa trên lợi nhuận lịch sử được báo cáo gần đây nhất của các quỹ hưu trí và giả định rằng không có bất kỳ sự điều chỉnh nào trong phân bổ danh mục. Trên cơ sở đó, Hệ thống Hưu trí Giáo viên của Georgia được dự kiến có lợi nhuận tăng 16.3%. Gần 70% của quỹ này được phân bổ cho cổ phiếu. Qũy hưu trí Giáo viên Kentucky đúng thứ 2 với mức lợi nhuận 16.1%.

Lợi nhuận của các quỹ hữu trí phân bổ nhiều vốn cho cổ phiếu Mỹ

Đo lường những khoản lợi nhuận này so với tỷ lệ 60/40 (60% cổ phiếu và 40% trái phiếu) là điểm khởi đầu tốt để hiểu chúng ấn tượng như thế nào. Theo phân tích của MPI, danh mục đầu tư 60/40 nghiêm ngặt với cổ phiếu và trái phiếu chính phủ Mỹ sẽ mang lại 15.5% lợi nhuận, trong khi phiên bản với cổ phiếu và trái phiếu toàn cầu mang lại 12.5% lợi nhuận. Theo những tiêu chuẩn đó, các giáo viên của Georgia và Kentucky hẳn sẽ rất vui mừng.

Các quỹ hưu trí hoạt động ấn tượng trong năm 2023 và 2024

Như chúng ta đã thấy, đà leo dốc trước đó của nhóm Mag 7 có thể gây ra nỗi sợ bị bỏ lỡ, và các nhà quản lý nhận thức rất rõ rằng việc phân bổ dựa trên kết quả hoạt động ngắn hạn như vậy sẽ tiềm ẩn những rủi ro. Jeff Schwartz của MPI lập luận rằng theo đuổi xu hướng thị trường trong ngắn hạn là một trong những điều đáng sợ nhất mà các nhà quản lý quỹ hưu trí có thể làm. Điều đó đặc biệt có liên quan với sự luân chuyển gần đây của dòng vốn:

"Chúng ta đang sống trong thời kỳ mà cổ phiếu vốn hóa nhỏ và cổ phiếu nước ngoài đang quay trở lại. Chúng ta có muốn thấy những danh mục đầu tư này hiện đang phân bổ rất lớn cho Mag 7 chuyển sang cho các công ty vốn hóa nhỏ và nước ngoài không? Đó có phải là những gì đang được tìm kiếm?"

Như mọi khi, các nhà quản lý đầu tư phải đưa ra quyết định một cách chiến lược. Phí bảo hiểm cổ phiếu vốn hóa nhỏ sẽ tiếp tục tồn tại trong dài hạn. Như Schwartz đã nói, sẽ có lý do thực sự để lo ngại khi thấy danh mục đầu tư thay đổi đáng kể chỉ vì mọi người đều nói rằng các cổ phiếu vốn hóa nhỏ đã quay trở lại.

Phân tích của MPI dự đoán lợi nhuận trung bình của quỹ hưu trí là 11.3%. Hệ thống Hưu trí Công chức Washington khẳng định vị thế là quỹ hoạt động hàng đầu trong khoảng thời gian 10 năm cho đến năm tài chính 2023 và dự kiến sẽ đạt được lợi nhuận 10.2% trong năm nay với các khoản phân bổ lớn cho cổ phiếu. Hiệu suất năm 2024 đó có vẻ không tốt cho đến khi được xem xét trong bối cảnh dài hạn hơn, bối cảnh luôn là vấn đề quan trọng khi đánh giá hoạt động các quỹ hưu trí. Hiệu quả hoạt động lâu dài của Washington sẽ nhắc nhở các nhà quản lý rằng việc đầu tư vào cổ phiếu đại chúng không phải là chuyện dễ dàng.

Bloomberg