Sự suy yếu của JPY có thể buộc BOJ thắt chặt chính sách

Đức Nguyễn

FX Strategist

Ngân hàng trung ương Nhật Bản có thể buộc phải tăng lãi suất sớm hơn dự kiến, nếu JPY suy yếu về mức 150 đổi 1 USD.

Lãi suất cao hơn sau đó có thể khiến giao dịch carry trade JPY thoái trào và hoạt động hồi hương vốn về thị trường trái phiếu Nhật Bản, một động thái có thể gây biến động thị trường.

BOJ đứng ngoài cuộc khi các ngân hàng trung ương lớn đã tăng lãi suất mạnh mẽ để chống lại lạm phát đang gia tăng. Hàng thập kỷ chính sách tiền tệ mở rộng ở Nhật Bản - ngay cả khi các ngân hàng trung ương toàn cầu khác thắt chặt chính sách trong 12 tháng qua - khiến carry trade JPY trở thành cơn sốt của năm 2022 và 2023.

Khi thực hiện carry trade, một trader sẽ vay đồng tiền có lãi suất thấp hơn để đầu tư vào các tài sản khác hứa hẹn mang lại lợi nhuận cao hơn.

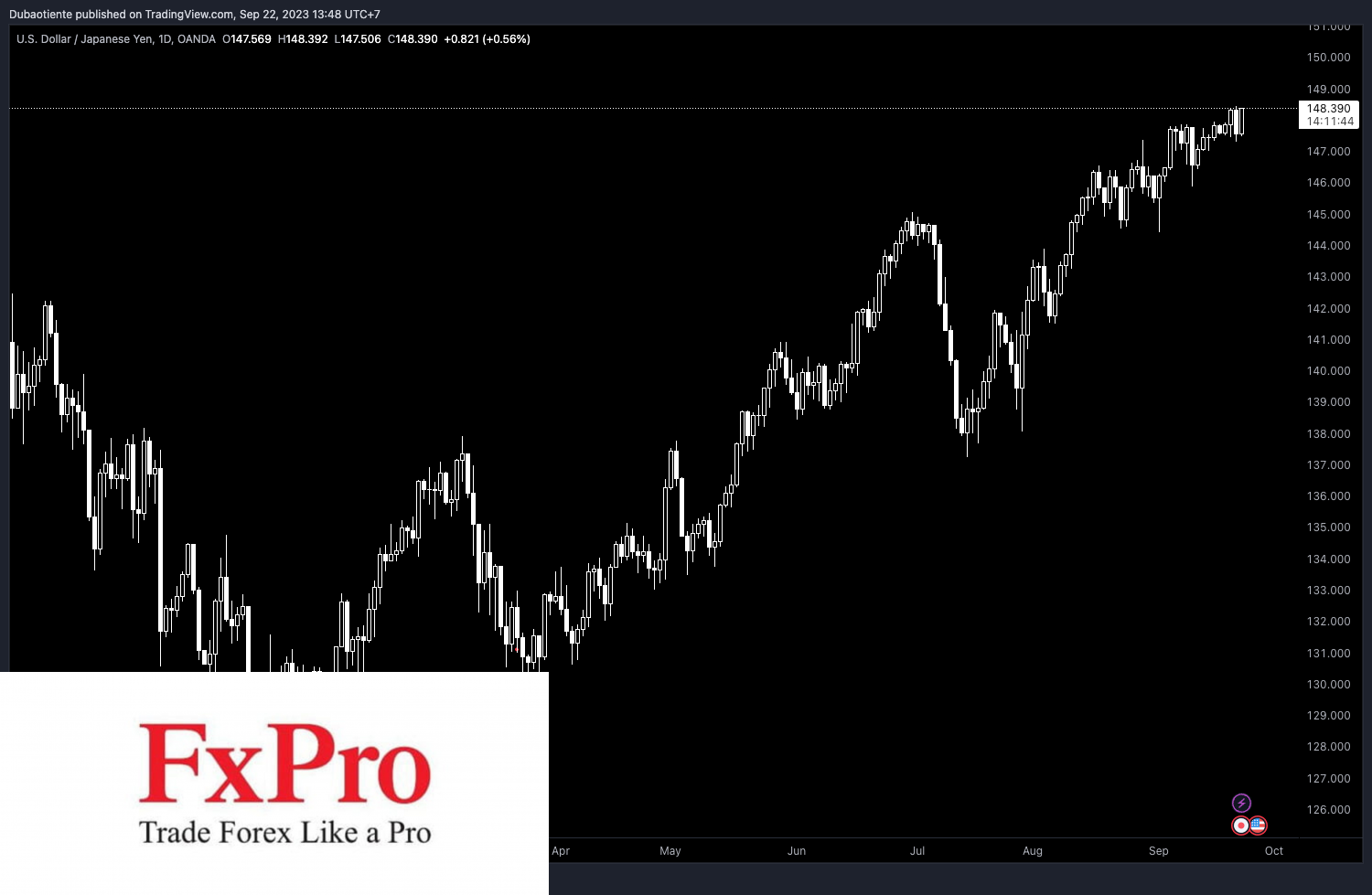

USDJPY tăng lên 148.14 vào thứ Sáu sau khi BOJ giữ nguyên lãi suất âm, và trước đó có chạm mức 148.44.

JPY đang chịu thêm áp lực khi Fed giữ nguyên lãi suất vào thứ Tư và dự kiến sẽ tăng thêm một lần nữa vào cuối năm nay. Đồng yên hiện đã giảm hơn 11% so với đồng bạc xanh từ đầu năm tới giờ.

“Tôi nghĩ với tỷ giá, họ không có nhiều lựa chọn. Ta đang rất gần với mức 150. Khi con số đó lên 150 và cao hơn, thì họ phải ngẫm lại: JPY mất giá có lẽ đang khiến lạm phát mạnh hơn mong muốn,” theo Bob Michele, trưởng bộ phận trái phiếu toàn cầu tại JPMorgan Asset Management.

Trong khi đồng yên yếu hơn khiến hàng xuất khẩu của Nhật Bản rẻ hơn, nó cũng khiến hàng nhập khẩu trở nên đắt đỏ hơn, trong bối cảnh hầu hết các nền kinh tế lớn đang phải vật lộn để kiềm chế lạm phát dai dẳng.

“Vì vậy, nó có thể giúp họ có đủ điều kiện bắt đầu tăng lãi suất sớm hơn dự kiến của thị trường”.

Tại cuộc họp chính sách trước đó vào tháng 7, BOJ đã nới lỏng kiểm soát đường cong lợi suất, cho phép lãi suất dài hạn biến động nhiều hơn cùng với lạm phát gia tăng trong lần thay đổi chính sách đầu tiên của thóng đốc Ueda kể từ khi nhậm chức vào tháng 4.

Kiểm soát đường cong lợi suất là một công cụ chính sách trong đó ngân hàng trung ương nhắm mục tiêu lợi suất, sau đó mua bán trái phiếu khi cần thiết để đạt được mục tiêu đó.

Động thái mở rộng phạm vi giao dịch lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 từ 0.5% lên 1% được coi là bước khởi đầu cho việc dần từ bỏ chính sách kiểm soát đường cong lợi suất do người tiền nhiệm ông Ueda ban hành.

Các nhà kinh tế đang theo dõi khả năng BoJ đưa ra nhiều thay đổi hơn đối với chính sách kiểm soát đường cong lợi suất, một phần trong nỗ lực nhằm phục hồi tăng trưởng ở nền kinh tế lớn thứ ba thế giới và đạt được mục tiêu lạm phát 2% sau nhiều năm giảm phát.

Rủi ro thắt chặt

Nhiều nhà kinh tế đã đưa ra dự báo của họ về việc BOJ sẽ từ bỏ chính sách tiền tệ siêu nới lỏng vào khoảng nửa đầu năm 2024 sau khi ông Ueda nói với báo Yomiuri Shimbun rằng BOJ có thể có đủ dữ liệu vào cuối năm nay để xác định khi nào có thể chấm dứt lãi suất âm.

Sau báo cáo đó, nhiều nhà kinh tế đã đưa ra dự báo về việc thắt chặt chính sách vào khoảng nửa đầu năm 2024.

Các quan chức ngân hàng trung ương tỏ ra thận trọng khi từ bỏ chính sách siêu nới lỏng, mặc dù lạm phát cơ bản đã vượt mục tiêu 2% trong 17 tháng liên tiếp.

BOJ cho rằng lạm phát thiếu bền vững, cần xuất phát từ mức tăng lương mà họ tin rằng sẽ dẫn đến hiệu ứng dây chuyền tích cực hỗ trợ tiêu dùng hộ gia đình và tăng trưởng kinh tế.

Nhưng cũng có những rủi ro cố hữu khi BOJ cuối cùng quyết định thắt chặt lãi suất.

Ông Michele nói: “Nhật Bản là trung tâm của carry trade trong nhiều thập kỷ nay và rất nhiều vốn đã được cấp với chi phí rất thấp ở Nhật Bản và đưa sang thị trường nước ngoài”.

Với lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm đạt mức cao nhất trong một thập kỷ tại 0.745% vào thứ Năm, các nhà đầu tư Nhật Bản đã bắt đầu thoát vị thế trên nhiều loại tài sản ở nhiều thị trường nước ngoài vốn từng mang lại lợi nhuận tốt hơn trong quá khứ.

Ông nói thêm: “Tôi lo khi đường cong lợi suất bình thường hóa và lãi suất tăng lên, bạn có thể thấy hoạt động hồi hương vốn khổng lồ diễn ra. Đây là rủi ro duy nhất mà tôi lo lắng.”

Bloomberg