Sự suy yếu của JPY dấy lên lo ngại về một cuộc chiến tiền tệ mới tại thị trường châu Á

Trần Phương Thảo

Junior Analyst

Khi JPY chạm mức đáy mới, các nhà đầu tư lo sợ một kịch bản gần như không thể tưởng tượng khi toàn khu vực đang bận rộn thúc đẩy tỷ giá hối đoái giảm. Đó là cuộc cạnh tranh phá giá sẽ kéo theo một cuộc chiến tiền tệ mới ở châu Á

Sự can thiệp của chính quyền Nhật Bản nhằm hỗ trợ JPY khi USDJPY đạt mức đỉnh trong 34 năm được coi là khó có tác dụng lâu dài. Nếu Nhật Bản tiếp tục đơn độc, sẽ gia tăng nguy cơ xảy ra một đợt suy yếu khác của đồng nội tệ. Điều này có thể đẩy sự cạnh tranh với các nước láng giềng mạnh về xuất khẩu như Hàn Quốc và Đài Loan lên đến đỉnh điểm - và gây áp lực lên Trung Quốc, nơi đang có nhiều tranh cãi về khả năng đồng nhân dân tệ mất giá.

Theo lý thuyết, sự sụt giảm gây bất ổn của đồng yên có thể là nguyên nhân buộc các nước láng giềng của Nhật Bản phải hành động cực đoan, ngay cả khi những nỗ lực của các chính quyền cho đến nay vẫn là hỗ trợ tiền tệ thay vì đầu hàng và để đồng nội tệ trượt giá. Mặc dù quan điểm khủng hoảng tài chính châu Á sẽ lặp lại chiếm số ít, nhưng quan điểm này vẫn thu hút được một số sự chú ý nhất định nếu USD phục hồi mạnh trong thời gian dài

Henry Quek, người đứng đầu thị trường Châu Á Thái Bình Dương tại State Street, cho biết: “Chúng tôi đã không nghe thấy cụm từ "phá giá cạnh tranh" trong một thời gian dài. Tuy nhiên, nếu đồng yên tiếp tục suy yếu hơn nữa, thì đây sẽ là cụm từ nổi bật”

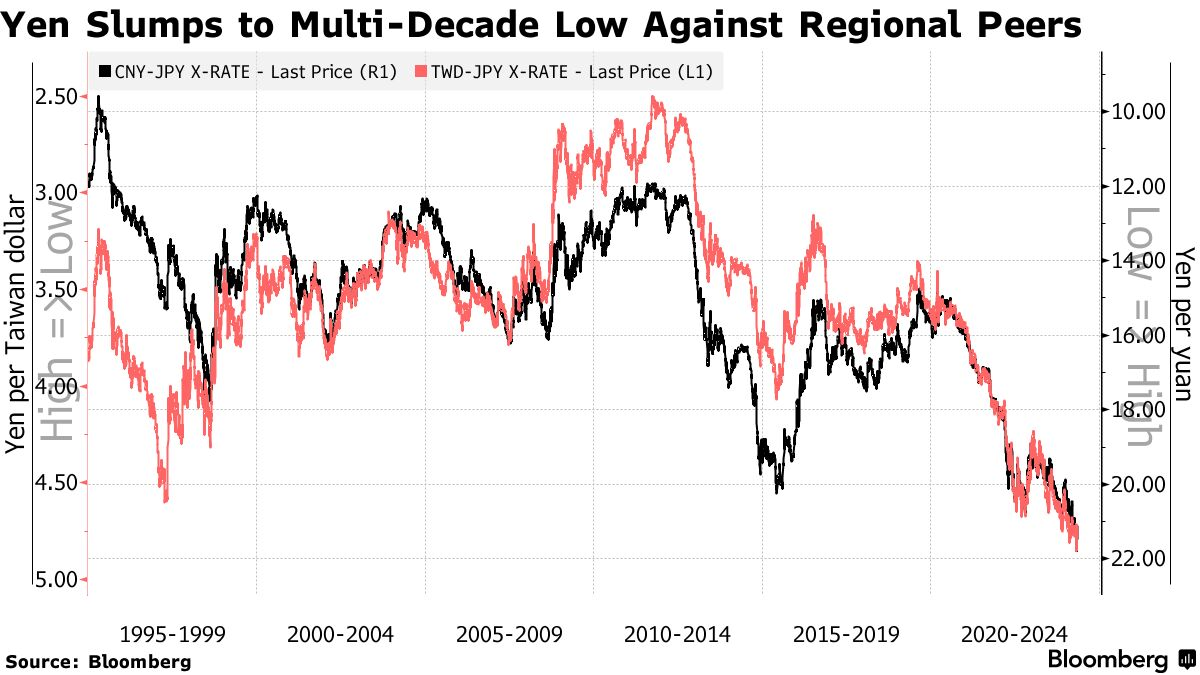

JPY chạm đáy trong nhiều thập kỷ khi so với các đồng tiền trong khu vực

Trong khi các ngân hàng trung ương châu Á tích cực hỗ trợ đồng nội tệ, thì sự sụt giảm của JPY là tồi tệ nhất trong khu vực, làm xói mòn khả năng cạnh tranh xuất khẩu của các nước láng giềng gần với Nhật Bản. Điều đó chắc chắn sẽ gây chú ý ngay cả khi nguyên nhân khiến đồng yên sụt giảm không chỉ nằm trong tầm kiểm soát của Tokyo khi vẫn còn đó chênh lệch lớn về lãi suất giữa Nhật Bản và phần còn lại của thế giới và sự ưa thích của nhà đầu tư đối với tài sản của Mỹ.

JPY giảm xuống mức thấp nhất kể từ năm 1992 so với đồng nhân dân tệ - đồng tiền của đối tác thương mại lớn nhất của Nhật Bản - vào cuối tháng 4. Đồng tiền này cũng ở mức yếu nhất so với đồng won kể từ năm 2008 và ở mức thấp nhất trong 31 năm so với đồng đô la Đài Loan.

Kisoo Park, nhà quản lý danh mục đầu tư cấp cao tại Manulife Investment Management, cho biết: “Điều đó đang xảy ra” khi được hỏi về sự mất giá mang tính cạnh tranh. “Cho dù đó là sự phá giá cố ý hay vô ý thì vẫn sẽ có tác động đến phần còn lại của khu vực.”

Tác động của sự suy yếu

Theo các nhà quan sát thị trường, mặc dù không còn ảnh hưởng mạnh như trước, nhưng sự sụt giảm hỗn loạn của JPY vẫn có thể tạo ra tác động lên các đồng tiền trong khu vực.

Arjun Vij, nhà quản lý danh mục đầu tư tại JPMorgan Asset Management, cho biết: “Trực tiếp nhất, việc JPY yếu hơn đáng kể sẽ kéo theo sự sụt giảm của các ngoại hối khác ở châu Á như đồng won Hàn Quốc và đồng đô la Đài Loan”.

Đối với Khoon Goh, người đứng đầu bộ phận nghiên cứu châu Á tại ANZ Group Holdings Ltd., đồng won và đồng đô la Đài Loan có thể sẽ gặp khó khăn trong việc hưởng lợi từ sự bùng nổ đầu tư vào trí tuệ nhân tạo ở các quốc gia đó cho đến khi JPY mạnh hơn.

Chắc chắn là có những dấu hiệu cho thấy chính quyền Nhật Bản có thể không cho phép đồng nội tệ của nước này sụt giảm thêm nữa. Sau khi USDJPY tăng chạm cột mốc tâm lý 160 lần đầu tiên trong hơn ba thập kỷ vào tuần trước, chính quyền Nhật Bản có vẻ đã có 2 lần can thiệp để đẩy cặp tiền về ngưỡng 155.

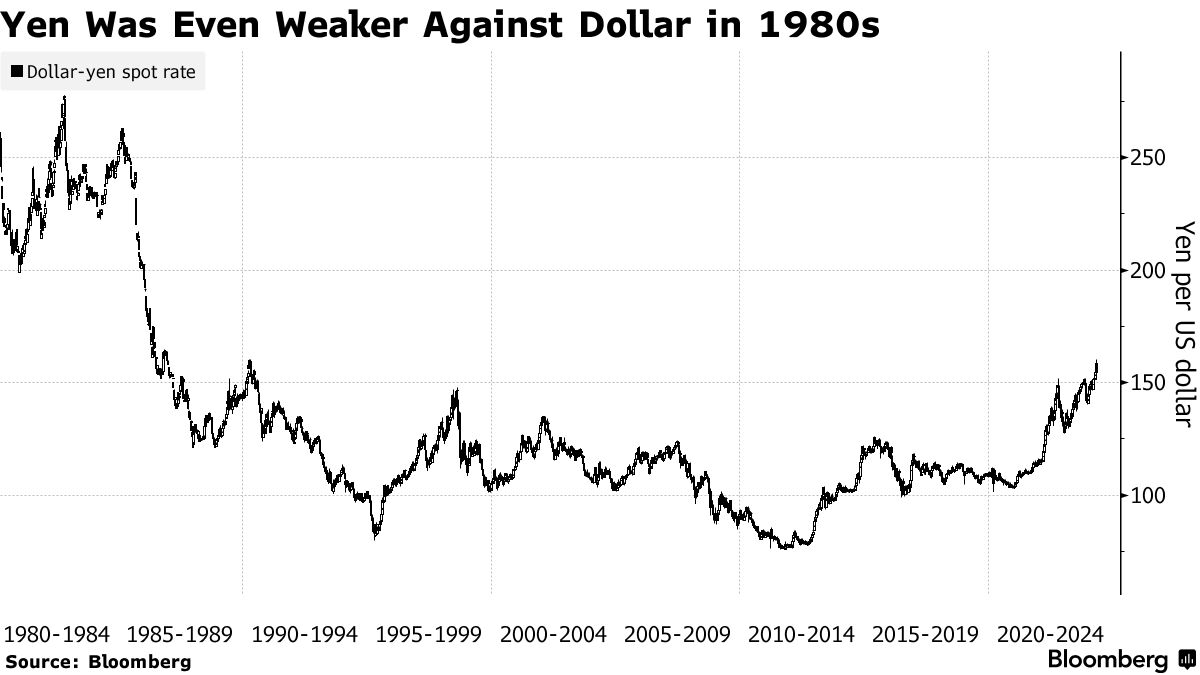

JPY thậm chí còn từng yếu hơn thời điểm hiện tại vào những năm 1980

Người ta ít lo ngại về một cuộc khủng hoảng tài chính trong khu vực khi hầu hết các nước châu Á được trang bị tốt hơn để tránh lặp lại tình trạng hỗn loạn vào cuối những năm 1990: có dự trữ ngoại hối mạnh hơn, cải cách từ việc giám sát khu vực tài chính chặt chẽ hơn và thị trường vốn địa phương sâu hơn.

Nhưng đối với Manulife's Park, việc USDJPY chạm mức 170 đến 180 sẽ không chỉ gây ra vấn đề cho châu Á mà còn ảnh hưởng đến tiền tệ của các thị trường mới nổi. Điều đó phần lớn là do JPY đóng vai trò như funding currency và được các nhà giao dịch carry trade ưa chuộng.

Ông nói: “Nếu các đồng tiền châu Á mất giá vì USD mạnh, các quỹ đầu tư vào thị trường địa phương sẽ phải rút vốn. Toàn bộ thị trường mới nổi sẽ sụp đổ và điều đó sẽ khiến trái phiếu chính phủ tăng giá trong khi cổ phiếu bị bán tháo.”

Ông nói thêm, mặc dù kịch bản như vậy có khả năng xảy ra thấp nhưng không thể loại trừ.

Các động thái từ Bắc Kinh

Một vấn đề quan trọng là những gì Trung Quốc sẽ làm với đồng nhân dân tệ khi đồng tiền này có nguy cơ bị JPY cùng kéo xuống và gây bất ổn cho khu vực. Đồng nhân dân tệ được coi như một chiếc neo cho các đồng tiền châu Á khác, có nghĩa là ngay cả những động thái nhỏ cũng có thể gây ra tác động lớn.

Đã có những đồn đoán thầm lặng nhưng ngày càng gia tăng rằng Bắc Kinh có thể cần phải thực hiện một biện pháp cực đoan để hỗ trợ nền kinh tế đang suy yếu của mình. Đó là phá giá đồng nhân dân tệ.

John Woods, giám đốc đầu tư khu vực Châu Á Thái Bình Dương của Lombard Odier Hong, cho biết: “Khi bạn nhìn vào toàn bộ châu Á và quan sát sự yếu kém đặc biệt của JPY, chúng tôi bắt đầu lo ngại về mức độ cạnh tranh tương đối, đặc biệt là với Trung Quốc. Vì vậy, đối với tôi, đó là một rủi ro mà tôi hiện đang khá tập trung vào khu vực châu Á.”

Bloomberg