Ta đang đến thời điểm thị trường mất niềm tin vào chính sách tài khóa bền vững tại Mỹ

Đức Nguyễn

FX Strategist

Nhận định của Eric Peters, giám đốc đầu tư One River Asset Management về tình hình tài khóa của Mỹ.

Nhà toán học và trader Nassim Taleb từng nói: “Chiến lược dành cho những người khám phá và doanh nhân là ít dựa vào việc lập kế hoạch từ trên xuống và tập trung vào việc mày mò và nhận ra tối đa các cơ hội khi chúng xuất hiện. Vì vậy, tôi không đồng ý với những người theo chủ nghĩa Marx và hay Adam Smith: lý do thị trường tự do hoạt động là vì chúng cho phép mọi người gặp may mắn, nhờ vào việc sai và sửa liên tục, chứ không phải bằng cách trao phần thưởng hay ‘khuyến khích’ cho kỹ năng. Khi đó, chiến lược là mày mò càng nhiều càng tốt và cố gắng thu thập càng nhiều cơ hội Thiên Nga Đen càng tốt.”

Taleb đã phổ biến việc săn lùng danh mục đầu tư cho Thiên Nga Đen. Với chính sách tài khóa siêu mở rộng, chiến tranh kéo dài, tê liệt chính trị, xung đột thế hệ, lạm phát khó khăn, lãi suất thực tăng và nhu cầu phòng hộ rủi ro ngày càng lớn, giờ đây rõ ràng là thời điểm để mở rộng tâm trí về những tương lai có thể xảy ra mà vẫn được định giá như thể không thể xảy ra. Các nhà hoạch định chính sách vẫn khá thoải mái, cho thiên nga ăn, chỉ toàn màu trắng. Và nếu một con thiên nga đen bất ngờ xuất hiện, họ biết rằng họ sẽ nhanh chóng tuyên bố một “cú sốc” không lường trước khác và quay trở lại với sự thoải mái của chính sách phi truyền thống.

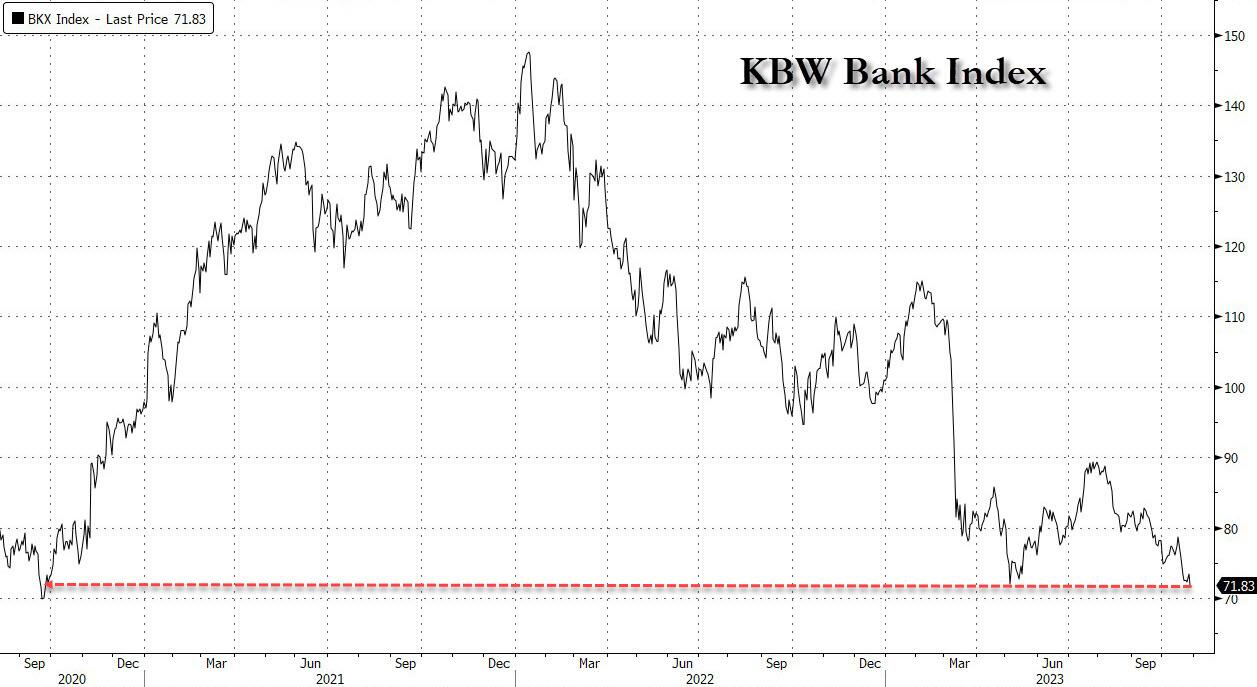

Có phải chúng ta đang vô tri bước vào một cuộc khủng hoảng ngân hàng? Sự phá vỡ mối tương quan thị trường gần đây đang đưa ra một tín hiệu cảnh báo sớm. Trở lại tháng 3. Các ngân hàng nhỏ chịu sức ép bởi làn sóng tiền gửi rút liên tục. Fed đã áp dụng các biện pháp khẩn cấp bằng cách sử dụng điều 13(3) của Đạo luật Dự trữ Liên bang - vung tiền cho các ngân hàng khu vực đang sợ hãi. Điều 13(3) nêu vấn đề về một cuộc khủng hoảng tài chính hoặc trục trặc nghiêm trọng của thị trường, một Thiên Nga Đen. Tháng 3 nhắc nhở chúng ta rằng Fed cảm thấy phải hành động ngay lập tức.

Chương trình cấp vốn có kỳ hạn ngân hàng (BTFP) được tạo ra để ngăn chặn căng thẳng thanh khoản ngân hàng. Nó được cho là chỉ là tạm thời - tuy nhiên, nó đang bám rất dai, tăng lên đỉnh mới vào tuần trước. Đó là một dấu hiệu xấu đối với các cổ đông - BTFP đang thay thế các khoản tiền gửi chi phí thấp bằng nguồn cấp vốn chi phí cao của Fed.

Cổ phiếu ngân hàng khu vực đã lặng lẽ giảm xuống vùng đáy mùa xuân. Thị trường cũng gợi ý về sự mất tương quan vào thời điểm đó. Các tài sản phòng hộ như vàng và Bitcoin bị ảnh hưởng tiêu cực bởi căng thẳng ngân hàng nhưng đã phục hồi mặc dù lãi suất thực tăng.

Tiền gửi ngân hàng thương mại đã giảm hơn 100 tỷ USD trong 3 tuần kết thúc vào ngày 18/10, ngay sát mức thấp nhất trong tháng Tư. Và cứu trợ 13(3) vẫn còn đó, nếu tự dưng bị bank run phát nữa, “họ sẽ làm thêm thôi.”

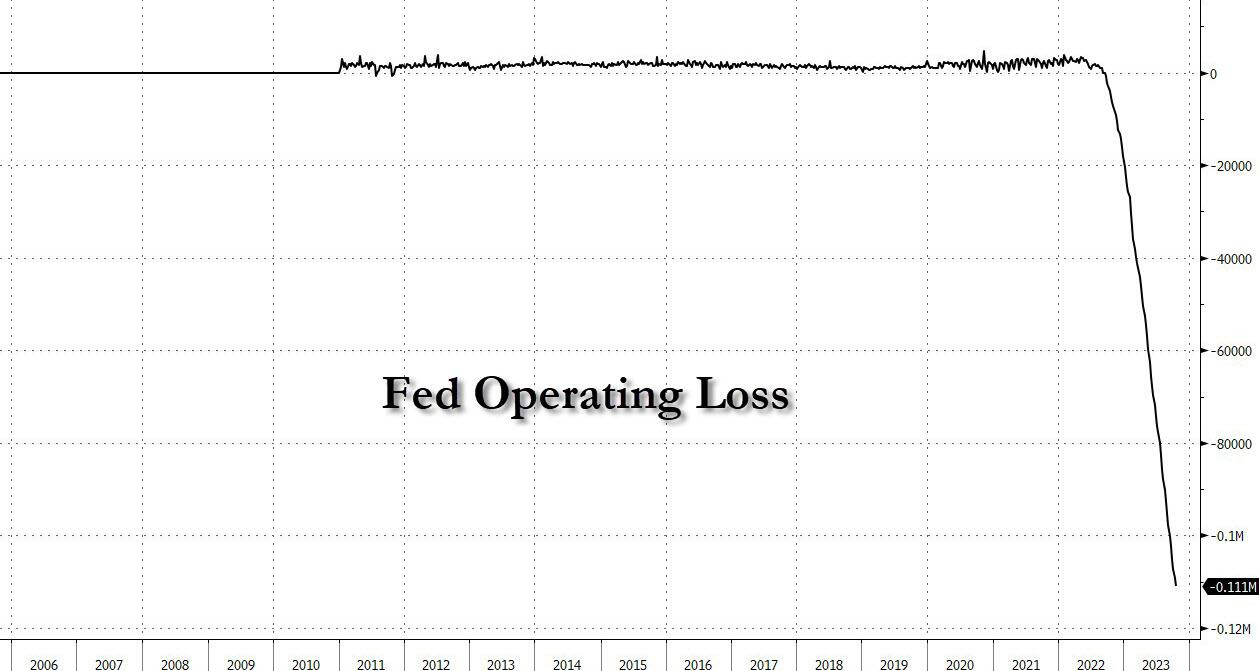

Và đó là những gì họ sẽ làm và cầu nguyện rằng thị trường hành sự cho đúng. Khác với các chu kỳ trước, Fed đang lún sâu vào lỗ hổng – khoản lỗ lũy kế trái phiếu nắm giữ đang ở mức 105 tỷ USD và tăng gần 1 tỷ USD/ngày. Săn lùng các giao dịch kiếm lợi từ khả năng thị trường nổi dậy chính xác là điều Taleb mô tả.

Trong các chu kỳ trước đây, sự thận trọng về tài khóa đã giúp các ngân hàng trung ương dễ dàng thực hiện chính sách phi truyền thống. Giờ đây, nỗ lực quay trở lại với chính sách truyền thống đã làm tăng chi phí tài chính của Fed, các khoản thanh toán lãi được thực hiện cho các ngân hàng lớn. Giống như cuộc khủng hoảng nợ năm 2011 ở châu Âu, chính sách tài khóa, tiền tệ và ngân hàng đang không thể tách rời. Chính sách tài khóa nới lỏng đã bắt chết các ngân hàng trung ương và các ngân hàng trung ương lại bắt chết các ngân hàng thương mại đang gặp khó khăn. Và việc thâm hụt ngân sách tăng gấp đôi trong năm nay với tỷ lệ thất nghiệp thấp kỷ lục rõ ràng là không thể chấp nhận được.

Tòa nhà Chrysler, một tòa nhà chọc trời theo phong cách Art Deco tráng lệ, được hoàn thành vào năm 1930, khi cuộc Đại suy thoái đang diễn ra. Hồi đó họ đã trả 2.5 triệu USD cho mảnh đất, giá trị của đồng tiền sau đó bị xói mòn theo thời gian. Thời gian tàn phá tất cả. Chrysler hiện nay là Stellantis, một tập đoàn, nhà sản xuất ô tô lớn thứ 4 thế giới, với vốn hóa thị trường 57 tỷ USD.

Tôi đang đứng trong Tòa nhà GM, ở góc đường 5 & 59, nói chuyện với một người bạn về những rủi ro, cơ hội. GM hoàn thành tòa tháp bằng đá cẩm thạch trắng vào năm 1968 và có phòng trưng bày ở sảnh. Vốn hóa thị trường của GM hiện ở mức 37 tỷ USD.

Apple được thành lập vào năm 1976, 8 năm sau khi tòa nhà mở cửa và hiện có một cửa hàng flagship ở tầng hầm. Vốn hóa thị trường của Apple là 2.63 nghìn tỷ USD.

Tôi đã lái chiếc Tesla của mình đến cuộc họp, rảnh tay trong phần lớn thời gian của chuyến đi. Elon vẫn chưa xây được một tòa tháp nào, gã chỉ có mấy cái Gigafactory. Tesla được thành lập vào năm 2001, và vốn hóa thị trường đang là 659 tỷ USD.

Nhân loại trả giá hậu hĩnh cho những người đổi mới, những người kiến trúc, những người dám chấp nhận rủi ro. Nó trừng phạt những người vùi mình cho doanh nghiệp, những người ngồi không ăn tiền trái phiếu, những người tìm kiếm sự an toàn. Sự thăng trầm của các công ty, quốc gia, đế chế - đây là những điều chúng ta đặt cược vào khi vận may của chúng ta đến rồi đi. Cổ phiếu, trái phiếu, FX, hàng hóa, phái sinh, tất cả đều chỉ là công cụ chúng ta sử dụng để đặt cược vào những thay đổi này.

Dù sao đi nữa, ta đang thảo luận về khả năng Hoa Kỳ tiến đến điểm mà các nhà đầu tư có thể mất niềm tin vào tính bền vững tài khóa. Nếu điều đó xảy ra trong khi lạm phát vẫn ở mức cao thì khả năng can thiệp của Fed sẽ bị hạn chế, có thể không hiệu quả, có thể phản tác dụng.

Tôi từng trade vài lần thị trường như vậy đầu những năm 1990, giai đoạn khủng hoảng Cơ chế Tỷ giá Châu Âu (ERM), và biến động thị trường cực kỳ bất thường, mạnh mẽ và đáng sợ. Còn với đồng tiền dự trữ toàn cầu, thị trường Mỹ, và những người trade chúng, đây là điều họ chưa bao giờ trải qua.

Giới chính trị và làm luật vênh váo bác bỏ những rủi ro này, và hành động đúng như những gì họ nói, bất cẩn, và càng khiến rủi ro dễ ập đến hơn. Tới giờ, ta sẽ chỉ cần theo dõi lợi suất tăng, cổ phiếu giảm, USD giảm, vàng tăng và Bitcoin tăng.

ZeroHedge