Bitcoin giảm xuống dưới $36.4K

Bitcoin có thời điểm tăng hơn 1% lên trên $36.6K đầu phiên Á nhưng hiện quay đầu giảm nhẹ xuống dưới $36.4K:

Bitcoin có thời điểm tăng hơn 1% lên trên $36.6K đầu phiên Á nhưng hiện quay đầu giảm nhẹ xuống dưới $36.4K:

Giá vàng giảm hơn 200 pip xuống dưới 2640 USD/oz trong bối cảnh những đặt cược vào khả năng Fed cắt giảm lãi suất 50 bps trong tháng 11 gần như đã bị loại bỏ. Đồng USD củng cố đà tăng mạnh của tuần trước và tạo áp lực lên giá vàng khi các nhà đầu tư đang theo dõi chặt chẽ tình hình địa chính trị.

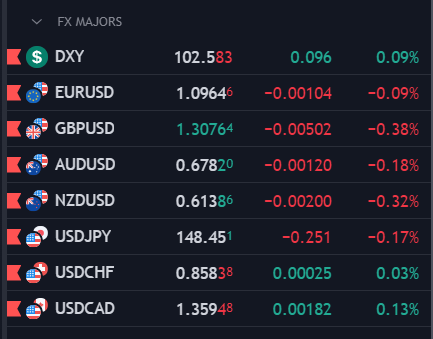

GBP//USD suy yếu và lao đốc xuống dưới mức 1.3070 trong phiên Mỹ vào thứ Hai do đồng USD duy trì đà tăng gần mức đỉnh trong gần 7 tuần - được thúc đẩy bởi dữ liệu NFP tích cực của Hoa Kỳ vào tháng 9. Chỉ số DXY đã kéo dài chuỗi tăng trong phiên giao dịch thứ 6 lên gần 102.50.

Dữ liệu trên thị trường lao động lạc quan đáng ngạc nhiên tại Mỹ đã buộc các nhà giao dịch phải thay đổi đặt cược về việc liệu Cục Dự trữ Liên bang (Fed) sẽ cắt giảm lãi suất 50 điểm cơ bản trong tháng 11 hay không. Theo công cụ FedWatch của CME, khả năng Fed hạ lãi suất 50 bps đã hoàn toàn loại bỏ và khả năng cao Fed sẽ cắt giảm lãi suất từ 0.01% - 0.25%.

Các nhà đầu tư đan chờ đợi dữ liệu CPI của Hoa Kỳ trong tháng 9, sẽ được công bố vào thứ năm. Dữ liệu lạm phát sẽ cung cấp thông tin rõ ràng hơn về triển vọng lãi suất của Fed vào tháng 11.

Theo Shaun Osborne, chuyên viên phân tích chiến lược ngoại hối của Scotiabank, đồng USD đang tích lũy sau đà tăng mạnh mẽ của tuần trước.

Tin tức:

Lợi suất trái phiếu kho bạc Mỹ và dầu thô tiếp tục tăng trong phiên Châu Âu. Thị trường đã bớt dần kỳ vọng về việc Fed cắt giảm lãi suất mạnh mẽ, và thậm chí còn nghiêng về khả năng Fed sẽ có động thái "hawkish" hơn so với chính dự báo của Fed. Trong khi đó, căng thẳng ở Trung Đông vẫn ở mức cao và điều đó đã hỗ trợ giá dầu, cùng với triển vọng vĩ mô khả quan hơn.

Đồng USD đang giảm nhẹ sau khi thị trường đánh giá lại động thái tiềm năng của Fed.

Phiên giao dịch hôm nay khá ảm đạm về mặt dữ liệu, với doanh số bán lẻ của khu vực Eurozone là điểm sáng duy nhất. Tuy vậy thị trường có vẻ như không quan tâm quá nhiều tới thông tin này.

Trong phiên Mỹ, một số quan chức Fed sẽ phát biểu, và hầu hết là những người có quan điểm "hawkish". Vì vậy việc xuất hiện một số bình luận cứng rắn sau báo cáo NFP sẽ không có gì đáng ngạc nhiên.

Tâm điểm chú ý trong tuần này là dữ liệu CPI của Mỹ vào thứ Năm, vì một báo cáo "nóng" có thể khiến thị trường cho rằng Fed sẽ tạm dừng chu kỳ cắt giảm lãi suất.

Theo chuyên viên phân tích ngoại hối Michael Pfister của Commerzbank, có vẻ như BoE hiện cũng đang bắt đầu thảo luận về việc cắt giảm lãi suất nhanh hơn:

Dưới đây là một số phân tích từ định chế này:

Sẽ rất khó để thuyết phục những thành viên "dovish" của ECB phản đối việc cắt giảm lãi suất sau khi số liệu lạm phát và PMI gần đây cho thấy xu hướng giảm rõ ràng, mặc dù dữ liệu này thường không đáng tin cậy.

François Villeroy de Galhau, quan chức ECB kiêm Thống đốc Ngân hàng Pháp, cho biết trong một cuộc phỏng vấn với La Repubblica:

ường

Thị trường trái phiếu đang có một vài yếu tố đồng thuận:

Mặc dù tất cả những điều này đã hỗ trợ lợi suất trái phiếu tăng nhưng có một biểu đồ mà những người bán khống trái phiếu cần theo dõi. Chênh lệch lợi suất giữa trái phiếu 2 năm và 10 năm đang tiến gần đến 0.0% và dự báo sẽ có nhiều sự "giằng co" trên thị trường trái phiếu

Thị trường đang giao dịch khá ảm đạm trong phiên giao dịch hôm nay, khi có nhiều yếu tố khiến nhà đầu tư phải cân nhắc:

Ngân hàng Dự trữ Ấn Độ (RBI) đã đưa ra cảnh báo cho các ngân hàng, yêu cầu họ không nên thực hiện các giao dịch bán khống đồng Rupee với quy mô lớn khi đồng tiền này đang có nguy cơ chạm mức thấp kỷ lục. Điều này nhằm mục đích ổn định đồng nội tệ trong bối cảnh nó đang chịu áp lực giảm giá trong các phiên giao dịch gần đây.

RBI đã truyền đạt thông điệp này đến các ngân hàng nhà nước và tư nhân, cho thấy sự quan tâm của ngân hàng trung ương đối với sự ổn định của đồng tiền quốc gia. Sự can thiệp này có thể nhằm ngăn chặn tình trạng mất giá của đồng rupee, điều này có thể ảnh hưởng tiêu cực đến nền kinh tế Ấn Độ cũng như làm tăng chi phí nhập khẩu và lạm phát.

Chỉ số DXY tích lũy quanh 102.50 trong ngày sau khi tăng vọt hơn 2% vào tuần trước, hưởng lợi từ nhu cầu trú ẩn do căng thẳng địa chính trị leo thang ở Trung Đông và luồng dữ liệu lao động tích cực trong tháng 9 tại Mỹ. EUR/USD chật vật phục hồi lên 1.1000 sau pha giảm mạnh về gần mức thấp nhất kể từ giữa tháng 8, gần 1.0950. Tương tự, GBP/USD cũng đi ngang trong biên độ hẹp trên 1.3100.

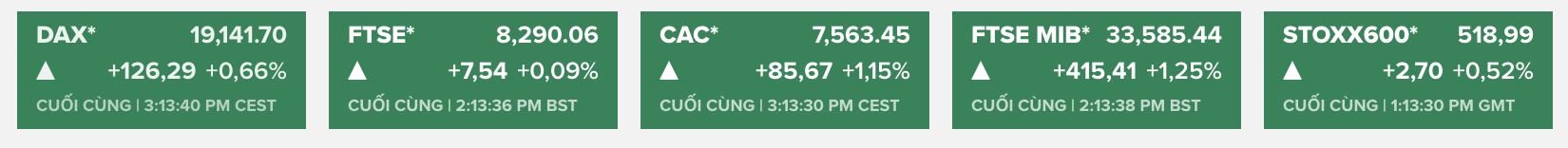

Trên thị trường chứng khoán, các chỉ số châu Âu xóa sạch đà tăng khi mở cửa phiên thứ Hai, với HĐTL Hoa Kỳ cùng sụt giảm do cuộc xung đột ở Trung Đông làm giảm bớt tâm lý lạc quan về nền kinh tế Hoa Kỳ sau dữ liệu việc làm mạnh hơn dự kiến được công bố vào thứ Sáu.

Về mặt dữ liệu, chỉ số tâm lý các nhà đầu tư Sentix tháng 10 tại Eurozone ghi nhận sự cải thiện, được hỗ trợ nhờ gói kích thích kinh tế mạnh mẽ của Trung Quốc và việc ECB hạ lãi suất. Trong khi đó, doanh số bán lẻ tháng 8 không đạt kỳ vọng cho thấy sự sụt giảm trong nhu cầu chi tiêu của người tiêu dùng.

Cập nhật các thị trường khác:

Chỉ số niềm tin nhà đầu tư Sentix tại Eurozone:

Tâm lý của các nhà đầu tư tại khu vực đồng Euro đã cải thiện vào tháng 10, sau một thời gian dài giảm sút. Mặc dù vẫn còn nhiều bất mãn với tình hình kinh tế hiện tại, nhưng sự gia tăng kỳ vọng về tương lai đã khiến tâm lý đầu tư cải thiện.

Chỉ số đã tăng vượt mức dự đoán cho thấy những kỳ vọng tích cực về khả năng phục hồi kinh tế trong khu vực, điều này có thể liên quan đến việc Ngân hàng Trung ương châu Âu giảm lãi suất nhằm hỗ trợ nền kinh tế và các biện pháp kích thích kinh tế từ Trung Quốc.

Giá dầu tăng hơn 1.5% lên 75.50 USD/thùng sau khi ghi nhận tuần giao dịch có hiệu suất tốt nhất trong hơn 1 năm vào thứ Sáu, trong bối cảnh gia tăng lo ngại về một cuộc chiến tranh trên diện rộng ở Trung Đông.

Thủ tướng Nhật Bản Shigeru Ishiba kiên quyết giữ nguyên mức thuế thu nhập vốn hiện tại là 20% để thúc đẩy đầu tư và giảm bớt gánh nặng thuế cho những người có thu nhập cao.

Bước đi này nhằm khuyến khích đầu tư và giảm gánh nặng thuế cho những người có thu nhập cao, đặc biệt là những người có lợi nhuận đáng kể từ việc đầu tư vào chứng khoán và bất động sản.

Các ngân hàng được kỳ vọng hạ lãi suất vào cuối năm

Ngân hàng được kỳ vọng thắt chặt chính sách vào cuối năm

Nhiều doanh nghiệp ở miền Tây Nhật Bản, đặc biệt trong lĩnh vực điện tử, đang điều chỉnh kế hoạch kinh doanh của họ để chuẩn bị cho việc xuất khẩu sang Trung Quốc sẽ tiếp tục giảm trong thời gian tới. Điều này xuất phát từ dự đoán rằng nền kinh tế Trung Quốc sẽ tiếp tục gặp khó khăn.

Ngoài ra, các doanh nghiệp này cũng nhấn mạnh tầm quan trọng của sự ổn định trong tỷ giá hối đoái, bởi vì sự biến động của tiền tệ có thể ảnh hưởng nghiêm trọng đến hoạt động xuất khẩu và lợi nhuận của họ. Các doanh nghiệp rất nhạy cảm với những thay đổi này, vì chúng có thể ảnh hưởng đến chi phí và giá cả sản phẩm của họ trên thị trường quốc tế.

Goldman Sachs đã hạ xác suất xảy ra suy thoái kinh tế tại Mỹ xuống còn 15% trong 12 tháng tới, giảm 5 % so với báo cáo trước đó, sau khi báo cáo việc làm mới nhất cho thấy số liệu tích cực hơn dự kiến. Báo cáo này đã giúp giảm lo ngại suy thoái, khi thị trường lao động tiếp tục tăng trưởng vững vàng và GDP vẫn đang tăng mạnh.

Goldman Sachs cũng giữ nguyên dự báo rằng Fed sẽ giảm lãi suất từng bước, với mỗi lần giảm 25bps, để đưa lãi suất xuống 3.25-3.5% vào tháng 6/2025. Họ nhấn mạnh rằng không có lý do rõ ràng nào khiến cho tăng trưởng việc làm giảm sút trong bối cảnh số lượng việc làm đang ở mức cao và nền kinh tế Mỹ vẫn đang phát triển mạnh mẽ.

Tóm lại, nhờ sự tăng trưởng tích cực trong việc làm và GDP, Goldman Sachs đã giảm mạnh dự báo suy thoái và tiếp tục kỳ vọng rằng lãi suất sẽ được điều chỉnh giảm dần trong thời gian tới.

Như thường lệ vào các ngày thứ Hai, lịch kinh tế hôm nay có phần tẻ nhạt với báo cáo Doanh số bán lẻ của Khu vực đồng Euro là thông tin kinh tế duy nhất được công bố. Trọng tâm phiên Âu hôm nay sẽ tập trung vào phát biểu từ các quan chức Fed, sau báo cáo việc làm NFP Mỹ bất ngờ tăng vọt so với kỳ vọng.

Nhìn chung, thị trường có thể sẽ phản ứng theo dữ liệu việc làm tích cực này hoặc chọn giữ trạng thái ổn định để chuẩn bị cho một trong những sự kiện kinh tế quan trọng hơn trong tuần, đó là báo cáo CPI Mỹ dự kiến công bố vào thứ Năm. Báo cáo này rất quan trọng vì nó sẽ giúp đánh giá tình hình lạm phát hiện tại và có thể ảnh hưởng đến quyết định chính sách tiền tệ của Fed trong thời gian tới.

Đơn đặt hàng nhà máy của Đức trong tháng 8 giảm 5.8% m/m, đây là mức giảm mạnh hơn nhiều so với dự kiến -1.9%.

Trong tháng trước đó, chỉ số này tăng 2.9%.

Chỉ số giá nhà Halifax của Vương quốc Anh trong tháng 9 tăng 0.3% m/m, đây là mức tăng lớn hơn dự kiến +0.2% m/m.

Trong tháng trước đó, chỉ số này cũng tăng 0.3% m/m.

BoJ cho biết giá cả đang tăng ở nhiều lĩnh vực, nhiều công ty thấy cần phải tiếp tục tăng lương do tình trạng thiếu hụt lao động.

Trong báo cáo hàng quý, BoJ đã nâng triển vọng kinh tế đối với 2/9 khu vực tại Nhật Bản. Họ giữ nguyên đánh giá đối với các khu vực còn lại.

Chỉ báo nhanh của Nhật Bản trong tháng 8 được ghi nhận ở mức 106.7, thấp hơn kỳ vọng là 107.2.

Trong tháng trước đó, chỉ số này ở mức 109.3.

USD/JPY tăng lên trên mức 149.10 vào đầu ngày hôm nay. Tuy nhiên, đã có sự can thiệp bằng ngôn từ Thứ trưởng Bộ Tài chính Nhật Bản phụ trách các vấn đề quốc tế Atsushi Mimura. Ông là quan chức sẽ chỉ thị cho BoJ can thiệp khi ông cho là cần thiết. Bình luận của ông không phải là bất thường, ông cho biết sẽ theo dõi các động thái trên thị trường ngoại hối bao gồm cả động thái đầu cơ.

PBoC đã công bố rằng dự trữ vàng của họ vẫn ổn định trong tháng thứ năm liên tiếp.

Ngoại trừ JPY, các đồng tiền chính không biến động nhiều.

Cổ phiếu Trung Quốc / Hồng Kông tiếp tục tăng giá.

Goldman Sachs dự báo cổ phiếu Trung Quốc sẽ tăng vọt nhờ các biện pháp kích thích

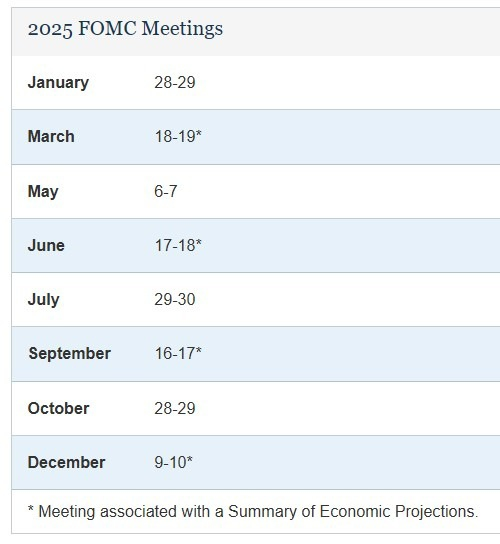

HSBC dự kiến Fed sẽ cắt giảm lãi suất 25 bps tại cuộc họp ngày 6-7/11, sau đó là một lần nữa tại cuộc họp ngày 17-18/12, sau đó là vào tháng 1, tháng 3, tháng 5 và tháng 6, tổng cộng là sáu lần cắt giảm lãi suất 25 bps liên tiếp.

Lịch trình của Ủy ban Thị trường Mở Liên bang (FOMC) vào năm 2025:

Những nỗ lực của Thống đốc BoJ Kazuo Ueda nhằm tăng lãi suất đang phải đối mặt với những thách thức mới khi JPY phục hồi và các lãnh đạo chính trị mới đang nghiêng về chính sách tiền tệ nới lỏng đã làm tăng rào cản cho việc tăng lãi suất.

Kết hợp điều này với dữ liệu việc làm mạnh mẽ từ Mỹ vào thứ Sáu khiến tỷ giá USD/JPY tăng trên 149.00 vào sáng sớm.

Tuy nhiên, Thứ trưởng Bộ Tài chính Nhật Bản phụ trách các vấn đề quốc tế Atsushi Mimura cho biết:

Những phát biểu này đã giúp USD/JPY quay trở lại mức 148.500.

Theo số liệu của Cục Thống kê Lao động Mỹ công bố tối thứ Sáu, bảng lương phi nông nghiệp của Mỹ tăng 254,000 vào tháng 9, mức cao nhất trong sáu tháng. Tỷ lệ thất nghiệp giảm xuống còn 4.1% và thu nhập theo giờ tăng 4% so với cùng kỳ năm trước.

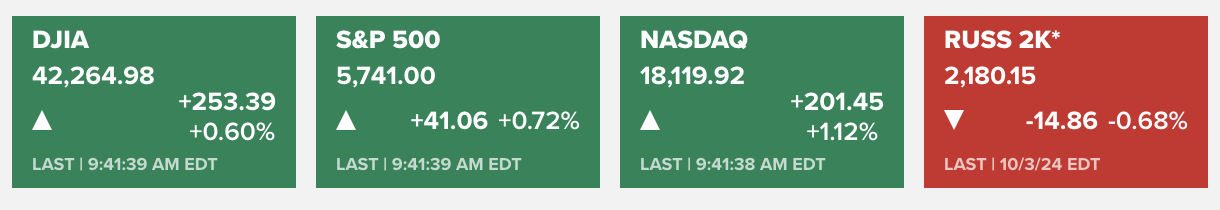

Cổ phiếu Hoa Kỳ tăng cao mặc dù lợi suất tăng cao khi thị trường việc làm tại Mỹ vẫn mạnh mẽ và các công nhân đình công đã đạt được thỏa thuận tạm thời ngăn chặn việc đóng cửa các cảng chính

Trong tuần giao dịch:

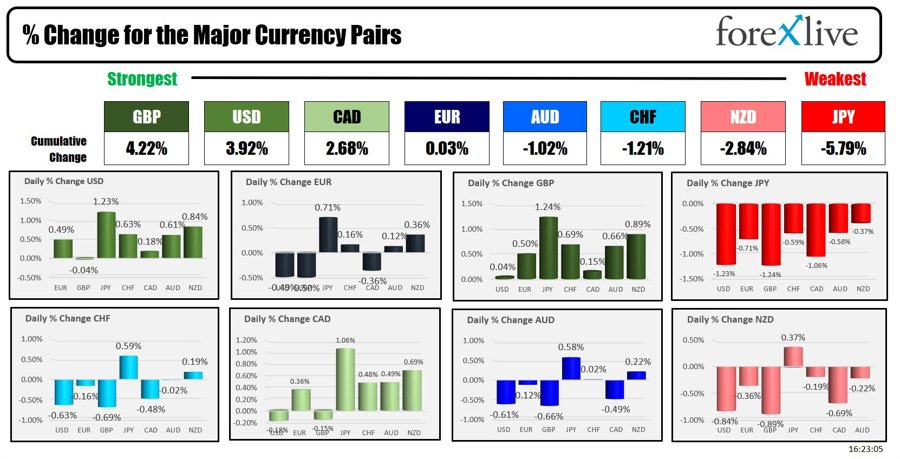

GBP và USD mạnh nhất trong khi JPY là đồng tiền yếu nhất trong số các đồng tiền chính:

Giá vàng đã biến động mạnh vào thời gian vừa qua. Sau khi dữ liệu việc làm của Mỹ được công bố vào lúc 19:30 tối thứ Sáu, giá vàng giảm mạnh xuống dưới mức 2,640 USD/oz, tuy nhiên sau đó vào 22:00 cùng ngày, giá vàng quay đầu tăng, chạm mức 2,670 USD/oz nhưng ngay sau đó giảm trở lại mức 2,642 USD/oz vào 23:30. Hiện tại, giá vàng đang ít biến động ở quanh mức 2,650 USD/oz.

Giá vàng đã sụt giảm hơn 300pip xuống tiệm cận 2630 USD/oz do báo cáo việc làm mạnh mẽ của Hoa Kỳ, giá vàng hiện đã quay đầu phục hồi toàn bộ đà giảm lên 2670 USD/oz.

Ngân hàng Bank of America dự đoán Fed sẽ hạ lãi suất 25 điểm cơ bản, thay vì 50 điểm cơ bản.

Thị trường đang dự đoán chỉ có 6% khả năng Fed sẽ cắt giảm lãi suất. Các nhà giao dịch hợp đồng tương lại định giá khoảng 25.9%.

"Liệu có quá sớm để dự đoán Fed sẽ quyết định giữ nguyên lãi suất?"

Báo cáo việc làm của Hoa Kỳ đã khiến USDCHF đã break khỏi phạm vi giao dịch từ 0.8399 đến 0.85368. USDCHF đã giao dịch gần 0.85166 trước báo cáo và hiện đã tăng vọt lên 0.8607. Tại vùng đỉnh, cặp tiền này đã test mức thoái lui 61.8% của động thái giảm từ mức đỉnh giữa tháng 8 tại 0.86049. USDCHF đã quay trở lại mức 0.8587.

Trên biểu đồ khung ngày, mức 0.8580 là hỗ trợ gần nhất. Nếu USDCHF có thể duy trì trên mức đó, USDCHF có thể tăng cao hơn và test mức thoái lui 61.8%.

Chỉ số Dow Jones tăng hơn 227 điểm, tương đương 0.5%. Chỉ số S&P 500 nhích 0.7% và Nasdaq tăng hơn 1%.

Bảng lương phi nông nghiệp tăng 254,000 việc làm vào tháng 9, vượt xa dự báo 150,000 từ các nhà kinh tế được Dow Jones khảo sát. Tỷ lệ thất nghiệp giảm xuống còn 4.1% mặc dù kỳ vọng giữ nguyên ở mức 4.2%.

Diễn biến vào thứ sáu đánh dấu một bước ngoặt sau khi căng thẳng địa chính trị gia tăng ở Trung Đông khiến Phố Wall khởi đầu tháng 10 không mấy suôn sẻ. Báo cáo việc làm dường như đã chuyển sự tập trung của nhà đầu tư trở lại tình hình kinh tế Hoa Kỳ.

Chỉ số Stoxx 600 toàn châu Âu tăng 0.46%, với hầu hết các ngành và sàn giao dịch chứng khoán lớn đều ghi nhận sắc xanh.

Cổ phiếu dầu khí tăng 1.28% do lo ngại về nguồn cung sau khi Tổng thống Hoa Kỳ Joe Biden gợi ý rằng Israel có thể nhắm mục tiêu vào ngành công nghiệp dầu mỏ của Iran khi xung đột Trung Đông tiếp tục leo thang. Ngược lại, lĩnh vực tiện ích giảm 1.5%.

Cổ phiếu của các hãng sản xuất ô tô tăng 2.2%, dẫn đầu là đà tăng của Volvo và Volkswagen, sau khi Liên minh châu Âu bỏ phiếu thông qua mức thuế quan chính thức đối với xe điện chạy bằng pin (BEV) do Trung Quốc sản xuất. Quyết định này được đưa ra bất chấp sự phản đối của nhiều nhà sản xuất ô tô châu Âu, những người lo ngại Trung Quốc sẽ "trả đũa".

EURUSD đã lao dốc xuống dưới vùng 1.1001 - 1.10145 và mục tiêu tiếp theo là thoái lui 61.8% gần 1.0944 và đường MA100 ngày tại 1.0928. Cặp tiền này bị đè nặng sau khi báo cáo bảng lương phi nông nghiệp của Hoa Kỳ tăng nóng hơn dự kiến khiến đồng USD tăng vọt.

USDJPY đã break lên trên ngưỡng kháng cự quanh 147.20 – 147.338 và mục tiêu tiếp theo là mức đỉnh từ ngày 16 tháng 8 tại 149.390. trên biểu đồ H4, cặp tiền này cũng đã break lên trên mức thoái lui 38.2% của động thái giảm từ mức đỉnh năm 2024 tại 148.116. Báo cáo NFP tích cực của Hoa Kỳ đã làm giảm kỳ vọng Fed hạ lãi suất "mạnh tay", từ đó thúc đẩy đồng bạc xanh tăng cao.

Khả năng Fed hạ lãi suất 50 điểm cơ bản đã giảm xuống còn khoảng 11%. Có vẻ như nếu Fed thực sự tiếp tục cắt giảm lãi suất thì mức cắt giảm 25 điểm cơ bản sẽ là hợp lý.