- Chỉ số thị trường nhà ở NAHB tháng tư ghi nhận con số 45 điểm, cao hơn so với 44 điểm dự kiến

- Doanh số bán hàng hiện tại ở mức 51 điểm, cao so với 49 điểm tại tháng trước

- Người mua tiềm năng đạt 31 điểm, không thay đổi so với tháng trước

Bitcoin giảm gần 1% trong ngày xuống giao dịch quanh $62,500 từ $63,000 trước đó.

Lợi suất trái phiếu chính phủ Mỹ kì hạn hai năm dẫn đầu đà tăng với 8.3 điểm cơ bản. Theo sau đó là lợi suất kì hạn năm năm và lợi suất các kì hạn mười năm, ba mươi năm.

Một quan chức của liên minh G7 mới đây cho biết nhóm sẽ giữ mức giá trần 60 USD/thùng đối với dầu thô vận chuyển bằng đường biển của Nga, bất chấp giá dầu thô toàn cầu đang tăng và một số nước kêu gọi mức giá trần thấp hơn để siết chặt nguồn thu của Nga.

Được biết tháng 12 năm ngoái, G7 và Úc đã tuyên bố áp trần giá dầu Nga ở mức 60 USD/thùng, nhằm giảm nguồn thu của Nga từ xuất khẩu dầu thô và ngăn chặn nguy cơ tăng vọt của giá dầu thế giới sau lệnh cấm vận của EU đối với hàng hóa từ Nga.

Mặc dù đã tăng trở lại sau khi chạm mức đáy trong phiên, EUR/USD vẫn tiếp tục lao đầu. Cặp tiền hiện đang ở ngưỡng 1.09337.

Quan chức BOE, Cunliffe cho biết

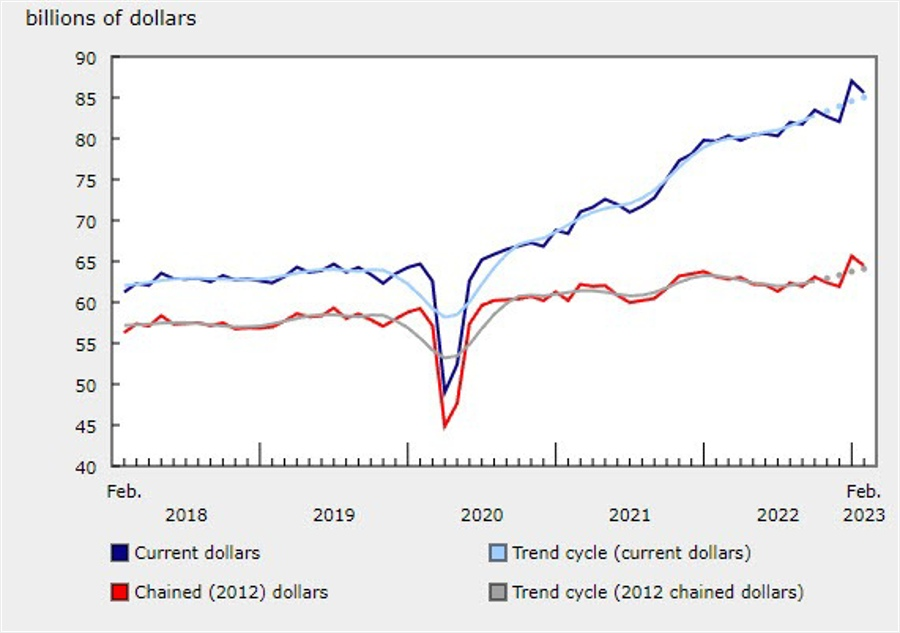

Hôm nay Canada sẽ công bố doanh số bán buôn với kỳ vọng -1.6% so với 2.4% của tháng trước. Chỉ số sản xuất Empire State của Fed New York cũng sẽ được công bố vào lúc 19:30 tối nay với ước tính là -17.7 so với -24.6 của tháng trước.

Tổng hợp thị trường

Các HĐTL Mỹ:

Thị trường chứng khoán châu Âu biến động trái chiều:

Lợi suất TPCP Mỹ đồng loạt tăng:

Lợi suất trái phiếu chính phủ châu Âu cũng ghi nhân đà tăng:

Các nhà phân tích tại TD Securities cho biết họ không mong đợi biên bản cuộc họp chính sách tháng 4 của Ngân hàng Dự trữ Úc (RBA) sẽ đưa ra bất kỳ điều gì bất ngờ và dự đoán rằng RBA có khả năng giữ nguyên lãi suất chính sách một lần nữa vào tháng 5:

Cập nhật thị trường tiền tệ:

Với việc không dữ liệu quan trọng nào được công bố trong tuần này, phát biểu của các quan chức Fed có thể là những gì thị trường sẽ chú ý nhằm dự đoán quyết định chính sách tiếp theo trước khi thời gian tạm dừng phát ngôn của FOMC sẽ bắt đầu vào ngày 22 tháng 4.

BTCUSD giảm 1.78% trong ngày, hiện ở $29,784

Deutsche dự đoán lạm phát toàn phần của Anh giảm xuống 9.73% y/y vào tháng 3 trong khi lạm phát cơ bản hàng năm ước tính giảm xuống 5.85% y/y. Trước đó, ước tính của nhà kinh tế cho cả hai chỉ số lần lượt là 9.8% y/y và 6.0% y/y

Deutsche đề cập rằng vẫn còn một dấu hỏi lớn về sự tồn tại của lạm phát dịch vụ và điều đó có khả năng duy trì lạm phát ở mức cao trong những tháng tới. Tuy nhiên, họ kỳ vọng đà tăng giá của các hàng hóa cốt lõi sẽ dịu đi khi chuỗi cung ứng bình thường hóa và lạm phát lương thực cũng có khả năng chậm lại từ mùa hè trở đi. Mặc dù vậy, lạm phát Anh vẫn được dự đoán sẽ duy trì ở mức cao trong phần lớn thời gian của năm.

Lợi suất trái phiếu kho bạc tăng trở lại và việc định giá Fed ít ôn hòa hơn chắc chắn đã giúp USDJPY phục hồi khi hiện đã tăng trở lại trên 134.00 - mức đỉnh kể từ ngày 15 tháng 3 vào tháng trước.

Đáng chú ý, cặp tiền này có thể sẽ phá vỡ ngưỡng kháng cự từ mức thoái lui Fib 50 ở 133.77, sau khi đã phá vỡ đường trung bình động 100 ngày.

Điều đó sẽ khiến mức 135.00 là mục tiêu tiếp theo, trước khi phe mua có thể đưa cặp tiền quay trở lại đường trung bình động 200 ngày hiện ở 137.12 - mức ngăn chặn đà tăng vào tháng trước trước khi tình trạng hỗn loạn ngân hàng nhấn chìm thị trường.

Tuy nhiên, mọi con mắt sẽ đổ dồn vào thị trường trái phiếu và hiện tại, có vẻ như lợi suất 10 năm ở Mỹ sẽ không có nguy cơ phá vỡ xuống dưới ngưỡng quan trọng gần 3.30%. Cuộc khủng hoảng ngân hàng đã lắng xuống và nếu các nhà giao dịch bắt đầu nảy ra ý tưởng rằng Fed thực sự sẽ giữ lãi suất ở mức cao trong thời gian dài, thì đó là sự hỗ trợ cho USD/JPY.

Lợi suất trái phiếu kho bạc kỳ hạn 2 năm tăng hơn 4 bps lên 4.148% trong ngày khi lợi suất kỳ hạn 10 năm cũng tăng hơn 1 bps lên 3.538% - gần mức đỉnh trong hai tuần.

Lợi suất tăng củng cố đà tăng của USDJPY khi cặp tiền hiện dao động quanh 134.00. Trước đó, cặp tiền này đã chạm 134.20 - mức đỉnh trong một tháng. Khi lợi suất bắt đầu tăng nhẹ, điều đó nghĩa là thị trường cũng bớt ôn hòa hơn đối với Fed.

Trong trường hợp của EUR/USD, nếu mức hỗ trợ đường trung bình động 200 giờ ở 1.0945 bị phá vỡ, đà giảm sẽ tiếp tục.

Đối với GBP/USD, xu hướng ngắn hạn đã thay đổi khi phe bán hiện bắt đầu hướng tới mức đáy vào ngày 10 tháng 4 tại 1.2344 vào lúc này:

Sau một chút sụt giảm do tình trạng khủng hoảng ngân hàng, tiền gửi có kỳ hạn của Thụy Sĩ đã tăng trở lại vào tuần trước.

Tỷ lệ thất nghiệp của Vương quốc Anh dự kiến sẽ không thay đổi ở mức 3.7%. Việc làm được dự báo sẽ tăng 52 nghìn trong khi Thu nhập trung bình dự kiến sẽ giảm xuống 6.2%.

CPI y/y và CPI m/m của Canada dự kiến lần lượt ở mức 4.3% và 0.5%.

CPI y/y và CPI m/m của Vương quốc Anh dự kiến lần lượt ở mức 9.8% và 0.5%

Đồng đô la hiện đang tăng giá so với tất cả các loại tiền chính sau khi sụt giảm nhẹ ở phiên Á. Bên cạnh đó, lợi suất TPCP Mỹ kỳ hạn 1 năm tăng 2.43% lên 4.927, còn các kỳ hạn trên 2 năm lại suy yếu.

Nhà hoạch định chính sách của Ngân hàng Trung ương Châu Âu (ECB) Martins Kazaks cho biết ngân hàng trung ương có 2 lựa chọn tăng lãi suất 25 hoặc 50 điểm cơ bản trong tháng 5

Việc tăng 25 bps dường như có nhiều khả năng xảy ra hơn. Báo cáo lạm phát tiêu dùng khu vực đồng euro cho tháng 4 được công bố chỉ hai ngày trước quyết định của ECB và điều đó có thể ảnh hưởng đến quyết định của các nhà hoạch định chính sách.

DAX và CAC 40 đang ở mức cao nhất trong năm. HĐTL chứng khoán Hoa Kỳ cũng tăng nhẹ.

Đồng đô la đang giảm giá so với hầu hết các loại tiền chính khác, trừ yên Nhật. Hiện DXY tiếp tục sụt giảm xuống mức 101.5 và EURUSD tăng nhẹ lên gần mức 1.100.

Các nhà kinh tế được Bloomberg khảo sát cho biết Ngân hàng Trung ương châu Âu dự kiến sẽ nâng mức lãi suất tiền gửi lên 3.75% trong tháng 7 và duy trì trong suốt phần còn lại của năm.

Bên cạnh đó, họ cũng dự báo Ngân hàng Quốc gia Thụy Sĩ sẽ hoàn thành chu kỳ thắt chặt vào tháng 6, sau đó giữ nguyên lãi suất trong hơn một năm.

EUR/USD tiếp tục chịu áp lực giảm khi duy trì dưới 1.0100. USD phục hồi nhẹ trong bối cảnh khẩu vị rủi ro được cải thiện và lợi suất trái phiếu kho bạc Mỹ giảm trở lại.

Cần chú ý bài phát biểu của chủ tịch ECB Lagarde vào 22:00 tối nay.

Cặp tiền hiện ở 1.0987

Sự lạc quan đối với chứng khoán châu Âu tiếp tục được lan tỏa khi DAX và CAC 40 sẵn sàng vươn lên mức cao nhất trong năm. Trong khi đó, hợp đồng tương lai S&P 500 cũng tăng 9 điểm, tương đương 0.2% vào thời điểm hiện tại.

Lợi suất TPCP đồng loạt giảm trên mọi kỳ hạn hiện đang tạo áp lực lên USD. Đồng bạc xanh đang giao dịch quanh mức 101.59.

Vàng bắt đầu đà tăng mạnh mẽ và hiện đang duy trì trên mức $2,012.

Đa số các nhà kinh tế được Bloomberg khảo sát kỳ vọng Ngân hàng Trung ương châu Âu (ECB) sẽ tăng lãi suất thêm 25 điểm cơ bản (bps) tại các cuộc họp chính sách vào tháng 5, tháng 6 và tháng 7 trước khi tạm dừng chu kỳ thắt chặt.

Kết thúc đà giảm, Đồng bảng Anh đảo chiều tăng giá so với đồng bạc xanh, hiện đang dao động quanh mức $1.2417.

Chứng khoán Trung Quốc đang tăng vọt khi Ngân hàng Nhân dân Trung Quốc (PBoC) hứa hẹn một chính sách tiền tệ thận trọng để kích thích nhu cầu trong nước. Lạm phát của Trung Quốc đã giảm nhẹ trong vài tháng qua mặc dù nền kinh tế đã mở cửa trở lại sau khi các biện pháp kiểm soát đại dịch được dỡ bỏ. PBoC đang tập trung vào việc mở rộng nhu cầu bán lẻ vì nó sẽ làm tăng niềm tin của người tiêu dùng vào nền kinh tế.

Trong khi đó, chuyên gia kinh tế tại UOB Group Ho Woei Chen đã xem xét các số liệu mới nhất về cán cân thương mại tại Trung Quốc. Ông cho biết: “Xuất khẩu bất ngờ tăng mạnh trong tháng 3 trong khi nhập khẩu kém hơn nhưng vẫn đạt trên mức kỳ vọng đồng thuận. Các lô hàng của Trung Quốc được cải thiện trong bối cảnh sản xuất trong nước bình thường hóa và nhu cầu mạnh mẽ hơn từ thị trường châu Á và châu Âu.”

ChinaA50 tăng 1.55%

USDJPY tiếp tục đà tăng của mình trong phiên Á, hiện đang dao động quanh mức 134.04.

Sau đà giảm mạnh vào tuần trước, bạc chưa có dấu hiệu khởi sắc, hiện đang cố gắng trụ trên mức $25.3.

Trước bối cảnh USD hồi phục, AUDUSD đảo chiều tăng nhẹ, hiện đang ở mức 0.67094.

Sau đà giảm mãnh liệt, vàng khởi sắc tăng nhẹ và hiện đang giằng co quanh mức $2,005.

Dầu thô WTI đi ngang trong phiên Á, hiện đang giao dịch quanh mức $82.4/thùng.

Thị trường chứng khoán châu Á trái chiều khi các nhà đầu tư cân nhắc khả năng tăng lãi suất nhiều hơn và suy thoái kinh tế.

USD chững lại đà tăng sau khi lợi suất đồng loạt suy yếu, hiện đang giao dịch quanh 101.69. Vàng đã tăng trở lại lên $2004 sau khi rớt xuống $1994/oz

Hiện bitcoin đang giao dịch quanh 29.9K sau khi rơi từ hơn 30.3K xuống 29.7K

Lợi suất đồng loạt tăng hỗ trợ USD tăng trên diện rộng (+0.18% trong buổi sáng thứ Hai), hiện USD đang giao dịch quanh 101.75