- +0.5% m/m (trước đó: -0.5%)

- +8.9% y/y (trước đó: +9.6%)

Trong một cuộc phỏng vấn với Bloomberg TV, CIO của JPMorgan Asset Management, Bob Michele nhận định Fed sẵn sàng gây tổn hại cho nền kinh tế bằng cách ưu tiên lạm phát hơn tăng trưởng:

Kỳ vọng Fed sẽ cắt giảm lãi suất vào cuối năm nay:

Nguồn tin từ Reuters cập nhật các dự báo của Société Générale đối với triển vọng của chỉ số S&P 500.

SocGen (SSG) đã nâng dự báo S&P 500 vào cuối năm 2023 từ 4,300 lên 4,750 điểm.

Hợp đồng tương lai S&P 500 giảm 18 điểm, tương đương 0.4%.

Cổ phiếu của Oracle giảm 9.7% trên thị trường trước khi Công ty này báo cáo doanh thu 12.45 tỷ USD, thấp hơn mức dự báo 12.47 tỷ USD của các nhà phân tích.

Giá dầu thô WTI chạm đỉnh kể từ tháng 11 ở mức 88.45 USD.

IEA đã thu hút sự chú ý trong ngày hôm nay khi viết rằng nhu cầu về khí đốt tự nhiên, dầu và than đá sẽ đạt đỉnh trước năm 2030. Điều đó sớm hơn dự đoán một năm trước do các công nghệ tái tạo mới và những thay đổi trong công nghệ.

Lãnh đạo IEA Faith Birol cho biết: “Trong 10 năm qua, Trung Quốc chiếm khoảng 1/3 mức tăng trưởng nhu cầu khí đốt tự nhiên trên toàn cầu và 2/3 mức tăng trưởng nhu cầu dầu mỏ”. “Năng lượng mặt trời, gió và hạt nhân sẽ làm cạn kiệt tiềm năng phát triển của than ở Trung Quốc.”

Ít có khả năng báo cáo này sẽ gây ảnh hưởng nào đến giá dầu gần đây, vốn đang thiếu hụt khoảng 2 triệu thùng mỗi ngày trên thị trường.

Cuộc đấu thầu trái phiếu kỳ hạn 10 năm của Hoa Kỳ là điểm nổi bật trên lịch kinh tế hiện nay. Hiện tại, lợi suất TPCP đang giảm 0.4 bps xuống 4.28%.

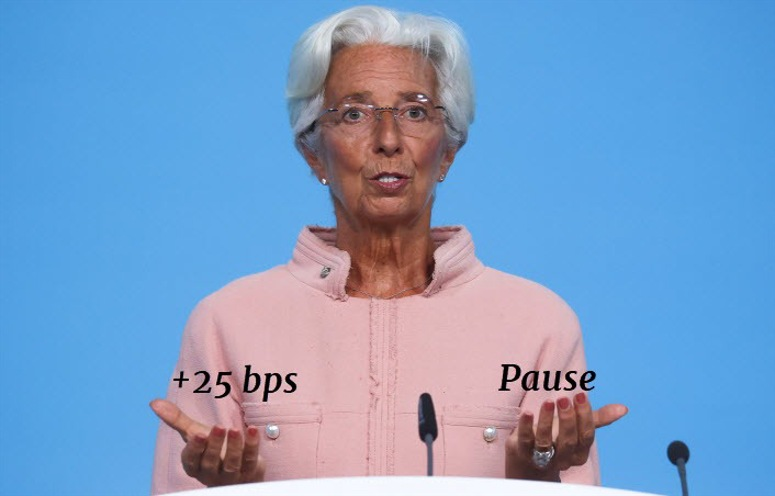

Fed đang trong khoảng thời gian blackout và quyết định của ECB được công bố vào thứ Năm đang thu hút sự chú ý của thị trường. Dầu vừa tăng 1 USD và thị trường trái phiếu có thể sẽ biến động.

Trên khung ngày, AUD/USD dường như bị kẹt trong phạm vi giữa hỗ trợ 0.6370 và kháng cự 0.6500. Đà phục hồi gần đây không thành công do phe bán ồ ạt tham gia vào khu vực này, đẩy giá giảm xuống. Chỉ khi phá vỡ lên trên đường MA, đợt tăng giá tới kháng cự 0.65 mới có thể xuất hiện.

Trên khung 4 giờ, giá đã phân kì với MACD. Mục tiêu của đợt thoái lui là ngưỡng 0.66 nhưng nếu dữ liệu của Hoa Kỳ mạnh hơn nhiều so với dự kiến thì cặp tiền này sẽ tiếp tục giảm và tạo ra các mức đáy mới thấp hơn.

Trên khung 1 giờ, xuất hiện các khu vực giá có thể xuất hiện các phản ứng. Việc vượt qua ngưỡng kháng cự quanh 0.6440 sẽ khiến lực mua đổ xô vào để nhắm đến ngưỡng kháng cự 0.6500.

Đây là một quyết định khó khăn nhưng quan trọng là nếu ECB không chắc chắn rằng họ đã thực hiện đủ việc tăng lãi suất, thì tuần này có lẽ là cơ hội cuối cùng để họ thực sự thực hiện thêm một lần nữa. Nếu lựa chọn bỏ qua, cơ hội này sẽ vụt mất.

Với nền kinh tế khu vực đồng euro đang phải đối mặt với rủi ro suy thoái gia tăng và các điều kiện tín dụng đang bị thắt chặt, việc đặt ra câu hỏi xung quanh hành động tiếp tục tăng lãi suất sẽ không dễ dàng chút nào.

Điều gì có thể xảy ra nếu ECB chọn dừng tăng lãi suất?

Đầu tiên chúng ta hãy nhìn vào định giá thị trường. Với tình hình hiện tại, khả năng tăng lãi suất 25 bps hiện ở mức quanh 41%. Nếu ECB không thực hiện tăng lãi suất, đây sẽ là tác động tiêu cực với đồng euro và lợi suất trái phiếu khu vực khi nhà đầu tư tái định giá.

Tiếp theo là tìm kiếm manh mối trong thông điệp của ECB, đặc biệt là định hướng tương lai. Trường hợp tốt nhất, họ có thể nói rằng họ sẽ không loại trừ bất kỳ đợt tăng lãi suất nào. Nhưng về bản chất, họ có thể phải tiếp tục ám chỉ đến việc phụ thuộc vào dữ liệu. Nếu đúng như vậy, phát biểu này có thể thiếu tính thuyết phục do tương tự những gì đã có trong tháng bảy.

Cùng với đó, nếu dữ liệu kinh tế tiếp tục gây thất vọng và bất ngờ giảm, nó sẽ không đem lại ích lợi gì cho nhà hoạch định chính sách. Trong bối cảnh rủi ro suy thoái kinh tế ngày càng tăng và nền kinh tế Đức đặc biệt yếu, việc ECB chỉ tập trung vào giải quyết lạm phát là không phù hợp

Trong trường hợp này, mọi dữ liệu xấu được công bố sẽ chỉ minh chứng cho thị trường và quan điểm rằng ECB đã lỡ mất cơ hội.

Nói một cách đơn giản hơn, nếu ECB không tăng lãi suất trong tuần này, thì việc tạm dừng hawkish sẽ đặc biệt khó khăn đối với họ.

Một trong bốn Phó thống đốc của BOE, Breeden cho biết:

Các loại tiền tệ chính hầu như vẫn ít biến động khi thị trường đang dần ổn định lại sau bài phát biểu của Thống đốc BOJ Ueda vào cuối tuần qua. Thêm vào đó, không thấy bất kỳ động thái tiếp theo nào của việc mua đồng yên vì tỷ giá USD/JPY hiện tăng 0.2% lên mức 146.80. Trong khi đó, EUR/USD cũng giảm 0.2% xuống 1.0724 và tiến dần tới mức kiểm tra đường trung bình động 100 giờ

Biểu đồ cho thấy xu hướng đẩy và kéo đang diễn ra trong cặp tiền này, với mức tăng trở lại trên đường trung bình động 100 giờ (đường màu đỏ) vào ngày hôm qua hiện đang bị cản trở bởi đường trung bình động 200 giờ (đường màu xanh).

Bên cạnh đó, đồng đô la nhìn chung ít biến động. GBP/USD giảm 0.1% xuống 1.2495 sau khi báo cáo việc làm ở Anh được công bố.

Hợp đồng tương lai S&P 500 giảm 0.1%. Các loại tiền tệ chính nhìn chung biến động nhẹ, USD/JPY chỉ tăng 0.2% lên 146.85.

Không có thay đổi nào so với ước tính ban đầu nhưng CPI lõi vẫn ở mức cao 6.1% y/y và chỉ giảm nhẹ so với 6.2%y/y vào tháng Bảy.

Hợp đồng tương lai của Mỹ ít thay đổi do thị trường đang bắt đầu rơi vào trạng thái tạm lắng để chờ báo cáo CPI của Mỹ vào ngày mai.

Tiền lương tiếp tục tăng trong tháng 7 nhưng bảng lương sụt giảm trong khi tỷ lệ thất nghiệp tăng nhẹ:

GBPUSD hiện dao động quanh 1.2510 trong bối cảnh thị trường chờ đợi dữ liệu việc làm Anh được công bố vào lúc 13:00 hôm nay. Dữ liệu có thể sẽ đưa ra những gợi ý mới về triển vọng lãi suất của BoE.