RBA giữ nguyên lãi suất đúng như dự kiến

RBA giữ nguyên lãi suất và không báo hiệu bất kỳ thay đổi nào về chính sách sắp diễn ra:

- Lạm phát chính vẫn ở mức quá cao

- Lạm phát không được dự kiến sẽ quay trở lại mức trung bình của mục tiêu một cách bền vững cho đến năm 2026

- Thị trường lao động vẫn thắt chặt và nhu cầu lao động vẫn mạnh

AUD/USD quét 2 chiều sau tin:

Sàn Giao dịch Chứng khoán Tokyo kéo dài thời gian giao dịch chứng khoán

Japan Exchange Group, công ty mẹ của Sàn Giao dịch Chứng khoán Tokyo, xác nhận kéo dài thời gian giao dịch thêm 30 phút, bắt đầu từ hôm nay. Đây là lần đầu tiên trong lịch sử 70 năm công ty này kéo dài thời gian giao dịch.

Thời gian giao dịch (giờ Việt Nam): 7:00 - 13:30 (với 1 tiếng nghỉ trưa)

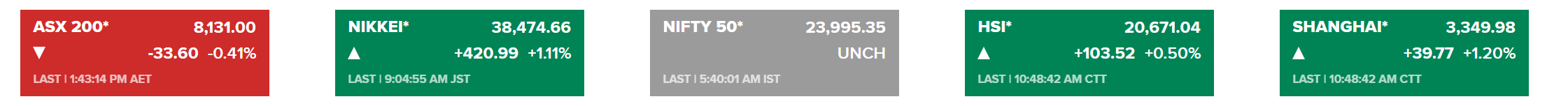

Châu Á - Thái Bình Dương: Thị trường chứng khoán diễn biến trái chiều trước thềm bầu cử Tổng thống Mỹ

Thị trường chứng khoán châu Á - Thái Bình Dương ghi nhận diễn biến trái chiều trong phiên giao dịch thứ Ba, khi nhà đầu tư thận trọng chờ đợi kết quả bầu cử Tổng thống Mỹ và động thái điều chỉnh lãi suất của Fed trong tuần này.

Tại Nhật Bản, chỉ số Nikkei 225 tăng 1.1% và Topix tiến 0.8%. Ngược lại, chỉ số Kospi của Hàn Quốc giảm 0.76%, trong khi Kosdaq đi ngang. Lạm phát tiêu dùng tháng 10 của Hàn Quốc tăng 1.3% so với cùng kỳ năm trước, thấp hơn một chút so với dự báo 1.4% của Reuters.

Tại Hồng Kông, chỉ số Hang Seng giảm nhẹ 0.14% trong giờ giao dịch đầu tiên. Chỉ số CSI 300 của Trung Quốc đại lục cũng giảm 0.42%.

Thị trường Úc chứng kiến chỉ số S&P/ASX 200 giảm 0.56% khi giới đầu tư đang chờ đợi quyết định lãi suất từ NHTW nước này. Các chuyên gia từ HSBC và Ngân hàng Commonwealth của Úc dự báo RBA sẽ giữ nguyên lãi suất trong lần họp này.

Trump - Harris: Cuộc vận động cuối cùng tại Pennsylvania trước giờ G!

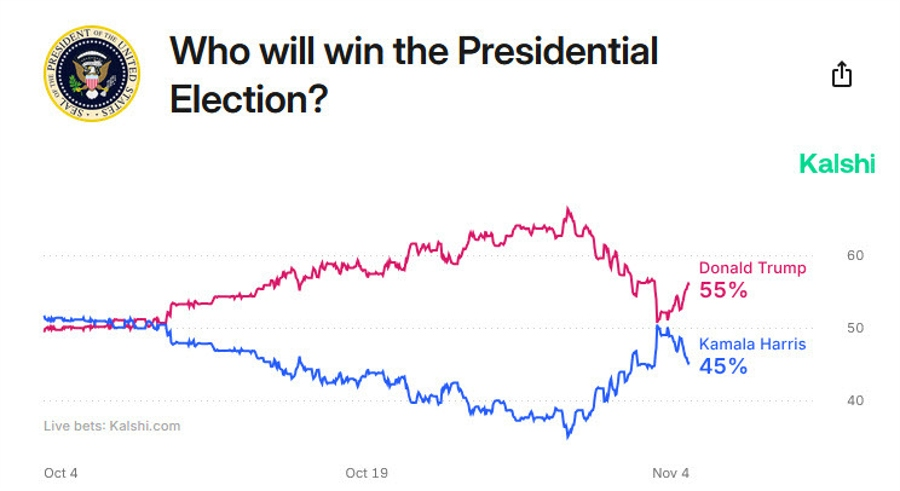

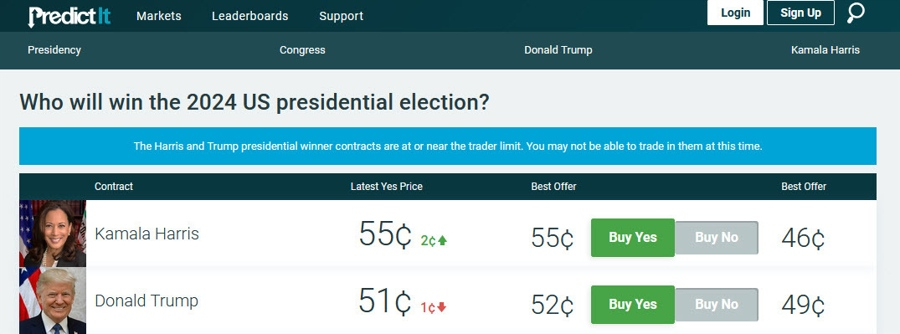

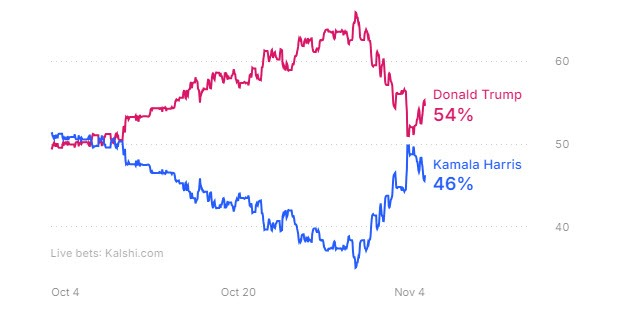

Trong ngày vận động cuối cùng trước thềm bầu cử, cả cựu Tổng thống Donald Trump và Phó Tổng thống Kamala Harris đều tự tin tuyên bố chiến thắng khi tập trung vận động tại bang chiến địa then chốt Pennsylvania.

Hiện tại, các cuộc thăm dò cho thấy sự ủng hộ dành cho ông Trump, 78 tuổi, và bà Harris, 60 tuổi, đang ngang ngửa nhau. Kết quả cuộc bầu cử có thể phải mất nhiều ngày mới xác định được người chiến thắng sau ngày bỏ phiếu thứ Ba. Ông Trump đã ngầm báo hiệu sẽ phản đối kết quả nếu thất bại, tương tự như năm 2020.

Cả hai ứng viên đều tập trung vận động tại Pennsylvania vào phút chót, kêu gọi những cử tri chưa bỏ phiếu hãy đi bầu vào ngày mai. Pennsylvania là bang có số phiếu đại cử tri lớn nhất trong số 7 bang chiến địa được dự báo sẽ quyết định kết quả cuộc đua này.

Trung Quốc: Chỉ số PMI dịch vụ tháng 10 tăng trưởng vượt kỳ vọng

Theo Caixin, dữ liệu chính thức tháng 10 ghi nhận như sau:

- PMI dịch vụ: 52.0 (Dự kiến: 50.5; Trước đó: 50.3)

- PMI tổng thể: 51.9 (Trước đó: 50.3)

Theo báo cáo mới công bố, về dữ liệu PMI dịch vụ:

- Hoạt động kinh doanh và đơn hàng mới của ngành dịch vụ đã duy trì đà tăng trưởng tháng thứ 22 liên tiếp. Đáng chú ý, nhu cầu từ thị trường nước ngoài cũng ghi nhận tháng tăng trưởng thứ 14.

- Giá bán dịch vụ nhìn chung ổn định do một số doanh nghiệp tăng giá trong khi số khác áp dụng chính sách giảm giá.

- Chỉ số kỳ vọng kinh doanh tương lai tăng gần 3 điểm, đạt mức cao nhất trong 5 tháng qua, phản ánh niềm tin tích cực của doanh nghiệp về triển vọng kinh tế ngắn hạn.

- Số lượng việc làm tuyển dụng tăng nhẹ tháng thứ hai liên tiếp khi các doanh nghiệp mở rộng nhân sự đáp ứng đơn hàng mới.

- Lượng công việc tồn đọng cũng tăng nhẹ tháng thứ ba liên tiếp.

- Chi phí đầu vào tuy vẫn tăng nhưng với tốc độ chậm lại, chủ yếu do giá năng lượng và nguyên vật liệu cao hơn trong khi giá bán đầu ra giữ nguyên.

Về chỉ số tổng hợp:

- PMI tổng hợp đánh dấu tháng tăng trưởng thứ 12 liên tiếp, trong đó khu vực dịch vụ vượt trội so với sản xuất

- Dữ liệu thị trường lao động bị ảnh hưởng bởi sự sụt giảm lao động trong lĩnh vực sản xuất, dù khu vực dịch vụ vẫn tăng

- Mặt bằng giá cả ổn định, chi phí đầu vào ngành dịch vụ tăng nhẹ

- Niềm tin thị trường phục hồi sau khi chạm đáy kỷ lục trong tháng 9

- Sau khi Bộ Chính trị nhấn mạnh các thách thức kinh tế vào cuối tháng 9, nhiều chính sách mới đã được ban hành nhằm ổn định nhu cầu và cải thiện tâm lý thị trường.

- Thị trường lao động vẫn còn căng thẳng và mặt bằng giá thấp. Việc đạt mục tiêu tăng trưởng 2024 sẽ phụ thuộc vào sự phục hồi bền vững của nhu cầu tiêu dùng, đặc biệt là các giải pháp thúc đẩy thu nhập hộ gia đình.

Chỉ số giá hàng hóa New Zealand tháng 10 có dấu hiệu tăng trưởng chậm lại

Theo ANZ:

- Chỉ số giá hàng hóa New Zealand tháng 10 tăng 1.4% so với tháng trước (Trước đó: 1.8%). Hầu hết các ngành hàng chủ chốt đều ghi nhận giá tăng, ngoại trừ nhóm thịt và sợi.

- Theo quy đổi NZD: chỉ số này tăng mạnh 3.4% do chỉ số NZD theo trọng số thương mại giảm 1.3%.

Trong báo cáo, ANZ đặc biệt chú ý đến diễn biến cước vận tải biển toàn cầu:

- Chỉ số Baltic Dry đã giảm 32% trong tháng, xuống mức thấp nhất trong 8 tháng qua.

- Chỉ số Container Trung Quốc - đo lường chi phí vận chuyển container vào và ra khỏi Trung Quốc - giảm 16%.

- Nhu cầu vận tải biển thường giảm trong giai đoạn này do đã qua mùa cao điểm, ảnh hưởng trực tiếp đến giá cước.

- Riêng với New Zealand, khối lượng xuất khẩu đang phục hồi nhờ sự gia tăng của các mặt hàng như sữa. Đồng thời, nhu cầu nhập khẩu cũng tăng khi các doanh nghiệp bán lẻ tích trữ hàng hóa cho mùa Giáng sinh.

Thuế quan của Trump có thể khiến giá hàng tiêu dùng "phi mã"

Theo một báo cáo mới được Hiệp hội Bán lẻ Quốc gia Mỹ (NRF) công bố ngay trước thềm bầu cử, chính sách thuế quan phổ quát của cựu Tổng thống Donald Trump có thể gây ra đợt tăng giá mạnh đối với nhiều mặt hàng thiết yếu như quần áo, đồ chơi, nội thất, đồ gia dụng, giày dép và các vật dụng du lịch.

Nghiên cứu này là một trong nhiều phân tích từ giới kinh tế và ngành hàng, cảnh báo về nguy cơ lạm phát từ chính sách thương mại cứng rắn của ứng viên tổng thống đảng Cộng hòa.

Ông Trump đã tuyên bố sẽ áp thuế 10% hoặc 20% đối với tất cả hàng nhập khẩu. Đặc biệt, đối với hàng hóa từ Trung Quốc, mức thuế có thể lên tới 60-100%.

NRF đánh giá tác động của các mức thuế này sẽ "rất nghiêm trọng", có thể khiến giá cả trong cả 6 nhóm hàng bán lẻ được khảo sát tăng vọt hai con số.

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1016

Giá đóng cửa trước đó: 7.1011

PBOC bơm 18 tỷ nhân dân tệ thông qua các hợp đồng reverse repo kỳ hạn 7 ngày với lãi suất không đổi là 1.5%.

383 tỷ nhân dân tệ từ các hợp đồng reverse repo sẽ đáo hạn trong ngày hôm nay.

Một khoản rút ròng 365 tỷ nhân dân tệ sẽ được thông qua trong hoạt động thị trường mở.

Citi: Kịch bản đáng lo ngại cho giá vàng sau bầu cử Tổng thống Mỹ

Theo các chuyên gia phân tích tại Citi:

- Nếu Cựu Tổng thống Donald Trump - người đã đề xuất các gói cắt giảm thuế - tái đắc cử, giá cổ phiếu có thể được hỗ trợ thay vì giá vàng.

- Giá vàng đã từng giảm 8.2% trong tháng đắc cử của Cựu Tổng thống Donald Trump hồi 2016.

- Vàng đóng vai trò như một tài sản trú ẩn an toàn. Kể từ những năm 1980, giá vàng thường có xu hướng mất giá sau khi có kết quả Tổng thống Hoa Kỳ.

Citi dự dịnh mua vàng tại đáy, do:

- Điều kiện tăng giá vẫn được duy trì.

- Giá vàng dự kiến tăng lên 3,000 USD/oz trong sáu tháng tới (khi dự báo thị trường lao động Hoa Kỳ suy yếu và nhu cầu đầu tư ETF tăng).

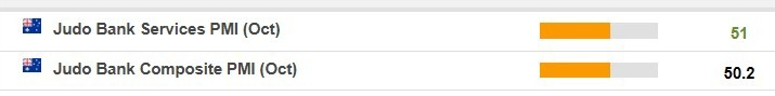

Úc: PMI dịch vụ tháng 10 ghi nhận dữ liệu tích cực

Theo Judo Bank:

- PMI dịch vụ tháng 10 (chính thức): 51 (Trước đó: 50.5)

- PMI tổng thể tháng 10 (chính thức): 50.2 (Trước đó: 49.6)

Tổng kết:

- PMI lĩnh vực dịch vụ tăng trưởng mạnh mẽ hơn so với kết quả sơ bộ, cho thấy điều kiện kinh doanh được cải thiện vào cuối tháng 10.

- Các chỉ số chính đang bước vào vùng tăng trưởng, dự báo tích cực cho nền kinh tế từ giờ đến cuối năm.

- Cả hoạt động kinh doanh và việc làm đều phục hồi kể từ mức đáy hồi tháng 7, với số lượng hoạt động kinh doanh mới đạt mức cao nhất kể từ khi lãi suất được điều chỉnh tăng vào năm 2022.

- Niềm tin kinh doanh tăng vào tháng 10, mặc dù vẫn thấp hơn mức cao kỷ lục ghi nhận trước đó. Tuy nhiên, dữ liệu này cho thấy sự lạc quan cho năm 2025.

- Áp lực chi phí kinh doanh giảm, với giá đầu vào ghi nhận ở mức đáy trong ba năm. Điều này cho thấy khả năng tình trạng lạm phát có thể suy yếu trong dài hạn.

- Mặc dù PMI chính thức cho thấy sự tích cực, nhưng vẫn thấp hơn so với các năm trước. Điều này cho thấy lạm phát đang chậm lại. Nếu dữ liệu tiếp tục duy trì ở mức thấp như hiện tại, lạm phát có thể trở lại mục tiêu trong vòng 12-18 tháng.

Nền kinh tế biến động như thế nào trước nhiệm kỳ sắp tới của Tân Tổng thống Hoa Kỳ?

Theo đánh giá của DZ Banks, nếu Cựu Tổng thống Trump tái đắc cử:

- Kế hoạch áp thuế quan và thắt chặt nhập cư của ông Trump được dự báo sẽ tạo áp lực lên lạm phát.

- Các gói cắt giảm thuế mới có thể tạo ra một đợt bùng nổ kinh tế ngắn hạn.

- Theo các chuyên gia của DZ Bank, những yếu tố trên sẽ "đáng kể thu hẹp dư địa cắt giảm lãi suất của Fed".

- Trong kịch bản này, đồng USD được dự báo sẽ có phản ứng "tích cực rõ rệt và mạnh mẽ" trên thị trường FX.

Goodmorning from Dubaotiente. Tổng hợp thị trường ngày 04.11.2024: Thị trường chứng khoán Mỹ trầm lắng, USD "lao dốc" trên diện rộng trước thềm bầu cử Tổng thống Hoa Kỳ

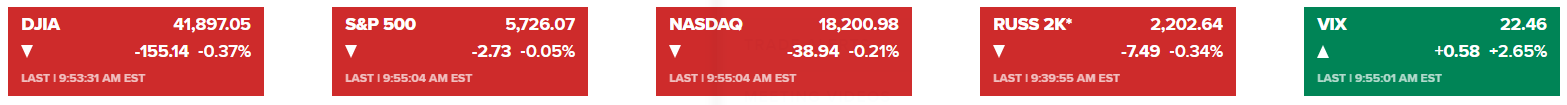

Chứng khoán phố Wall đang có những diễn biến thận trọng khi cuộc đua vào Nhà Trắng giữa ông Donald Trump và bà Kamala Harris đang dần đi đến hồi kết và Fed sắp đưa ra quyết định về lãi suất. Cả 3 chỉ số chính đều ghi nhận mức giảm nhẹ, dường như là để chuẩn bị cho kết quả Tổng thống chính thức. Cụ thể, chỉ số Dow Jones giảm 257.59 điểm (0.61%), xuống 41,794.60. Chỉ số S&P 500 và Nasdaq ghi nhận mức giảm nhẹ hơn, lần lượt giảm 0.28% và 0.33%. Gần cuối phiên, cổ phiếu Palantir Technologies tăng giá nhờ báo cáo lợi nhuận tăng bất chấp sự trì trệ trong tăng trưởng nhu cầu về trí tuệ nhân tạo. Ngược lại, cổ phiếu NXP Semiconductors NV giảm sau khi thất bại trong việc gây ấn tượng với các nhà đầu tư thông qua dự báo về hoạt động kinh doanh quý IV. Hiện tại, các nhà đầu tư cổ phiếu đã chọn đứng ngoài cuộc chơi trong ngày bầu cử thứ Ba này, khi các cuộc thăm dò cho thấy cử tri Mỹ vẫn đang chia rẽ sâu sắc. Nhiều chuyên gia nhận định khả năng xảy ra tranh chấp kết quả bầu cử có thể kéo dài quá trình kiểm phiếu tới nhiều tuần, thậm chí nhiều tháng, dẫn đến nguy cơ thị trường biến động mạnh. Ngoài yếu tố bầu cử, giới đầu tư còn đang dõi theo nhiều sự kiện quan trọng khác. Nổi bật nhất, vào thứ Năm, Fed sẽ công bố quyết định về lãi suất, và Chủ tịch Jerome Powell sẽ họp báo về lộ trình điều hành chính sách tiền tệ sắp tới. Bên cạnh đó, một loạt doanh nghiệp lớn của Mỹ vẫn chưa công bố báo cáo kết quả kinh doanh.

- S&P 500: -0.28%

- Nasdaq: -0.33%

- Dow Jones: -0.61%

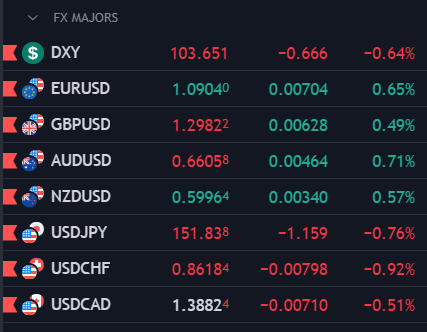

Trên thị trường FX, đồng USD giảm trên diện rộng trong bối cảnh cuộc bầu cử Tổng thống Mỹ đang diễn ra vô cùng căng thẳng, khi cả kết quả ủng hộ của hai ứng cử viên thông qua các cuộc thăm dò tại các địa phương cho thấy sự bất phân thắng bại. Tâm lý thị trường e ngại trước diễn biến này, do nhận định thị trường biến động mạnh sau cuộc bầu cử nếu Đảng của Tân Tổng Thống cũng đồng thời kiểm soát Quốc hội. Trước bối cảnh này, diễn biến của hầu hết các cặp tiền FX đều khá trầm lắng. Cặp tiền AUD/USD hưởng lợi sau khi chỉ số lạm phát Viện Melbourne Úc tháng 10 ghi nhận mức tăng mạnh so với tháng trước, đặc biệt trong bối cảnh thị trường chờ đợi động thái điều chỉnh lãi suất của RBA trong đầu năm tới.

- Chỉ số DXY -0.42%

- EURUSD +0.42%

- GBPUSD +0.34%

- AUDUSD +0.40%

- NZDUSD +0.17%

- USDJPY -0.53%

- USDCHF -0.65%

- USDCAD -0.36%

Trong phiên giao dịch ngày thứ Hai, lợi suất trái phiếu chính phủ Hoa Kỳ giảm trên diện rộng khi thị trường vẫn đang tiếp tục theo dõi diễn biến những thời khắc cuối cùng của cuộc bầu cử Tổng thống Mỹ. Lợi suất trái phiếu chỉnh phủ 10 năm giảm hơn 6bp, xuống 4.295%. Cùng lúc đó, lợi suất trái phiếu chỉnh phủ 2 năm giảm 3bp, xuống 4.176%. Giá vàng hưởng lợi trong giai đoạn này, giao dịch khá ổn định vào thứ Hai, tăng 0.05%, lên mức 2,736.49 USD/oz. Sau quyết định gia hạn kế hoạch sản lượng của OPEC+, giá dầu chuyển biến tích cực. Hợp đồng tương lai dầu Brent tăng 1.42 USD, lên mức 75.91 USD/ thùng. Cùng lúc đó, hợp đồng tương lai dầu WTI tăng 2.37 USD, lên mức 71.66 USD/ thùng.

Cập nhật phiên Mỹ: CHF dẫn đầu đà tăng trong nhóm G7, theo sau là JPY

Tâm điểm thị trường hôm nay là cuộc bầu cử Tổng thống Mỹ, với tin tức cuối tuần cho thấy cuộc đua giữa Harris và Trump đang sát sao hơn bao giờ hết. USD mở cửa với gap giảm vào đầu tuần và tiếp tục giảm sâu hơn trong ngày so với các đồng tiền chính khác. Chỉ số DXY hiện giảm 0.65% xuống 103.65. Các đồng tiền trú ẩn an toàn, dẫn đầu là CHF và JPY, được đà tăng giá nhờ lợi suất TPCP Mỹ và Châu Âu giảm.

Thị trường trái phiếu Mỹ cũng chịu ảnh hưởng lớn khi lợi suất kỳ hạn 10 năm giảm hơn 10bps xuống 4.28%, một pha đảo chiều giảm mạnh so với đà tăng vọt vào thứ Sáu tuần trước. Đây là dấu hiệu cho thấy nhiều khả năng trái phiếu sẽ biến động mạnh trong những phiên tới khi kết quả bầu cử được công bố.

Trong bối cảnh đó, tâm lý thận trọng bao trùm lên toàn thị trường chứng khoán, với các chỉ số chính giảm nhẹ trước thềm công bố kết quả bầu cử và quyết định chính sách FOMC vào giữa tuần.

Cập nhật các thị trường khác:

- CHF dẫn đầu đà tăng trong nhóm G7, theo sau là JPY

- Vàng tăng 0.3% lên 2,746 USD/oz

- Dầu WTI tăng 2.7% lên 71.40 USD/thùng

- BTC giảm 0.5% xuống 68,400 USD

Chứng khoán Hoa Kỳ giảm nhẹ trước thềm bầu cử Hoa Kỳ và cuộc họp chính sách Fed

Các chỉ số chính trên phố Wall giảm nhẹ khi kết quả khảo sát bất ngờ từ bang Iowa dẫn đến việc giảm kỳ vọng và đặt cược vào các giao dịch đầu tư từng được thúc đẩy bởi khả năng Donald Trump giành chiến thắng trong cuộc bầu cử. "Trump trade" là thuật ngữ chỉ chiến lược đầu tư dựa vào các lĩnh vực nhất định hưởng lợi từ chính sách hỗ trợ của Trump như tài chính, quốc phòng hay USD.

Các nhà đầu tư tập trung vào cuộc bầu cử tổng thống Hoa Kỳ rất được mong đợi vào thứ Ba và cuộc họp chính sách của FOMC vào thứ Tư và thứ Năm. Thị trường phần lớn dự đoán Fed sẽ cắt giảm lãi suất 25bps.

Giá dầu thô tăng lên mức cao nhất trong 1 tuần nhờ kế hoạch trì hoãn sản lượng của OPEC+

Thị trường dầu mỏ đã khởi đầu tuần mới với đà tăng mạnh khoảng 3%. Giá dầu WTI mở cửa với gap tăng gần 1 USD, đạt 70.30 USD/thùng khi phiên Á bắt đầu, và tiếp tục tăng tốc lên 71.80 USD/thùng trước giờ mở cửa phiên Mỹ. Hiện tại, giá dầu đang tăng khoảng 2.7% trong ngày, đạt 71.40 USD/thùng, mức cao nhất kể từ ngày 25/10.

Nguyên nhân chính thúc đẩy giá dầu tăng cao hơn là quyết định trì hoãn kế hoạch gia tăng sản lượng của OPEC+ vào cuối tuần qua, kéo dài thêm một tháng hoặc có thể lâu hơn. Điều này cũng cho thấy rằng nhu cầu có thể không đạt kỳ vọng của OPEC, đồng thời làm nổi bật rủi ro dư cung trong tương lai.

Ngoài ra, những lo ngại liên quan đến khả năng Iran trả đũa Israel cũng ảnh hưởng đến tâm lý thị trường. Một báo cáo từ Haaretz cho biết Iran sẵn sàng đáp trả, nhưng thời điểm cụ thể vẫn chưa rõ ràng.

Dù vậy, giá dầu hiện vẫn nằm đang dao động quanh vùng thấp nhất trong biên độ giá năm 2024. Được biết, giá thường sụt giảm vào tháng 11 do yếu tố mùa vụ. Tin tốt cho những nhà đầu tư giá lên là hỗ trợ "cứng" vẫn đang nằm trong khoảng từ 65-67 USD, và tác động từ các yếu tố chu kỳ sẽ giảm dần từ tháng 12.

BTC đi ngang dưới 69,500 USD trước thềm cuộc bầu cử tổng thống Mỹ

Bitcoin giảm nhẹ vào thứ Hai sau khi chưa thể chạm tới đỉnh mọi thời đại là 73,777 USD, gần với mốc 74,000 USD. Các nhà phân tích dự đoán rằng cuộc bầu cử tổng thống Mỹ vào ngày mai sẽ có khả năng làm gia tăng sự biến động của thị trường tiền điện tử. Một số chuyên gia cho rằng có thể xảy ra phản ứng "bán tin" tương tự như đã thấy trong hội nghị Bitcoin ở Nashville, khiến các nhà giao dịch trở nên thận trọng trước những dao động dự kiến.

Bitcoin đã lập kỷ lục mới gần đây nhờ kỳ vọng tích cực vào khả năng chiến thắng của cựu Tổng thống Donald Trump. Tuy nhiên, các nhà đầu tư cần chú ý rằng BTC có thể bị bán tháo do hoạt động chốt lời nếu thực tế diễn ra như dự đoán.

Tâm lý thận trọng đang bao trùm lên các thị trường

Trong tuần bầu cử này, tâm lý lo ngại về kết quả cuối cùng đang bao trùm lên toàn thị trường. Các cuộc khảo sát cho thấy cuộc đua giữa cựu Tổng thống Donald Trump và ứng cử viên Kamala Harris đang rất sát sao. Vào thời điểm này tuần trước, ông Trump có vẻ đang dẫn trước, nhưng các số liệu thăm dò cuối tuần qua cho thấy tính thế đã đảo ngược và bà Harris có thể đang bị đánh giá thấp.

Sự chuyển biến này đã tạo ra áp lực mua vào trái phiếu, khiến lợi suất 10 năm giảm 9bp xuống dưới 4.3%, và tỷ giá USD/JPY hiện giảm khoảng 100pip. Trong khi đó, HĐTL chỉ số S&P 500 tăng 0.1%. Dữ liệu kinh tế duy nhất đáng chú ý là Số đơn đặt hàng nhà máy được công bố vào lúc 10h tối nay. Hiện tại, thị trường đang trải qua giai đoạn yên tĩnh trước những biến động lớn sắp tới.

Vàng hồi nhẹ lên 2,745 USD khi USD suy yếu cùng với lợi suất TPCP Hoa Kỳ

Vàng hồi nhẹ lên gần 2,745 USD/oz khi USD suy yếu do các nhà đầu tư giảm kỳ vọng vào khả năng chiến thắng của cựu Tổng thống Donald Trump trong cuộc bầu cử tổng thống Mỹ sắp tới. Đồng bạc xanh đã ghi nhận đợt phục hồi mạnh mẽ trong tháng 10 khi thị trường tin rằng các chính sách lạm phát của Trump sẽ duy trì lãi suất Mỹ ở mức cao, đồng thời thu hút dòng vốn quốc tế đổ vào. Tuy nhiên, tỷ lệ ủng hộ Trump giảm dần và "sát sao" với Phó thổng thống Kamala Harris đang gây ra tình trạng bất ổn cho thị trường và hỗ trợ giá vàng.

Bên cạnh đó, căng thẳng địa chính trị gia tăng khi Iran tuyên bố sẽ tiếp tục các cuộc tấn công vào Israel nhằm đáp trả vụ đánh bom tháng trước. Lãnh tụ tối cao Iran, Ayatollah Ali Khamenei, cũng tuyên bố rằng Mỹ và Israel sẽ “nhận lại sự phản công dữ dội”.

Theo TD Securities, các quỹ đầu cơ tiếp tục duy trì các vị thế mua, dù có sự gia tăng trong vị thế bán, nhưng khối lượng giao dịch vẫn tập trung chủ yếu vào việc mua thêm vàng.

Cơ hội "mua đáy" cổ phiếu quốc phòng nếu Donald Trump quay trở lại Nhà Trắng

Nhiều nhà phân tích tin rằng nếu Donald Trump giành chiến thắng trong cuộc bầu cử, điều này sẽ tạo ra tâm lý tích cực cho các cổ phiếu quốc phòng châu Âu. Nguyên nhân là Trump đã cảnh báo về việc cắt giảm hỗ trợ quân sự của Mỹ cho khu vực châu Âu, đồng thời thúc giục các thành viên NATO chi ít nhất 2% GDP cho quốc phòng. Điều này có thể làm gia tăng nhu cầu quốc phòng từ các quốc gia châu Âu.

Tuy nhiên, nếu Trump thực hiện các cam kết mang lại hòa bình nhanh chóng cho Ukraine (thông qua một thỏa thuận ngừng bắn) có thể làm giảm đến 20% giá cổ phiếu quốc phòng do châu Âu giảm chi ngân sách cho lĩnh vực này. Tuy nhiên, đây cũng là cơ hội để đầu tư vào một lĩnh vực có tiềm năng tăng trưởng cao với giá hời.

Cổ phiếu của các công ty quốc phòng châu Âu như Rheinmetall của Đức, Saab của Thụy Điển và Leonardo của Ý đã tăng từ 230% đến 360% kể từ khi Nga xâm lược Ukraine vào năm 2022. Các công ty như Thales của Pháp và BAE Systems của Vương quốc Anh cũng đã chứng kiến mức tăng trưởng tương ứng là 70% và 100%.

Theo Morgan Stanley, khoảng 72% quỹ toàn cầu hiện không có bất kỳ đầu tư nào vào lĩnh vực quốc phòng châu Âu, cho thấy có tiềm năng tăng trưởng lớn trong trường hợp thị trường này phục hồi.

Commerzbank: USD chú trọng vào cuộc bầu cử tổng thống Mỹ thay vì dữ liệu việc làm NFP gây "shock"

Giám đốc Nghiên cứu Ngoại hối và Hàng hóa tại Commerzbank, ông Ulrich Leuchtmann nhận định:

"Báo cáo việc làm NFP tháng 9 tại Mỹ được công bố vào thứ Sáu vừa qua cho thấy lượng việc làm mới được tạo ra chạm mwscc thấp nhất kể từ nưm 2021, tuy nhiên điều này không gay ảnh hưởng tiêu cực lên USD trong dài hạn. Mặc dù số liệu việc làm không đạt kỳ vọng, tỷ lệ thất nghiệp ổn định và tốc độ tăng lương trung bình giờ cao hơn dự báo cho thấy hoạt động tuyển dụng chậm lại trong tháng là do các yếu tố như bão và đình công. Thị trường lao động không suy yếu sâu rộng như lo ngại ban đầu của các nhà đầu tư."

"Yếu tố quan trọng tác động đến diễn biến của đồng USD hiện tại là cuộc bầu cử Mỹ sắp tới. Những cuộc khảo sát vào cuối tuần qua cho thấy ứng viên Kamala Harris đang dẫn trước tại các bang chiến lược, bao gồm North Carolina, Georgia và Iowa, nơi trước đây được coi là "thánh địa" của Donald Trump. Cuộc khảo sát này đang làm lung lay kỳ vọng của các nhà đầu tư từng đặt cược vào chiến thắng của Trump. Đặc biệt, cuộc thăm dò tại Iowa cho thấy nỗ lực chú trọng vào nhóm cử tri nữ (một nhóm có thể thay đổi ý kiến dựa trên các yếu tố khác nhau và không nhất thiết phải trung thành với một đảng chính trị nào) vốn có có xu hướng không ủng hộ các chính sách gia đình của Trump có thể dẫn đến sự thay đổi trong quan điểm bỏ phiếu của họ. Điều này làm tăng khả năng các cuộc khảo sát trước đây có thể mắc lỗi hệ thống, dẫn đến việc đánh giá sai lầm về tỷ lệ ủng hộ Trump."

"Nhìn chung, tình hình này khiến việc đầu tư vào đồng bạc xanh theo chiến lược "Trump Trade" trở nên rủi ro hơn. USD đã suy yếu đáng kể kể từ khi mở cửa phiên Á, phản ánh những lo ngại về bất ổn chính trị và tính bấp bênh trong khả năng chiến thắng của Trump. Để tiếp tục đặt cược vào chiến lược “Trump Trade”, các nhà đầu tư đòi hỏi phải có lợi nhuận cao hơn để bù đắp cho rủi ro gia tăng, đặc biệt trong bối cảnh đồng đô la đang chịu áp lực giảm."

Đồng USD suy yếu khi thị trường hướng về cuộc bầu cử Mỹ

Sau khi khởi đầu khá ảm đạm tại châu Âu, thị trường đang bắt đầu sôi động trở lại khi gần đến phiên Mỹ. Đồng USD mất giá mạnh, khi thị trường tập trung vào cuộc bầu cử Mỹ vào ngày mai, và hiện đang hướng về mức đáy trong ngày. USD/JPY giảm xuống 151.60, tiến tới gần đường MA 200 ngày là 151.54.

EUR/USD cũng đang dao động gần mức cao nhất trong ngày, tăng gần 80 pip. USD/CHF giảm xuống mức 0.8623 và GBP/USD tăng 60 pip

Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm giảm gần 11 điểm cơ bản xuống 4.276%.

Tất cả những điều này đều liên quan đến cuộc bầu cử Mỹ vào ngày mai và các biến động của thị trường đã phản ánh cho sự thay đổi trong tỷ lệ ủng hộ của bà Harris:

Rabobank: Thời khắc quyết định của đồng USD

Jane Foley và Molly Schwartz, chuyên viên phân tích từ Rabobank, phân tích

- Tháng vừa qua, lượng vị thế mua USD đã tăng lên khi USD trở thành đồng tiền G10 có hiệu suất tốt nhất trong tháng. Tuy vậy, sức mạnh của đồng bạc xanh đã suy yếu vào cuối tuần trước sau dữ liệu NFP tháng 10 thấp hơn nhiều so với kỳ vọng, chỉ ở mức 12,000 việc làm. Tuần này sẽ diễn ra cuộc bầu cử tổng thống Mỹ vào đêm mai và quyết định cắt giảm lãi suất của FOMC vào thứ Năm. Thị trường đang kỳ vọng Fed sẽ cắt giảm 25 điểm cơ bản.

- Lượng vị thế bán ròng EUR đã tăng lên. CPI tổng hợp của khu vực Eurozone ở mức 2.0% so với cùng kỳ vào tuần trước, cao hơn kỳ vọng. Điều này đã làm giảm kỳ vọng rằng ECB sẽ cắt giảm lãi suất 50 điểm cơ bản vào tháng 12.

- Vị thế mua ròng GBP đã giảm trong bốn tuần liên tiếp, do sự suy giảm của các vị thế mua. Thị trường đang định giá 79% khả năng BoE sẽ cắt giảm 25 điểm cơ bản tại cuộc họp ngày 07/11.

- JPY bị bán ròng lần đầu tiên sau 11 tuần, do sự gia tăng các vị thế bán. Lạm phát tại Nhật Bản phù hợp với kỳ vọng, ở mức 1.8% so với cùng kỳ năm ngoái. JPY là đồng tiền G10 có hiếu suất kém nhất từ đầu năm đến nay và trong tháng 10.

Tổng thư ký OPEC: Chúng tôi rất lạc quan về nhu cầu dầu

Tổng thư ký OPEC Haitham Al Ghais đã đưa ra những nhận định lạc quan về nhu cầu dầu mỏ, bất chấp những thách thức hiện tại:

- Chúng tôi rất lạc quan về nhu cầu, cả trong ngắn hạn và dài hạn.

- Việc nhu cầu dầu đạt đỉnh sẽ không xảy ra bởi thế giới vẫn đang phát triển.

- Mặc dù có một số thách thức, nhưng bức tranh tổng thể không tiêu cực như một số người nhận định.

- Nền kinh tế thế giới đang hoạt động tốt.

Những bình luận của ông Al Ghais được đưa ra sau khi OPEC quyết định trì hoãn kế hoạch tăng sản lượng vào tháng 12. OPEC vẫn luôn là tổ chức lạc quan nhất về triển vọng thị trường dầu mỏ.

Trung Quốc đang xem xét biện pháp nhằm giải quyết tình trạng "nợ ngầm"

LGFV là các khoản nợ nằm ngoài bảng cân đối kế toán của chính quyền địa phương nhằm tài trợ cho các dự án và cơ sở hạ tầng lớn. Trước đây, các địa phương không được phép bán trái phiếu nên họ đã sử dụng LGFV để huy động vốn. IMF ước tính khối lượng "nợ ngầm" này của Trung Quốc ở mức trên 60,000 tỷ Nhân dân tệ, tương đương khoảng một nửa GDP của nước này. Sự sụp đổ của ngành bất động sản Trung Quốc trong những năm gần đây đã ảnh hưởng đến doanh thu của chính quyền địa phương và làm tăng nguy cơ vỡ nợ của các trái phiếu LGFV.

Các nhà lập pháp Trung Quốc được cho là đang xem xét một dự luật nhằm nâng trần nợ của chính quyền địa phương. Đây sẽ là một biện pháp nhằm giải quyết vấn đề "nợ ngầm" Bộ Tài chính Trung Quốc đã có nhiều kế hoạch giải quyết vấn đề này từ năm 2015.

Biện pháp này sẽ chuyển các khoản nợ ngoại bảng như LGFV vào bảng cân đối kế toán của chính quyền địa phương, chứ không giải quyết hoàn toàn vấn đề về tính bền vững tài khóa và rủi ro của các khoản nợ trên. Trung Quốc cũng sẽ công bố kế hoạch cho phép chính quyền địa phương phát hành một lượng lớn trái phiếu trong ba đến bốn năm tới để giải quyết vấn đề này.

Chủ tịch Tập Cận Bình đã coi đây là một trong ba "rủi ro kinh tế và tài chính lớn" của Trung Quốc, bên cạnh thị trường bất động sản và các mối lo ngại về lĩnh vực tài chính.

ING: Đồng GBP đã "bình tĩnh" trở lại

Francesco Pesole, chuyên viên phân tích từ ING, phân tích:

- Mô hình định giá trong ngắn hạn của ING cho thấy EUR/GBP đang có phần bù rủi ro khá thấp ở mức 0.6%. Đồng GBP và thị trường trái phiếu chính phủ Anh khó có khả năng phải đối mặt một cuộc khủng hoảng ngân sách như thời điểm sau năm 2022, nhưng sự gia tăng của nợ công vẫn có thể gây áp lực lên triển vọng của đồng nội tệ.

- Vào thứ Năm, BoE sẽ công bố quyết định lãi suất điều hành và khả năng tăng thêm 25 điểm cơ bản được kỳ vọng mạnh mẽ. Thị trường có lẽ sẽ quan tâm hơn đến những gì mà Ủy ban Chính sách Tiền tệ (MPC) sẽ nói về quyết định ngân sách tuần trước. Trong khi các cơ quan chính phủ cho rằng các biện pháp tài khóa được công bố sẽ vừa thúc đẩy tăng trưởng vừa gây ra lạm phát, chúng tôi không kỳ vọng chúng sẽ thay đổi đáng kể quan điểm của BoE.

- Thống đốc Andrew Bailey có thể tập trung vào việc giảm áp lực lạm phát dịch vụ và cố gắng dịch chuyển sự chú ý của mọi người ra khỏi ngân sách và quay trở về dữ liệu. Điều đó có thể được coi là một tín hiệu ôn hòa đối với kỳ vọng lãi suất điều hành của BoE, và có lẽ có khả năng NHTW này tiếp tục nới lỏng chính sách sẽ được thêm phản ánh vào mức định giá của thị trường, hiện kỳ vọng mức cắt giảm 32 điểm cơ bản trong hai cuộc họp tiếp theo. Việc định giá lại theo quan điểm "dovish" có thể gây áp lực lên đồng GBP trong tuần này, nhưng nếu nó cũng đi kèm với việc lợi suất trái phiếu chính phủ Anh dài hạn giảm, dòng vốn chảy vào thị trường GBP có thể bù đắp áp lực bán đối với đồng tiền này

OCBC: Bầu cử Tổng thống Mỹ tiếp tục chi phối thị trường

Theo Frances Cheung và Christopher Wong, chuyên viên phân tích chiến lược của OCBC, lưu ý rằng đồng USD đã biến động vào thứ Sáu tuần trước sau khi dữ liệu NFP suy yếu mạnh mẽ:

- Chỉ số DXY đã giảm mạnh vào phiên giao dịch đầu tuần. Điều này có thể đến từ kết quả của cuộc thăm dò mới nhất, khi mà Harris đang dần thu hẹp khoảng cách với Trump. Cuộc thăm dò từ Times/Siena cho thấy Kamala Harris nhận được sự ủng hộ ở Bắc Carolina, Nevada, Wisconsin và Georgia. Trong khi đó, Trump vẫn duy trì lợi thế ở Arizona trong khi cũng cải thiện sự ủng hộ của mình ở Pennsylvania với 19 phiếu đại cử tri.

- Theo các dữ liệu từ thị trường dự báo, tỷ lệ dẫn trước của Trump đã giảm đáng kể, xuống còn 9.6 điểm phần trăm so với khoảng cách 32.9 điểm phần trăm đã được thiết lập ngày 29 tháng 10. Và cũng rất trùng hợp khi chỉ số DXY cũng đạt đỉnh vào khoảng thời gian đó và sau đó dần suy yếu. Đồng USD có thể tiếp tục mất giá, nhưng do cả Harris và Trump vẫn đang trong tình thế ngang tài ngang sức, nên mức độ biến động sẽ không quá mạnh mẽ.

- Các dữ liệu khác cần lưu ý trong tuần này bao gồm PMI dịch vụ từ ISM và cuộc họp FOMC

Niềm tin nhà đầu tư tại khu vực Eurozone chứng kiến sự cải thiện

- Chỉ số niềm tin nhà đầu tư Sentix của khu vực trong tháng 11 đạt mức: -12.8 (Dự báo: -12.5. Trước đó: -13.8)

- Chỉ số Tình hình hiện tại được cải thiện nhẹ.

- Chỉ số kỳ vọng ở mức -3.8, không đổi so với tháng trước.

Niềm tin nhà đầu tư đánh dấu tháng cải thiện thứ hai liên tiếp, nhưng mức độ cải thiện không đáng kể. Sentix cảnh báo rằng "không có bất kỳ tín hiệu tích cực nào" từ dữ liệu mới nhất. Điều này cho thấy tâm lý của nhà đầu tư vẫn còn khá bi quan.

Cập nhật hàng tuần về kỳ vọng lãi suất đối với các NHTW lớn trên thế giới

Cắt giảm lãi suất vào cuối năm

- Fed: 45 bps (xác suất cắt giảm lãi suất 25 bps là 98% tại cuộc họp sắp tới). Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 118 bps lãi suất

- ECB: 22 bps (xác suất cắt giảm lãi suất 25 bps là 90% tại cuộc họp sắp tới), Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 120 bps lãi suất

- BoE: 31 bps (xác suất cắt giảm lãi suất 25 bps là 90% tại cuộc họp sắp tới), Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 93 bps lãi suất

- BoC: 35 bps (xác suất cắt giảm lãi suất 25 bps là 57% tại cuộc họp sắp tới là 25 bps), Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 110 bps lãi suất

- RBA: 6 bps (xác suất cắt giảm lãi suất 25 bps là 98% tại cuộc họp sắp tới), Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 52 bps lãi suất

- RBNZ: 54 bps (xác suất cắt giảm lãi suất 50 bps là 84%/16% cho mức cắt giảm 75 bps), Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 147 bps lãi suất

- SNB: 32 bps (72% sẽ cắt giảm lãi suất 25 bps tại cuộc họp sắp tới), Trong năm 2025, họ được kỳ vọng sẽ cắt giảm 70 bps lãi suất

Tăng lãi suất vào cuối năm

- BoJ: 7 bps (xác suất 73% tăng lãi suất 10 bps tại cuộc họp sắp tới), Trong năm 2025, họ được kỳ vọng sẽ tăng 36 bps lãi suất

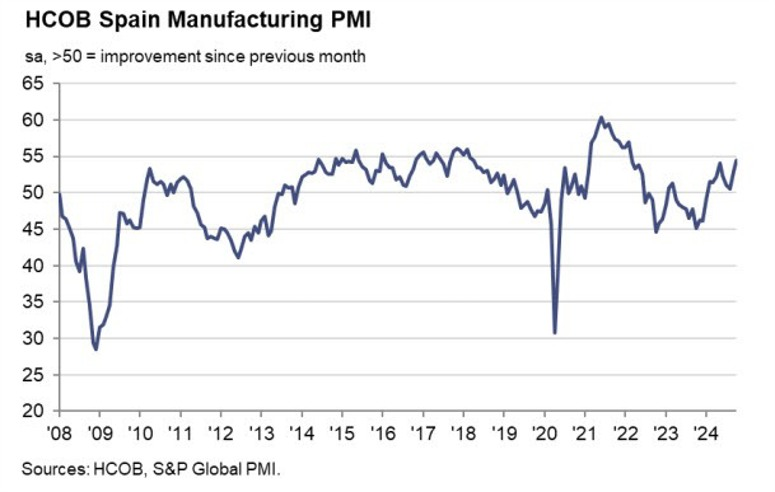

PMI sản xuất tháng 10 của Tây Ban Nha cao hơn dự kiến

- PMI sản xuất tháng 10 của Tây Ban Nha đạt mức 54.5, cao hơn so với dự kiến là 53.1

- Trong tháng trước đó, chỉ số này ở mức 53.0

Tây Ban Nha tiếp tục là điểm sáng của châu Âu và trái ngược với Đức. Cả sản lượng và đơn đặt hàng mới đều tăng mạnh, điều này khuyến khích hoạt động mua sắm và tuyển dụng lớn hơn trong các công ty.

Cổ phiếu châu Âu chủ yếu mở cửa đi ngang vào ngày hôm nay

- Eurostoxx không đổi

- DAX của Đức không đổi

- CAC 40 của Pháp -0.1%

- FTSE của Anh +0.1%

- IBEX của Tây Ban Nha +0.2%

- FTSE MIB của Ý +0.1%

Tâm trạng chung hiện khá thận trọng khi hợp đồng tương lai S&P 500 chỉ tăng nhẹ 0.1%. Trong khi đó, hợp đồng tương lai Dow giảm 0.1% và kết hợp mọi thứ lại với nhau. Mọi con mắt đều đổ dồn vào cuộc bầu cử của Hoa Kỳ vào ngày mai.

Hợp đồng tương lai Eurostoxx +0.1% trước giờ mở cửa phiên Âu

- Hợp đồng tương lai DAX của Đức +0.1%

- Hợp đồng tương lai FTSE của Anh -0.1%

Các nhà đầu tư sẽ theo dõi chặt chẽ diễn biến cuộc bầu cử Mỹ vào ngày mai. Hợp đồng tương lai S&P 500 vẫn lạc quan hơn một chút, tăng 0.3% nhưng phần lớn là nhờ vào cổ phiếu công nghệ. Hợp đồng tương lai Dow hiện đang đi ngang.

USD tiếp tục giao dịch ở mức thấp, sự tập trung dồn vào cuộc bầu cử Mỹ vào ngày mai

Đồng bạc xanh giảm trên diện rộng vì tỷ lệ cược chiến thắng của Harris đã tăng lên kể từ cuối tuần. Trong vài tháng qua, USD đã nghiêng về kịch bản Trump chiến thắng nhiều hơn:

Một số cuộc thăm dò bắt đầu cho thấy khả năng Harris chiến thắng lại tăng lên, đặc biệt là ở tiểu bang Iowa.

Dữ liệu kinh tế châu Âu sắp tới có gì?

Đồng USD mất giá và tiếp tục giảm trong phiên giao dịch châu Á - Thái Bình Dương hôm nay. Nguyên nhân chính đến từ những diễn biến mới về cuộc bầu cử Mỹ khi tình hình trở nên căng thẳng hơn sau cuối tuần. Theo các cuộc thăm dò dư luận, tình thế đang vô cùng sít sao, khi bà Harris dường như đã lấy lại thế cạnh tranh, khiến đồng USD chịu áp lực giảm giá đầu tuần.

Về mặt dữ liệu kinh tế, thị trường sẽ đón nhận các báo cáo PMI sản xuất, tuy nhiên đây chỉ là những ước tính cuối cùng nên có thể sẽ không tác động quá lớn đến thị trường.

Kế hoạch công bố các dữ liệu kinh tế:

- 15:15: PMI ngành sản xuất Tây Ban Nha tháng 10

- 15:45: PMI ngành sản xuất Ý tháng 10

- 15:50: PMI ngành sản xuất Pháp tháng 10 (Chính thức)

- 15:55: PMI ngành sản xuất Đức tháng 10 (Chính thức)

- 16:00: PMI ngành sản xuất khu vực Eurozone tháng 10 (Chính thức)

- 16:00: Báo cáo tổng tiền gửi của SNB tính đến ngày 1/11

- 16:30: Chỉ số niềm tin nhà đầu tư Sentix châu Âu tháng 11\

Hợp đồng quyền chọn FX đáo hạn hôm nay có gì đáng chú ý?

Có một hợp đồng quyền chọn EUR/USD ở mức 1.0900. Với mức này, biên độ dao động của EUR/USD có thể được duy trì trong một phạm vi nhất định tại phiên tới, đặc biệt khi thị trường vẫn còn khá "trống vắng" các thông tin mới về cuộc bầu cử Tổng thống Mỹ. Tuy nhiên, với đà suy yếu của đồng USD, xu hướng giảm giá trong đầu phiên của cặp tiền này có thể kéo dài.

Đối với hợp đồng quyền chọn AUD/USD tại mức 0.6600, khối lượng hợp đồng khá lớn và nằm gần đường MA 200 giờ ở mức 0.6599. Tuy nhiên, biên độ dao động của cặp tiền này sẽ bị tác động phần lớn với diễn biến giá đồng USD, khi đồng bạc xanh mở cửa giảm điểm do ảnh hưởng từ tâm lý thị trường trước thềm bầu cử Tổng thống Mỹ. Cùng lúc dó, đường MA200 ở mức 0.6627 sẽ là ngưỡng kỹ thuật quan trọng cần theo dõi trên biểu đồ trong thời gian tới.

Bản tin FX Châu Á - Thái Bình Dương: Đồng USD mất giá trước thềm bầu cử Tổng Thống Mỹ

Đồng USD ghi nhận đà giảm mạnh sau khi một cuộc thăm dò dư luận gây bất ngờ tại bang Iowa cho thấy bà Harris đang dẫn trước. Điều này gây chú ý đặc biệt bởi Iowa từng là bang chiến địa, nơi ông Trump đã giành chiến thắng áp đảo tại đây trong cả hai cuộc bầu cử 2016 và 2020.

Trên thị trường ngoại hối, hầu hết các đồng tiền chủ chốt đều tăng giá so với USD. Mặc dù có một số điều chỉnh nhẹ, nhưng khoảng cách chênh lệch vẫn duy trì và USD vẫn đang dao động gần mức thấp nhất trong phiên.

Cặp tiền USD/JPY đã là tâm điểm chú ý của nhà đầu tư trong nhiều tháng qua do chịu tác động từ biến động chính trị liên tục và sự thay đổi chính sách tiền tệ giữa hai quốc gia. Tỷ giá này đã chạm mốc 153.00 vào cuối tuần trước, nhưng trong phiên giao dịch hôm nay đã giảm xuống mức thấp khoảng 151.66.

Giá dầu thế giới đã ghi nhận đà tăng sau thông tin OPEC+ nhất trí gia hạn kế hoạch cắt giảm sản lượng tự nguyện thêm một tháng, kéo dài đến hết tháng 12/2024. Hợp đồng tương lai dầu Brent tăng 1.42 USD, lên 75.91 USD/ thùng. Cùng lúc đó, hợp đồng tương lai dầu WTI tăng 1.44 USD, lên 70.72 USD/ thùng.

Kinh tế Trung Quốc sẽ như thế nào sau kết quả bầu cử Tổng thống Mỹ?

Giới phân tích cho rằng, quy mô gói kích thích kinh tế được Trung Quốc chuẩn bị công bố vào kỳ họp Quốc hội có thể sẽ phụ thuộc vào kết quả cuộc bầu cử tổng thống Mỹ sắp tới.

Theo kỳ vọng của nhà đầu tư, Bắc Kinh sẽ công bố chi tiết các biện pháp hỗ trợ tài khóa vào thứ Sáu tới, khi Ủy ban Thường vụ Đại hội Đại biểu Nhân dân Toàn quốc Trung Quốc kết thúc phiên họp kéo dài 5 ngày.

Năm nay, thời điểm diễn ra phiên họp trùng với những ngày sau bầu cử tổng thống Mỹ, nơi cử tri sẽ quyết định liệu ông Donald Trump của đảng Cộng hòa hay bà Kamala Harris của đảng Dân chủ sẽ trở thành tổng thống tiếp theo. Các điểm bỏ phiếu sẽ đóng cửa vào thứ Ba theo giờ địa phương.

Ông Lỗ Đình, Kinh tế trưởng về Trung Quốc tại Nomura nhận định trong báo cáo tuần trước: "Quy mô gói kích thích tài khóa của Trung Quốc có thể sẽ lớn hơn từ 10-20% trong trường hợp ông Trump đắc cử so với kịch bản bà Harris giành chiến thắng".

JP Morgan: Fed có thể hoãn điều chỉnh lãi suất nếu Cựu Tổng thống Donald Trump tái đắc cử

Ngân hàng đầu tư JP Morgan vừa đưa ra những nhận định đáng chú ý về chính sách tiền tệ của Mỹ trong bối cảnh cuộc bầu cử tổng thống sắp diễn ra.

Theo JP Morgan, nếu ông Trump và đảng Cộng hòa giành chiến thắng, chính sách tài khóa sẽ được nới lỏng mạnh mẽ hơn. Điều này có thể dẫn đến rủi ro chiến tranh thương mại bùng phát trở lại, thâm hụt ngân sách gia tăng, từ đó buộc Fed phải duy trì lãi suất ở mức cao.

"Nếu chính sách tài khóa làm tăng thâm hụt ngân sách và thúc đẩy lạm phát, Fed có thể sẽ phải thắt chặt chính sách tiền tệ để đối trọng, thay vì nới lỏng như kế hoạch ban đầu".

Trong kịch bản bà Harris đắc cử, JP Morgan cho rằng nền kinh tế Mỹ sẽ tiếp tục theo xu hướng hạ cánh mềm, nhưng kém sôi động hơn do chính phủ bị chia rẽ. Khi đó, Fed nhiều khả năng sẽ dựa vào biểu đồ dot-plot đã công bố trước đó cho đến khi có những tín hiệu mới từ nền kinh tế.

Tuy nhiên, bất kể ai thắng cử, JP Morgan vẫn duy trì dự báo Fed sẽ cắt giảm 0.25 điểm phần trăm lãi suất trong tháng 11 tới.

Chứng khoán Châu Á - Thái Bình Dương khởi sắc trước thềm bầu cử Tổng thống Mỹ

Sắc xanh bao trùm thị trường chứng khoán Châu Á - Thái Bình Dương, khởi đầu cho một tuần dự báo nhiều biến động với cuộc bầu cử Tổng thống Hoa Kỳ và cuộc họp chính sách tiền tệ của Fed. Hiện tại, nhà đầu tư cũng đang theo dõi kỳ họp Quốc hội Trung Quốc, được tổ chức vào thứ Hai, khi chính quyền quốc gia này dự kiến công bố kế hoạch kích thích kinh tế chi tiết vào thứ Sáu.

Về dữ liệu kinh tế khu vực:

- Trung Quốc: Dữ liệu thương mại tháng 10 sẽ được công bố vào thứ Năm. Trong tháng 9, quốc gia này ghi nhận sự trì trệ trong tăng trưởng xuất khẩu và nhập khẩu.

- Hàn Quốc: Số liệu lạm phát tiêu dùng tháng 10 sẽ được công bố vào ngày thứ Ba, với mức dự kiến giảm trong tháng thứ 3 liên tiếp xuống còn 1.4% so với cùng kỳ năm trước. Trước đó, tỷ lệ lạm phát của nước này đã ghi nhận mức 2.6% vào tháng 7, 2% vào tháng 8 và 1.6% vào tháng 9.

- Úc: RBA dự kiến đưa ra quyết định lãi suất. Theo khảo sát của Reuters với các chuyên gia kinh tế, RBA nhiều khả năng sẽ giữ nguyên lãi suất cơ bản ở mức 4.35%.

Diễn biến các thị trường chính:

- Nhật Bản: Nikkei 225 đóng cửa nghỉ lễ ngày thứ Hai

- Hàn Quốc: Chỉ số Kospi tăng mạnh 1.3%. Cùng lúc đó, chỉ số Kosdaq dành cho các công ty vốn hóa nhỏ thậm chí còn bật tăng tới 2.85%.

- Hong Kong: Chỉ số Hang Seng tăng 0.33% trong phiên giao dịch đầy biến động.

- Trung Quốc: Chỉ số CSI 300 của Trung Quốc đại lục nhích nhẹ 0.2%

- Úc: Chỉ số S&P/ASX 200 cũng ghi nhận mức tăng khiêm tốn 0.31%

- Đài Loan: chỉ số Taiwan Weighted tiến 0.63%

USD/JPY trở lại dưới 152.00

USD đã chịu áp lực trong phiên giao dịch gần như trên mọi phương diện. Tin tức chính trị Hoa Kỳ vào cuối tuần có vẻ là nhân tố chính khiến USD suy yếu.

Đồng yên cũng được hưởng lợi từ sự biến động gia tăng, VIX đã ở mức trên 20 vào thứ Sáu trước cuộc bầu cử Hoa Kỳ.

Viễn cảnh biến động là lực cản đối với carry trade đồng yên. Các nhà giao dịch carry trade thích thị trường biến động theo chiều hướng có lợi cho JPY.

USD/JPY là cặp tiền sụt giảm mạnh nhất trong phiên giao dịch: