ETF Bitcoin của BlackRock chứng kiến dòng tiền mua ròng mạnh nhất trong 6 tuần gần đây

Quỹ IBIT của BlackRock đã ghi nhận dòng tiền mua ròng trị giá 290 triệu USD vào 21/05 - nhiều hơn dòng tiền trong 21 ngày giao dịch trước đó cộng lại.

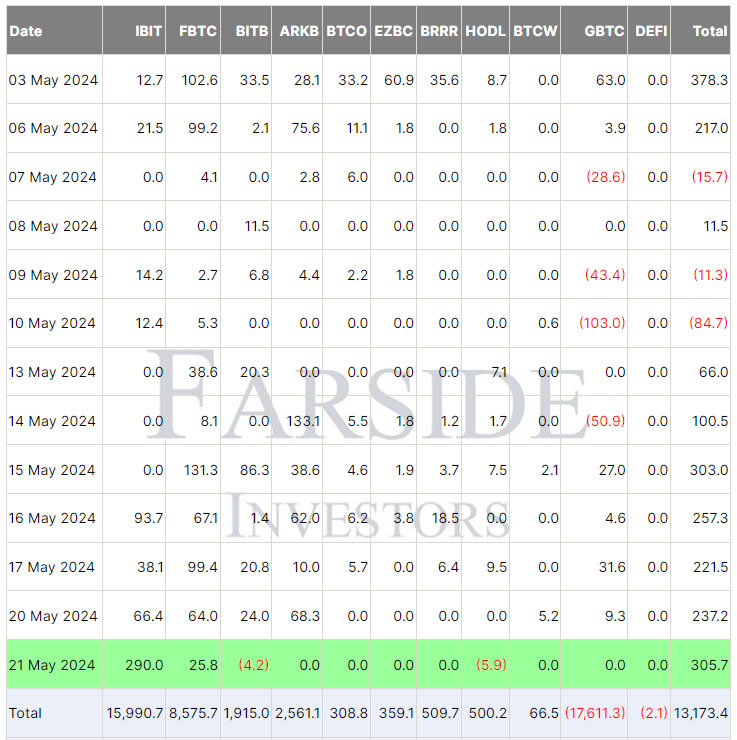

Theo dữ liệu sơ bộ từ Farside Investors,Quỹ iShares Bitcoin Trust (IBIT) của BlackRock đã ghi nhận dòng tiền mua ròng trị giá 290 triệu USD vào 21/05 - nhiều hơn dòng tiền trong 21 ngày giao dịch trước đó cộng lại. THeo số liệu được công bố, tổng cộng đã có hơn 1 tỷ USD quay trở lại các quỹ ETF Bitcoin.

Với các số liệu mới nhất, quỹ BlackRock hiện đã đạt mức mua ròng là 16 tỷ USD kể từ ngày thành lập, với tổng tài sản mà quỹ này đang quản lý (AUM) là 19 tỷ USD. Con số này đưa quỹ IBIT của BlackRock thu hẹp khoảng cách với quỹ GBTC Grayscale, quỹ đứng đầu về mức AUM với con số lên tới 20 tỷ USD.

ETF Bitcoin dần được quan tâm trở lại nhờ đà tăng giá của BTC trong tuần qua, khi đồng tiền này đã tăng 12%, sau những thông tin về việc SEC nhiều khả năng sẽ phê duyệt các quỹ ETF Ethereum trong thời gian tới. BTC đã đạt mức cao nhất trong sáu tuần là $71,600 vào ngày 21/05 nhưng hiện đã giảm về mức $69,975.

Trung Quốc trả đũa Mỹ sau tuyên bố tăng thuế mạnh với các mặt hàng chip và ô tô của nước này

Trung Quốc đã công bố các biện pháp đáp trả nhằm vào 12 doanh nghiệp Mỹ và các lãnh đạo cấp cao của họ. Trong số đó, hãng chế tạo vũ khí quân sự Lockheed Martin tiếp tục chịu ảnh hưởng khi Bộ Ngoại giao nước này cho biết họ sẽ không cấp thị thực và có lệnh cấm đối với các quan chức cấp cao của tập đoàn này khi nhập cảnh vào Trung Quốc. Các biện pháp sẽ có hiệu lực từ ngày 22/5.

Trước đó, Mỹ đã tuyên bố tăng thuế mạnh đối với mặt hàng chip và ô tô của Trung Quốc.Các nguồn tin cho hay nhiều mức thuế trong số này sẽ có hiệu lực kể từ ngày 1/8.

HĐTL đồng chững đà tăng khi khó có thể duy trì trên mốc 5 USD

Thật khó để không lạc quan về triển vọng của giá đồng trong bối cảnh các quốc gia tích cực chuyển đổi năng lượng xanh. Vào tháng 4, đồng đã tăng 13% và theo sau đó là mức tăng 11% tính đến tháng 5. Nhưng liệu đà phục hồi có đang dần cạn kiệt?

Trên khung H1, sau khi vượt mức 5 USD/lb vào tuần trước, đồng đã tích lũy trong một khoảng thời gian trong khi tăng cao hơn vào đầu tuần để lập kỷ lục mới. Nhưng hiện giá đồng đang đối mặt với một một số thách thức về mặt kỹ thuật.

Nhịp giảm trong ngày đang đưa đồng quay trở lại kiểm tra đường MA 100 giờ (màu đỏ). Phá qua hỗ trợ này, xu hướng trong ngắn hạn sẽ chuyển sang trung lập, và đặc biệt nếu giảm vượt mốc 5 USD sẽ làm suy yếu quyền kiểm soát của phe mua.

Vì vậy, cần theo dõi chặt chẽ biến động giá đồng do thị trường có xu hướng điều chỉnh sau pha tăng mạnh vào đầu tháng, nhưng đây cũng có thể là cơ hội tốt để mua vào. Về mặt cấu trúc, dù khác với các kim loại quý như vàng và bạc, triển vọng cơ bản vẫn tích cực và dự kiến vẫn sẽ tiếp tục hưởng lợi từ đợt phục hồi trên diện rộng của thị trường hàng hóa và kim loại.

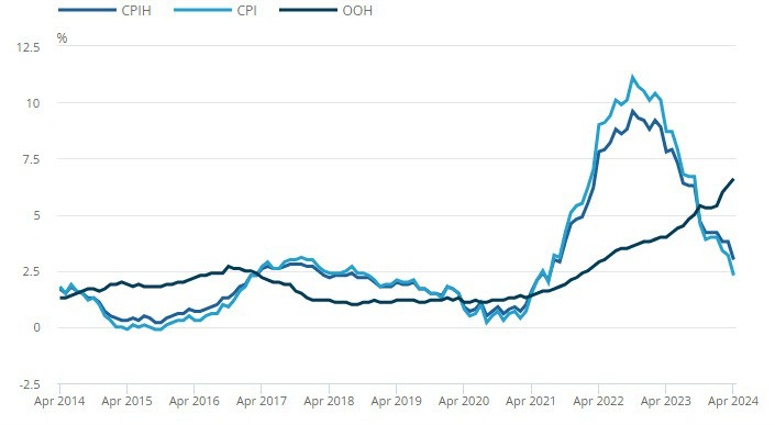

Barclays loại bỏ dự báo BoE hạ lãi suất trong tháng 6

Ngân hàng này trước đó đã đưa ra dự báo cho lần cắt giảm lãi suất đầu tiên của BoE vào tháng tới và họ chắc chắn sẽ không phải là bên cuối cùng loại bỏ dự báo này.

Cập nhật phiên Âu: GBPUSD tăng hơn 45pip sau báo cáo CPI Vương quốc Anh

Lạm phát tiêu dùng hàng năm tại Vương quốc Anh giảm mạnh trong tháng 4, nhưng vẫn cao hơn dự báo. Thành phần dịch vụ chỉ giảm nhẹ từ 6% xuống 5.9% cho thấy lạm phát dịch vụ vẫn dai dẳng. GBPUSD tăng hơn 45pip sau khi dữ liệu công bố, nhưng hiện đã xóa bỏ phân nửa đà tăng xuống 1.2727.

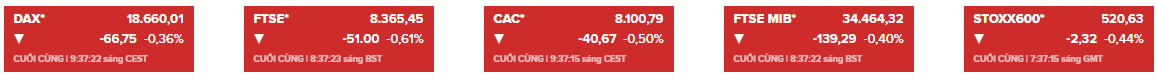

Chứng khoán châu Âu chìm trong sắc đỏ khi thị trường đánh giá lại triển vọng lãi suất và lạm phát. Định giá cho việc BoE hạ lãi suất trong tháng 6 giảm từ 48% (trước báo cáo) xuống hiện còn 15%. Triển vọng nới lỏng trong tháng 8 đang bị bỏ ngỏ, với xác suất giảm mạnh từ 99% (trước báo cáo) xuống chỉ còn khoảng 44%. Chỉ tính riêng trong năm 2024, các nhà giao dịch trước đó đã kỳ vọng BoE cắt giảm tổng mức lãi suất khoảng 53bp, nhưng hiện chỉ còn khoảng 37bp.

EURUSD giảm nhẹ xuống 1.0850 và bước vào giai đoạn tích lũy trong phiên Âu.

Trên thị trường hàng hóa, vàng đi ngang dưới 2,420 USD/oz và hiện giảm 0.3% trong ngày, dầu thô giảm mạnh hơn 1.4% xuống 77.55 USD/thùng khi các nhà hoạch định chính sách Fed bày tỏ mong muốn giữ lãi suất lâu hơn trong thời gian dài hơn. Lợi suất TPCP tăng khắp các kỳ hạn, với lợi suất 10 năm tăng 2.3bp lên 4.44%.

Xu hướng tăng của GBPUSD vẫn còn mạnh nếu duy trì trên hỗ trợ 1.2728

GBP/USD đang giao dịch ở mức 1.2735 USD và tăng 0.20% trong ngày.

Các mức kháng cự quan trọng: 1.2765, 1.2792 và 1.2821.

Các mức hỗ trợ quan trọng:

- 1.2687, 1.2656 và 1.2628

- Đường EMA 50 ngày ở mức 1.2691

- Đường EMA 200 ngày ở mức 1.2603 USD.

Về mặt kỹ thuật, cặp tiền vẫn duy trì trên điểm xoay 1.2728 cho thấy xu hướng tăng vẫn còn đó. Tuy nhiên, nếu phá xuống dưới hỗ trợ này, áp lực bán có thể tăng mạnh.

JPY chịu áp lực khi thâm hụt thương mại tại Nhật Bản tăng cao

JPY giảm trong ngày sau báo cáo Cán cân thương mại tháng 3 của Nhật Bản, thâm hụt thương mại 462.5 tỷ JPY- giảm mạnh so với mức thặng dư được ghi nhận trong tháng trước đó. Các nhà giao dịch đang hướng trọng tâm sang Biên bản cuộc họp FOMC để có thêm tín hiệu về lập trường chính sách Fed.

USD/JPY giao dịch quanh 156.40 trong phiên Âu. Trên khung D1, cặp tiền đang dần hình thành mô hình tam giác tăng và chỉ báo RSI duy trì trên 50 cho thấy xu hướng tăng cao hơn

USD/JPY có thể kiểm tra lại kháng cự của mô hình gần mốc 157. Phá lên trên kháng cự này, đà tăng có thể mở rộng lên mức cao nhất kể từ tháng 4/1990 tại 160.23. Trái lại, phe mua có thể hướng tới hỗ trợ của mô hình quanh 155.50, sau đó là đường EMA 21 ngày ở mức 155.33. Phá vỡ các hỗ trợ này có thể gia tăng áp lực bán và đẩy cặp tiền về hỗ trợ 153.60.

Chứng khoán châu Âu giảm điểm đầu phiên thứ Tư

Chứng khoán châu Âu mở cửa giảm điểm khi các nhà đầu tư tỏ ra e ngại trước triển vọng lạm phát và chu kỳ lãi suất. Các lĩnh vực chìm trong sắc đỏ, trong đó ngành ô tô giảm 1.93% và cổ phiếu dầu khí giảm 0.73%.

Dữ liệu lạm phát tiêu dùng tại Anh tăng 2.3% so với cùng kỳ vào tháng 4, cao hơn dự báo 2.1%, nhưng gần hơn nhiều so với mục tiêu 2% của BoE do con số được ghi nhận trong tháng 3 là 3.2%. Tuy nhiên, lạm phát dịch vụ vẫn dai dẳng khi tăng 5.9% so với dự báo 5.5% và chỉ giảm nhẹ so với mức 6% trong tháng 3.

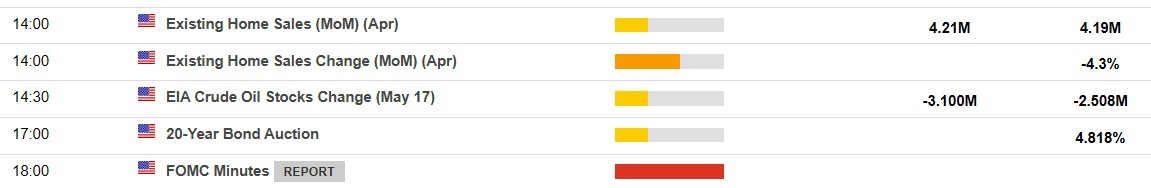

Lịch trình kinh tế trong ngày có gì cần chú ý?

Báo cáo CPI tháng 4 tại Vương quốc Anh đã được công bố. Lịch trình kinh tế từ giờ đến cuối ngày không có điều gì đáng chú ý, ngoài Biên bản cuộc họp FOMC vo 01:00 đêm nay. Tuy nhiên, Biên bản nhuinf chung sẽ không có nhiều tác động lên thị trường do các nhà đầu tư đã nắm chắc quan điểm của Fed sau nhiều bài phát biểu của các nhà hoạch định chính sách và dữ liệu kinh tế được công bố trong thời gian chờ đợi. Cụ thể, các quan chức Fed đã bày tỏ rằng họ muốn giữ nguyên lãi suất trong thời gian dài hơn và sẽ cần thêm vài tháng nữa để xác nhận lạm phát giảm ổn định trước khi cân nhắc hạ lãi suất. Và về cơ bản, điều này phù hợp với kỳ vọng của thị trường về việc nới lỏng vào tháng 9.

Ngoài ra, một số quan chức châu Âu cũng sẽ phát biểu trong ngày:

- Chủ tịch ECB Lagarde vào lúc 17:05

- Quan chức BoE Breeden vào lúc 19:45

Thị trường hạ kỳ vọng BOE cắt giảm lãi suất sau báo cáo CPI Vương quốc Anh

Đi sâu vào báo cáo CPI tháng 4 tại Vương quốc Anh, cơ hội hạ lãi suất trong tháng 6 đang là 50-50 khi định giá hiện đang chỉ khoảng 48%, nhưng giờ đa giảm xuống còn 15%. Đồng thời, định giá việc BoE cắt giảm lãi suất trong tháng 8 trước báo cáo là 98%, nhưng hiện chỉ còn khoảng 44%.

Tính riêng trong năm 2024, các nhà giao dịch trước báo cáo đã kỳ vọng BoE cắt giảm tổng mức lãi suất khoảng 53bp, nhưng hiện chỉ còn khoảng 37bp.

GBPUSD tăng cao hơn khi lạm phát dịch vụ tại Vương quốc Anh vẫn dai dẳng

Báo cáo CPI tnags 4 tại Vương quốc Anh khá trái chiều khi đánh giá tác động của việc Cơ quan Thị trường Khí đốt và Điện năng (Ofgem) hạ trần giá năng lượng xuống 12% trong tháng 4. Lạm phát tiêu dùng cho thấy sự sụt giảm, nhưng vẫn cao hơn dự báo. Tuy nhiên, điểm thú vị nằm ở dữ liệu lạm phát dịch vụ, tăng 5.9% so với dự báo 5.5% và chỉ giảm nhẹ so với mức 6% trong tháng 3.

GBPUSD tăng cao hơn từ khoảng 1.2710 lên 1.2750. Đây không hẳn là một hành động giá mờ nhạt vì xét ở góc độ nào đó, điều này đang làm giảm cơ hội hạ lãi suất trong tháng 6. Nói cách khác, theo quan điểm của BoE thì yếu tố cho thấy lạm phát dai dẳng đang giảm, nhưng không như mong đợi.

Việc GBPUSD tăng cao hơn đang thu hút thêm lực mua để hướng về đỉnh tháng 4 tại 1.2709, với mục tiêu tiếp theo là 1.2800.

Nhìn vào định giá thị trường hiện tại, các nhà đầu tư đang kỳ vọng tổng mức cắt giảm là 53bp trong năm, nhưng có vẻ xác suất nới lỏng trong tháng 6 sẽ giảm xuống sau khi phiên Âu mở cửa.

Hợp đồng tương lai Eurostoxx tăng 0.1% đầu phiên Âu

- Hợp đồng tương lai DAX của Đức không thay đổi

- Hợp đồng tương lai FTSE của Anh -0.3%

Hợp đồng tương lai chứng khoán Anh giảm sau dữ liệu CPI mạnh hơn của Anh.

GBPUSD vượt mốc 1.2750 sau khi dữ liệu CPI của Anh tăng nóng hơn dự kiến

GBP/USD đã tăng gần 0.3% lên trên mốc 1.2750, mức đỉnh kể từ tháng 3, sau khi dữ liệu CPI tháng 4 của Anh tăng cao hơn dự kiến. Hiện GBP/USD giao dịch quanh mức 1.2749, nhà đầu tư đang hướng tới mức 1.2790 và 1.2800.

Dữ liệu CPI tháng 4 của Anh tăng cao hơn dự kiến

Dữ liệu mới nhất do ONS công bố ngày 22 tháng 5 năm 2024:

- CPI tháng 4 của Anh +2.3% y/y

- Dự kiến +2.1% y/y

- Trước đó +3.2% y/y

- CPI lõi +3.9% y/y

- Dự kiến +3.6% y/y

- Trước đó +4.2% y/y

Trong tháng 4, lạm phát toàn phần đã tăng 0.3% (cao hơn dự kiến 0.2%) và lạm phát cơ bản tăng 0.9% (cao hơn dự kiến 0.7%).

GBP/USD hiện đã tăng vượt mốc 1.2740, mức đỉnh kể từ tháng 3.

Lợi suất TPCP Nhật Bản kỳ hạn 10 năm lần đầu tiên chạm mốc 1% kể từ năm 2013

Lợi suất trái phiếu chính phủ Nhật Bản (JGB) đang tăng lên quanh mức 1%, mức được theo dõi rất chặt chẽ ngay cả sau khi loại bỏ chương trình kiểm soát đường cong lợi suất.

Trước đây, mức 1% là "mức tham chiếu" để BoJ can thiệp điều hành chính sách tiền tệ, nói cách khác là nó được xem là mức trần cho lợi suất trái phiếu. Tuy nhiên, điều này đã thay đổi kể từ tháng 3.

Mặc dù vậy, BOJ có thể vẫn muốn kiểm soát tình hình và không để lợi suất tăng quá nhanh.

Hiện tại, điều đáng lo ngại là BOJ đã bỏ lỡ cơ hội để thắt chặt chính sách hơn nữa. Điều đó có nghĩa là họ phải duy trì chính sách tiền tệ nới lỏng hơn. Do đó, họ cần phải giữ cho lợi suất ở mức thấp hơn trừ khi họ sẵn sàng tăng lãi suất cao hơn nữa trong những tháng tới.

Giá vàng vẫn chịu áp lực bán lớn khi điều chỉnh từ mức đỉnh kỷ lục

XAU/USD sụt giảm mạnh vào thứ Tư sau khi điều chỉnh từ mức đỉnh kỷ lục vào thứ Hai. Các quan chức Cục Dự trữ Liên bang (Fed) cảnh báo rằng Fed cần dữ liệu thuyết phục hơn rằng lạm phát đang hạ nhiệt trước khi bắt đầu cắt giảm lãi suất, đồng thời nhấn mạnh rằng Fed có thể sẽ giữ lãi suất cao hơn trong thời gian dài hơn. Điều này có thể thúc đẩy đồng bạc xanh và khiến vàng mất giá.

Tuy nhiên, đà lao dốc của vàng có thể được hạn chế trong bối cảnh căng thẳng thương mại Mỹ-Trung gia tăng, căng thẳng địa chính trị ở Trung Đông và nhu cầu mạnh mẽ từ các ngân hàng trung ương và nhà đầu tư châu Á, điều này có thể hỗ trợ giá vàng. Cuối ngày thứ Tư, các nhà giao dịch vàng sẽ theo dõi biên bản cuộc họp FOMC, cùng với bài phát biểu của quan chức Fed Goolsbee.

EUR/USD vẫn ổn định quanh mức 1.0850 trước biên bản biên bản cuộc họp của FOMC

EUR/USD vẫn ổn định trước khi công bố biên bản cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC). Cặp tiền này hiện dao động quanh mức 1.0850 trong Á.

Cục Dự trữ Liên bang (Fed) duy trì lập trường thận trọng về lạm phát và khả năng cắt giảm lãi suất vào năm 2024. Chủ tịch Fed Boston Susan Collins, phát biểu hôm thứ Tư, nhấn mạnh rằng lộ trình điều chỉnh lãi suất sẽ mất nhiều thời gian hơn và nhấn mạnh tầm quan trọng của sự kiên nhẫn là chính sách đúng đắn đối với Fed.

Các thị trường dự đoán đợt cắt giảm lãi suất đầu tiên sẽ diễn ra sớm nhất vào tháng 9, với hai đợt cắt giảm 0.25bps lãi suất. Theo CME FedWatch Tool, xác suất Cục Dự trữ Liên bang thực hiện cắt giảm lãi suất 25bps vào tháng 9 đã tăng nhẹ lên 50.3%, so với 49.6% trước đó.

Mặt khác, Eurostat đã công bố cán cân thương mại gần 24.1 tỷ Euro trong tháng 3, cao hơn mức 22.8 tỷ Euro của tháng trước và vượt dự báo của thị trường là 19.9 tỷ Euro. Đây là mức thặng dư thương mại lớn nhất kể từ tháng 12 năm 2020.

Sự không chắc chắn gia tăng xung quanh việc Ngân hàng Trung ương Châu Âu (ECB) kéo dài chu kỳ cắt giảm lãi suất sau tháng 6, điều này đã hỗ trợ cho đồng Euro. Các nhà hoạch định chính sách của ECB vẫn duy trì cách tiếp cận phụ thuộc vào dữ liệu để điều hành lãi suất.

Đồng AUD tăng nhẹ trong bối cảnh nhà đầu tư chờ đợi biên bản cuộc họp của FOMC

Đồng AUD đã lấy lại vị thế vào thứ Tư - phục hồi sau đà giảm gần đây - theo sau đà tăng giá của đồng NZD khi Ngân hàng Dự trữ New Zealand (RBNZ) quyết định duy trì lãi suất (OCR) ở mức 5.5%. Cả hai đồng tiền này đều có mối quan hệ chặt chẽ do sự gần gũi về mặt địa lý và mối quan hệ thương mại khăng khít giữa Úc và New Zealand.

Nhà đầu tư tiếp tục đánh giá triển vọng chính sách tiền tệ của Ngân hàng Dự trữ Úc (RBA). Vào thứ Ba, biên bản cuộc họp của RBA cho thấy hội đồng quản trị đã cân nhắc việc tăng lãi suất vào tháng 5 nhưng cuối cùng quyết định duy trì chính sách ổn định. Các nhà hoạch định chính sách cho biết những khó khăn trong việc đưa ra quyết định về thay đổi lãi suất trong tương lai.

Lạm phát của Úc là 3.6% so với cùng kỳ năm trước trong quý 1, giảm so với mức 4.1% trong quý trước nhưng cao hơn kỳ vọng của thị trường là 3.4%. Điều này cho thấy rủi ro lạm phát đã phần nào tăng lên, vốn được nhấn mạnh trong biên bản cuộc họp chính sách tháng 5 của RBA. Tình hình này đã khiến RBA phải xem xét lại khả năng tăng lãi suất.

Mặt khác, các nhà giao dịch đang chờ Biên bản cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC), khi họ tìm kiếm thêm manh mối về lộ trình chính sách của Cục Dự trữ Liên bang (Fed). Fed hiện vẫn duy trì cách tiếp cận thận trọng về lạm phát và khả năng cắt giảm lãi suất vào năm 2024.

GBP/USD ổn định trên 1.2710 trước báo cáo CPI của Anh

GBP/USD tăng phiên thứ 4 liên tiếp, hiện đang giao dịch quanh mức 1.2710 trong phiên Á trong bối cảnh nhà đầu tư chờ đợi dữ liệu CPI tháng 4 của Anh.

Báo cáo lạm phát CPI của Anh sẽ cung cấp thêm thông tin về triển vọng BoE cắt giảm lãi suất vào tháng 6 và báo cáo này cũng sẽ tác động mạnh đến đồng GBP.

Chỉ số giá tiêu dùng CPI của Vương quốc Anh trong tháng 4 dự kiến sẽ ở mức 2.1% y/y, giảm đáng kể so với mức 3.2% trong tháng 3. Chỉ số này dự kiến sẽ ở mức thấp nhất kể từ tháng 7/2021, gần như đạt mục tiêu 2.0% của BoE.

Cập nhật thị trường phiên Á: Đồng NZD leo dốc khi RBNZ diều hâu hơn, giá hàng hoá điều chỉnh sau khi lập đỉnh kỷ lục

- Chủ tịch Fed Cleveland Loretta Mester và Chủ tịch Fed Boston Susan Collins đều nhấn mạnh lãi suất sẽ được giữ ở mức cao trong thời gian dài hơn.

- Dữ liệu kinh tế mới nhất của Nhật Bản (chỉ số Tankan, dữ liệu thương mại tháng 4, dữ liệu đơn hàng máy móc tháng 3) không ảnh hưởng đáng kể đến đồng Yên.

- Ngân hàng Dự trữ New Zealand (RBNZ) giữ nguyên lãi suất ở mức 5.5% nhưng dự báo sẽ tăng lãi suất lên 5.61% vào tháng 9 năm nay. RBNZ nhấn mạnh cần duy trì chính sách tiền tệ thắt chặt cho đến khi lạm phát giảm hơn nữa.

- Đồng NZD tăng sau quyết định chính sách của RBNZ nhưng giảm trở lại sau cuộc họp báo của Thống đốc Orr.

- Phát hiện cúm gia cầm trên một trang trại, trường hợp đầu tiên ở Úc. Đồng AUD tăng nhẹ theo đà tăng của NZD.

- Thị trường ngoại hối khá yên ắng khi nhà đầu tư chờ đợi biên bản cuộc họp của FOMC vào cuối ngày.

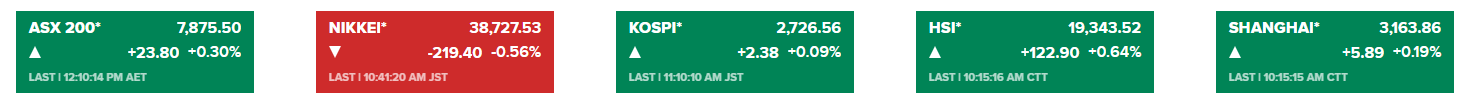

- Chứng khoán châu Á "chật vật" sau khi S&P 500 lập kỷ lục mới trước báo cáo kết quả kinh doanh từ nhà sản xuất chip Nvidia. Chứng khoán Nhật Bản sụt giảm khi nước này báo cáo thâm hụt thương mại, chứng khoán Úc, Hong Kong và Trung Quốc đều giao dịch trong phạm vi hẹp.

- Vàng, bạc và đồng mất giá sau khi đạt mức đỉnh gần đây.

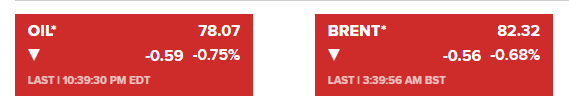

- Giá dầu kéo dài đà giảm sau báo cáo ngành cho thấy dự trữ tăng vọt.

Phát biểu của Chủ tịch Fed Chicago Austan Goolsbee và biên bản cuộc họp của FOMC sẽ là tâm điểm chú ý hôm nay

- 20:40: Chủ tịch Fed Chicago Austan Goolsbee phát biểu khai mạc hội nghị do Ngân hàng Dự trữ Liên bang Chicago tổ chức

- 01:00: Biên bản cuộc họp tháng 5 của FOMC

Biên bản sẽ cung cấp thêm thông tin về quan điểm của Fed trước rủi ro lạm phát

Thống đốc RBNZ Orr: Dự kiến lạm phát sẽ quay trở lại mức mục tiêu vào cuối năm 2024

Thống đốc RBNZ Orr phát biểu tại cuộc họp báo về Tuyên bố Chính sách tiền tệ của Ngân hàng Dự trữ New Zealand:

- Sẽ cần thời gian để lạm phát trong nước giảm

- Nền kinh tế có tốc độ tăng trưởng tiềm năng thấp hơn, không chắc liệu đó có phải là tạm thời hay không

- Có khả năng tăng lãi suất do những bất ngờ về lạm phát

- Hài lòng rằng kỳ vọng lạm phát đang giảm, cần phải giảm hơn nữa

- Dự kiến lạm phát sẽ quay trở lại mức mục tiêu vào cuối năm 2024

- OCR không phải là một dự đoán tuyệt đối

Vàng giảm xuống $2,418 trong phiên Á

Vàng giảm xuống $2,418 trong phiên Á khi USD duy trì sức mạnh, DXY đi ngang tại 104.61 khi các quan chức Fed tiếp tục duy trì quan điểm thận trọng, cần có nhiều bằng chứng củng cố tiến trình giảm phát trước khi quyết định cắt giảm lãi suất.

Giá dầu thô giảm khi thị trường thiếu chất xúc tác

Dầu thô Mỹ và dầu Brent đã biến động trong khoảng 3 USD trong tháng này kể từ khi bị bán tháo từ mức đỉnh trong tháng 4 do lo ngại về một cuộc chiến tranh Trung Đông lan rộng giảm bớt.

Helima Croft, người đứng đầu chiến lược hàng hóa tại RBC Capital Markets, nói với “Squawk Box” của CNBC hôm thứ Ba: “Tôi chỉ không nghĩ rằng hiện tại có nhiều niềm tin trên thị trường. Về cơ bản, giá ngừng tăng cao khi tác động của căng thẳng địa chính trị mờ dần”.

Croft nói với khách hàng trong một báo cáo hôm thứ Ba rằng các nhà đầu tư hiện đang tập trung nhiều hơn vào các yếu tố cơ bản nhưng việc thiếu các chất xúc tác trong ngắn hạn có thể sẽ khiến giá bị giới hạn trong phạm vi hẹp ở thời điểm hiện tại. RBC dự báo giá dầu WTI sẽ đạt trung bình 79.50 USD/thùng và giá dầu Brent trung bình là 84 USD/thùng trong thời gian còn lại của năm

Croft cho biết: “Không còn lo lắng tình trạng thiếu hụt nguồn cung khi bước vào mùa hè. Nhưng vẫn cần mùa lái xe phía trước.”

Việc cắt giảm sản lượng của OPEC+ đã tạo mức sàn cho giá dầu sau đợt bán tháo vào tháng trước. Nhóm sẽ họp vào cuối tuần tới để xem xét chính sách sản xuất của mình.

Thị trường chứng khoán châu Á biến động trái chiều

Thị trường chứng khoán châu Á biến động trái chiều. Điều này xảy ra bất chấp Phố Wall chứng kiến Nasdaq đạt mức cao kỷ lục chỉ sau một đêm.

Cổ phiếu Nvidia đã tăng hơn 2% sau nhiều dự đoán tích cực của nhà phân tích làm nổi bật vị thế vượt trội của công ty trên thị trường. Một số công ty ở Phố Wall cũng nâng mục tiêu giá với cổ phiếu Nvidia, dự đoán có thể tăng tới 30% so với mức hiện tại.

- Kospi tăng 0.09% trong khi Kosdaq giảm 0.07%

- Nikkei 225 giảm 0.56% trong khi Topix giảm 0.3%. Cả hai chỉ số đều chấm dứt chuỗi tăng điểm kéo dài ba ngày.

- S&P/ASX 200 tăng 0.30% khi các nhà đầu tư đánh giá biên bản cuộc họp tháng 5 của ngân hàng trung ương, trong đó tiết lộ RBA đang cân nhắc việc tăng lãi suất do rủi ro lạm phát cao hơn.

- HangSeng tăng 0.64%. Shanghai Composite tăng 0.19%

NZDUSD dựng thẳng, tiến sát 0.6145 sau quyết định chính sách tháng 5 của RBNZ

NZD tăng vọt sau khi RBNZ quyết định giữ nguyên lãi suất ở mức 5.5% như dự kiến nhưng dự đoán sẽ tăng lãi suất vào tháng 9 năm 2024 trước khi cắt giảm dần dần cho đến lúc lạm phát giảm về khoảng mục tiêu 2% - 3% trong mùa hè năm 2025.

RBNZ giữ nguyên lãi suất ở 5.50% đúng như dự kiến

RBNZ giữ nguyên lãi suất ở 5.50% đúng như dự kiến. Ngân hàng dự đoán:

- Lãi suất sẽ ở mức 5.61% vào tháng 9 năm 2024 (trước đó: 5.6%)

- Lãi suất sẽ ở mức 5.54% vào tháng 6 năm 2025 (trước đó: 5.33%)

- Lãi suất sẽ ở mức 5.4% vào tháng 9 năm 2025 (trước đó: 5.15%)

- Lãi suất sẽ ở mức 2.99% vào tháng 6 năm 2027

- Dự báo lạm phát ở mức 2.6% vào tháng 6 năm 2025

Thống đốc RBNZ Orr sẽ có cuộc họp báo về quyết định chính sách tháng 5 vào lúc 10:00

Tỷ giá tham chiếu USD/CNY hôm nay: 7.1077

- Dự kiến: 7.2376

- Giá đóng cửa trước đó: 7.2377

- PBOC bơm 2 tỷ nhân dân tệ thông qua reverse repo 7 ngày, đặt lãi suất ở mức không đổi 1.8%

- 2 tỷ nhân dân tệ reverse repo sẽ đáo hạn vào ngày hôm nay.

Nhập khẩu và xuất khẩu tháng 4 của Nhật Bản thấp hơn dự kiến

- Nhập khẩu: tăng 8.3% so với cùng kỳ năm trước

- Dự kiến: tăng 9.0% so với cùng kỳ năm trước

- Trước đó: giảm 4.9% so với cùng kỳ năm trước

- Xuất khẩu: tăng 8.3% so với cùng kỳ năm trước

- Dự kiến: tăng 11.1% so với cùng kỳ năm trước

- Trước đó: tăng 7.3% so với cùng kỳ năm trước

- Cán cân thương mại điều chỉnh thâm hụt 560.8 tỷ yên.

- Dữ liệu xuất khẩu sang:

- Trung Quốc: tăng 9.6% so với cùng kỳ năm trước

- Mỹ: tăng 8.8% so với cùng kỳ năm trước

- EU: giảm 2.0% so với cùng kỳ năm trước

Thống đốc BoE Bailey: Kỳ vọng động thái tiếp theo là cắt giảm lãi suất

Thống đốc BoE Bailey cho biết:

- Sẽ xem xét khuyến nghị của IMF về việc tổ chức nhiều cuộc họp báo hơn cho MPC cùng với các đề xuất của Bernanke

- Kỳ vọng dữ liệu lạm phát tháng 4 sẽ giảm mạnh

- Câu hỏi là BoE sẽ duy trì mức độ thắt chặt chính sách tiền tệ này trong bao lâu?

- Kỳ vọng động thái tiếp theo là cắt giảm lãi suất

Chủ tịch Fed Cleveland Mester: Việc thắt chặt chính sách với mức lãi suất hiện nay không phải là một rủi ro lớn

Chủ tịch Fed Atlanta Raphael Bostic, Chủ tịch Fed Cleveland Loretta Mester và Chủ tịch Fed Boston Susan Collins tham gia sự kiện "Ngân hàng Trung ương trong Hệ thống Tài chính Hậu Đại dịch":

Chủ tịch Fed Cleveland Mester cho biết:

- Kỳ vọng mức tăng trưởng trên xu hướng trong năm

- Việc thắt chặt chính sách với mức lãi suất hiện nay không phải là một rủi ro lớn do thị trường việc làm đang mạnh lên

- Chính sách được định vị tốt, cần giám sát dữ liệu đến

- Cần thấy lạm phát giảm trong vài tháng tới, đồng thời theo dõi kỳ vọng lạm phát

Chủ tịch Fed Boston Susan Collins chỉ ra rằng:

- Sự không chắc chắn gia tăng tiếp tục là một đặc điểm của nền kinh tế, không thể phản ứng thái quá với bất kỳ điểm dữ liệu nào

- Đây là giai đoạn mà sự kiên nhẫn thực sự quan trọng, sự không chắc chắn là yếu tố then chốt vào thời điểm này

- Tiến trình điều chỉnh lãi suất thấp hơn sẽ mất nhiều thời gian hơn

- Các doanh nghiệp lạc quan một cách thận trọng vì việc tuyển dụng trở nên dễ dàng hơn và áp lực lương giảm

- Một số yếu tố đang giữ cho thị trường lao động mạnh mẽ, nhưng nó đang tái cân bằng dưới ảnh hưởng của chính sách tiền tệ thắt chặt

- Rất nhiều lý do để cho rằng chính sách của Fed là hạn chế "vừa phải" với một số tác động vẫn đang được triển khai

Thành viên Hội đồng Thống đốc Fed Waller: Việc cắt giảm lãi suất sẽ phụ thuộc vào dữ liệu

Thành viên Hội đồng Thống đốc Fed Waller phát biểu trên CNBC:

- Dữ liệu cho thấy có vẻ như Fed không cần tăng lãi suất

- Hướng tới việc cắt giảm lãi suất vào cuối năm

- Cần thực sự đảm bảo lạm phát đang hướng tới mục tiêu

- Việc cắt giảm lãi suất sẽ phụ thuộc vào dữ liệu

- Chúng ta sẽ thấy chính sách bắt đầu gây áp lực giảm nhu cầu nhiều hơn.

- 50 tỷ USD chi tiêu bổ sung không phải là nhiều trong nền kinh tế 28 nghìn tỷ USD

- Sự độc lập giúp ích cho Fed.

- Fed vẫn phải chịu trách nhiệm trước người dân Mỹ và Quốc hội.

Phó Chủ tịch Fed Barr: Nhìn chung, nền kinh tế Mỹ khá mạnh

Phó Chủ tịch Fed Barr cho biết:

- Nhìn chung, nền kinh tế Mỹ khá mạnh

- Fed vẫn cần phải hoàn thành công việc về lạm phát.

- Fed cần phải chờ đợi lâu hơn chúng ta nghĩ trước đây.

- Rủi ro lãi suất sẽ tiếp tục. Cần phải được quản lý.

Good morning from Dubaotiente. Tổng hợp thị trường ngày 21.05: Sắc xanh lan tỏa thị trường chứng khoán Mỹ, USD đi ngang khi phát biểu của các quan chức Fed vẫn là tâm điểm

Sắc xanh lan tỏa thị trường chứng khoán Mỹ khi phát biểu của các quan chức Fed vẫn là tâm điểm. Các nhà hoạch định chính sách Bostic, Waller và Barr lặp lại quan điểm thận trọng của chủ tịch Fed Powell, khẳng định cần thềm nhiều bằng chứng rằng tiến trình giảm phát bền vững để có thể cắt giảm lãi suất. S&P 500 và Nasdaq Composite tăng lần lượt 0.25% và 0.22%, đóng cửa ở mức kỷ lục mới. Dow Jones tăng 0.17%. Các nhà đầu tư chờ đợi báo cáo hàng quý của Nvidia được công bố vào thứ Tư. Cổ phiếu của gã khổng lồ AI đã tăng gần 93% tính đến thời điểm hiện tại trong năm 2024 và tăng thêm 0.6% trong phiên giao dịch hôm thứ Ba.

- Dow Jones: +0.17%

- S&P 500: +0.25%

- Nasdaq: +0.22%

Thị trường FX không có nhiều biến động. USD đi ngang, CAD yếu nhất, JPY mạnh nhất trong nhóm tiền tệ chính. Năm trong số bảy cặp tiền tệ chính - EURUSD, GBPUSD, USDCHF, AUDUSD và NZDUSD đều có phạm vi giao dịch chỉ 40 pip hoặc ít hơn. USDCAD, dù được hưởng lợi từ việc lạm phát Canada hạ nhiệt và kỳ vọng BoC có thể cắt giảm lãi suất vào tháng 6, chỉ tăng nhẹ 0.22% lên 1.3655. USDJPY duy trì trên ngưỡng 156.00

- DXY: +0.00%

- EURUSD -0.03%

- GBPUSD +0.03%

- AUDUSD -0.03%

- NZDUSD -0.24%

- USDJPY -0.07%

- USDCHF +0.05%

- USDCAD +0.22%

Vàng giảm 3.65 USD hoặc 0.15% xuống mức 2,421.25 USD. Bạc tăng 0.18 USD lên mức 31.99 USD - mức đỉnh kể từ tháng 12 năm 2012. Bitcoin giảm gần 2% trong ngày nhưng vẫn duy trì 70,000 USD. ETH tăng hơn 3% lên gần 3,790 USD. Thị trường crypto hưởng lợi khi có các tin tức tốt xoay quanh việc SEC phê duyệt các quỹ Ether ETF giao ngay. Lợi suất trái phiếu kho bạc Mỹ đồng loạt giảm. Lợi suất trái phiếu kỳ hạn 10 năm giảm 2.5 bps xuống 4.41%. Giá dầu giảm nhưng vẫn kẹt trong biên độ hẹp do thị trường chật vật tìm chất xúc tác. Dầu WTI giảm xuống dưới 79 USD/ thùng.

Bộ trưởng Tài chính Yellen: Các mối lo ngại về chiến lược Trung Quốc được chia sẻ giữa giới tài chính G-7

Bộ trưởng Tài chính Yellen đang phát biểu về Trung Quốc/Nga từ các cuộc họp ở Frankfurt và cho rằng:

- Những lo ngại về chiến lược Trung Quốc được chia sẻ giữa các bộ trưởng tài chính G-7.

- Nếu chúng tôi sử dụng các biện pháp trừng phạt thứ cấp của Nga đối với các ngân hàng, đó sẽ là một cách sáng suốt.

- Không phải mọi chi tiết đều cần được vạch ra trong kế hoạch tài sản của Nga trước thời điểm diễn ra Hội nghị các nhà lãnh đạo G-7 ở Puglia.

- Không cần phải có sự phối hợp chi tiết giữa các nước G-7 về các hành động thương mại của Trung Quốc, nhưng sẽ mạnh mẽ hơn khi nói chuyện với Trung Quốc với tư cách là một nhóm về tình trạng dư thừa năng lực.

- Các chủ ngân hàng tại cuộc họp ở Frankfurt bày tỏ cam kết rất mạnh mẽ trong việc thực thi các lệnh trừng phạt của Nga nhằm ngăn chặn dòng vật liệu quân sự sang Nga.

Các bộ trưởng tài chính G-7 sẽ họp ở Ý vào cuối tuần này.

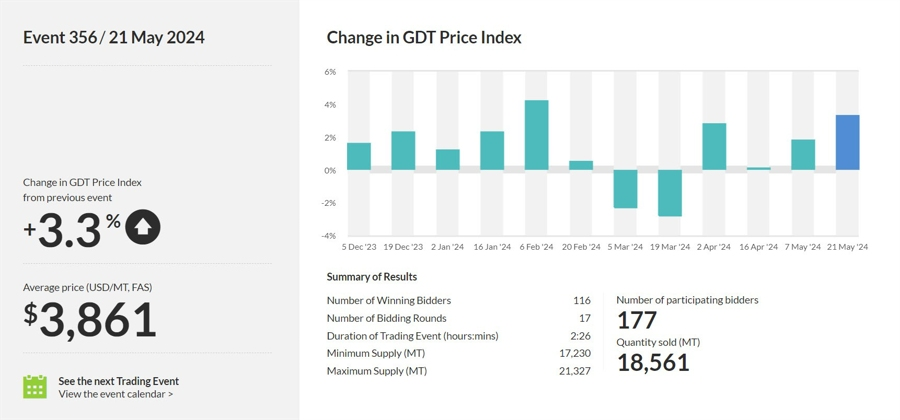

Chỉ số giá thương mại sữa toàn cầu của New Zealand tăng trong phiên đấu giá hiện tại

- Chỉ số giá thương mại sữa toàn cầu của New Zealand tăng 3.3%

- Giá trung bình $3861/Tấn

GBP/USD bật lên từ đường MA 100 giờ và hướng tới đỉnh ngày

GBP/USD giảm trong phiên giao dịch sớm của Mỹ và trong quá trình đó đã giảm xuống đường trung bình động 100 giờ tại 1.26859. Giá sau đó đã bật lên cao hơn.

Đợt tăng giá đã đưa tỷ giá lên tới 1.2722, gần mức đỉnh được ghi nhận trước đó trong ngày là 1.2723. Mức cao nhất của tuần trước đạt 1.27247. Vượt qua các mức này sẽ là một sự đột phá và có thể dẫn đến đà tăng khác.

Tuy nhiên, hiện tại các nhà giao dịch đã xác định được mức kháng cự và mức hỗ trợ của đường trung bình động. Vượt qua 1.2725 sẽ là tín hiệu cho đà tăng. Giảm xuống dưới đường MA 100 giờ tại 1.26859 (và đi lên) sẽ là tín hiệu thị trường giảm.

Chủ tịch Fed Waller phát biểu: Tôi không dự đoán việc tăng lãi suất sẽ xảy ra

Chủ tịch Fed Waller trả lời trong phiên hỏi đáp sau bài phát biểu:

- Thời điểm cắt giảm lãi suất sẽ phụ thuộc vào dữ liệu. Điều này cũng tương tự với các ngân hàng trung ương khác trên thế giới.

- Sự lạc quan về việc lạm phát đang giảm xuống, tiến gần hơn tới mục tiêu 2% của Fed.

- Việc không tăng lãi suất có thể là một tín hiệu tích cực cho thị trường tài chính, nhưng cũng cần theo dõi các diễn biến lạm phát trong tương lai.

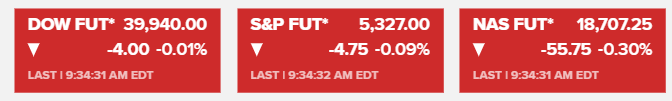

Hợp đồng tương lai chứng khoán Mỹ đang ở mức thấp hơn. Lợi suất giảm

- Dow Jones Industrial Average giảm 4 điểm, tương đương 0.01% ở mức 39,81.33

- S&P 500 giảm 4.75 điểm, tương đương 0.09% ở mức 5,304.37

- NASDAQ giảm 39 điểm, tương đương 0.24% ở mức 16,753.63

Nvidia sẽ công bố thu nhập của mình vào thứ Tư sau giờ đóng cửa. Tuy nhiên, tin tức từ FT hôm nay đang ảnh hưởng đến cổ phiếu trong phiên giao dịch. FT đưa tin rằng Amazon sẽ tạm dừng đơn đặt hàng "siêu chip" của Nvidia để chờ đợi mô hình cập nhật. Điều đó khiến cổ phiếu giao dịch giảm khoảng 10 đô la hoặc -1.04% xuống 937 đô la.

Trên thị trường trái phiếu chính phủ Mỹ, lợi suất đã giảm xuống:

- Lợi suất trái phiếu kỳ hạn 2 năm: 4.824%, giảm 1.3 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 5 năm: 4.425%, giảm 3.2 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 10 năm: 4.402%, giảm 3.5 điểm cơ bản

- Lợi suất trái phiếu kỳ hạn 30 năm: 4.541%, giảm 3.2 điểm cơ bản.

Chủ tịch Fed Atlanta Bostic ưu tiên kiềm chế lạm phát về 2%

Chủ tịch Fed Atlanta Bostic phát biểu:

- "Tôi không vội vàng" cắt giảm lãi suất; muốn đảm bảo việc nới lỏng chính sách là "rõ ràng".

- Thà đợi lâu hơn để cắt giảm lãi suất để đảm bảo lạm phát không bắt đầu tăng trở lại.

- Cần thận trọng với lần điều chỉnh lãi suất đầu tiên; có thể cần trì hoãn để tránh kích thích "sự phấn khích bị dồn nén" đối với đầu tư và các chi tiêu khác.

- Mặc dù doanh nghiệp lạc quan về tình hình kinh tế, nhưng họ cảm thấy năng lực định giá của mình không còn như 6 tháng trước.

- Đợt xem xét khung điều hành sắp tới sẽ được "rõ ràng" do có nhiều câu hỏi chưa được giải đáp về kinh tế và chính sách.

- Không còn nghe thấy nhiều khó khăn về chuỗi cung ứng; hy vọng giảm phát hàng hóa sẽ tiếp tục.

- Dự kiến lạm phát sẽ giảm nhưng "tương đối chậm"; không kỳ vọng cắt giảm lãi suất trước quý 4.

- Ưu tiên hàng đầu của Fed là đưa lạm phát trở lại mức 2%.

- Hiệu quả của chính sách tiền tệ có thể yếu hơn trước đây, nhưng vẫn đang có ảnh hưởng.

- Chính sách đang tác động đến các ngành nhạy cảm với lãi suất và trì hoãn đầu tư.

- Doanh nghiệp tin tưởng vào sức mạnh tiềm ẩn của nền kinh tế; một hoặc hai năm tới sẽ tiếp tục duy trì hiệu suất vững chắc.

Ông Bostic phát biểu gần như hàng ngày. Ông ấy muốn chờ đợi, đây cũng là sự đồng thuận của các quan chức Fed khác.