USD giảm do thị trường tập trung vào lạm phát lõi giảm

Báo cáo PCE hôm nay mang tới những tín hiệu trái chiều cho Cục Dự trữ Liên bang Mỹ (Fed). Dữ liệu chi tiêu cho thấy sức mua của người tiêu dùng vẫn ở mức tốt, phản ánh tình hình kinh tế tương đối ổn định.

Tuy nhiên, cả PCE tổng thể và PCE lõi đều giảm lần nữa. PCE lõi, thước đo lạm phát được Fed theo dõi sát sao, giảm từ 3.0% xuống 2.9% so với cùng kỳ năm ngoái.

Những con số lạm phát ngắn hạn đang được chú ý. Lạm phát tính theo chu kỳ 6 tháng giảm xuống 1.9% và chu kỳ 3 tháng giảm xuống 1.5%. Điều này cho thấy yếu tố duy nhất cản trở Fed đạt được mục tiêu lạm phát 2% của họ là thời gian. Thêm vào đó, dữ liệu PCE lõi sẽ vượt qua một số con số cao trong quý 1 năm nay, điều này sẽ giúp lạm phát lõi quay trở lại mức mục tiêu.

Câu hỏi tiếp theo dành cho Cục Dự trữ Liên bang Mỹ (Fed) là họ muốn giảm lãi suất bao nhiêu và khi nào trong bối cảnh nền kinh tế Mỹ vẫn đang cho thấy tốc độ tăng trưởng tốt. Ngay cả với một nền kinh tế ổn định, vẫn có lý do hợp lý cho việc điều chỉnh lãi suất từ 5.50% xuống mức 4%. Điều này vẫn sẽ mang lại cho Fed nhiều dư địa để cắt giảm lãi suất nếu tình hình kinh tế xấu đi mà không gây thêm áp lực lạm phát.

Một yếu tố có thể giúp Fed dễ dàng đưa ra quyết định hơn là báo cáo việc làm yếu trong tuần tới hoặc dấu hiệu rõ ràng về việc giá cả giảm. Hiện tại, thị trường đang bán nhẹ đồng đô la Mỹ do lợi suất quay trở lại mức trước khi công bố PCE. S&P 500 tương lai đang đi ngang.

USD biến động trái chiều sau khi dữ liệu PCE đáp ứng kỳ vọng

Đồng đô Mỹ đã có một ngày sôi động vào thứ Năm với những dữ liệu tích cực từ Mỹ và thông tin đáng thất vọng từ Ngân hàng Trung ương Châu Âu (ECB)

Chỉ số giá chi tiêu cá nhân lõi (PCE) của Mỹ, thước đo lạm phát ưa thích của Fed, đã đáp ứng kỳ vọng của thị trường và không gây bất ngờ lớn. Điều này khiến kỳ vọng về việc Fed cắt giảm lãi suất trong những tháng tới giảm sút, hỗ trợ đồng đô la Mỹ.

Chỉ số DXY đã phá vỡ khỏi vùng giao dịch trước đó, cho thấy khả năng đồng đô la Mỹ có thể thoát khỏi xu hướng ổn định gần đây và tiếp tục tăng giá.

TSLA lao dốc hơn 12% sau khi báo cáo thu nhập không đạt kỳ vọng

- Cổ phiếu Tesla giảm hơn 12% vào thứ Năm sau khi công bố kết quả kinh doanh quý 4 không đạt kỳ vọng của thị trường.

- Kết quả quý 4 cho thấy nhu cầu tiếp tục suy yếu, kéo theo tăng trưởng doanh thu chậm lại.

- Doanh thu của công ty xe điện hàng đầu chỉ tăng 3,5% so với cùng kỳ năm ngoái.

- Wedbush Securities giảm giá mục tiêu từ 350 USD xuống còn 310 USD.

Lạm phát lõi PCE tháng 12 của Mỹ là 2.9% y/y so với dự kiến 3.0%

- Trước đó: +3.2%

- PCE lõi m/m +0.2% so với +0.2% dự kiến

- PCE lõi m/m trước đó: +0.1%

- PCE: +2.6% so với +2.6% dự kiến (trước đó +2.6%)

- Chỉ số giảm phát m/m: +0.2% so với +0.2% dự kiến (trước đó -0.1%)

Chi tiêu và thu nhập của người tiêu dùng trong tháng 12:

- Thu nhập cá nhân +0.3% so với +0.3% dự kiến. Tháng trước +0.4%

- Chi tiêu cá nhân +0.7% so với +0.4% dự kiến. Tháng trước +0.2% (điều chỉnh thành +0.4%)

- Chi tiêu cá nhân thực tế +0.5% so với +0.3% trước đó (được điều chỉnh thành +0.5%)

Mức lạm phát tổng thể thấp trong báo cáo GDP ngày hôm qua đã dẫn đến nhiều đồn đoán về việc chỉ số PCE tiêu đề tháng 12 có thể thấp hơn dự kiến. Tuy nhiên, trên thực tế, lạm phát lõi mới là chỉ số có sự chênh lệch nhẹ so với dự kiến.

Một chỉ số mà Fed theo dõi sát sao là chỉ số PCE cho dịch vụ, không tính năng lượng và nhà ở. Chỉ số này tăng 0.3% so với tháng trước, cao hơn so với mức 0.1% trước đó, và điều này có thể giúp đồng đô la Mỹ tăng giá. Lợi suất trái phiếu Kho bạc Mỹ đã tăng lên mức cao nhất trong phiên sau khi công bố dữ liệu, nhưng chỉ tăng 1-2 điểm cơ bản kể từ thời điểm đó.

PCE lõi và tiêu đề hàng năm trong ba tháng và sáu tháng hiện đều thấp hơn mục tiêu của Fed.

- Giá hàng hóa -0.2% m/m

- Giá dịch vụ +0.3% m/m

- Chi tiêu cá nhân thực tế +3.2% y/y

- Lạm phát dịch vụ 3.9% y/y so với 4.1% trước đó

Dữ liệu PCE tháng 12 của Mỹ sắp được công bố, nhưng thị trường đã có một vài manh mối

Dữ liệu PCE tháng 12 của Mỹ sắp được công bố, nhưng thị trường đã có một vài manh mối về diễn biến của nó. Báo cáo PCE Mỹ sẽ được công bố lúc 20h30 và dữ liệu doanh số nhà chờ bán lúc 22h00 cũng nằm trong lịch kinh tế hôm nay.

Báo cáo PCE là tâm điểm chú ý vì nó là thước đo lạm phát ưa thích của Cục Dự trữ Liên bang Mỹ (Fed) và cũng cung cấp những thông tin khác về sức khỏe của người tiêu dùng. Dự kiến:

- Chỉ số giá PCE +2.6% y/y

- PCE lõi +3.0% y/y

- Thu nhập cá nhân +0.3% m/m

- Chi tiêu cá nhân +0.4% m/m

Báo cáo GDP quý 4 của Mỹ hôm qua đã hé lộ một vài manh mối quan trọng về chỉ số giá PCE. Theo đó, Chỉ số giảm phát GDP là +1.5% hàng năm so với mức 2.3% dự kiến. Điều này có thể tương đương với việc chỉ số giá PCE thấp hơn một chút, do đó thị trường có thể đang kỳ vọng PCE ở mức 2.4% hoặc 2.5%. Bất kỳ mức nào thấp hơn sẽ rất gần với mục tiêu 2% của Fed.

Mặc dù lạm phát lõi mới là yếu tố mà Fed quan tâm chính, và con số lạm phát lõi trong GDP phù hợp với dự báo, nên có thể sẽ không có tác động đáng kể nào từ báo cáo này. Hiện tại, thị trường đang định giá 139 điểm cơ bản giảm lãi suất trong năm nay, với xác suất cắt giảm lãi suất lần đầu tiên trong tháng 3 chỉ khoảng 50/50.

Tổng hợp cuối phiên Âu ngày 26/01: USD giảm do thị trường chứng khoán hồi phục trước thềm dữ liệu PCE của Mỹ

Các tin chính:

- Hợp đồng tương lai các chỉ số chứng khoán Mỹ phục hồi trong phiên, tập trung vào dữ liệu PCE quan trọng của Mỹ

- Quan chức ECB Vujčić: Không có sự chuyển hướng "dovish" vào thứ Năm

- Quan chức ECB Šimkus: Dữ liệu sẽ không ủng hộ việc cắt giảm lãi suất vào tháng 3

- Quan chức ECB Kazāks: Tin tưởng vào chính sách tiền tệ nhưng kêu gọi thị trường nên kiên nhẫn

- Tâm lý người tiêu dùng GfK tháng 2 của Đức -29.7 so với -24.5 dự kiến

- Niềm tin tiêu dùng tháng 1 của Pháp là 91 so với 90 dự kiến

- Cung tiền M3 tháng 12 của Eurozone +0.1% so với -0.9% y/y trước đó

- Nền kinh tế Đức sẽ trì trệ ở mức tốt nhất trong quý này - Bundesbank

- Chủ tịch công đoàn lớn nhất Nhật Bản tái khẳng mong muốn tiền lương và giá cả tăng thêm

- OPEC+ có thể sẽ đợi vài tuần trước khi quyết định chính sách sản xuất dầu

Thị trường:

- CHF dẫn đầu đà răng, NZD yếu nhất trong ngày

- Chứng khoán châu Âu tăng; Hợp đồng tương lai S&P 500 đi ngang

- Lợi suất trái phiếu 10 năm của Mỹ giảm 0.8 điểm cơ bản xuống 4.124%

- Vàng tăng 0.1% lên 2,020.66 USD

- Dầu thô WTI giảm 1.0% xuống 76.60 USD

- Bitcoin tăng 3.8% lên 41,408 USD

Phiên giao dịch diễn ra khá trầm lắng nhưng đồng USD đã giảm nhẹ do thị trường chứng khoán hồi phục sau những khoản lỗ ban đầu ở châu Âu.

Cổ phiếu công nghệ Mỹ giảm mạnh do lo ngại về triển vọng của ngành sau báo cáo thu nhập yếu của Intel. Hợp đồng tương lai S&P 500 giảm tới 0.5% nhưng đã phục hồi hoàn toàn, còn hợp đồng tương lai Nasdaq hiện chỉ giảm 0.2% so với mức giảm 0.8% trước đó.

Tại Châu Âu, cổ phiếu Pháp dẫn đầu đà tăng, đặc biệt là các cổ phiếu hàng xa xỉ, sau khi LVMH vượt qua doanh thu ước tính trong quý 4 năm ngoái. Diễn biến ban đầu khá phức tạp, nhưng hiện tại các chỉ số khu vực đang tăng mạnh hơn nhờ có sự phục hồi của hợp đồng tương lai các chỉ số chứng khoán Mỹ.

Trên thị trường ngoại hối, đồng đô la Mỹ ban đầu khá ổn định nhưng hiện đang có xu hướng giảm nhẹ trước thềm báo cáo PCE lõi của Mỹ. USD/JPY vẫn ổn định quanh mức 147.75 nhưng EUR/USD đã tăng từ 1.0815 lên 1.0870 và hiện đang giữ ở mức đỉnh trong ngày. GBP/USD cũng phục hồi từ khoảng 1.2680 lên 1.2730 trong khi USD/CHF giảm từ 0.8680 xuống 0.8620 trong phiên.

Ngoài một vài biến động nhỏ và tâm lý tích cực trở lại trên thị trường chứng khoán, không có nhiều biến động đáng kể khác. Thị trường trái phiếu hôm nay khá trầm lắng, càng làm cho phiên giao dịch thêm ảm đạm. Giờ đây, mọi ánh mắt đều đổ dồn vào báo cáo chỉ số giá chi tiêu cá nhân lõi (PCE) của Mỹ để xem nó sẽ hé lộ điều gì về bức tranh lạm phát sắp tới.

Giá vàng gần như đi ngang khi nhà đầu tư chờ đợi dữ liệu PCE lõi của Mỹ

- Giá vàng đang giao dịch quanh một mức cố định, không có xu hướng tăng hay giảm rõ ràng, do các nhà đầu tư chờ đợi dữ liệu PCE lõi - thước đo lạm phát ưa thích của Fed.

- Nếu dữ liệu PCE lõi cho thấy áp lực lạm phát vẫn cao, Fed có thể sẽ tiếp tục duy trì lập trường diều hâu, gây áp lực lên giá vàng.

- Nền kinh tế Mỹ vẫn đang hoạt động tốt với tốc độ tăng trưởng GDP cao, thị trường lao động mạnh mẽ và chi tiêu tiêu dùng bền vững. Điều này có thể hỗ trợ giá vàng trong dài hạn.

Reuters: Quyết định chính thức của OPEC+ về chính sách sản xuất dầu thô sẽ được công bố trong vài tuần tới

- Reuters cho biết khả năng cao sẽ không có quyết định nào vào ngày 1 tháng 2.

- Các nguồn tin cho biết cuộc họp ngày 1 tháng 2 sẽ không đưa ra bất kỳ khuyến nghị nào về chính sách sản xuất dầu thô. Họ nói thêm rằng quyết định về việc gia hạn mức cắt giảm sản lượng đến tháng 4 sẽ chỉ được đưa ra vào cuối tháng 2.

- Tuy nhiên, một trong những nguồn tin cảnh báo rằng thời điểm đưa ra quyết định vẫn chưa rõ ràng.

Bộ trưởng các nước OPEC+ sẽ họp trực tuyến vào tuần tới trong khuôn khổ cuộc họp JMMC.

Quan chức ECB Kazāks: Cắt giảm lãi suất quá sớm sẽ mang lại hậu quả tồi tệ

- Lãi suất sẽ giảm, nhưng ECB chưa vội thực hiện ngay điều đó.

- Ông Kazāks nhấn mạnh cắt giảm lãi suất quá sớm sẽ khiến nguy cơ lạm phát quay trở lại cao, dẫn đến việc phải tăng lãi suất mạnh tay hơn về sau.

- Quan điểm này tương đồng với các thành viên khác trong ECB, nhưng thị trường vẫn chưa thay đổi suy nghĩ.

- Khả năng cắt giảm lãi suất vào tháng Tư vẫn được định giá ở mức ~91%.

Đồng euro đã phục hồi phần nào so với mức đáy trước đó, nhưng chủ yếu là nhờ vào việc đồng USD mất giá trong phiên

Bundesbank: Kinh tế Đức sẽ đình trệ trong quý 1/2024

Ngân hàng trung ương Đức bình luận trong báo cáo hàng tháng:

- Nhu cầu tiêu dùng yếu và chi phí đi vay cao hơn đang kìm hãm dòng vốn đầu tư

- Người tiêu dùng vẫn thận trọng trong hoạt động chi tiêu

- Lạm phát có thể giảm đáng kể vào đầu năm, chủ yếu do các hiệu ứng cơ sở

Sự trì trệ và tăng trưởng âm trong nền kinh tế khu vực Eurozone tiếp tục tiếp diễn trong năm 2024. Đức có thể không còn là mắt xích yếu của khu vực nhưng vẫn tình hình nền kinh tế nước này vẫn không mấy khả quan trong thời gian tới.

Chứng khoán Mỹ hồi phục trước thềm dữ liệu PCE

- Chỉ số lạm phát PCE ưa thích của Fed sẽ được công bố trong phiên Mỹ.

- Đồng đô la biến động mạnh trong phiên châu Âu, với lợi suất thấp hơn và cổ phiếu hồi phục đáng kể so với mức đáy cũ. Đáng chú ý, hợp đồng tương lai của Mỹ đã hồi phục với hợp đồng tương lai S&P 500 hiện chỉ giảm 0.2%.

- Cổ phiếu công nghệ vẫn dẫn đầu đà giảm trong khi hợp đồng tương lai Nasdaq giảm 0.5%. Sự sụt giảm trong lĩnh vực công nghệ xuất phát từ dự báo kết quả kinh doanh của Intel cho quý 1/2024 khá u ám, mặc dù kết quả quý 4 năm trước vượt ước tính.

- Báo cáo giá PCE của Mỹ sẽ là sự kiện chính trong ngày và điều đó sẽ có một số tác động đến lợi suất trái phiếu

Danske Bank: EUR/CHF sẽ tích lũy ở mức 0.9300 trong năm 2024

Các nhà kinh tế tại Danske Bank phân tích triển vọng của cặp tiền này:

- Chúng tôi kỳ vọng SNB sẽ cắt giảm 0.25% lãi suất lần đầu vào tháng 6/2024 hoặc sớm sớm hơn. Nhìn chung, sự tương quan lãi suất sẽ không tác động nhiều đến cặp tiền này.

- Triển vọng của CHF vẫn lạc quan nhờ vào các yếu tố cơ bản và sự suy thoái tăng trưởng toàn cầu, nhưng xu hướng tăng có thể sẽ yếu hơn trong năm 2024 do việc SNB ngừng can thiệp ngoại hối cùng mức chênh lệch lạm phát thấp hơn hơn giữa Thụy Sĩ và các nước G10.

- Chúng tôi đặt mục tiêu cho cặp tiền này ở mức 0.9300 trong vòng 6-12 tháng tới.

- Những rủi ro đối với dự báo bao gồm đà hồi phục mạnh mẽ của nền kinh tế toàn cầu và hành động can thiệp ngoại hối của SNB để làm suy yếu CHF.

ING: Quan điểm trái chiều về đồng USD trước thềm cuộc họp FOMC

Các nhà kinh tế tại ING phân tích triển vọng của Đồng bạc xanh:

- Một mặt, tâm lý risk-on trở lại sẽ khiến Đồng đô giảm nhẹ. Tuy nhiên, đà tăng trưởng tốt của Mỹ cộng với khả năng lãi suất sẽ tại châu Âu sẽ giảm nhanh hơn so với Mỹ đang khiến đồng USD được mua vào.

- Chúng tôi nghi ngờ điều này sẽ được giải quyết trong ngắn hạn, ngay cả khi chỉ số PCE của Mỹ một lần nữa đạt mức ổn định 0.2% so với tháng trước, 2,0% so với cùng kỳ năm ngoái và cho thấy Fed đã hoàn thành nhiệm vụ của mình

- Với quan điểm về một cuộc họp FOMC ít "dovish" hơn vào tuần tới, chúng tôi cho rằng DXY có thể duy trì mức hỗ trợ gần 103.00 và có thể tăng lên 104.00/104.25 vào đầu tuần tới.

Quan chức ECB Vujcic: ECB không ra tín hiệu dovish sau cuộc họp hôm qua

- Lãi suất có thể cắt giảm muộn hơn nhưng với tốc độ lớn hơn

- Cá nhân tôi thích bắt đầu với mức cắt giảm 25bp

- Nền kinh tế đang trong giai đoạn trì trệ hơn là suy thoái

- Tổng thể nền kinh tế hiện rất tốt

Các nhà hoạch định chính sách hôm nay đã bắt đầu lên tiến để tránh thị trường nghĩ rằng ECB tỏ ra ôn hòa sau cuộc họp tháng 1 nhưng dường như các nhà đầu tư vẫn giữ quan điểm khác. Xác suất cắt giảm trong tháng 4 hiện rơi vào khoảng 91% và đã tăng cao hơn so với mức 72% được ghi nhận vào tối qua.

Quan chức ECB Simkus: Dữ liệu kinh tế sắp tới sẽ không ủng hộ động thái cắt giảm lãi suất trong tháng 3

- Việc cắt giảm lãi suất sẽ khả thi hơn khi năm 2024 trôi qua

- Chúng tôi cảm thấy thị trường hơi quá lạc quan với triển vọng cắt giảm lãi suất vào lúc này

Bình luận của ông Simkus cho thấy các nhà hoạch định chính sách ECB thực sự nắm rõ kỳ vọng thị trường lúc này. Xác suất cắt giảm vào tháng 4 hiện ở rơi vào khoảng 91% do đó đây sẽ là mốc thời gian quan trọng cần chú ý theo dõi. Câu hỏi đặt ra lúc này là ECB có thực hiện một động thái bất ngờ vào thời điểm này hay không?

ECB: Lạm phát dự kiến sẽ giảm nhẹ trong năm 2024 và 2025

Kết quả mới nhất từ Khảo sát của ECB (SPF):

- Lạm phát năm 2024 dự kiến ở mức 2.4% (Trước đó: 2.7%)

- Lạm phát năm 2025 dự kiến ở mức 2.0% (Trước đó: 2.1%)

- GDP năm 2024 dự kiến ở mức 0.6% (Trước đó: 0.9%)

- GDP năm 2025 dự kiến ở mức 1.3% (Trước đó: 1.5%)

Mặc dù các chuyên gia dự báo lạm phát tiếp tục giảm, nhưng triển vọng kinh tế cũng ảm đạm hơn do nhu cầu suy yếu, cùng với việc thị trường việc làm có khả năng đình trệ.

Lượng cung tiền M3 tại Eurozone bất ngờ tăng lên trong quý IV năm ngoái

- Lượng cung tiền M3: +0.1% y/y (dự báo: -0.7%, trước đó: -0.9%)

- Các khoản vay khu vực tư nhân: +0.3% y/y (dự báo: +0.6%, trước đó: +0.5%)

Tốc độ tăng cung tiền trong quý IV năm ngoái so với cùng kỳ giảm 0.3% và cho vay đối với các doanh nghiệp phi tài chính tăng 0.4%. Tổng cung tiền M1 thu hẹp khi giảm 8.5%, chủ yeus phản ánh việc ECB thắt chặt các điều kiện cho vay.

Chứng khoán châu Âu hầu hết tăng điểm đầu phiên thứ Sáu

Tập đoàn LVMH vừa công bố doanh số bán hàng quý IV tăng 10% và điều này đang hỗ trợ cho chứng khoán Pháp tăng điểm. Tuy nhiên, tâm lý thị trường nhìn chung được phản ánh nhiều hơn thông qua sự sụt giảm của chứng khoán Đức, trong khi các HĐTL tại Mỹ cũng tiếp tục giảm. Hiện S&P 500 giảm 0.4% và Nasdaq giảm 0.8% với sự suy yếu được dẫn đầu bởi nhóm cổ phiếu công nghệ sau khi Intel công bố dự báo doanh thu thấp hơn trong Q1.

Tỷ lệ thất nghiệp tháng 12 tại Tây Ban Nha duy trì ở mức 11.8%

- Tỷ lệ thất nghiệp: đạt11.8% (dự báo: 11.9%, trước đó: 11.8%)

Niềm tin tiêu dùng tháng 1 tại Pháp ghi nhận sự cải thiện

- 91 điểm (dự báo: 90 điểm, trước đó: 89 điểm)

Tâm lý người tiêu dùng Pháp tiếp tục được cải thiện trong những tháng gần đây nhưng vẫn ở dưới mức trung bình dài hạn là 100 điểm, với nỗi lo về thất nghiệp đã giảm bớt và triển vọng lạm phát giảm mạnh.

HĐTL Eurostoxx đi ngang trước giờ mở cửa phiên Âu

- HĐTL chỉ số DAX của Đức giảm 0.3%

- HĐTL chỉ số FTSE của Anh tăng 0.4%

Các chỉ sô chứng khoán châu Âu trái chiều sau đà tăng mở rộng của chứng khón Hoa Kỳ tối qua. Tâm lý thị trường có phần thận trọng vào phiên thứ Sáu cuối tuần khi HĐTL Hoa Kỳ suy yếu trước sự dẫn đầu của nhóm cổ phiếu công nghệ sau báo cáo kết quả kinh doanh Q1 của Intel. HĐTL S&P 500 hiện giảm 0.4%, Nasdaq giảm 0.8% và Dow Jones giảm 0.3%.

Tâm lý tiêu dùng Gfk tháng 2 tại Vương quốc Anh cao hơn dự kiến

-19 diểm (dự báo: -21 điểm, rước đó: -22 điểm)

Vương quốc Anh tiếp tục ghi nhận những dữ liệu kém khả quan vào năm mới, làm tiêu tan mọi hy vọng về sự phục hồi trong lĩnh vực tiêu dùng trong bối cảnh áp lực lạm phát dai dẳng và điều kiện tài chính thắt chặt. GfK lưu ý rằng:

- “Nếu có bất kỳ hy vọng nào về sự phục hồi bền vững trong tâm lý thì chúng đã bị tiêu tan vào tháng 1. Môi trường tiêu dùng đang phải chịu suy thoái nghiêm trọng vào đầu năm.”

Lợi suất trái phiếu giữ ở mức thấp trước phiên giao dịch châu Âu

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm khoảng 3 điểm cơ bản xuống 4.097% trong ngày sau khi có một tuần giằng co giữa đỉnh 4.192% và đáy ở 4.075% vào thứ Hai.

Việc phá qua đường trung bình động 200 ngày ở mức 4.102% ngày hôm nay là điều đáng khích lệ.

Lợi suất trái phiếu cũng sẽ có tác động đối với các thị trường khác, đặc biệt là đồng đô la. Đồng bạc xanh đã có tuần giao dịch khá biến động

EUR/USD tiếp tục giảm sâu

Bà Lagarde - chủ tịch ECB thừa nhận diễn biến lạm phát tốt hơn đồng thời tái khẳng định cách tiếp cận phụ thuộc vào dữ liệu hơn. Mặc dù bà nói rằng vẫn còn khá sớm để thảo luận về việc cắt giảm lãi suất nhưng bà vẫn giữ quan điểm 'bảo vệ' khả năng cắt giảm lãi suất vào mùa hè này.

Khả năng giảm 25 bps trong tháng 4 hiện ở mức xấp xỉ 91% sau cuộc họp báo của bà Lagarde trong khi tỷ lệ đó xấp xỉ 72% vào ngày hôm qua. Tổng số lần cắt giảm lãi suất trong năm nay đang được dự kiến khoảng 141 điểm cơ bản. Và con số đó cũng cao hơn kỳ vọng khoảng 127 bps trước cuộc họp của ECCB ngày hôm qua.

Tỷ giá EUR/USD tiếp tục giữ ở đường trung bình động 200 ngày tại 1.0842 trong tuần này.

Giai đoạn đầu của xu hướng cho thấy phe bán kiểm soát nhiều hơn và kiểm tra mốc 1.0800.

Báo cáo PCE của Hoa Kỳ sắp được công bố và cũng có thể ảnh hưởng đến thị trường trái phiếu.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm tiếp tục dao động quanh mức trung bình động 200 ngày tại 4.102% và đó sẽ là một mốc kỹ thuật quan trọng khác cần theo dõi trước khi kết thúc tuần.

Tập đoàn Nomura Securities dự báo Fed sẽ cắt giảm tổng lãi suất là 100 bp trong năm nay

Fed sẽ cắt giảm lãi suất 25 bp mỗi tháng, lần lượt sẽ vào tháng 5, tháng 7, tháng 9 và tháng 12 năm 2024

Cập nhật diễn biến thị trường phiên Á: Lạm phát ở Tokyo thấp hơn kỳ vọng, đồng yên mất giá

USD/JPY đã tăng từ khoảng 147.50 lên khoảng 147.85 nhờ dữ liệu lạm phát tháng 1 tại Tokyo. CPI giảm mạnh trong tháng, với hai trong ba thước đo đều giảm dưới kỳ vọng của Ngân hàng Nhật Bản 2%. Dữ liệu sau đó cho thấy lạm phát dịch vụ doanh nghiệp vẫn giữ ổn định.

Ngoài ra, biên bản họp tháng 12 của Ngân hàng Trung ương Nhật Bản ghi nhận cuộc thảo luận về sự cần thiết phải duy trì chính sách lỏng lẻo và cũng đánh dấu sự cần thiết phải thảo luận về các bước cần thực hiện khi đến thời điểm điều chỉnh chính sách.

Bộ Nhà ở và Kiến thiết thành thị, nông thôn đã bắt đầu cuộc họp khai mạc Cơ chế Điều phối Tài chính Bất động sản Đô thị. Điều này đã đưa các nhà phát triển bất động sản niêm yết ở Hồng Kông lên cao hơn.

Bộ trưởng Ngoại giao Trung Quốc Vương Nghị và Cố vấn An ninh Quốc gia Hoa Kỳ Jake Sullivan sẽ gặp nhau tại Bangkok vào thứ Sáu và thứ Bảy để thảo luận về các cuộc tấn công của Houthi ở Biển Đỏ. Dầu mỏ sẽ bị mất điểm trong phiên liên quan tới điều này.

Tổng thống Venezuela Maduro nói thỏa thuận bầu cử với phe đối lập có thể bị sụp đổ và tác động tới thị trường dầu mỏ

Tổng thống Venezuela Nicolas Maduro đã đồng ý một thỏa thuận với phe đối lập chính trị để tổ chức cuộc bầu cử vào cuối năm nay. Thỏa thuận này khiến Mỹ tạm thời nới lỏng lệnh trừng phạt dầu mỏ đối với Venezuela. Thế nhưng Tổng thống Maduro hiện đã cảnh báo thỏa thuận bầu cử có nguy cơ sụp đổ.

Nếu thỏa thuận sụp đổ thì ở mức cận biên, nó sẽ hỗ trợ giá dầu

Đồng nhân dân tệ trong nước có thể sẽ đạt đỉnh 3 tuần vừa rồi

Tuần này, tỷ lệ dự trữ bắt buộc (RRR) của Trung Quốc đã bị cắt giảm, dường như đã hỗ trợ đồng nhân dân tệ đủ để phá vỡ chuỗi giảm kéo dài ba tuần.

Công ty Barclays nêu ra những quan điểm:

- Sự tác động mạnh mẽ của Trung Quốc đối với tài sản bằng đồng nhân dân tệ, nhưng đó chỉ là một giải pháp mang tính tạm thời

- Việc cắt giảm tỷ lệ dự trữ bắt buộc 50 điểm cơ bản cùng với lãi suất cơ sở cho vay trung hạn được tạm dừng cho thấy sự khích lệ về quản lý thanh khoản.

Những động thái của chính phủ Trung Quốc chỉ là giải pháp tạm thời chứ không phải là giải pháp tối ưu cho nền kinh tế Trung Quốc

Trung Quốc đã thực hiện việc cắt giảm tỷ lệ dự trữ bắt buộc vào tuần này và nhận xét từ các nhà phân tích tại ANZ sau đợt cắt giảm này:

- Các cơ quan chức năng có thể sẽ tung ra nhiều biện pháp hơn để ổn định tâm lý thị trường, như huy động nguồn lực nhà nước để hỗ trợ thị trường chứng khoán.

- Các nhà chức trách rõ ràng lo ngại về tâm lý thị trường.

- PBoC đang thực hiện các biện pháp để tránh sự suy yếu của đồng nhân dân tệ Trung Quốc

- Cần phải có một số biện pháp mang tính cơ cấu để nâng cao niềm tin của những tập đoàn tư nhân và triển vọng dài hạn của lĩnh vực bất động sản.

- Các biện pháp được công bố cho đến nay dường như chưa đủ.

- Các cơ quan chức năng rất 'nghiêm túc' trong việc nới lỏng chính sách tiền tệ

Thống đốc Ngân hàng Bồ Đào Nha Mario Centeno sẽ phát biểu vào hôm nay

Ông Centeno sẽ phát biểu trong một cuộc phỏng vấn lúc 20 giờ ngày 26 tháng 1. Cuộc phỏng vấn sẽ tập trung vào quan điểm của ông về chính sách tiền tệ và nền kinh tế Bồ Đào Nha.

Vàng tăng lên $2,022

Vàng đóng cửa ở $2,017 sau khi dữ liệu GDP quý IV Mỹ cao hơn dự kiến trước khi hồi phục nhẹ lên $2,022 trong phiên Á

Mỹ sẽ bán hơn 130 triệu USD Bitcoin được tịch thu từ các hoạt động phi pháp trên chợ đen Silk Road

Mỹ công bố sẽ bán hơn 130 triệu USD Bitcoin được tịch thu từ các hoạt động phi pháp như rửa tiền và buôn ma túy trên chợ đen Silk Road và chia làm 2 đợt bán:

- Đầu tiên là khoảng 2,800 BTC - tương đương khoảng 129 triệu USD

- Đợt thứ hai là 58 BTC - tương đương 3 triệu USD

Quan chức ECB Centeno có bài phát biểu về chính sách tiền tệ trong hôm nay

Thành viên Hội đồng Thống đốc ECB và Thống đốc Ngân hàng Bồ Đào Nha Mario Centeno sẽ có cuộc phỏng vấn liên quan đến chính sách tiền tệ và nền kinh tế Bồ Đào Nha vào lúc 20:00 tối nay

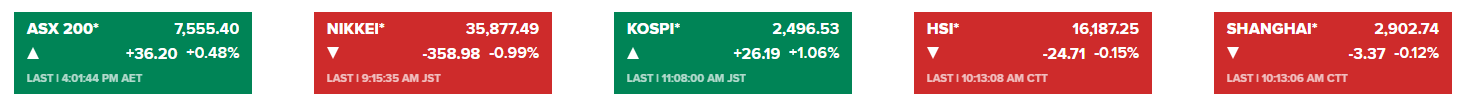

Thị trường chứng khoán châu Á biến động trái chiều

- HangSeng giảm 0.15%. Shanghai Composite giảm 0.12%. Shenzhen Composite giảm 0.18%. Cổ phiếu của các nhà sản xuất xe điện trong khu vực giảm ngày thứ hai liên tiếp, tiếp tục chịu áp lực từ dự kiến giảm sản lượng của Tesla. Cổ phiếu Xpeng niêm yết tại Hồng Kông giảm khoảng 2.5%, trong khi BYD giảm 3.5%.

- Nikkei 225 giảm 0.99% sau khi hai trên ba chỉ số CPI Tokyo giảm xuống dưới mức mục tiêu lạm phát của BoJ. Topix giảm 0.9%

- Kospi tăng 1.06%, trong khi Kosdaq tăng 1.5%.

- ASX200 tăng 0.48%

Bộ trưởng Tài chính Nhật Bản Suzuki: Chính phủ và BoJ đang hợp tác để đạt mục tiêu lạm phát

Bình luận của Bộ trưởng Bộ Tài chính Nhật Bản Suzuki:

- Chính phủ và BoJ đang hợp tác chặt chẽ dựa nhằm đạt được mục tiêu lạm phát 2% một cách ổn định và bền vững

- Mong BoJ định hướng chính sách phù hợp