Phân tích kỹ thuật GBP/USD: GPB/USD có thể kéo dài chuỗi giảm dưới mốc 1.3140

GBP/USD kéo dài chuỗi giảm phiên thứ ba nhưng đã phục hồi từ mức đáy tại 1.3129 và giao dịch ở mức 1.3140. Dữ liệu từ Hoa Kỳ đã thúc đẩy cặp tiền tệ này sụt giảm khi thước đo lạm phát chính của Fed phù hợp với dự kiến, ám chỉ rằng Cục Dự trữ Liên bang Hoa Kỳ có thể cắt giảm lãi suất tại cuộc họp sắp tới vào tháng 9.

Trên khung D1, GBP/USD vẫn trong xu hướng tăng mặc dù đã giảm về vùng 1.3120. Trong ngắn hạn, phe bán đang nắm quyền kiểm soát.

Trên khung H1, GBP/USD đang trong xu hướng giảm, vì cặp tiền này vẫn nằm dưới đường MA50, MA100 và MA200 giờ, với phe bán đang "để mắt" đến mức đáy của thứ Sáu tuần trước tại 1.3108. Nếu break xuống dưới mức này, GBP/USD có thể sẽ test mốc 1.3100. Các mốc tiếp theo là 1.3076 và 1.3052.

Nếu phe mua có thể củng cố GBP/USD phục hồi lên đường MA 200 giờ tại 1.3148, điều này có thể thúc đẩy sự phục hồi về đường MA50 giờ ở mức 1.3182, sau đó là 1.3200.

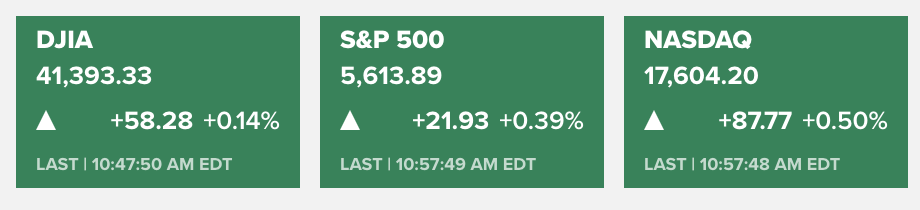

Chứng khoán Mỹ khởi sắc khi S&P 500 hướng tới tháng tăng thứ tư liên tiếp

Chứng khoán Mỹ tăng vào thứ Sáu khi hướng tới kết thúc một tháng giao dịch đầy biến động với đà tăng tích cực, đồng thời nhà đầu tư cũng đang đánh giá dữ liệu lạm phát quan trọng được Cục Dự trữ Liên bang theo dõi chặt chẽ.

Chỉ số S&P 500 tăng 0.5%. Chỉ số Dow Jones tăng 53 điểm, tương đương 0.1%. Chỉ số Nasdaq tăng 0.9%.

Chỉ số PCE - thước đo lạm phát chính của Cục Dự trữ Liên bang - tăng 0.2% m/m và 2.5% y/y, phù hợp với ước tính của các nhà kinh tế được Dow Jones khảo sát. PCE lõi, không tính thực phẩm và năng lượng, cũng tăng 0.2%.

Chỉ số này được Fed theo dõi chặt chẽ và dữ liệu PCE vẫn có thể ảnh hưởng đến quyết định lãi suất của các nhà hoạch định chính sách vào tháng 9.

Khi tháng 8 kết thúc, S&P 500 đang trên đà tăng gần 1.9% trong tháng, trong khi Dow Jones hướng tới mức tăng 1.5%. Nasdaq có hiệu suất kém hơn, chỉ tăng 0.3%. S&P 500 đang trên đà đạt tháng tăng trưởng thứ tư liên tiếp.

Quan chức ECB Villeroy: Sẽ "khôn ngoan" khi cắt giảm lãi suất vào tháng 9

Villeroy đã đưa ra một số bình luận trên báo chí Pháp:

- Quan điểm của thị trường là hợp lý khi duy trì lãi suất ở mức 2-2.50% vào năm 2025

- ECB phải thận trọng với rủi ro tăng trưởng không đủ

Đồng EUR ổn định trong phiên hôm nay - EUR/USD giao dịch quanh mức 1.1075.

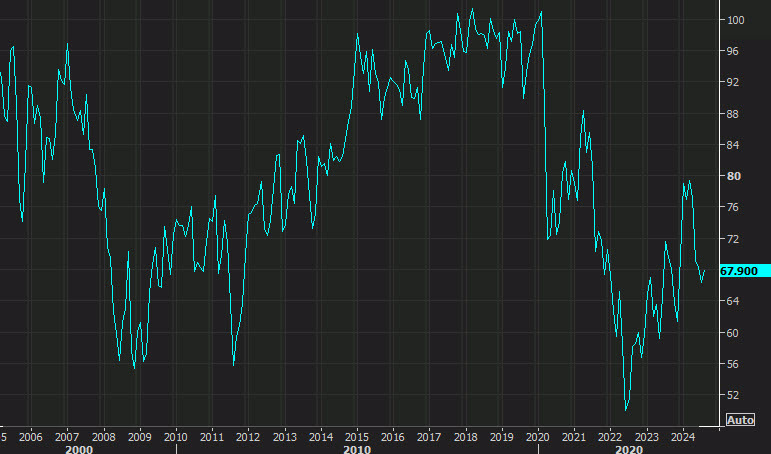

Tâm lý người tiêu dùng (UMich) tháng 8 tại Hoa Kỳ có gì đáng chú ý?

Bản điều chỉnh cuối cùng cho cuộc khảo sát người tiêu dùng UMich tháng 8

- Tâm lý người tiêu dùng (UMich) tháng 8 tại Hoa Kỳ là 67.9, dự kiến là 68.0

- Dữ liệu sơ bộ là 67.8

- Trước đó là 66.4

- Điều kiện hiện tại 61.3, cao hơn so với 60.9 sơ bộ (trước đó 62.7 )

- Kỳ vọng 72.1, dữ liệu sơ bộ là 72.1 (trước đó 68.8)

- Lạm phát 1 năm 2.8%, thấp hơn so với 2.9% sơ bộ

- Lạm phát 5 năm 3.0%, không đổi so với 3.0% sơ bộ

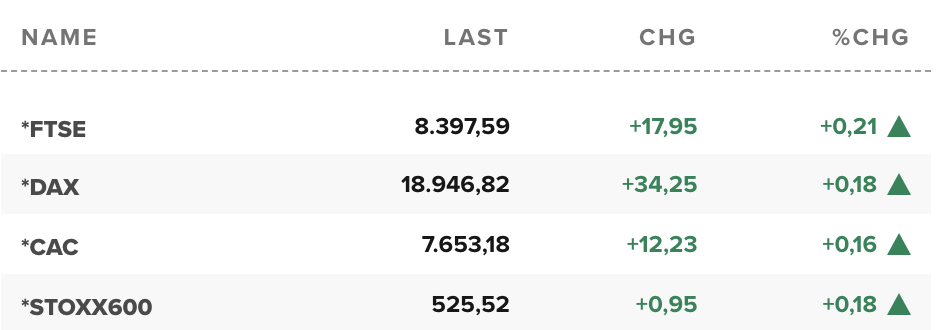

Chứng khoán châu Âu đạt đỉnh mới trong phiên khi lạm phát khu vực đồng Euro chạm đáy trong ba năm

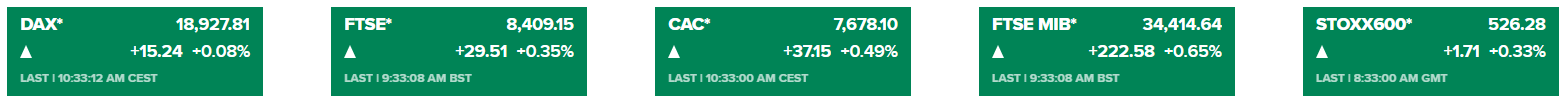

Chỉ số Stoxx 600 đạt đỉnh kỷ lục mới vào thứ sáu khi tăng 0.33%. Hầu hết các chỉ số chứng khoán và các ngành lớn trong khu vực đều ghi nhận sắc xanh. Cổ phiếu lĩnh vực truyền thông giảm 0.57%, trong khi cổ phiếu khai khoáng tăng 0.88% và tiện ích tăng 0.94%.

Stoxx 600 cũng đã ghi nhận một phiên tăng tích cực vào thứ năm, với cổ phiếu công nghệ dẫn đầu mức tăng khi nhà đầu tư xem xét báo cáo kết quả kinh doanh mới nhất của Nvidia, công ty trí tuệ nhân tạo lớn, được công bố vào đầu tuần.

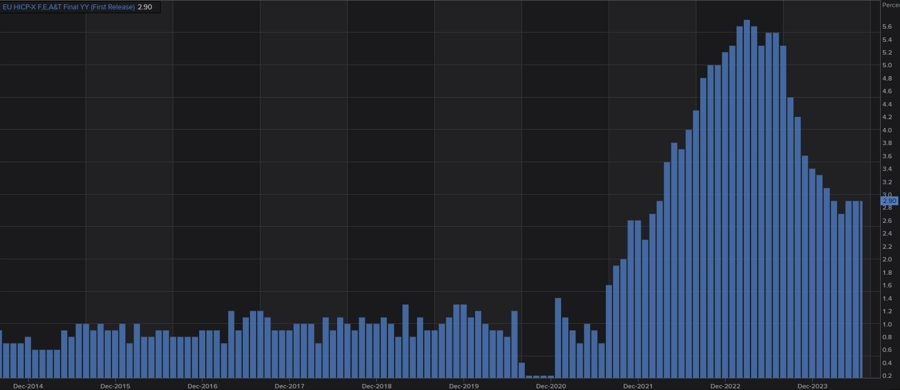

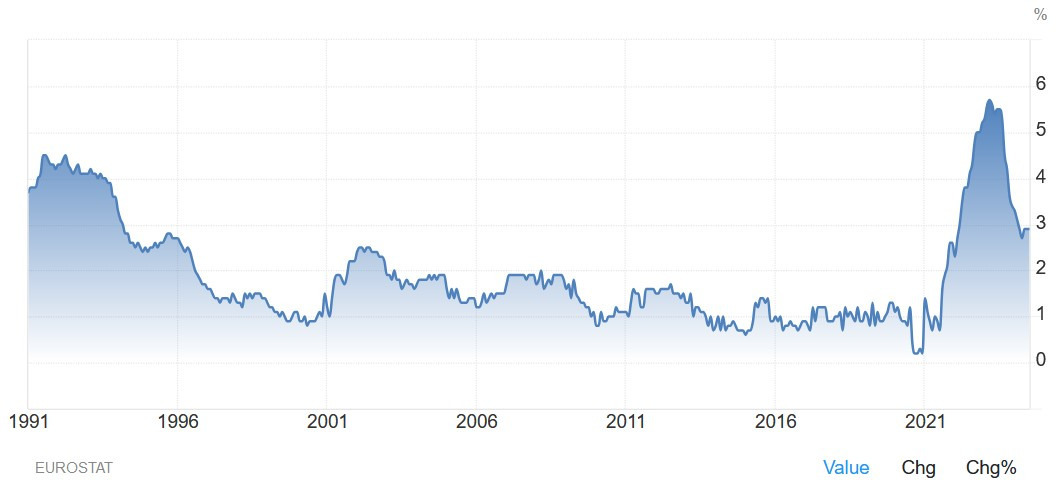

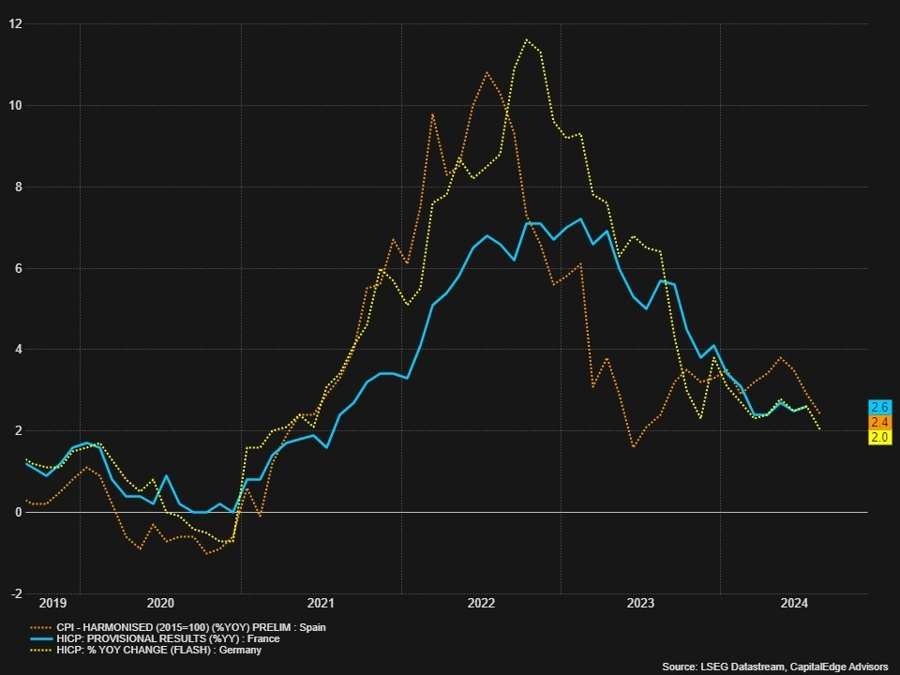

Lạm phát khu vực đồng Euro đã giảm xuống mức thấp nhất trong ba năm là 2.2% vào tháng 8, theo số liệu sơ bộ do cơ quan thống kê Eurostat công bố vào thứ sáu. Con số này phù hợp với kỳ vọng và thấp hơn mức 2.6% của tháng 7.

Thị trường Hoa Kỳ dự kiến mở cửa cao hơn vào hôm nay

Thị trường chứng khoán Hoa Kỳ dự kiến mở cửa cao hơn vào hôm nay khi chỉ số tương lai S&P 500 tăng 0.5%, Nasdaq 100 tăng 0.9% và Russell 2000 tăng 0.4%.

Dưới đây là những biến động lớn nhất trước giờ mở cửa theo Newsquawk:

- ADSK +5%: Doanh thu & EPS vượt kỳ vọng

- DELL +4%: Doanh thu & EPS vượt trội; Tiếp tục chứng kiến sự gia tăng về số lượng khách hàng doanh nghiệp mua các giải pháp AI

- MRVL +11.3%: EPS & doanh thu vượt kỳ vọng

- LULU +4%: EPS vượt mục tiêu, mặc dù mục tiêu được hạ thấp và doanh thu bán hàng không đạt kỳ vọng.

- ULTA -8%: Lợi nhuận không đạt mục tiêu và triển vọng giảm, với giám đốc điều hành nêu lý do SSS giảm là động lực chính

- ESTC -28%: Triển vọng về doanh thu quý tiếp theo & năm tài chính thấp hơn

- CRWD +1.6%: Được nâng hạng tại HSBC

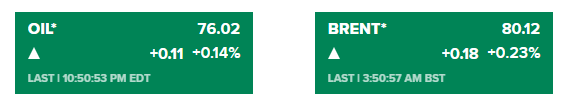

OPEC+ có khả năng sẽ tiếp tục tăng sản lượng vào tháng 10

Giá dầu thô giảm mạnh sau quyết định tăng sản lượng của OPEC+ vào tháng 10.

Tám thành viên OPEC+ dự kiến sẽ tăng sản lượng thêm 180,000 thùng/ngày vào tháng 10, đây là một phần của kế hoạch bắt đầu dỡ bỏ mức cắt giảm sản lượng gần đây nhất là 2.2 triệu thùng/ngày trong khi vẫn duy trì các mức cắt giảm khác cho đến cuối năm 2025.

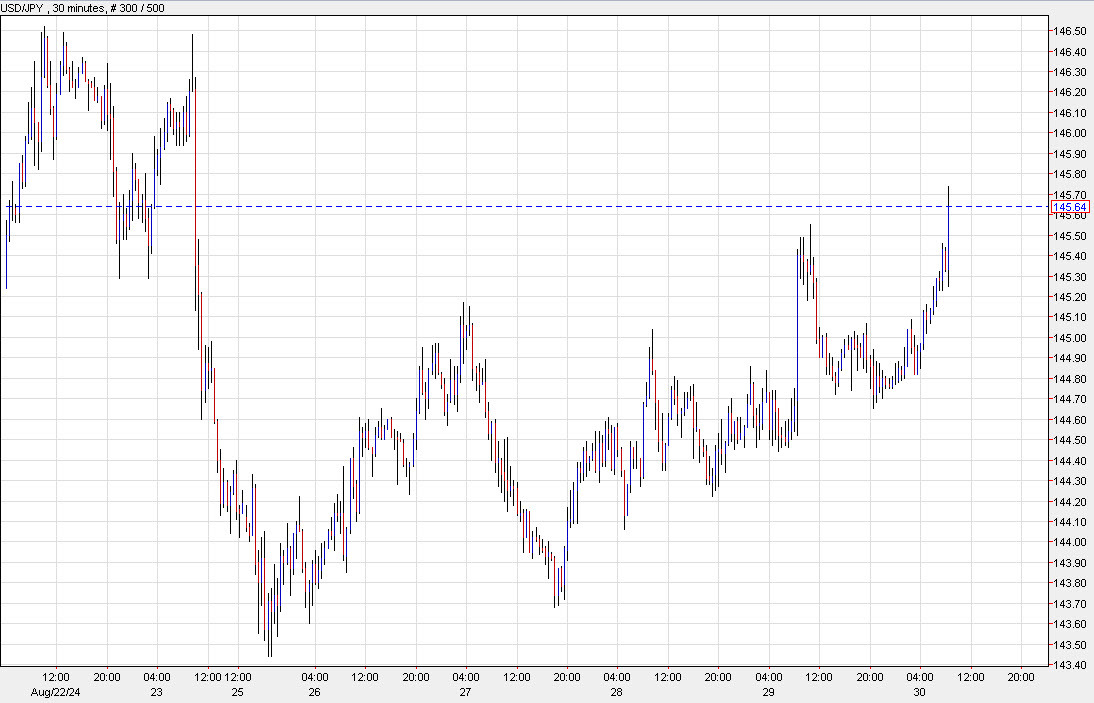

Đồng USD tăng vọt trong bối thanh khoản mạnh hơn vào cuối tháng

Đồng USD tăng vọt sau báo cáo PCE, mặc dù không chắc chắn liệu mối tương quan giữa 2 dữ liệu này có phải là quan hệ nhân quả hay không. Dữ liệu PCE tăng phù hợp với dự báo, nhấm mạnh xu hướng giảm lạm phát. Điều đó ban đầu đã gây áp lực lên đồng USD nhưng sau đó DXY đã tăng vọt lên 101.58.

Đồng USD phục hồi và lợi suất TPCP Mỹ tăng nhẹ có nhiều khả năng là phản ánh dòng tiền vào cuối tháng. Đây là một tháng biến động trên thị trường ngoại hối và đặc biệt là cặp USD/JPY. Hiện tại là thời điểm thanh khoản tốt nhất trong ngày trên thị trường ngoại hối và động thái này có thể là dấu hiệu cho thấy dòng tiền chảy mạnh trước kỳ nghỉ cuối tuần dài ở Hoa Kỳ, với một số lệnh buy-stops cũng được thực hiện khi break mức đỉnh trong tuần.

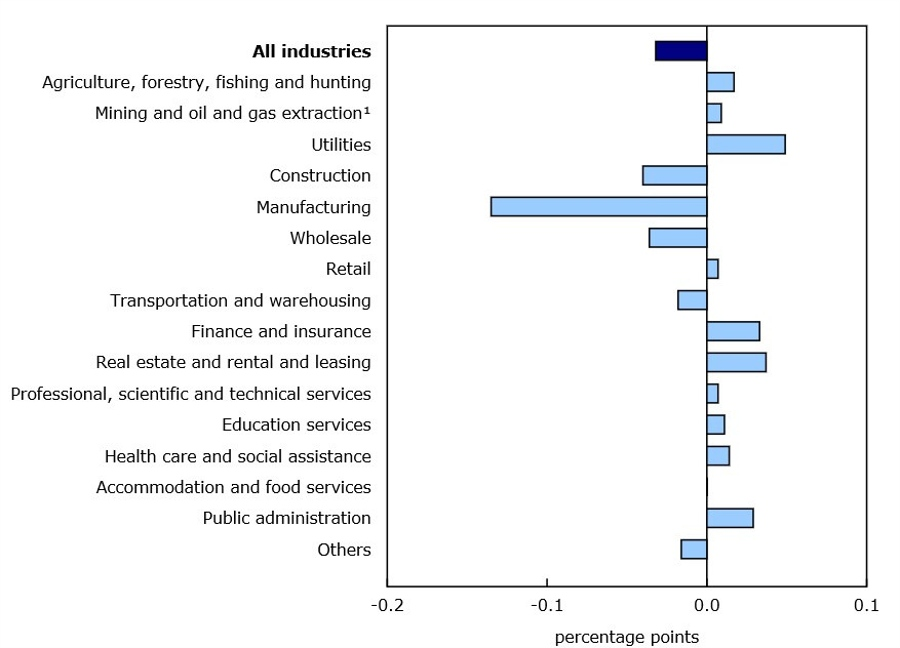

GDP tháng 6 của Canada tăng ít hơn dự kiến

- GDP tháng 6 của Canada +0.0 m/m, dự kiến +0.1% m/m

- Trước đó là +0.2% m/m

- Ngành dịch vụ +0.1%, trước đó +0.1%

- Ngành sản xuất hàng hóa -0.4%, trước đó +0.4%

- Sản xuất -1.5%, trước đó +1.0%

GDP thực tế về cơ bản không thay đổi vào tháng 6, sau mức tăng 0.1% vào tháng 5. Các ngành sản xuất hàng hóa (-0.4%) ghi nhận đà giảm lớn nhất kể từ tháng 12 năm 2023 khi sự sụt giảm trong sản xuất và xây dựng lấn át sự gia tăng trong tiện ích và nông nghiệp. Các ngành dịch vụ (+0.1%) tăng trong tháng thứ ba liên tiếp vào tháng 6 năm 2024. Nhìn chung, 12/20 ngành đã mở rộng vào tháng 6.

Dữ liệu PCE lõi của Hoa Kỳ tháng 7 có gì đáng chú ý?

- PCE lõi của Hoa Kỳ tháng 7 tăng 2.6% y/y, dự kiến tăng 2.7% y/y

- Trước đó là +2.6% y/y

- PCE lõi +0.2% m/m, dự kiến +0.2% (không làm tròn +0.161%)

- Trước đó +0.2% m/m

- Lạm phát PCE toàn phần +2.5% y/y, dự kiến +2.6% (Trước đó +2.5%)

- Chỉ số giảm phát +0.2% m/m, dự kiến +0.2% (trước đó là +0.1%)

- Không làm tròn +0.155% m/m

Chi tiêu và thu nhập của người tiêu dùng trong tháng 7:

- Thu nhập cá nhân +0.3%, dự kiến +0.2%. Tháng trước +0.2%

- Chi tiêu cá nhân +0.5%, dự kiến +0.5%. Tháng trước +0.3%

- Chi tiêu cá nhân thực tế +0.4%. Tháng trước +0.2%

Nhìn chung, báo cáo này cho thấy sự tiến triển về lạm phát và là tín hiệu tích cực cho khả năng cắt giảm lãi suất của Fed. Xác suất Fed cắt giảm lãi suất 50 bps là 30%, thấp hơn một chút so với ngày hôm qua nhưng sẽ phụ thuộc vào báo cáo bảng lương phi nông nghiệp vào thứ sáu tuần tới.

Cập nhật thị trường phiên Châu Âu: CPI khu vực Eurozone phù hợp với dự báo

Tin tức chính:

- Quan chức ECB Muller: Tin tưởng vào việc cắt giảm lãi suất vào tháng 9, nhưng lộ trình sau đó còn chưa chắc chắn

- AUD mạnh nhất, CHF yếu nhất trong bối cảnh thị trường chờ đợi dữ liệu PCE của Mỹ

- Nhật Bản không can thiệp vào thị trường ngoại hối trong tháng 8

- Sơ bộ: HICP tháng 8 tại Eurozone tăng 2.2% so với cùng kỳ như dự báo

- Tỷ lệ thất nghiệp trong tháng 8 của Đức phù hợp với dự kiến

- Quan chức ECB Rehn: Tăng trưởng chậm lại và lạm phát hạ nhiệt là lý do để hạ lãi suất vào tháng 9

Thị trường:

- CAD dẫn đầu đà tăng, CHF suy yếu nhất trong ngày.

- Chứng khoán châu Âu tăng điểm, HĐTL S&P 500 tăng 0.44%.

- Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đi ngang ở mức 3.856%.

- Giá vàng giảm 0.05% xuống $2,519.

- Giá dầu thô WTI tăng 0.29% lên $76.18.

- Giá Bitcoin tăng 0.19% lên $59,474.

Phiên giao dịch hôm nay diễn ra khá trầm lắng với các biến động nhẹ trên thị trường. Các dữ liệu kinh tế cũng không có gì nổi bật ngoài số liệu CPI sơ bộ của khu vực Eurozone, với kết quả đúng như kỳ vọng.

Các quan chức ECB tiếp tục ủng hộ việc cắt giảm lãi suất vào tháng 9, điều mà thị trường đã phản ánh vào giá. Tuy nhiên, họ cũng nhấn mạnh quyết định sẽ phụ thuộc vào dữ liệu kinh tế. Giới đầu tư hiện đang hướng sự chú ý sang báo cáo PCE của Mỹ sẽ được công bố trong vài giờ tới, nhưng khó có khả năng tạo ra biến động lớn trừ khi có sự chênh lệch đáng kể so với dự báo.

Tuần tới được dự báo sẽ sôi động hơn với nhiều chỉ báo kinh tế quan trọng, bao gồm cả báo cáo NFP được mong chờ nhất trong năm.

Quan chức ECB Muller: Tin tưởng vào việc cắt giảm lãi suất vào tháng 9, nhưng lộ trình sau đó còn chưa chắc chắn

Quan chức ECB, ông Boris Muller, vừa có những phát biểu về triển vọng chính sách tiền tệ của ECB:

- Cho biết "niềm tin đang tăng lên" về việc ECB sẽ cắt giảm lãi suất tại cuộc họp chính sách vào tháng 9.

- Tuy nhiên, lộ trình chính sách sau cuộc họp tháng 9 vẫn còn chưa chắc chắn.

Chủ tịch Ủy ban Châu Âu: EU cần chú trọng hơn tới lĩnh vực quốc phòng

Phát biểu tại Diễn đàn GLOBSEC ở Prague, Chủ tịch Ủy ban Châu Âu (EC) Ursula von der Leyen nhấn mạnh EU cần chủ động và chú trọng hơn tới lĩnh vực quốc phòng:

Thông điệp chính:

- Bà Von der Leyen khẳng định bảo vệ châu Âu trước hết là trách nhiệm của chính châu Âu.

- NATO vẫn là trung tâm của liên minh phòng thủ chung, nhưng cần một trụ cột châu Âu vững chắc hơn nhiều.

- Trung Âu có tiềm năng trở thành động lực và là một trong những khu vực hưởng lợi nhiều nhất từ làn sóng thúc đẩy mới cho ngành công nghiệp quốc phòng châu Âu.

- EU cần hướng tới việc xây dựng một hệ thống sản xuất quốc phòng quy mô lục địa, một cuộc đại tu có hệ thống đối với lĩnh vực quốc phòng của châu Âu.

- Nửa sau của thập kỷ này sẽ là giai đoạn đầy rủi ro, người dân châu Âu phải cảnh giác.

- EU cần chú trọng đến khía cạnh an ninh trong mọi hoạt động.

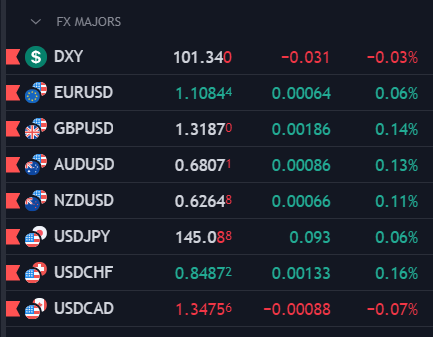

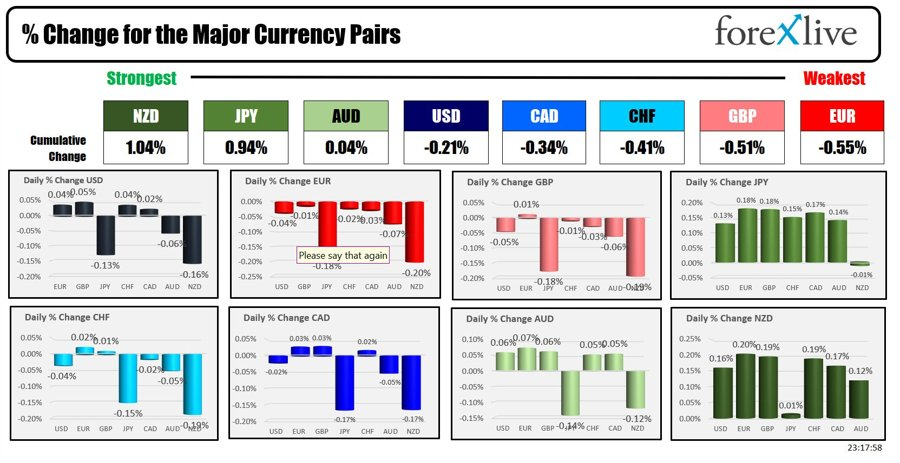

AUD mạnh nhất, CHF yếu nhất trong bối cảnh thị trường chờ đợi dữ liệu PCE của Mỹ

Thị trường ngoại hối biến động nhẹ trong phiên giao dịch sáng nay.

-

AUD đang là đồng tiền mạnh nhất, cạnh tranh quyết liệt với GBP cho vị trí dẫn đầu.

-

CHF là đồng tiền yếu nhất, theo sau là JPY.

Dữ liệu kinh tế khu vực Eurozone sáng nay khá trái chiều. GDP của Pháp thấp hơn kỳ vọng, trong khi lạm phát lại cao hơn dự kiến. Chỉ số HICP của toàn khu vực phù hợp với kỳ vọng, trong khi chỉ số lõi (loại trừ thực phẩm và năng lượng) cao hơn một chút so với dự báo (nhưng vẫn giữ nguyên ở mức 2.8%).

Nhìn chung, dữ liệu hôm nay không đủ mạnh để thay đổi kỳ vọng của thị trường về quyết định lãi suất của ECB.

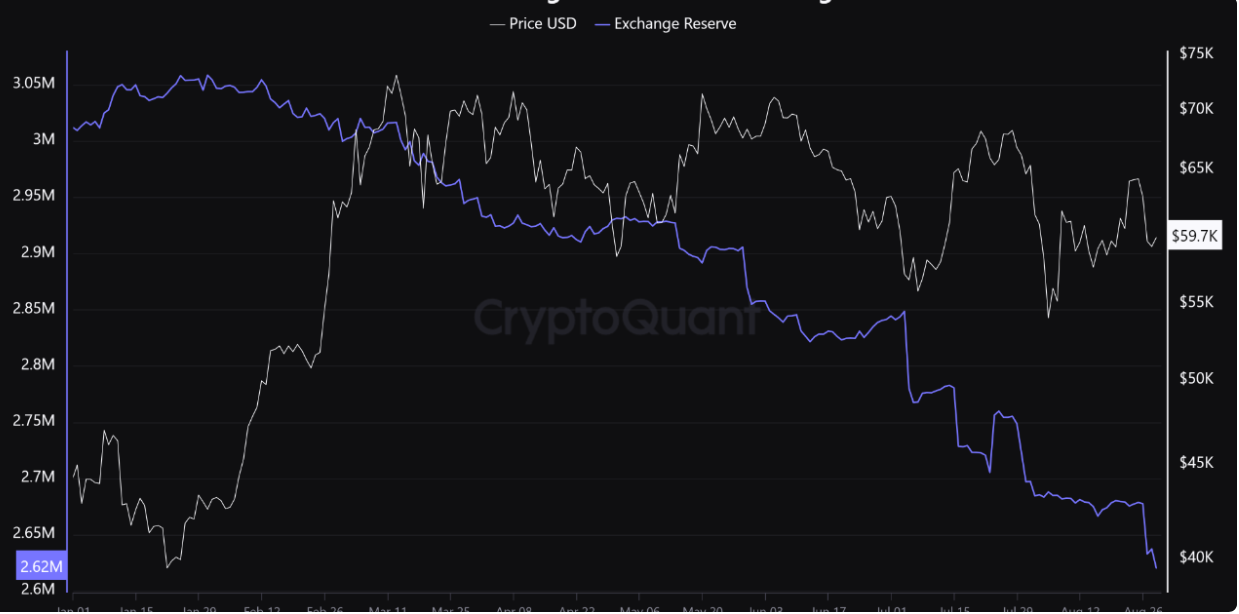

Việc dự trữ Bitcoin trên các sàn giao dịch tiếp tục chạm đáy báo hiệu điều gì?

"Dự trữ Bitcoin trên các sàn giao dịch đang ở mức thấp nhất trong năm, điều này có thể cho thấy áp lực bán đang giảm, tạo điều kiện thuận lợi cho thị trường nếu nhu cầu tiếp tục tăng", Gaah - cộng tác viên của CryptoQuant - nhấn mạnh.

Theo dữ liệu từ CryptoQuant, dự trữ Bitcoin trên các sàn giao dịch đã giảm khoảng 12.9% kể từ ngày 1 tháng 1, chỉ còn 2.62 triệu Bitcoin trên tất cả các sàn giao dịch lớn.

Tác động của việc này:

- Giảm áp lực bán: Việc di chuyển Bitcoin sang ví lạnh (cold wallet) thường cho thấy các nhà đầu tư đang có xu hướng nắm giữ tài sản dài hạn và lạc quan về tiềm năng tăng giá.

- Thị trường ít biến động: Gia tăng số lượng người nắm giữ Bitcoin dài hạn cũng đồng nghĩa với việc thị trường sẽ ổn định hơn, ít bị ảnh hưởng bởi các đợt bán tháo hoảng loạn.

- Cung khan hiếm: Khi lượng Bitcoin khả dụng trên các sàn giao dịch giảm, thanh khoản cho hoạt động bán ra ngay lập tức cũng sẽ thấp hơn. Điều này có thể dẫn đến cú hích tăng giá mạnh nếu nhu cầu mua vào tăng đột biến.

Nhà giao dịch tiền điện tử ẩn danh MartyParty nhận xét về lượng dự trữ Bitcoin "siêu thấp" rằng: "có điều gì đó đang xảy ra."

"Cú sốc nguồn cung sẽ sớm xảy ra vì điều này không thể kéo dài", một nhà bình luận tiền điện tử ẩn danh khác, Bitcoin for Freedom, cho hay. Anh ta cũng cho biết có 56,000 Bitcoin được chuyển khỏi các sàn giao dịch kể từ ngày 22 tháng 8.

Nhật Bản không can thiệp vào thị trường ngoại hối trong tháng 8

- Bộ Tài chính Nhật Bản (MOF) vừa công bố báo cáo cho biết lượng tiền được dùng để can thiệp thị trường trong giai đoạn từ 30/7 đến 28/8 là bằng 0 yên.

Thông tin này không nằm ngoài dự đoán của thị trường, vì không có bất kỳ dấu hiệu nào cho thấy Nhật Bản đã can thiệp vào thị trường tiền tệ trong giai đoạn này.

Dữ liệu PCE lõi tối nay có gì đáng chú ý?

- Thị trường đang đổ dồn sự chú ý vào chỉ số PCE lõi của Mỹ, được xem là yếu tố then chốt có thể tiết lộ mức độ cắt giảm lãi suất của Fed trong cuộc họp chính sách sắp tới.

Chỉ số PCE lõi - thước đo lạm phát ưa thích của Fed sẽ được công bố vào lúc 19h30 tối nay. Dữ liệu này được dự báo sẽ có tác động mạnh, định hình hướng đi tiếp theo cho đồng USD trước thềm báo cáo NFP

Dự báo của thị trường:

-

Chỉ số PCE lõi tăng 0.2% so với tháng trước, bằng với mức tăng của tháng 6

-

So với cùng kỳ, PCE lõi tăng 2.7%.

-

PCE được dự báo tăng 2.6% so với cùng kỳ

Vì sao chỉ số lõi PCE lại quan trọng đến vậy?

Khác với chỉ số CPI, chỉ số PCE lõi loại trừ giá thực phẩm và năng lượng - vốn dễ biến động - mang đến cái nhìn rõ ràng và ổn định hơn về lạm phát cơ bản. Đây chính là thước đo được Fed đặc biệt quan tâm khi đánh giá áp lực lạm phát và đưa ra quyết định về lãi suất.

Dữ liệu CPI được công bố đầu tháng cho thấy lạm phát đang hạ nhiệt, tuy nhiên vẫn ở mức cao hơn mục tiêu 2% của Fed. Các nhà phân tích tại TD Securities dự báo PCE lõi có thể tăng 0.13% so với tháng trước.

Thị trường đang đặt cược vào khả năng Fed sẽ cắt giảm lãi suất tại cuộc họp tháng 9. Tuy nhiên, mức độ cắt giảm sẽ phụ thuộc rất lớn vào dữ liệu PCE sắp được công bố. Nếu con số thực tế cao hơn dự báo, Fed có thể sẽ chỉ giảm nhẹ lãi suất điều hành và ngược lại

Cập nhật phiên Âu: Các đồng tiền chính ít biến động trước thềm báo cáo PCE Mỹ

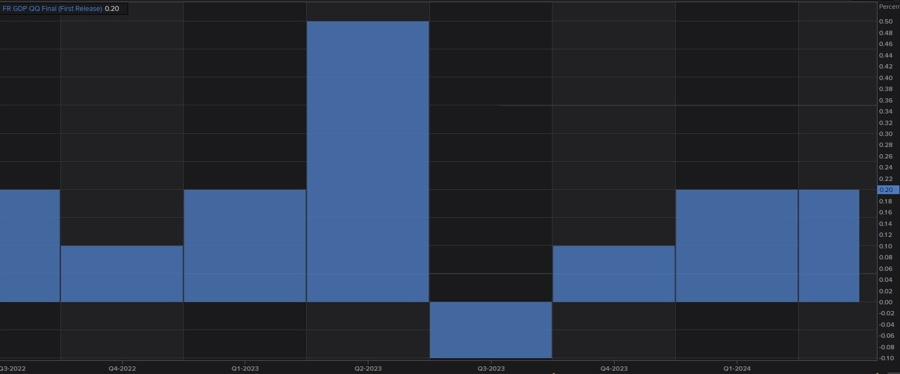

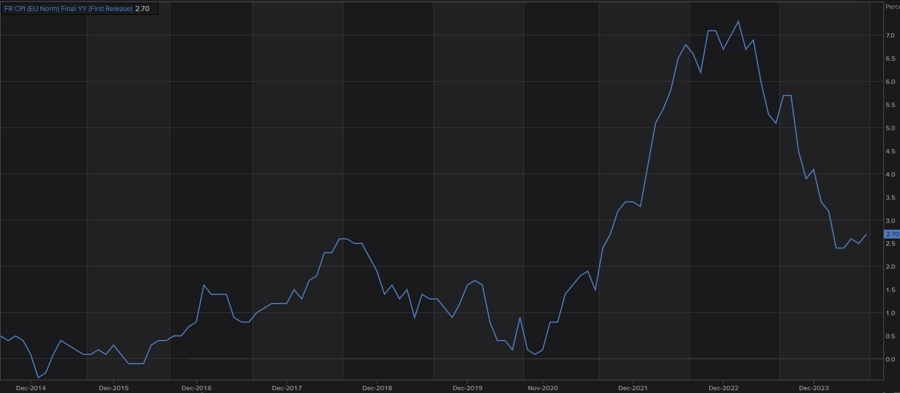

Lịch kinh tế phiên Âu trở nên sôi động trong phiên giao dịch cuối cùng của tháng 8, với các số liệu từ Pháp, Đức, Tây Ban Nha và toàn khu vực cho thấy áp lực lạm phát giảm. Chỉ số CPI sơ bộ của Pháp trong tháng 8 giảm xuống 2.2%, thấp hơn mức 2.7% của tháng 7. Tại Đức, CPI giảm xuống còn 2.0% và tại Tây Ban Nha là 2.4%, cả hai đều thấp hơn dự báo. Báo cáo sơ bộ về lạm phát tại Eurozone khớp với dự báo, với đà tăng được duy trì ở mức 2.2% so với cùng kỳ. Thêm vào đó, tăng trưởng GDP quý II của Pháp cũng được điều chỉnh giảm xuống còn 0.2%, thấp hơn dự báo sơ bộ là 0.3%. Những dữ liệu này tiếp tục củng cố quyết định hạ lãi suất của ECB trong tháng 9.

Hai quan chức ECB đã đưa ra một số bình luận về triển vọng chính sách. Trong khi bà Schnabel kêu gọi thận trọng và cân nhắc điều chỉnh chính sách dựa trên dữ liệu, ông Rehn lại cho rằng tăng trưởng yếu hơn và lạm phát hạ nhiệt là hai yếu tố then chốt để ECB nới lỏng chính sách trong thời gian tới.

EUR/USD vẫn giao dịch ổn định dưới 1.1100 trong phiên châu Âu, trong GBP/USD chật vật phục hồi lên 1.3200, trước khi giảm về 1.3185 ở thời điểm viết bài.

Chỉ số DXY trong trạng thái tích lũy dưới 101.40. Dữ liệu vĩ mô lạc quan vào thứ Năm tại Hoa Kỳ đã hỗ trợ đồng bạc xanh có ngày tăng thứ 2 liên tiếp sau khi chạm đáy 1 năm vào đầu tuần. Trước khi kết thúc tuần giao dịch, các nhà đầu tư sẽ giành nhiều sự chú ý đến báo cáo PCE Mỹ tháng 7 - thước đo lạm phát ưa thích của Fed.

Khẩu vị rủi ro được cải thiện, với HĐTL các chỉ số chứng khoán Mỹ tăng nhẹ và sắc xanh lan tỏa trên hầu hết các lĩnh vực/chỉ số chính tại Eurozone. Trong đó, đáng chú ý, chỉ số Stoxx600 đã thiết lập đỉnh lịch sử mới ở mức 526.56.

Cập nhật các thị trường khác:

- Vàng tăng 0.15% lên 2,525 USD/oz

- Dầu WTI tăng 0.3% lên 76.15 USD/thùng

- BTC tăng 0.4% lên 59,590 USD

Sơ bộ: HICP tháng 8 tại Eurozone tăng 2.2% so với cùng kỳ như dự báo

- +2.2% so với cùng kỳ (dự báo: 2.2%)

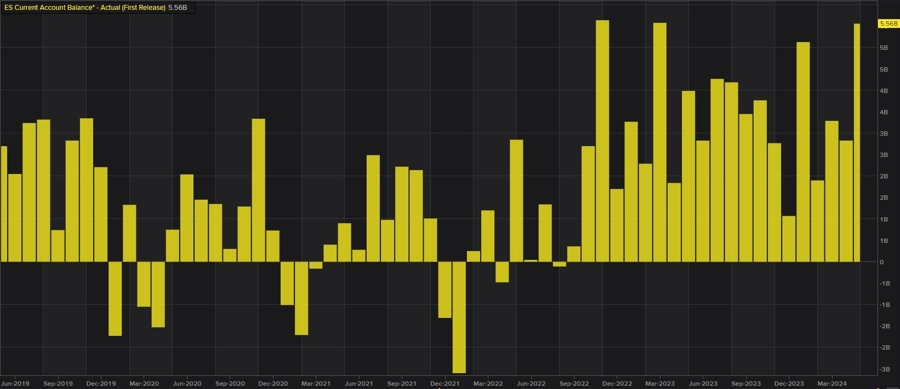

Số dư tài khoản vãng lai tại Tây Ban Nha giảm xuống trong tháng 6

Số dư tài khoản vãng lai của Tây Ban Nha giảm từ 5.56 tỷ EUR trong tháng 5 xuống còn 5.02 tỷ EUR trong tháng 6.

Quan chức ECB Kazaks sẵn sàng thảo luận về đợt cắt giảm lãi suất vào tháng 9

Quan chức ECB Kazaks phát biểu:

- Lạm phát dịch vụ vẫn ở mức cao.

- Sẵn sàng thảo luận về đợt cắt giảm lãi suất tiếp theo vào tháng 9.

Chỉ số Stoxx600 lập đỉnh lịch sử mới ở mức 526.56

Thị trường châu Âu tăng cao hơn trong phiên giao dịch cuối cùng của tháng 8, khi các nhà đầu tư chờ đợi dữ liệu lạm phát quan trọng tại Eurozone và Hoa Kỳ

Chỉ số Stoxx 600 tăng 0.37% và lập đỉnh lịch sử mới ở mức 526.56. Sắc xanh lan tỏa trên hầu hết các lĩnh vực chính, với cổ phiếu khai khoáng và tiện ích lần lượt tăng 1.1% và 0.9%, trong khi đó cổ phiếu công nghệ giảm 0.5%.

Cơ quan quản lý Trung Quốc hỗ trợ Alibaba tuân thủ và nâng cao chất lượng dịch vụ

- Cơ quan quản lý ở Trung Quốc sẽ tiếp tục làm việc với Alibaba để giúp công ty cải thiện sự tuân thủ các quy định pháp lý, nâng cao chất lượng dịch vụ và tăng cường hiệu quả hoạt động.

- Cơ quan này sẽ đóng vai trò hỗ trợ và giám sát để đảm bảo rằng Alibaba thực hiện các tiêu chuẩn và quy định cần thiết

Tỷ lệ thất nghiệp trong tháng 8 của Đức phù hợp với dự kiến

Tỷ lệ thất nghiệp tháng 8 tại Đức: 6% (dự báo: 6%)

Quan chức ECB Rehn: Tăng trưởng chậm lại và lạm phát hạ nhiệt là lý do để hạ lãi suất vào tháng 9

Quan chức ECB Rehn cho biết lạm phát hạ nhiệt, tăng trưởng yếu hơn là lý do để cắt giảm lãi suất vào tháng 9: "Điều này không có gì đáng ngạc nhiên đối với bất kỳ ai".

Quan chức ECB Schnabel kêu gọi thận trọng và cân nhắc điều chỉnh chính sách dựa trên dữ liệu

Quan chức ECB Schnabel phát biểu:

- Các dữ liệu kinh tế hoặc tài chính mới nhất đã củng cố niềm tin vào những dự báo ban đầu của ECB

- Chỉ có sự tự tin vào các quyết định của ECB là không đủ, điều quan trọng là những quyết định đó phải dựa trên hiểu biết vững chắc và phải mang lại kết quả thực tế.

- Lịch sử sẽ đánh giá ECB không phải dựa trên ý định tốt đẹp mà họ có, mà dựa trên mức độ thành công trong việc hoàn thành nhiệm vụ của mình

- Khi lãi suất có thể tiệm cận hoặc vượt qua mức "trung lập", ECB cần thận trọng để tránh chính sách đó trở thành yếu tố làm chậm lại nền kinh tế.

- Quyết định tốc độ nới lỏng chính sách không thể máy móc mà cần dựa trên dữ liệu và phân tích.

- Tốc độ tăng lương có thể mạnh hơn dự kiến.

- Có khả năng dự báo hiện tại của ECB, mặc dù dựa trên các điều kiện dự kiến, có thể không chính xác nếu những điều kiện đó không trở thành hiện thực.

- Ở một kịch bản khác, chi phí lao động trên mỗi đơn vị sản phẩm có thể sẽ duy trì ở mức cao hơn và không giảm nhanh như ECB đã dự đoán.

Reuters: Dự báo thị trường bất động sản Trung Quốc suy thoái sâu hơn trong giai đoạn 2024-2025

Các dự báo từ khảo sát của Reuters cho thấy tình hình thị trường bất động sản ở Trung Quốc đang có xu hướng xấu đi, với mức giảm dự kiến ở nhiều chỉ số quan trọng:

Giá nhà:

- Mức giảm dự kiến cho giá nhà trong năm 2024 đã tăng từ -5% (dự báo trong tháng 5) lên -8.5%, cho thấy sự lo ngại ngày càng tăng về thị trường bất động sản.

- Trong năm 2025, giá nhà dự kiến sẽ tiếp tục giảm, nhưng với tốc độ chậm hơn (-3.9%), mặc dù trước đó dự báo không thay đổi (0%).

Doanh số bán bất động sản:

- Doanh số bán bất động sản cũng dự kiến sẽ giảm mạnh hơn trong năm 2024, từ -10% (dự báo trong tháng 5) xuống -16%.

- Điều này phản ánh sự suy yếu đáng kể trong nhu cầu mua bất động sản.

Đầu tư bất động sản:

- Đầu tư vào lĩnh vực bất động sản cũng được dự báo sẽ giảm nhiều hơn một chút, từ -10% trng dự báo trước đó lên -10.3% trong năm 2024

- Sự sụt giảm này cho thấy sự thận trọng và giảm sút niềm tin của các nhà đầu tư trong bối cảnh thị trường gặp nhiều khó khăn.

Chỉ báo kinh tế sớm KOF tháng 8 của Thụy Sĩ cao hơn dự kiến

Chỉ số kinh tế KOF tháng 8 của Thụy Sĩ ở mức 101.6 so với mức dự kiến 100.6.

Chỉ số giá sản xuất tại Pháp ghi nhận sự cải thiện trong tháng 8

- 0.2% so với tháng trước (dự báo: -0.3%)

- -5.4% so với cùng kỳ (dự báo: -6%)

Tăng trưởng GDP quý II của Pháp thấp hơn dự báo

- +0.2% so với quý trước (dự báo: 0.3%)

Chỉ số HICP sơ bộ tháng 8 tại Pháp cao hơn dự báo

HICP:

- 2.2% y/y (dự báo: 2.1%)

- (dự báo: 0.5%)

CPI :

- 1.9% (dự báo: 1.8%)

- (dự báo: 0.5%)

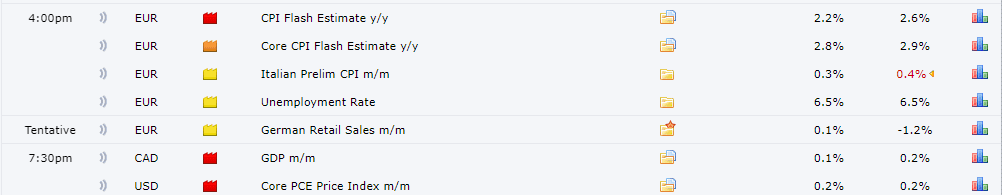

Lịch kinh tế hôm nay có gì đáng chú ý?

Lịch kinh tế hôm nay khá sôi động, nhưng các dữ liệu ít có khả năng chi phối mạnh biến động các thị trường. Trong phiên Âu, dữ liệu CPI sơ bộ và tỷ lệ thất nghiệp sẽ được công bố. Bước tới phiên Mỹ, báo cáo GDP của Canada, PCE của Mỹ, PMI Chicago và Chỉ số tâm lý người tiêu dùng chính thức của UMich sẽ được công bố.

16:00 - CPI sơ bộ tháng 8 của Eurozone

Tốc độ tăng CPI hàng năm của Eurozone dự kiến giảm từ 2.6% xuống 2.2%, đồng thời CPI lõi hàng năm ước tính cũng giảm tốc từ 2.9% xuống 2.8%. Báo cáo này sẽ không thay đổi lập trường chính sách của ECB và phản ứng của thị trường có thể sẽ không quá mạnh mẽ nếu các số liệu công bố gần với dự đoán.

CPI lõi Y/Y của Eurozone

19:30 - PCE tháng 8 của Mỹ

Tốc độ tăng PCE hàng năm của Mỹ dự kiến tăng từ 2.5% lên 2.6%, đồng thời PCE lõi hàng tháng cũng ước tính tăng nhẹ từ 0.1% lên 0.2%. PCE lõi được dự báo tăng tốc từ 2.6% lên 2.7%, trong khi số liệu hàng tháng ổn định ở mức tăng 0.2% so với tháng trước.

Báo cáo này sẽ không thay đổi lập trường chính sách của Fed khi ngân hàng này được kỳ vọng sẽ hạ lãi suất vào tháng 9. Fed hiện đang tập trung vào thị trường lao động và báo cáo NFP tiếp theo sẽ quyết định liệu FOMC sẽ cắt giảm lãi suất 25 hay 50 bps tại cuộc họp sắp tới, diễn ra vào ngày 18/9.

PCE lõi Y/Y của Mỹ

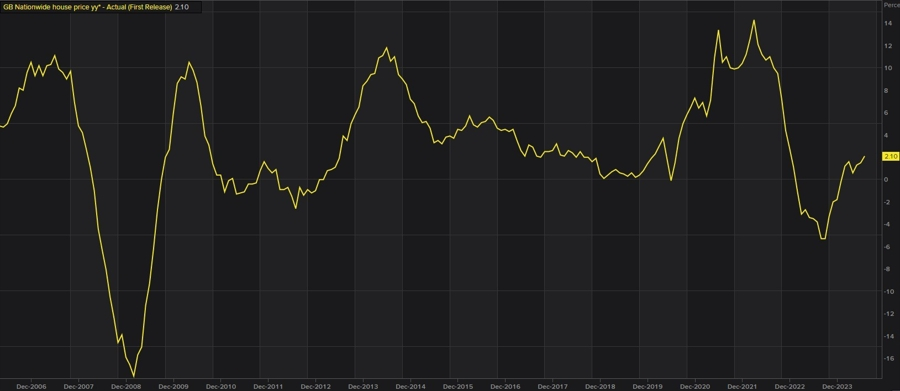

Giá nhà của Vương quốc Anh giảm trong tháng 8

Giá nhà của Vương quốc Anh giảm 0.2% m/m. Đồng thời, so với cùng kỳ năm trước, giá nhà chỉ tăng 2.4%, đây là tốc độ chậm hơn nhiều so với dự kiến 2.9% y/y.

BofA: Dòng vốn sẽ chảy ra khỏi EUR, đổ vào USD

BofA dự đoán rằng sẽ có sự dịch chuyển dòng vốn từ EUR sang USD. Họ kỳ vọng dòng vốn đổ vào USD sẽ tăng do việc điều chỉnh danh mục khỏi các tài sản định giá bằng EUR. Các tài sản của khu vực Eurozone có vẻ sẽ không còn hấp dẫn bằng các tài sản của Mỹ.

Hãy theo dõi hành động giá vào lúc 10 giờ tối vì hôm nay là ngày cuối cùng để điều chỉnh danh mục.

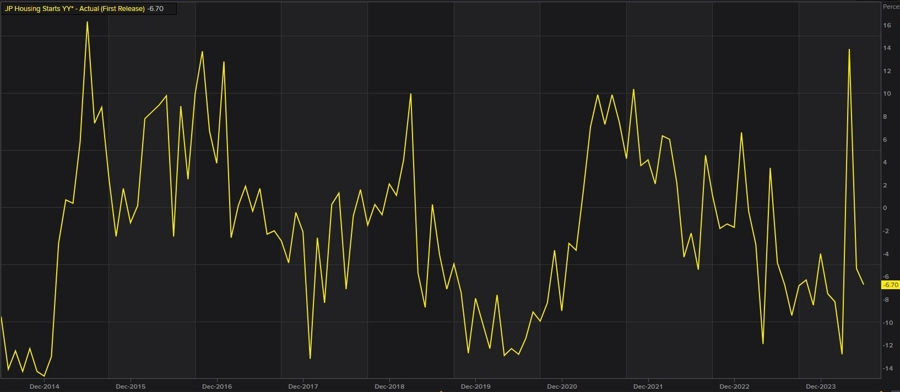

Lượng nhà khởi công xây dựng ở Nhật Bản giảm mạnh hơn dự kiến

Lượng nhà khởi công xây dựng tại Nhật Bản -0.2%, đây là mức giảm mạnh hơn so với dự kiến -0.1%.

Bản tin FX Châu Á - Thái Bình Dương ngày 29/8: Thị trường yên tĩnh, NZD đang là đồng tiền mạnh nhất

NZD đang là đồng tiền mạnh nhất trong số các đồng tiền chính ngày hôm nay, và EUR đang là đồng tiền yếu nhất.

Trên các thị trường khác:

- Dầu thô tăng 0.10 USD

- Vàng giảm 0.32% xuống mức 2512.49 USD/oz

- Btcoin giao dịch ở mức 59,073 USD

- Lợi suất trái phiếu kỳ hạn 2 năm của Mỹ giảm 2.2 điểm cơ bản, trong khi lợi suất trái phiếu kỳ hạn 10 năm tăng 6.2 điểm cơ bản

Cổ phiếu Châu Á - Thái Bình Dương tăng:

- Nikkei 225 tăng 0.55%. Trong tuần, Nikkei tăng 0.54%.

- Chỉ số SSEC tăng 1.34%. Trong tuần, chỉ số này tăng 0.23%.

- Chỉ số HSI tăng 1.76%. Trong tuần, chỉ số này tăng 2.77%.

- Chỉ số S&P/ASX 200 của Úc tăng 0.43%. Trong tuần, chỉ số này tăng 0.70%

Trong thị trường chứng khoán châu Âu bước vào ngày giao dịch cuối cùng trong tuần:

- DAX của Đức, +1.5%

- CAC của Pháp, +0.84%

- FTSE 100 của Anh +0.62%

- Ibex của Tây Ban Nha +0.71%

- FTSE MIB của Ý +1.61%

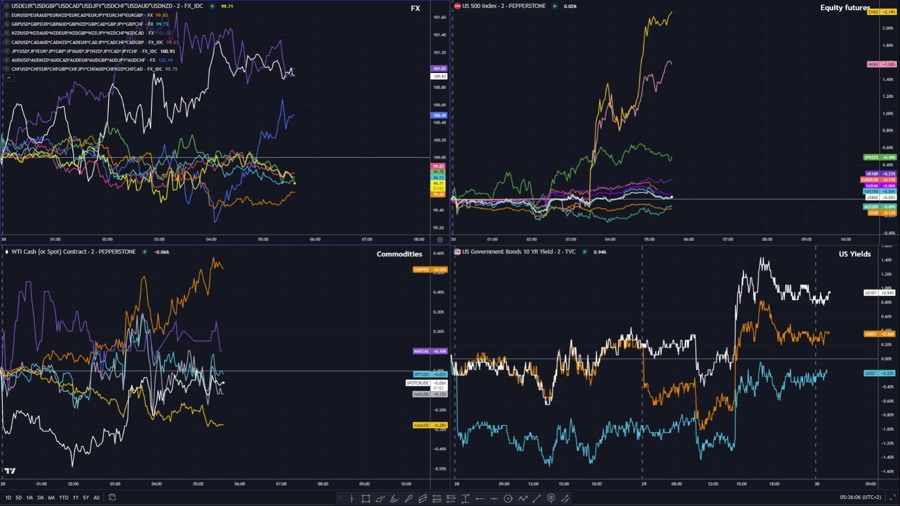

Các loại tài sản chính đang biến động trái chiều

- FX: Sức mạnh của JPY được củng cố sau số liệu CPI của Tokyo cao hơn dự kiến, AUD và NZD cũng mạnh lên. EUR đang dẫn đầu về mức giảm, nhiều khả năng vẫn là do CPI của Đức giảm tốc mạnh vào ngày hôm qua.

- Cổ phiếu: Cổ phiếu Trung Quốc đang hoạt động tốt, CN50 +2.2% và Hang Seng +1.7%. Tuy nhiên, không thực sự thấy nhiều chất xúc tác cho các động thái này.

- Hàng hóa: Dầu và đồng tăng, trong khi bạc, vàng và khí đốt tự nhiên đang trong sắc đỏ.

- Thị trường trái phiếu đang giao dịch với khối lượng thấp, lợi suất trái phiếu kho bạc Mỹ vẫn giữ mức cao trong tuần. Các nhà đầu tư đang chờ đợi dữ liệu PCE của Mỹ để xem phản ứng tiếp theo của thị trường.

Lịch kinh tế hôm nay có gì đáng chú ý?

Đối với phiên châu Âu, thị trường sẽ theo dõi chặt chẽ dữ liệu lạm phát của Pháp. Nếu chỉ số này tiếp tục giảm, sức mạnh của EUR có thể bị ảnh hưởng.

Đối với phiên Mỹ, trọng tâm sẽ là chỉ số PCE lõi.

Tuy nhiên, trong bối cảnh hiện tại, trọng tâm của Fed đã chuyển sang phía thị trường lao động, ít tập trung vào lạm phát hơn. Vì vậy, trừ khi chỉ số PCE lõi biến động mạnh, sẽ có khá ít biến động trên thị trường.

Vàng giảm khi các nhà giao dịch chuẩn bị cho dữ liệu PCE của Hoa Kỳ

Vàng mất đà giữa lúc USD mạnh hơn vào thứ sáu. Báo cáo tăng trưởng lạc quan của Hoa Kỳ và số đơn xin trợ cấp thất nghiệp ban đầu đã đẩy lùi kỳ vọng về đợt cắt giảm lãi suất sâu hơn của Fed vào tháng 9, gây áp lực lên vàng.

Thị trường chờ đợi dữ liệu PCE của Hoa Kỳ

Dầu duy trì đà tăng do gián đoạn nguồn cung ở Libya và Iraq cắt giảm sản lượng

Dầu duy trì đà tăng từ thứ Năm, phục hồi sau chuỗi hai ngày giảm khi Libya xác nhận sự gián đoạn lớn trong nguồn cung dầu của mình.

Sản lượng tại Libya đã giảm 1.5 triệu thùng trong ba ngày qua, tổng thiệt hại là 120 triệu USD, theo Tổng công ty Dầu khí Quốc gia của thành viên OPEC.

Công ty tư vấn Rapidan Energy ước tính sự gián đoạn sản xuất tại Libya sẽ lên tới 900,000 đến 1 triệu thùng/ngày và kéo dài trong nhiều tuần.

Trong khi đó, Iraq có kế hoạch giảm sản lượng dầu từ 4.25 triệu thùng/ngày vào tháng 7 xuống còn khoảng 3.9 triệu thùng/ngày vào tháng 9, một nguồn tin cho biết với Reuters. Theo Reuters, Iraq đã sản xuất nhiều hơn hạn ngạch 4 triệu thùng/ngày theo thỏa thuận với OPEC và các đồng minh.

“Sự gián đoạn trong sản xuất dầu thô của Libya, mối đe dọa ngày càng tăng của một cuộc chiến tranh rộng lớn hơn ở Trung Đông và lượng dầu thô dự trữ của EIA ở mức thấp nhất trong tám tháng, tất cả đều đóng vai trò là động lực thúc đẩy cho dầu thô”, Bob Yawger, giám đốc điều hành tương lai năng lượng tại Mizuho Securities, đã viết trong một lưu ý.

“Tuy nhiên, những người đầu cơ giá dầu thô nên thận trọng”, Yawger viết. “Giá dầu thô tăng càng lâu và giá càng cao thì khả năng OPEC+ đưa thêm 500,000 thùng trở lại thị trường bắt đầu từ tháng 10 càng cao”.

Các chính phủ đối địch ở Libya đang mắc kẹt trong một cuộc tranh chấp chính trị. Chính quyền miền đông ở Benghazi, không được quốc tế công nhận, đã đe dọa sẽ đóng cửa mọi hoạt động sản xuất và xuất khẩu dầu khi chính quyền phương tây được Liên hợp quốc hậu thuẫn ở Tripoli tìm cách thay thế người đứng đầu ngân hàng trung ương của thành viên OPEC này.

Libya sản xuất khoảng 1.2 triệu thùng/ngày, với phần lớn dầu thô được xuất khẩu ra thị trường toàn cầu. Matt Smith, nhà phân tích dầu mỏ hàng đầu của Kpler tại Châu Mỹ, cho biết dầu thô WTI có thể sẽ được hưởng lợi nhiều nhất từ sự gián đoạn này, vì đây là sự thay thế tốt nhất cho những người mua châu Âu cần thay thế nguồn cung từ Libya.