Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ tăng mạnh hơn dữ liệu sơ bộ

- Chỉ số PMI sản xuất S&P Global trong tháng 9 của Hoa Kỳ: 47.3

- Dữ liệu sơ bộ: 47.0

- Tháng trước: 47.9

Quyết định này đúng như dự đoán nhưng có một số quan điểm được lồng ghép trong tuyên bố: "Các thành viên MPC sẽ xem xét tất cả thông tin có sẵn trong thời và thông tin này ảnh hưởng như thế nào đến tiến trình của lạm phát ". Điều này cho thấy họ có lẽ đang tìm cách để cắt giảm lãi suất vào tháng 8, nếu dữ liệu tiếp tục theo quỹ đạo hiện tại.

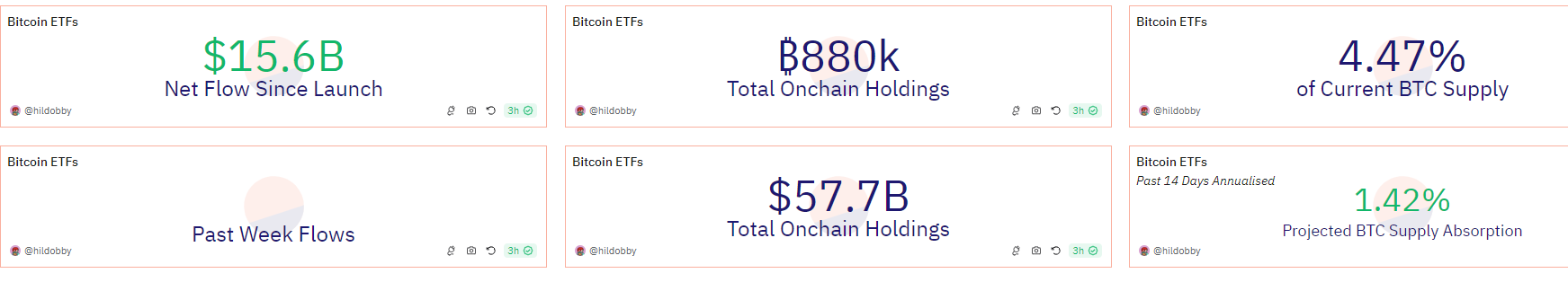

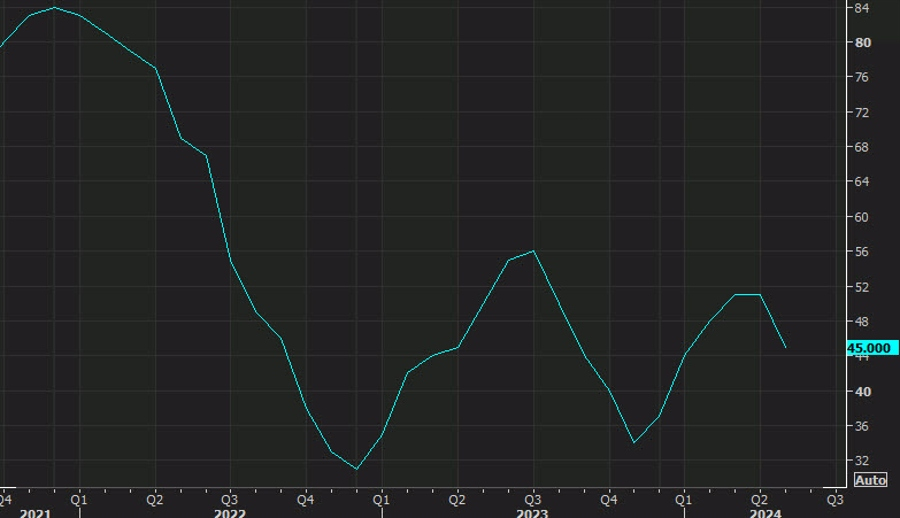

Theo Sheraz Ahmed, đối tác quản lý của Storm Partners, việc phê duyệt các quỹ ETF Bitcoin giao ngay tại Hoa Kỳ đã hợp thức hóa ngành tiền điện tử trong mắt công chúng, giúp cho các sản phẩm tài chính dựa trên chúng được giao dịch và được quản lý công khai.

Ngoài ra, ông còn cho biết thêm “Tôi thực sự tin rằng quỹ ETF Bitcoin, không phải từ bản chất của nó, mà từ ý nghĩa của nó, đã có tác động lớn. Và trong vài tháng qua, chúng tôi đã chứng kiến sự thay đổi đáng kinh ngạc về mặt tâm lý của nhà đầu tư.”

AUM của các quỹ ETF Bitcoin giao ngay của Hoa Kỳ đã đạt được hơn 57.7 tỷ USD (Nguồn: Dune)

Tuy nhiên, theo Ahmed, điều mang lại sự am tâm cho các nhà đầu tư tiền điện tử là sự chấp thuận theo quy định. Ông ấy nói: “Khi nhìn vào mắt mọi người, tôi thấy họ cuối cùng cũng có thể thở phào nhẹ nhõm. Ngành công nghiệp này sẽ không biến mất ngay ngày mai."

Mặc dù thời gian gần đây, dòng tiền đổ vào các quỹ ETF Bitcoin đã suy yếu cùng với giá BTC, nhưng tác động tích cực của nó vẫn được ghi nhận cho đến thời điểm hiện tại

Nói cách khác,quan chức đang ủng hộ việc giảm lãi suất thêm một hoặc hai lần trong năm nay. Về phía thị trường, các nhà giao dịch dự báo khoảng 0.4% lãi suất sẽ được cắt giảm trong thời gian còn lại của năm 2024. Khả năng cắt giảm vào tháng 9 là khoảng 55%, trong khi khả năng điều chỉnh vào tháng 10 hiện ở mức khoảng 94%.

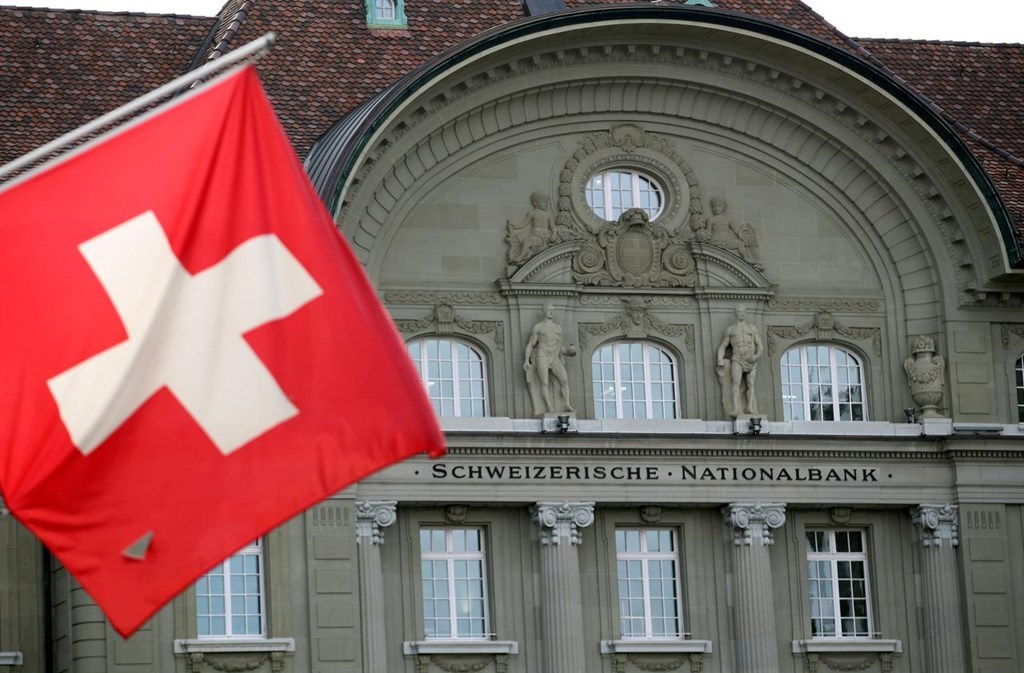

Sự kiện trọng tâm trong phiên Âu hôm nay xoay quanh quyết định chính sách SNB. Ngân hàng trung ương đã bất ngờ hạ lãi suất 25bp từ 1.50% xuống 1.25%, trong khi hầu hết các nhà kinh tế kỳ vọng SNB không hạ lãi suất. Đồng thời, SNB cũng đã hạ nhẹ dự báo lạm phát trong những năm tới. USDCHF tăng mạnh 0.80% lên mức cao nhất trong ngày là 0.8911, trước khi điều chỉnh nhẹ xuống 0.8903. Dô

Trong cuộc họp báo sau quyết định trên, Chủ tịch Thomas Jordan cho biết áp lực lạm phát cơ bản đã giảm so với quý trước. SNB từ đầu năm nay đã cắt giảm lãi suất hai lần, khác hẳn với các NHTW khác. Fed vừa đẩy lùi kỳ vọng của thị trường về việc cắt giảm lãi suất và ECB tỏ ra miễn cưỡng trong việc tiếp tục hạ lãi suất trong năm nay.

Có nhiều lý do rõ ràng khiến SNB muốn cắt giảm lãi suất nhanh hơn ECB. Lạm phát tại Thụy Sĩ thấp hơn nhiều so với Eurozone và sự suy yếu của CHF sẽ hỗ trợ mạnh mẽ hơn cho các nhà xuất khẩu.

Cập nhật các thị trường khác:

Ifo nâng dự báo tăng trưởng GDP năm 2024 của nền kinh tế Đức từ 0.2% (trong tháng 3) lên 0.4%

"Nền kinh tế Đức đang dần thoát khỏi cuộc khủng hoảng với niềm hy vọng mới đang xuất hiện. Tăng trưởng vào nửa cuối năm 2024 sẽ tốt hơn đáng kể so với nửa đầu năm. Khi năm nay trôi qua, sức mua của các hộ gia đình tư nhân sẽ tiếp tục tăng mạnh và sự phục hồi kinh tế tổng thể sẽ tăng tốc khi nền kinh tế tiêu dùng bình thường hóa."

Đối với năm 2025, Ifo giữ nguyên dự báo nền kinh tế Đức sẽ tăng trưởng 1.5% trong năm tới.

Việc CHF tăng giá có thể là tín hiệu cho thấy ngân hàng sẽ rút lui sau khi có hành động can thiệp trong những tuần gần đây. Điểm mấu chốt là sự thay đổi trong nhận định của Chủ tịch Jordan. Vào tháng 5, ông cho biết "sự suy yếu của CHF là nguyên nhân chính gây ra lạm phát", nhưng đến nay ông không còn đưa ra bình luận nào tương tự.

Các bình luận về việc CHF đã "tăng đáng kể" cho thấy họ hài lòng với biến động tỷ giá hiện tại và có thể sẽ nới lổng chính sách nhiều hơn. USDCHF tăng khoảng 0.60% lên mức cao nhất trong ngày là 0.8896.

Ngay cả khi quyết định đã được lường trước khi SNB tỏ ra dovish hơn trước đó, thị trường vẫn phản ứng mạnh với kết quả này. Ngoài ra, khi NHTW hạ nhẹ các dự báo lạm phát trong 2 năm nữa cũng gia tăng thêm áp lực lên CHF.

USD/CHF tăng 0.5% lên 0.8897 trước khi giảm xuống 0.8888. Trên khung D1, cặp tiền đang quay trở lại kiểm tra đường MA 100 ngày (màu xanh) ở mức 0.8895. Nếu có thể duy trì cặp tiền dưới ngưỡng kỹ thuật này, phe bán vẫn có thể sẵn sàng mạnh tay để duy trì xu hướng giảm. Nhưng nếu phá qua kháng cự này, phe mua sẽ bắt đầu giành lại quyền kiểm soát trong tháng.

Hiện thị trường cũng có phần mơ hồ với hướng đi tiếp theo của SNB. Một mặt, quyết định hôm nay có thể đang mở đường để ngân hàng tiếp tục cắt giảm lãi suất trong quý III năm nay. Nhưng khi nhìn vào xu hướng tiền gửi không kỳ hạn hàng tuần và bình luận của chủ tịch SNB Jordan rằng sự suy yếu hơn nữa của CHF có thể là nguyên nhân thúc đẩy lạm phát tăng cao hơn, và họ sẵn sàng can thiệp để ngăn chặn đồng tiền này mất giá.

Bên cạnh việc cắt giảm lãi suất, SNB cũng hạ nhẹ dự báo lạm phát của mình. Điều này đã gia tăng thêm áp lực lên CHF.

SNB bất ngờ hạ lãi suất 25bp từ 1.50% xuống 1.25%, trong khi các nhà đầu tư kỳ vọng NHTW giữ nguyên lãi suất ở mức 1.50%).

Cập nhật FX: USDCHF tăng vọt hơn 40pip sau quyết định chính sách SNB.

Các quan chức Nhật Bản có động thái can thiệp bằng lời nói khi USD/JPY tăng cao hơn kể từ tuần trước. Hiện tỷ giá đang duy trì trên 158 và không có phản ứng đáng chú ý với các bình luận trên.

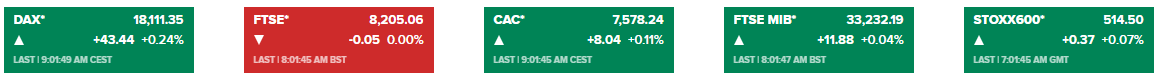

Chứng khoán châu Âu tăng nhẹ đầu phiên khi các nhà đầu tư hân hoan chờ đợi quyết định chính sách SNB và BoE. Chỉ số Stoxx 600 toàn Châu Âu tăng 0.1% ngay khi mở cửa, với sắc xanh lan tỏa trên hầu hết các lĩnh vực.

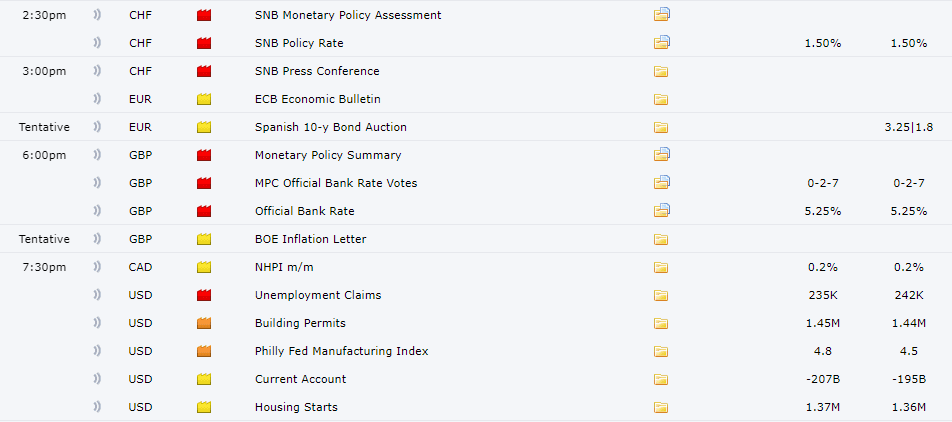

Sau phiên thứ Hai giao dịch ảm đạm, thị trường sẽ nhận được 2 quyết định chính sách của SNB và ECB hôm nay, ngoài ra còn có báo cáo Số đơn xin trợ cấp thất nghiệp hàng tuần, Số đơn xin cấp phép xây dựng và khởi công nhà ở, Chỉ số sản xuất Philly Fed của Hoa Kỳ. Tuy nhiên, các nhà đầu tư có thể dành nhiều sự chú ý hơn đến báo cáo việc làm sau số liệu tăng đột biến tuần trước.

SNB được kỳ vọng sẽ cắt giảm lãi suất 25bp xuống 1.25%, với định giá thị trường ở khoảng 68%. Tỷ lệ lạm phát gần đây phù hợp với dự báo của SNB là tăng 1.4% (với thước đo cơ bản tăng 1.2%) so với cùng kỳ.

USD/CHF giao dịch dưới 0.8850 trước thềm quyết định chính sách SNB. Thị trường kỳ vọng SNB sẽ cắt giảm lãi suất 25bp từ 1.50% xuống 1.25%. George Moran, nhà phân tích kinh tế châu Âu tại Nomura cho biết:

"Đây là kịch bản cơ sở của chúng tôi do lạm phát hiện đã quay trở lại phạm vi mục tiêu. Dự kiến NHTW sẽ duy trì lãi suất ở mức này trong nhiều tháng tới do họ cho rằng chính sách hiện đang bị thắt chặt. Tuy nhiên, trong trường hợp SNB hạn chế cắt giảm lãi suất, điều này có thể cung cấp một số hỗ trợ cho CHF. Mặt khác, việc hạ lãi suất có thể gây áp lực lên CHF so với USD."

Hợp đồng tương lai S&P 500 tăng 0.3% sau kỳ nghỉ giữa tuần.

Dữ liệu mới nhất do Destatis công bố ngày 20 tháng 6 năm 2024

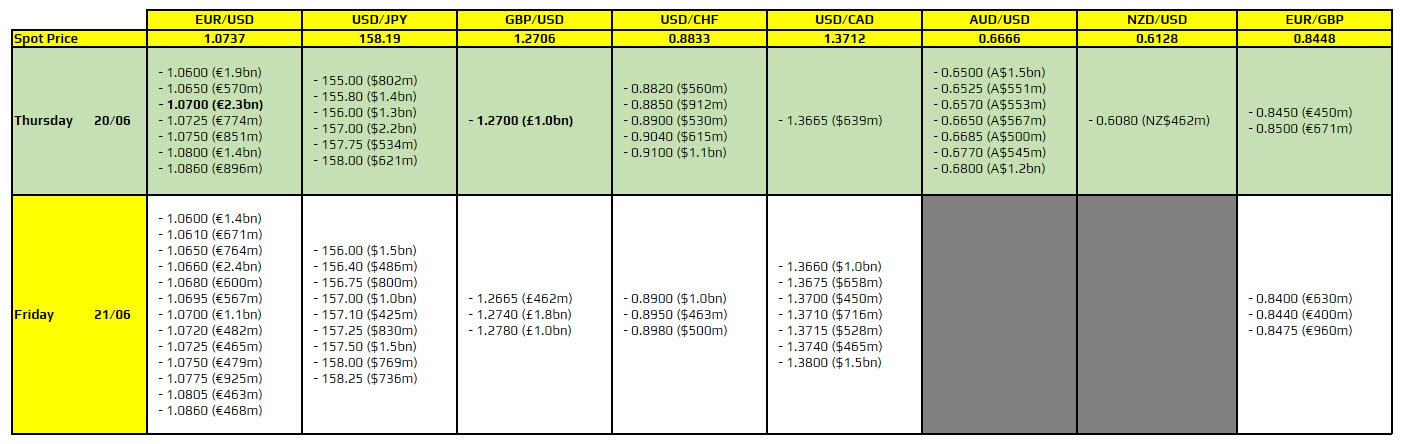

Đợt đáo hạn quyền chọn đầu tiên đối với EUR/USD ở mốc 1.0700, sau đó là cặp GBP/USD ở mức 1.2700. Các mức trên sẽ hạn chế biến động của cả hai cặp tiền này cho đến khi hết hạn quyền chọn.

Đối với GBP/USD, biến động có thể sẽ bị kìm hãm cho đến khi có quyết định chính sách của BoE vào cuối ngày.

Trọng tâm trong phiên giao dịch hôm nay sẽ là các quyết định chính sách từ Ngân hàng Quốc gia Thụy Sĩ (SNB) và Ngân hàng Trung ương Anh (BoE). Đây là những cuộc họp quan trọng cuối cùng của ngân hàng trung ương trong tháng 6. Thị trường ngoại hối hiện tại khá trầm lắng.

Đồng Franc Thụy Sĩ và đồng Bảng Anh là hai đồng tiền chính cần theo dõi do ảnh hưởng từ cuộc họp của các ngân hàng trung ương.

Giá vàng vượt 2340 USD/oz, duy trì gần mức đỉnh trong tuần. Dữ liệu vĩ mô sắp tới của Mỹ dự kiến sẽ cho thấy những dấu hiệu về áp lực lạm phát hạ nhiệt và nền kinh tế đang chậm lại, làm dấy lên suy đoán rằng Fed sẽ cắt giảm lãi suất hai đợt trong năm nay. Điều này sẽ là yếu tố chính thúc đẩy đà tăng của vàng.

Mặt khác, căng thẳng địa chính trị và sự bất ổn chính trị mới ở châu Âu cũng sẽ hỗ trợ thêm cho vàng. Trong khi đó, lập trường diều hâu của Fed vào tuần trước đã khiến lợi suất TPCP Mỹ tăng, tạo động lực cho đồng USD và hạn chế đà tăng của XAU/USD.

New Zealand:

Nhật Bản:

Trung Quốc:

Thị trường Ngoại hối:

Thị trường chứng khoán:

Hàng hoá:

Đồng AUD tăng phiên thứ ba liên tiếp vào thứ Năm. Lập trường diều hâu từ RBA tại cuộc họp tháng 6 tiếp tục hỗ trợ cặp AUDUSD. Bên cạnh đó, doanh số bán lẻ yếu hơn dự kiến đã làm dấy lên suy đoán về việc Fed sẽ cắt giảm lãi suất vào cuối năm nay, gây áp lực lên đồng bạc xanh và hỗ trợ cặp AUD/USD.

Nomura kỳ vọng BoE giữ nguyên lãi suất trong cuộc họp tháng 6 vào hôm nay:

Các nhà phân tích tại ngân hàng vẫn lạc quan về GBP, nhưng không cho rằng BoE sẽ khiến GBP biến động quá nhiều trong ngày hôm nay.

Lưu ý rằng, quan chức Barkin và Daly tham gia bỏ phiếu quyết định chính sách năm nay, Kashkari thì không.

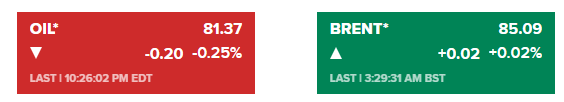

Giá dầu thô Brent tăng vào đầu phiên giao dịch ngày thứ Năm khi xe tăng của Israel tiến vào Gaza, trong khi giá dầu thô WTI giảm do triển vọng tồn kho dầu tăng.

Quân đội Israel, được hỗ trợ bởi xe tăng, máy bay chiến đấu và máy bay không người lái, đã tiến sâu hơn vào thành phố Rafah của Dải Gaza hôm thứ Tư, khiến 8 người thiệt mạng, người dân và bác sĩ Palestine cho biết.

Chiến tranh leo thang ở Trung Đông hỗ trợ giá vì một cuộc xung đột rộng hơn có thể làm gián đoạn nguồn cung dầu từ khu vực.

Trong khi đó, dầu thô WTI trượt dốc trước báo cáo tồn kho dầu của chính phủ Mỹ. Cơ quan Thông tin Năng lượng sẽ công bố dữ liệu dự trữ dầu tuần trước vào lúc 22:00.

Các nguồn tin thị trường cho biết, trích dẫn số liệu của Viện Dầu khí Hoa Kỳ: tồn kho dầu thô của Mỹ tăng 2.264 triệu thùng trong tuần kết thúc vào ngày 14 tháng 6 trong khi tồn kho xăng giảm.

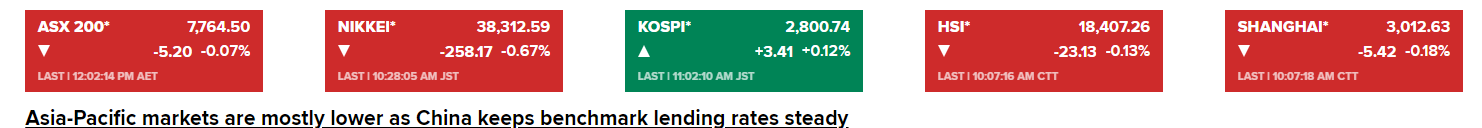

Thị trường châu Á-Thái Bình Dương hầu hết đều giảm vào thứ Năm do Trung Quốc giữ nguyên lãi suất cho vay cơ bản kỳ hạn 1 và 5 năm.

Lãi suất cơ bản cho khoản vay một năm đóng vai trò là chuẩn mực cho hầu hết các khoản vay của doanh nghiệp và hộ gia đình, trong khi lãi suất 5 năm đóng vai trò là mức cố định cho các khoản thế chấp tài sản. LPR kỳ hạn một năm hiện ở mức 3.45%, trong khi LPR kỳ hạn 5 năm ở mức 3.95%.

Đầu tuần này, PBoC đã giữ lãi suất cho vay trung hạn kỳ hạn 1 năm ổn định ở mức 2.5%.

XAUUSD leo lên đỉnh hơn một tuần, quanh khu vực 2.338 USD trong giờ qua. Dữ liệu vĩ mô sắp tới của Mỹ có thể sẽ chỉ ra những dấu hiệu giảm bớt áp lực lạm phát và nền kinh tế đang chậm lại, làm dấy lên suy đoán rằng Fed cắt giảm lãi suất hai lần trong năm nay. Những kỳ vọng giữ cho USD được chốt ở gần mức thấp hàng tuần và là yếu tố chính hỗ trợ giá hàng hóa.

Thêm vào đó, căng thẳng địa chính trị và sự bất ổn chính trị mới ở châu Âu hỗ trợ thêm cho kim loại quý - tài sản trú ẩn an toàn. Trong khi đó, tuần trước, Fed đã áp dụng lập trường diều hâu hơn và các nhà hoạch định chính sách tiếp tục ủng hộ việc cắt giảm lãi suất một lần vào năm 2024. Điều này, cùng với sự phục hồi tốt của lợi suất trái phiếu kho bạc Hoa Kỳ, có thể hạn chế XAU/USD.

Trung Quốc đặt tỷ giá tham chiếu hàng ngày USDCNY ở mức đỉnh kể từ tháng 11 trong một dấu hiệu cho thấy các nhà hoạch định chính sách đang nới lỏng sự kiểm soát đối với đồng nội tệ.

LPR đóng vai trò quan trọng trong việc xác định lãi suất cho các khoản vay và thế chấp ở Trung Quốc.

Tuần trước, lãi suất MLF được ấn định không thay đổi.

Biên bản cuộc họp chính sách tháng 6 của BoC:

Thị trường chứng khoán Mỹ đóng cửa nghỉ lễ.

Thị trường FX không có nhiều biến động. USD đi ngang, DXY đóng cửa ở 105.25. AUD mạnh nhất, NZD yếu nhất trong nhóm tiền tệ chính. CAD được hỗ trợ khi biên bản cuộc họp chính sách gần nhất của BoC cho thấy sự thận trọng của các nhà hoạch định chính sách. Thị trường định giá 65% khả năng BoC cắt giảm vào tháng tới. Thống đốc BoC sẽ có bài phát biểu vào ngày 24/06. USDCAD giảm 0.11% xuống 1.3700. USDJPY trở lại ngưỡng 158.00.

Vàng giảm $2 xuống $2,326. Bitcoin giảm nhẹ, đóng cửa ở $65,000. ETH tăng hơn 2% lên trên $3,500. Consensys cho biết SEC đã hủy bỏ cuộc điều tra về Ethereum. Giá dầu giảm hôm thứ Tư sau khi đạt mức đỉnh trong 7 tuần do sự lạc quan về nhu cầu trong mùa hè và lo ngại về xung đột leo thang bù đắp cho việc tồn kho dầu thô của Mỹ bất ngờ tăng. Dầu thô WTI giảm 10-cents xuống $81.47/ thùng.

Ông cho biết thêm: "Theo dự báo hiện tại, ngân hàng trung ương dự đoán tình hình kinh tế sẽ chưa được cải thiện đáng kể trước năm 2026. Sau năm 2026, tình hình có thể sẽ ổn định và trở lại"

Hiện tại, dầu WTI đang có giá trên 81.30 USD/thùng, giá dầu Brent đang tiến rất gần đến mức 85.00 USD/thùng, cho thấy đà phục hồi mạnh mẽ trong những ngày vừa qua.

Chỉ số thị trường nhà NAHB tháng 6 của Mỹ ở mức 43 điểm, tháng trước chỉ số này đạt mức 45 điểm.

Doanh số bán nhà cho 1 gia đình hiện tại là 48 điểm, thấp hơn so với 51 điểm của tháng trước

Doanh thu trong sáu tháng tới là 47 điểm, tháng trước chỉ số này ở mức 51 điểm

Đây là mức thấp nhất của chỉ số này kể từ tháng 12. Dữ liệu doanh số bán lẻ mới nhất cũng cho thấy số liệu vật liệu xây dựng và đồ nội thất đang giảm.

Đây là những gì công ty xây dựng nhà ở Hoa Kỳ Lennar cho biết:

Tỷ giá NZD/USD giảm xuống gần 0.6130 trong hôm nay. NZD phải chịu áp lực trước thềm công bố dữ liệu GDP quý I của vào ngày mai. Nền kinh tế New Zealand được ước tính vẫn trì trệ.

Chỉ số DXY vẫn đang giao dịch trên mức 105.20 trong một ngày không có nhiều biến động

Kinh tế trì trệ sẽ làm tăng kỳ vọng của thị trường về việc RBNZ cắt giảm lãi suất. RBNZ đã giữ lãi suất ở mức 5.5% trong hơn một năm do áp lực lạm phát dai dẳng.

Thị trường dự kiến sẽ khá yên tĩnh, không biến động nhiều khi thị trường Mỹ đóng cửa để kỷ niệm ngày 17/6.

Chỉ số DXY dao động quanh mức 105.200, tuy nhiên những dữ liệu kinh tế sắp tới của Mỹ trong tuần này có thể khiến chỉ số này tiếp tục giảm.

Thị trường trái phiếu Mỹ đóng cửa và sẽ chỉ có các hợp đồng tương lai chứng khoán biến động. Dự kiến sẽ có ít biến động khi có ít dữ liệu kinh tế trong phiên.

Dự kiến hôm nay thị trường sẽ ít biến động khi Mỹ nghỉ lễ.

Thị trường Châu Âu dường như cũng không biến động nhiều ngày hôm nay, dự kiến sẽ có biên bản của BoC lúc 00:30 ngày mai.