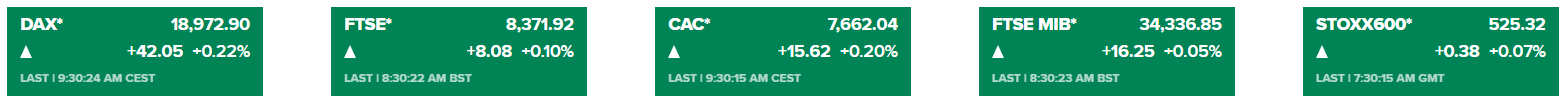

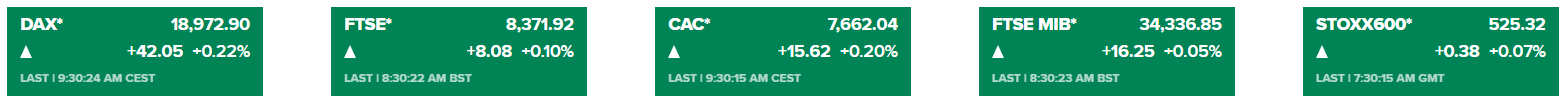

Chứng khoán châu Âu tăng nhẹ vào đầu phiên thứ Ba

Chứng khoán châu Âu tăng nhẹ sau phiên giao dịch khởi đầu tháng 9 trở nên ảm đạm vào đầu tuần. Thị trường đã gần như chắc chắn rằng Fed sẽ bắt đầu cắt giảm lãi suất vào tháng 9.

Chứng khoán châu Âu tăng nhẹ sau phiên giao dịch khởi đầu tháng 9 trở nên ảm đạm vào đầu tuần. Thị trường đã gần như chắc chắn rằng Fed sẽ bắt đầu cắt giảm lãi suất vào tháng 9.

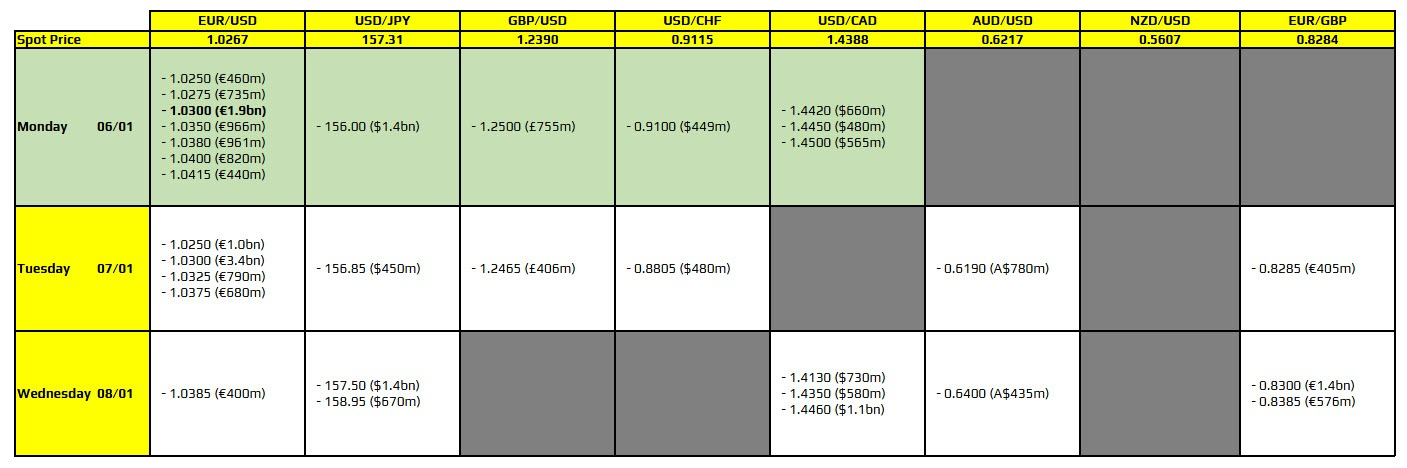

Có một quyền chọn đáng chú ý duy nhất trong ngày là hợp động quyền chọn EUR/USD tại 1.0300. Các hợp đồng quyền chọn đáo hạn tại mức này có thể tạo ra một mức hỗ trợ tạm thời cho biến động giá trong phiên sắp tới, khi thị trường đang dần ổn định để khởi động năm giao dịch mới.

Không có nhiều hợp đồng quyền chọn đáo hạn lớn trong tuần này, phản ánh sự thận trọng của các nhà đầu tư. Điều này hợp lý với khởi đầu năm mới khi tâm lý đầu tư còn thận trọng, và các chiến lược định vị trên thị trường cần thêm thời gian để được triển khai.

Các nhà đầu tư nên theo dõi sát sao mức 1.0300, với dự đoán vai trò quan trọng trong việc định hình hành động giá ngắn hạn của cặp EUR/USD.

Hôm nay, một mức tỷ giá USD/CNY tham chiếu thấp hơn không thực sự mang lại hiệu quả thực tế, khi cặp tỷ giá này tiếp tục tăng và hiện giao dịch ở gần mức 7.33. Điều này đặt ra khả năng một đợt bứt phá của cặp tiền này ngay từ đầu năm.

Diễn biến đồng CNY không thay đổi nhiều kể từ cuối năm ngoái. Diễn biến hiện tại phần lớn phản ánh sự thay đổi chính sách của Bắc Kinh, khi chính quyền tại đây đang nới lỏng các ngưỡng giới hạn tỷ giá. Động thái này có thể được xem là sự chuẩn bị cho cuộc chiến thương mại sắp tới với Mỹ, nhất là khi Donald Trump trở lại nắm quyền.

Khi USD/CNY tiếp tục tăng cao, điều này có thể tạo ra một đà hỗ trợ gián tiếp cho đồng USD nói chung. Điều này đặc biệt rõ ràng khi so sánh với các đồng tiền của thị trường mới nổi, đặc biệt là ở châu Á.

Chính quyền Tổng thống Biden đang lên kế hoạch áp đặt các lệnh trừng phạt mới nhắm vào các tàu chở dầu Nga được bán với giá trên mức trần 60 USD/thùng. Động thái này nhằm cắt giảm doanh thu dầu mỏ của Nga được sử dụng để tài trợ cho cuộc chiến ở Ukraine.

Các biện pháp này sẽ nhắm đến "hạm đội bóng tối" gồm các tàu cũ kỹ, thường không an toàn và dễ xảy ra sự cố tràn dầu. Kể từ khi Nga xâm lược Ukraine năm 2022, Mỹ đã trừng phạt hàng chục tàu thuộc hạm đội này, mặc dù tổng số tàu đã lên đến hàng trăm.

Trọng tâm:

Cuối tuần qua, theo nhận định của thành viên hội đồng thống đốc Fed Adriana Kugler và Chủ tịch Fed San Francisco Mary Daly, quá trình kiểm soát lạm phát đã đạt được nhiều tiến triển. Tuy nhiên, vẫn còn nhiều việc phải làm. Đánh giá này đã tạo áp lực lên giá vàng, khiến nó duy trì dưới mức 2,650 USD trong phiên.

Tác động lên thị trường ngoại hối khó xác định rõ ràng, tuy nhiên:

Cảnh bảo trước những biến động vĩ mô:

Nhận định thị trường: Giai đoạn tồi tệ nhất của đợt hạ giá và áp lực bán tháo đã qua.

Triển vọng vĩ mô: Cần kích thích mạnh mẽ cho một đợt phục hồi vào 2026

Danh mục đầu tư đề xuất

PBOC dự kiến phát hành trái phiếu CNY tại Hong Kong với khối lượng lớn chưa từng có trong tháng này, nhằm ổn định tỷ giá trong bối cảnh áp lực ngày càng tăng. Đây là chiến lược để hút bớt thanh khoản dư thừa trên thị trường FX, từ đó giảm áp lực mất giá đối với đồng CNY.

Động thái này được thực hiện trong bối cảnh nhu cầu mạnh mẽ từ nước ngoài đối với trái phiếu CNY. Đồng thời, hiện nay, tỷ giá CNY trong nước đã suy yếu, chạm mức 7.32 USD/CNY – mức thấp nhất kể từ năm 2007.

Lượng phát hành trái phiếu lần này ghi nhận mức cao kỷ lục từ trước đến giờ. Điều này thể hiện cam kết của PBOC trong việc hỗ trợ đồng CNY và kiềm chế đà suy giám.

Mức tỷ giá tham chiếu hàng ngày hôm nay được đặt dưới mức 7.20 (dưới mức dự đoán của nhiều chuyên gia). Điều này thể hiện rõ ràng ý định của PBOC trong việc làm chậm đà mất giá đồng tiền, đồng thời giới hạn biên độ dao động của nhân dân tệ trong nước.

Việc phát hành trái phiếu CNY cùng với các biện pháp can thiệp toàn diện hơn của PBOC nhấn mạnh quyết tâm ổn định tỷ giá ở mức hợp lý, bất chấp những bất ổn kinh tế toàn cầu. Chiến lược đa hướng của PBOC củng cố niềm tin vào khả năng quản lý biến động tỷ giá và ổn định đồng CNY của NHTW này.

Cập nhật USD/CNH:

Goldman Sachs đã hạ dự báo dạ vàng trong 2025. Cụ thể:

Financial News là một cơ quan truyền thông do PBoC hậu thuẫn tại Trung Quốc, đưa tin về tuyên bố cuộc họp quý 4 của PBoC, cho biết NHTW gửi tín hiệu mạnh mẽ về việc ổn định tỷ giá hối đoái:

Thống đốc BoJ Ueda bình luận:

Chỉ số PMI Dịch vụ Caixin tháng 12 của Trung Quốc ở mức 52.2. Hoạt động trong lĩnh vực dịch vụ của Trung Quốc tăng trưởng nhanh hơn vào tháng 12, được thúc đẩy bởi nhu cầu tăng trưởng nhanh,

Chỉ số PMI Tổng hợp Caixin tháng 12 của Trung Quốc ở mức 51.4

Mặc dù nền kinh tế vẫn tiếp tục tăng trưởng, nhưng đà tăng trưởng đã chậm lại, bị ảnh hưởng bởi sản xuất yếu hơn, xuất khẩu giảm và tâm lý kinh doanh thận trọng.

Chỉ số PMI Dịch vụ chính thức tháng 12 của Nhật Bản đạt mức 50.9, lượng doanh nghiệp mới tăng mạnh nhất trong bốn tháng

Chỉ số PMI Tổng hợp chính thức tháng 12 của Nhật Bản đạt mức 50.5, cao nhất trong 3 tháng

Các nguồn tin nhấn mạnh rằng họ không biết chắc chắn khi nào ông Trudeau sẽ công bố kế hoạch từ chức nhưng cho biết họ hy vọng điều đó sẽ xảy ra trước cuộc họp toàn quốc quan trọng vào thứ Tư.

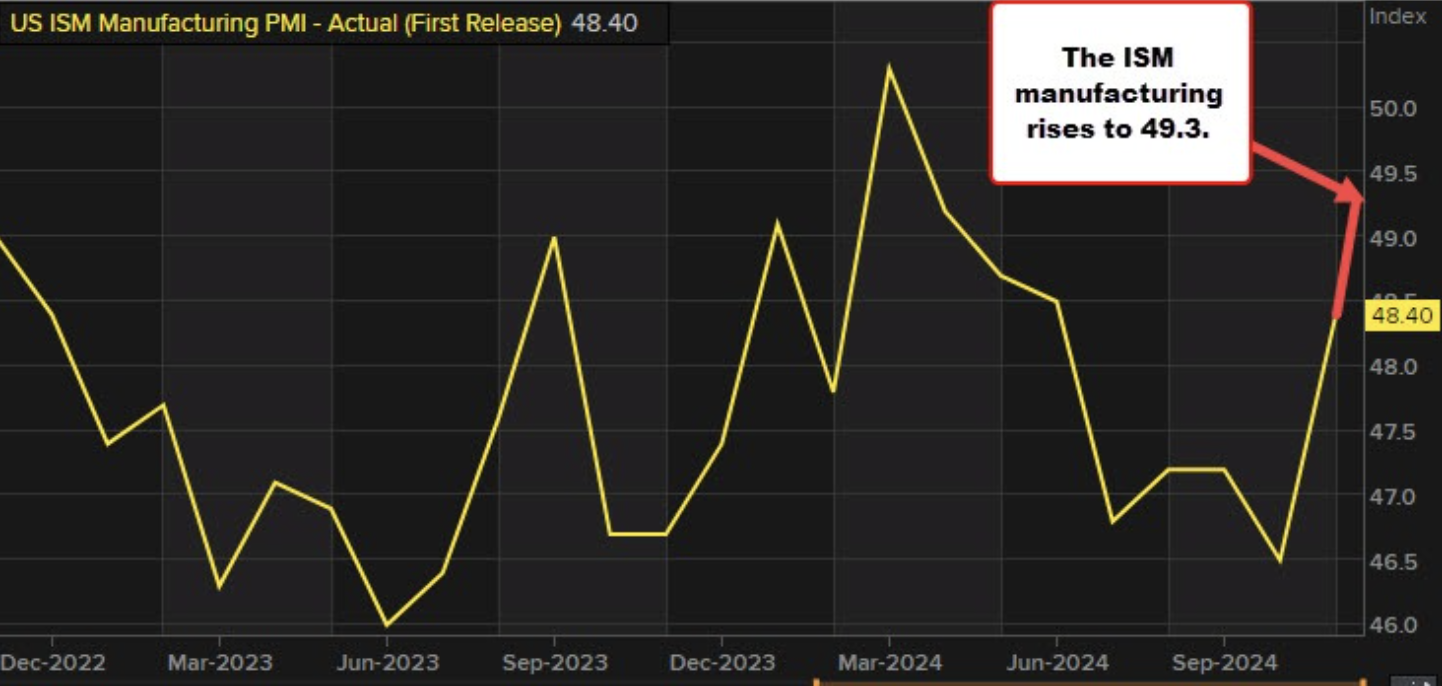

Cổ phiếu Hoa Kỳ đã phục hồi vào thứ Sáu khi các nhà đầu tư tiến gần tới những ngày cuối cùng của kỳ nghỉ lễ, báo hiệu một năm mới, mang theo kỳ vọng về việc cắt giảm thêm lãi suất của Fed và các chính sách quản lý nới lỏng hơn từ chính quyền mới. Một đợt bullish mạnh đã thúc đẩy cả ba chỉ số chứng khoán chính của Hoa Kỳ, với các công ty vốn hóa lớn, chẳng hạn như Tesla và Nvidia tạo ra phần lớn động lực cho đà tăng và đưa chỉ số Nasdaq Composite lên dẫn đầu. Chỉ số Dow Jones tăng 339.86 điểm lên 42,732.13, chỉ số S&P 500 tăng 73.92 điểm lên 5,942.47 và chỉ số Nasdaq Composite tăng 340.88 điểm lên 19,621.68. Mặc dù vậy, cả ba chỉ số đều ghi nhận mức giảm khiêm tốn trong tuần, với S&P 500 ghi nhận mức lỗ trong 3/4 tuần. Cả 11 lĩnh vực chính trong S&P 500 đều tăng, với cổ phiếu tiêu dùng tùy ý (.SPLRCD) "tận hưởng" mức tăng theo phần trăm lớn nhất sau đợt bán tháo hôm thứ Năm. Với mùa báo cáo kết quả kinh doanh cho quý 4 năm 2024 vẫn còn cách vài tuần nữa, các nhà phân tích dự kiến S&P 500 sẽ đạt mức tăng trưởng lợi nhuận là 9.6% so với cùng kỳ năm ngoái, theo dữ liệu của LSEG. "Sau sự suy yếu vào cuối năm và thị trường quá bán, cuối cùng chúng ta cũng thấy phe mua tham gia", ông Ryan Detrick, chiến lược gia thị trường trưởng tại Carson Group ở Omaha cho biết. "Rõ ràng là tuần rưỡi qua đã gây thất vọng cho những người đầu cơ bullish, nhưng khối lượng giao dịch vẫn ở mức thấp và không có nhiều tin tức". Về mặt kinh tế, chỉ số PMI ISM bất ngờ tăng 0.9 điểm lên 49.3, mức cao nhất kể từ tháng 3, tiến gần hơn đến vùng mở rộng (trên 50). Một loạt dữ liệu kinh tế khá mạnh mẽ đã đặt ra câu hỏi về nhu cầu cắt giảm lãi suất bổ sung từ Fed trong thời gian tới do khả năng bùng phát trở lại áp lực lạm phát. Chủ tịch Fed Richmond Thomas Barkin cho biết triển vọng kinh tế của Hoa Kỳ năm 2025 là tích cực, bất chấp sự không chắc chắn về tác động của thương mại và các chính sách khác mà chính quyền Tổng thống Trump có thể theo đuổi. Quốc hội mới đắc cử đã triệu tập phiên họp đầu tiên vào thứ Sáu và Tổng thống Donald Trump dự kiến sẽ tuyên thệ nhậm chức vào ngày 20 tháng 1.

Trên thị trường FX, CAD mạnh nhất, USD yếu nhất trong nhóm tiền tệ chính. Chỉ số DXY đã giảm vào thứ Sáu nhưng đã đánh dấu hiệu suất tuần mạnh nhất trong một tháng do kỳ vọng rằng nền kinh tế Hoa Kỳ sẽ tiếp tục vượt trội so với các đối thủ trên toàn cầu trong năm nay và lãi suất của Hoa Kỳ sẽ vẫn ở mức tương đối cao. Chỉ số DXY đã giảm 0.31% trong ngày xuống mức 108.92, sau khi đạt mức cao nhất trong hai năm tại 109.54 vào thứ Năm. Chỉ số này đánh dấu mức tăng 0.83% trong tuần. Mặc dù USD đã tăng gần đây nhưng vẫn còn nhiều bất ổn đáng kể về thời điểm chính phủ Hoa Kỳ mới sẽ đưa ra các chính sách và tác động cuối cùng của chúng sẽ là gì. Điều này có thể tạm dừng đà bullish của USD trong thời gian tới. USD đã tạm thời thu hẹp mức suy yếu sau khi dữ liệu vào thứ Sáu cho thấy ngành sản xuất của Hoa Kỳ đã tiến gần hơn đến sự phục hồi vào tháng 12, với sản lượng phục hồi và đơn đặt hàng mới tiếp tục tăng. EUR phải đối mặt với triển vọng tăng trưởng yếu hơn và có thể bị ảnh hưởng bởi thuế quan của Hoa Kỳ, với việc ECB dự kiến sẽ cắt giảm lãi suất nhiều hơn Fed trong năm nay. Những bất ổn bao gồm cuộc chiến ngân sách của Pháp và cuộc bầu cử của Đức cũng đang gây sức ép lên đồng tiền chung. EUR/USD tăng lên mức 1.0308 nhưng đang hướng đến mức giảm 1.22% trong tuần, mức tệ nhất kể từ đầu tháng 11. GBP/USD tăng lên mốc 1.2417. Cặp tiền này đánh dấu mức giảm khoảng 1.15% trong tuần, mức lớn nhất kể từ đầu tháng 11.

Giá vàng đã giảm từ mức cao nhất trong ba tuần vào thứ Sáu trong khi thị trường chuẩn bị cho những thay đổi tiềm ẩn về kinh tế và thương mại dưới thời Tổng thống đắc cử Donald Trump. Giá Vàng giao ngay giảm 0.7% xuống còn 2,637.78 USD/ounce, sau khi đạt mức cao nhất kể từ ngày 13 tháng 12. Vàng thỏi đã tăng khoảng 1% trong tuần. Lợi suất TPCP Hoa Kỳ tăng vào thứ Sáu khi các nhà đầu tư xem xét triển vọng kinh tế cho năm mới trong bối cảnh tuần giao dịch khá yên ắng. Lợi suất 10y tăng hơn 2 bps lên 4.6%, trong khi lợi suất 2y tăng 3 bps lên 4.281%. Tuy nhiên, cả hai mức lợi suất đều đánh dấu sự giảm trong tuần. Giá dầu tăng vào thứ Sáu, được hỗ trợ bởi kỳ vọng về các biện pháp kích thích kinh tế tiếp theo ở Trung Quốc và lãi suất thấp hơn ở Hoa Kỳ. Các dấu hiệu cho thấy sự mong manh của nền kinh tế Trung Quốc đã làm gia tăng kỳ vọng về các biện pháp chính sách nhằm thúc đẩy tăng trưởng tại quốc gia nhập khẩu dầu hàng đầu thế giới. "Khi quỹ đạo kinh tế của Trung Quốc chuẩn bị đóng vai trò then chốt vào năm 2025, hy vọng được đặt vào các biện pháp kích thích của chính phủ nhằm thúc đẩy tăng trưởng tiêu dùng và thúc đẩy tăng trưởng nhu cầu dầu mỏ trong những tháng tới", nhà phân tích Alex Hodes của StoneX cho biết. Dầu thô WTI tăng 95 xu hay 1.30% lên mức 74.01 USD/thùng.

Dữ PMI sản xuất tháng 12 của Hoa Kỳ công bố hôm nay cao hơn kỳ vọng.

Sau khi công bố dữ liệu:

DXY giảm nhẹ nhưng vẫn duy trì gần mức cao nhất trong hai năm khi nhà đầu tư kỳ vọng khoảng cách tăng trưởng giữa nền kinh tế Mỹ và các quốc gia khác sẽ tiếp tục mở rộng, trong khi các cổ phiếu blue chip của Trung Quốc ghi nhận mức giảm tuần lớn nhất kể từ năm 2022.

DXY đã đạt mức cao nhất kể từ tháng 11 năm 2022 vào thứ Năm. EUR/USD giảm xuống 1.02248, mức thấp nhất kể từ năm 2022. GBP/USD, USD/JPY cũng giảm xuống mức thấp nhất trong nhiều tháng.

Mặc dù các đồng tiền khác có sự phục hồi nhẹ vào thứ Sáu, EUR/USD đã tăng 0.3% lên 1.0297, nhưng USD vẫn duy trì sức mạnh

"Chỉ số của một đồng tiền là sự phản ánh mức độ tự tin về triển vọng tăng trưởng kinh tế của quốc gia đó so với các nền kinh tế khác, và đây là đánh giá về cách thị trường nhìn nhận triển vọng khu vực Eurozone so với Mỹ trong năm 2025," Kenneth Broux, trưởng bộ phận nghiên cứu FX tại Societe Generale cho biết.

Đồng USD đã tăng mạnh vào cuối năm ngoái khi nhà đầu tư tin rằng các chính sách của Tổng thống đắc cử Donald Trump sẽ thúc đẩy tăng trưởng và lạm phát, Fed sẽ cắt giảm lãi suất ít hơn và lợi suất trái phiếu Mỹ sẽ cao hơn, trong khi ECB dự kiến tiếp tục cắt giảm lãi suất.

Mặc dù lợi suất trái phiếu Mỹ đã giảm từ mức cao nhất cuối tháng 12, lợi suất trái phiếu kỳ hạn 10 năm đạt 4.543%, giảm 3 điểm cơ bản trong ngày, đồng USD vẫn tiếp tục tăng do lo ngại về tăng trưởng ở các nơi khác.

"Bên cạnh những tác động từ chính sách bảo hộ thương mại dự kiến của Mỹ dưới thời Trump, áp lực còn đến từ sự gia tăng giá khí đốt do việc đóng cửa các đường ống của Ukraine," Francesco Pesole, nhà phân tích tại ING cho biết.

Nvidia dự kiến sẽ công bố các sản phẩm chơi game mới tại triển lãm công nghệ CES sắp tới, trong khi các nhà đầu tư sẽ tìm kiếm thông tin về xu hướng kinh doanh từ trí tuệ nhân tạo sáng tạo của công ty, theo một báo cáo từ Wedbush Securities.

Wedbush Securities cho rằng những câu hỏi quan trọng đối với nhà sản xuất chip là dự báo doanh thu từ Blackwell, một hệ thống AI sáng tạo, trong vài quý tới. Các nhà đầu tư cũng sẽ chú ý đến thời điểm các ứng dụng AI dành cho người tiêu dùng sẽ xuất hiện và được chấp nhận rộng rãi, vì những ứng dụng này được kỳ vọng sẽ mang lại lợi ích cho công ty và "thúc đẩy chu kỳ nâng cấp phần cứng, tác động đến toàn bộ ngành công nghiệp," theo Wedbush.

Cổ phiếu Nvidia tăng 1.41% vào đầu phiên giao dịch.

PMI sản xuất từ ISM của Mỹ cho thấy lĩnh vực sản xuất vẫn trong tình trạng suy giảm khi luôn duy trì dưới mức 50 trong năm nay.

Báo cáo PMI sản xuất tháng 11 đã tăng nhẹ, nhưng dự báo cho tháng 12 vẫn ở mức 48.4, cho thấy nền kinh tế chưa có dấu hiệu hồi phục rõ ràng.

Một số ý kiến lo ngại rằng các đơn hàng hiện tại có thể không phản ánh nhu cầu thực, mà xuất phát từ việc doanh nghiệp lo ngại tác động từ thuế quan và tăng cường dự trữ hàng hóa.

Do đó, báo cáo ISM công bố lúc 22h00 được dự đoán sẽ không tạo ra biến động lớn trên thị trường.

Chứng khoán Mỹ đã có phiên giao dịch đầu tiên của tháng 1 đầy biến động. Nhà đầu tư chốt lời ở một số cổ phiếu tăng mạnh trong năm 2024 như Apple và Tesla. Chỉ số Dow Jones giảm hơn 150 điểm, khoảng 0.4% vào cuối phiên. S&P 500 và Nasdaq Composite cũng giảm khoảng 0.2% mỗi chỉ số. Trước đó trong phiên, cả ba chỉ số chính đều tăng mạnh, với Dow Jones đã tăng hơn 300 điểm, nhưng sau đó đã giảm dần trong phiên giao dịch.

Vào phiên kết thúc năm 2024, chứng khoán Mỹ đóng cửa trong sắc đỏ. S&P 500 giảm liên tiếp 4 phiên lần đầu tiên kể từ năm 1966. Dù vậy, chỉ số S&P 500 vẫn ghi nhận mức tăng ấn tượng 23% cho cả năm 2024, nhưng giảm 2.5% trong tháng 12. “Santa Claus rally” đã không xảy ra.

Lịch kinh tế tuần này khá ít sự kiện, nổi bật nhất là PMI sản xuất của ISM sẽ được công bố vào thứ Sáu. Hai quan chức Fed, Thomas Barkin và Mary Daly cũng sẽ có bài phát biểu trong hôm nay.

DXY giảm nhẹ trong ngày thứ Sáu trước thềm công bố dữ liệu PMI sản xuất tháng 12 của ISM lúc 22h00 và báo cáo tồn kho khí đốt tự nhiên hàng tuần lúc 22h30, nhưng vẫn đạt gần mức cao nhất trong hai năm.

Đồng USD chuẩn bị ghi nhận tuần tăng mạnh nhất kể từ đầu tháng 12, được hỗ trợ bởi kỳ vọng kinh tế Mỹ sẽ tiếp tục tăng trưởng mạnh so với các đối tác khác trên toàn cầu trong năm nay, và lãi suất tại Mỹ sẽ duy trì ở mức cao trong thời gian tới. Chỉ số DXY tích luỹ quanh mức 109, giảm 0.2% trong ngày thứ Sáu nhưng vẫn chuẩn bị ghi nhận mức tăng gần 1% trong tuần, đây là mức tăng mạnh nhất kể từ đầu tháng 12.

Fed Atlanta và St. Louis dự kiến sẽ cập nhật ước tính tăng trưởng GDP quý IV vào khoảng đêm nay. Chủ tịch Fed Richmond, ông Tom Barkin, người sẽ bỏ phiếu trong FOMC vào năm 2027, sẽ có bài phát biểu lúc 23h00.

Giá dầu ổn định vào thứ Sáu và dự kiến sẽ kết thúc tuần với mức tăng, sau khi đóng cửa phiên trước ở mức cao nhất trong hơn hai tháng. Giá dầu được hỗ trợ do thời tiết lạnh hơn ở châu Âu và Mỹ, và các biện pháp kích thích kinh tế từ Trung Quốc. Dầu Brent giảm nhẹ 9 cent, xuống còn 75.84 USD/thùng vào lúc 19h30, sau khi đạt mức cao nhất kể từ ngày 25/10 vào phiên thứ Năm. Dầu WTI giảm 6 cent, còn 73.07 USD/thùng, với mức đóng cửa hôm thứ Năm cao nhất kể từ ngày 14/10. Dự kiến, dầu Brent sẽ tăng 2.2% trong tuần này, trong khi dầu WTI tăng 3.5%.

Trung Quốc vừa công bố một số biện pháp kích thích, bao gồm tăng lương cho nhân viên nhà nước và phát hành trái phiếu dài hạn nhằm thúc đẩy đầu tư kinh doanh và tiêu dùng. Dự báo thời tiết lạnh hơn ở một số khu vực châu Âu và Mỹ đang hỗ trợ nhu cầu sử dụng dầu sưởi.

Theo EIA, tồn kho dầu thô Mỹ giảm 1.2 triệu thùng, còn 415.6 triệu thùng. Tuy nhiên, tồn kho xăng và các sản phẩm chưng cất tăng mạnh khi các nhà máy lọc dầu đẩy mạnh sản xuất, trong khi nhu cầu nhiên liệu giảm xuống mức thấp nhất trong hai năm.

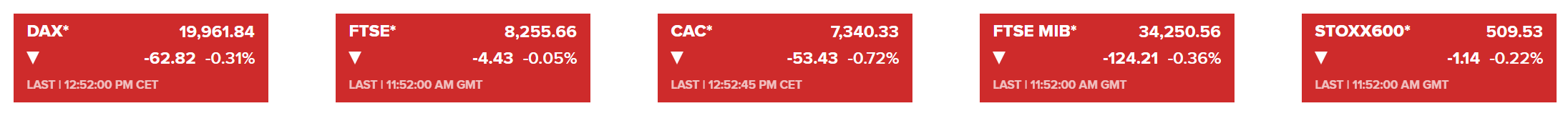

Vào thứ Sáu, thị trường chứng khoán châu Âu giảm điểm sau khởi đầu năm 2025 đầy biến động đối với thị trường toàn cầu. Chỉ số Eurostoxx 600 giảm 0.29%, với hầu hết các sàn giao dịch lớn và cổ phiếu các ngành trọng yếu đều chìm trong sắc đỏ.

Cụ thể:

Các nhà đầu tư hiện đang đánh giá những bất ổn chính trị khu vực và toàn cầu có thể ảnh hưởng đến thị trường và nền kinh tế, bao gồm bất ổn chính trị tại Pháp, cuộc bầu cử sắp tới tại Đức và khả năng áp đặt thuế quan mới của chính quyền Trump.

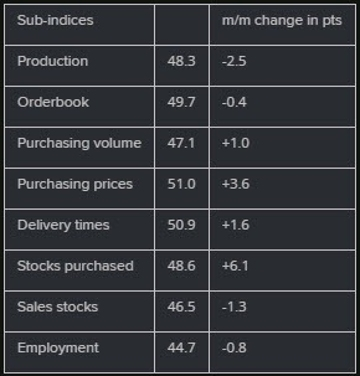

Về dữ liệu kinh tế:

Tân Tổng thống Mỹ Donald Trump kêu gọi "mở cửa" khu vực Biển Bắc của Anh và loại bỏ các tuabin gió trong một bài đăng trên nền tảng mạng xã hội Truth Social vào ngày thứ Sáu.

Trong tháng 10, chính phủ Anh thông báo sẽ tăng thuế lợi nhuận bất ngờ (windfall tax) đối với các nhà sản xuất dầu và khí đốt ở Biển Bắc từ 35% lên 38% và gia hạn thuế này thêm một năm. Mục tiêu của chính phủ là sử dụng doanh thu từ dầu khí để tài trợ cho các dự án năng lượng tái tạo.

“Anh đang mắc sai lầm rất lớn. Hãy mở cửa Biển Bắc. Loại bỏ các tuabin gió!” Trump viết trong bài đăng của mình.

Bài đăng này được đưa ra sau báo cáo về kế hoạch của công ty dầu khí Mỹ APA Corp, thông qua đơn vị Apache, dự kiến rút khỏi Biển Bắc vào cuối năm 2029. Công ty dự báo sản lượng Biển Bắc sẽ giảm 20% so với năm trước vào năm 2025.

Các công ty dầu khí đã dần rút khỏi Biển Bắc trong nhiều thập kỷ qua, với sản lượng giảm từ mức đỉnh 4.4 triệu thùng dầu tương đương mỗi ngày vào đầu thiên niên kỷ xuống khoảng 1.3 triệu thùng hiện nay.

Trên thị trường:

Đà tăng của USD đã bị hạn chế, ít nhất là cho đến nay. Trong khi tỷ giá USD/CNY tăng, biến động của USD dường như đang "tạm dừng", thể hiện ở diễn biến giá của các cặp tiền tệ này khá nhẹ.

Điểm đáng chú ý là đà tăng của USD/CNY, vượt mốc 7.31 lần đầu tiên kể từ tháng 11/2023. Lợi suất TPCP Trung Quốc giảm và khởi đầu yếu kém của chứng khoán nội địa càng khiến các nhà đầu tư thêm lo lắng.

Ngoài ra, EUR/USD và GBP/USD cũng không ghi nhận quá nhiều sự thay đổi sau đà giảm ngày hôm qua. EUR/USD dao động quanh mức 1.0270-1.0280, bị kìm hãm bởi các hợp đồng quyền chọn lớn sắp đáo hạn. Trong khi đó, USD/JPY cũng ít biến động, giao dịch quanh 157.20-157.40 trong suốt phiên.

HĐTL của Mỹ tiếp tục cao hơn trong ngày, nhưng phiên giao dịch tại Mỹ có thể mang đến diễn biến khác, như đã thấy ngày hôm qua. Trong vài tuần gần đây, thị trường chứng khoán có xu hướng chậm lại.

Tuy nhiên, các chỉ số châu Âu giảm điểm trong phiên hôm qua đã làm lu mờ khởi đầu tích cực đầu năm.

HĐTL JPY (đáo hạn tháng 3/2025) hiện đang giao dịch ở mức 0.0064125, ngay trên mức trung bình giá có trọng số (VWAP) đang hình thành trong ngày và thấp hơn một chút so với VWAP của ngày hôm qua. Diễn biến giá hiện nằm trong phạm vi được xác định bởi vùng giá cao (VAH) của ngày hôm qua tại 0.0064245 và vùng giá thấp (VAL) tại 0.0063895. Dưới đây là phân tích chi tiết và các mức giá quan trọng dành cho nhà giao dịch trong ngày.

Các mức giá quan trọng:

Mức tăng giá quan trọng

Mức Giảm Giá Quan Trọng

Bối Cảnh Thị Trường và Triển Vọng

Trong phiên Âu ngày thứ Sáu, cặp tiền EUR/USD đang giao dịch quanh mức hỗ trợ ngắn hạn, sau khi giảm xuống gần mức 1.0220 vào thứ Năm, ghi nhận mức đáy trong hơn hai năm qua. Theo dự báo của các chuyên gia, cặp tiền này có thể tiếp tục giảm xuống mức 1.00 do sự khác biệt trong quan điểm chính sách tiền tệ giữa Fed và ECB.

Tại Mỹ, Fed được dự đoán sẽ theo lập trường hawkish hơn trong năm 2025, trong khi phía ECB dự định tiếp tục chu kỳ nới lỏng chính sách với tốc độ hiện tại.

Theo đồ thị dot plot mới nhất trong Báo cáo Tóm tắt Dự báo Kinh tế của Fed, các quan chức Fed kỳ vọng lãi suất điều hành sẽ đạt 3.9% vào cuối năm. Điều này cho thấy họ dự kiến hai lần cắt giảm lãi suất trong năm nay, giảm so với bốn lần dự báo hồi tháng 9.

Thị trường cũng đã giảm kỳ vọng về lập trường dovish của Fed. Dưới thời Tổng thống Donald Trump, các chính sách như siết chặt nhập cư, tăng thuế nhập khẩu, và giảm thuế dự kiến sẽ thúc đẩy tăng trưởng kinh tế và áp lực lạm phát tại Mỹ.

Chỉ số DXY đã giảm nhẹ vào ngày thứ Sáu nhưng vẫn ở gần mức cao nhất trong hai năm, trên 109.00.

Trong thời gian tới, các nhà đầu tư sẽ tập trung theo dõi loạt chỉ số kinh tế liên quan đến thị trường lao động Mỹ, những yếu tố sẽ ảnh hưởng đến kỳ vọng về lãi suất của Fed. Hiện tại, gần như chắc chắn Fed sẽ giữ nguyên lãi suất trong khoảng 4.25%-4.50% tại cuộc họp chính sách vào tháng 1.

Trong phiên ngày thứ Sáu, đồng USD sẽ bị chi phối bởi dữ liệu Chỉ số PMI lĩnh vực sản xuất của ISM tháng 12, dự kiến công bố vào lúc 22:00 (giờ Việt Nam). Dữ liệu PMI dự đoán sẽ duy trì ở mức 48.4, cho thấy các hoạt động trong lĩnh vực sản xuất tiếp tục suy giảm với tốc độ ổn định.

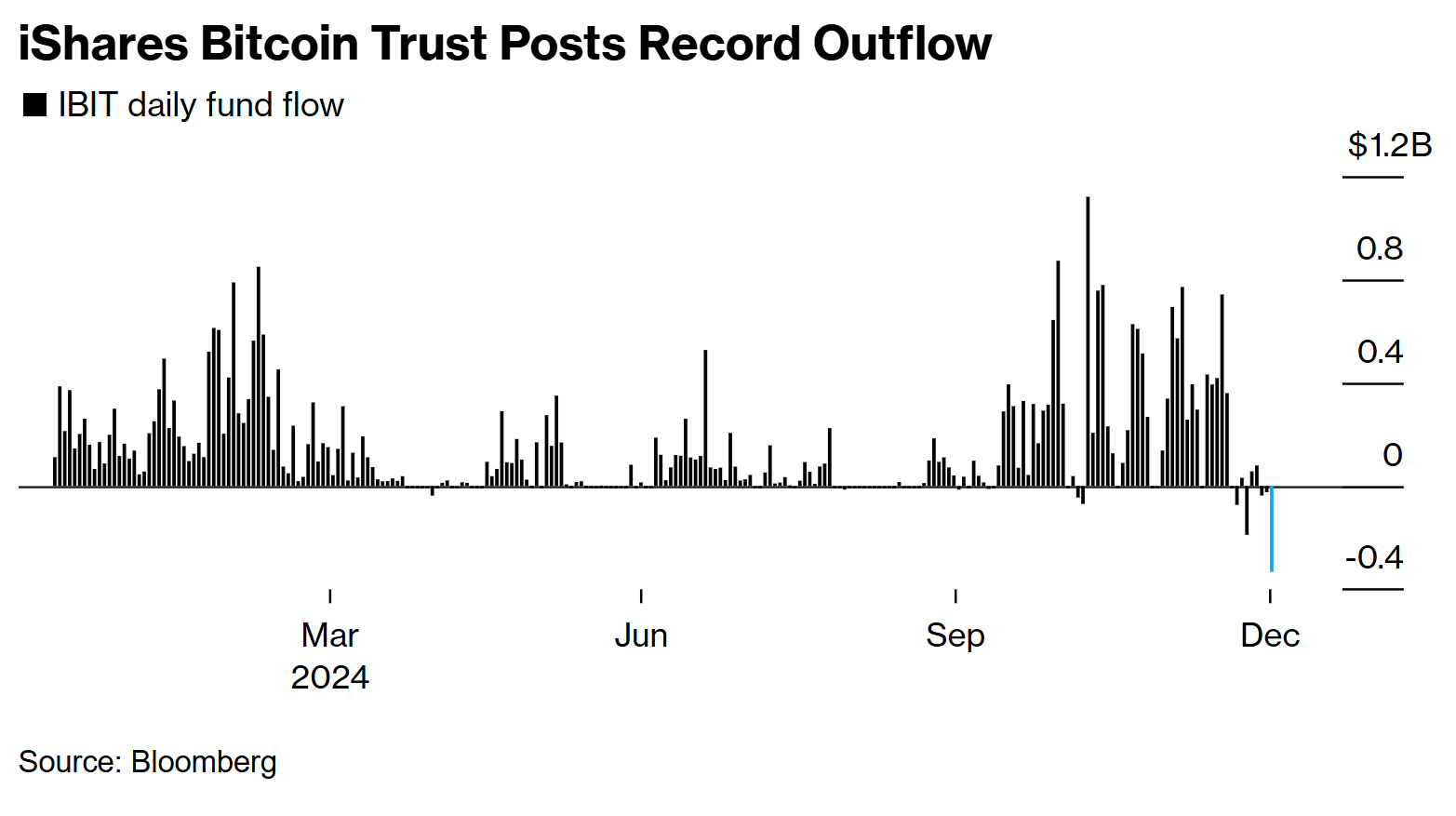

Các nhà đầu tư đã rút ròng 333 triệu USD khỏi iShares Bitcoin Trust ETF (IBIT) của BlackRock Inc. vào thứ Năm. Đây được ghi nhận là mức rút vốn lớn nhất từ quỹ này kể từ khi ra mắt.

Theo dữ liệu do Bloomberg tổng hợp, quỹ này cũng ghi nhận ngày thứ ba liên tiếp bị rút vốn, chuỗi dài nhất từ trước đến nay.

Là quỹ Bitcoin lớn nhất với hơn 53 tỷ USD tài sản và gần 37 tỷ USD dòng vốn vào, IBIT đã trở thành điểm sáng đối với các nhà đầu tư tổ chức sau khi ra mắt vào tháng 1. Quỹ này góp phần đưa Bitcoin lên mức cao kỷ lục 108,315 USD vào giữa tháng 12.

Việc dòng vốn vào IBIT giảm tốc là một tín hiệu khác cho thấy đà tăng bứt phá của Bitcoin trong năm 2024 đang chững lại. Nhóm bao gồm 12 quỹ ETF Bitcoin tại Mỹ đã ghi nhận lượng rút ròng khoảng 2 tỷ USD kể từ ngày 19/12, theo dữ liệu của Bloomberg.

Số HĐTL Bitcoin chưa thanh toán trên sàn CME Group tại Chicago cũng giảm gần 20% so với đỉnh tháng 12.

“Việc dòng vốn rút ra và số HĐTL chưa thanh toán sụt giảm là điều dễ hiểu khi các tổ chức giảm rủi ro và điều chỉnh bảng cân đối kế toán vào cuối năm,” Paul Howard, giám đốc cấp cao tại công ty tạo lập thị trường tiền mã hóa Wincent, nhận định.

BlackRock chưa đưa ra phản hồi ngay lập tức trước yêu cầu bình luận từ Bloomberg News.

Hiện tại, giá Bitcoin giao dịch ở mức 96,433 USD, thấp hơn khoảng 11% so với mức cao kỷ lục.

Cụ thể, trong tháng 11:

Số đơn vay thế chấp được phê duyệt ròng đã giảm trong tháng 11. Điều này được cho là đến từ tổng vay thế chấp cá nhân cũng giảm xuống còn 2.5 tỷ bảng GBP trong cùng tháng. Diễn biến này ghi nhận sau mức tăng 1 tỷ GBP đối với tổng khoản vay thế chấp ròng trong tháng 10.

Trong bối cảnh suy thoái sản xuất vẫn tiếp diễn, đây sẽ là một trong những dữ liệu cần lưu ý trong những tháng tới.

NDRC đề cập rằng quy mô của các quỹ trái phiếu chính phủ siêu dài hạn sẽ tăng mạnh trong năm nay để thúc đẩy tăng trưởng. Đây là một chương trình trợ cấp cho phép người tiêu dùng đổi hàng hóa lâu bền cũ và mua hàng mới với giá chiết khấu, cũng như một chương trình trợ cấp cho phép các doanh nghiệp nâng cấp thiết bị quy mô lớn.

PMI sản xuất tháng 12 của Thụy Sĩ: 48.4, dự kiến là 48.3

Kết quả này đánh dấu hơn hai năm kể từ khi hoạt động sản xuất của Thụy Sĩ thu hẹp. Mọi thứ đã cải thiện đôi chút trong Quý III nhưng vẫn chưa đủ. Điểm sáng duy nhất là Thụy Sĩ phụ thuộc nhiều hơn vào lĩnh vực dịch vụ. Điều kiện việc làm vẫn là một vấn đề vì sản xuất cũng đã giảm trở lại vào tháng 12: