Quan chức Fed Barkin cho biết:

- Lợi suất trái phiếu tăng trong bối cảnh phát hành trái phiếu và dữ liệu tốt

- Mục tiêu lạm phát 2% là rất hợp lý

- Lãi suất bây giờ có vẻ cao, nhưng về lâu dài thì không.

Ngành công nghệ phiên hôm nay ghi nhận đà tăng ấn tượng, ở cả mảng điện tử tiêu dùng và chất bán dẫn. Apple (AAPL) tăng 1.23%, phản ánh niềm tin mạnh mẽ của nhà đầu tư. Nvidia (NVDA) cũng ghi nhận đà tăng tích cực 0.56%, cho thấy sự quan tâm của thị trường đối với cổ phiếu chất bán dẫn. Trong khi đó, Advanced Micro Devices (AMD) tăng vọt 1.48%, cho thấy vị thế vững chắc của công ty.

Ngược lại, ngành năng lượng đang đối mặt với nhiều thách thức. ExxonMobil (XOM) giảm 2.03%, cho thấy tâm lý bi quan, có thể là do tin tức trên thị trường hiện tại hoặc do giá dầu giảm. ConocoPhillips (COP) và Chevron (CVX) cũng sụt giảm mạnh, cho thấy những thách thức rộng hơn của ngành.

Tâm lý trên thị trường hiện nay khá lạc quan trong lĩnh vực công nghệ và ngành dịch vụ truyền thông dường như cũng được hưởng lợi từ tâm lý tích cực này, với Google (GOOG) tăng 2.01% và Meta (META) tăng 1.66%.

Quan chức Fed Barkin cho biết:

Mục tiêu dài hạn của thị trường trái phiếu có thể đã chi phối các quyết định gần đây của Fed.

Người ta thường bận tâm đến lãi suất ngắn hạn trên thị trường tài chính vì mối quan hệ giữa lãi suất ngắn hạn và dài hạn nhìn chung là ổn định. Nhưng điều đó không phải lúc nào cũng đúng như hai tháng qua đã chứng minh.

Lợi suất trái phiếu kỳ hạn 10 năm của Mỹ đã tăng lên 4.72% từ mức 4.00% vào đầu tháng 8.

Thị trường liên tục nói về lãi suất ngắn hạn và Fed, nhưng hầu hết các khoản vay được thực hiện dựa trên lãi suất 5-10 năm. Việc cả hai lợi suất này đều tăng là sự thay đổi quan trọng về chi phí tín dụng.

Thị trường hiện đang định giá khả năng tăng lãi suất chỉ là 22% vào tháng 11 và 37% trong năm nay. Ngoài ra, thị trường nhận thấy lãi suất dài hạn cao hơn sẽ tác động mạnh đến nhu cầu trong năm tới.

Nick Timiraos, chuyên gia theo dõi Fed của WSJ, đã nói rằng Fed sẽ không hài lòng với tốc độ tăng lãi suất dài hạn. Điều đó sẽ khiến họ thận trọng hơn và có thể sẽ chờ đợi, ít nhất là vào ngày 1/11.

Vấn đề là lãi suất Fed có thể ở mức ổn định nhưng không thể kiểm soát được lâu dài. Lãi suất có thể giảm nhanh như khi nó tăng và Fed có thể sẽ phải lo lắng về điều đó.

Dự kiến sẽ có một làn sóng điều chỉnh GDP cao hơn trong những ngày tới.

Báo cáo GDP quý 3 sơ bộ của Mỹ sẽ không được công bố cho đến ngày 26 tháng 10, nhưng bất cứ lúc nào chúng ta cũng có thể sẽ nhận được báo cáo GDPNow mới nhất của Cục Dự trữ Liên bang Atlanta, và chắc chắn nó sẽ được điều chỉnh cao hơn từ mức 4.9%.

USD/CAD hiện ở mức 1.3730.

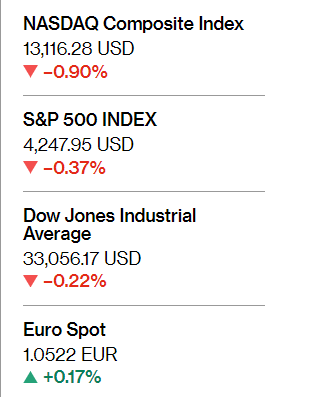

Khi số đơn xin trợ cấp thất nghiệp ban đầu của Mỹ tốt hơn dự kiến, một số phản ứng ban đầu của giá là đồng đô la tăng, lợi suất trái phiếu Mỹ tăng và chứng khoán giảm trước phiên giao dịch. Trong 8 phút đầu tiên của phiên giao dịch,các chỉ số chính đã dao động nhẹ. Thị trường hiện tại đang cho thấy:

Nhìn vào thị trường trái phiếu kho bạc Mỹ, lợi suất đang giảm trở lại:

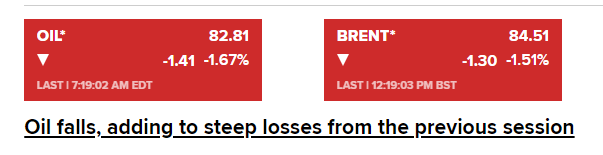

Giá dầu thô tiếp tục chịu áp lực, với mức giá hiện tại là 83.15 đô la, giảm 1.07 đô la tương đương -1.27%. Mức đáy đạt được là 82.40 đô la, đây là mức thấp nhất kể từ ngày 31 tháng 8. Nhìn vào biểu đồ ngày dưới đây, giá hôm nay đã kiểm tra mức đáy của vùng dao động trong khoảng từ 82.35 đến 83.32 đô la và tăng trở lại. Mức hỗ trợ vẫn được giữ vững.

Sau khi dữ liệu cán cân thương mại và số đơn xin trợ cấp thất nghiệp của Mỹ được công bố, mức tăng lợi suất đã hoàn toàn biến mất. Đồng đô la Mỹ quay trở lại mức trước khi dữ liệu được công bố.

Sức mạnh của trái phiếu có thể là dấu hiệu của khả năng phục hồi hoặc dòng tiền đã chảy ngược vào thị trường trái phiếu, nhưng nó cũng có thể là biến động trước báo cáo việc làm phi nông nghiệp.

Những người bán khống trái phiếu đã đổ xô vào và có thể họ đang tìm cách giảm bớt vị thế trước báo cáo việc làm phi nông nghiệp vốn luôn biến động.

Cục Dự trữ Liên bang Atlanta sẽ sớm công bố bản cập nhật dự báo GDPNow và được dự kiến sẽ tăng trên 5% so với mức 4.9% hiện tại.

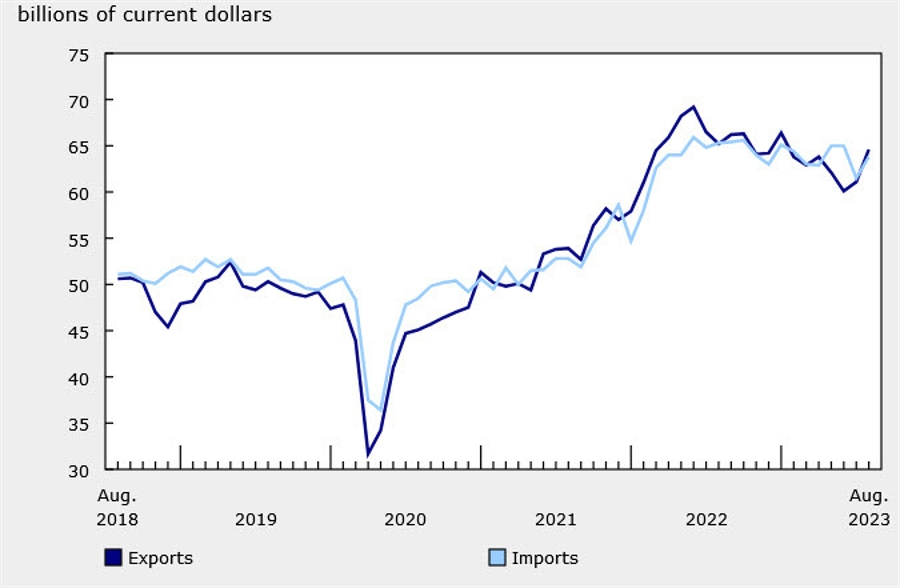

Hôm nay, Mỹ báo cáo thâm hụt thương mại là 58.3 tỷ USD so với dự kiến là 62.3 tỷ USD. Đó là mức thâm hụt thấp nhất kể từ đại dịch và con số này sẽ phản ánh trực tiếp vào GDP quý 3.

Lợi suất trái phiếu kho bạc Mỹ lại tăng với lợi suất kỳ hạn 10 năm tăng lên 4.74%.

Việc bán tháo trái phiếu càng nghiêm trọng hơn bởi số đơn xin trợ cấp thất nghiệp ban đầu hàng tuần ở mức 207 nghìn so với dự kiến là 210 nghìn. Số đơn xin trợ cấp thất nghiệp vẫn ở mức thấp là một động thái chống lại dữ liệu ADP yếu ngày hôm qua.

Với việc lợi suất tăng, đồng đô la Mỹ đang giằng co quanh 106.7 và vàng đã chạm đáy mới. Cho đến nay, thị trường ngoại hối ít biến động hơn so với thị trường trái phiếu, điều này phản ánh việc thị trường thu nhập cố định đang mất cân bằng.

Thị trường:

Diễn biến phiên Âu hôm nay không có nhiều biến động, khi thị trường bắt đầu tập trung vào báo cáo việc làm của Mỹ ngày mai.

Lợi suất trái phiếu Mỹ duy trì đà tăng hỗ trợ cho tâm lý thị trường. Đồng đô la giảm trong khi cổ phiếu đang biến động nhẹ khi tâm lý risk-on vẫn ở mức thấp. Hợp đồng tương lai S&P 500 đã giảm tới 0.4% nhưng hiện đang đi ngang trước phiên giao dịch Mỹ.

EUR/USD tăng 0.2% lên 1.0520 nhưng được giữ trong phạm vi hẹp trong khi USD/JPY giảm 0.2% xuống 148.84 mặc dù hành động giá khá mờ nhạt trong phiên, chủ yếu giữ ở mức 148.80 đến 149.00.

Động lực nổi bật trong giao dịch phiên Âu là dầu giảm thêm 1.5% với dầu thô WTI trượt ngay dưới mốc 83 USD trong ngày khi áp lực giá dầu tiếp tục gia tăng sau đợt giảm mạnh ngày hôm qua.

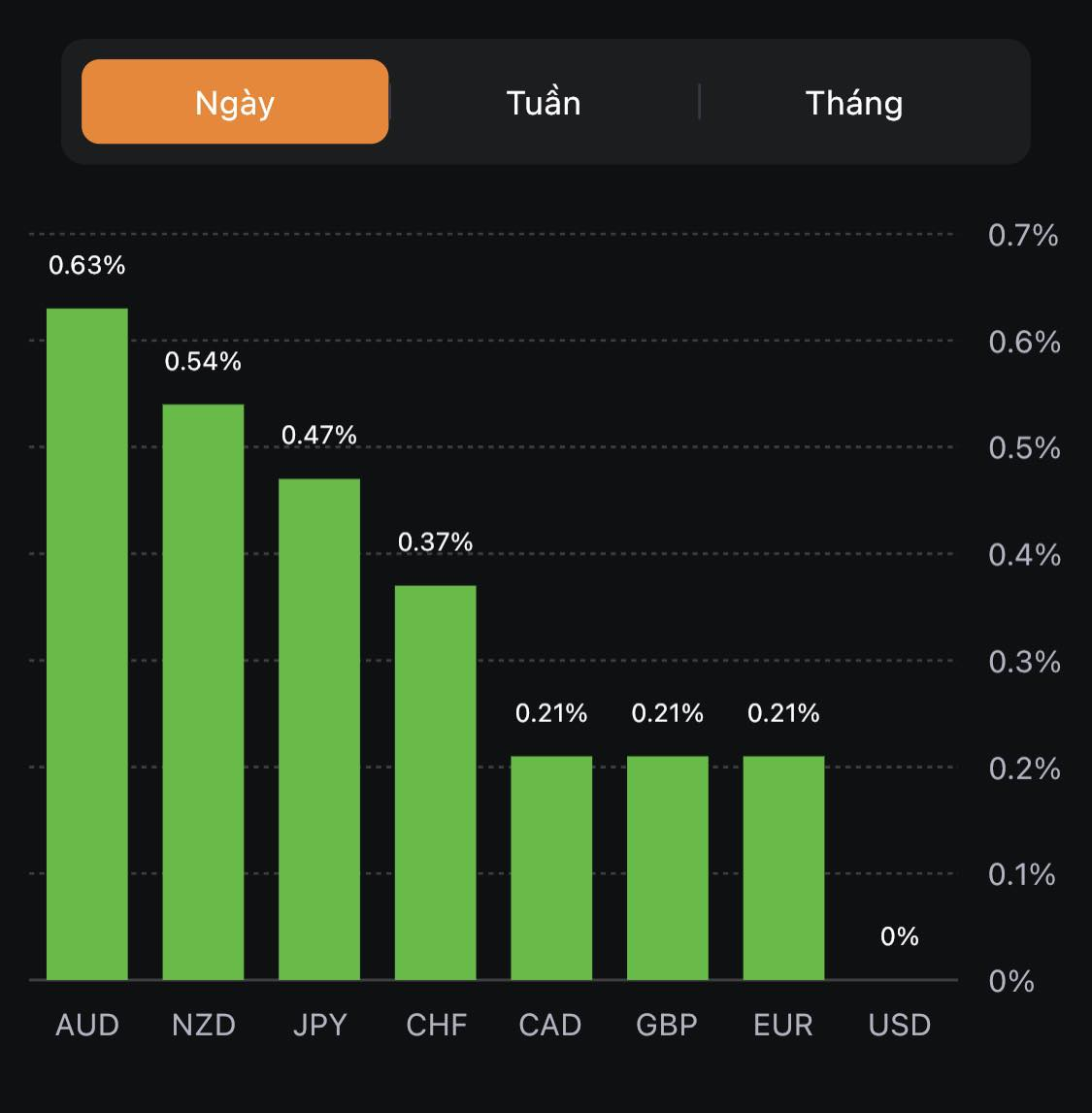

Đồng NZD mạnh nhất và CAD là đồng tiền yếu nhất. USD giảm do lợi suất giảm nhẹ đầu phiên giao dịch Mỹ.

BLS sẽ công bố báo cáo việc làm mới nhất trong tháng 9 vào ngày mai với kỳ vọng tăng 170 nghìn so với 187 nghìn vào tháng trước. Hôm qua, báo cáo việc ADP yếu hơn dự kiến ở mức 89K. Tỷ lệ thất nghiệp ở Mỹ dự kiến sẽ giảm xuống 3.7% từ mức 3.8% vào tháng trước (mức cao nhất kể từ tháng 3 năm 2022). Thu nhập trung bình mỗi giờ dự kiến sẽ tăng 0.3% MoM, 4.3% YoY. Số đơn xin trợ cấp thất nghiệp lần đầu hàng tuần công bố hôm nay tăng khiêm tốn lên 207 nghìn so với 204 nghìn vào tuần trước. Số đơn xin trợ cấp thất nghiệp đã giảm trở lại khu vực 200K sau khi đạt đỉnh gần 260K vào tháng 5 và tháng 6 năm nay. Cơ hội việc làm của JOLT đã gây ngạc nhiên cho thị trường trong tuần này khi bất ngờ tăng lên 9.61 triệu so với ước tính 8.8 triệu.

Trong khi cuộc đình công ở Mỹ tiếp tục không mang lại kết quả có ý nghĩa, các cuộc đàm phán giữa Kaiser Permanente và các công đoàn đại diện cho hơn 75,000 công nhân đã bị đình trệ, dẫn đến cuộc đình công trong lĩnh vực chăm sóc sức khỏe lớn nhất trong lịch sử Hoa Kỳ. Mặc dù Kaiser đã tuyên bố đạt được một thỏa thuận dự kiến về một số vấn đề nhưng các công đoàn đang chờ đợi một phản hồi có ý nghĩa. Các công đoàn yêu cầu trả lương cao hơn và nhiều nhân viên hơn để giải quyết tình trạng thiếu nhân sự. Lệnh ngừng làm việc kéo dài ba ngày đang có hiệu lực, liên quan đến nhiều chuyên gia chăm sóc sức khỏe khác nhau ở 5 tiểu bang của Hoa Kỳ và Washington DC, ảnh hưởng đến khoảng 13 triệu bệnh nhân. Kaiser đảm bảo rằng các bệnh viện và cơ sở cấp cứu sẽ vẫn mở cửa, tuy nhiên xu hướng đình công vẫn tiếp tục làm gia tăng xu hướng lạm phát và lo ngại về tỷ giá.

Giá dầu ngày hôm qua giảm mạnh. Mặc dù dữ liệu tồn kho dầu hàng tuần cho thấy mức giảm lớn hơn dự kiến, tồn kho xăng tăng đáng kể cho thấy nhu cầu giảm sau kỳ nghỉ hè. Giá dầu thô giảm 5.61% - mức giảm tồi tệ nhất trong một ngày kể từ tháng 9 năm 2022. Sự sụt giảm mạnh xảy ra bất chấp OPEC+ xác nhận rằng Ả Rập Saudi và Nga sẽ duy trì mức sản lượng thấp.

Trong thị trường tiền thị trường chứng khoán Hoa Kỳ, hợp đồng tương lai đang tăng:

Trên thị trường chứng khoán châu Âu, các chỉ số chính đang tăng:

Trên thị trường nợ Mỹ, lợi suất đang tăng:

Các nhà tuyển dụng có trụ sở tại Hoa Kỳ đã công bố cắt giảm 46,457 việc làm vào tháng trước, giảm khoảng 37% so với mức 75,151 việc làm được công bố vào tháng 8. Tuy nhiên, chỉ số vẫn tăng khoảng 58% so với tháng 9 năm ngoái và tiếp tục xu hướng cắt giảm việc làm ngày càng tăng. Đây là dấu hiệu thị trường lao động sẽ sớm nới lỏng.

Giá dầu tiếp tục giảm trong bối cảnh triển vọng nhu cầu thiếu rõ ràng và nguồn cung thắt chặt. OPEC+ không đưa ra thay đổi nào đối với chính sách sản lượng dầu; Ả Rập Saudi cho biết sẽ tiếp tục cắt giảm tự nguyện 1 triệu thùng mỗi ngày còn Nga sẽ giữ mức hạn chế xuất khẩu tự nguyện 300.000 thùng/ngày cho đến cuối năm 2023.

Nhà kinh tế trưởng ECB Phillip Lane cho biết:

Đây là một phần lý do tại sao ECB phải cẩn thận để không thắt chặt các điều kiện tài chính khi các điều kiện kinh tế cũng đang suy yếu đáng kể.

Phó Thống đốc BoE Broadbent cho biết:

BOE hiện đang ở một vị thế khá khó khăn khi bắt đầu ngừng tăng lãi suất nhưng lại lo lắng về việc thể chưa làm đủ trong cuộc chiến chống lạm phát. Ngoài ra, nền kinh tế Anh đang xấu đi trong bối cảnh rủi ro suy thoái gia tăng và việc thắt chặt hơn nữa có thể gây ra hạ cánh cứng vào năm tới.

Công thức chung trong các bình luận của quan chức ECB sẽ là: cố gắng thuyết phục thị trường rằng lãi suất đã tăng đủ và lạm phát đang trên đà giảm. Tuy nhiên, họ chỉ đang cố gắng đánh lạc hướng thị trường khỏi một thực tế là tình hình kinh tế đang ngày một tồi tệ.

Cập nhật FX: GBP/USD đã giảm khoảng 10pip sau khi dữ liệu đc công bố

Hoạt động xây dựng yếu kém trong tháng 9 được dẫn đầu bởi ngành xây dựng nhà ở khi số lượng công trình ghi nhận mức giảm mạnh nhất kể từ tháng 5/2020. Thêm vào đó, số lượng đơn đặt hàng mới cũng giảm mới cũng chứng kiến sự sụt giảm nhanh chất trong hơn 3 năm qua. S&P Global lưu ý rằng:

Chỉ số PMI xây dựng tại Đức ghi nhận sự sụt giảm mạnh nhất trong 3.5 năm qua khi niềm tin kinh doanh giảm xuống mức thấp gần kỳ lục. Nhu cầu kém hơn nữa dẫn đến các hoạt động mua hàng giảm mạnh nhưng cũng phần nào giảm bớt áp lực lạm phát. Một lần nữa, nhà ở là lĩnh vực hoạt động kém nhất trong số các nhóm ngành vào tháng 9, bên cạnh đó là hoạt động thương mại và xây dựng dân dụng.

USD gần như không đổi so với EUR và GBP và USD/JPY đã hồi lại phần nào lên 148.90 từ mức đáy 148.30 trong phiên Á, trong bối cảnh lợi suất TPCP Hoa Kỳ 10 năm đã tăng nhẹ từ 4.71% lên 4.75%.

Ở chiều ngược lại, AUD/USD tăng khoảng 0.3% lên 0.6340 sau khi giảm nhẹ từ mức đỉnh trong phiên Á tại 0.6377. Cần cẩn trọng rằng cổ phiếu và khẩu vị rủi ro hiện đang khá nhạy cảm so với những biến động của lợi suất. HĐTL chỉ số S&P 500 hiện -0.3% (khoảng 14 điểm) và điều này có thể sẽ khiến AUD và NZD giảm xuống nếu đà tăng dâng cao hơn trong phiên Âu.

Đáng chú ý hôm nay là 2 cặp tiền EUR/USD ở mức 1.0500 và USD/JPY ở 149.00. Tuy nhiên, tâm lý giao dịch hiện tại phần lớn được quyết định bởi biến động giá trên thị trường trái phiếu. Đối với EUR/USD, thời hạn đáo hạn có thể mang lại lợi nhuận và có lẽ đối với cả USD/JPY nếu lợi suất tăng cao hơn một chút trong phiên tới.

Lịch kinh tế châu Âu hôm nay có

Đồng USD suy yếu trong phiên Á, điều này xảy ra sau khi lợi suất trái phiếu Mỹ giảm vào thứ Tư.

Trong khi đó, JPY là đồng tiền tăng giá đáng chú ý. Để hỗ trợ đồng Yên, Thủ tướng Nhật Bản Kishida đã bàn bạc với các công đoàn lao động Nhật Bản, Rengo. Ông cho biết sẽ làm cho việc tăng lương trở nên bền vững.

EUR, GBP, CAD, AUD, NZD đều tăng so với đồng đô la.

Dữ liệu xuất khẩu của Úc phục hồi mạnh mẽ so với tháng trước.

Thị trường chứng khoán châu Á:

Chỉ số Nikkei 225 của Nhật Bản: +1.2%

Shanghai Composite của Trung Quốc: 0% (Trung Quốc nghỉ lễ cả tuần này)

Hang Seng của Hồng Kông: +0.5%

KOSPI của Hàn Quốc: +0.7%

S&P/ASX 200 của Úc: +0.5%

20:00 - Chủ tịch Ngân hàng Dự trữ Liên bang Cleveland, Loretta Mester, phát biểu khai mạc ngắn gọn trước Hội nghị do Ngân hàng Dự trữ Liên bang Chicago tổ chức

21:40 - Chủ tịch Ngân hàng Dự trữ Liên bang Minneapolis Neel Kashkari điều hành phiên hỏi đáp trong khuôn khổ Hội nghị Nghiên cứu của Viện Cơ hội và Tăng trưởng Toàn diện năm 2023

22:30 - Chủ tịch Ngân hàng Dự trữ Liên bang Richmond Thomas Barkin phát biểu về triển vọng quốc gia trước Hội nghị & Triển lãm WilmingtonBiz 2023

USD suy yếu khi lợi suất trái phiếu kho bạc giảm:

Lợi suất trái phiếu kho bạc giảm:

Vàng dao động quanh $1,827. BTCUSD giảm xuống $27.7K

Giá dầu ổn định sau phiên giảm mạnh nhất trong hơn một năm:

Sắc xanh bao trùm thị trường chứng khoán châu Á: