Giá vàng quay đầu giảm hơn 150 pips xuống 2655 USD/oz

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

Sau khi bật tăng lên mức đỉnh trong phiên tại 2671 USD/oz do căng thẳng địa chính trị leo thang, giá vàng hiện đã điều chỉnh giảm xuống dưới 2655 USD/oz, giảm hơn 150 pips.

TD Securities cho biết Fed sẽ phải thực hiện một hành động khó khăn trong cuộc họp FOMC cuối cùng của năm:

GBP/USD giảm mạnh sau dữ liệu GDP đáng thất vọng của Anh Quốc. Các nhà kinh tế tại ING phân tích triển vọng của cặp tiền này:

Thị trường sẽ bớt nhộn nhịp khi thị trường đứng ngoài chờ đợi quyết định của Fed trong rạng sáng ngày mai. Hợp đồng tương lai của Mỹ cũng thận trọng hơn với tương lai S&P 500 hiện chỉ tăng 0.1%.

Phát biểu của Bộ trưởng Tài chính Anh, Jeremy Hunt:

Họ vẫn tin tưởng đủ rằng áp lực lạm phát cuối cùng sẽ qua đi để nước Anh có thể bắt đầu quay lại thời kỳ phục hồi. Câu hỏi đặt ra là liệu mọi thứ có thực sự diễn ra đơn giản như vậy hay không?

BofA cho rằng:

Theo đó, họ kỳ vọng ngân hàng trung ương sẽ giữ nguyên mức lãi suất hiện tại cho đến tháng 6/2024 và dự đoán dự đoán Fed sẽ cắt giảm 0.75% lãi suất trong năm tới.

Đối với cuộc họp hôm nay, họ lưu ý rằng các định hướng về lãi suất có thể được thay đổi để tập trung vào cam kết duy trì chính sách hiện tại của Fed, nhằm mở đường cho lần cắt giảm lãi suất và là bước đầu tiến hướng tới quan điểm "dovish".

Ngân hàng này cho rằng Fed sẽ không thể hiện quan điểm về khả năng cắt giảm lãi suất trong khi Chủ tịch Powell tiếp tục nhấn mạnh tầm quan trọng của việc giữ lãi suất ở mức cao trong thời gian tới.

Tuy nhiên, các dự báo kinh tế sẽ là điều thị trường cần tập trung. Commerzbank dự đoán Fed sẽ báo hiệu quá trình cắt giảm lãi suất mạnh tay hơn thông qua dot plot, khiến cho quá trình cắt giảm lãi suất của Fed có khả năng sẽ nhanh hơn ECB và điều đó có thể ảnh hưởng mạnh đến thị trường chung.

Hiện tại, thị trường dự báo Fed sẽ cắt giảm lãi suất lần đầu vào tháng 5 năm sau, trong khi ECB là vào tháng 4. Vì vậy, đồng đô la sẽ chịu rủi do mất giá mạnh nếu như khả năng trên xảy ra.

Đồng Yên Nhật mất giá so với đồng bạc xanh khi kỳ vọng về thay đổi trong lập trường của BoJ về chính sách tiền tệ đang giảm dần. Các báo cáo cho thấy các nhà hoạch định chính sách cảm thấy chưa cần thiết để chấm dứt mức lãi suất âm vào tháng 12. Điều này, cùng với kỳ vọng về các biện pháp kích thích bổ sung từ Trung Quốc, trở thành những yếu tố chính làm suy yếu JPY.

Tuy nhiên, cặp USD/JPY không tăng quá mạnh khi báo cáo lạm phát của Mỹ vẫn ở mức cao. Sự không chắc chắn về triển vọng chính sách ngắn hạn của Fed là yếu tố cản trở đà tăng của cặp tiền này. Ngoài ra, nhà đầu tư muốn đứng ngoài quan sát trước cuộc họp chính sách quan trọng của FOMC.

Thị trường dự đoán mức lãi suất sẽ được giữ nguyên, trong khi bài phát biểu của Chủ tịch Fed Jerome Powell sau cuộc họp sẽ cung cấp manh mối về lộ trình lãi suất trong tương lai. Điều này sẽ ảnh hưởng đến sức mạnh đồng USD. Ngay sau đó, thị trường sẽ chuyển hướng chú ý vào cuộc họp chính sách của BoJ trong tuần tới.

Lịch kinh tế châu Âu hôm nay có:

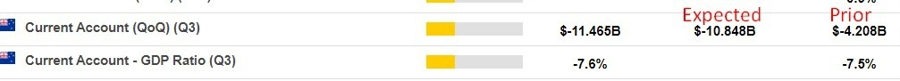

NZD giảm trong phiên, báo cáo từ Westpac đã cắt giảm kỳ vọng của họ về CPI quý 4 xuống còn 3%. Nếu lạm phát giảm nhanh chóng, điều đó có nghĩa là Ngân hàng Dự trữ New Zealand không cần phải giữ lãi suất 'cao hơn trong thời gian dài hơn' và do đó sẽ cắt giảm hỗ trợ cho đồng NZD.

Bên cạnh đó báo cáo Tankan Q4 bao gồm cuộc khảo sát hàng nghìn công ty Nhật Bản thuộc mọi quy mô, trong nhiều ngành công nghiệp do Ngân hàng Nhật Bản thực hiện. Cho thấy nền kinh tế Nhật Bản tiếp tục cải thiện, mặc dù chậm và đồng thời cũng cho thấy kỳ vọng lạm phát kinh doanh vẫn ở mức trên 2% (mục tiêu của BOJ) trong 5 năm!

USD phục hồi, EUR, GBP, CAD, AUD đều giảm nhẹ. Thị trường hiện chủ yếu đang chờ đợi Ủy ban Thị trường mở Liên bang (FOMC).

Giá dầu vẫn ở mức cao, một dự thảo tuyên bố toàn cầu tại COP28 đã kêu gọi thế giới chuyển đổi khỏi nhiên liệu hóa thạch vào năm 2050.

Ngân hàng trung ương của Singapore.đã tiến hành một cuộc khảo sát của các nhà kinh tế:

Những nhà kinh tế được khảo sát cho rằng căng thẳng địa chính trị, áp lực lạm phát và tác động của tăng trưởng yếu hơn ở Trung Quốc là những rủi ro đối với triển vọng tăng trưởng trong nước của Singapore.

Chính phủ mới của New Zealand đã chính thức từ bỏ tình trạng toàn dụng lao động như mục tiêu của Ngân hàng Dự trữ New Zealand. Đây là quan điểm chính sách mà chính phủ mới đã đưa ra trong cuộc bầu cử . Đạo luật hiện đã được thông qua, nhiệm vụ của Ngân hàng Dự trữ New Zealand là tập trung vào lạm phát, loại bỏ nhu cầu tính đến việc làm khi đưa ra các quyết định về chính sách tiền tệ. RBNZ đã đảm nhận nhiệm vụ việc làm vào năm 2018.

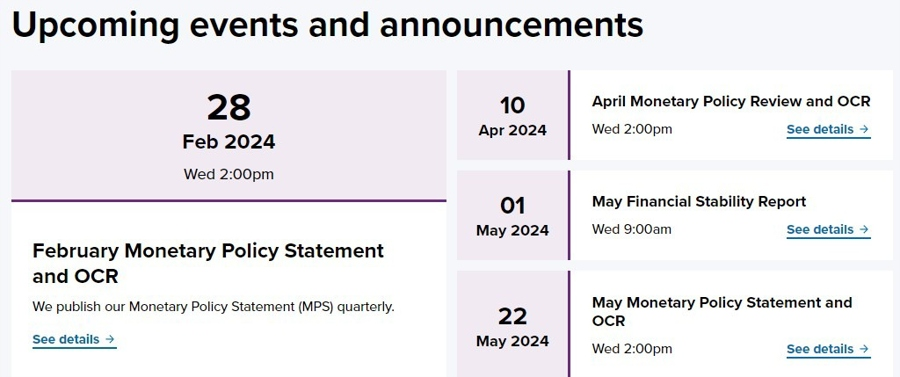

Ủy ban Chính sách tiền tệ của RBNZ sẽ họp lần tiếp theo vào tháng Hai.

Một quan chức cấp cao của Đảng Cộng sản Trung Quốc, Han Wenxiu, phó trưởng phòng tài chính và kinh tế của Đảng, đã được Truyền thông Nhà nước đưa tin hôm nay với một số nhận xét tích cực về nền kinh tế:

Lực lượng Houthi đã cảnh báo sẽ gây khó khăn cho:

Cảnh báo từ Lực lượng khủng bố Houthi đối với các tàu Biển Đỏ dự kiến sẽ gây lo ngại cho các nhà buôn dầu đi qua khu vực này.

Vào hôm thứ Ba vừa qua, Bộ trưởng Kinh tế Argentina Luis Caputo đã phá giá đồng Peso bằng cách cho phép dùng 800 peso để đổi lấy 1 USD, khiến giá trị đồng nội tệ giảm hơn 50%, từ mức 366.5 peso đổi 1 USD trước đó. Các biện pháp hỗ trợ khác sẽ được thực hiện bao gồm loại bỏ thuế xuất khẩu, giảm giá năng lượng và trợ giá vận tải. Thống đốc NHTW Argentina sẽ có cuộc họp họp trước hệ thống các ngân hàng hôm nay.

Phương tiện truyền thông nhà nước Trung Quốc đã đưa tin về Hội nghị Công tác Kinh tế Trung ương hàng năm với sự góp mặt của các nhà lãnh đạo Đảng Cộng sản nhằm thảo luận về mục tiêu tăng trưởng và đề xuất các biện pháp kích thích kinh tế phù hợp cho năm sau:

Kế hoạch bao gồm cắt giảm thuế và phí, cải cách tài chính và thuế mới, cải thiện cơ cấu chi tiêu tài chính để hỗ trợ các nhiệm vụ chiến lược. Chính phủ cũng sẽ duy trì thanh khoản hợp lý và đầy đủ, đồng thời hướng dẫn các tổ chức tài chính tăng cường hỗ trợ cho đổi mới công nghệ, chuyển đổi xanh toàn diện cho các các doanh nghiệp nhỏ và siêu nhỏ, cũng như nâng cấp nền kinh tế kỹ thuật số.

Chánh văn phòng Nội các Nhật Bản Matsuno đã bình luận về báo cáo Tankan của Ngân hàng Nhật Bản được công bố sáng sớm hôm nay:

Sàn giao dịch KuCoin có trụ sở tại Seychelles đã bị buộc phải ngừng cung cấp các dịch vụ và nộp phạt 22 triệu USD sau 1 năm bị chính quyền New York khởi kiện, do không đăng ký với tiểu bang trước khi cho phép các nhà đầu tư mua và bán tiền điện tử trên nền tảng của mình.

Chính quyền New York trước đây đã có hành động chống lại các công ty tiền điện tử như Genesis Global, công ty mẹ của Digital Money Group và Gemini hay Sàn giao dịch CoinEx có trụ sở tại Hồng Kông.

Bộ Ngân khố Úc đã công bố báo cáo Triển vọng kinh tế và tài chính giữa năm (MYEFO):

Chính phủ Úc sẽ đảm bảo các chính sách tài khóa và tiền tệ được điều chỉnh phù hợp nhằm giảm bớt áp lực lạm phát. Cần lưu ý rằng năm tài chính của Úc diễn ra từ tháng 7 năm nay đến tháng 6 năm sau, tức là giai đoạn năm 2025/26 sẽ diễn ra từ tháng 7/2025 đến tháng 6/2026.

Ngân hàng Phát triển Châu Á (ADB) đã nâng dự báo tăng trưởng năm 2023 của Trung Quốc từ 4.9% lên 5.2% và giữ nguyên dự báo tăng trưởng năm 2024 ở mức 4.5% do:

Một nguồn tin cho hay xuất khẩu ô tô của Trung Quốc năm 2023 đạt trên 5 triệu chiếc và là mức cao nhất từ trước đến nay.

Westpac đã hạ dự báo lạm phát CPI quý 4 của New Zealand từ 0.6% xuống 0.3% sau dữ liệu yếu hơn trong tháng 11.

Cập nhật USD/NZD:

Trong khi chờ đợi Tuyên bố chính sách từ Ủy ban Thị trường Mở Liên bang (FOMC) vào rạng sáng mai và cuộc họp báo của Chủ tịch Fed Powell sau đó, Bank of America đã đưa ra một số kỳ vọng đối với Fed và các NHTW khác vào năm 2024.

Một quan chức Ngân hàng Nhật Bản (BoJ) đã tiết lộ về một số tin tức tốt trong báo cáo Tankan:

Đây thực sự là tín hiệu đáng mừng. Nếu BoJ nhận được tin tốt về lạm phát bền vững và ổn định ở mức bằng hoặc cao hơn mục tiêu thì khả năng bình thường hóa chính sách tiền tệ sẽ không còn xa phía trước.

Khảo sát về kỳ vọng lạm phát CPI từ các doanh nghiệp Nhật Bản trong báo cáo Tankan của BoJ cho biết:

BoJ sẽ họp vào tuần tới, Tuyên bố chính sách và cuộc họp báo của Thống đốc Ueda sẽ diễn ra vào thứ Ba. Ông Ueda đang cân nhắc giữa việc không muốn gây bất ngờ cho thị trường khi đột ngột xoay trục quan điểm chính sách hay về thời điểm ngân hàng bình thường hóa chính sách do họ vẫn đang chờ đợi kết quả từ cuộc đàm phán tiền lương mùa xuân năm sau.

Tốc độ giảm giá thực phẩm tại New Zealand đã chậm lại đáng kể trong tháng 11.

Chứng khoán tăng phiên thứ 4 liên tiếp trước thềm cuộc họp Fed, với dữ liệu CPI tháng 11 tại Hoa Kỳ củng cố suy đoán lạm phát giảm dần, nhưng Fed sẽ không vội tuyên bố chiến thắng lạm phát và hiện đã có đủ căn cứ để đẩy lùi kỳ vọng sớm nới lỏng chính sách của thị trường. Điều này cũng không làm xấu đi khẩu vị rủi ro của các nhà đầu tư trong bối cảnh thị trường lãi suất mặc dù đã giảm nhẹ kỳ vọng nới lỏng, nhưng vẫn định giá lần cắt giảm đầu tiên diễn ra vào tháng 5 năm sau với gần 49% xác suất xảy ra. Báo cáo CPI phù hợp với dự báo, với CPI toàn phần giảm nhẹ từ 3.2% xuống 3.1% như kỳ vọng và CPI lõi ổn định ở mức 4%. Nhóm cổ phiếu công nghiệp và tiêu dùng thiết yếu dẫn đầu đà tăng trong các lĩnh vực, trong khi năng lượng là nhóm ngành giảm mạnh nhất. Kết phiên, chỉ số Nasdaq dẫn đầu đà tăng với hơn 100 điểm, chỉ số Dow Jones tăng 160 điểm trong khi S&P 500 chạm mức cao nhất kể từ tháng 1/2022:

Trên thị trường FX, USD đã suy yếu từ trước thềm mở cửa phiên Mỹ. Tâm điểm chú ý là báo cáo CPI tháng 11 tại Hoa Kỳ. Phản ứng ban đầu là USD giảm hơn 25pip, nhưng sau đó đã đảo chiều tăng trở lại. Các nhà đầu tư đánh giá báo cáo CPI Mỹ không có gì đáng ngạc nhiên và phù hợp với dự báo. Với tốc độ giảm lạm phát hiện nay sẽ không đủ để biện minh cho kỳ vọng sớm nới lỏng của thị trường và điều này đã hỗ trợ lợi suất và USD đảo chiều tăng trở lại. Giá có nhịp điều chỉnh giảm trong phần còn lại của ngày giao dịch. Chốt phiên, USD giảm trên diện rộng, ngoại trừ với AUD và JPY. CHF dẫn đầu đà tăng, với JPY yếu nhất trong số các đồng tiền chính.

Vàng ban đầu chạm đỉnh ngày tại $1996.73/oz sau khi báo cáo CPI được công bố nhờ lợi suất TPCP đồng loạt giảm. Tuy nhiên, lợi suất nhanh chóng đảo chiều tăng trở lại khắp các kỳ hạn đã gây áp lực khiến vàng thoái lui về dưới vùng $1980/oz, giảm nhẹ hơn $2 trong ngày và là phiên giảm thứ 3 liên tiếp trong tuần. Trên thị trường nợ, lợi suất 2 năm tăng 2.3bp lên 4.73%, trong khi đó lợi suất 10 năm giảm 3.2bp xuống 4.20%. Dầu thô giảm mạnh hơn $2.7 xuống gần $68.60/thùng, đồng thời xóa bỏ toàn bộ đà tăng của 3 phiên trước đó.

Thị trường hiện tại đang cho thấy:

Trên thị trường trái phiếu Mỹ, lợi suất hiện đang tăng trong ngày sau khi giảm khoảng sáu điểm cơ bản trước khi dữ liệu CPI được công bố:

Nhìn vào các thị trường khác: